Tamanho do mercado de dispositivos de ultrassom do Brasil

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Período de Dados Históricos | 2019 - 2022 |

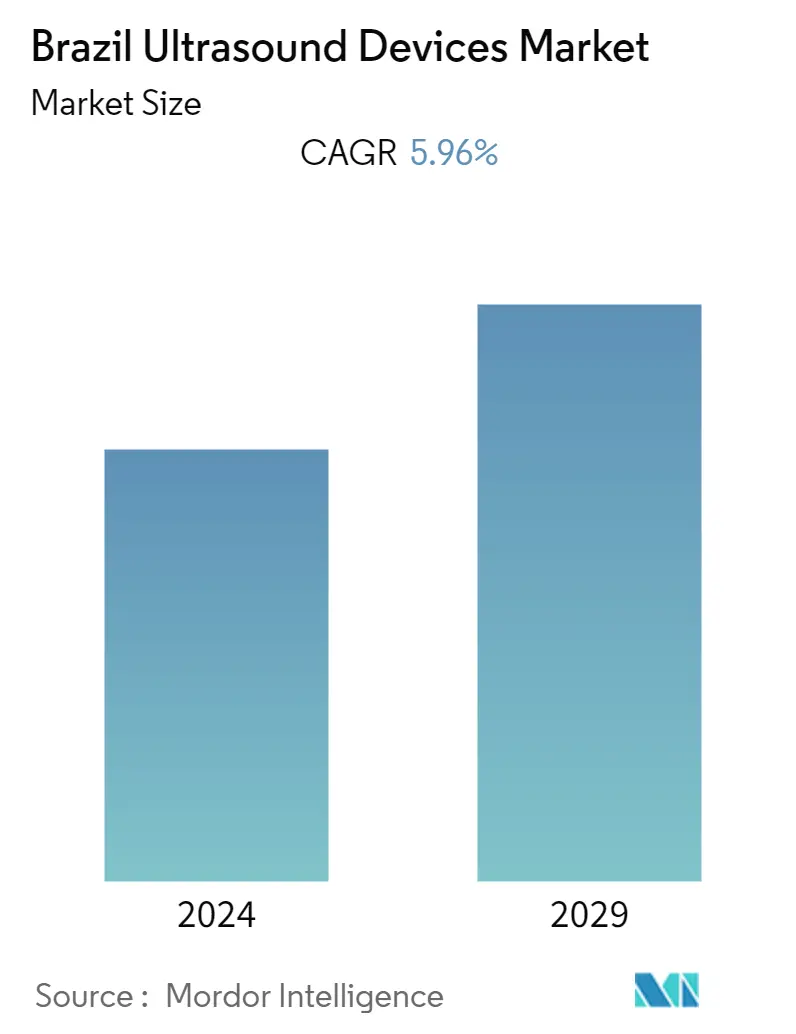

| CAGR | 5.96 % |

| Concentração de Mercado | Média |

Principais Players

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de Mercado de Aparelhos de Ultrassom Brasil

O tamanho do mercado Dispositivos de ultrassom do Brasil é estimado em USD 176.66 milhões em 2023 e deve atingir USD 235.97 milhões até 2028, crescendo a um CAGR de 5.96% durante o período de previsão.

A pandemia da COVID-19 impactou inicialmente o mercado brasileiro de aparelhos de ultrassom, com a diminuição do volume de diagnósticos de ultrassom que utilizam aparelhos de ultrassom. Por exemplo, de acordo com um estudo publicado na Health Policy and Technology em março de 2023, a pandemia de COVID-19 interrompeu os exames de diagnóstico por imagem, incluindo ultrassonografia, no sistema único de saúde brasileiro. Embora, no período pós-pandemia, o número de pacientes com COVID-19 tenha diminuído no Brasil, o que levou à retomada do diagnóstico ultrassonográfico de casos médicos não COVID e não urgentes. Assim, a pandemia teve um leve impacto negativo no mercado brasileiro de aparelhos de ultrassom inicialmente. No entanto, a retomada do diagnóstico ultrassonográfico para outras doenças possibilitou que o mercado crescesse em ritmo normal com o aumento da demanda por aparelhos de ultrassom no Brasil.

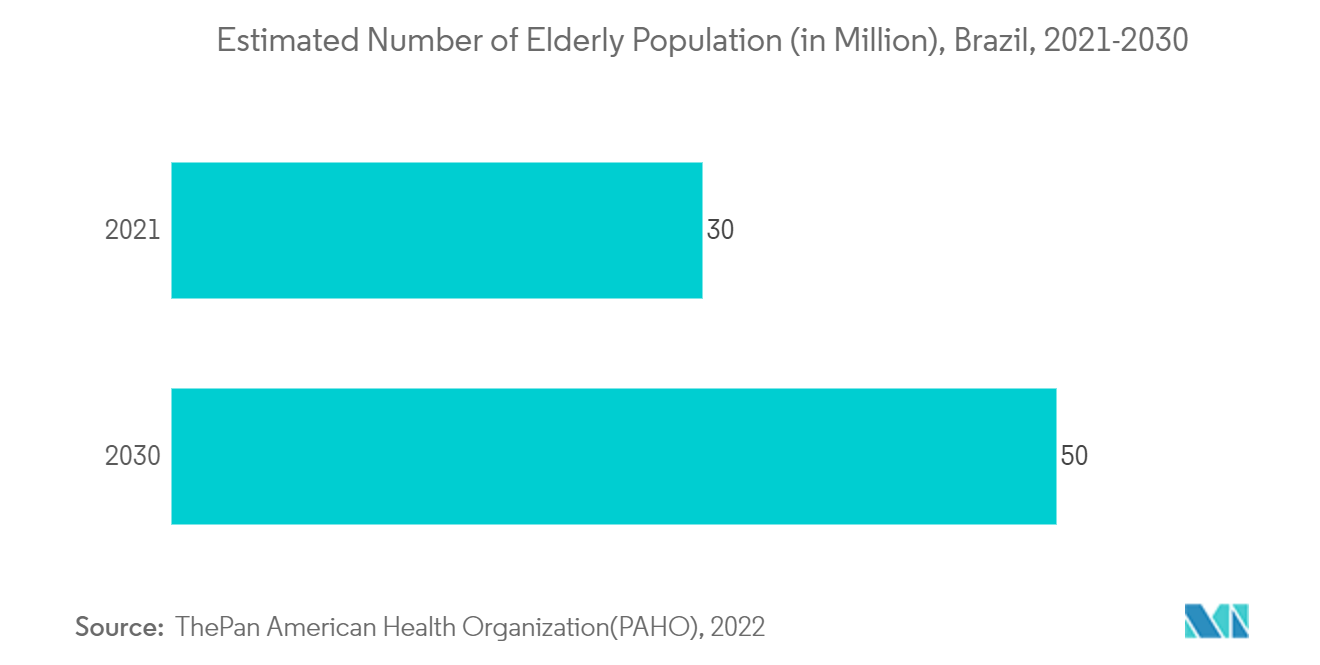

Espera-se que o mercado cresça com o aumento da incidência de doenças crônicas, melhorando a infraestrutura e os programas de saúde. O país tem uma carga crescente de doenças crônicas, o que deve criar uma maior demanda por aparelhos de ultrassom para diagnosticar doenças crônicas de alta prevalência. Por exemplo, de acordo com um estudo publicado na Diabetology & Metabolic Syndrome em janeiro de 2022, um em cada dois adultos com diabetes tipo 2 está associado a doenças cardiovasculares no Brasil. Além disso, de acordo com a mesma fonte, a prevalência de todos os subtipos de DCV foi alta em adultos com os dois adultos afetados pelo diabetes, exceto para doença da artéria carótida. Além disso, de acordo com os dados publicados pela Agência Internacional de Pesquisa em Câncer (IARC) em 2023, os novos casos de câncer no Brasil devem aumentar nos próximos anos, com mais de 687 mil casos de câncer até 2025 para cerca de 787 mil casos até 2030. Assim, com uma prevalência tão alta de doenças crônicas, aumentará a demanda por aparelhos de ultrassom para o exame ultrassonográfico dessas doenças, o que impulsionará o crescimento do mercado nos próximos anos.

Além disso, a melhoria da infraestrutura de saúde e dos programas de saúde aumentará a taxa de diagnóstico dos pacientes, o que aumentará o volume de exames de ultrassonografia no país e reforçará a demanda por aparelhos de ultrassom no Brasil. Em março de 2023, por exemplo, o governo federal lançou o programa Mais Médicos para o Brasil, que oferecerá mais de 15 mil novas vagas em 2023, preferencialmente para médicos brasileiros formados no Brasil, com investimento de R$ 712 milhões (US$ 150,5 milhões) em 2023. Além disso, em outubro de 2022, o Rio de Janeiro lançou uma consulta pública para um projeto de parceria público-privada para expandir o hospital Souza Aguiar, com investimento de R$ 746 milhões (R$ 145 milhões) no Brasil.

Portanto, devido ao aumento da carga de doenças crônicas e aos avanços tecnológicos em dispositivos de ultrassom, espera-se que o mercado estudado cresça durante o período de análise. No entanto, regulamentações rígidas provavelmente impedirão o crescimento do mercado.

Tendências do mercado de aparelhos de ultrassom no Brasil

Espera-se que o segmento de radiologia testemunhe um crescimento significativo durante o período de previsão

A radiologia intervencionista (RI) pode ser definida como uma subespecialidade médica que realiza vários procedimentos minimamente invasivos usando orientação médica por imagem.

Espera-se que o mercado de ultrassom para aplicações em radiologia no Brasil cresça devido a fatores como o crescente número de procedimentos neurológicos intervencionistas, procedimentos intervencionistas geniturinários e um número crescente de procedimentos oncológicos.

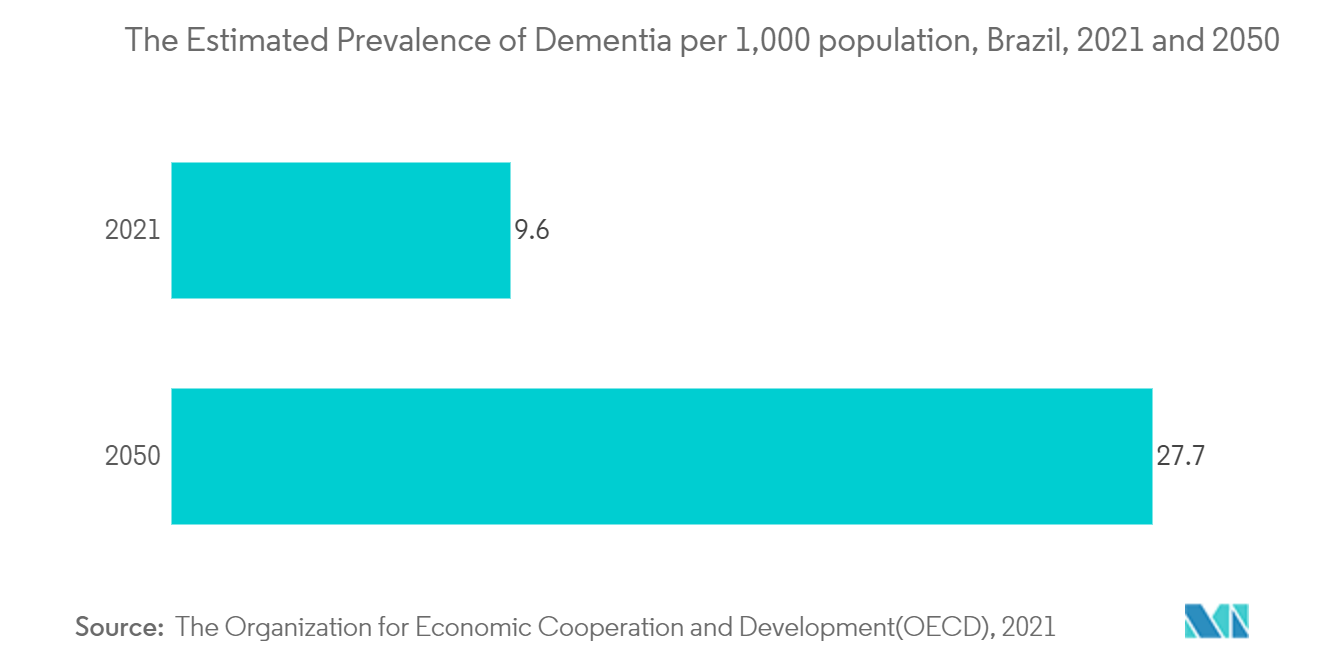

O país tem testemunhado um aumento no número de cânceres e doenças neurológicas, o que deve elevar a demanda por imagens de ultrassom e impulsionar o crescimento do segmento. Por exemplo, de acordo com os dados publicados pela Agência Internacional de Pesquisa em Câncer (IARC) em 2023, no Brasil, estima-se que o número de casos de câncer de cérebro e sistema nervoso chegue a 13,9 mil até o ano de 2025, e deve aumentar ainda mais para 15,5 mil até 2030. Um número tão alto indica que a demanda por sistemas de ultrassom nos serviços de radiologia aumentará com a crescente carga de câncer. Além disso, de acordo com os dados publicados pela Organização para a Cooperação e Desenvolvimento Econômico (OCDE) em 2021, mais de 9,6 indivíduos em cada 1.000 pessoas no Brasil foram notificados com demência em 2021. A mesma fonte afirmou que esse número deve aumentar para 27,7 indivíduos a cada 1.000 pessoas no Brasil até 2050. Espera-se que uma base tão vasta de pacientes de demência no Brasil aumente a demanda por aparelhos de ultrassom para diagnóstico e realize mais pesquisas para entender melhor o desenvolvimento da doença, o que deve impulsionar o crescimento do segmento.

Além disso, o país oferece oportunidades de expansão para os players do mercado, provavelmente aumentando a penetração de mercado no Brasil, alimentando assim o crescimento do segmento. Em fevereiro de 2021, por exemplo, a Insightec recebeu aprovação de mercado da Agência Nacional de Vigilância Sanitária (Anvisa) e firmou parceria com a Strattner para trazer o Ultrassom Focado para o mercado brasileiro.

Portanto, espera-se que o segmento de radiologia testemunhe um crescimento significativo durante o período de previsão devido aos fatores acima mencionados, incluindo a alta carga de câncer, demência e o desenvolvimento recente pelos participantes do mercado.

Espera-se que o segmento de imagens de ultrassom 3D e 4D testemunhe um crescimento significativo durante o período de previsão

O segmento inclui imagens ultrassonográficas de três e quatro dimensões, visualizando principalmente estruturas fetais e anatomia interna. Os ultrassons 4D permitem a transmissão ao vivo de vídeo das imagens, oferecendo a visualização do movimento das válvulas e paredes cardíacas fetais e do sangue atual através de vários vasos.

Espera-se que o segmento cresça com o avanço da pesquisa de imagens de ultrassom 3D e 4D. Vários estudos realizados por pesquisadores brasileiros têm destacado o uso emergente da ultrassonografia 3D e 4D, que tem demonstrado eficácia no diagnóstico e visualização dos órgãos-alvo. Por exemplo, um estudo publicado na Obstetrics and Gynecology Science em maio de 2021 destacou a eficácia do ultrassom 3D para detectar doenças cardíacas fetais e miopatias cardíacas. O estudo afirmou que a ultrassonografia 3D foi utilizada juntamente com a tecnologia avançada da correlação de imagens espaço-temporais e da análise auxiliada por computador de órgãos virtuais, que detectou as alterações no volume do septo interventricular de fetos em mães pré-gestacionais e saudáveis. O estudo enfatizou ainda que a imagem de ultrassom 3D pode diagnosticar oportunamente anomalias fetais encontradas em mães diabéticas, incluindo anomalias conotruncais, defeitos do septo ventricular, miocardiopatia hipertrófica e outras malformações cardíacas. Assim, com essas pesquisas, espera-se que a demanda por ultrassom 3D aumente para o diagnóstico fetal e provavelmente impulsionará o crescimento do segmento.

Além disso, um estudo publicado na revista PAIN Reports em janeiro de 2021 mencionou o uso de imagens de ultrassom 4D para avaliar a dor usando expressões faciais no feto humano. O estudo afirmou que essa avaliação da dor poderia revelar as implicações no manejo da dor pós-operatória após intervenções cirúrgicas intrauterinas. Espera-se que tais pesquisas melhorem a segurança das intervenções cirúrgicas intrauterinas, reduzindo a dor fetal. Assim, espera-se que essas descobertas atraiam mais pesquisas e desenvolvimentos em imagens de ultrassom 4D, o que deve impulsionar o crescimento do segmento.

Portanto, espera-se que o segmento de ultrassom 3D e 4D cresça significativamente durante o período de previsão devido ao avanço da pesquisa em imagens de ultrassom 3D e 4D.

Visão Geral da Indústria de Aparelhos de Ultrassom no Brasil

O mercado brasileiro de aparelhos de ultrassom está consolidado com poucos players do mercado. Os principais participantes que operam no mercado incluem, Siemens Healthineers AG, Koninklijke Philips NV, GE Healthcare, Canon Medical Systems Corporation e Fujifilm Holdings Corporation.

Líderes do mercado de aparelhos de ultrassom no Brasil

-

Siemens Healthineers AG

-

Koninklijke Philips NV

-

GE Healthcare

-

Canon Medical Systems Corporation

-

Fujifilm Holdings Corporation

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do Mercado de Aparelhos de Ultrassom no Brasil

- Em março de 2023, o Governo de Minas investiu mais de R$ 232 milhões (US$ 48,61 milhões) do acordo judicial. Do fundo, mais de R$ 218,7 milhões (R$ 45,82 milhões) serão usados para custear a construção do Complexo Hospitalar Valdemar de Assis Barcelos, que inclui hospital municipal, maternidade, centro de especialidades, centro de imagem, laboratório de análises clínicas e pronto-socorro.

- Em abril de 2023, um novo Pronto Socorro foi inaugurado no Hospital Regional da Lapa São Sebastião, na Região Metropolitana de Curitiba. A unidade faz referência ao município e região onde vivem cerca de 270 mil pessoas. O atendimento será feito principalmente pelo Sistema Único de Saúde (SUS). A nova unidade conta com uma unidade equipada com equipamentos de tomografia funcionando por 24 horas, com ultrassom, raio-X digital e dez leitos de UTI.

Relatório de Mercado de Aparelhos de Ultrassom Brasil - Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.2 Drivers de mercado

4.2.1 Aumento da incidência de doenças crônicas

4.2.2 Melhorando a infraestrutura de saúde e os programas de saúde

4.3 Restrições de mercado

4.3.1 Políticas regulatórias rigorosas

4.4 Análise das Cinco Forças de Porter

4.4.1 Ameaça de novos participantes

4.4.2 Poder de barganha dos compradores/consumidores

4.4.3 Poder de barganha dos fornecedores

4.4.4 Ameaça de produtos substitutos

4.4.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO (Tamanho de Mercado por Valor - milhões de dólares)

5.1 Por aplicativo

5.1.1 Anestesiologia

5.1.2 Cardiologia

5.1.3 Ginecologia/Obstetrícia

5.1.4 Radiologia

5.1.5 Outras aplicações

5.2 Por tecnologia

5.2.1 Imagem de ultrassom 2D

5.2.2 Imagens de ultrassom 3D e 4D

5.3 Por tipo

5.3.1 Ultrassom Estacionário

5.3.2 Ultrassom portátil

6. CENÁRIO COMPETITIVO

6.1 Perfis de empresa

6.1.1 Canon Medical Systems Corporation

6.1.2 Fujifilm Holdings Corporation

6.1.3 GE Healthcare

6.1.4 Koninklijke Philips NV

6.1.5 Siemens Healthineers AG

6.1.6 Carestream Health Inc.

6.1.7 Samsung Electronics Co. Ltd

6.1.8 Hologic Inc.

6.1.9 Mindray Medical International Limited

6.1.10 Esaote SpA

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da Indústria de Aparelhos de Ultrassom no Brasil

De acordo com o escopo do relatório, um ultrassom diagnóstico, também conhecido como ultrassonografia, é uma técnica de imagem que usa ondas sonoras de alta frequência para produzir imagens das diferentes estruturas dentro do corpo. Eles estão sendo utilizados para a avaliação de várias condições no rim, fígado e outras condições abdominais. Eles também são usados principalmente em doenças crônicas, que incluem condições de saúde como doenças cardíacas, asma, câncer e diabetes. Portanto, esses dispositivos estão sendo utilizados tanto como diagnóstico por imagem quanto como modalidade terapêutica e têm uma ampla gama de aplicações na área médica. O mercado de dispositivos de ultrassom no Brasil é segmentado por aplicação (anestesiologia, cardiologia, ginecologia/obstetrícia, radiologia e outras aplicações), tecnologia (imagem de ultrassom 2D, imagem de ultrassom 3D e 4D e outras tecnologias), tipo (ultrassom estacionário e ultrassom portátil). O relatório oferece o valor (em milhões de dólares) para os segmentos acima. O relatório oferece o valor (em milhões de dólares) para os segmentos acima.

| Por aplicativo | ||

| ||

| ||

| ||

| ||

|

| Por tecnologia | ||

| ||

|

| Por tipo | ||

| ||

|

Perguntas frequentes sobre a pesquisa de mercado de dispositivos de ultrassom no Brasil

Qual é o tamanho atual do mercado Brasil Aparelhos de ultrassom?

Projeta-se que o mercado Brasil Dispositivos de ultrassom registre um CAGR de 5.96% durante o período de previsão (2024-2029)

Quem são os chave players no mercado Brasil Aparelhos de ultrassom?

Siemens Healthineers AG, Koninklijke Philips NV, GE Healthcare, Canon Medical Systems Corporation, Fujifilm Holdings Corporation são as principais empresas que atuam no mercado brasileiro de aparelhos de ultrassom.

Em que anos o mercado Brasil Aparelhos de ultrassom cobre?

O relatório cobre o tamanho histórico do mercado Dispositivos de ultrassom do Brasil por anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado Brasil Dispositivos de ultrassom para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria de Aparelhos de Ultrassom no Brasil

Estatísticas para a participação de mercado Dispositivos de ultrassom no Brasil 2024, tamanho e taxa de crescimento da receita, criadas pela Mordor Intelligence™ Industry Reports. A análise da Brasil Dispositivos de ultrassom inclui uma previsão de mercado para 2024 a 2029 e visão geral histórica. Obter uma amostra desta análise da indústria como um download PDF de relatório gratuito.