Análise de mercado de lanchonetes no Brasil

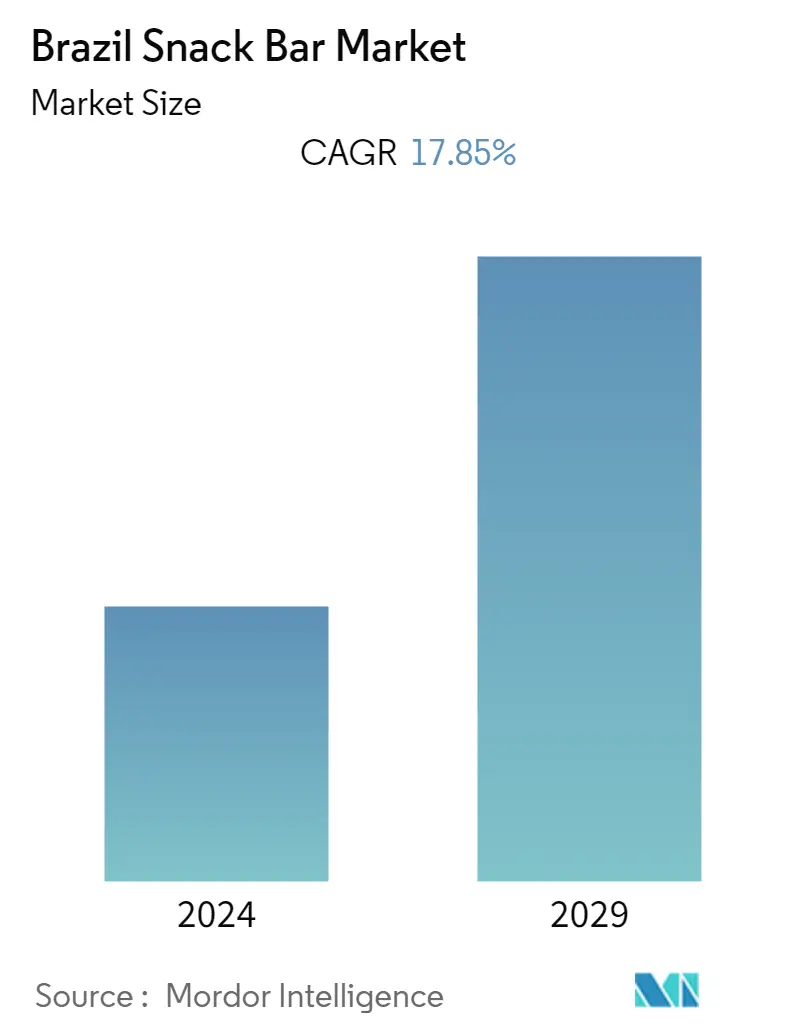

O mercado de lanchonetes do Brasil deverá registrar um CAGR de 17,85% durante o período de previsão.

O aumento da tendência de lanches devido a um estilo de vida agitado é o principal impulsionador do mercado. A crescente demanda por produtos de saúde e bem-estar, embalagens convenientes e a preferência por lanches à base de cereais estão alimentando o mercado de lanchonetes. O aumento do número de agregados familiares com rendimentos duplos levou os consumidores a desviar os seus gastos para alimentos de conveniência e melhores para si.

Pode-se esperar que a tendência de saúde e bem-estar continue sendo o influenciador mais importante no mercado de lanchonetes no Brasil. Por conta desse fator, as vendas de barras protéicas/energéticas e de barras de frutas e nozes no país estão aumentando, pois os brasileiros desejam lanches que não apenas tenham baixo teor de açúcar adicionado, mas que também ofereçam claros benefícios à saúde. A Nutry, empresa sediada no Brasil, oferece barras de proteína pós-treino no sabor baunilha. A barra consiste em ingredientes como BCAAs, proteína de soro de leite, minerais e vitaminas. A tendência de alegações de ausência de glúten e baixo teor de sódio está ganhando cada vez mais popularidade no mercado brasileiro de lanchonetes. Por exemplo, a Kobber, fabricante brasileira de produtos de panificação e salgadinhos, oferece no mercado brasileiro uma linha de lanchonetes à base de tapioca. Esses produtos são promovidos como isentos de glúten e com baixo teor de sódio e contêm apenas 62-65 calorias por barra de 16g, dependendo da variedade.

O consumidor médio brasileiro muitas vezes exige porções maiores e preços mais baixos. Assim, consideram mais atractivos os produtos a preços económicos e sustentados, o que poderá ser um enorme impedimento para os grandes players que operam neste segmento e poderá ser considerado um motivo significativo para modificarem as suas estratégias de marketing e produção. Assim, espera-se que fatores como o aumento da popularidade de alimentos convenientes, alimentos fortificados e o lançamento de novos produtos especialmente concebidos para atender às necessidades dos consumidores impulsionem o mercado de lanchonetes em todo o país durante o período de previsão.

Tendências do mercado de lanchonetes no Brasil

Estilo de vida agitado impulsionando a demanda por alimentos convenientes e lanches para viagem

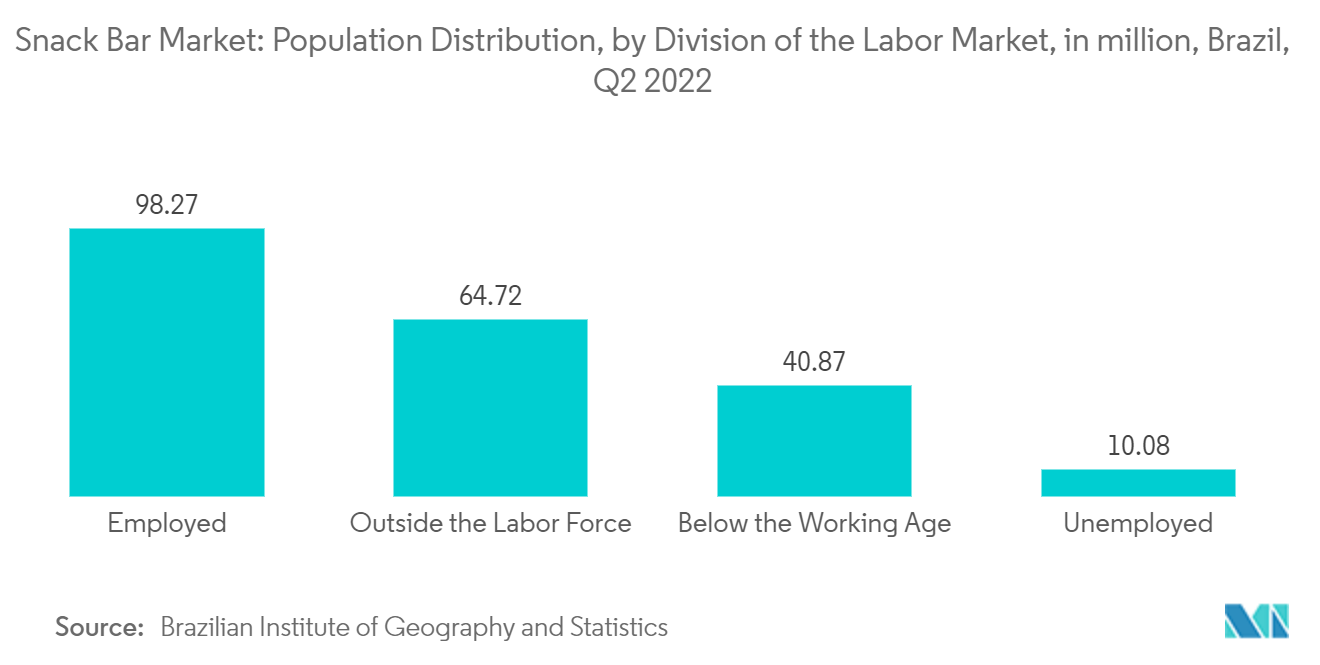

No Brasil, a demanda por alimentos de conveniência está crescendo em ritmo mais rápido devido a mudanças nos padrões sociais e econômicos, bem como ao aumento dos gastos com alimentos e bebidas, à conscientização sobre alimentos saudáveis, às mudanças nos padrões alimentares e nos hábitos alimentares existentes, e ao desejo para provar novos produtos. A tendência de lanches rápidos está crescendo, especialmente entre jovens, hostelers e solteiros que levam estilos de vida agitados. Segundo o Instituto Brasileiro de Geografia e Estatística, 98,27 milhões de pessoas estavam empregadas no Brasil no segundo trimestre de 2022. Além disso, o lanche para viagem está intimamente ligado ao fácil manuseio e consumo de produtos pelas lanchonetes. Consequentemente, a procura por lanchonetes aumentou porque são fáceis de consumir, auxiliadas pelas embalagens descartáveis.

Devido às agendas mais ocupadas, os consumidores estão alocando menos tempo para fazer compras tradicionais. Por isso, também não conseguem reservar tempo para refeições adequadas e, por isso, optam por lanchonetes para viagem para saciar a fome. Uma parcela significativa da população tem acesso a opções fáceis de lanches para viagem devido ao aumento da penetração desses produtos no mercado da região. Como a transformação dos hábitos de consumo promove refeições menores e frequentes, os consumidores tendem a comprar lanchonetes com mais frequência, o que deverá impulsionar o mercado em breve.

Supermercados/Hipermercados impulsionam as vendas em lanchonetes

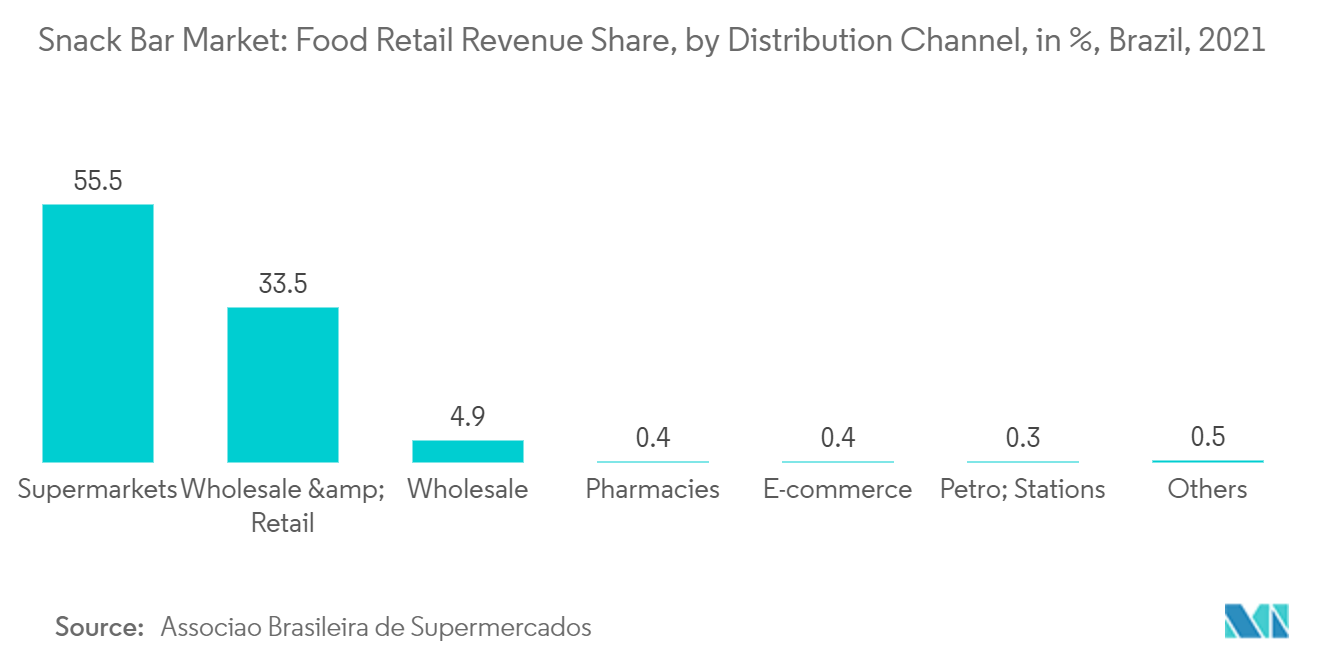

As vendas de lanchonetes em supermercados/hipermercados e lojas diversas crescem em ritmo mais acelerado, devido à tendência de saúde e boa forma. Os consumidores tendem a comprar itens menores em lojas de varejo locais, enquanto preferem comprar em supermercados para obter descontos por atacado. Lanchonetes e outros itens relacionados são frequentemente exibidos na entrada, no final dos corredores, nas lixeiras das ilhas, no caixa e nos corredores designados para salgadinhos, o que inevitavelmente chama a atenção dos consumidores e induz um comportamento de compra impulsivo antes de finalizar a compra. das lojas. Esse fator tem impulsionado a procura por lanchonetes em supermercados e hipermercados.

Os supermercados/hipermercados proporcionam uma experiência de compras superdimensionada, com expositores adequados e variedades de produtos para lanches indulgentes. De acordo com dados publicados pela Associação Brasileira de Supermercados em 2021, especialmente os supermercados geraram mais de 55% das vendas de alimentos no varejo no Brasil, tornando-os o local mais popular para comprar alimentos. Em 2020, o setor varejista de alimentos no Brasil gerou R$ 554 bilhões em receitas. Carrefour e Assai Atacado foram as redes de supermercados mais apreciadas do Brasil na categoria supermercados. Canais online proeminentes, como a Amazon, testemunharam um aumento nas vendas de lanchonetes funcionais, contribuído pelo design da embalagem, pelas reivindicações dos rótulos e por um padrão repetitivo de consumo de lanches.

Visão geral da indústria de lanchonetes no Brasil

O mercado brasileiro de lanchonetes está concentrado entre grandes players que ocupam grande fatia do mercado. A introdução de produtos com foco em grãos regionais, como tapioca e ingredientes saudáveis, para atrair consumidores é a principal estratégia adotada pelos players. Além disso, aquisições e expansões têm sido estratégias cruciais entre os players do mercado para fortalecer sua presença no mercado estudado. Os principais players são The Kellogg Company, Nestlé SA, Nutrimental SA, Mondelez International Inc. e PepsiCo. Inc. Essas empresas líderes possuem um extenso portfólio de produtos no mercado de lanchonetes em todo o país. As economias de escala e a elevada fidelidade à marca entre os consumidores conferem a estas empresas uma vantagem. A expansão adicional do portfólio de produtos em todas as categorias poderá melhorar a posição das empresas no mercado.

Líderes de mercado de lanchonetes no Brasil

Nutrimental S.A.

The Kellogg Company

Pepsico Inc.

Mondelēz International, Inc.

Nestlé S.A.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do Mercado de Lanchonetes Brasil

- Agosto de 2022 Mondelez anunciou a aquisição da Clif Bar, que oferece lanchonetes em diversas regiões, inclusive no Brasil.

- Fevereiro de 2022 A Nestlé Brasil anunciou seus planos de apoiar uma das organizações brasileiras, Gerando Falcões, com uma nova linha de barras energéticas. A empresa lançou duas novas barras energéticas de frutas e nozes com sabores de coco e banana.

- Outubro de 2022 A Match Protein Bar com camadas de alimentos integrais da Nutrata do Brasil estreou no Arnold. A Match Protein Bar da Nutrata afirma ter camadas de alimentos inteiros que mudam de sabor para sabor.

Segmentação da indústria de lanchonetes no Brasil

As lanchonetes são opções versáteis de produtos que podem conter cereais, frutas e nozes, proporcionando ao consumidor nutrientes saudáveis, compostos bioativos e fibras alimentares.

O mercado de lanchonetes no Brasil é segmentado por tipo de produto e canal de distribuição. Por tipo de produto, o mercado é segmentado em barras de cereais, barras energéticas e outras lanchonetes. As barras de cereais incluem ainda barras de granola/muesli e outras barras de cereais. Com base nos canais de distribuição, o mercado é segmentado em supermercados e hipermercados, lojas de conveniência, lojas de varejo online e outros canais de distribuição. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no valor (em milhões de dólares).

| Barra de cereal | Barra de granola/muesli |

| Outras barras de cereais | |

| Barra de energia | |

| Outra Lanchonete |

| Supermercados/Hipermercados |

| Lojas de conveniência |

| Lojas especializadas |

| Lojas de varejo on-line |

| Outros canais de distribuição |

| Tipo de Produto | Barra de cereal | Barra de granola/muesli |

| Outras barras de cereais | ||

| Barra de energia | ||

| Outra Lanchonete | ||

| Canal de distribuição | Supermercados/Hipermercados | |

| Lojas de conveniência | ||

| Lojas especializadas | ||

| Lojas de varejo on-line | ||

| Outros canais de distribuição |

Perguntas frequentes sobre pesquisa de mercado de lanchonetes no Brasil

Qual é o tamanho atual do mercado de lanches no Brasil?

O Mercado Brasil de Snack Bar deverá registrar um CAGR de 17,85% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de lanches no Brasil?

Nutrimental S.A., The Kellogg Company, Pepsico Inc., Mondelēz International, Inc., Nestlé S.A. são as principais empresas que atuam no mercado brasileiro de lanchonetes.

Que anos abrange este Mercado Brasil de Lanchonetes?

O relatório abrange o tamanho histórico do mercado de lanches no Brasil para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de lanches no Brasil para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Lanchonetes no Brasil

Estatísticas para a participação de mercado de Snack Bar no Brasil em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da Snack Bar no Brasil inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.