Análise do mercado de tratamento de sementes no Brasil

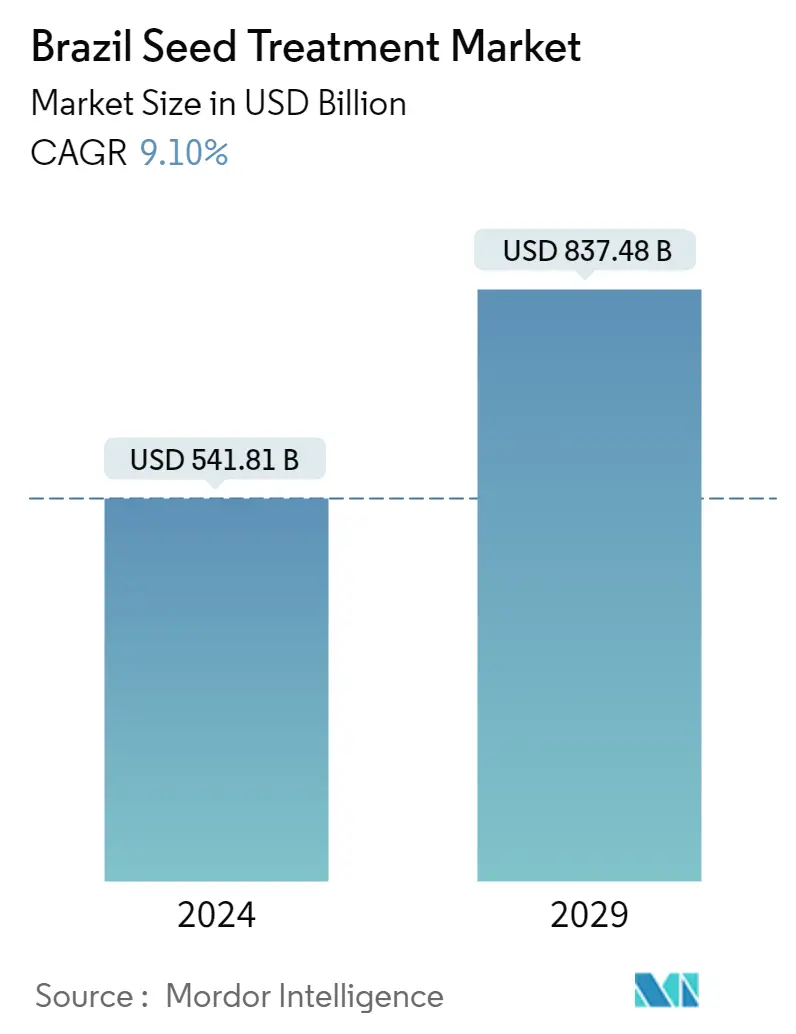

O tamanho do mercado brasileiro de tratamento de sementes é estimado em US$ 541,81 bilhões em 2024, e deve atingir US$ 837,48 bilhões até 2029, crescendo a um CAGR de 9,10% durante o período de previsão (2024-2029).

Os principais fatores impulsionadores do mercado são a crescente taxa de adoção de sementes geneticamente modificadas no país e o aumento do nível de produção de soja de qualidade para consumo interno (humano e pecuário) e para o mercado de exportação. Esses fatores impulsionaram o mercado de tratamento de sementes no Brasil nos últimos anos.

A análise da participação de mercado do estudo concluiu que o mercado foi consolidado com alguns players internacionais ocupando uma parcela importante do mercado através de um portfólio diversificado de produtos. Alguns dos principais players da indústria brasileira de tratamento de sementes incluem Syngenta, Bayer CropScience, BASF SE, Corteva Agriscience, Advanced Biological Marketing e Nufarm Limited, entre outros.

Tendências do mercado de tratamento de sementes no Brasil

Crescente adoção de sementes geneticamente modificadas

O Brasil, uma das maiores cestas básicas do mundo, registrou um aumento acentuado na adoção de culturas geneticamente modificadas, com a área total cultivada com culturas transgênicas totalizando 50,2 milhões de hectares em 2017, conforme revelado em estudo do Serviço Internacional para o Desenvolvimento Aquisição de Aplicações Agrobiotecnológicas (ISAAA). Algodão, soja e milho são as principais culturas biotecnológicas predominantes no Brasil. A área cultivada com culturas geneticamente modificadas aumentou ainda mais em 1,1 milhões de hectares em 2018, deixando assim um espaço mais amplo para o mercado de tratamento de sementes capturar espaço potencial na expansão do tratamento de sementes em grande escala. Por exemplo, a Bayer lançaria a tecnologia de sementes INTACTA 2 XTEND , que permite que a soja geneticamente modificada seja tratada com dicamba sem ser prejudicada, no Brasil durante a safra 2021-2022. Como resultado, prevê-se que a crescente área de sementes geneticamente modificadas no Brasil leve à rápida penetração de produtos de tratamento de sementes, impulsionando assim o mercado, durante o período de previsão.

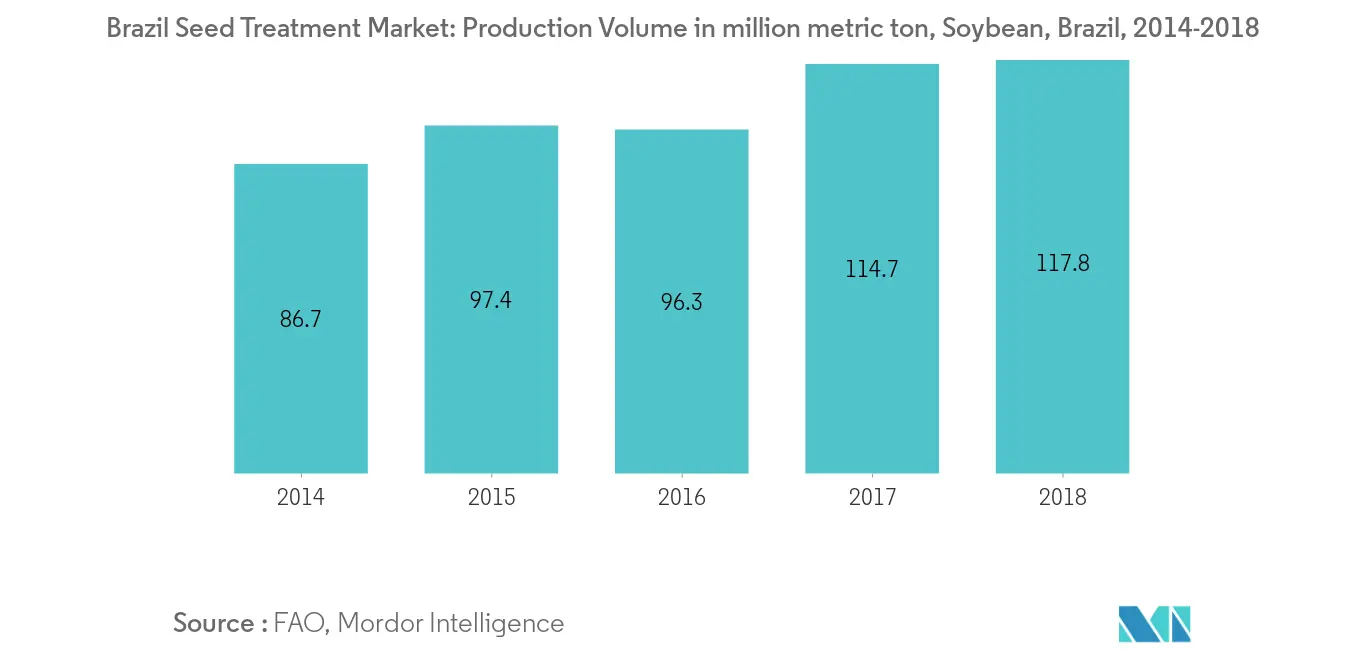

Aumento da produção de soja

A produção de soja, uma das culturas de maior crescimento no Brasil, aumentou imensamente de 86.760,5 mil toneladas em 2014 para 117.887,6 mil toneladas em 2018. A área colhida também aumentou 12%, de 30.273,7 mil hectares em 2014 para 34.771,6 mil hectares em 2018. Além disso, espera-se que um real competitivo, impulsionado pela desvalorização da moeda em relação ao dólar americano, aumente os preços da soja em quase 10% no mercado de exportação, incentivando ainda mais os agricultores a aumentar o nível de produção no país. Além disso, prevê-se que a crescente necessidade de ingredientes nacionais de alta qualidade para a alimentação do gado no país desempenhe um papel vital na condução da produção de soja. Espera-se que esses fatores sejam benéficos para o crescimento da indústria de tratamento de sementes no futuro. Atendendo à demanda, a BASF lançou o Bomvoro, uma solução eficiente para o tratamento de sementes de soja, no Brasil, em 2018.

Visão geral da indústria de tratamento de sementes no Brasil

O mercado de tratamento de sementes no Brasil está consolidado, com alguns players globais liderando o mercado com um portfólio de produtos altamente diversificado e diversas aquisições e acordos em andamento para conquistar a maior participação no setor. Alguns dos principais players da indústria brasileira de tratamento de sementes incluem Syngenta, Bayer CropScience, BASF SE, Corteva Agriscience, Advanced Biological Marketing, Nufarm Limited e Valent Biosciences Corporation, entre outros. O surgimento de diversos acordos de PD, seguido de aquisições e investimentos em PD nas divisões de pesquisa biológica no mercado em expansão, são as estratégias mais adotadas pelos líderes de mercado. Por exemplo, em julho de 2017, a Bayer, em parceria com a Novozymes, lançou dois tratamentos de sementes na fazenda , o inoculante Biagro 10 e o Biagro Líquido NG, no Brasil. A Ihara lançou no Brasil o Certeza-N em abril de 2019, o primeiro produto fungicida para tratamento de sementes para controle de nematóides.

Líderes do mercado de tratamento de sementes no Brasil

Syngenta

Bayer CropScience

BASF SE

Corteva Agriscience

Advanced biological Marketing

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Segmentação da indústria de tratamento de sementes no Brasil

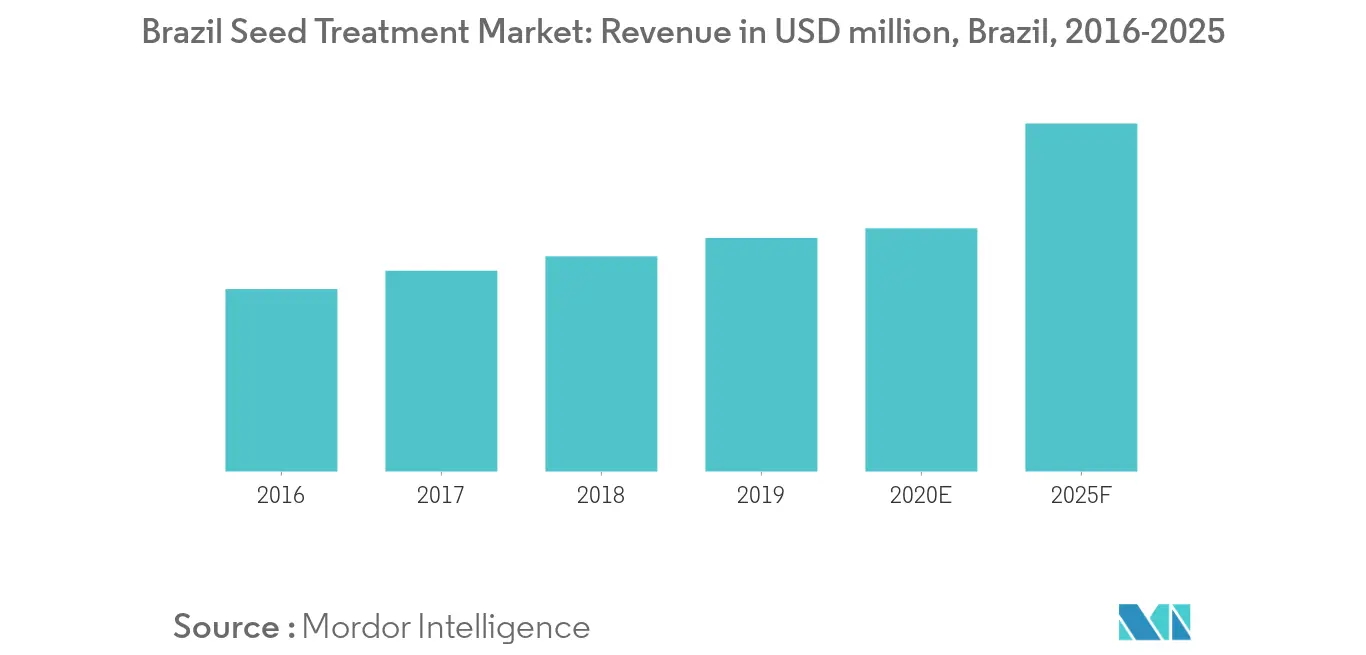

O tratamento de sementes é um processo em que produtos químicos são usados para tratar ou tratar as sementes antes do plantio. Para efeito do estudo, o mercado de tratamento de sementes foi amplamente segmentado em aplicação e tipo de cultura. O relatório apresenta uma análise detalhada da participação, tamanho e volume do mercado de tratamento de sementes no Brasil. As corporações presentes no mercado atuam tanto no formato B2B quanto B2C. No entanto, a fim de eliminar qualquer erro de contagem dupla nas estimativas de mercado, os compradores a granel que adquirem estes biopesticidas para venda a retalho não são considerados (após agregação de valor através de processamento adicional) dentro do mercado estudado. O período de revisão considerado para o estudo é 2016-2019 e o período de previsão é 2020-2025.

| Inseticida |

| Fungicida |

| Outras aplicações |

| Milho/Milho |

| Soja |

| Trigo |

| Arroz |

| canola |

| Algodão |

| Outros |

| Aplicativo | Inseticida |

| Fungicida | |

| Outras aplicações | |

| Tipo de corte | Milho/Milho |

| Soja | |

| Trigo | |

| Arroz | |

| canola | |

| Algodão | |

| Outros |

Perguntas frequentes sobre pesquisa de mercado de tratamento de sementes no Brasil

Qual é o tamanho do mercado brasileiro de tratamento de sementes?

O tamanho do mercado brasileiro de tratamento de sementes deve atingir US$ 541,81 bilhões em 2024 e crescer a um CAGR de 9,10% para atingir US$ 837,48 bilhões até 2029.

Qual é o tamanho atual do mercado brasileiro de tratamento de sementes?

Em 2024, o tamanho do mercado brasileiro de tratamento de sementes deverá atingir US$ 541,81 bilhões.

Quem são os principais atores do mercado brasileiro de tratamento de sementes?

Syngenta, Bayer CropScience, BASF SE, Corteva Agriscience, Advanced biological Marketing são as principais empresas que atuam no mercado brasileiro de tratamento de sementes.

Que anos esse mercado brasileiro de tratamento de sementes cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado brasileiro de tratamento de sementes foi estimado em US$ 496,62 bilhões. O relatório abrange o tamanho histórico do mercado de tratamento de sementes do Brasil para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de tratamento de sementes do Brasil para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Tratamento de Sementes do Brasil

Estatísticas para a participação de mercado de Tratamento de Sementes do Brasil em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Tratamento de Sementes do Brasil inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.