Tamanho e Participação do Mercado de Embalagens de Transporte Retornáveis (RTP) do Brasil

Análise do Mercado de Embalagens de Transporte Retornáveis (RTP) do Brasil pela Mordor Intelligence

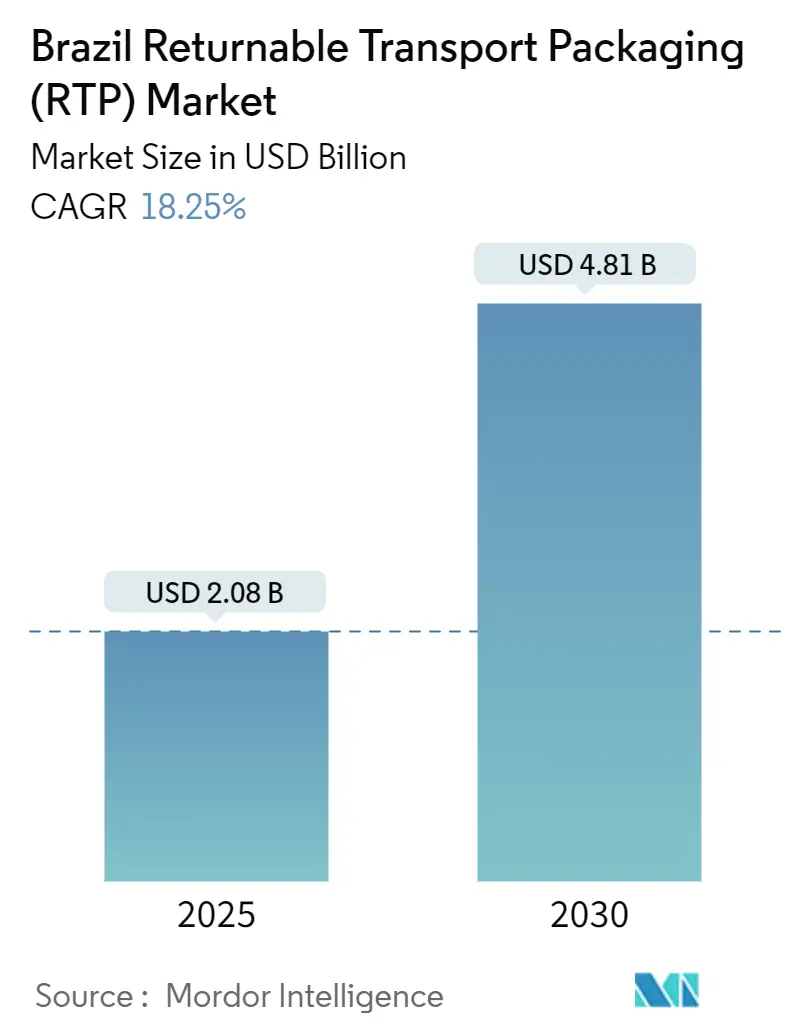

O mercado brasileiro de embalagens de transporte retornáveis está avaliado em USD 2,08 bilhões em 2025 e deve atingir USD 4,81 bilhões até 2030, registrando uma TCAC de 18,25%. O crescimento é impulsionado por regulamentações mais rigorosas de logística reversa, produção robusta do agronegócio e investimentos em larga escala em centros de distribuição de e-commerce que coletivamente modernizam as cadeias de suprimentos nacionais. A expansão rápida das culturas - o IBGE prevê um aumento de 7,0% para 314,8 milhões t em 2025 - sustenta a demanda básica por paletes e contêineres reutilizáveis.[1]Igor Ferreira, "First forecast for 2025 harvest expects growth of 5.8% against 2024," News Agency, agenciadenoticias.ibge.gov.br Ao mesmo tempo, o Decreto 11.413 (abril de 2023) monetiza créditos de logística reversa, transformando a obrigação de recuperar embalagens secundárias em um incentivo econômico para ativos compartilhados.[2]Packaging School, "Extended Producer Responsibility Laws for Packaging Around The World," packagingschool.com Players de e-commerce como o Mercado Livre estão dobrando centros de distribuição (10 → 27) através de um programa de USD 6,4 bilhões que favorece unidades plásticas padronizadas capazes de circular rapidamente através de instalações automatizadas. Finalmente, a escassez imobiliária logística do país - vacância direcionada para dígitos únicos médios - apoia aluguéis mais altos e magnifica o retorno de embalagens duráveis e reutilizáveis que maximizam a utilização cúbica.

Principais Conclusões do Relatório

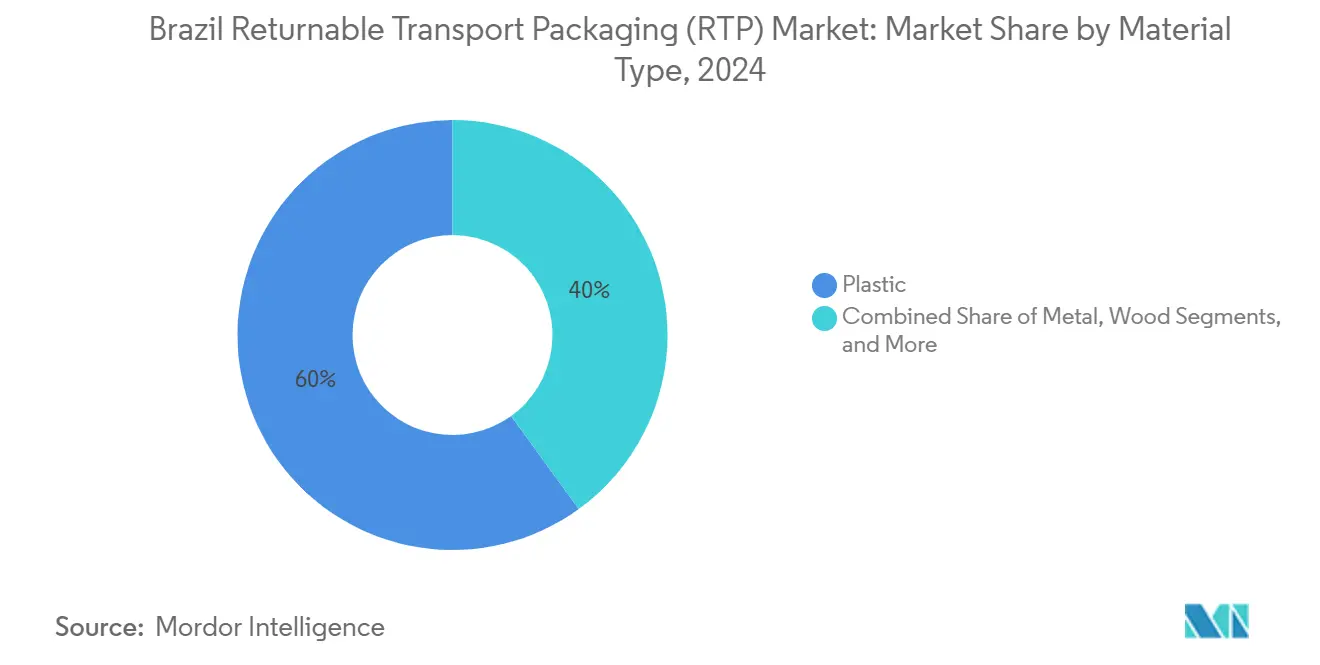

- Por tipo de material, o plástico capturou 60% da participação do mercado de embalagens de transporte retornáveis em 2024; volumes de plástico composto expandem a uma TCAC de 19,82% até 2030.

- Por tipo de produto, paletes lideraram com 45% de participação na receita em 2024, enquanto contêineres estão crescendo mais rapidamente a 21,78% TCAC.

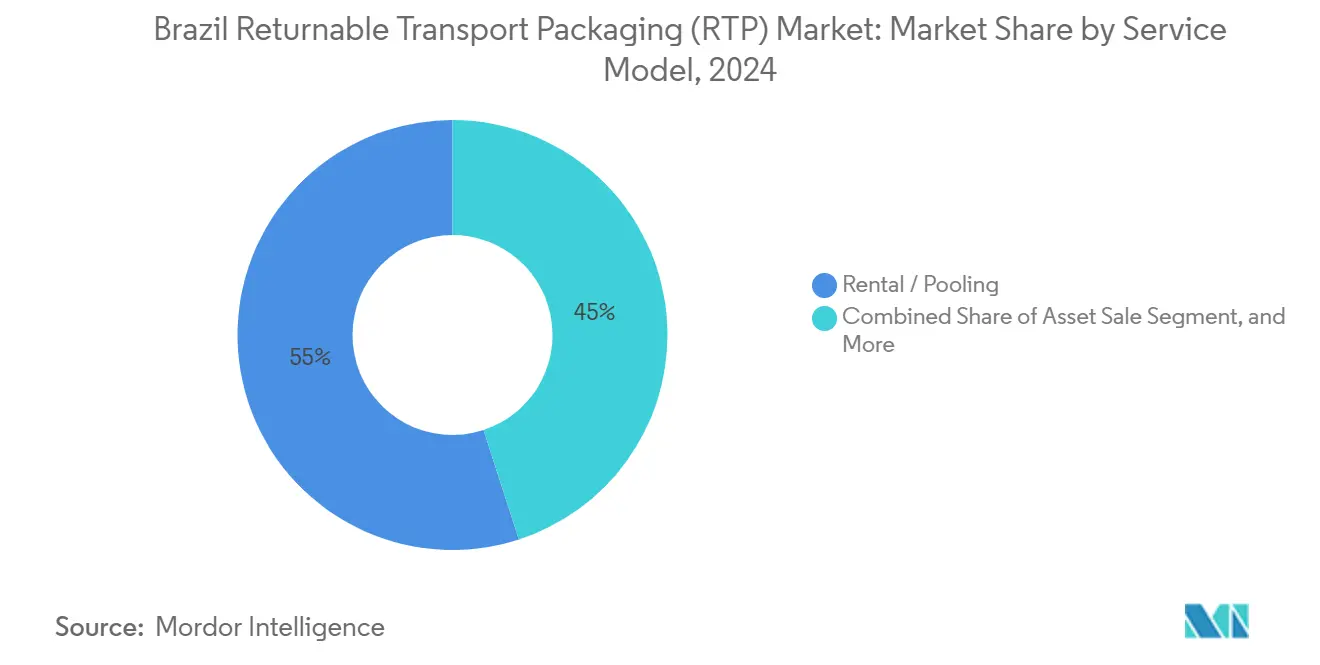

- Por modelo de serviço, aluguel/pooling deteve 55% do tamanho do mercado de embalagens de transporte retornáveis em 2024 e está projetado para avançar a 20,47% TCAC.

- Por usuário final, alimentos & bebidas representaram 38% do mercado de embalagens de transporte retornáveis em 2024, enquanto varejo & e-commerce está previsto para expandir a 23,65% TCAC até 2030.

Tendências e Insights do Mercado de Embalagens de Transporte Retornáveis (RTP) do Brasil

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescimento da capacidade de processamento de alimentos e bebidas | +3.2% | Nacional, concentrado no Sudeste e Centro-Oeste | Médio prazo (2-4 anos) |

| Economias de custo de longo prazo vs. descartáveis | +2.8% | Nacional, adoção mais forte no Sudeste | Curto prazo (≤ 2 anos) |

| Sustentabilidade da cadeia de suprimentos e prontidão para imposto de carbono | +2.1% | Nacional, adoção precoce em São Paulo e Rio de Janeiro | Longo prazo (≥ 4 anos) |

| Legislação EPR endurecendo em embalagens secundárias | +3.5% | Nacional, fiscalização mais rigorosa no Sudeste | Médio prazo (2-4 anos) |

| Centros de distribuição de e-commerce adotando paletes compartilhados | +2.9% | Nacional, concentrado em áreas metropolitanas | Curto prazo (≤ 2 anos) |

| Rastreamento de ativos habilitado por IoT melhorando ROI de RTP | +1.8% | Nacional, implantações piloto no Sudeste | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Crescimento da Capacidade de Processamento de Alimentos e Bebidas

Volumes recordes de colheita elevam a tonelagem embarcada e o giro de estoque, forçando processadores a buscar ativos padronizados e higiênicos que circulem repetidamente sem danos. A CNA projeta que o PIB do agronegócio cresça 5% em 2025, estimulando novos silos e câmaras frias que integram caixas habilitadas por RFID para rastreabilidade de lotes.[3]Confederação da Agricultura e Pecuária do Brasil, "CNA prevê crescimento do PIB do agronegócio em 2025," cnabrasil.org.br Pools de paletes plásticos absorvem choques e umidade comuns em estradas alimentadoras, protegendo exportações de proteína de alto valor. Processadores também favorecem contêineres dobráveis modulares que colapsam em trajetos de retorno, reduzindo custos de frete morto. À medida que principais frigoríficos adotam blockchain para certificar cadeia de custódia, unidades reutilizáveis equipadas com códigos QR apoiam auditoria digital enquanto atendem normas de contato alimentar estabelecidas pela ANVISA.

Legislação EPR Endurecendo em Embalagens Secundárias

O Decreto 11.413 obriga proprietários de marca a comprar certificados de logística reversa - CCRLR, CERE ou Massa Futura - mudando a conformidade de um exercício de papelada para uma commodity precificada. Corporações veem caixas compartilhadas como uma rota imediata para reduzir gastos com certificados porque cada circulação substitui papelão ondulado de uso único. Organizações de Responsabilidade do Produtor agregam volume e negociam loops de transporte, recompensando fornecedores capazes de entregar frotas rastreadas por GPS. Pioneiros garantem contratos de pooling plurianuais em estruturas de taxas favoráveis, mitigando o aumento de penalidade esperado uma vez que a fiscalização se amplie além de São Paulo.

Centros de Distribuição de E-commerce Adotando Paletes Compartilhados

A construção de distribuição de 14.000 empregos do Mercado Livre e a grade AutoStore de 450.000 compartimentos da Dafiti demonstram a dependência da automação em unidades plásticas dimensionalmente consistentes. Sortimentos SKU de alta velocidade beneficiam-se de caixas encaixáveis que rolam diretamente do caminhão de entrada para robôs goods-to-person, eliminando desperdício de papelão. Como a promessa de entrega é medida em horas, operadores priorizam visibilidade de ativos em tempo real; tags BLE incorporadas em paletes compartilhados alimentam painéis WMS que orquestram giros de pátio. À medida que a cobertura no mesmo dia se espalha para capitais do interior, participantes do mercado de embalagens de transporte retornáveis oferecendo modelos pay-per-trip ganham participação contra rivais de venda de ativos.

Economias de Custo de Longo Prazo vs. Descartáveis

O frete absorve 25% da receita da soja e quase 40% dos preços do milho no porto, tornando qualquer ganho de densidade financeiramente material. A Schoeller Allibert calcula 88% menos CO₂ ao longo da vida de uma caixa em relação ao papelão de via única uma vez que os ciclos excedam 15 giros. Usuários locais confirmam break-evens de três anos, mesmo após considerar um custo de capital de 12% de juros. Pools plásticos também fazem hedge da volatilidade nos preços do linerboard kraft, que subiram dois dígitos em 2024 seguindo sobretaxas de energia. Consequentemente, o mercado de embalagens de transporte retornáveis registra adoção mais rápida entre exportadores que medem economias tanto em frete quanto em gastos evitados com embalagens.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto investimento inicial por ativo de viagem | -2.4% | Nacional, mais pronunciado em estados do interior | Curto prazo (≤ 2 anos) |

| Infraestrutura limitada de lavagem/reparo de RTP fora do Sudeste | -1.9% | Estados do interior, particularmente Norte e Nordeste | Médio prazo (2-4 anos) |

| Redes de logística reversa fragmentadas em estados do interior | -1.6% | Estados do interior, áreas rurais | Médio prazo (2-4 anos) |

| Viés cultural descartável entre embarcadores SME e varejistas | -1.3% | Nacional, mais forte em regiões dominadas por SMEs | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Alto Investimento Inicial por Ativo de Viagem

Pools de contêineres exigem desembolsos de caixa para plásticos duráveis, dispositivos RFID e integração de software em um momento em que a lacuna de crédito SME do Brasil excede 80% da demanda, segundo métricas da OCDE. Spreads bancários acima da SELIC desencorajam compra direta, então embarcadores menores optam por descartáveis mesmo quando custos de ciclo de vida são maiores. Pooling alivia CapEx mas ainda demanda depósitos de segurança e cláusulas de giro mínimo que algumas cooperativas não conseguem absorver. Credores fintech estão experimentando contratos inteligentes pay-as-you-go onde níveis de depósito se ajustam automaticamente ao tempo de ciclo real, um modelo que provavelmente desbloqueará volumes adicionais do mercado de embalagens de transporte retornáveis após 2026.

Infraestrutura Limitada de Lavagem/Reparo de RTP Fora do Sudeste

Oitenta e cinco por cento das baias de lavagem certificadas ficam dentro de 300 km do porto de Santos, expondo centros de grãos de Mato Grosso ou Bahia a desvios de backhaul que corroem ROI. Segmentos ruins da rodovia BR-163 inflam ainda mais custos de reposicionamento quando caixas devem viajar para São Paulo para sanitização. Empreendedores regionais hesitam em investir em plantas de lavagem locais até que a densidade de ativos cruze um limiar de breakeven de aproximadamente 350.000 unidades por microrregião. Financiamento apoiado pelo governo para corredores multimodais e um programa nascente de hidrovias interiores poderiam reduzir distâncias de transporte, diminuindo o impacto da restrição a partir de 2027.

Análise de Segmento

Por Tipo de Material: Dominância do Plástico Impulsionada pela Durabilidade

O plástico reteve 60% da receita de 2024 e está previsto para avançar a 19,82% TCAC, garantindo que o segmento continue a ancorar o mercado de embalagens de transporte retornáveis. Formatos leves de HDPE e PP resistem a vibrações rodoviárias severas enquanto resistem ao clima úmido do Brasil, entregando mais de 100 giros antes do recondicionamento. Metal representa uma participação de nicho em loops petroquímicos onde segurança estática é fundamental, mas custos crescentes de aço e pesos tara mais pesados limitam penetração mais ampla. Madeira permanece arraigada em transferências na porteira da fazenda mas sofre encolhimento e mofo transportado por umidade, levando exportadores a migrar para plástico quando buscam certificações GFSI ou ISO 22000.

Inovação sustenta crescimento de volume: Schoeller Allibert lançou um portfólio de caixas com 30% de conteúdo reciclado em 2024 que satisfaz tanto normas de contato alimentar da ANVISA quanto padrões emergentes de PET reciclado do MERCOSUL. Fabricantes integram aditivos antimicrobianos e respiradouros inteligentes para gerenciar acúmulo de etileno em exportações de frutas, alinhando-se com mandatos de preservação de qualidade. Como plástico recondiciona rapidamente - ciclos de lavagem automatizada de 90 segundos - operadores de pool otimizam circulação, assim ampliando o tamanho efetivo do mercado de embalagens de transporte retornáveis para plásticos bem além de números de primeira venda. Ao longo da previsão, mandatos de conteúdo reciclado devem acelerar a participação do plástico, desde que o feedstock de resina se torne mais abundante através de empreendimentos como a nova linha de reprocessamento HDPE da ALPLA.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Produto: Contêineres Surgem Apesar da Liderança dos Paletes

Paletes entregaram 45% do valor de 2024, cimentando seu papel como padrão logístico. No entanto, a demanda por contêineres comporá anualmente a 21,78% até 2030, estimulada por operações de picking de peças de e-commerce onde paredes protetivas, slots RFID e alças ergonômicas reduzem o atrito do ciclo de pedidos. O tamanho do mercado de embalagens de transporte retornáveis para contêineres atingiu USD 0,84 bilhão em 2025 e está projetado para exceder USD 2,2 bilhões até 2030 na trajetória atual. Recipientes a granel dobráveis para componentes automotivos, tinas de peixe isoladas no Pará e caixas de frutas ventiladas em Minas Gerais todos elevam o mix de contêineres. Tambores e barris persistem em lubrificantes e intermediários agroquímicos, ainda que com crescimento de dígitos únicos médios.

Compatibilidade de interface impulsiona substituição: contêineres projetados para sentar com segurança em paletes compartilhados permitem empilhamento misto dentro de AS/RS de alta baía, atendendo regulamentos de segurança enquanto impulsionam rendimento cúbico. A tendência também reduz tábuas quebradas associadas com paletes de madeira construídos com pregos, cortando manutenção. Finalmente, penetração de contêineres depende da adoção de classificação automatizada; cada novo sistema AutoStore ou shuttle instalado expande o mercado endereçável de embalagens de transporte retornáveis para recipientes de pegada padrão.

Por Modelo de Serviço: Pooling de Aluguel Ganha Tração

Aluguel/pooling reivindicou 55% de participação em 2024 e está rastreando uma TCAC de 20,47%, eclipsando o crescimento de venda de ativos. Prevenção de CapEx, manutenção terceirizada e documentação de conformidade garantida sustentam a adoção. Somente a CHEP circula 330 milhões de plataformas globalmente e instalou sete novos centros de serviço brasileiros desde 2024, estendendo retorno de 24 horas para Fortaleza e Goiânia. Operadores de pool integram beacons LTE ou BLE, permitindo cobrança pay-per-trip baseada em movimentos verificados por geofence, minimizando disputas.

Venda de ativos permanece relevante onde fluxos dedicados justificam propriedade - por exemplo, loops cativos entre uma engarrafadora de cerveja e uma planta de vidro próxima. Serviços de limpeza e manutenção seguem densidade de aluguel: à medida que caixas compartilhadas saturam, contratados de lavagem independentes emergem, particularmente perto de clusters de processamento de suínos em Santa Catarina. Soluções de rastreamento e logística reversa constituem a linha de receita auxiliar de crescimento mais rápido, contribuindo com 12% do faturamento do operador em 2025 e previsto para alcançar 18% até 2030 à medida que métricas EPR exigem logs de movimento auditáveis.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Usuários Finais: E-commerce de Varejo Interrompe Dominância de Alimentos e Bebidas

Alimentos & bebidas sustentaram 38% da receita em 2024, refletindo o ranking do Brasil como um dos três principais exportadores de soja, carne bovina e aves. Não obstante, varejo & e-commerce é o destaque, compondo a 23,65% até 2030. E-merchants instalando centros de classificação regionais precisam de caixas ergonômicas que fluam de palete de entrada para decantação robótica em minutos. A participação do mercado de embalagens de transporte retornáveis para varejo & e-commerce poderia superar 18% até 2027, reduzindo uso de papelão e diminuindo taxas de aterro em zonas urbanas com regras de descarte mais rigorosas. Automotivo aproveita racks reutilizáveis para peças CKD direcionadas à planta Betim da Stellantis, enquanto players farmacêuticos especificam caixas estáveis à temperatura com selos à prova de violação para satisfazer diretrizes da ANVISA.

Giros de ativos de e-commerce fazem média de sete ciclos mensais versus dois para agronegócio, melhorando economia de pool e justificando rastreamento avançado. À medida que densidade de última milha sobe, correios de economia gig cada vez mais recuperam caixas vazias durante backhauling, garantindo fechamento de loop - um refinamento operacional que magnifica o mercado geral de embalagens de transporte retornáveis.

Análise Geográfica

O Sudeste brasileiro domina a adoção devido a clusters industriais densos, proximidade portuária e uma rede de recondicionamento estabelecida. Santos sozinho movimentou 230 milhões t em 2024, sustentando circulação contínua de paletes entre exportadores. A conectividade rodoviária e ferroviária robusta de São Paulo rende viagens de ida e volta sub-6 dias, permitindo que operadores de pool garantam disponibilidade sem inventário flutuante excessivo. Consequentemente, a região comanda mais da metade da receita do mercado de embalagens de transporte retornáveis.

Estados do Centro-Oeste são a geografia de crescimento mais rápido, expandindo a uma TCAC projetada de 22% à medida que a produção de soja de Mato Grosso atinge novos recordes. Apesar de transportes de 1.500 km para porto, produtores adotam contêineres a granel colapsáveis para economizar volume de perna de retorno. Gargalos de infraestrutura persistem - o atraso de manutenção da BR-163 infla tempos de retorno - mas extensões ferroviárias planejadas e corredores de barcaças interiores poderiam cortar custos de frete em 30%, desbloqueando volume adicional para o mercado de embalagens de transporte retornáveis uma vez operacionais.

O Norte & Nordeste ficam para trás porque baias de lavagem limitadas amplificam custos de reposicionamento. Não obstante, fortes exportações de frutas através dos portos de Pecém e Suape criam bolsões de demanda por caixas ventiladas. Incentivos estaduais para investimentos em cadeia fria poderiam acelerar construção de plantas de lavagem, especialmente quando combinados com parcerias público-privadas que alinham objetivos EPR com fundos de desenvolvimento regional. Ao longo da janela de previsão, disparidades geográficas se estreitam mas permanecem materiais para estratégia de rede de serviços.

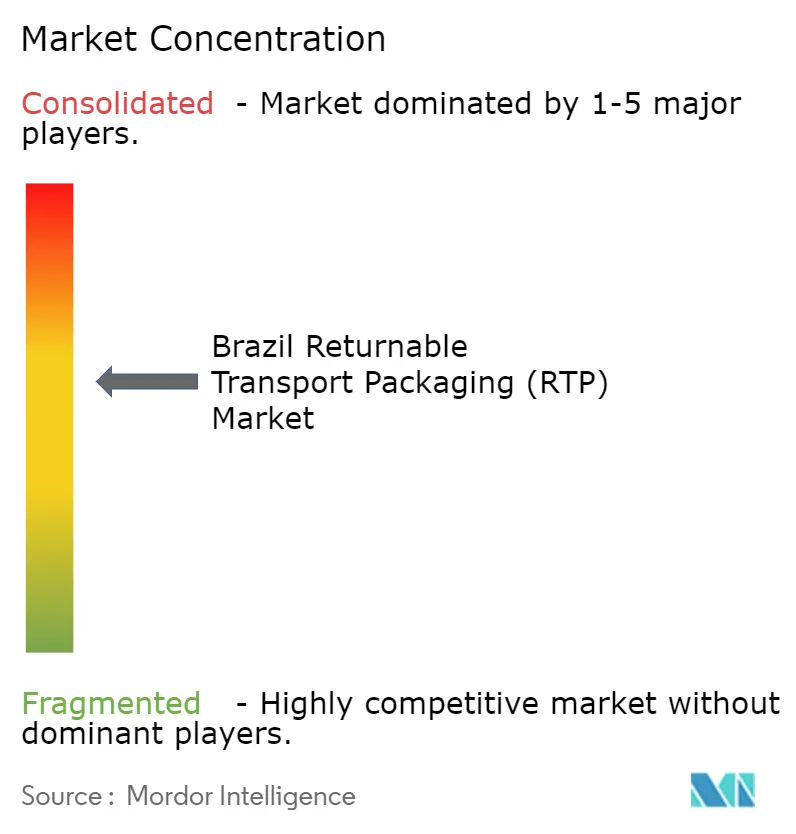

Panorama Competitivo

O mercado brasileiro de embalagens de transporte retornáveis mostra concentração moderada: os cinco principais provedores detêm aproximadamente 55% da receita combinada, mas especialistas locais florescem em corredores mal atendidos. CHEP e IFCO capitalizam contratos multinacionais, oferecendo soluções integradas de paletes e caixas de produtos que simplificam aquisição para grandes FMCG. A fusão da Schoeller Allibert com IPL em 2025 criou uma plataforma de receita de USD 1,4 bilhão e desbloqueou sinergias de ferramental que diminuem custo por unidade em plantas latino-americanas.

Independentes regionais como Nefab e Klabin aproveitam proximidade a bacias agrícolas, adaptando paletes a larguras específicas de leito de caminhão e gerenciando estações de lavagem em terra cooperativa arrendada. Diferenciação digital está subindo: Brambles equipou 550.000 paletes com dispositivos Track-and-Trace, permitindo agendamento de manutenção preditiva e cobrança granular. Start-ups desenvolvem painéis SaaS sobrepondo dados GPS a calculadoras de carbono, atendendo exportadores preparando-se para impostos do Mecanismo de Ajuste de Fronteira de Carbono da UE.

Manobras estratégicas cada vez mais visam lacunas de capacidade. A aquisição da Creative Techniques pela ORBIS em 2024 adicionou design personalizado de rack automotivo que OEMs brasileiros podem localizar, enquanto a planta de reciclagem HDPE da ALPLA fornece resina de loop fechado, reduzindo dependência de importação virgem. Intensidade competitiva centra-se em licitações de pooling plurianuais; incumbentes com cobertura nacional de depósito e toolkits IoT consistentemente superam entrantes apenas de preço. No entanto, saturação de estados do interior permanece baixa, deixando espaço em branco para entrantes ágeis dispostos a co-investir em capacidade de lavagem-reparo.

Líderes da Indústria de Embalagens de Transporte Retornáveis (RTP) do Brasil

-

Kuehne + Nagel Serviços Logísticos

-

Schoeller Allibert Group

-

Nefab Embalagens Ltda.

-

Signode Brasileira Ltda.

-

ORBIS Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho 2025: Suzano e Kimberly-Clark formaram uma joint venture de USD 3,4 bilhões para escalar embalagens à base de fibra, potencialmente misturando papelão-para-exportação com caixas reutilizáveis atreladas que satisfazem mandatos EPR.

- Abril 2025: Mercado Livre alocou R$ 34 bilhões (USD 6,4 bilhões) para triplicar nós de automação, sinalizando demanda sustentada de paletes e abrindo contratos de pooling de longo prazo em novas regiões.

- Janeiro 2025: ALPLA lançou uma iniciativa nacional de reciclagem HDPE para garantir feedstock para caixas reutilizáveis de próxima geração, fortalecendo integração vertical e reduzindo emissões Escopo 3.

- Outubro 2024: ORBIS adquiriu Creative Techniques para aprimorar racks automotivos personalizados, apoiando impulsos de localização OEM e diversificando sua gama SKU brasileira.

Escopo do Relatório do Mercado de Embalagens de Transporte Retornáveis (RTP) do Brasil

O Brasil tem sido um país promissor para as empresas globais e latino-americanas de embalagens que estão procurando expandir sua presença de mercado no país. O mercado brasileiro de embalagens é o quinto maior do mundo, com o Brasil sendo a sétima maior economia do mundo, por PIB nominal. Além disso, houve um crescimento constante no mercado brasileiro de embalagens, de 2011 a 2016, devido a uma combinação de vários fatores, como urbanização crescente, investimentos no setor de construção e expansão do setor de saúde.

| Plástico |

| Metal |

| Madeira |

| Outros Materiais |

| Contêineres (dobráveis, rígidos) |

| Paletes |

| Tambores e Barris |

| Outros Produtos (IBC, caixas, engradados) |

| Venda de Ativos |

| Aluguel / Pooling |

| Serviços de Limpeza e Manutenção |

| Serviços de Rastreamento e Logística Reversa |

| Automotivo |

| Alimentos e Bebidas |

| Bens de Consumo |

| Varejo e E-commerce |

| Outros Usuários Finais (farmacêutica, químicos, varejo) |

| Por Tipo de Material | Plástico |

| Metal | |

| Madeira | |

| Outros Materiais | |

| Por Tipo de Produto | Contêineres (dobráveis, rígidos) |

| Paletes | |

| Tambores e Barris | |

| Outros Produtos (IBC, caixas, engradados) | |

| Por Modelo de Serviço | Venda de Ativos |

| Aluguel / Pooling | |

| Serviços de Limpeza e Manutenção | |

| Serviços de Rastreamento e Logística Reversa | |

| Por Usuários Finais | Automotivo |

| Alimentos e Bebidas | |

| Bens de Consumo | |

| Varejo e E-commerce | |

| Outros Usuários Finais (farmacêutica, químicos, varejo) |

Principais Questões Respondidas no Relatório

Qual é o tamanho atual do mercado brasileiro de embalagens de transporte retornáveis?

O mercado está em USD 2,08 bilhões em 2025 e está previsto para crescer para USD 4,81 bilhões até 2030.

Qual material domina o mercado de embalagens de transporte retornáveis no Brasil?

Plástico detém 60% de participação devido à sua durabilidade, menor peso tara e compatibilidade com manuseio automatizado.

Por que serviços de aluguel e pooling estão crescendo mais rápido que propriedade de ativos?

Modelos de aluguel eliminam CapEx inicial, terceirizam manutenção e incluem rastreamento IoT, impulsionando uma TCAC de 20,47% até 2030.

Como o Decreto 11.413 influencia a adoção de embalagens reutilizáveis?

A lei monetiza certificados de logística reversa, tornando ativos compartilhados uma maneira econômica de cumprir metas obrigatórias de recuperação.

Qual segmento de usuário final está se expandindo mais rapidamente?

Varejo & e-commerce está crescendo a 23,65% TCAC à medida que grandes centros de distribuição padronizam caixas plásticas para operações de picking automatizado.

Qual principal obstáculo limita a adoção em estados do interior?

A escassez de instalações certificadas de lavagem/reparo fora do Sudeste aumenta custos de reposicionamento, reduzindo ROI para SMEs.

Página atualizada pela última vez em: