| Período de Estudo | 2020 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Tamanho do Mercado (2024) | USD 156.88 Billion |

| Tamanho do Mercado (2029) | USD 260.81 Billion |

| CAGR (2024 - 2029) | 10.70 % |

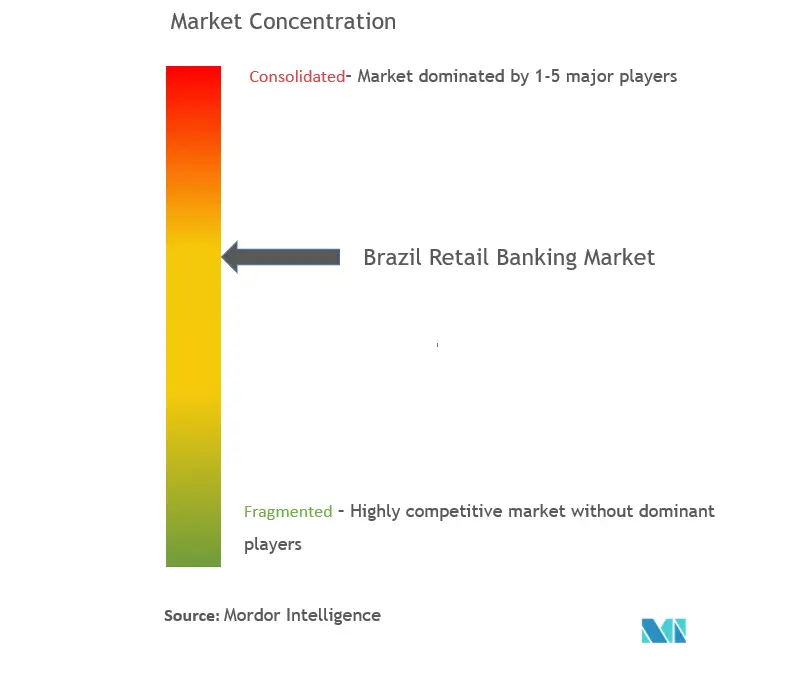

| Concentração do Mercado | Médio |

Principais jogadores*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de mercado de bancos brasileiros

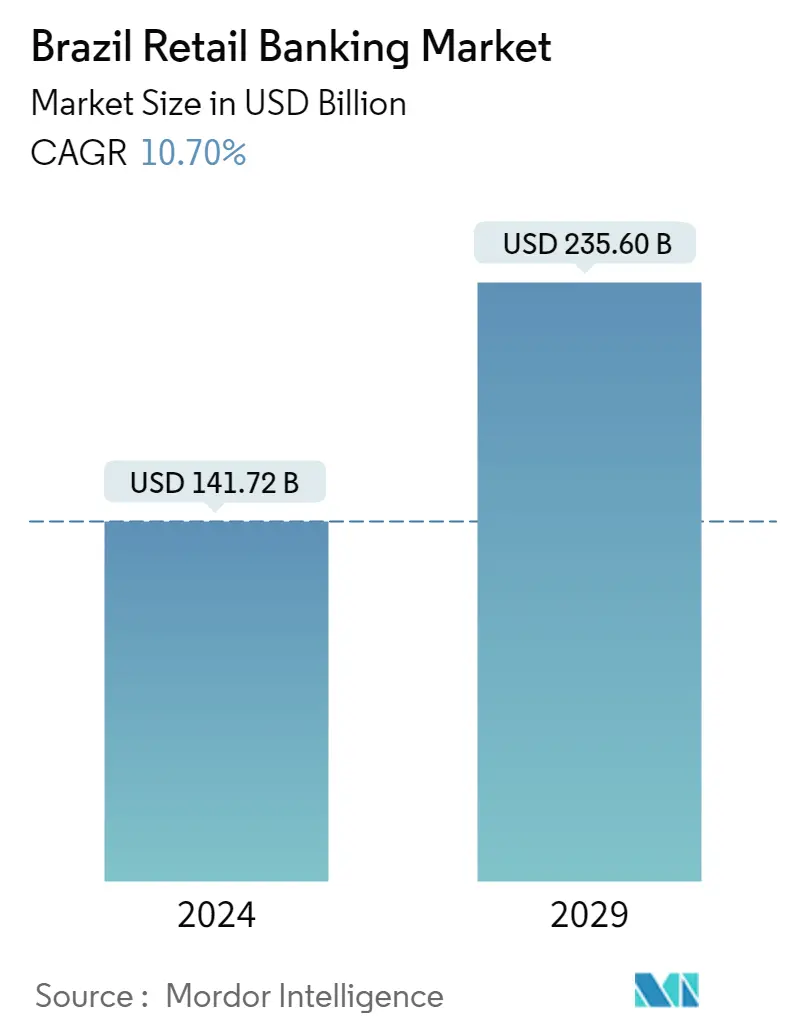

O tamanho do mercado bancário de varejo brasileiro é estimado em US$ 141,72 bilhões em 2024, e deve atingir US$ 235,60 bilhões até 2029, crescendo a um CAGR de 10,70% durante o período de previsão (2024-2029).

Banca de retalho ou banca de consumo, é a prestação de serviços como contas poupança, contas transacionais, hipotecas, cartões de débito e crédito, entre outros, prestados por instituições bancárias à população em geral. A pandemia da COVID-19 acelerou o uso da tecnologia no sistema financeiro brasileiro. Esta tendência está a crescer ao longo dos anos e também continuará a crescer em 2023, como parte do plano do governo para aumentar a concorrência no setor bancário e apoiar o desenvolvimento das fintech.

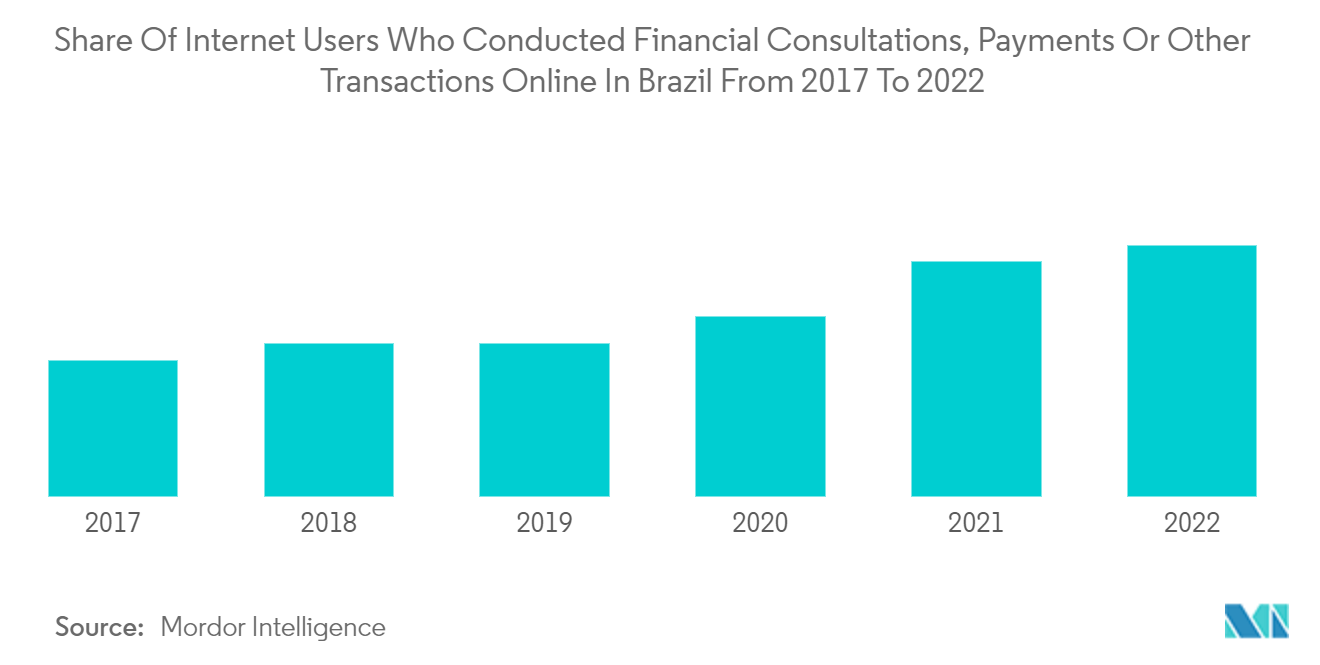

O banco online melhorou a taxa de penetração dos serviços bancários no Brasil. Com o aumento do acesso à Internet, as pessoas podem realizar transações financeiras em seus dispositivos móveis. Esta iniciativa foi priorizada para aproximar o sistema financeiro da população. A banca de retalho é menos sensível à concorrência de preços, apresentando retornos consideravelmente mais elevados do que a banca empresarial. O Brasil tem a maior representação de aventureiros digitais no setor bancário em comparação com a média global. Nos últimos anos, o Brasil observou baixa penetração de empréstimos habitacionais e um nível muito baixo de endividamento das famílias.

Tendências de mercado dos bancos brasileiros

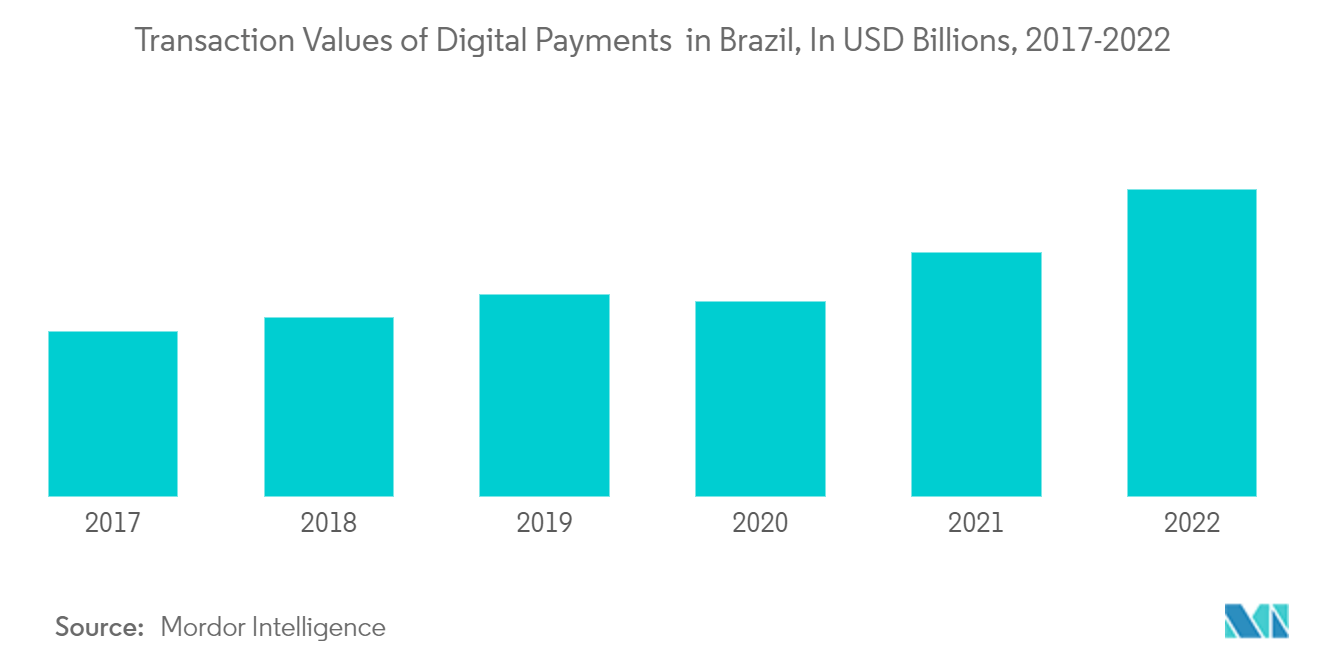

Pagamentos Digitais Estão Impulsionando uma Mudança Profunda no Setor Bancário Brasileiro

Os pagamentos digitais estão causando uma mudança sísmica no setor bancário brasileiro. Na última década, uma revolução silenciosa no Brasil resultou no aumento da concorrência, maior inclusão financeira e taxas bancárias mais baixas. A explosão dos pagamentos digitais no Brasil resultou no desenvolvimento de um ecossistema financeiro inovador que beneficia as pessoas comuns. Esse avanço é resultado de uma combinação de mudanças no marco regulatório de pagamentos, amplo uso de tecnologia, empreendedorismo e foco no desenvolvimento de produtos que atendam às necessidades dos clientes brasileiros.

O Open Banking no Brasil está impulsionando o mercado

O Open Banking e o Open Finance foram adotados no Brasil em quatro etapas. A Fase 3 envolveu iniciadores de transações de pagamento iniciando transações Pix, o sistema de pagamento imediato brasileiro, e a Fase 4 viu o lançamento do Open Finance.

A fim de facilitar o desenvolvimento de novos serviços de ponta, o Open Banking permite que os bancos compartilhem de forma segura os dados dos clientes com terceiros, com base no consentimento. O próximo passo é chamado de Finanças Abertas, que abre a possibilidade de compartilhamento de dados para os setores de hipotecas, poupanças, pensões, seguros e outros.

Estatísticas do Banco Central do Brasil mostram que o ecossistema já processou um total de 8,5 milhões de consentimentos de compartilhamento de dados de clientes. Há uma média de 286 milhões de chamadas de API por semana – totalizando mais de cinco bilhões de chamadas de API desde 1º de abril de 2022. O Brasil tem mais de 5,6 milhões de clientes do Open Finance e mais de 800 instituições participantes.

O open banking é uma iniciativa positiva que incentiva a inovação e traz maior comodidade e melhor experiência do cliente com serviços financeiros. Também tende a intensificar as propostas de valor ao cliente com novos produtos e serviços. Vários especialistas prevêem a partilha transparente de dados de clientes para aumentar a concorrência e reduzir as taxas de juro que os bancos cobram aos seus clientes.

Visão geral da indústria de bancos no Brasil

O relatório abrange os principais players que operam no setor de varejo brasileiro, como Caixa Econômica Federal, Banco do Brasil, Itaú Unibanco Holding, Banco Bradesco e Santander Brasi, entre outros. Em termos de participação de mercado, poucos grandes players dominam atualmente o mercado. No entanto, com os avanços tecnológicos e a inovação de produtos, as empresas de média e pequena dimensão estão a aumentar a sua presença no mercado, garantindo novos contratos e explorando novos mercados.

Líderes de mercado de bancos no Brasil

-

Caixa Economica Federal

-

Banco do Brasil

-

Itau Unibanco Holding

-

Banco Bradesco

-

Santander Brasil

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado bancário no Brasil

- May 2022 CAIXA inaugurated a new unit in Rio das Ostras (RJ). Located at Rodovia Amaral Peixoto, 4170, Balneário Remanso Rio das Ostras -RJ, the unit will offer the entire portfolio of CAIXA products and services and operate the social programs of the federal government.

- Maio de 2022 CAIXA inaugura nova unidade em Alenquer (PA). Localizada na Rua João Ferreira S/N, Centro, a unidade proporcionará aos clientes de relacionamento um atendimento completo do portfólio de produtos e serviços da CAIXA.

- Março de 2022 A CAIXA inaugurou novas instalações na agência Ariquemes (RO) localizada no município de mesmo nome, em Rondônia. A unidade oferece todo o portfólio de produtos e serviços da CAIXA, além de operacionalizar os programas sociais do Governo Federal.

- Março de 2022 – O Banco do Brasil reabriu o CDC Antecipação IRPF com taxas de juros atrativas, que variam de acordo com o perfil do cliente, a partir de 1,99% ao mês. Os clientes BB podem adiantar até 100% do valor da restituição do Imposto de Renda Pessoa Física, até o limite de R$ 20 mil.

- Março de 2022 – O Itaú Unibanco inaugurou um centro de atendimento especializado para clientes pessoa jurídica na Zona Oeste de São Paulo (SP), especialmente pequenas e médias empresas. É o sexto hub inaugurado pelo banco, e o primeiro em São Paulo, com um novo modelo de atendimento aos clientes do segmento. O Itaú Empresas, como parte do projeto de Transformação do Varejo do Itaú, está localizado no bairro de Pinheiros. Até abril, o banco terá 15 unidades em diversas regiões do país.

Segmentação da Indústria de Bancos no Brasil

O escopo do relatório inclui uma análise completa do histórico do mercado bancário de varejo brasileiro, uma avaliação do mercado controlador, tendências emergentes por segmento e região, mudanças significativas na dinâmica do mercado e uma visão geral do mercado. O Mercado Bancário de Varejo no Brasil é segmentado por Produto (Contas Transacionais, Poupança, Cartões de Débito, Cartões de Crédito, Empréstimos e Outros Produtos) e Canal (Vendas Diretas e Distribuidor). O relatório oferece tamanho de mercado e previsões para o mercado bancário de varejo do Brasil em valor (US$ milhões) para todos os segmentos acima.

| Por produto | Contas transacionais |

| Contas Poupança | |

| Cartão de débito | |

| Cartões de crédito | |

| Empréstimos | |

| Outros produtos | |

| Por canal | Vendas diretas |

| Distribuidor |

Perguntas frequentes sobre pesquisa de mercado de bancos brasileiros

Qual é o tamanho do mercado bancário de varejo no Brasil?

O tamanho do mercado bancário de varejo brasileiro deverá atingir US$ 141,72 bilhões em 2024 e crescer a um CAGR de 10,70% para atingir US$ 235,60 bilhões até 2029.

Qual é o tamanho atual do mercado bancário de varejo no Brasil?

Em 2024, o tamanho do mercado bancário de varejo brasileiro deverá atingir US$ 141,72 bilhões.

Quem são os principais atores do mercado bancário de varejo no Brasil?

Caixa Economica Federal, Banco do Brasil, Itau Unibanco Holding, Banco Bradesco, Santander Brasil são as principais empresas que atuam no mercado bancário de varejo brasileiro.

Que anos cobre esse mercado bancário de varejo no Brasil e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado bancário de varejo brasileiro foi estimado em US$ 128,02 bilhões. O relatório abrange o tamanho histórico do mercado bancário de varejo do Brasil para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado bancário de varejo do Brasil para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Banking and Non Bank Finance Reports

Popular Financial Services and Investment Intelligence Reports

Relatório da Indústria de Bancos no Brasil

Estatísticas para a participação de mercado, tamanho e taxa de crescimento de receita dos Bancos do Brasil em 2024, criadas pela Mordor Intelligence™ Industry Reports. A análise do Banco Brasil inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.

.webp)