Tamanho do mercado de dispositivos respiratórios no Brasil

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Período de Dados Históricos | 2019 - 2022 |

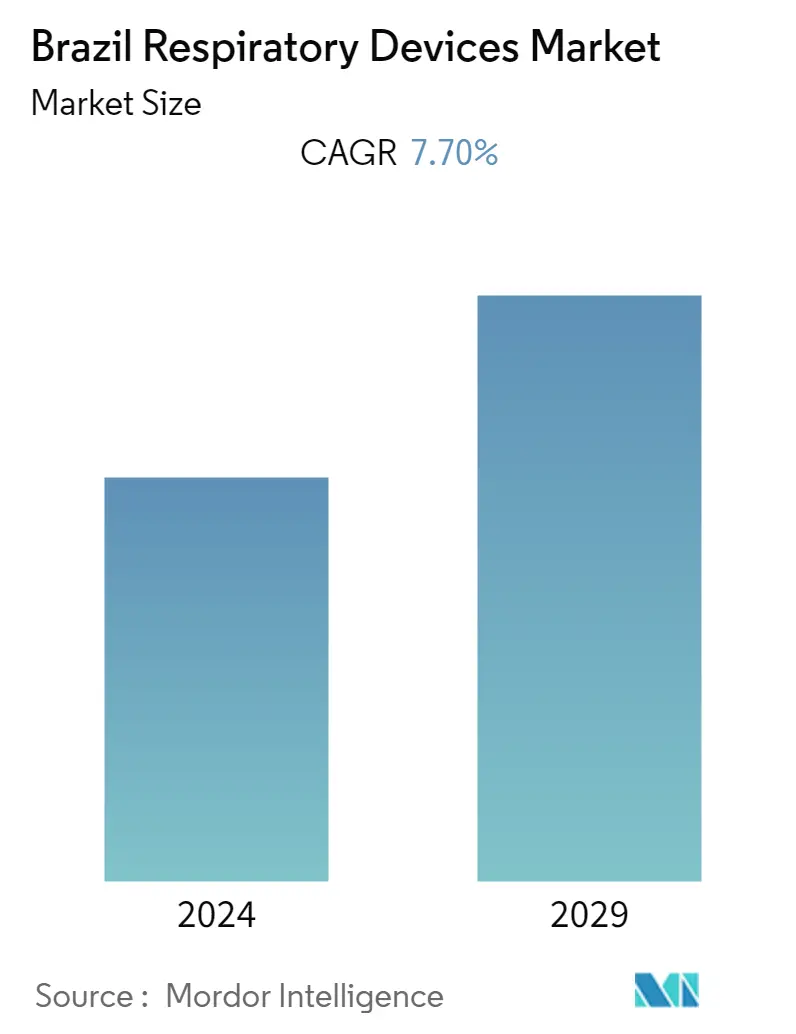

| CAGR | 7.70 % |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de dispositivos respiratórios no Brasil

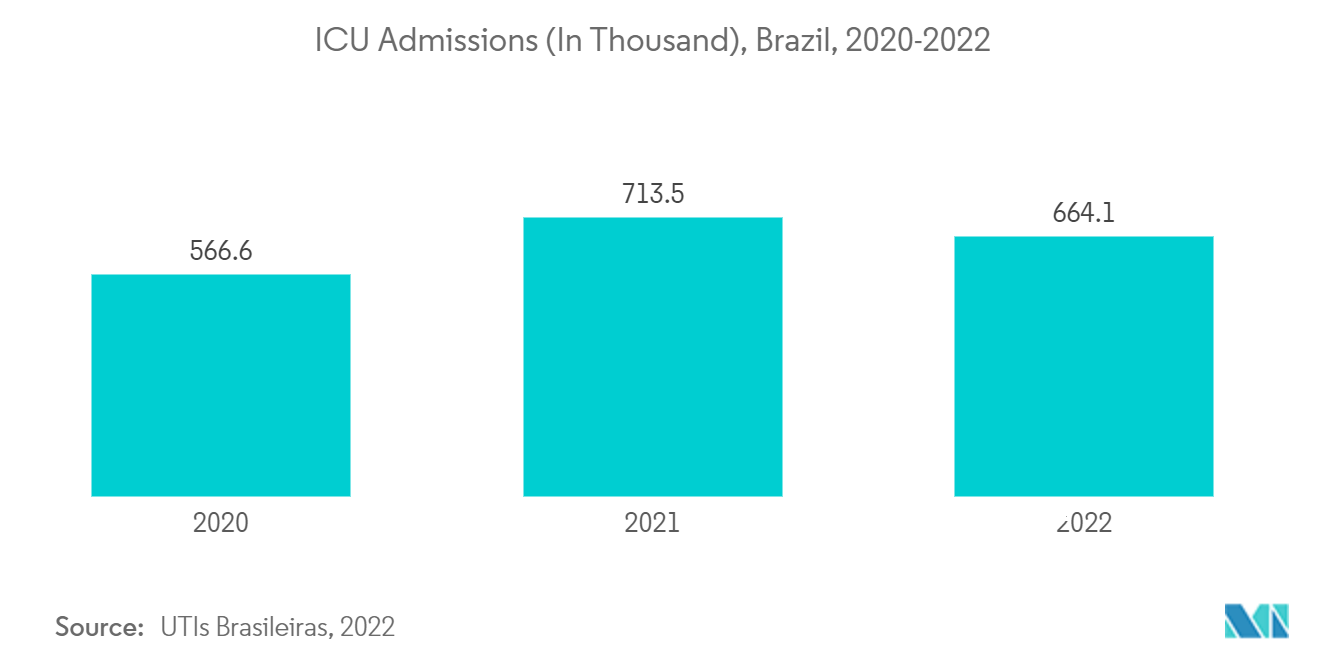

Espera-se que o mercado brasileiro de dispositivos respiratórios registre um CAGR de 7,7% no período de previsão. Como o vírus da síndrome respiratória aguda grave coronavírus 2 (SARS-CoV-2) afeta principalmente o sistema respiratório do corpo, teve um impacto severo em quem tinha comorbidades pulmonares, o que repercutiu no mercado em estudo.

- De acordo com o relatório publicado pelo IHME, em outubro de 2022, no Brasil, as infecções diárias por COVID-19 ainda aumentam semana a semana, e as infecções diárias estimadas por COVID-19 no cenário de referência aumentarão para 1.012.550 até 25 de janeiro de 2023 , e no cenário de uso de máscara de 80% aumentará para 961.430 até 1º de fevereiro de 2023. Conseqüentemente, aumenta a demanda por dispositivos adequados de diagnóstico e gerenciamento respiratório, o que pode impactar significativamente o crescimento do mercado nos próximos anos.

- Os principais fatores que atribuem ao crescimento do mercado brasileiro de dispositivos respiratórios são a crescente prevalência de pacientes com doença pulmonar obstrutiva crônica (DPOC), tuberculose, asma e apneia do sono, juntamente com os avanços tecnológicos e o aumento das aplicações em ambientes de atendimento domiciliar continuam sendo os principais impulsionadores da o país.

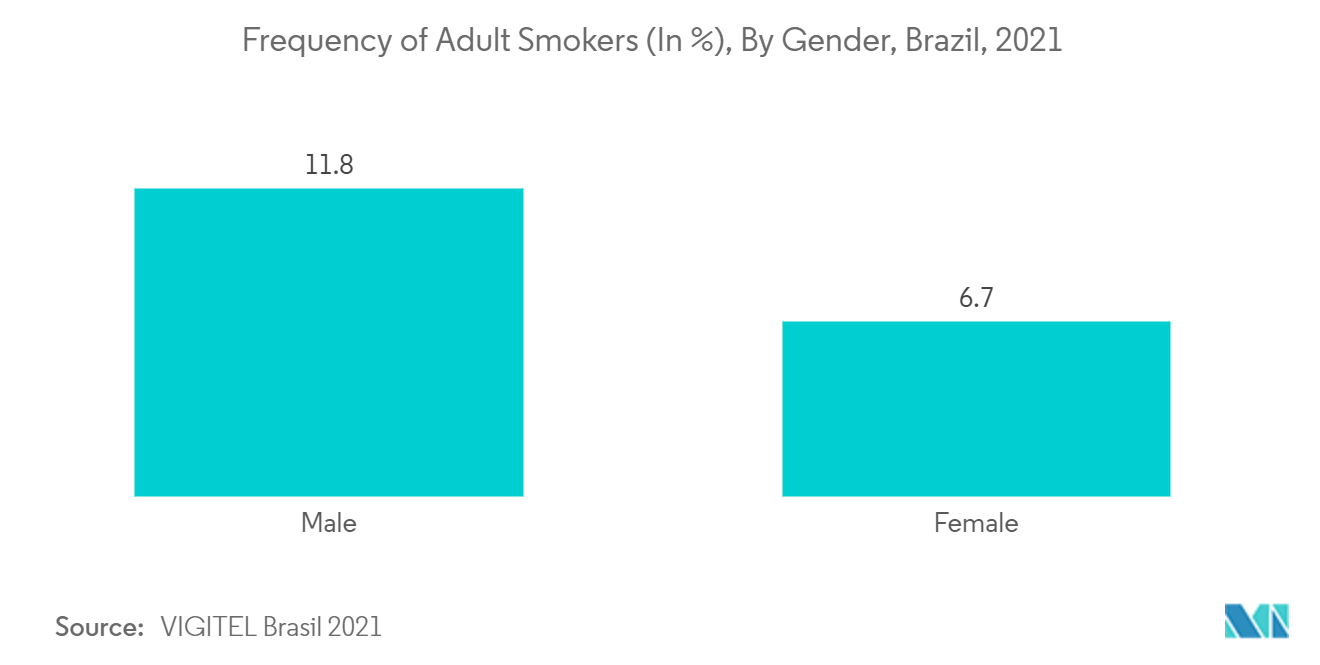

- No Brasil, as doenças crônicas, incluindo a doença pulmonar obstrutiva crônica (DPOC) e a tuberculose, ocupam posições de liderança em morbidade e mortalidade. Fumar também está contribuindo para o crescimento do mercado de dispositivos respiratórios. De acordo com relatório publicado pela J Bras Pneumol em abril de 2022, a tuberculose multirresistente aumenta os danos pulmonares. Portanto, o estudo foi realizado em uma coorte brasileira utilizando a espirometria e o dispositivo MasterScreen Body-PFT e afirmou que os pacientes devem ser examinados logo após o término do tratamento da tuberculose e, se for descoberta doença pulmonar pós-tuberculose, ela deve ser abordada e a reabilitação pulmonar deve ser iniciada. fornecido porque há evidências de que é benéfico para os pacientes. Assim, os novos avanços na detecção de doenças respiratórias aumentam a demanda por dispositivos respiratórios que impulsionam o crescimento do mercado durante o período de estudo.

- No entanto, o alto custo dos dispositivos respiratórios pode restringir o crescimento do mercado durante o período de previsão.

Tendências do mercado de dispositivos respiratórios no Brasil

Espera-se que os inaladores cresçam mais rapidamente durante o período de previsão

- Um inalador é um dispositivo que leva o medicamento diretamente aos pulmões de uma pessoa. O medicamento é uma névoa ou spray que a pessoa respira. Os inaladores são dispositivos portáteis usados para administrar medicamentos ao trato respiratório na doença pulmonar obstrutiva crônica (DPOC) e na asma.

- O principal fator que impulsiona o crescimento do mercado no segmento de inaladores é a crescente prevalência de distúrbios respiratórios, como DPOC, tuberculose, asma e apneia do sono. A maioria das doenças respiratórias é causada pelo tabagismo. De acordo com as estatísticas da OCDE, a porcentagem da população com mais de 15 anos que fuma diariamente no Brasil era de 9,1% em 2021. O uso significativo de tabaco como tabagismo aumenta o risco de doenças respiratórias como asma e DPOC. O risco aumentado de doenças respiratórias pode aumentar a demanda pelo manejo adequado das doenças por meio de inaladores, que são o principal dispositivo de administração de medicamentos no tratamento da asma e da DPOC.

- Assim, espera-se que os fatores acima contribuam para o crescimento do mercado através do segmento durante o período de previsão.

Capnógrafo sob dispositivos de diagnóstico e monitoramento deverá ter impacto significativo no mercado

- A capnografia monitora a concentração ou pressão parcial de dióxido de carbono nos gases respiratórios. Devido às suas vantagens sobre outros dispositivos e à crescente carga de anestesia e cuidados intensivos. Uma das principais vantagens é que pode proporcionar detecção precoce de apneia e hipoxemia, enquanto outros métodos, como a insuflação de CO2, causam menor desconforto periprocedimento.

- Além disso, o relatório publicado pela SciELO em setembro de 2022 afirmava que o monitoramento dos parâmetros ventilatórios e a detecção de problemas respiratórios durante uma colonoscopia são possíveis com a capnografia volumétrica. A capnografia volumétrica (VCap) é considerada uma modalidade convencional de capnografia porque detecta CO2 diretamente dos alvéolos e reflete a ventilação em tempo real, o que é distinto e superior à capnografia sidestream. Conseqüentemente, a utilização de novas técnicas na capnografia ajuda os médicos a obter resultados em tempo real durante os procedimentos clínicos.

- Além disso, os principais players do mercado da região estão entrando em novas estratégias de crescimento nos negócios que ajudam a fazer com que o segmento de negócios específico cresça e ajude o mercado durante o período de previsão. Por exemplo, em outubro de 2022, a Medtronic publicou a sua intenção de prosseguir a separação dos negócios combinados de monitorização de pacientes e intervenções respiratórias (NewCo) da empresa. O portfólio de tecnologia de intervenções respiratórias inclui ventiladores Puritan Bennett, portfólio de vias aéreas Shiley, videolaringoscopia McGrath MAC, sistemas respiratórios DAR, bem como soluções de software de ventilação PAV+, NIV+ e IE Sync projetadas para melhorar o fluxo de trabalho e a prestação de cuidados. Isto dará à NewCo uma posição de liderança, margens atraentes e o potencial de aceleração do crescimento que deverá impulsionar o mercado de dispositivos respiratórios global e regionalmente, especialmente no Brasil.

- Assim, devido aos fatores acima mencionados, espera-se que o mercado projete crescimento através deste segmento durante o período de previsão.

Visão geral da indústria de dispositivos respiratórios no Brasil

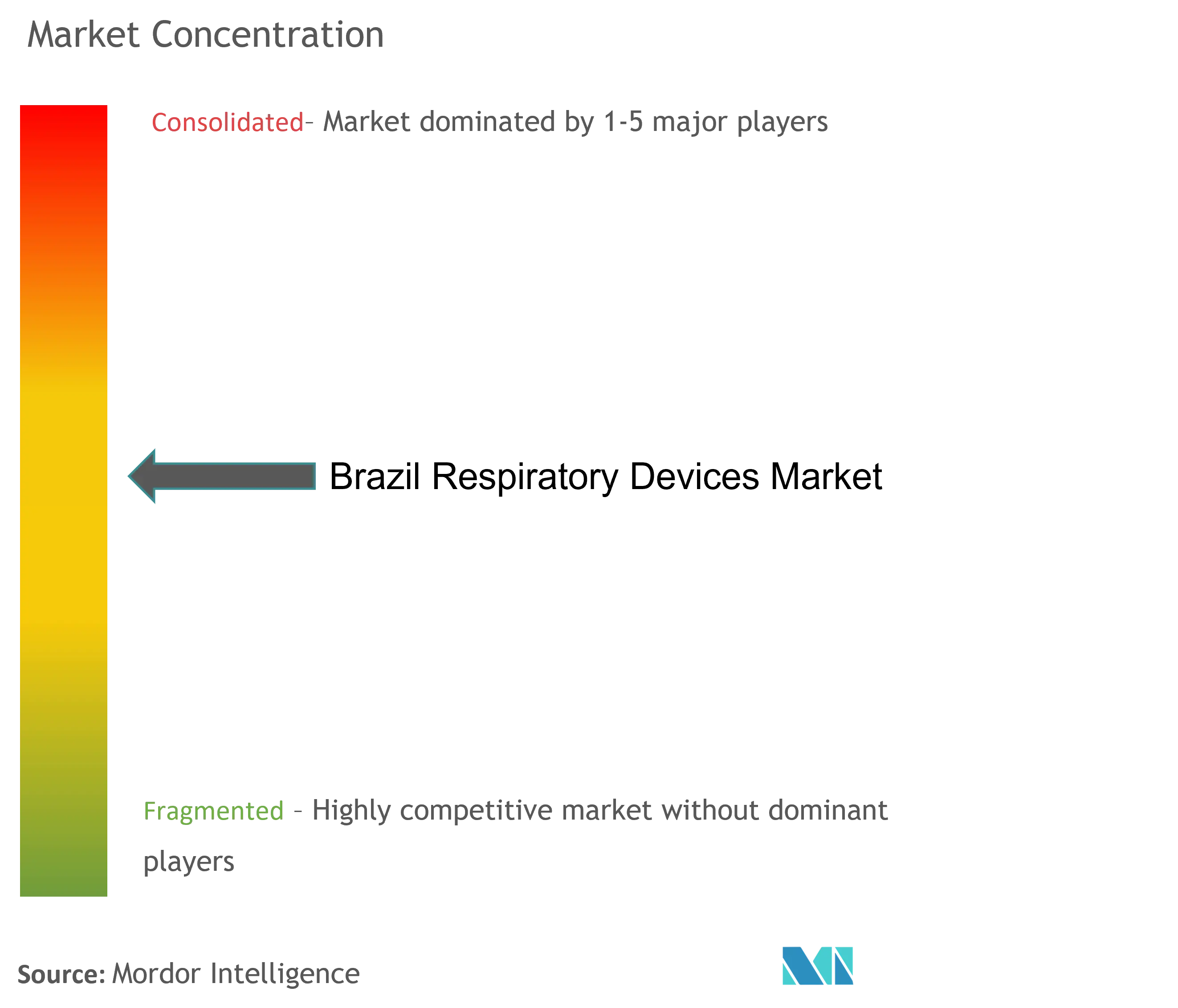

O mercado brasileiro de dispositivos respiratórios é competitivo e composto por diversos players. Em termos de quota de mercado, alguns dos principais intervenientes estão actualmente a dominar o mercado, e alguns intervenientes proeminentes estão a fazer aquisições e joint ventures vigorosamente com outras empresas para consolidar as suas posições de mercado no país. Algumas das empresas que atualmente dominam o mercado são Koninklijke Philips NV, ResMed Inc., Medtronic, Masimo, Chart Industries, Dragerwerk AG Co. KGaA, Hamilton Medical, Fisher Paykel Healthcare Limited, BD (Becton, Dickinson and Company) e General Electric Company (GE HealthCare).

Líderes de mercado de dispositivos respiratórios no Brasil

-

ResMed Inc.

-

Koninklijke Philips N.V.

-

Medtronic

-

Masimo

-

General Electric Company (GE HealthCare)

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de dispositivos respiratórios no Brasil

- Abril de 2022: ANVISA, reguladora do mercado de dispositivos médicos do Brasil, emitiu uma nova resolução atualizando as Boas Práticas de Fabricação Brasileiras (BGMP) para dispositivos médicos. A RDC 665/2022 da ANVISA substituiu regulamentações anteriores, incluindo a RDC 16/2013 e a IN 08/2013.

- Abril de 2022: A fabricante global de equipamentos de oxigênio CAIRE Inc. está expandindo seu portfólio de soluções na América Latina com o lançamento dos concentradores estacionários de oxigênio Companion 5 e NewLife Intensity 10 no Brasil após aprovação antecipada da Agência Brasileira de Regularidade Sanitária (Anvisa).

Relatório de Mercado de Dispositivos Respiratórios do Brasil - Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.2 Drivers de mercado

4.2.1 Aumento da prevalência de distúrbios respiratórios, como DPOC, tuberculose, asma e apnéia do sono

4.2.2 Avanços Tecnológicos e Aplicações Crescentes no Ambiente de Assistência Domiciliar

4.3 Restrições de mercado

4.3.1 Alto custo dos dispositivos

4.4 Análise das Cinco Forças de Porter

4.4.1 Ameaça de novos participantes

4.4.2 Poder de barganha dos compradores/consumidores

4.4.3 Poder de barganha dos fornecedores

4.4.4 Ameaça de produtos substitutos

4.4.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO (Tamanho de Mercado por Valor - milhões de dólares)

5.1 Por dispositivos de diagnóstico e monitoramento

5.1.1 Espirômetros

5.1.2 Dispositivos de teste de sono

5.1.3 Medidores de pico de fluxo

5.1.4 Oxímetros de pulso

5.1.5 Capnógrafos

5.1.6 Outros dispositivos de diagnóstico e monitoramento

5.2 Por Dispositivos Terapêuticos

5.2.1 Dispositivos CPAP

5.2.2 Dispositivos BiPAP

5.2.3 Umidificadores

5.2.4 Nebulizadores

5.2.5 Concentradores de oxigênio

5.2.6 Ventiladores

5.2.7 Inaladores

5.2.8 Outros dispositivos terapêuticos

5.3 Por Descartáveis

5.3.1 Máscaras

5.3.2 Circuito Respiratório

5.3.3 Outros descartáveis

6. CENÁRIO COMPETITIVO

6.1 Perfis de empresa

6.1.1 Koninklijke Philips NV

6.1.2 ResMed Inc.

6.1.3 Medtronic

6.1.4 Masimo

6.1.5 General Electric Company (GE HealthCare)

6.1.6 Chart Industries

6.1.7 Drägerwerk AG & Co. KGaA

6.1.8 Hamilton Medical

6.1.9 Fisher & Paykel Healthcare Limited

6.1.10 BD (Becton, Dickinson and Company)

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de dispositivos respiratórios no Brasil

De acordo com o escopo do relatório, os dispositivos respiratórios incluem dispositivos de diagnóstico respiratório, dispositivos terapêuticos e dispositivos respiratórios para administração de respiração artificial de longo prazo. Também pode incluir um aparelho respiratório usado para reanimação, forçando a entrada de oxigênio nos pulmões de uma pessoa que sofreu asfixia. O mercado brasileiro de dispositivos respiratórios é segmentado por dispositivos de diagnóstico e monitoramento (espirômetros, dispositivos de teste de sono, medidores de pico de fluxo, oxímetros de pulso, capnógrafos e outros dispositivos de diagnóstico e monitoramento), dispositivos terapêuticos (dispositivos CPAP, dispositivos BiPAP, umidificadores, nebulizadores, oxigênio concentradores, ventiladores, inaladores e outros dispositivos terapêuticos), descartáveis (máscaras, circuito respiratório e outros descartáveis). O relatório oferece o valor (em milhões de dólares) para os segmentos acima.

| Por dispositivos de diagnóstico e monitoramento | ||

| ||

| ||

| ||

| ||

| ||

|

| Por Dispositivos Terapêuticos | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Por Descartáveis | ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de dispositivos respiratórios no Brasil

Qual é o tamanho atual do mercado de dispositivos respiratórios no Brasil?

O Mercado Brasil de Dispositivos Respiratórios deverá registrar um CAGR de 7,70% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado brasileiro de dispositivos respiratórios?

ResMed Inc., Koninklijke Philips N.V., Medtronic, Masimo, General Electric Company (GE HealthCare) são as principais empresas que atuam no mercado brasileiro de dispositivos respiratórios.

Que anos este mercado brasileiro de dispositivos respiratórios cobre?

O relatório abrange o tamanho histórico do mercado de dispositivos respiratórios do Brasil para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de dispositivos respiratórios do Brasil para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria de Dispositivos Respiratórios do Brasil

Estatísticas para a participação de mercado de Dispositivos Respiratórios no Brasil em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de Dispositivos Respiratórios do Brasil inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.