Análise do mercado de embalagens plásticas no Brasil

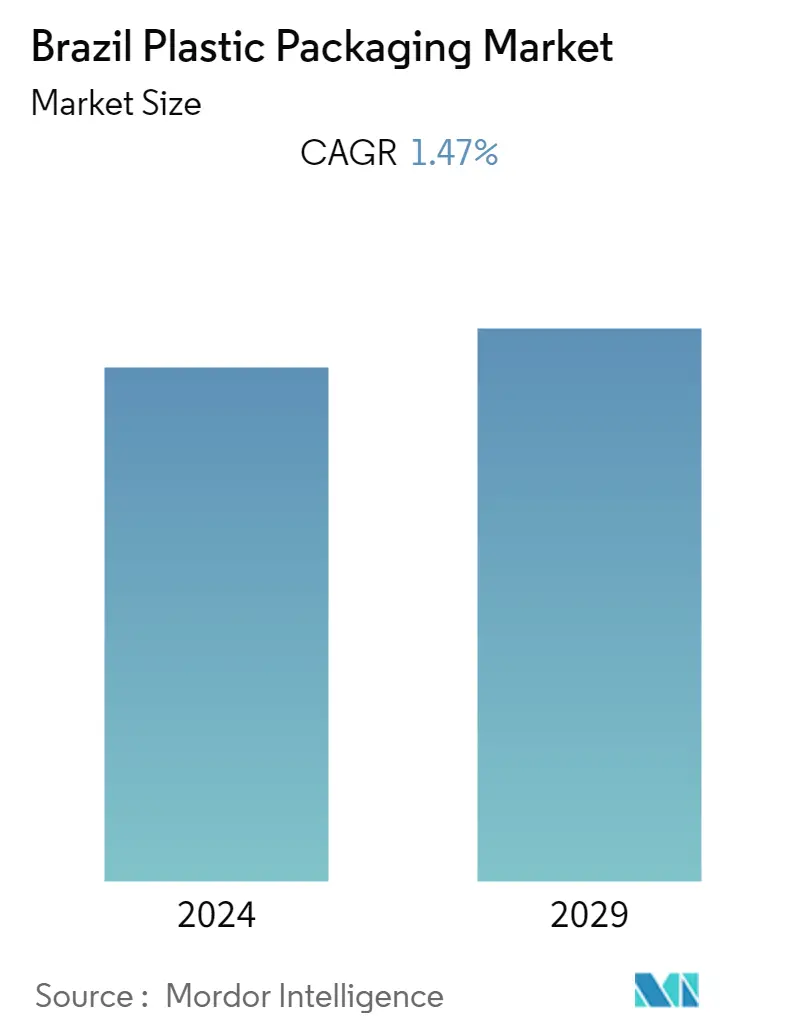

Prevê-se que o mercado brasileiro de embalagens plásticas cresça com um CAGR de 1,47% durante o período de previsão de 2021-2026. A pandemia da COVID-19 proporcionou um alívio significativo aos fornecedores de embalagens plásticas, à medida que as nações proibiam lentamente essas embalagens e promoviam embalagens reutilizáveis; o surto mudou o comportamento dos consumidores e dos governos em relação a eles. Devido ao surto de COVID-19, a procura por bebidas nutritivas e alimentos saudáveis aumentou exponencialmente. A maioria desses produtos é embalada com plástico descartável. As encomendas foram tão grandes a nível global que os fabricantes e empresas de embalagens da área até expandiram as suas instalações, o que também foi apoiado pela maioria dos governos.

- As embalagens plásticas tornaram-se parte integrante de muitas empresas devido ao seu design de ponta que auxilia no fornecimento de soluções de embalagens inovadoras. Espera-se que a rápida expansão dos setores de alimentos e bebidas, cuidados pessoais e produtos farmacêuticos e a crescente penetração do varejo organizado e eletrônico em todo o mundo alimentem o crescimento do mercado.

- O crescente foco em soluções avançadas de embalagens, juntamente com o crescimento e a expansão da indústria de embalagens, é um dos principais fatores que alimentam a demanda por embalagens plásticas. Além disso, a crescente demanda por soluções de embalagens convenientes pelos diversos setores verticais do usuário final, como eletrônicos de consumo, produtos domésticos e assim por diante, também está promovendo a taxa de crescimento do mercado.

- Polietileno de baixa densidade (PEBD), polipropileno (PP), polietileno de alta densidade (PEAD) e tereftalato de polietileno (PET) são os materiais mais utilizados para a fabricação de produtos, como garrafas e potes, bandejas e recipientes, embalagens e filmes e bolsas, pois são econômicos, leves e possuem amplas funcionalidades e fortes propriedades de barreira contra umidade.

- A crescente demanda por soluções de embalagem sustentáveis está levando os fabricantes a usar resinas plásticas recicladas para fabricar esses produtos. Além disso, a mudança no estilo de vida levou à introdução de embalagens de dose única que contribuíram significativamente para o crescimento do mercado nos últimos anos.

- Em outubro de 2020, a Uniliver anunciou que, até 2025, a empresa confirmou que reduziria para metade a utilização de plástico virgem, reduzindo a utilização de embalagens plásticas em mais de 100.000 toneladas e acelerando a utilização de plástico reciclado.

Tendências do mercado de embalagens plásticas no Brasil

Espera-se que embalagens plásticas flexíveis detenham grande participação de mercado

- Espera-se que o mercado de embalagens plásticas flexíveis testemunhe um crescimento significativo no futuro devido ao aumento da demanda nas indústrias de uso final, como alimentos, bebidas, cosméticos e cuidados pessoais, e farmacêutico.

- O crescimento do varejo moderno, a alta renda do consumidor e a aceleração das atividades de comércio eletrônico, especialmente nas economias emergentes, provavelmente apoiarão o crescimento do mercado de embalagens plásticas durante o período de previsão.

- Devido à crescente demanda, muitas empresas estão expandindo suas instalações no Brasil. Recentemente, o Grupo Lantero inaugurou novos 7.000 metros quadrados em São Paulo, Brasil, para apoiar suas operações e produzir embalagens plásticas rígidas e flexíveis na mesma instalação.

- Devido ao surto de Covid 19, as pessoas estão a encomendar alimentos básicos e frescos através de canais online, o que leva a um aumento na procura de embalagens plásticas flexíveis. Além disso, a procura de embalagens plásticas flexíveis na indústria farmacêutica continua elevada, à medida que os hospitais, os fabricantes de medicamentos e os fabricantes de EPI respondem à crise.

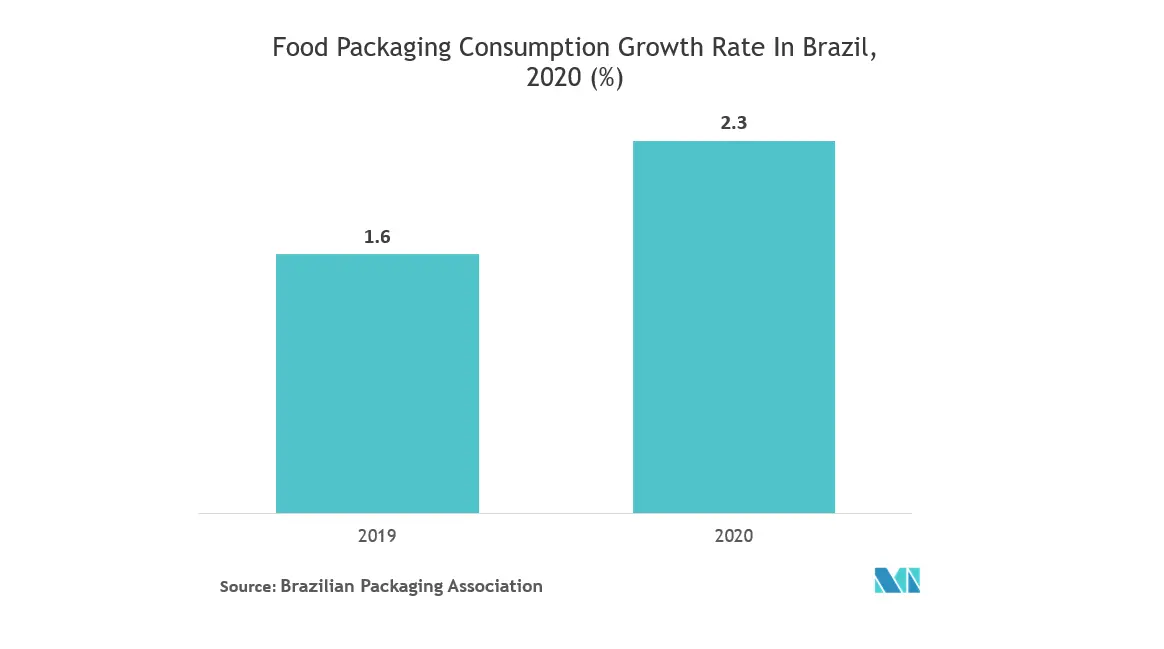

Pela indústria do usuário final, espera-se que os alimentos detenham a maior participação de mercado

- As embalagens de alimentos são um dos maiores usuários de plásticos. A demanda por embalagens plásticas rígidas para a indústria alimentícia é cada vez maior, pois substituem cada vez mais materiais tradicionais como papelão, metais e vidro, devido às suas propriedades benéficas, como leveza e custo reduzido.

- Em 2020, a transparência contínua nas embalagens de alimentos foi considerada uma tendência. Indo além dos ingredientes listados no rótulo, os consumidores também desejam ver o produto físico antes da compra. As garrafas de tereftalato de polietileno (PET) estão substituindo o vidro nos mercados de ketchup, condimentos e molho barbecue de dose única.

- Laticínios, salgadinhos e produtos de confeitaria são os usuários finais mais significativos de embalagens flexíveis. Os avanços na tecnologia de embalagens, como atmosfera modificada e processamento de alta pressão, aumentaram o uso do formato de embalagem flexível para carnes, aves, frutas e vegetais.

- Produtos congelados, principalmente sorvetes, exigem flexibilidade no formato da embalagem. Conseqüentemente, esses produtos criam uma demanda por soluções de embalagens plásticas flexíveis. Os consumidores que estão focados na saúde e preferem alimentos orgânicos são outros usuários proeminentes de embalagens flexíveis, principalmente nos segmentos de frutas frescas, barras saudáveis, saladas e outros produtos frescos.

Visão geral da indústria de embalagens plásticas no Brasil

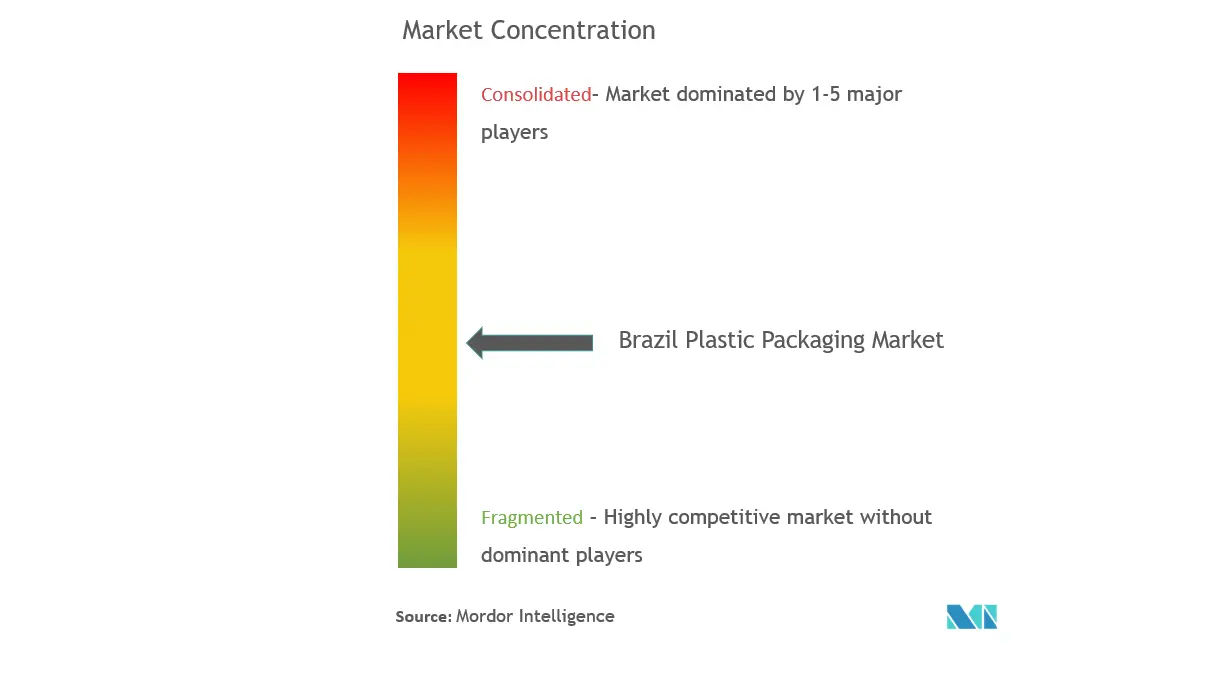

O mercado brasileiro de embalagens plásticas é altamente competitivo e conta com vários players importantes. Alguns dos intervenientes gozam de melhor boa vontade no mercado e de maior reconhecimento e presença geográfica. Os principais players, que têm uma participação relativamente proeminente no mercado, estão se concentrando na expansão de sua base de clientes nas indústrias de usuários finais.

- Dezembro de 2020 - Em parceria com a empresa global de embalagens Amcor, a Mars Food lançará no mercado a primeira bolsa de arroz monomaterial para micro-ondas, segura para alimentos, a partir de 2021. A tecnologia de embalagem inovadora fará as embalagens para as marcas domésticas da Mars Food, como Ben's Original e Sementes de Mudança recicláveis onde houver infraestrutura. Com um lançamento inicial no primeiro semestre de 2021, a empresa tem ambições de expandir a tecnologia em todo o seu portfólio, começando na segunda metade do ano.

- Outubro de 2021- O Grupo Mondi, um dos principais fornecedores de embalagens em todo o mundo, anunciou que apresentará inúmeras inovações para atender às demandas de embalagens inteligentes e à crescente demanda por soluções de sustentabilidade no ano de 2022.

Líderes do mercado de embalagens plásticas no Brasil

DS Smith PLC

Amcor Limited

ES-Plastic GmbH

Bemis Company, Inc.

Anchor Packaging Ltd

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de embalagens plásticas no Brasil

- Setembro de 2020 - A Amcor colaborou com a Nestlé para lançar bolsas de retorta flexíveis recicláveis que irão melhorar a pegada ambiental das embalagens de consumo em até 60%, começando com ração úmida para gatos. A nova embalagem atende às diretrizes de embalagem para uma economia circular publicadas recentemente pelo Consórcio CEFLEX.

Segmentação da indústria de embalagens plásticas no Brasil

O mercado brasileiro de embalagens plásticas é segmentado por material (polietileno (PE), polipropileno bi-orientado (BOPP), polipropileno fundido (CPP), cloreto de polivinila (PVC), álcool etileno vinílico (EVOH), outros tipos de materiais), tipo de embalagem (Rígido e Flexível), Produto (Garrafas e Frascos, Banheiras, Taças e Bandejas, Recipientes Intermediários para Granel, Bolsas, Outros), Usuário Final (Alimentos, Bebidas, Cosméticos e Cuidados Pessoais, Outros).

| Polieteno (PE) |

| Polipropileno Biorientado (BOPP) |

| Polipropileno fundido (CPP) |

| Cloreto de polivinila (PVC) |

| Álcool Etileno Vinílico (EVOH) |

| Outros tipos de materiais |

| Rígido |

| Flexível |

| Garrafas e potes |

| Banheira, taças e bandejas |

| Contêineres Intermediários para Granéis |

| Bolsas |

| Outros |

| Comida |

| Bebida |

| Cosméticos e Cuidados Pessoais |

| Outros |

| Por material | Polieteno (PE) |

| Polipropileno Biorientado (BOPP) | |

| Polipropileno fundido (CPP) | |

| Cloreto de polivinila (PVC) | |

| Álcool Etileno Vinílico (EVOH) | |

| Outros tipos de materiais | |

| Por tipo de embalagem | Rígido |

| Flexível | |

| Por produto | Garrafas e potes |

| Banheira, taças e bandejas | |

| Contêineres Intermediários para Granéis | |

| Bolsas | |

| Outros | |

| Por usuário final | Comida |

| Bebida | |

| Cosméticos e Cuidados Pessoais | |

| Outros |

Perguntas frequentes sobre pesquisa de mercado de embalagens plásticas no Brasil

Qual é o tamanho atual do mercado brasileiro de embalagens plásticas?

O Mercado Brasil de Embalagens Plásticas deverá registrar um CAGR de 1,47% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado brasileiro de embalagens plásticas?

DS Smith PLC, Amcor Limited, ES-Plastic GmbH, Bemis Company, Inc., Anchor Packaging Ltd são as principais empresas que atuam no mercado brasileiro de embalagens plásticas.

Que anos esse mercado brasileiro de embalagens plásticas cobre?

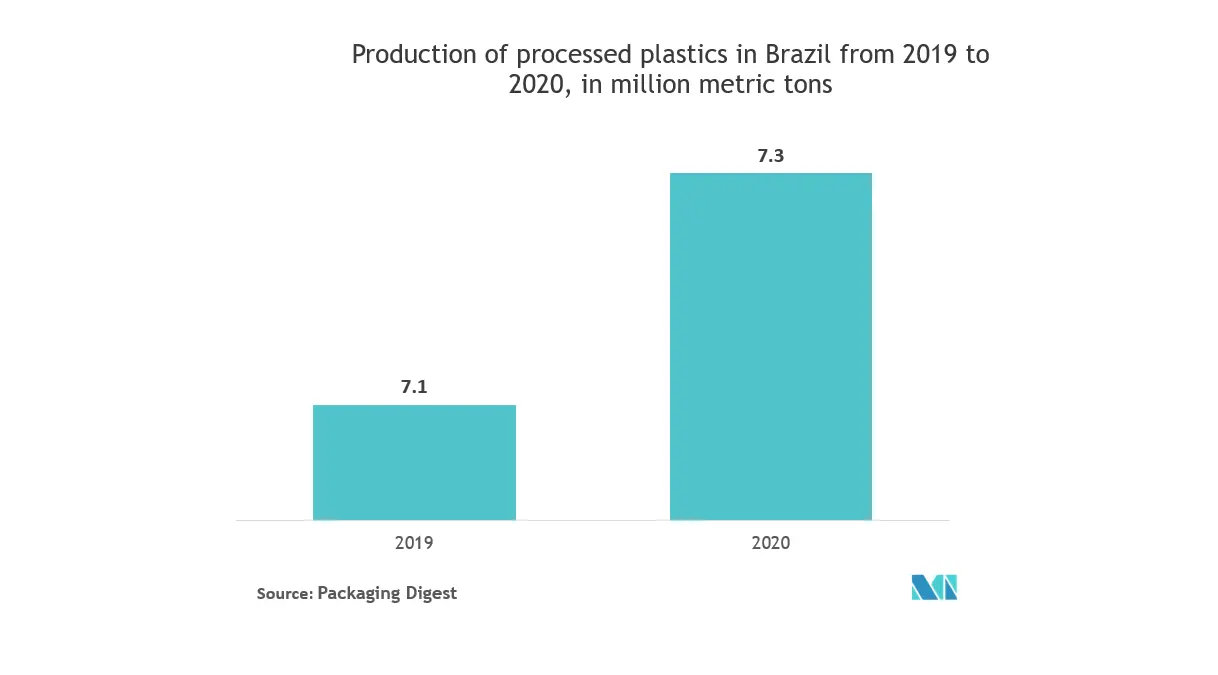

O relatório abrange o tamanho histórico do mercado brasileiro de embalagens plásticas para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado brasileiro de embalagens plásticas para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Embalagens Plásticas no Brasil

Estatísticas para a participação de mercado de embalagens plásticas no Brasil em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de embalagens plásticas do Brasil inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.