Análise do mercado midstream de petróleo e gás no Brasil

O mercado brasileiro de petróleo e gás midstream deverá registrar um CAGR de mais de 3,5% durante o período de previsão.

Em 2020, o COVID-19 teve um efeito negativo no mercado. Atualmente, o mercado atingiu níveis pré-pandêmicos.

- No médio prazo, espera-se que fatores como o aumento das atividades de petróleo e gás no país e o aumento do comércio de gás natural dos países vizinhos impulsionem o crescimento do mercado intermediário de petróleo e gás brasileiro durante o período de previsão.

- Por outro lado, a mudança do Brasil em direção a fontes renováveis para a geração de eletricidade representa uma enorme ameaça ao setor midstream de petróleo e gás e provavelmente restringirá o mercado midstream brasileiro de petróleo e gás.

- No entanto, espera-se que a procura de petróleo aumente para três milhões de barris por dia, enquanto a procura de gás deverá aumentar para 82 mil milhões de metros cúbicos até 2040 no Brasil. Numa tentativa de satisfazer a crescente procura de petróleo e gás, espera-se que as capacidades dos gasodutos sejam expandidas e que novos projectos de gasodutos sejam comissionados, o que deverá criar uma oportunidade para o mercado intermediário do país num futuro próximo.

Tendências do mercado midstream de petróleo e gás no Brasil

Transporte como um segmento significativo

- O oleoduto é um meio de transporte significativo de gás natural, petróleo bruto e derivados. No Brasil, os gasodutos atuam como um importante meio de transporte de gás natural. O Brasil instalou seus gasodutos devido ao desenvolvimento de campos domésticos de petróleo e gás e às importações de gás natural da Bolívia.

- Em agosto de 2022, segundo a CEO Cynthia Silveira, a Transportadora Gasoduto Bolívia-Brasil (TBG) do Brasil deveria lançar uma chamada pública para mais capacidade de transporte de gás até o final do ano de 2022.

- Além disso, o Brasil produziu cerca de 3,7 milhões de barris de óleo equivalente e 131.325 mil metros cúbicos de gás por dia, de acordo com dados da Agência Nacional do Petróleo, Gás Natural e Biocombustíveis (ANP) de maio de 2022. O Brasil atualmente ocupa o sétimo lugar mundial em termos de produção diária de barris de petróleo e, dentro de dez anos, prevê-se que produza mais de 5,3 milhões de barris por dia.

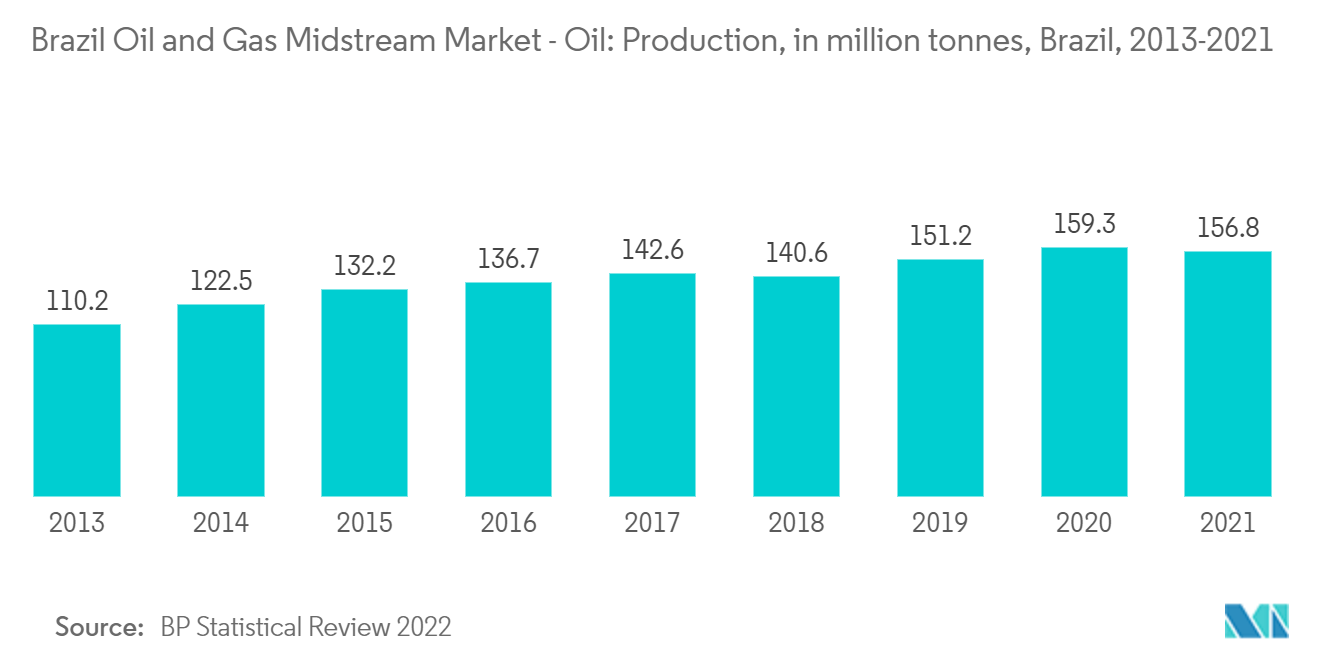

- A produção de petróleo do Brasil diminuiu 1,56% em 2021. Em 2021, a produção de gás natural foi de 156,8 milhões de toneladas, em comparação com 2020, que foi de 159,3 milhões de toneladas.

- Em meados de 2022, uma divisão do Ministério da Energia brasileiro, a Empresa de Pesquisa Energética (EPE), publicou o Plano de Gasodutos de Transporte 2022-2026 (PIG), que serviu de guia para investimentos na construção de gasodutos em todo o país. país. No plano 2022-26, serão construídas cinco rotas de gasodutos, principalmente para transportar gás das bacias de Sergipe e Alagoas, bem como gás do pré-sal. O documento indica que serão investidos 4 mil milhões de dólares para financiar a construção de cada gasoduto.

Crescente infraestrutura de pipeline para impulsionar o mercado

- O Brasil foi responsável por cerca de 2,9 milhões de barris por dia de produção de petróleo bruto e foi o décimo maior país produtor de petróleo do mundo em 2021. De acordo com a Administração de Informação de Energia dos Estados Unidos (EIA), mais de 90% da produção de petróleo do Brasil é extraído de campos de petróleo em águas profundas offshore. De acordo com a EIA, o Brasil tinha 12,7 bilhões de barris de reservas provadas de petróleo em 2021, a segunda maior da América do Sul depois da Venezuela.

- Espera-se que cerca de 30 projetos offshore de petróleo e gás sejam iniciados em toda a região até 2023, o que requer um investimento cumulativo de raiz de cerca de 50 mil milhões de dólares. Estes projectos são operados por uma combinação de empresas petrolíferas nacionais (NOC) e grandes empresas independentes.

- Em 2021, o Brasil era o principal país da América do Sul em gastos com petróleo e gás. Os campos petrolíferos offshore do pré-sal do país bombeavam cerca de 50% da produção total de petróleo, e esta percentagem aumentou para aproximadamente 75% no final de 2020. Esta produção crescente e dependência dos campos offshore de petróleo e gás podem ser atribuídas à diminuição constante da produção. despesas devido à melhoria da tecnologia de perfuração, à crescente experiência na indústria offshore de petróleo e gás e ao aumento da infraestrutura.

- A Petrobras, companhia petrolífera nacional do país, possui uma extensa rede de gasodutos de gás natural com cerca de 9.000 km. Além do gasoduto existente, 11 projetos de gasodutos foram anunciados ou delineados por empresas que operam no país nos últimos anos. Os projetos anunciados compreendem mais de 1.900 km de novos gasodutos em extensões de gasodutos, gasodutos offshore, etc. Em agosto de 2021, o Brasil iniciou negociações com a Argentina para construir um gasoduto de 1.430 quilômetros de extensão exportando gás das reservas de Vaca Muerta a um custo estimado de quase 4,9 bilhões de dólares. Espera-se que tais projetos proporcionem uma oportunidade para o setor intermediário de petróleo e gás do país.

- Em janeiro de 2022, ONGC Videsh Ltd., braço de investimento no exterior da estatal Oil and Natural Gas Corporation (ONGC), entrou na fase de desenvolvimento da produção em seu bloco offshore profundo BM-SEAL-4, Brasil, localizado no Sergipe Bacia Alagoana. A Petrobras do Brasil é a operadora do bloco com 75% de participação (PI), enquanto a ONGC Videsh Ltd. detém os 25% restantes. O módulo de desenvolvimento de blocos da Petrobras prevê a instalação de uma unidade flutuante compartilhada de armazenamento e transferência de produção (FPSO) e um gasoduto.

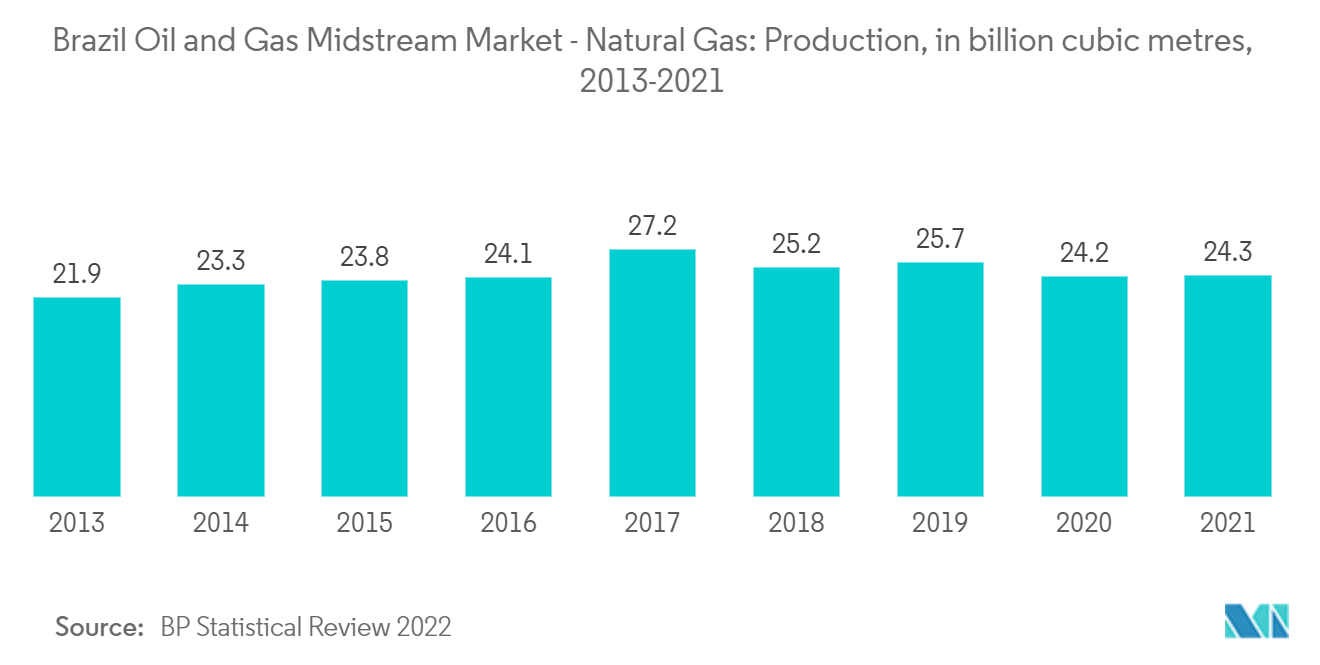

- A produção de gás natural do Brasil aumentou 0,7% em 2021. Em 2021, a produção de gás natural foi de 24,3 bilhões de metros cúbicos, em comparação com 24,2 bilhões de metros cúbicos em 2020.

- Devido aos pontos acima, prevê-se que a crescente infraestrutura de dutos impulsione o mercado intermediário de petróleo e gás do Brasil durante o período de previsão.

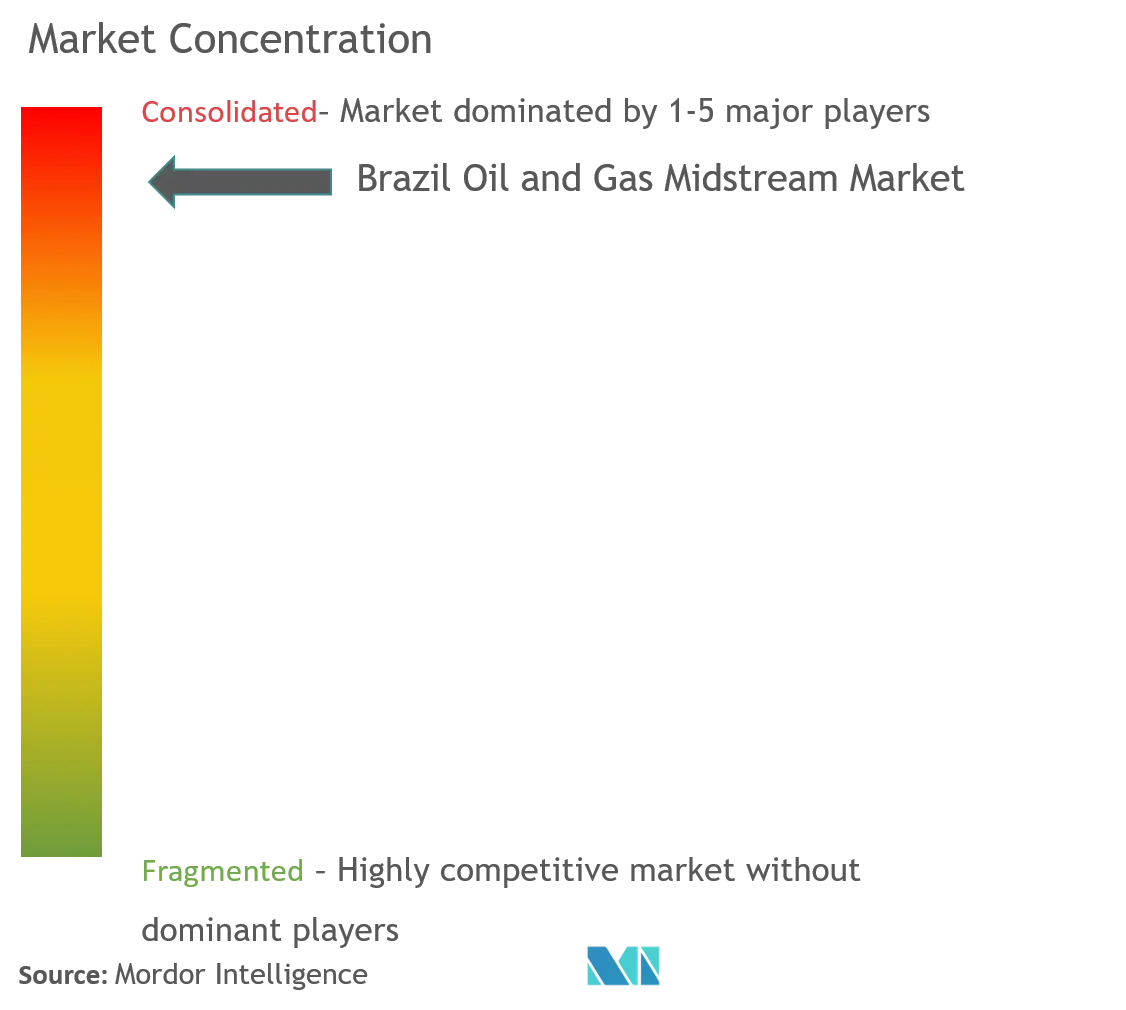

Visão geral da indústria midstream de petróleo e gás no Brasil

O mercado midstream brasileiro de petróleo e gás está consolidado. Alguns dos principais players do mercado incluem (sem ordem específica) Petróleo Brasileiro SA, Total SA, Alvopetro Energy Ltd., Gas TransBoliviano SA e Engie SA., entre outros.

Líderes do mercado midstream de petróleo e gás no Brasil

Petroleo Brasileiro SA

Total SA

Alvopetro Energy Ltd

Gas TransBoliviano SA

Engie SA

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado midstream de petróleo e gás no Brasil

- Novembro de 2022 A empresa norueguesa Kanfer Shipping AS celebrou um acordo de parceria com a Nimofast Brasil SA para estabelecer transporte de GNL de pequena e média escala, unidades flutuantes de armazenamento (FSUs) de pequena escala e soluções de abastecimento de GNL no Brasil a partir de 2025.

- Março de 2022 A empresa brasileira de energia Petrobras considerou vender o gasoduto Bolívia-Brasil para a empresa de private equity EIG Energy Partners, sediada nos EUA. A Transportadora Brasileira Gasoduto Bolívia-Brasil (TBG) opera o trecho brasileiro do gasoduto, conhecido como Gasbol, projetado para transportar até 30 milhões de metros cúbicos por dia de gás natural da Bolívia até os consumidores brasileiros. Com a venda da sua participação de 51% na Transportadora Brasileira Gasoduto Bolívia-Brasil (TBG), a petrolífera estatal brasileira espera receber mais de 500 milhões de dólares.

Segmentação da indústria midstream de petróleo e gás no Brasil

O setor midstream refere-se ao transporte e armazenamento de petróleo bruto e gás natural extraído. Inclui infra-estruturas como oleodutos de petróleo bruto e gás natural, estações de tratamento de gás, instalações de liquefacção de gás natural e armazenamento de gás liquefeito e regaseificação.

O mercado midstream brasileiro de petróleo e gás é segmentado por terminais de transporte, armazenamento e GNL. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base na receita (US$ bilhões).

| Visão geral | |

| Projetos-chave | Projetos Existentes |

| Projetos em pipeline | |

| Próximos projetos |

| Visão geral | |

| Infraestrutura Existente | |

| Projetos em pipeline |

| Visão geral | |

| Infraestrutura Existente | |

| Projetos em pipeline | |

| Próximos projetos |

| Transporte | Visão geral | |

| Projetos-chave | Projetos Existentes | |

| Projetos em pipeline | ||

| Próximos projetos | ||

| Armazenar | Visão geral | |

| Infraestrutura Existente | ||

| Projetos em pipeline | ||

| Terminais de GNL | Visão geral | |

| Infraestrutura Existente | ||

| Projetos em pipeline | ||

| Próximos projetos | ||

Perguntas frequentes sobre pesquisa de mercado midstream de petróleo e gás no Brasil

Qual é o tamanho atual do mercado midstream de petróleo e gás no Brasil?

O Mercado Midstream de Petróleo e Gás do Brasil deverá registrar um CAGR superior a 3,5% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado brasileiro de petróleo e gás midstream?

Petroleo Brasileiro SA, Total SA, Alvopetro Energy Ltd, Gas TransBoliviano SA, Engie SA são as principais empresas que operam no mercado midstream de petróleo e gás do Brasil.

Que anos este Mercado Midstream de Petróleo e Gás do Brasil cobre?

O relatório abrange o tamanho histórico do mercado brasileiro de petróleo e gás midstream para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado brasileiro de petróleo e gás midstream para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria Midstream de Petróleo e Gás do Brasil

Estatísticas para a participação de mercado de petróleo e gás midstream do Brasil em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise Midstream de Petróleo e Gás do Brasil inclui uma perspectiva de previsão de mercado para 2024 a 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.