Análise do Mercado de Crédito Imobiliário no Brasil

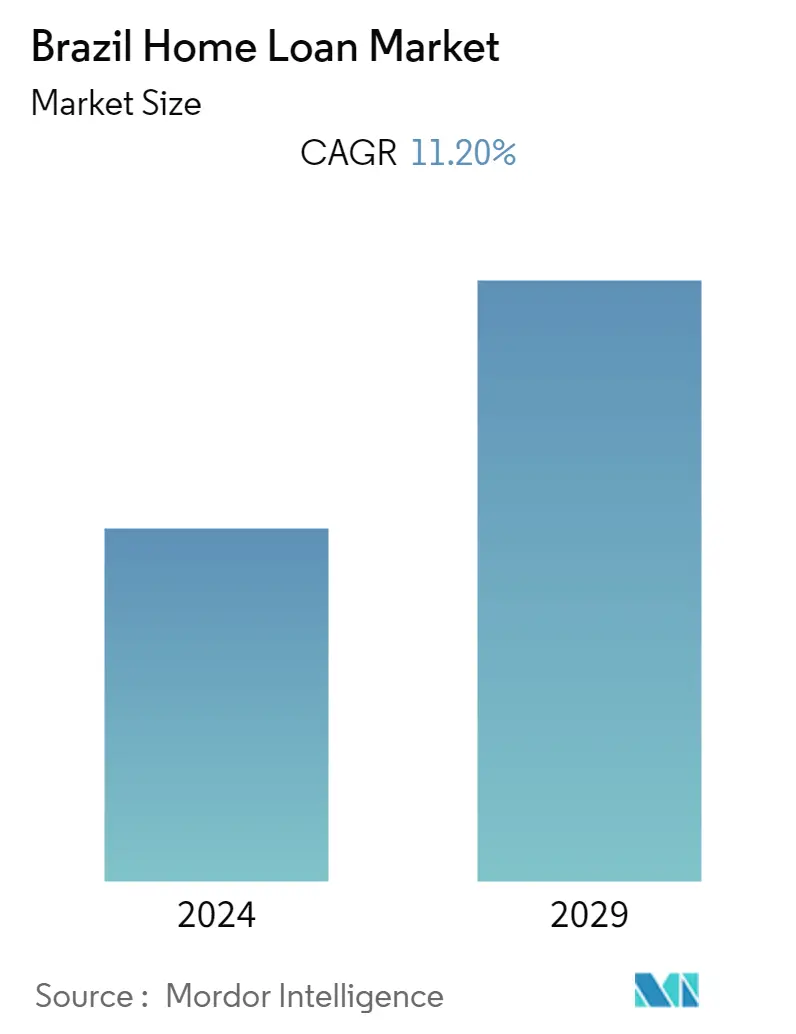

O mercado Brasil Home Loan está avaliado em USD 40.9 bilhões e deve registrar um CAGR de 11.2% durante o período de previsão.

O surto da pandemia de COVID-19 desencadeou perdas recordes de empregos e um aumento na inadimplência do crédito imobiliário, criando um caminho potencialmente traiçoeiro à frente para mutuários e credores. Houve uma queda drástica nas taxas de juros que provocou um boom de hipotecas no Brasil, tornando a casa própria viável para milhares e tentadora de trocar ou esbanjar em uma casa no campo ou na praia. O mercado hipotecário brasileiro continua engatinhando, com empréstimos imobiliários pendentes totalizando 720 bilhões de reais (US$ 135 bilhões), ou cerca de 10% do PIB, o que é menos da metade da proporção no Chile e um quinto da participação nos EUA.

O crédito imobiliário brasileiro registrou seu segundo melhor desempenho registrado em maio, com empréstimos que somam mais de US$ 17 bilhões. O número é quase 50% maior do que abril e o maior até agora neste ano. Face aos 12 meses anteriores, o crédito à habitação aumentou 18% no ano. O Banco Central vem aumentando constantemente os juros básicos desde o final do ano passado na tentativa de conter a inflação. No entanto, os aumentos das taxas não dissuadiram os compradores, como mostram os últimos números do crédito imobiliário. A forte demanda subjacente no mercado e os pacotes de empréstimos favoráveis dos bancos brasileiros continuam a impulsionar o mercado. A demanda é particularmente aguda no Nordeste do Brasil, onde 40% dos consumidores estão procurando comprar uma casa. O aumento do crédito imobiliário no Brasil continuou apresentando altas elevadas nos primeiros oito meses do ano. Entre janeiro e agosto, o valor dos empréstimos somou US$ 136,9 bilhões, alta de 107,7% no ano. Só em agosto, o crédito imobiliário atingiu o valor de US$ 21,01 bilhões, alta de 11,8% em julho e de 79,2% no ano.

Tendências do Mercado de Crédito Imobiliário no Brasil

Aumento nas vendas de imóveis de alto padrão

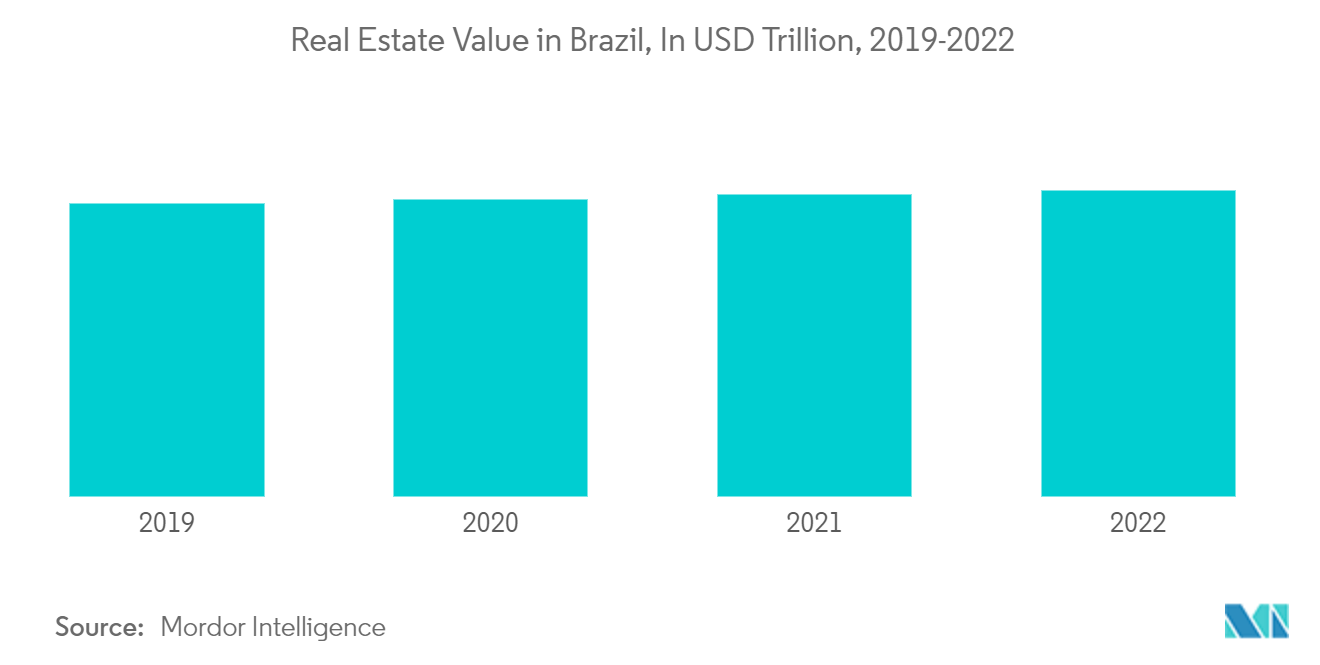

As vendas de imóveis de luxo se saíram bem no Brasil durante 2022 devido à demanda por casas de maior qualidade, com mais espaço e instalações comuns. Espera-se que o mercado continue a crescer durante 2023, especialmente à medida que novos lançamentos incorporam a mais recente tecnologia em design e arquitetura. Depois de um aumento espetacular nos lançamentos no ano passado, os imóveis de alto padrão no Brasil estavam prontos para mais do mesmo em 2022. O último Índice de Confiança para imóveis residenciais oferece altas expectativas para mais lançamentos e compras de terrenos ao longo do ano. Como resultado, os preços devem subir em conjunto, especialmente porque os valores dos imóveis de luxo permanecem bem abaixo dos níveis internacionais.

O mercado imobiliário de luxo no Brasil tem crescido significativamente nos últimos anos, e esperamos que continue crescendo em 2023. Um dos principais fatores que estimularam o início desse mercado no Brasil foi o aumento da renda da classe média e a desvalorização do real frente ao dólar. Isso permitiu que mais pessoas investissem em imóveis de luxo e desfrutassem da bela vista do Rio de Janeiro e de outras cidades do país. Além disso, o turismo no país também contribuiu para o crescimento do mercado imobiliário de luxo, já que muitos turistas estrangeiros estão procurando investir em imóveis.

Crescimento dos Bancos Digitais

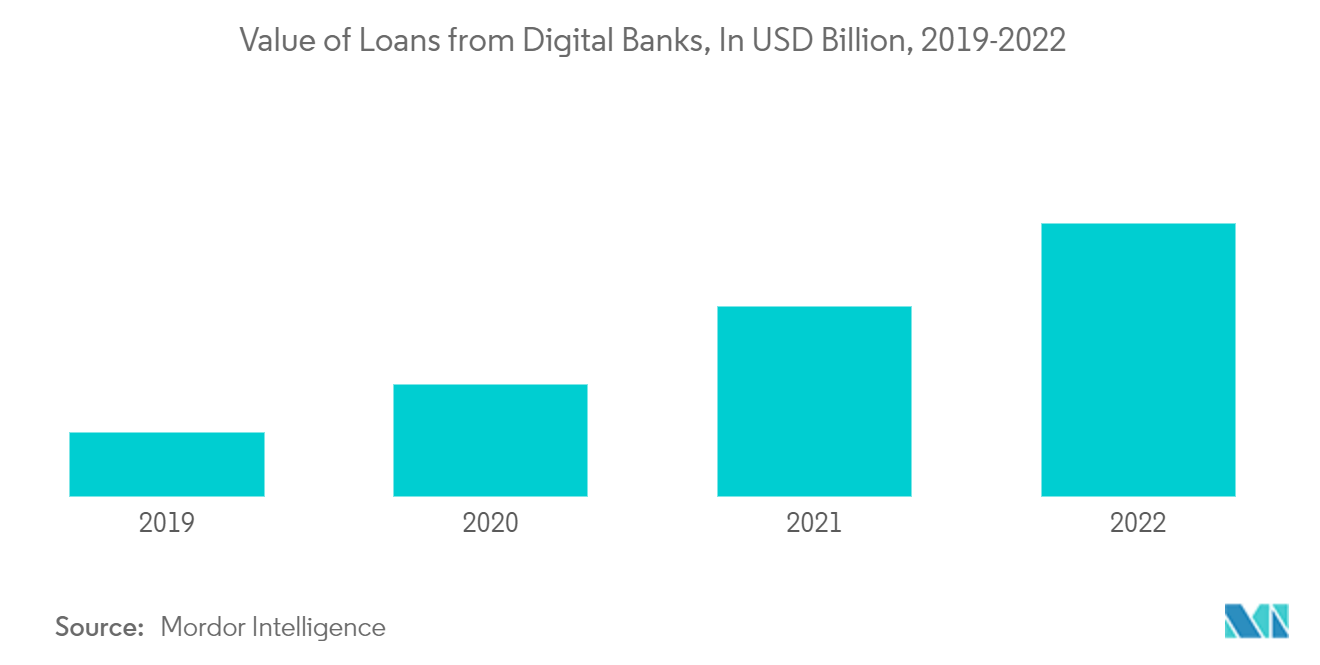

Fintechs e bancos digitais ampliaram sua participação no mercado de crédito brasileiro durante o segundo semestre de 2022. Os bancos digitais representam hoje cerca de 6% de todos os empréstimos para pessoas físicas no Brasil. Isso representa um aumento de 4,8% no final de 2021 e praticamente nada há cinco anos. Ainda que a partir de uma base baixa, os bancos digitais têm sido o setor que mais cresce na carteira de crédito desde 2020. Cresceu a um ritmo de 40% durante 2022, dobrando a média do sistema. Durante a pandemia, os neobancos chegaram a registrar taxas de crescimento de 100%.

Os neobancos no Brasil estão finalmente fazendo incursões no mercado de crédito de US$ 1 trilhão do país. Esses bancos representam hoje quase 6% de todos os empréstimos a pessoas físicas na maior economia da América Latina. Na última década, os bancos digitais surgiram no Brasil, desafiando os incumbentes em seu próprio jogo. Com taxas mais baixas e interfaces amigáveis, eles conseguiram atrair clientes amplamente. O Nubank conta hoje com mais de 80 milhões de clientes na região. Outros, como Banco Inter, PicPay e Mercado Pago, também cadastraram clientes na casa dos milhões. Embora muitos credores digitais prosperem com aquisição e custo para servir, a maioria ainda não consegue fazer mossa nos mercados de crédito altamente lucrativos, mas extremamente competitivos do país.

Visão Geral do Setor de Crédito Imobiliário no Brasil

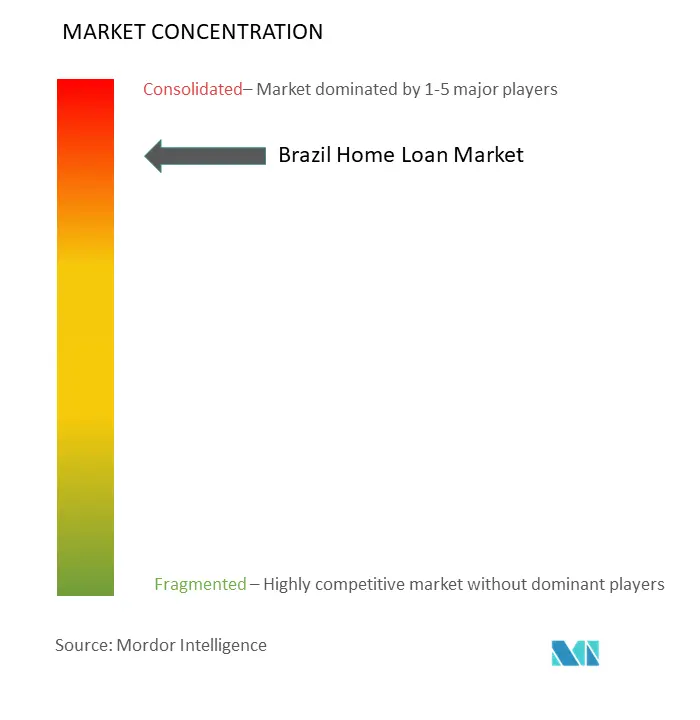

O mercado brasileiro de crédito imobiliário está consolidado, com poucos players dominando o mercado. Alguns dos principais players do mercado são Itaú Unibanco (Itaú BBA e Rede), Santander, Banco Bradesco, Banco do Brasil e Caixa Econômica Federal.

Líderes do Mercado de Crédito Imobiliário no Brasil

-

Itaú Unibanco (Itaú BBA e Rede)

-

Santander

-

Banco Bradesco

-

Banco do Brasil

-

Caixa Econômica Federal

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do Mercado de Crédito Imobiliário Brasil

- Agosto de 2022 A Bradescard, subsidiária do Banco Bradesco SA, concordou em adquirir a mexicana Ictineo Plataforma SA em uma tentativa de oferecer contas digitais na segunda maior economia da América Latina. O Bradesco disse que a aquisição permitirá que o banco entre na área de varejo bancário, oferecendo contas digitais, crédito consignado e contas de investimento.

- Abril de 2022 O Itaú Unibanco adquiriu 12,82% de participação na Rede Agro Fidelidade e Intermediação S.A. (Orbia) para expandir sua atuação. O negócio visa ampliar a presença do Itaú Unibanco, dando acesso à base de clientes da Orbia e permitindo que o banco ofereça fácil acesso ao crédito.

Segmentação da Indústria de Crédito Imobiliário no Brasil

O mercado de crédito imobiliário refere-se ao setor financeiro que lida com a originação, manutenção e negociação de empréstimos usados para financiar imóveis residenciais. É um segmento específico da indústria hipotecária mais ampla. No mercado de crédito à habitação, os credores fornecem fundos a indivíduos e famílias para comprar casas ou refinanciar hipotecas existentes. O Mercado de Crédito Imobiliário no Brasil é segmentado por Fonte (Banco e Empresas Financiadoras de Habitação), por Taxa de Juros (Taxa Fixa e Taxa Flutuante) e por Posse (Até 5 Anos, 6 - 10 Anos, 11 - 24 Anos e 25 - 30 Anos). O relatório oferece o tamanho do mercado e previsões em valor (USD) para todos os segmentos acima.

| Banco |

| Empresas de financiamento habitacional (HFCs) |

| Taxa fixa |

| Taxa flutuante |

| Até 5 anos |

| 6 - 10 anos |

| 11 - 24 anos |

| 25 - 30 anos |

| Por fonte | Banco |

| Empresas de financiamento habitacional (HFCs) | |

| Por taxa de juros | Taxa fixa |

| Taxa flutuante | |

| Por mandato | Até 5 anos |

| 6 - 10 anos | |

| 11 - 24 anos | |

| 25 - 30 anos |

Perguntas mais frequentes

Qual é o tamanho atual do mercado Brasil Crédito Imobiliário?

O mercado Brasil Home Loan é projetado para registrar um CAGR de 11.20% durante o período de previsão (2024-2029)

Quem são os principais players do mercado Crédito Imobiliário Brasil?

Itaú Unibanco (Itaú BBA e Rede), Santander, Banco Bradesco, Banco do Brasil, Caixa Econômica Federal são as principais empresas que atuam no mercado brasileiro de crédito imobiliário.

Quais os anos que este Mercado de Crédito Imobiliário cobre no Brasil?

O relatório cobre o tamanho histórico do mercado Brasil Home Loan por anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado Brasil Home Loan para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Estatísticas para a participação de mercado de Empréstimo Imobiliário Brasil 2024, tamanho e taxa de crescimento da receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do Brasil Home Loan inclui uma previsão de mercado para 2024 a 2029 e visão geral histórica. Obter uma amostra desta análise da indústria como um download PDF de relatório gratuito.