Análise do mercado de eletrodomésticos no Brasil

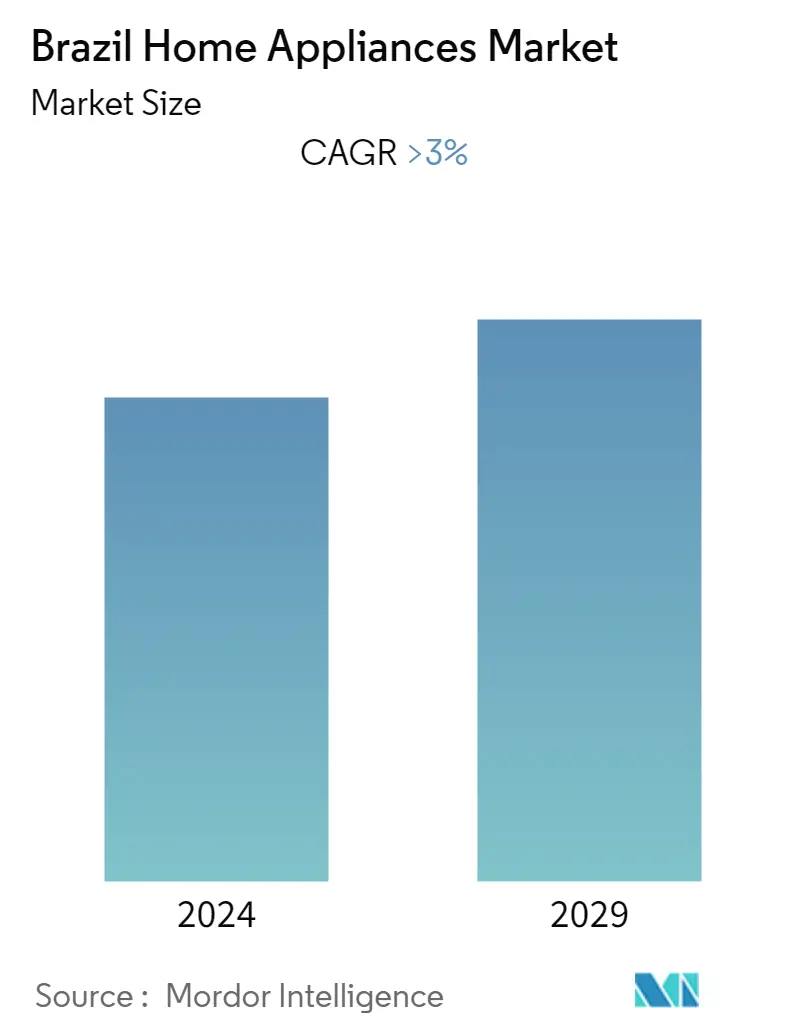

O mercado gerou uma receita de mais de US$ 20 bilhões no ano corrente e está preparado para atingir um CAGR de mais de 3,0% para o período de previsão.

Espera-se que a classe média emergente e um aumento na paridade do poder de compra do cliente impulsionem o mercado. Embora a incerteza econômica flutuante do Brasil tenha feito com que os clientes sejam altamente seletivos em suas decisões de compra, as categorias de produtos tecnologicamente avançados oferecidas pelos principais fabricantes, como Whirlpool, Electrolux, LG, etc., estão atraindo clientes em grande escala. A demanda por produtos multifuncionais em vez de produtos de utilidade única está aumentando no Brasil, juntamente com a crescente demanda por aparelhos que economizam menos energia e água.

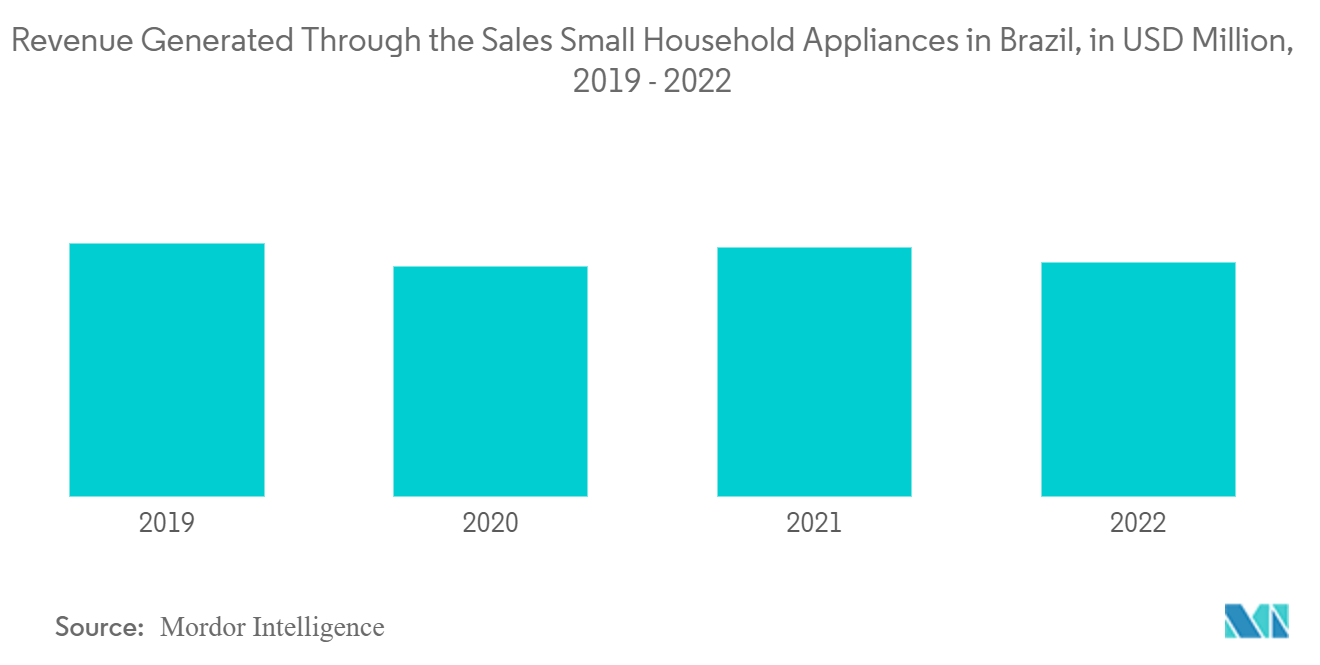

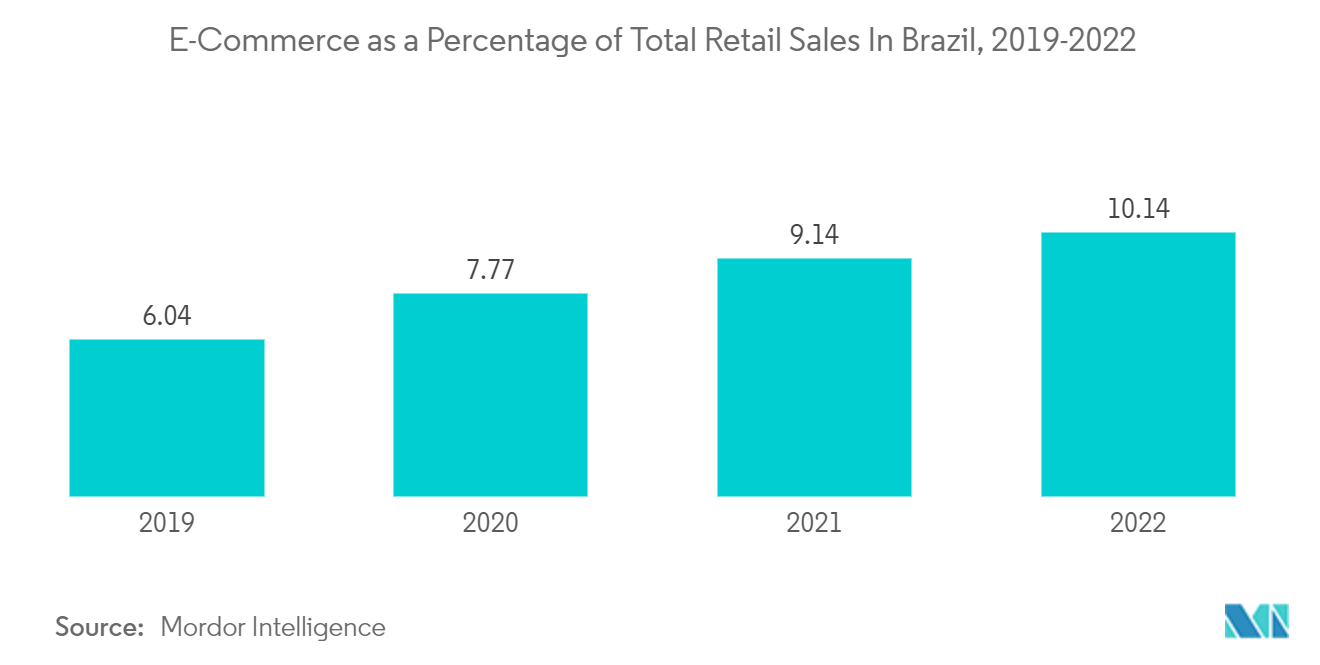

O volume de vendas de pequenos eletrodomésticos está a aumentar, devido à sua vida útil mais curta, e, na maioria dos casos, os consumidores estão mais dispostos a trocar os seus pequenos eletrodomésticos por um modelo mais novo. Mesmo com uma taxa de penetração da Internet moderada, superior a 70% no corrente ano, o canal de distribuição online é baixo e representa cerca de mais de 10%, devido à elevada preferência dada às lojas físicas de retalho por parte dos consumidores. O número de clientes que prefere consultar online diferentes eletrodomésticos para decidir o que comprar é alto no país.

Tendências do mercado de eletrodomésticos no Brasil

O aumento das vendas de cozinhas e pequenos eletrodomésticos está moldando o mercado

A crescente preocupação das pessoas em cozinhar de forma saudável está impulsionando o mercado de cozinhas e pequenos eletrodomésticos. A mudança da economia também permite que os clientes gastem um pouco em produtos que possam facilitar a sua atividade diária. O mercado de aparelhos de cozinha está aumentando. A mudança no tamanho das famílias, a mudança da geração mais jovem para as áreas urbanas, o aumento do interesse pela saúde e o bem-estar e o número crescente de famílias unipessoais também estão a impulsionar o mercado destes utensílios de cozinha e de pequenos utensílios de cozinha.

As plataformas de comércio eletrônico estão impulsionando o mercado

Há uma grande margem para um aumento nas vendas online de eletrodomésticos. Espera-se que o crescimento do setor do comércio eletrónico seja apoiado pelo aumento da penetração da Internet e da utilização de smartphones. Esse aumento no comércio eletrônico pode impulsionar as vendas de eletrônicos, como eletrodomésticos e outros eletrodomésticos. A crescente urbanização e modernização estão a impulsionar ainda mais o crescimento do comércio eletrónico.

Visão geral da indústria de eletrodomésticos no Brasil

O relatório abrange os principais players internacionais que operam no mercado brasileiro de eletrodomésticos. O mercado de eletrodomésticos no Brasil possui grande espaço para produtos inovadores, diferenciando-se dos existentes em termos de qualidade. O mercado também oferece um grande espaço para os varejistas on-line penetrarem, fornecendo serviços avançados e serviços adicionais de valor agregado. Alguns players importantes do mercado são Whirlpool Corporation, Electrolux AB, LG Electronics, Samsung Electronics e Panasonic Corporation.

Líderes do mercado de eletrodomésticos no Brasil

-

Whirlpool Corporation

-

Electrolux AB

-

LG Electronics

-

Samsung Electronics

-

Panasonic Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de eletrodomésticos no Brasil

- Em maio de 2023, a POSCO Holdings Inc. e a LG Electronics Inc. anunciaram que colaborarão para atualizar a tecnologia de fábrica inteligente da POSCO. A iniciativa envolverá a integração de robótica, inteligência artificial (IA) e tecnologias de comunicação sem fio.

- Em novembro de 2022, a Whirlpool Corp. anunciou que está tomando medidas para fazer com que os aparelhos inteligentes funcionem de forma mais harmoniosa nos ecossistemas domésticos, anunciando o suporte ao Matter, o padrão ouro de conectividade doméstica inteligente.

Segmentação da indústria de eletrodomésticos no Brasil

Um eletrodoméstico é denominado eletrodoméstico que auxiliará no trabalho doméstico e facilitará os esforços humanos. Uma análise completa do mercado brasileiro de eletrodomésticos, que inclui uma avaliação das associações industriais, economia geral e tendências de mercado emergentes por segmentos, mudanças significativas na dinâmica do mercado e visão geral do mercado, é abordada no relatório. O mercado brasileiro de eletrodomésticos é segmentado por grandes eletrodomésticos (geladeiras, freezers, máquinas de lavar louça, máquinas de lavar e fogões e fornos), pequenos eletrodomésticos (aspiradores de pó, pequenos eletrodomésticos de cozinha, máquinas de cortar cabelo, ferros, torradeiras, churrasqueiras e torradeiras, secadores de cabelo e outros Eletrodomésticos) e por Canal de Distribuição (Lojas Multimarcas, Lojas Exclusivas, Online e Outros Canais de Distribuição). O relatório oferece tamanho de mercado e previsões para o mercado de persianas em valor (US$ milhões) para todos os segmentos acima.

| Geladeiras |

| Congeladores |

| Máquinas de lavar louça |

| Máquinas de lavar roupas |

| Fogões e Fornos |

| Aspirador de pó |

| Pequenos eletrodomésticos para cozinha |

| Presilhas para cabelo |

| Ferros |

| Torradeiras |

| Grelhados e Assadores |

| Secadores de cabelo |

| Outros pequenos eletrodomésticos |

| Lojas Multimarcas |

| Lojas Exclusivas |

| On-line |

| Outros canais de distribuição |

| Maiores aplicacoes | Geladeiras |

| Congeladores | |

| Máquinas de lavar louça | |

| Máquinas de lavar roupas | |

| Fogões e Fornos | |

| Pequenas aplicações | Aspirador de pó |

| Pequenos eletrodomésticos para cozinha | |

| Presilhas para cabelo | |

| Ferros | |

| Torradeiras | |

| Grelhados e Assadores | |

| Secadores de cabelo | |

| Outros pequenos eletrodomésticos | |

| Por canal de distribuição | Lojas Multimarcas |

| Lojas Exclusivas | |

| On-line | |

| Outros canais de distribuição |

Perguntas frequentes sobre pesquisa de mercado de eletrodomésticos no Brasil

Qual é o tamanho atual do mercado de eletrodomésticos no Brasil?

O mercado brasileiro de eletrodomésticos deverá registrar um CAGR superior a 3% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado brasileiro de eletrodomésticos?

Whirlpool Corporation, Electrolux AB, LG Electronics, Samsung Electronics, Panasonic Corporation são as principais empresas que atuam no mercado de eletrodomésticos do Brasil.

Que anos abrange este Mercado Brasileiro de Eletrodomésticos?

O relatório abrange o tamanho histórico do mercado de eletrodomésticos do Brasil para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de eletrodomésticos do Brasil para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Eletrodomésticos no Brasil

Estatísticas para a participação de mercado de eletrodomésticos no Brasil em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise de Eletrodomésticos do Brasil inclui uma previsão de mercado para 2024 a 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.