Tamanho do mercado de Foodservice no Brasil

|

|

Período de Estudo | 2017 - 2029 |

|

|

Tamanho do Mercado (2024) | 18.47 Bilhões de dólares |

|

|

Tamanho do Mercado (2029) | 25.92 Bilhões de dólares |

|

|

Maior participação por tipo de serviço de alimentação | Restaurantes de serviço rápido |

|

|

CAGR (2024 - 2029) | 6.73 % |

|

|

Crescimento mais rápido por tipo de serviço de alimentação | Cozinha na nuvem |

|

|

Concentração do Mercado | Baixo |

Principais jogadores |

||

|

||

|

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado de Foodservice no Brasil

O tamanho do mercado brasileiro de Foodservice é estimado em 17,35 bilhões de dólares em 2024, e deve atingir 24,03 bilhões de dólares até 2029, crescendo a um CAGR de 6,73% durante o período de previsão (2024-2029).

Aplicativos de entrega populares que inovam a experiência de entrega estão impulsionando a popularidade das cozinhas na nuvem.

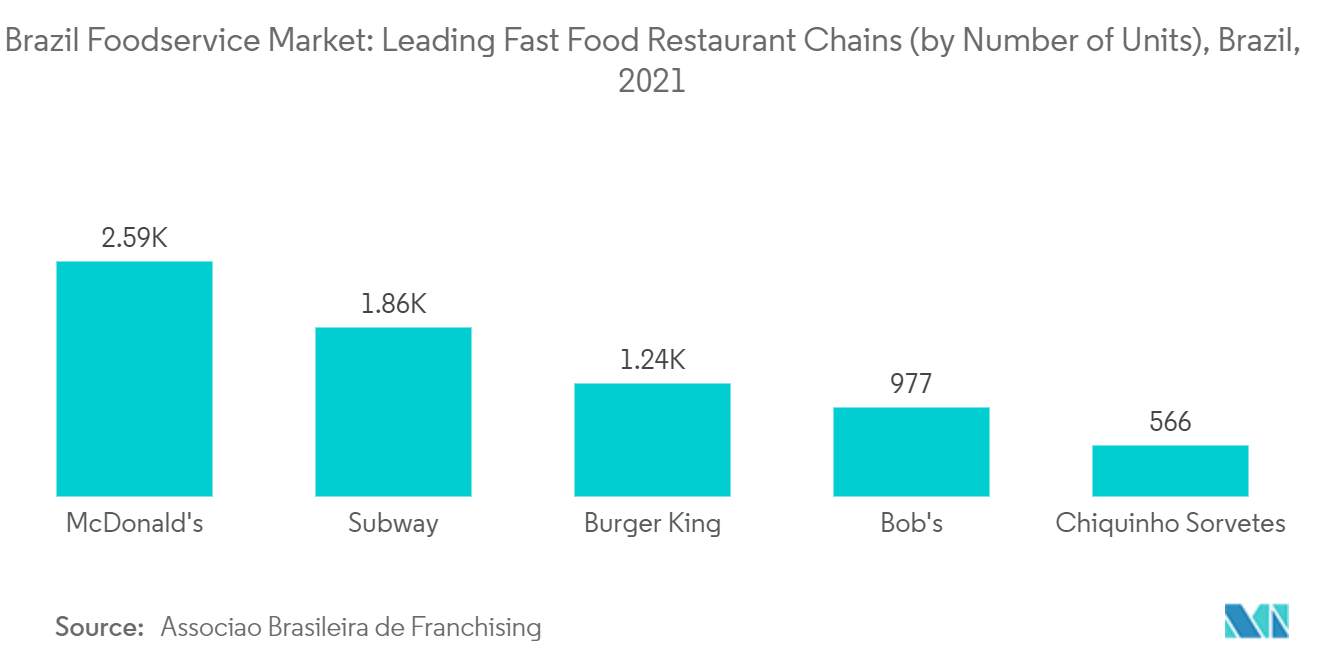

- Os restaurantes de serviço rápido representaram uma grande quota de mercado, registando um crescimento de 27,41% desde a pandemia de 2020 a 2022. Cerca de 48% da população consome fast food pelo menos uma vez por semana. Grandes redes como o McDonald's operam 2.585 pontos de venda, o Subway possui 1.862 pontos de venda e o Burger King possui 1.242 pontos de venda, entre outros.

- As cozinhas em nuvem são projetadas para serem o tipo de serviço de alimentação que mais cresce, com um valor CAGR projetado de 16,46% durante o período de previsão. A tendência das cozinhas fantasmas está ganhando popularidade no Brasil, já que havia cerca de 11,85 milhões de usuários de entrega de plataforma ao consumidor e mais de 48,75 milhões de usuários de entrega de restaurante a consumidor em 2021. Aplicativos de entrega populares como Uber Eats, Hello Food, iFood , e Zomato, estão continuamente inovando sua experiência de entrega e experiência de aplicativo com ofertas de descontos para novos usuários. A startup norte-americana CloudKitchens expandiu-se no mercado comprando e instalando cozinhas escuras na América Latina nos últimos três anos. A Microsoft Corp. anunciou um investimento de mais de US$ 850 milhões na mesma startup. Foodology, uma empresa de cozinha em nuvem e restaurante virtual com sede na Colômbia, também está se expandindo no país.

- Cafés e bares representaram a segunda maior participação no mercado, com um valor CAGR projetado de 7,75% durante o período de previsão devido ao alto consumo de bebidas alcoólicas e não alcoólicas no país. Por exemplo, o consumo anual per capita de bebidas alcoólicas no Brasil foi de cerca de US$ 52,5 litros em 2021. Além disso, o consumo per capita de café no país foi de 5,65 kg em 2022.

Crescente prevalência do consumo de alimentos fora de casa

- Comer fora tornou-se uma opção de entretenimento fundamental para pessoas de todas as idades. Cria oportunidades lucrativas para restaurantes, ao mesmo tempo que traz conveniência e padronização à vida das pessoas. Ao longo dos anos, o Brasil testemunhou uma proliferação de restaurantes finos, cafés, pubs, bares, barracas de rua e lanchonetes internacionais de fast-food, que atendem às mudanças nos hábitos alimentares da geração Y.

- Nos últimos anos, o mercado testemunhou uma penetração significativa de restaurantes de serviço completo (FSRs) com a expansão de marcas líderes nas principais partes do país. Os FSRs estão entre os segmentos de crescimento mais rápido, à medida que os consumidores preferem cada vez mais experiências convenientes e emocionantes para jantar fora.

- Além disso, o desenvolvimento de infra-estruturas de restaurantes e o crescimento da população activa feminina são factores-chave que influenciam o aumento dos gastos em serviços de refeições requintadas. A inovação no mercado de food service e as novas ofertas de alimentos por diversos restaurantes abriram novas formas de experimentar os conceitos de cozinhas de fusão em todo o mundo. Os principais participantes também experimentam menus, designs e serviços para fornecer uma experiência geral que mantenha os clientes satisfeitos.

- Além disso, associado à conveniência, o país tem assistido a um aumento gradual nas opções de entrega de alimentos. Tempos de deslocamento mais longos e intervalos mais curtos para almoço criaram oportunidades para os restaurantes oferecerem opções de refeições, impactando positivamente suas vendas.

Restaurante Fast Food é o segmento que mais cresce

- O rápido crescimento do setor de fast-food no país levou ao desenvolvimento de redes no setor de restaurantes de serviço rápido. De acordo com o Departamento de Agricultura dos Estados Unidos (USDA), o número de restaurantes fast-food em operação no Brasil aumentou de 116.208 pontos de venda em 2019 para 122.895 pontos de venda em 2020.

- Além disso, o fast food étnico está em ascensão, considerando que um maior número de consumidores aprecia novos sabores e cozinhas e está ansioso por experimentar alimentos e pratos inovadores.

- Apesar de terem a opção de entrega de comida em casa, muitos consumidores preferem opções drive-through devido à sua agenda lotada de trabalho e deslocamento. Portanto, muitos operadores de restaurantes fast-food concentram-se em explorar novas opções de drive-through para atrair jovens e clientes em movimento.

- Além disso, os sites de redes sociais funcionam como plataformas para os operadores de serviços alimentares e profissionais de marketing anunciarem os seus produtos e estabelecerem ligação com uma base de consumidores maior a um nível mais pessoal. Para atender à demanda do consumidor, as empresas instalam seus pontos de venda em aeroportos e pontos turísticos para atingir mais consumidores, impulsionando assim o crescimento do mercado.

Visão geral da indústria de Foodservice no Brasil

O mercado brasileiro de Foodservice é fragmentado, com as cinco maiores empresas ocupando 23,93%. Os principais players deste mercado são Arcos Dorados Holdings Inc., Brazil Fast Food Corporation, Grupo Madero, International Meal Company Alimentacao SA e Restaurant Brands International Inc.

Líderes do mercado de Foodservice no Brasil

Arcos Dorados Holdings Inc.

Brazil Fast Food Corporation

Grupo Madero

International Meal Company Alimentacao SA

Restaurant Brands International Inc.

Other important companies include CHQ Gestao Empresarial E Franchising Ltda, Domino's Pizza Inc., Halipar, Oggi Sorvetes, SouthRock, The Wendy's Company.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado Foodservice no Brasil

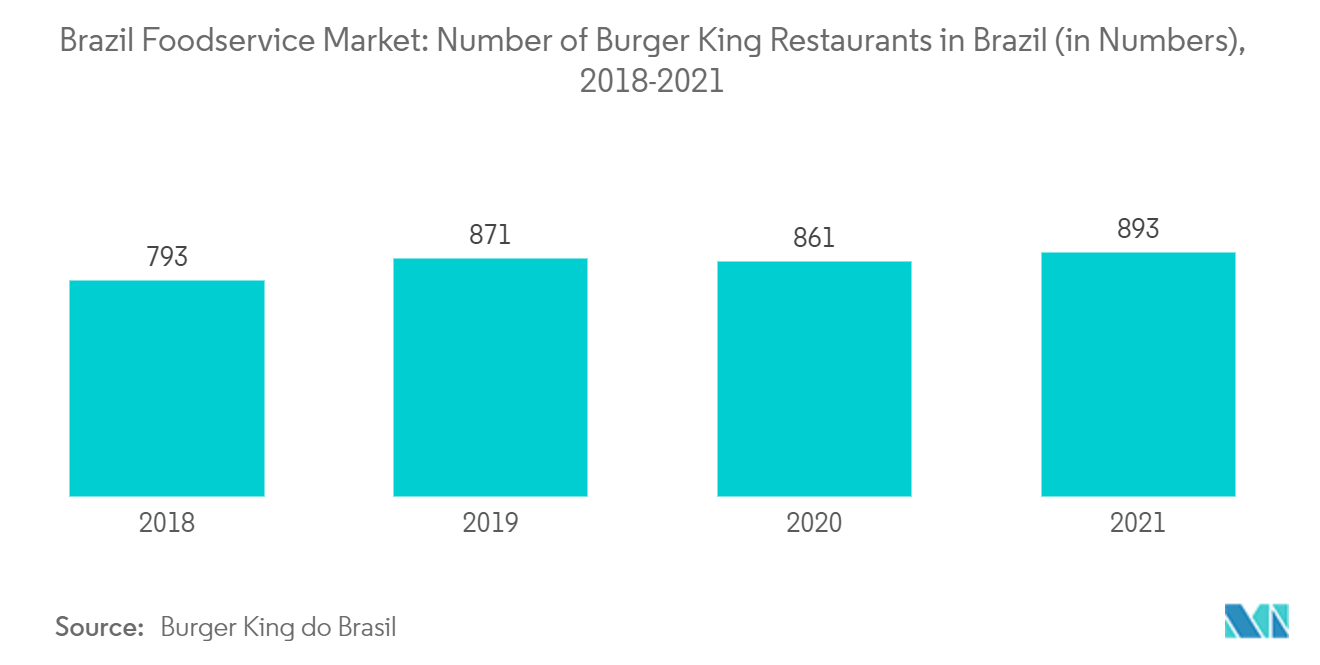

- Abril de 2023 O Burger King fez parceria com a Bringg, um fornecedor de plataforma de gerenciamento de entrega, para ajudar a gerenciar suas operações de última milha e aumentar os canais de entrega em toda a região. A plataforma de gerenciamento de entrega da Bringg será capaz de oferecer mais opções de entrega para o Burger King em todo o país, aumentando a eficiência e reduzindo os custos de última milha.

- August 2022 Chiquinho Sorvetes opened its new franchise in Patio Central Shopping, Campo Grande.

- Julho de 2022 SouthRock anunciou parceria exclusiva com Eataly Brasil para dar continuidade à operação e expansão da marca no mercado brasileiro.

Relatório de Mercado de Foodservice no Brasil - Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. OFERTAS DE RELATÓRIOS

3. INTRODUÇÃO

- 3.1 Premissas do Estudo e Definição de Mercado

- 3.2 Escopo do Estudo

- 3.3 Metodologia de Pesquisa

4. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 4.1 Número de pontos de venda

- 4.2 Valor médio do pedido

-

4.3 Quadro regulamentar

- 4.3.1 Brasil

- 4.4 Análise de cardápio

5. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD, Previsões até 2029 e análise de perspectivas de crescimento)

-

5.1 Tipo de serviço de alimentação

- 5.1.1 Cafés e bares

- 5.1.1.1 Por cozinha

- 5.1.1.1.1 Bares e pubs

- 5.1.1.1.2 Cafés

- 5.1.1.1.3 Barras de sucos/batidos/sobremesas

- 5.1.1.1.4 Lojas especializadas em café e chá

- 5.1.2 Cozinha na nuvem

- 5.1.3 Restaurantes com serviço completo

- 5.1.3.1 Por cozinha

- 5.1.3.1.1 Asiático

- 5.1.3.1.2 europeu

- 5.1.3.1.3 latino Americano

- 5.1.3.1.4 Oriente médio

- 5.1.3.1.5 norte-americano

- 5.1.3.1.6 Outras cozinhas FSR

- 5.1.4 Restaurantes de serviço rápido

- 5.1.4.1 Por cozinha

- 5.1.4.1.1 Padarias

- 5.1.4.1.2 Hambúrguer

- 5.1.4.1.3 Sorvete

- 5.1.4.1.4 Cozinhas à base de carne

- 5.1.4.1.5 pizza

- 5.1.4.1.6 Outras cozinhas QSR

-

5.2 Tomada

- 5.2.1 Tomadas Acorrentadas

- 5.2.2 Lojas Independentes

-

5.3 Localização

- 5.3.1 Lazer

- 5.3.2 Alojamento

- 5.3.3 Varejo

- 5.3.4 Estar sozinho

- 5.3.5 Viagem

6. CENÁRIO COMPETITIVO

- 6.1 Principais movimentos estratégicos

- 6.2 Análise de participação de mercado

- 6.3 Cenário da Empresa

-

6.4 Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

- 6.4.1 Arcos Dorados Holdings Inc.

- 6.4.2 Brazil Fast Food Corporation

- 6.4.3 CHQ Gestao Empresarial E Franchising Ltda

- 6.4.4 Domino's Pizza Inc.

- 6.4.5 Grupo Madero

- 6.4.6 Halipar

- 6.4.7 International Meal Company Alimentacao SA

- 6.4.8 Oggi Sorvetes

- 6.4.9 Restaurant Brands International Inc.

- 6.4.10 SouthRock

- 6.4.11 The Wendy's Company

7. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DE FOODSERVICE

8. APÊNDICE

-

8.1 Visão geral global

- 8.1.1 Visão geral

- 8.1.2 Estrutura das Cinco Forças de Porter

- 8.1.3 Análise da Cadeia de Valor Global

- 8.1.4 Dinâmica de Mercado (DROs)

- 8.2 Fontes e referências

- 8.3 Lista de tabelas e figuras

- 8.4 Insights primários

- 8.5 Pacote de dados

- 8.6 Glossário de termos

Segmentação da Indústria Foodservice no Brasil

Cafés e bares, Cloud Kitchen, restaurantes de serviço completo e restaurantes de serviço rápido são cobertos como segmentos por tipo de serviço de alimentação. Outlets Encadeados e Outlets Independentes são cobertos como segmentos pelo Outlet. Lazer, Alojamento, Varejo, Autônomo e Viagens são cobertos como segmentos por Local.

- Os restaurantes de serviço rápido representaram uma grande quota de mercado, registando um crescimento de 27,41% desde a pandemia de 2020 a 2022. Cerca de 48% da população consome fast food pelo menos uma vez por semana. Grandes redes como o McDonald's operam 2.585 pontos de venda, o Subway possui 1.862 pontos de venda e o Burger King possui 1.242 pontos de venda, entre outros.

- As cozinhas em nuvem são projetadas para serem o tipo de serviço de alimentação que mais cresce, com um valor CAGR projetado de 16,46% durante o período de previsão. A tendência das cozinhas fantasmas está ganhando popularidade no Brasil, já que havia cerca de 11,85 milhões de usuários de entrega de plataforma ao consumidor e mais de 48,75 milhões de usuários de entrega de restaurante a consumidor em 2021. Aplicativos de entrega populares como Uber Eats, Hello Food, iFood , e Zomato, estão continuamente inovando sua experiência de entrega e experiência de aplicativo com ofertas de descontos para novos usuários. A startup norte-americana CloudKitchens expandiu-se no mercado comprando e instalando cozinhas escuras na América Latina nos últimos três anos. A Microsoft Corp. anunciou um investimento de mais de US$ 850 milhões na mesma startup. Foodology, uma empresa de cozinha em nuvem e restaurante virtual com sede na Colômbia, também está se expandindo no país.

- Cafés e bares representaram a segunda maior participação no mercado, com um valor CAGR projetado de 7,75% durante o período de previsão devido ao alto consumo de bebidas alcoólicas e não alcoólicas no país. Por exemplo, o consumo anual per capita de bebidas alcoólicas no Brasil foi de cerca de US$ 52,5 litros em 2021. Além disso, o consumo per capita de café no país foi de 5,65 kg em 2022.

| Cafés e bares | Por cozinha | Bares e pubs |

| Cafés | ||

| Barras de sucos/batidos/sobremesas | ||

| Lojas especializadas em café e chá | ||

| Cozinha na nuvem | ||

| Restaurantes com serviço completo | Por cozinha | Asiático |

| europeu | ||

| latino Americano | ||

| Oriente médio | ||

| norte-americano | ||

| Outras cozinhas FSR | ||

| Restaurantes de serviço rápido | Por cozinha | Padarias |

| Hambúrguer | ||

| Sorvete | ||

| Cozinhas à base de carne | ||

| pizza | ||

| Outras cozinhas QSR |

| Tomadas Acorrentadas |

| Lojas Independentes |

| Lazer |

| Alojamento |

| Varejo |

| Estar sozinho |

| Viagem |

| Tipo de serviço de alimentação | Cafés e bares | Por cozinha | Bares e pubs |

| Cafés | |||

| Barras de sucos/batidos/sobremesas | |||

| Lojas especializadas em café e chá | |||

| Cozinha na nuvem | |||

| Restaurantes com serviço completo | Por cozinha | Asiático | |

| europeu | |||

| latino Americano | |||

| Oriente médio | |||

| norte-americano | |||

| Outras cozinhas FSR | |||

| Restaurantes de serviço rápido | Por cozinha | Padarias | |

| Hambúrguer | |||

| Sorvete | |||

| Cozinhas à base de carne | |||

| pizza | |||

| Outras cozinhas QSR | |||

| Tomada | Tomadas Acorrentadas | ||

| Lojas Independentes | |||

| Localização | Lazer | ||

| Alojamento | |||

| Varejo | |||

| Estar sozinho | |||

| Viagem | |||

Definição de mercado

- RESTAURANTES DE SERVIÇO COMPLETO - Estabelecimento de foodservice onde os clientes se sentam à mesa, entregam o pedido ao garçom e recebem a comida à mesa.

- RESTAURANTES DE SERVIÇO RÁPIDO - Estabelecimento de foodservice que oferece aos clientes comodidade, rapidez e ofertas de alimentos a preços mais baixos. Os clientes geralmente se servem e levam sua própria comida para a mesa.

- CAFÉS E BARES - Um tipo de negócio de serviços de alimentação que inclui bares e pubs licenciados para servir bebidas alcoólicas para consumo, cafés que servem bebidas e alimentos leves, bem como cafeterias e chás especializados, bares de sobremesas, bares de smoothies e bares de sucos.

- COZINHA NUVEM - Empresa de serviços de alimentação que utiliza uma cozinha comercial com a finalidade de preparar alimentos apenas para entrega ou entrega, sem clientes para jantar no local.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1 Identificar as principais variáveis: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Através de um processo iterativo, são definidas as variáveis necessárias para a previsão do mercado e o modelo é construído com base nessas variáveis.

- Etapa 2 Construir um modelo de mercado: As estimativas do tamanho do mercado para os anos previstos são em termos nominais. A inflação é considerada para o valor médio do pedido e é prevista de acordo com as taxas de inflação previstas nos países.

- Etapa 3 validar e finalizar: Nesta importante etapa, todos os números de mercado, variáveis e ligações de analistas são validados por meio de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em vários níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4 Resultados da pesquisa: Relatórios distribuídos, atribuições de consultoria personalizadas, bancos de dados e plataformas de assinatura