Análise do mercado de adoçantes alimentares no Brasil

O mercado de adoçantes alimentares do Brasil deve crescer a um CAGR de 0,99% durante o período de previsão.

O Brasil é o maior produtor e exportador mundial de açúcar. Um elevado nível de consumo de adoçantes, juntamente com a situação económica emergente do país, torna-o um destino de mercado atraente. A mudança nas preferências dos consumidores impulsiona a procura por produtos alimentares mais saudáveis e seguros, com elevado valor nutricional. O aumento do consumo de alternativas ao açúcar na indústria contribui para o aumento da demanda por adoçantes como a tapioca entre os fabricantes de alimentos e bebidas. O xarope de tapioca é rico em nutrientes, sem glúten e livre de contaminantes e componentes geneticamente modificados.

O crescimento da estévia no Brasil se deve ao aumento da conscientização e do uso de alimentos dietéticos. Outro fator principal é a crescente população de pacientes com sobrepeso, obesidade e diabetes, causando crescimento nesta categoria. A inclinação por bebidas de baixa caloria, como refrigerante diet e bebidas de baixa caloria, e alimentos de baixa caloria, como iogurte, sorvete e sobremesas à base de grãos, ganhou popularidade no Brasil. Além disso, com a mudança do ambiente regulatório e a permissão para o uso de adoçantes em laticínios, biscoitos e confeitaria, o segmento de adoçantes artificiais está testemunhando um alto crescimento.

Tendências do mercado de adoçantes alimentares no Brasil

Aumentando a inclinação para xaropes orgânicos/naturais

Os consumidores começaram a valorizar mais os alimentos que lhes oferecem benefícios funcionais além do sabor, aumentando assim a demanda por xaropes e adoçantes saudáveis, naturais e orgânicos. Essas alternativas de alimentos orgânicos estão impactando positivamente o crescimento do mercado de adoçantes alimentares no Brasil. As taxas de obesidade e diabetes tipo 2 são altas no Brasil, levando o governo a tomar medidas para restringir a ingestão de açúcar, e a estévia é considerada o ingrediente prioritário número um. Com a crescente prevalência de diabetes em toda a região, os consumidores preferem consumir xarope natural com adoçantes de baixas calorias, aumentando o crescimento do mercado.

Devido ao grande apelo por produtos alimentares naturais e orgânicos, as empresas de processamento de alimentos estão incorporando ingredientes alimentares naturais nos seus produtos. No Brasil, a estévia é amplamente utilizada pelas indústrias alimentícias, pois pode ser utilizada em baixas dosagens em bebidas, balas e cereais. Por exemplo, a Tate Lyle, um importante player global no mercado de adoçantes, que colabora com a Sweet Green Fields, lançou no Brasil o extrato de estévia glicosilado de sabor natural, compatível com rótulos. O produto é mais barato e combina facilmente com outros ingredientes.

Segmento de bebidas detém participação de destaque no mercado

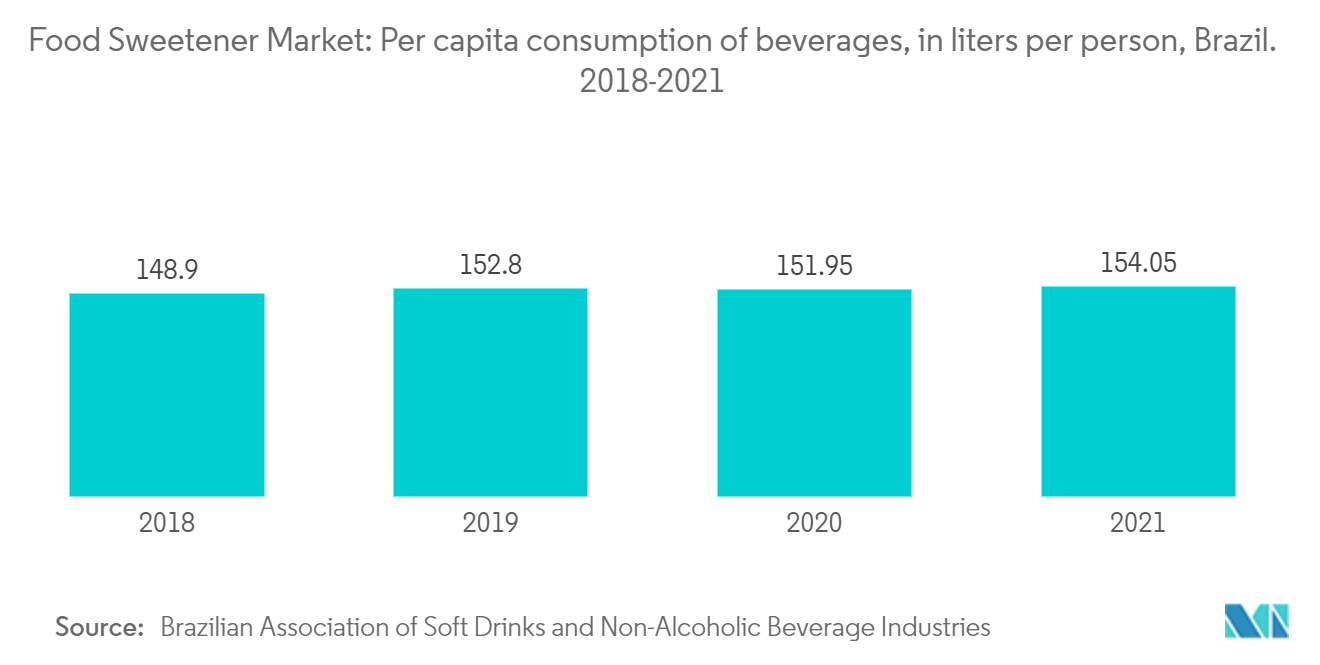

Os consumidores do Brasil desejam bebidas dietéticas que estão levando ao crescimento do mercado estudado. Os refrigerantes dietéticos que incorporam substitutos do açúcar são majoritariamente consumidos no Brasil. Segundo a Associação Brasileira das Indústrias de Refrigerantes e Bebidas Não Alcoólicas, a quantidade média consumida de refrigerantes no país foi de aproximadamente 59,5 litros por pessoa em 2021. No Brasil, os fabricantes de bebidas não alcoólicas como néctares, sucos, energéticos bebidas, refrigerantes carbonatados e bebidas esportivas estão substituindo o açúcar por um substituto do açúcar com poucas ou nenhuma caloria, alegando baixo teor de açúcares ou reduzido em açúcares no rótulo frontal de seus produtos. A proibição de usar um amálgama de açúcar com adoçantes sem ou de baixas calorias para fazer bebidas com baixas calorias restringiu o mercado de adoçantes no Brasil. No entanto, este decreto proporcionou aos produtores de ingredientes a criação de novas ferramentas de ingredientes que possam atender às tendências de demanda. de consumidores preocupados com a saúde. Assim, um aumento no número de indústrias de bebidas está impulsionando o mercado de adoçantes no Brasil.

Visão geral da indústria de adoçantes alimentares no Brasil

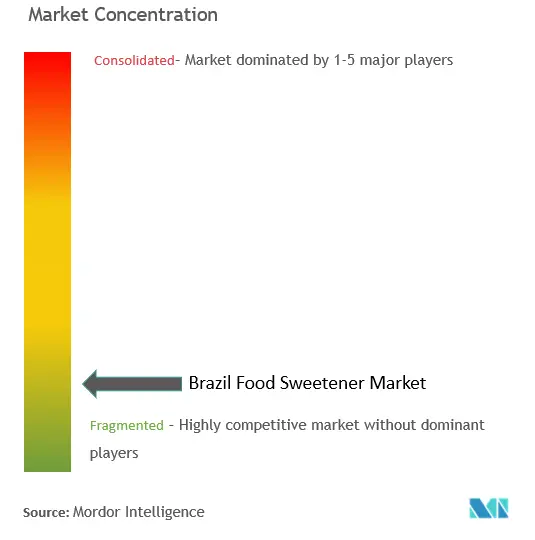

O mercado de adoçantes alimentares do Brasil é fragmentado, com vários participantes ativos neste setor, como Tate Lyle PLC, Cargill, Incorporated, Archer Daniels Midland Company, Ingredion Incorporated e DuPont de Nemours Inc., entre outros. As empresas líderes estão focadas em lançar produtos inovadores, de baixa caloria e à base de ingredientes naturais. Ênfase é dada à fusão, expansão, aquisição, parceria e desenvolvimento de novos produtos de empresas como abordagens estratégicas adotadas pelas empresas líderes para aumentar a presença de sua marca entre os consumidores.

Líderes de mercado de adoçantes alimentares no Brasil

Tate & Lyle PLC

Cargill, Incorporated

Archer Daniels Midland Company

Ingredion Incorporated

DuPont de Nemours Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de adoçantes alimentares no Brasil

- Em janeiro de 2022, a Amyris Inc. investiu US$ 80 milhões para construir outra fábrica no Brasil, à medida que o negócio de ingredientes da empresa sediada em Emeryville crescia. A empresa de biologia sintética Amyris transforma cana-de-açúcar fermentada em moléculas usadas em cuidados com a pele, cabelos, cosméticos, fragrâncias e adoçantes.

- Em fevereiro de 2021, a Tate Lyle PLC lançou o Tate Lyle Nutrition Center no Brasil e no mundo. Este novo centro digital de inovação e pesquisa foi formado para aumentar a conscientização sobre ingredientes adoçantes sem ou de baixas calorias, como a frutose. O Centro de Nutrição foi desenvolvido pela equipe global de nutrição da Tate Lyle, que impulsiona o programa de pesquisa científica da empresa e apoia empresas de alimentos e bebidas a partir de suas bases no Reino Unido, Estados Unidos, Brasil e Cingapura.

- Em dezembro de 2020, a empresa de soluções para redução de açúcar SweeGen anunciou que a Agência Nacional de Saúde e Vigilância Sanitária (ANVISA) avaliou e aprovou toda a linha de adoçantes de estévia Bestevia da empresa como aditivo alimentar. Esta plataforma exclusiva de sabores e adoçantes oferece soluções de redução de açúcar para aplicações em todo o espectro, incluindo bebidas, laticínios, confeitaria, panificação e molhos.

Segmentação da indústria de adoçantes alimentares no Brasil

Adoçantes são diversas substâncias naturais e artificiais que conferem sabor adocicado aos alimentos e bebidas. O mercado de adoçantes alimentares no Brasil é segmentado por tipo e aplicação. Com base no tipo, o mercado é segmentado em sacarose, adoçantes de amido e álcoois de açúcar e adoçantes de alta intensidade (HIS). Adoçantes de amido e álcoois de açúcar são subsegmentados em dextrose, xarope de milho rico em frutose (HFCS), maltodextrina, sorbitol e outros adoçantes de amido e álcoois de açúcar. Os adoçantes de alta intensidade (HIS) são subsegmentados em sucralose, aspartame, sacarina, neotame, estévia, ciclamato, acessulfame de potássio (Ace-K) e outras aplicações. Com base na aplicação, o mercado é segmentado em panificação e confeitaria, laticínios e sobremesas, carnes e derivados, sopas, molhos e temperos, entre outras aplicações. Para cada segmento, o dimensionamento e a previsão do mercado foram feitos com base no valor (US$ milhões).

| Sacarose | |

| Adoçantes de amido e álcoois de açúcar | Dextrose |

| Xarope de milho rico em frutose | |

| Maltodextrina | |

| Sorbitol | |

| Xilitol | |

| Outros | |

| Adoçantes de alta intensidade | Sucralose |

| Aspartame | |

| Sacarina | |

| Ciclamato | |

| Ás-K | |

| Neotame | |

| Estévia | |

| Outros |

| Padaria e Confeitaria |

| Laticínios e Sobremesas |

| Bebidas |

| Carne e produtos cárneos |

| Sopas, molhos e temperos |

| Outras aplicações |

| Tipo de Produto | Sacarose | |

| Adoçantes de amido e álcoois de açúcar | Dextrose | |

| Xarope de milho rico em frutose | ||

| Maltodextrina | ||

| Sorbitol | ||

| Xilitol | ||

| Outros | ||

| Adoçantes de alta intensidade | Sucralose | |

| Aspartame | ||

| Sacarina | ||

| Ciclamato | ||

| Ás-K | ||

| Neotame | ||

| Estévia | ||

| Outros | ||

| Aplicativo | Padaria e Confeitaria | |

| Laticínios e Sobremesas | ||

| Bebidas | ||

| Carne e produtos cárneos | ||

| Sopas, molhos e temperos | ||

| Outras aplicações | ||

Perguntas frequentes sobre pesquisa de mercado de adoçantes alimentares no Brasil

Qual é o tamanho atual do mercado de adoçantes alimentares no Brasil?

O Mercado Brasileiro de Adoçantes Alimentares deverá registrar um CAGR de 0,99% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de adoçantes alimentares no Brasil?

Tate & Lyle PLC, Cargill, Incorporated, Archer Daniels Midland Company, Ingredion Incorporated, DuPont de Nemours Inc. são as principais empresas que atuam no mercado brasileiro de adoçantes alimentares.

Que anos esse mercado brasileiro de adoçantes alimentares cobre?

O relatório abrange o tamanho histórico do mercado de adoçantes alimentares no Brasil para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de adoçantes alimentares no Brasil para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Adoçantes Alimentares no Brasil

Estatísticas para participação de mercado de adoçantes alimentares no Brasil em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Adoçante Alimentar Brasil inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.