Análise do mercado de ingredientes alimentícios no Brasil

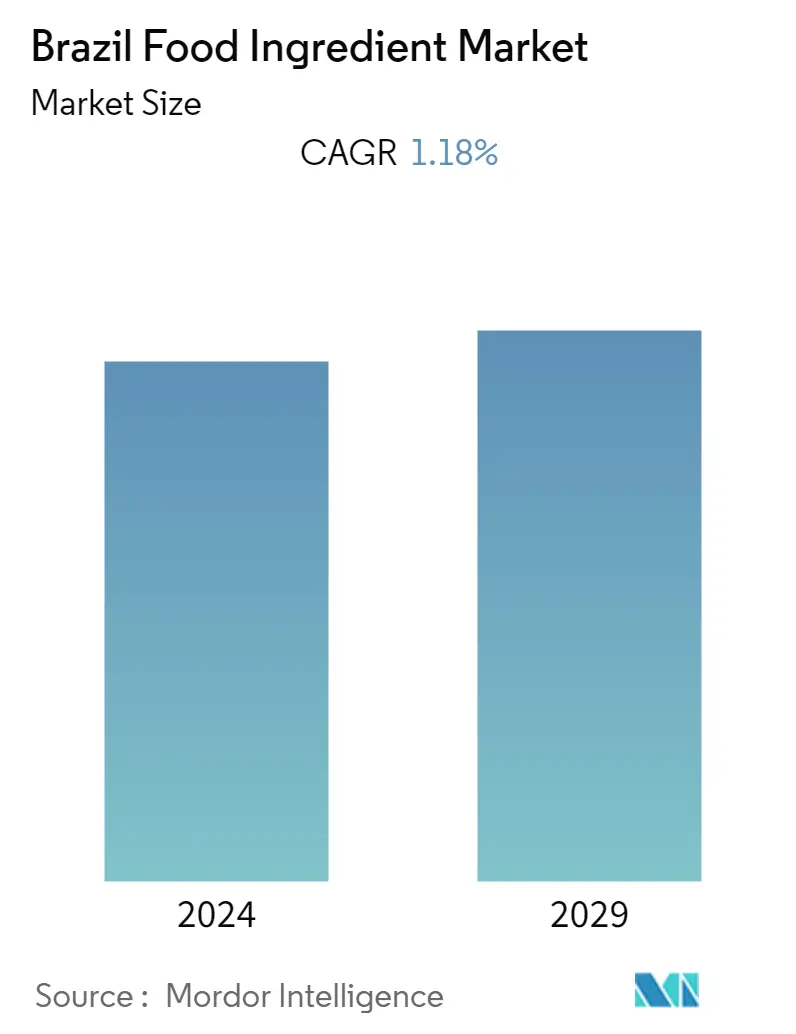

O tamanho do mercado de ingredientes alimentares do Brasil deverá crescer de US$ 22,40 bilhões em 2023 para US$ 23,75 bilhões até 2028, com um CAGR de 1,18% durante o período de previsão (2023-2028).

- A demanda por ingredientes alimentares sintéticos no Brasil e em outros países da América do Sul está diminuindo à medida que mais consumidores estão recorrendo a ingredientes alimentares naturais e vegetais. Esta mudança nas preferências dos consumidores para escolhas alimentares mais saudáveis e naturais é impulsionada por vários factores, incluindo a crescente consciência dos benefícios para a saúde de tais alimentos e o desejo de manter um estilo de vida mais activo e saudável.

- Em resposta a esta tendência, os fabricantes de alimentos estão cada vez mais rotulando os seus produtos para fornecer aos consumidores mais informações sobre os ingredientes, valor nutricional e potenciais alergénios nos seus produtos. Esta maior transparência permite que os consumidores tomem decisões mais informadas sobre o que comem e ajuda-os a evitar alimentos que possam conter ingredientes ou aditivos nocivos.

- A mudança nas preferências dos consumidores por alimentos mais saudáveis e naturais não é exclusiva do Brasil e da América do Sul, mas é uma tendência global observada em muitas outras partes do mundo. Como resultado, os fabricantes de alimentos estão a adaptar as suas ofertas de produtos para responder a esta procura em mudança dos consumidores, desenvolvendo mais ingredientes alimentares naturais e à base de plantas e reduzindo a utilização de aditivos e conservantes sintéticos.

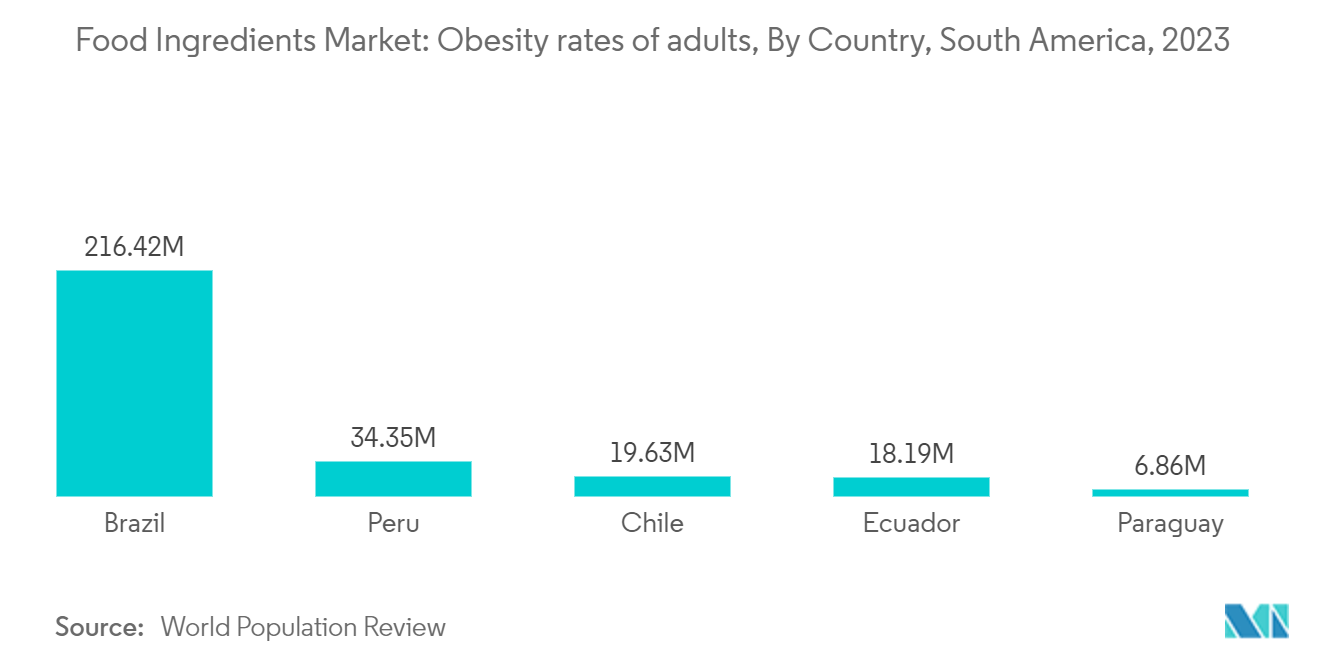

- A procura por ingredientes com poucas ou nenhuma caloria, como adoçantes e enzimas, está a aumentar à medida que os consumidores se tornam mais preocupados com a saúde e procuram opções alimentares mais saudáveis. Esses ingredientes são utilizados para melhorar o sabor e a qualidade dos produtos alimentícios sem adicionar calorias em excesso ou comprometer o sabor. A crescente prevalência de doenças crónicas como obesidade, diabetes e doenças cardiovasculares alimentou ainda mais a procura de ingredientes com poucas ou nenhuma caloria, à medida que os consumidores procuram formas de gerir a sua ingestão de calorias e manter um estilo de vida mais saudável. Como resultado, os adoçantes artificiais e naturais tornaram-se alternativas populares ao açúcar tradicional.

- Nos últimos anos, adoçantes naturais como a estévia e a fruta do monge ganharam popularidade entre os consumidores e a indústria de bebidas na América do Sul. Estes adoçantes naturais são vistos como alternativas mais saudáveis aos adoçantes artificiais e ao açúcar, e espera-se que a sua procura continue a crescer na região.

- Para atender a essa crescente demanda, os players do mercado sul-americano estão lançando novos ingredientes naturais no mercado. Espera-se que isto impulsione a inovação e a concorrência na indústria e proporcione aos consumidores mais opções quando se trata de escolher produtos alimentares mais saudáveis e naturais.

- Por exemplo, em julho de 2022, a Sweegen Inc lançou Bestevia LQ, uma coleção de adoçantes líquidos à base de estévia. Esses adoçantes podem ser usados em bebidas carbonatadas, produtos de confeitaria e muito mais. A médio prazo, espera-se que a procura de ingredientes alimentares naturais aumente devido aos seus benefícios para a saúde, à mudança das preferências alimentares e ao aumento da prevalência de doenças.

Tendências do mercado de ingredientes alimentícios no Brasil

Crescente demanda por corantes alimentares naturais

- Com a crescente preferência por produtos clean label, espera-se que a demanda por corantes naturais aumente no país. Os corantes naturais têm aplicações variadas em alimentos funcionais. Os corantes alimentares encontram aplicação em muitos alimentos processados, incluindo doces, salgadinhos, margarina, queijo, refrigerantes, geléias, gelatinas, pudins e recheios de tortas.

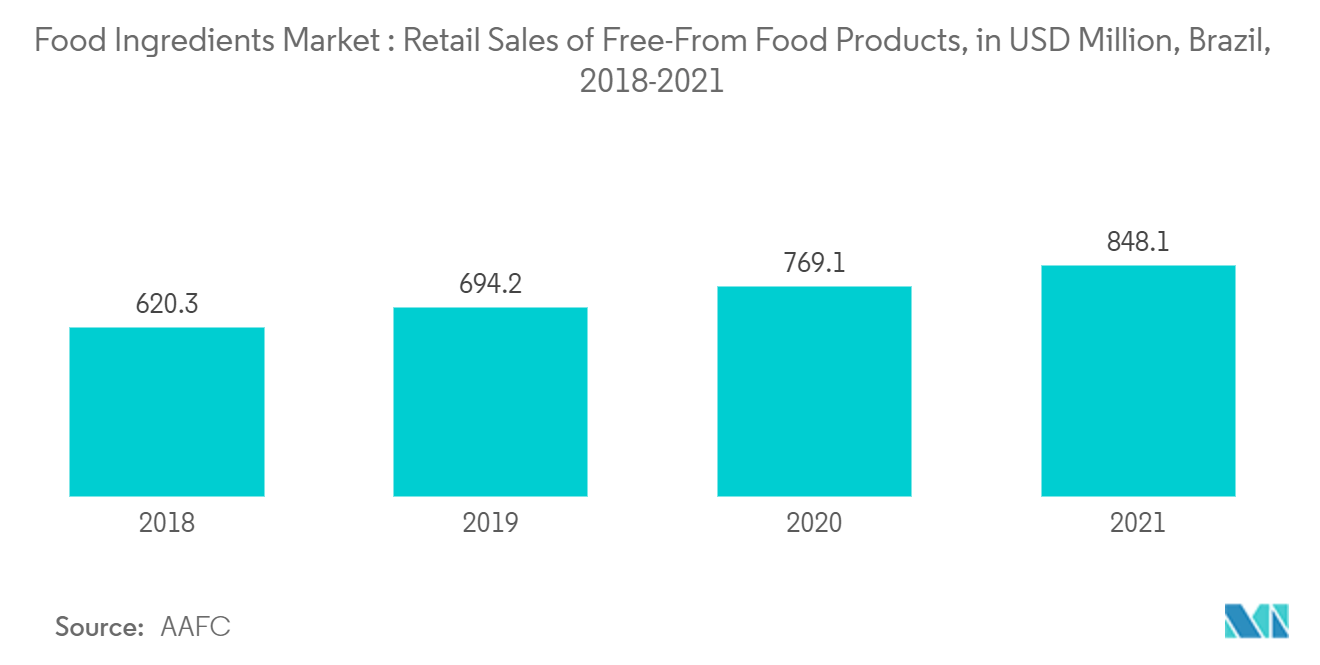

- Devido às mudanças nos estilos de vida e nos hábitos alimentares, a demanda dos consumidores por produtos naturais, sem conservantes e sem produtos químicos está aumentando. Devido a isso, a demanda por corantes alimentares naturais está aumentando no país. A procura dos consumidores por alimentos isentos de consumo também está a aumentar devido ao seu perfil nutricional e aos benefícios para a saúde.

- Os players do mercado têm inovado e lançado novos corantes naturais de diversas fontes naturais para atender à crescente demanda por ingredientes naturais em produtos alimentícios. O uso de corantes naturais tornou-se cada vez mais popular à medida que os consumidores procuram alternativas mais saudáveis e naturais aos corantes artificiais. A médio prazo, espera-se que o mercado de corantes alimentares continue a crescer devido à crescente procura de produtos alimentares atraentes e ingredientes naturais.

Tendência de saúde e bem-estar para aumentar as vendas de valor dos ingredientes

- No Brasil, as taxas crescentes de obesidade, diabetes e doenças cardíacas estão levando os clientes a procurar produtos mais naturais, saudáveis e orgânicos. Segundo dados da Federação Internacional de Diabetes (IDF), em 2021, 1 em cada 10 adultos no Brasil era diabético.

- Além disso, as mudanças demográficas do país, que estão a envelhecer rapidamente com a queda das taxas de natalidade e o aumento da esperança de vida, estão a incentivar os consumidores a serem mais pró-activos em relação à sua saúde. Com o aumento da consciência sobre a saúde, os consumidores estão transferindo seu interesse dos carboidratos para dietas baseadas em proteínas.

- A demanda por ingredientes vegetais, de rótulo limpo e naturais no Brasil está aumentando devido aos seus benefícios percebidos à saúde. Os consumidores estão cada vez mais preocupados com a saúde e procuram produtos alimentares isentos de ingredientes, aditivos e conservantes artificiais.

- Esta tendência também está a ser impulsionada pelos fabricantes de alimentos e pelos órgãos governamentais que promovem opções e ingredientes alimentares mais saudáveis. Os fabricantes de alimentos estão desenvolvendo e lançando novos produtos que atendem à crescente demanda por ingredientes vegetais e naturais, enquanto os órgãos governamentais implementam regulamentos para garantir que os produtos alimentícios sejam rotulados com precisão e contenham ingredientes seguros e saudáveis.

Visão geral da indústria de ingredientes alimentícios no Brasil

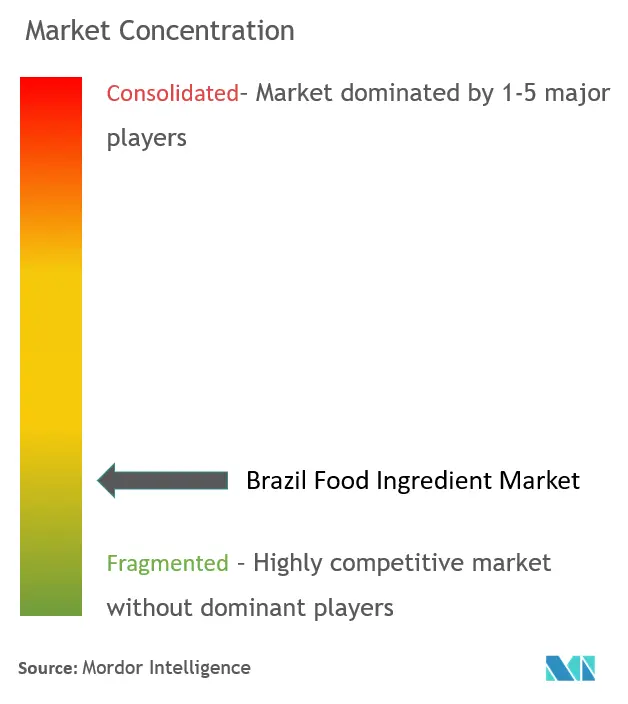

O mercado estudado é fragmentado e inclui concorrentes regionais e globais. Jogadores como Cargill Inc., Koninklijke DSM NV, Olam International, Kerry Group e Tate Lyle PLC dominam o mercado. Existem vários pequenos e médios players locais que detêm uma participação significativa no mercado. Os principais players possuem uma forte posição de mercado e reconhecimento de marca, o que lhes permite manter uma vantagem competitiva. Estas empresas estão a prosseguir activamente fusões e aquisições para fortalecer a sua presença e portfólio no mercado. Ao adquirir outras empresas ou fundir-se com concorrentes, podem expandir o seu portfólio de produtos, aceder a novos mercados e obter uma vantagem competitiva no setor.

Líderes de mercado de ingredientes alimentícios no Brasil

-

Kerry Group

-

Cargill Inc.

-

Olam International

-

Tate & Lyle Plc

-

Koninklijke DSM NV

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de ingredientes alimentícios no Brasil

- Novembro de 2022 Tate Lyle Plc lançou um novo adoçante, Erytesse eritritol. O produto tem 70% de doçura e pode ser utilizado nas indústrias de bebidas, laticínios, panificação e confeitaria. O eritritol se enquadra bem no portfólio existente da Tate e pode ser usado sozinho ou em combinação com adoçantes naturais, como a estévia e a fruta do monge, e adoçantes de alta potência, como a sucralose.

- Novembro de 2021 Empresa Archer Daniels Midland (ADM) adquirida com Deerland Probiotics Enzymes. O objetivo desta aquisição foi a expansão do seu amplo portfólio de produtos e soluções de saúde e bem-estar. A Deerland Probiotics Enzymes é líder em tecnologia de probióticos, prebióticos e enzimas, com vendas e fabricação globais nos Estados Unidos e na Europa, e é perfeita para o crescimento do portfólio de ingredientes funcionais e soluções da ADM para consumidores preocupados com a saúde.

- Maio de 2021 A Ingredion fez parceria com a Amyris Inc., assinando um acordo de aproximadamente US$ 100 milhões. Este acordo dá à Ingredion Inc. uma licença exclusiva para vender e comercializar o adoçante Reb M fermentado, de zero calorias e baseado na natureza, da Amyris. O acordo também inclui uma participação minoritária da Ingredion na fábrica brasileira da Amyris.

Segmentação da Indústria de Ingredientes Alimentares no Brasil

Os ingredientes alimentares são adicionados a uma variedade de produtos alimentares para desempenhar diversas funções, tais como melhorar a segurança e eficácia global, manter o valor nutricional dos produtos alimentares e melhorar o sabor, a textura e a aparência do produto alimentar final.

O mercado de ingredientes alimentícios no Brasil é segmentado por tipo e aplicação. Com base no tipo, o mercado é segmentado em amido e adoçante, sabores e corantes, acidulantes e emulsificantes, conservantes, enzimas, óleos e gorduras comestíveis, entre outros tipos. Com base na aplicação, o mercado é segmentado em produtos de panificação, bebidas, carnes, aves, frutos do mar, laticínios, confeitaria, entre outras aplicações.

O dimensionamento do mercado foi feito em termos de valor em USD para todos os segmentos acima mencionados.

| Tipo | Amido e Adoçantes |

| Sabores e Corantes | |

| Acidulantes e Emulsionantes | |

| Conservantes | |

| Enzimas | |

| Óleos e Gorduras Comestíveis | |

| Outros tipos | |

| Aplicativo | Produtos de confeitaria |

| Bebidas | |

| Carne. Aves e frutos do mar | |

| Lacticínios | |

| Confeitaria | |

| Petiscos Doces e Salgados |

Perguntas frequentes sobre pesquisa de mercado de ingredientes alimentares no Brasil

Qual é o tamanho atual do mercado de ingredientes alimentares no Brasil?

O Mercado Brasileiro de Ingredientes Alimentares deverá registrar um CAGR de 1,18% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado brasileiro de ingredientes alimentares?

Kerry Group, Cargill Inc., Olam International, Tate & Lyle Plc, Koninklijke DSM NV são as principais empresas que atuam no mercado brasileiro de ingredientes alimentícios.

Que anos este Mercado de Ingredientes Alimentares do Brasil cobre?

O relatório abrange o tamanho histórico do mercado de ingredientes alimentares do Brasil para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de ingredientes alimentares do Brasil para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Food Ingredients and Food Additives Reports

Popular Food & Beverage Reports

Relatório da Indústria de Ingredientes Alimentícios do Brasil

Estatísticas para participação de mercado de ingredientes alimentares no Brasil em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de Ingredientes Alimentares do Brasil inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.

.webp)