Análise do mercado de bebidas energéticas no Brasil

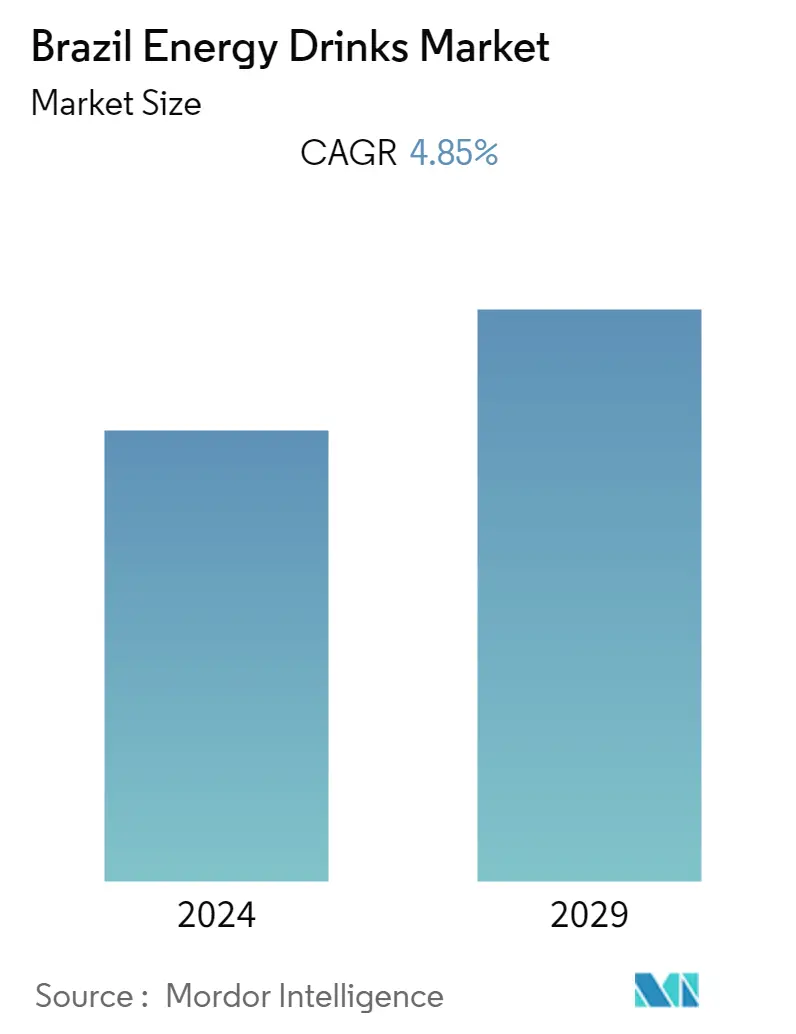

O mercado brasileiro de bebidas energéticas deverá crescer a um CAGR de 4,85% durante o período de previsão (2022 – 2027).

Durante o isolamento da COVID-19, diversas mudanças nos padrões alimentares e um aumento nos exercícios em casa, especialmente entre os jovens, aumentaram a frequência e a quantidade do consumo de bebidas energéticas entre os millennials. Por outro lado, as empresas de bebidas registaram um declínio significativo na procura e interrupções na cadeia de abastecimento. Embora o consumo em casa tenha aumentado, o consumo fora de casa tem gerado historicamente as maiores margens de lucro e tem permanecido quase estável. Além disso, uma percentagem considerável da população ainda não aprecia e prefere bebidas energéticas, resultando numa estagnação das vendas.

A demanda por bebidas energéticas aumentou à medida que a urbanização, a renda disponível e a conscientização sobre a saúde entre os consumidores brasileiros aumentaram. As bebidas energéticas são muito populares entre os jovens devido às suas alegações de melhorar o desempenho, a resistência e o estado de alerta.

Além disso, as longas e erráticas horas de trabalho e o aumento dos encontros sociais levam os consumidores a consumir bebidas energéticas. A crescente conscientização sobre estilos de vida ativos levou os consumidores preocupados com a saúde a escolherem bebidas energéticas. O mercado de bebidas energéticas deverá crescer devido à melhoria das estratégias promocionais e publicitárias.

Tendências do mercado de bebidas energéticas no Brasil

Crescente demanda por bebidas não alcoólicas no Brasil

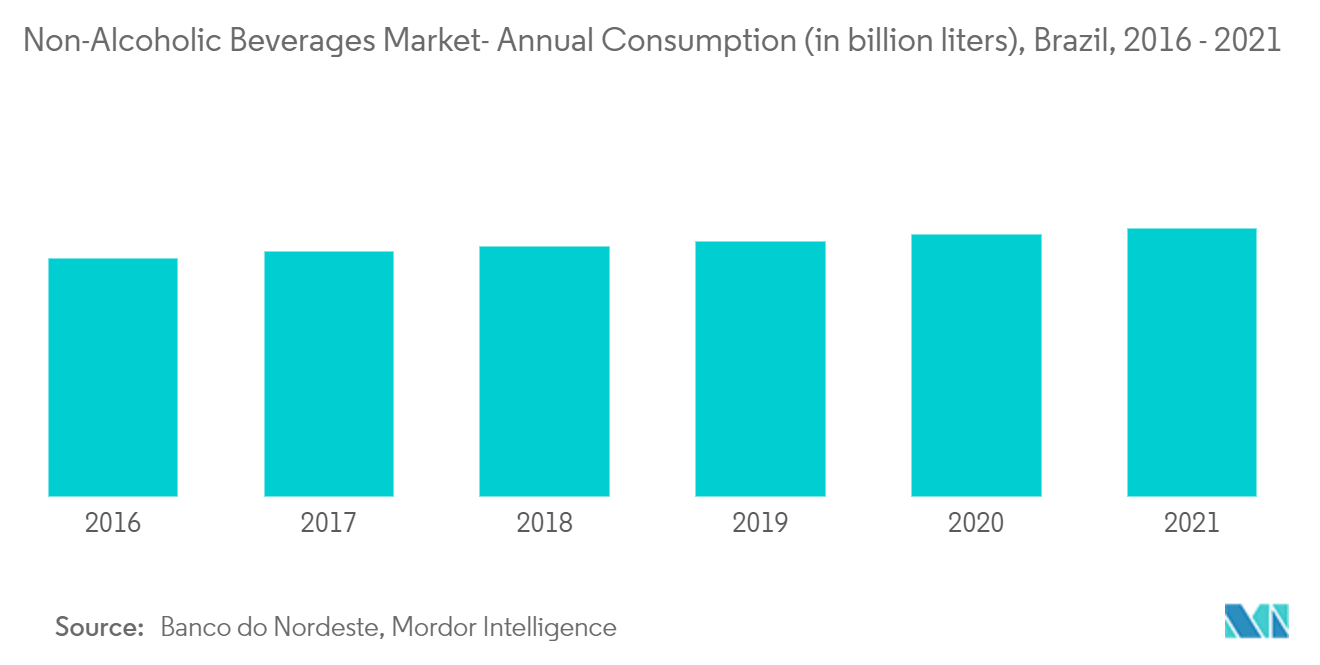

Nos últimos anos, tem havido um aumento substancial na procura de bebidas não alcoólicas. O mercado de bebidas não alcoólicas é impulsionado por um aumento na procura de bebidas funcionais, como bebidas energéticas, que são concebidas para complementar a saúde sem comprometer o sabor. Outro factor-chave é a maior acessibilidade e regulamentação das bebidas não alcoólicas, aumentando a preferência do produto e aumentando a sua utilização. Além disso, o aumento dos níveis de rendimento e de rendimento disponível e as melhorias contínuas nas condições de vida das pessoas resultaram em estilos de vida modernizados e agitados, um dos principais motores do crescimento da procura.

Aumento dos gastos com publicidade e atividades promocionais

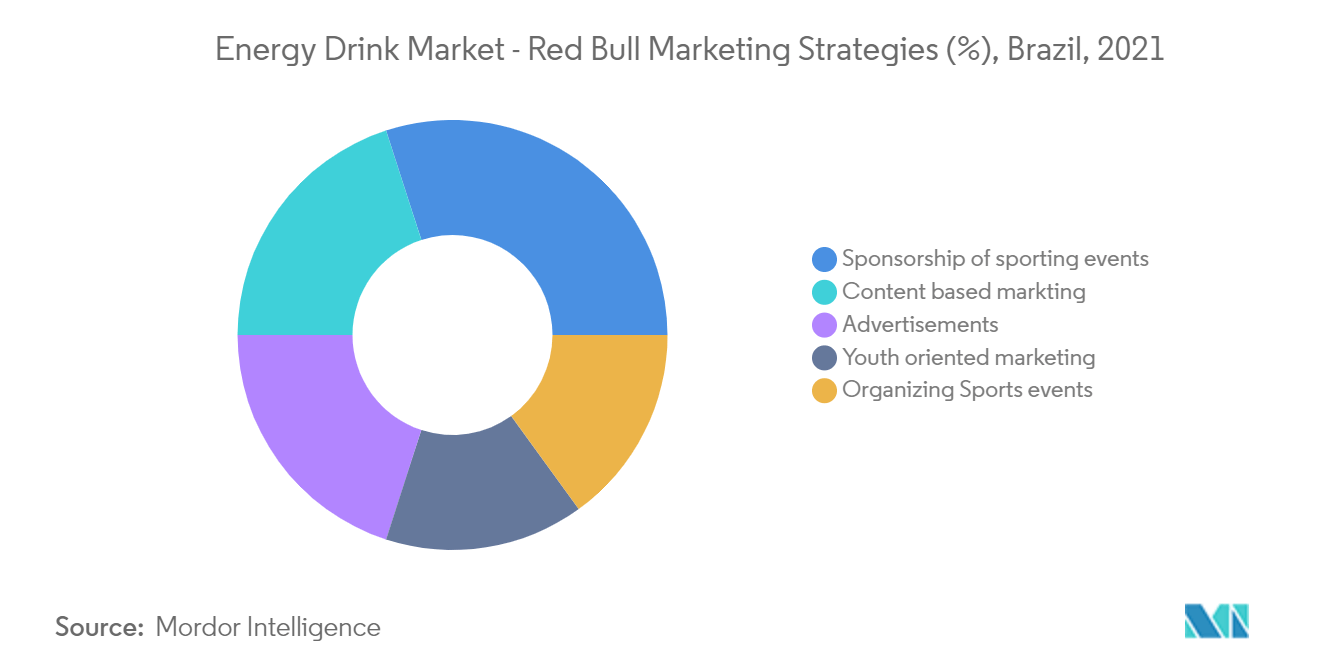

As bebidas energéticas estão se tornando cada vez mais populares entre a população millennial do país. A razão fundamental da sua popularidade pode estar ligada a iniciativas intensivas de marketing destinadas principalmente aos consumidores jovens. As bebidas energéticas também são anunciadas como bebidas energéticas que energizam a mente, refrescam o corpo e melhoram o desempenho e a resistência. Além dos gastos promocionais, endossos e patrocínios são mais dois aspectos essenciais que influenciam o crescimento do mercado. Além disso, jogadores importantes, como a Red Bull, que possui um time de futebol com clubes em vários países, incluindo o Brasil, usam a marca Red Bull em seus nomes como parte de sua campanha publicitária. A empresa pretende aumentar a percepção do público e a força da marca associando a imagem da bebida a essas atividades.

Visão geral da indústria de bebidas energéticas no Brasil

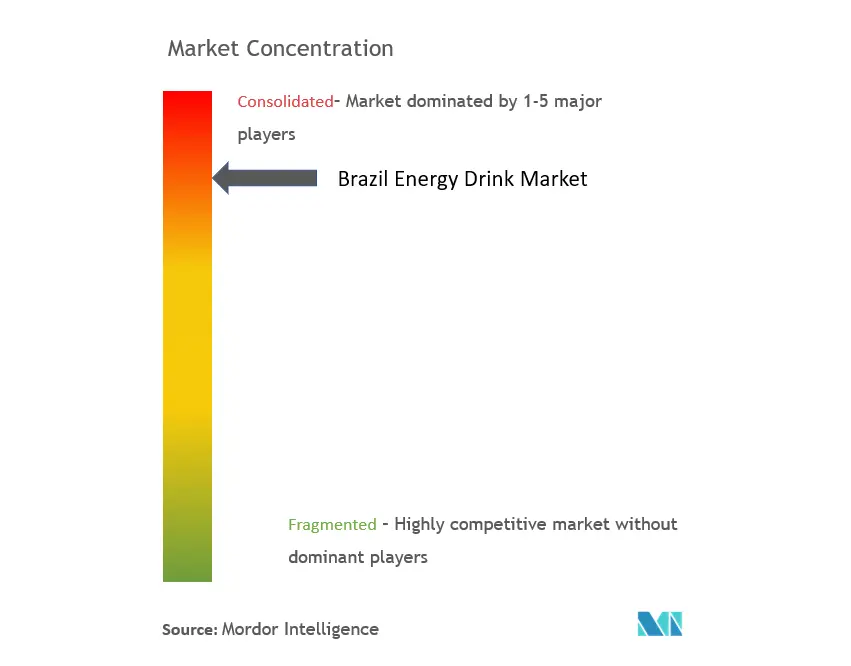

O mercado brasileiro de bebidas energéticas é consolidado por natureza, com menos players nacionais e multinacionais competindo por participação de mercado. Ênfase é dada às fusões, expansões, aquisições, parcerias e desenvolvimento de novos produtos das empresas como abordagens estratégicas adotadas pelas empresas líderes para aumentar a presença de sua marca entre os consumidores. Os principais players que dominam o mercado do condado incluem Red Bull, Monster Energy Company, Ambev e Petropolis Group, entre outros.

Líderes do mercado de bebidas energéticas no Brasil

-

Red Bull

-

Monster Energy Company

-

Ambev

-

Petropolis Group

-

Beverages Grassi

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de bebidas energéticas no Brasil

Em 2022, a PepsiCo lançou Baya, uma bebida energética pronta para beber, por meio de um empreendimento colaborativo com a Starbucks. Baya é o mais novo produto a chegar ao mercado mundial na categoria de bebidas energéticas de rápido crescimento, já que as pessoas desejam mais qualidades funcionais nos alimentos e bebidas que consomem.

Em 2021, a Red Bull lançou uma nova edição limitada de verão. As latas Summer Edition têm um delicioso sabor de pêssego, o que as torna uma ótima bebida para levar para energizar o corpo e a mente e dar-lhe asas neste verão.

Em 2021, a Monster Beverage Corp., empresa por trás da Monster Energy, lançou várias novas bebidas e latas de 12 onças em lojas de conveniência. A empresa também renovará as embalagens de suas linhas de produtos Hydro e Rehab.

Segmentação da indústria de bebidas energéticas no Brasil

Bebida energética refere-se a um refrigerante com alto teor de açúcar, cafeína ou outro estimulante geralmente consumido durante ou após exercícios intensos ou para superar a fadiga. A bebida energética brasileira é segmentada por tipo de produto em bebidas, shots e misturadores; e por canal de distribuição em supermercados/hipermercados, lojas de conveniência, lojas especializadas, entre outros. O relatório oferece tamanho de mercado e previsões em termos de valor em milhões de dólares para todos os segmentos acima.

| Bebidas |

| Tiros |

| Misturadores |

| Supermercados/ Hipermercados |

| Lojas de conveniência |

| Loja especializada |

| Outros |

| Por tipo de produto | Bebidas |

| Tiros | |

| Misturadores | |

| Por canal de distribuição | Supermercados/ Hipermercados |

| Lojas de conveniência | |

| Loja especializada | |

| Outros |

Perguntas frequentes sobre pesquisa de mercado de bebidas energéticas no Brasil

Qual é o tamanho atual do mercado de bebidas energéticas no Brasil?

O Mercado Brasileiro de Bebidas Energéticas deverá registrar um CAGR de 4,85% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado brasileiro de bebidas energéticas?

Red Bull, Monster Energy Company, Ambev, Petropolis Group, Beverages Grassi são as principais empresas que atuam no mercado brasileiro de bebidas energéticas.

Que anos abrange este Mercado Brasileiro de Bebidas Energéticas?

O relatório abrange o tamanho histórico do mercado de bebidas energéticas do Brasil para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de bebidas energéticas do Brasil para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria Brasileira de Bebidas Energéticas

Estatísticas para a participação no mercado brasileiro de bebidas energéticas em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise das bebidas energéticas brasileiras inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.