Análise do mercado de construção no Brasil

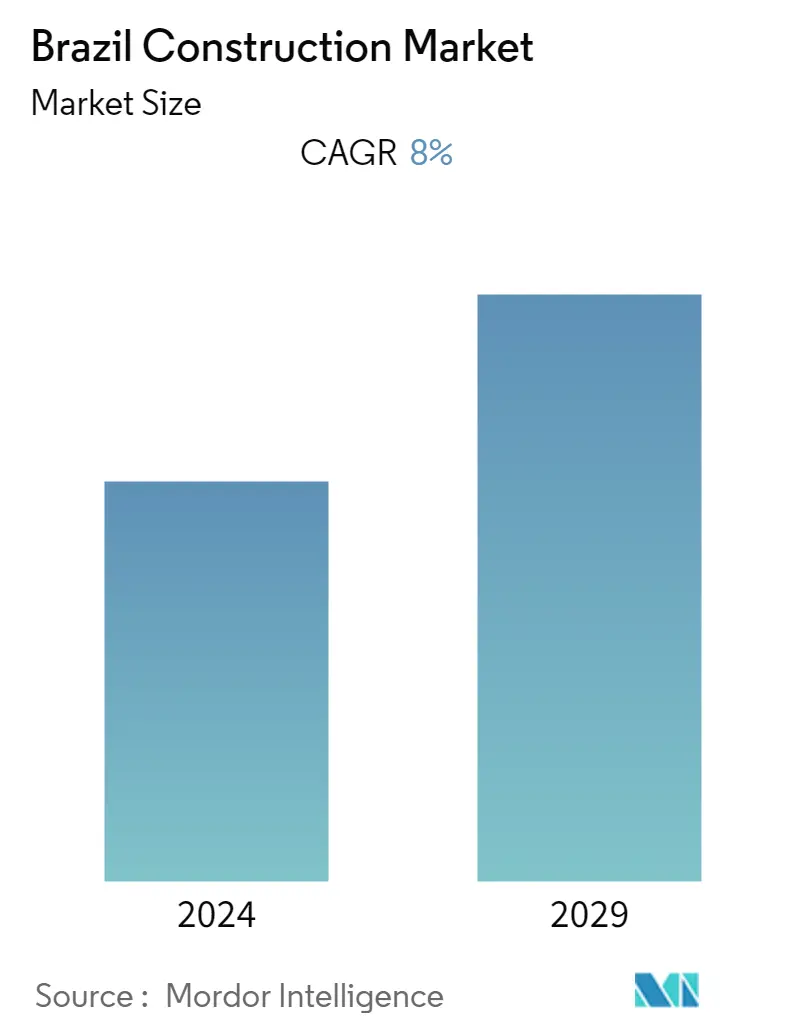

Espera-se que o mercado de construção do Brasil registre um CAGR de aproximadamente 8% durante o período de previsão. O mercado é impulsionado pelas baixas taxas de juros e pelos programas habitacionais do governo, como o Casa Verde e Amarela. Apesar do elevado défice orçamental do Brasil e das fracas condições económicas devido à crise política no país, as autoridades lançaram um programa de desenvolvimento de infra-estruturas. O ambiente de taxas de juro baixas incentivará os compradores a regressar ao mercado e os construtores a assumirem novos projectos.

A pandemia COVID-19 interrompeu o crescimento do mercado. Embora a actividade de construção tenha continuado na maioria dos estados, o aumento da incerteza levou os construtores a adiar o lançamento de novos projectos, enquanto os compradores adiaram as suas decisões de compra. Espera-se que os setores Residencial e Comercial acelerem a indústria da construção durante o período previsto. A indústria deverá testemunhar um crescimento estável durante o período previsto devido à recuperação do mercado de trabalho, ao crescimento do crédito e à agenda favorável do governo com o seu amplo apoio à privatização, que impulsionará as empresas estatais e os grandes intervenientes internacionais que investem e alocam os fundos para infra-estruturas. desenvolvimento de estradas, portos e aeroportos.

Apesar da forte procura de habitação, espera-se que a escassez de materiais de construção e o aumento dos preços reduzam o investimento no mercado imobiliário e em toda a indústria no curto prazo. Outros factores que dificultam o investimento na indústria incluem elevados níveis de burocracia e escândalos de corrupção.

Tendências do mercado de construção no Brasil

Iniciativas Governamentais para o Desenvolvimento Infraestrutural

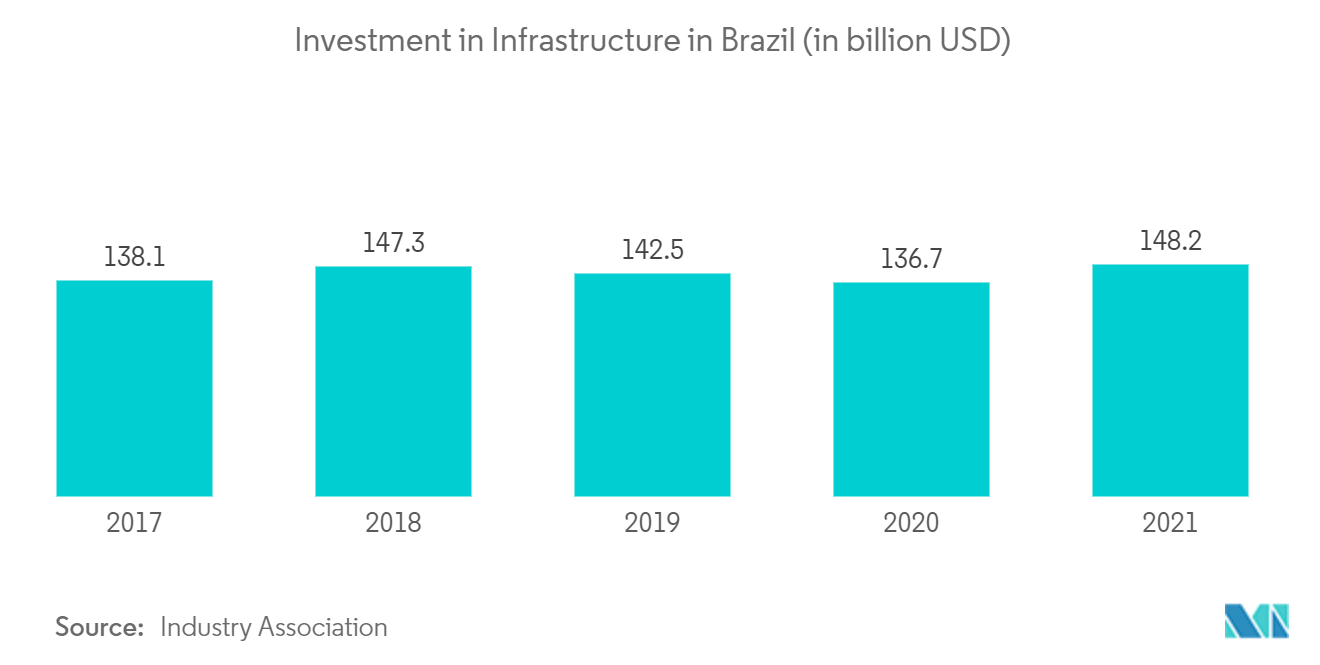

No Brasil, o governo lançou um programa de concessões de infraestrutura com o objetivo de desenvolver a infraestrutura portuária, rodoviária, ferroviária, de linhas de transmissão de energia e de saneamento do país. No âmbito deste plano, o governo pretende investir R$ 45,0 bilhões (US$ 14,1 bilhões) por meio do modelo de parceria público-privada (PPP). Além disso, espera-se que programas governamentais como Minha Casa Minha Vida (MCMV), Plano Decenal de Expansão de Energia 2026 e Plano Nacional de Educação apoiem o crescimento da indústria durante o período de previsão.

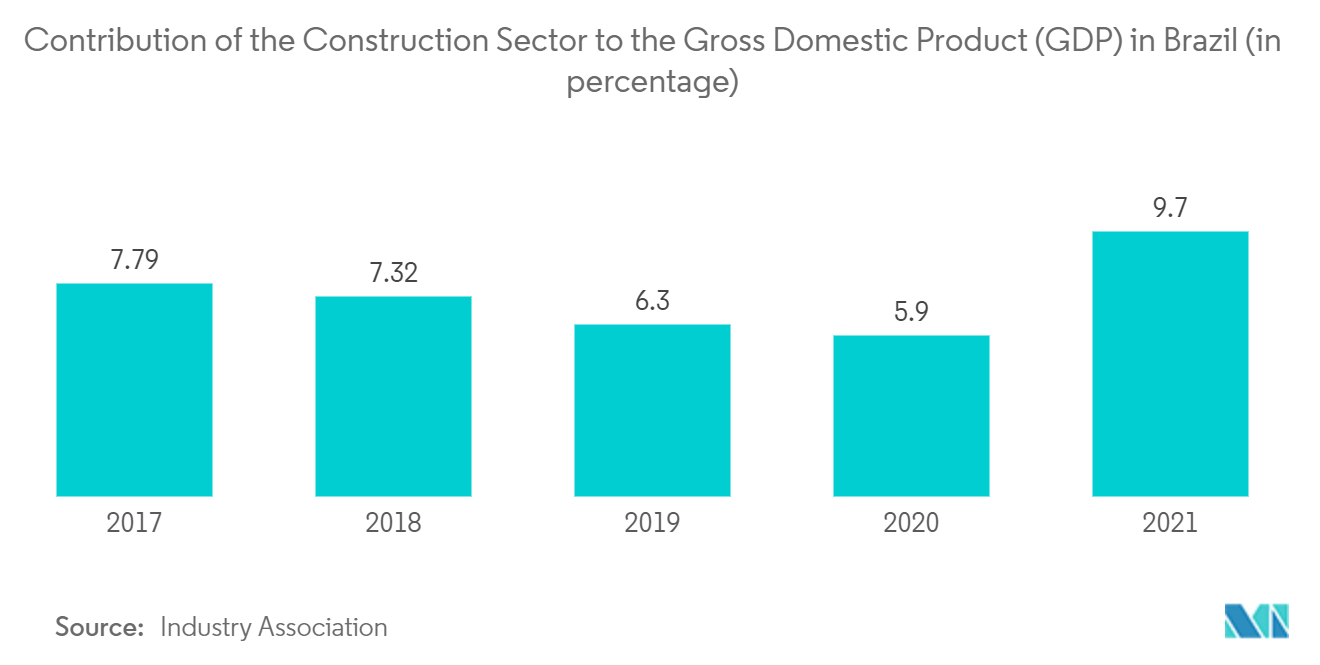

Espera-se que os setores residencial e comercial acelerem a indústria da construção durante o período previsto. As perspectivas futuras para o sector da construção permanecem sombrias em comparação com outros segmentos da economia. Poderia tornar-se crucial nos esforços para impulsionar a economia no período previsto, pois é um segmento muito intensivo em mão-de-obra.

Foram investidos US$ 866 milhões em 762 projetos de infraestrutura em 2022 para modernizar o estado das cidades turísticas brasileiras e maximizar o potencial do setor, atraindo mais turistas e proporcionando-lhes uma estadia mais confortável.

As melhorias compreenderam, entre outras intervenções, a reabilitação e construção de espaços para eventos, praças públicas, orlas, pavimentação asfáltica e mirantes. Com investimentos de US$ 274,7 milhões, foram concluídos 268 projetos só no Nordeste. Com 219 projetos, a região Sul recebeu a segunda maior melhoria, atrás apenas do Sudeste, com 155.

Aumentando as oportunidades de investimento para investidores estrangeiros e locais

Os esforços do governo brasileiro para mobilizar a privatização, considerada como um meio de estimular o crescimento económico, têm sido uma grande oportunidade, após o que introduziu o Projeto Crescer (Projeto Crescimento).

O governo chinês também tem a garantia de investir em projetos de infraestrutura, energia, manufatura e mineração. Além disso, como parte do novo plano energético PDE 2024, o Ministério de Minas e Energia revisou as metas de energia solar do país em comparação com a meta prevista para 2023. A meta inicial inclui a produção de 3.500 MW de energia solar até 2023, enquanto o novo a meta inclui a geração de 7.000 MW de energia solar até 2024.

O Banco Nacional de Desenvolvimento (BNDES) tem desempenhado um papel dominante no financiamento de longo prazo no Brasil. Os outros dois grandes bancos estatais, a Caixa Económica Federal e o Banco do Brasil, também aumentaram a sua quota de mercado. Para projetos localizados no Nordeste do Brasil, outras fontes importantes de financiamento para projetos de infraestrutura são a Caixa Econômica Federal, o Banco do Brasil, o Banco do Nordeste e outros bancos estatais.

Visão geral da indústria de construção no Brasil

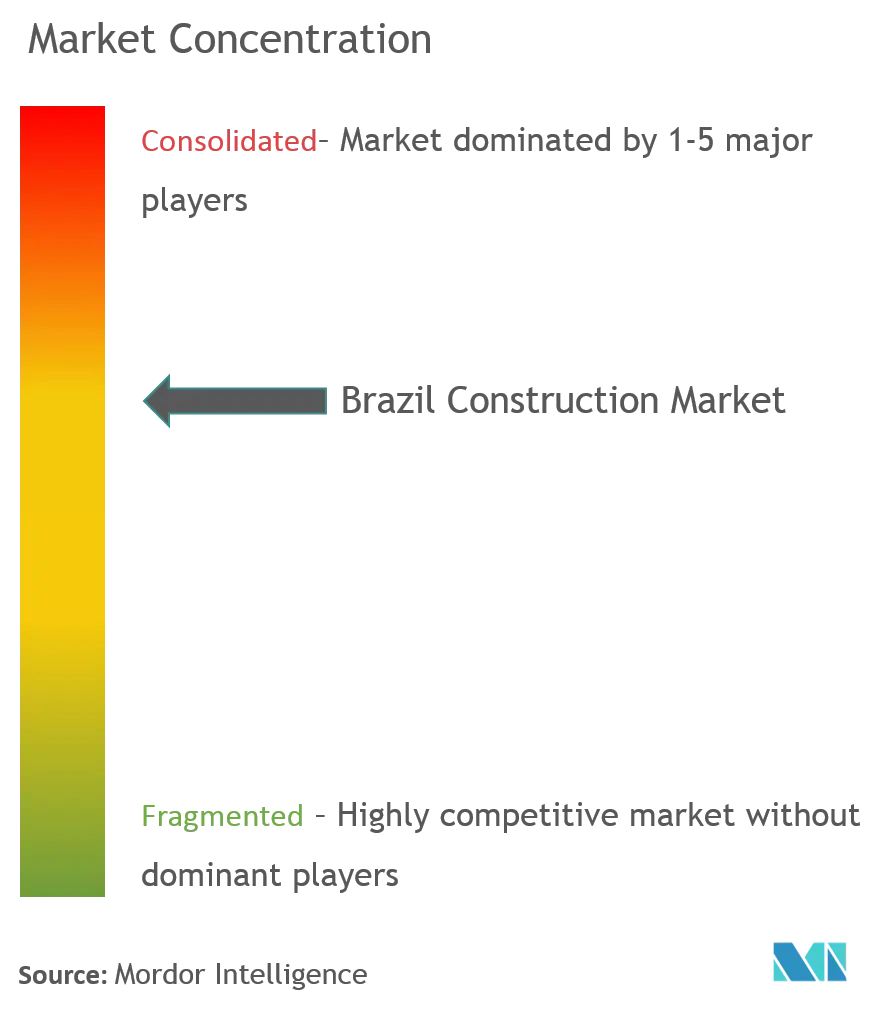

O mercado brasileiro da construção é altamente competitivo, com presença de grandes players internacionais. O mercado de construção brasileiro apresenta oportunidades de crescimento durante o período de previsão, o que deverá impulsionar ainda mais a concorrência no mercado. Com poucos players detendo uma participação significativa, o mercado brasileiro de construção apresenta um nível observável de consolidação. Os principais players são Construtora Oas SA, MRV, Teixeira Duarte, Andrade Gutierrez Engenharia SA e Constran Internacional.

Líderes do mercado de construção no Brasil

-

Construtora Oas SA

-

MRV

-

Teixeira Duarte

-

Andrade Gutierrez Engenharia SA

-

Constran Internacional

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de construção no Brasil

- Agosto de 2022: O CADE, órgão regulador antitruste brasileiro, deu luz verde para as transações de US$ 1,025 bilhão e autorizou a venda da divisão local de cimento da Holcim AG à siderúrgica Cia Siderúrgica Nacional. A Holcim, maior fabricante de cimento do mundo com sede na Suíça, tenta diversificar longe de sua indústria principal, a CSN anunciou inicialmente a aquisição da LafargeHolcim Brasil em setembro de 2021.

- Julho de 2022: A ArcelorMittal anunciou que chegou a um acordo com os proprietários da Companhia Siderúrgica do Pecém (CSP) para comprá-la por cerca de US$ 2,2 bilhões. A transação ainda está pendente de uma série de aprovações corporativas e regulatórias, incluindo a aprovação do CADE (a agência antitruste brasileira), que está prevista para o final de 2022. A ArcelorMittal pode potencialmente fortalecer a posição da empresa no mercado siderúrgico brasileiro em rápida expansão como resultado de A aquisição.

Segmentação da Indústria de Construção Brasileira

O mercado da construção inclui uma ampla gama de atividades que abrange projetos de construção futuros, em curso e crescentes em diferentes setores, que incluem, entre outros, geotécnicos (estruturas subterrâneas) e superestruturas em estruturas residenciais, comerciais e industriais, bem como construção de infraestruturas ( como estradas, ferrovias e aeroportos) e geração de energia (infraestrutura relacionada à transmissão). Este relatório abrange insights de mercado, como dinâmica de mercado, motivadores, restrições, oportunidades, inovação tecnológica e seu impacto, análise das cinco forças de Porter e o impacto do COVID-19 no mercado. Além disso, o relatório também fornece perfis de empresas para compreender o cenário competitivo do mercado.

O mercado brasileiro de construção é segmentado por setor (construção comercial, construção residencial, construção industrial, construção de infraestrutura (transporte) e construção de energia e serviços públicos).

| Por setor | Construção Comercial |

| Construção residencial | |

| Construção Industrial | |

| Construção de Infraestrutura (Transporte) | |

| Construção de Energia e Utilidades |

Perguntas frequentes sobre pesquisa de mercado de construção no Brasil

Qual é o tamanho atual do mercado de construção no Brasil?

O Mercado de Construção Brasil deverá registrar um CAGR de 8% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de construção no Brasil?

Construtora Oas SA, MRV, Teixeira Duarte, Andrade Gutierrez Engenharia SA, Constran Internacional são as principais empresas que atuam no mercado de construção brasileiro.

Que anos abrange este mercado de construção no Brasil?

O relatório abrange o tamanho histórico do mercado de construção no Brasil para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de construção no Brasil para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Construction Reports

Popular Real Estate and Construction Reports

Relatório da Indústria de Construção no Brasil

Estatísticas para a participação no mercado de construção do Brasil em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise da Construção Brasil inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.