Análise do mercado de logística da cadeia fria no Brasil

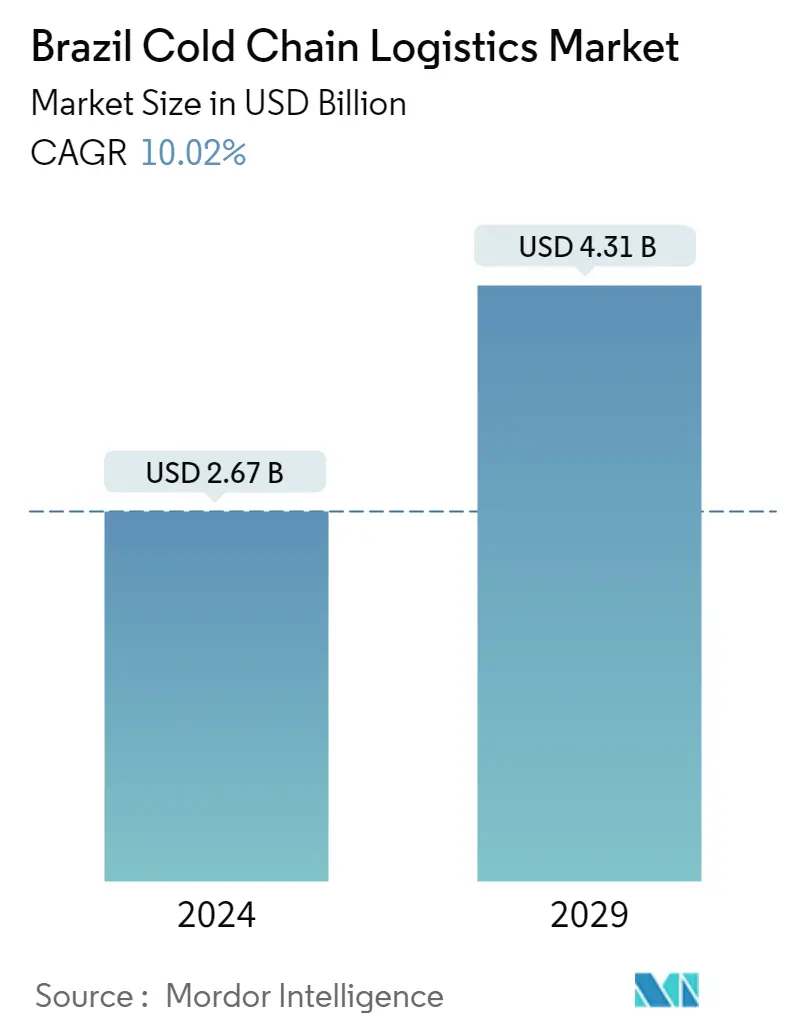

O tamanho do mercado de logística da cadeia fria do Brasil é estimado em US$ 2,67 bilhões em 2024, e deve atingir US$ 4,31 bilhões até 2029, crescendo a um CAGR de 10,02% durante o período de previsão (2024-2029).

- A pandemia da COVID-19 impulsionou significativamente o setor doméstico do comércio eletrónico e o consumo de alimentos e bebidas processados, impulsionando a procura de espaços de armazenamento refrigerados e de logística.

- O Brasil é uma das economias que mais cresce no mundo e está entre os 20 principais mercados do mundo para a indústria de armazenamento refrigerado. O país tem uma capacidade de armazenamento de cerca de 6 milhões de metros cúbicos. m, de acordo com a Global Cold Chain Alliance (GCCA). O Brasil é um grande exportador de frutas, carne, açúcar e soja. Está a desenvolver a sua logística de cadeia de frio e instalações de armazenamento para apoiar o crescimento esperado nos sectores.

- O governo brasileiro destinou um orçamento de US$ 10 bilhões para melhorar a infraestrutura do país, auxiliando na eficiência da cadeia logística de abastecimento. Espera-se que o crescimento da infraestrutura de transporte e da conectividade impulsione o crescimento do mercado durante o período de previsão. Com o aumento do rendimento per capita do país, as pessoas estão gradualmente a melhorar os seus padrões de vida e a actualizar os seus hábitos alimentares com uma mudança para alimentos embalados, refrigerados e prontos a usar. O aumento da renda per capita também está alimentando os gastos gerais no varejo de alimentos no país. Todos esses fatores levaram a um aumento no consumo de alimentos refrigerados e processados, o que deverá impulsionar o mercado de logística da cadeia de frio durante o período de previsão.

Tendências do mercado de logística da cadeia fria no Brasil

Aumentar as exportações de carne para impulsionar o mercado

Em 2021, o setor cárneo brasileiro enfrentou sérias dificuldades. No entanto, 2022 foi mais promissor. A retomada das importações de carne bovina pela China, das importações de carne bovina e suína pela Rússia e a contínua alta demanda por essas commodities em todo o mundo encorajaram os principais players do setor. Em novembro de 2021, a Rússia anunciou tarifas zero de importação de carne bovina e suína e cotas de importação para vários países, incluindo o Brasil. A expectativa era que, no primeiro trimestre de 2022, o governo russo realizasse inspeções para qualificar novas plantas brasileiras para exportação.

Em dezembro de 2021, a China suspendeu o embargo à carne bovina brasileira. As restrições começaram após a ocorrência de casos de mal da vaca louca nos estados de Minas Gerais e Mato Grosso, em setembro de 2021. As exportações brasileiras de carne bovina registraram quedas consecutivas nos meses seguintes, desde que seu maior comprador decidiu suspender os embarques. Após estes mínimos, o setor da carne recuperou e melhorou. Espera-se que essa melhoria continue, impulsionando o mercado brasileiro de logística da cadeia de frio durante o período de previsão.

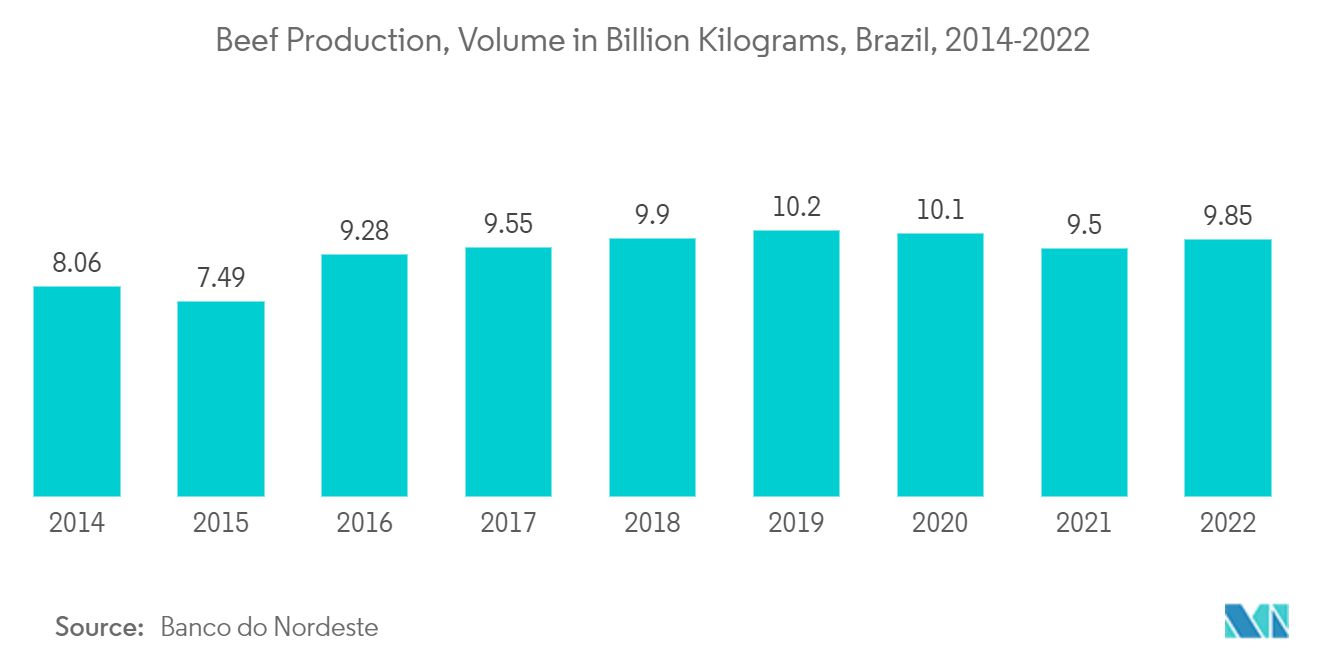

No entanto, no segundo trimestre de 2022, o Brasil abateu um total de 6,96 milhões de cabeças de gado, um aumento de 6% (+362 mil cabeças) em comparação com 2021. O crescimento anual no abate aumentou a produção de carne bovina em 6% (+105 mil toneladas) para 1,84 milhão de toneladas. No entanto, o Brasil é o maior exportador mundial de carne bovina, e o país exportou mais de 469 mil toneladas de carne bovina in natura e congelada no 1º trimestre de 2022, um aumento de 37% (+126 mil toneladas) em relação ao 1º trimestre de 2021. Em 2022, segundo pesquisa realizada pelo Banco do Nordeste, a produção de carne bovina no Brasil somou mais de 9,9 bilhões de kg, um aumento de 4% em relação ao ano anterior. Assim, as crescentes exportações de carne bovina podem impulsionar o mercado da cadeia de frio do país.

O interesse do Brasil em alimentos congelados mais saudáveis impulsiona o mercado

Os consumidores brasileiros têm demonstrado interesse crescente em alimentos congelados nos últimos anos, e a demanda por opções mais saudáveis também testemunhou um crescimento significativo no país. Além disso, a indústria de produção de alimentos congelados testemunhou um crescimento lucrativo durante a pandemia e o consumo de alimentos congelados mais saudáveis aumentou. No entanto, as vendas de alimentos congelados foram impulsionadas principalmente pelo comportamento dos consumidores de procurar produtos convenientes, ajudando-os a reduzir as visitas às lojas.

O mercado de alimentos congelados do Brasil compreende alguns dos principais players do país em alimentos embalados, incluindo BRF e JBS. No entanto, o setor também está sendo atendido por empresas emergentes. Além disso, grandes empresas paulistas, como Liv Up, Beleaf e Free Soul Food, vendem diretamente alimentos congelados aos consumidores por meio de seus canais online. A maior parte dos custos de seus produtos varia entre US$ 1 e US$ 5, o que atrai clientes.

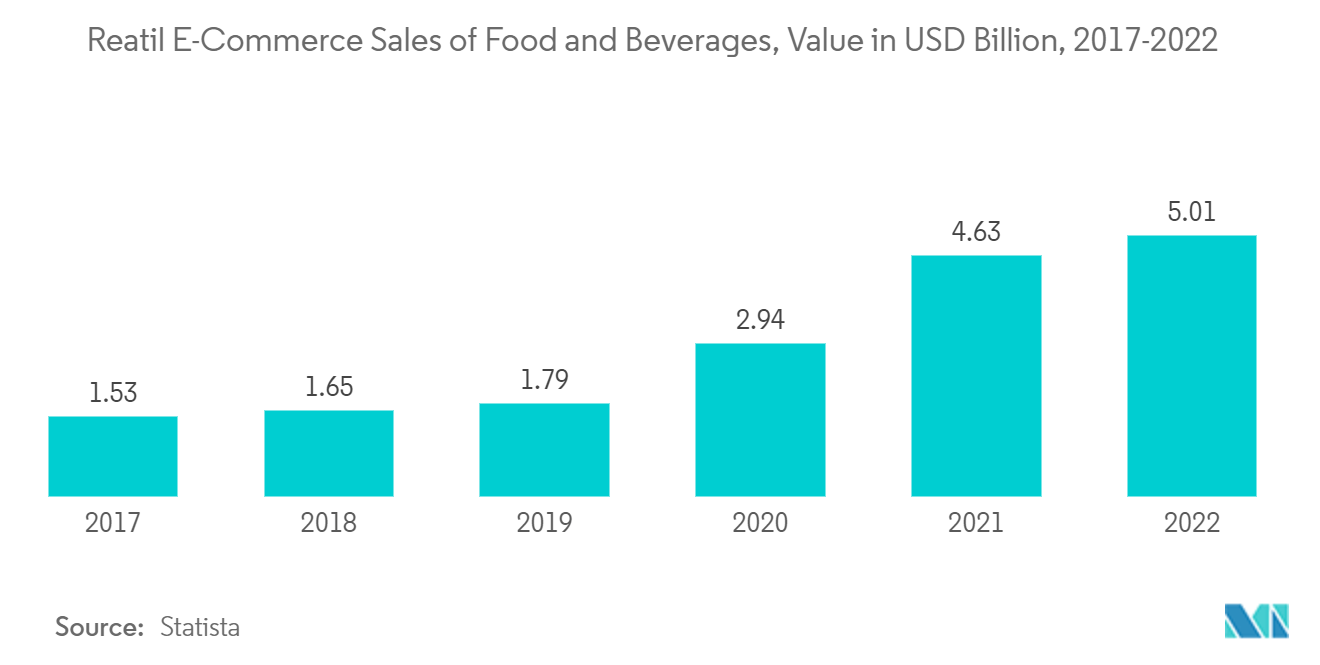

O Brasil exporta seus alimentos e produtos cárneos para mais de 22 países. No primeiro trimestre de 2022, as exportações de alimentos do Brasil para os países árabes testemunharam um crescimento significativo, já que as exportações totais atingiram mais de US$ 3,8 bilhões, um aumento de quase 34% em relação ao mesmo período de 2021. Assim, o aumento das exportações e importações de alimentos congelados espera-se que impulsione o mercado da cadeia de frio no país. No entanto, as vendas de alimentos e bebidas no comércio eletrónico são um importante fator de apoio para a logística da cadeia de frio. Em 2022, as vendas do comércio eletrónico de alimentos e bebidas atingiram mais de 5 mil milhões de dólares, a uma taxa de crescimento de 8% face ao ano anterior.

Visão geral da indústria de logística da cadeia fria no Brasil

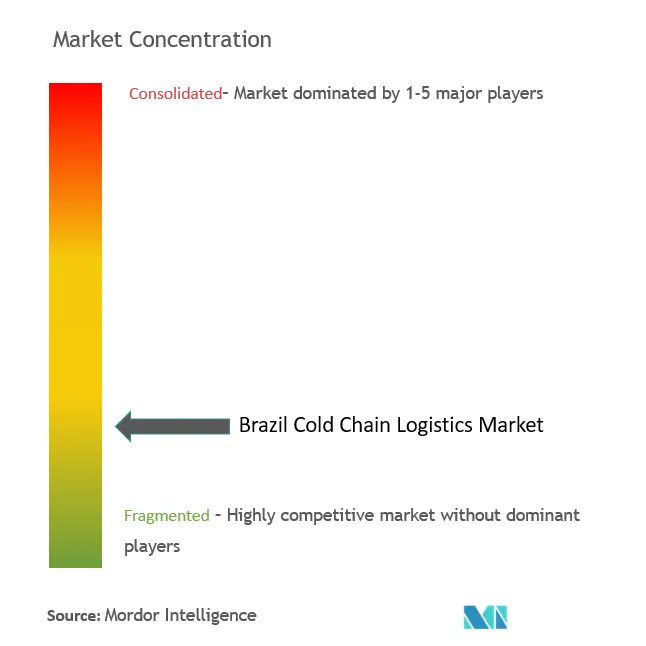

O mercado brasileiro de logística da cadeia de frio é altamente fragmentado, com presença de players internacionais e locais. Os players locais possuem frotas menores. O mercado é dominado pela Localfrio, Brado Logística e Comfrio.

Líderes do mercado de logística da cadeia fria no Brasil

-

Localfrio S/A

-

Brado Logistica S/A

-

ComFrio

-

Martini Meat S/A

-

Friozem Armazens Frigorificos Ltda.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de logística da cadeia fria no Brasil

Dezembro de 2022: A Friozem, fornecedora de logística de cadeia de frio, expandiu paletes nas unidades da Friozem em Belo Horizonte e Recife, no Brasil. Essa expansão permite maior capacidade de armazenamento e movimentação e oferece melhor controle de estoque.

Julho de 2022: Friozem, um fornecedor de logística de cadeia de frio, começou a utilizar drones para um projeto de contagem de estoque. A utilização de drones na logística oferece grandes vantagens como aumento de produtividade, mais segurança para os colaboradores e maior controle de estoque com contagem precisa e ágil, dispensando necessidade de recontagem e redução de custos no balanço. O projeto piloto foi implementado com sucesso na unidade de Jandira, em São Paulo. Em breve será expandido para as unidades de Curitiba, no Paraná, e Salvador, na Bahia.

Segmentação da indústria de logística da cadeia fria no Brasil

O mercado de logística da cadeia de frio envolve o transporte de produtos sensíveis à temperatura ao longo de uma cadeia de abastecimento através de métodos de embalagem térmica e refrigerada e o planejamento logístico para proteger a integridade dessas remessas. Os modos de transporte utilizados são caminhões refrigerados, vagões refrigerados, carga refrigerada e carga aérea. O relatório fornece insights importantes sobre o mercado de logística da cadeia de frio do Brasil, incluindo desenvolvimentos tecnológicos, tendências e regulamentações governamentais no setor. Também se concentra na dinâmica do mercado e no cenário competitivo. e perfis dos principais intervenientes activos.

O mercado de logística da cadeia de frio do Brasil é segmentado por serviço (armazenamento, transporte e serviços de valor agregado), tipo de temperatura (resfriado e congelado), aplicação (horticultura, carne, peixe, aves, produtos alimentícios processados, produtos farmacêuticos, ciências biológicas e produtos químicos e outras aplicações) e cidades importantes (São Paulo, Rio de Janeiro e Salvador). O relatório também cobre o impacto do COVID-19 no mercado. O relatório oferece tamanho de mercado e previsões em valor (bilhões de dólares) para todos os segmentos acima.

| Armazenar |

| Transporte |

| Serviços de valor agregado (congelamento rápido, etiquetagem, gerenciamento de estoque, etc.) |

| Refrigerado |

| Congeladas |

| Horticultura (frutas e vegetais frescos) |

| Carnes, peixes e aves |

| Produtos Alimentares Processados |

| Produtos farmacêuticos, ciências biológicas e produtos químicos |

| Outras aplicações |

| Sao Paulo |

| Rio de Janeiro |

| salvador |

| Por serviço | Armazenar |

| Transporte | |

| Serviços de valor agregado (congelamento rápido, etiquetagem, gerenciamento de estoque, etc.) | |

| Por tipo de temperatura | Refrigerado |

| Congeladas | |

| Por aplicativo | Horticultura (frutas e vegetais frescos) |

| Carnes, peixes e aves | |

| Produtos Alimentares Processados | |

| Produtos farmacêuticos, ciências biológicas e produtos químicos | |

| Outras aplicações | |

| Por cidades-chave | Sao Paulo |

| Rio de Janeiro | |

| salvador |

Perguntas frequentes sobre pesquisa de mercado de logística da cadeia fria no Brasil

Qual é o tamanho do mercado de logística da cadeia fria no Brasil?

O tamanho do mercado de logística da cadeia fria do Brasil deve atingir US$ 2,67 bilhões em 2024 e crescer a um CAGR de 10,02% para atingir US$ 4,31 bilhões até 2029.

Qual é o tamanho atual do mercado de logística da cadeia fria no Brasil?

Em 2024, o tamanho do mercado de logística da cadeia fria do Brasil deverá atingir US$ 2,67 bilhões.

Quem são os principais atores do mercado brasileiro de logística de cadeia fria?

Localfrio S/A, Brado Logistica S/A, ComFrio, Martini Meat S/A, Friozem Armazens Frigorificos Ltda. são as principais empresas que operam no mercado brasileiro de logística de cadeia fria.

Que anos esse mercado de logística de cadeia fria do Brasil cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de logística da cadeia fria do Brasil foi estimado em US$ 2,43 bilhões. O relatório abrange o tamanho histórico do mercado de logística da cadeia fria do Brasil para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de logística da cadeia fria do Brasil para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Logística da Cadeia de Frio no Brasil

Estatísticas para a participação de mercado de Logística da Cadeia Fria no Brasil em 2023, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da Logística da Cadeia de Frio do Brasil inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.