Tamanho do mercado de biocombustíveis no Brasil

| Período de Estudo | 2020 - 2029 |

| Ano Base Para Estimativa | 2023 |

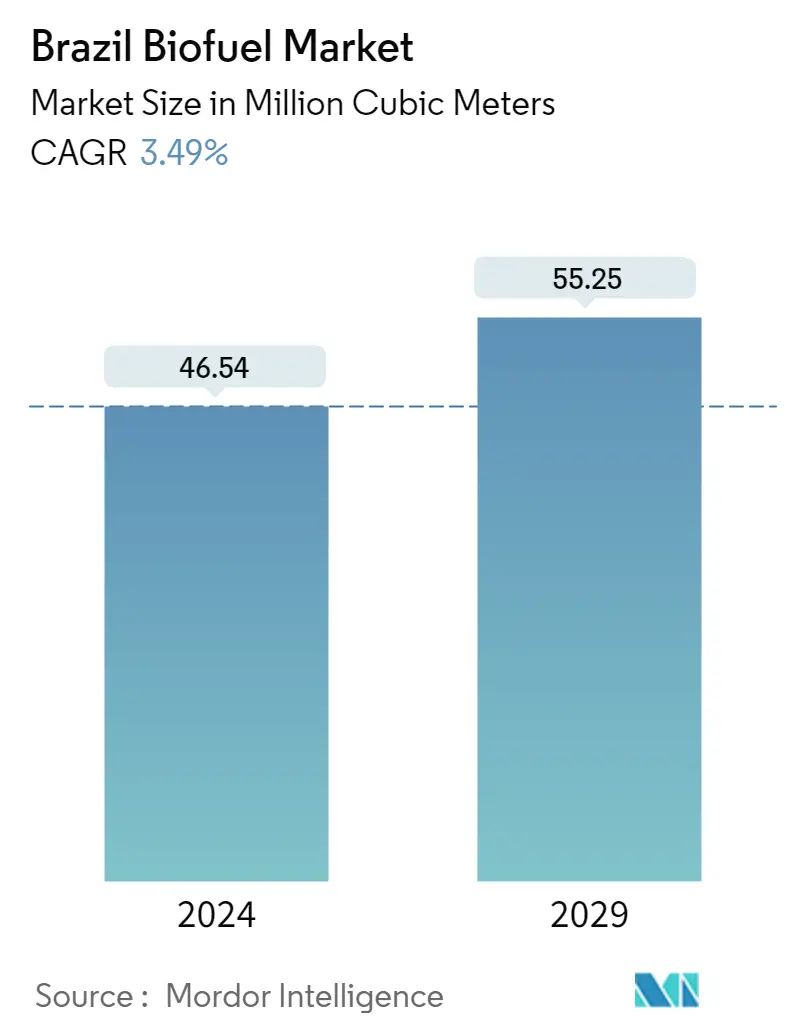

| Volume do Mercado (2024) | 46.54 milhões de metros cúbicos |

| Volume do Mercado (2029) | 55.25 milhões de metros cúbicos |

| CAGR(2024 - 2029) | 3.49 % |

| Concentração de Mercado | Médio |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de biocombustíveis no Brasil

O tamanho do mercado brasileiro de biocombustíveis é estimado em 46,54 milhões de metros cúbicos em 2024, e deverá atingir 55,25 milhões de metros cúbicos até 2029, crescendo a um CAGR de 3,49% durante o período de previsão (2024-2029).

O COVID-19 impactou negativamente o mercado em 2020. Atualmente, o mercado atingiu níveis pré-pandêmicos.

- A longo prazo, os principais factores impulsionadores são as políticas governamentais de apoio e as medidas colectivas tomadas em todo o mundo para travar as alterações climáticas, juntamente com o esgotamento dos combustíveis fósseis e a volatilidade dos preços.

- No entanto, espera-se que o declínio da oferta de matéria-prima de etanol desacelere o crescimento do mercado durante o período de previsão.

- Espera-se que aplicações novas e emergentes para o consumo de biocombustíveis, como geração de energia, aviação e marinha, e vários desenvolvimentos em tecnologia avançada de biocombustíveis criem em breve muitas oportunidades no mercado de biocombustíveis do país.

Tendências do mercado de biocombustíveis no Brasil

Etanol provavelmente dominará o mercado

- O etanol é um biocombustível renovável, pois é produzido a partir de biomassa. A produção mais comum de etanol hoje usa levedura para fermentar o amido e os açúcares da cana-de-açúcar, do milho e da beterraba sacarina.

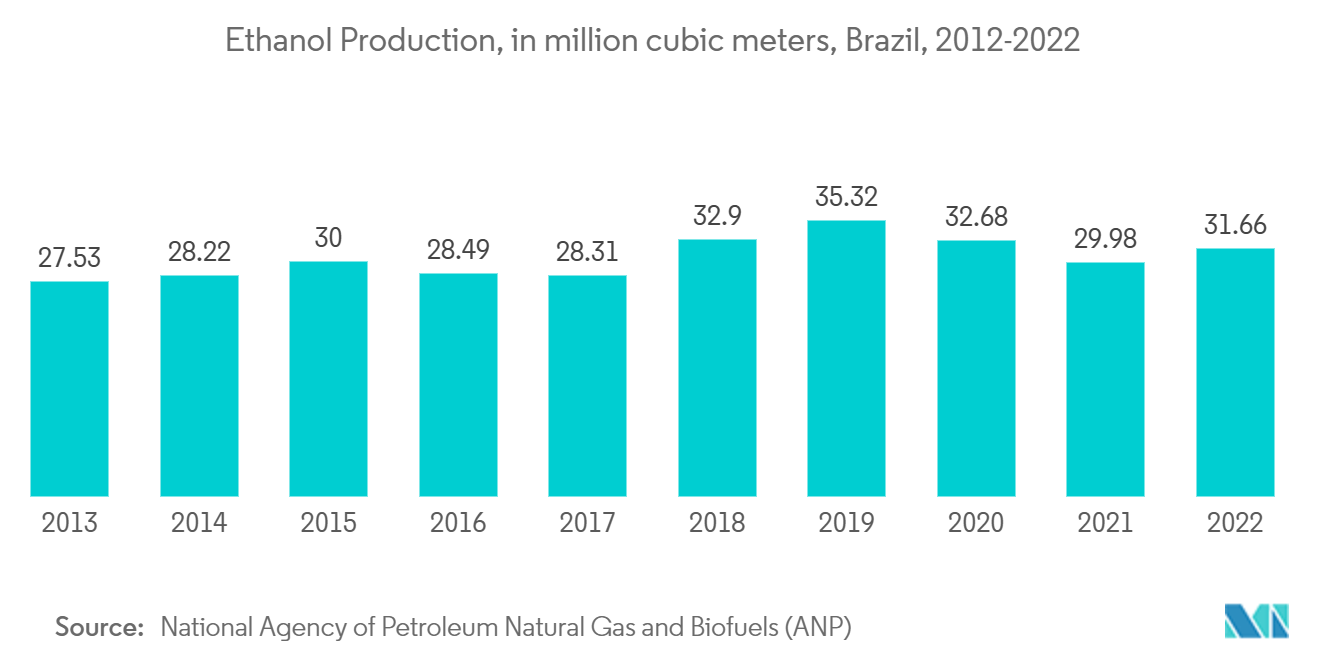

- Em 2022, o Brasil continuava sendo o segundo maior líder na produção de etanol, atrás dos Estados Unidos, que é o maior consumidor, produtor e exportador de etanol globalmente.

- Além disso, a partir de 2022, de acordo com estatísticas da Rede Global de Informação Agrícola, o consumo total de etanol foi estimado em 29,60 mil milhões de litros e a utilização total de etanol como combustível no país foi estimada em 27,67 mil milhões de litros.

- Semelhante ao biodiesel, o etanol é misturado com gasolina para uso no transporte e, em janeiro de 2023, o mandato do bioetanol era de 27% e foi atualizado pela última vez em 2015. À medida que o consumo de combustível cresce rapidamente, espera-se que tais mandatos impulsionem o mercado durante o período de previsão.

- O biocombustível à base de milho no Brasil aumentou sua participação na mistura de etanol do país nos últimos anos, principalmente devido ao aumento da capacidade de produção concentrada nos estados de Mato Grosso e Goiás. No entanto, as duras condições climáticas e os incêndios observados em 2021/22 comprometeram as atividades de plantio e danificaram as raízes da cana-de-açúcar, o que deverá impactar negativamente a produção durante os próximos 2/3 anos.

- Durante 2021/22, o Brasil produziu 115,22 milhões de toneladas métricas de milho, um aumento de quase 32% em relação ao ano anterior. À medida que a popularidade do milho cresceu no país, os produtores de etanol do país tentaram diversificar o seu mix de fornecimento para reduzir a dependência da cana-de-açúcar e das condições climáticas. Assim, diversas usinas de etanol de milho foram anunciadas nos últimos anos para reduzir a dependência da cana-de-açúcar.

- Por exemplo, em março de 2022, a ICM e a Agribrasil assinaram um acordo para desenvolver uma instalação greenfield de produção de etanol de grãos a seco em Mato Grosso, Brasil. A nova planta deverá ter capacidade de moagem de aproximadamente 1.700 toneladas métricas de milho por dia. É provável que produza mais de 260 milhões de litros de etanol anidro por ano. Além do etanol, a planta deverá produzir mais de 9 mil toneladas de óleo de destilaria de milho e mais de 185 mil toneladas de grãos secos de destilaria padrão com solúveis (DDGS).

- A ATO/São Paulo estimou que o teor total de sacarose (açúcar redutor total, ATR) desviado para a produção de açúcar e etanol para o exercício financeiro de 2022/23 em 45 e 55%, respectivamente, inalterado em relação ao exercício financeiro de 2021/22.

- Consequentemente, a produção total brasileira de etanol de cana-de-açúcar em 2022 é estimada em 27,1 bilhões de litros, um aumento de 456 milhões de litros em relação a 2021. Além disso, quatro usinas de etanol de milho deverão estar operacionais até 2023 e estão atualmente em fase de construção..

Aumento da participação e consumo de biocombustíveis no setor de transportes provavelmente impulsionará o mercado

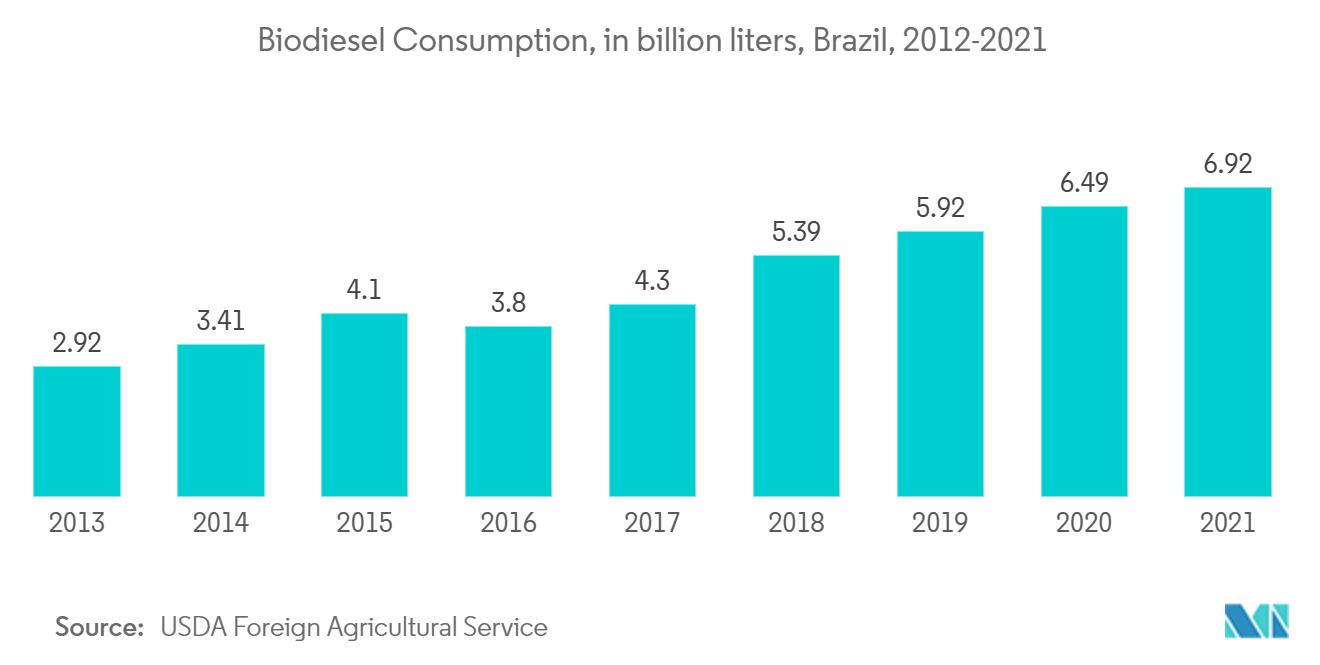

- O Brasil está entre os maiores consumidores de biodiesel em todo o mundo. O biodiesel, também conhecido como Éster Metílico de Ácido Graxo (FAME), é produzido a partir de óleos e gorduras animais e vegetais. Segundo a Agência Nacional do Petróleo, Gás Natural e Biocombustíveis (ANP), a partir de 2022, aproximadamente 15% do biodiesel produzido é feito de gordura animal e cerca de 79% de óleo de soja.

- Em 2021, o país conta com 57 usinas autorizadas para produção de biodiesel, das quais 60% estão na região Centro-Oeste, com oferta excedente de soja.

- O consumo interno de biodiesel continua altamente regulamentado pelo governo brasileiro. É função de duas variáveis a taxa obrigatória de mistura de biodiesel e o consumo global de diesel.

- Existem também duas políticas primárias, o Programa Nacional do Álcool e o Programa Brasileiro de Aproveitamento da Produção de Biodiesel (PNPB), que focam no consumo e na produção de biocombustíveis no país. No âmbito do Programa Nacional do Álcool, para tornar o país menos dependente da importação de petróleo, o país aposta na produção de etanol hidratado destinado aos veículos que impulsionam o consumo de biocombustíveis.

- Da mesma forma, o Programa Brasileiro de Produção e Uso de Biodiesel (PNPB) concentra-se na implementação federal da produção e uso de biodiesel. O óleo diesel vendido ao consumidor contém determinado percentual de biodiesel imposto por lei, impulsionando assim a demanda e o consumo do mercado de biodiesel no país.

- Além disso, de acordo com o Serviço Agrícola Estrangeiro do Departamento de Agricultura dos Estados Unidos (USDA), o consumo de biodiesel aumentou rapidamente ao longo dos anos no Brasil, de 2,92 bilhões de litros em 2013 para cerca de 6,92 bilhões de litros em 2021.

- Além disso, o crescente desenvolvimento tecnológico na indústria automóvel e a crescente produção de biodiesel deram origem ao desenvolvimento de motores movidos a biodiesel. O Brasil possui a maior frota mundial de carros e veículos pesados movidos a biocombustíveis. É provável que isto aumente a procura de veículos pesados movidos a biodiesel durante o período de previsão.

Visão geral da indústria de biocombustíveis no Brasil

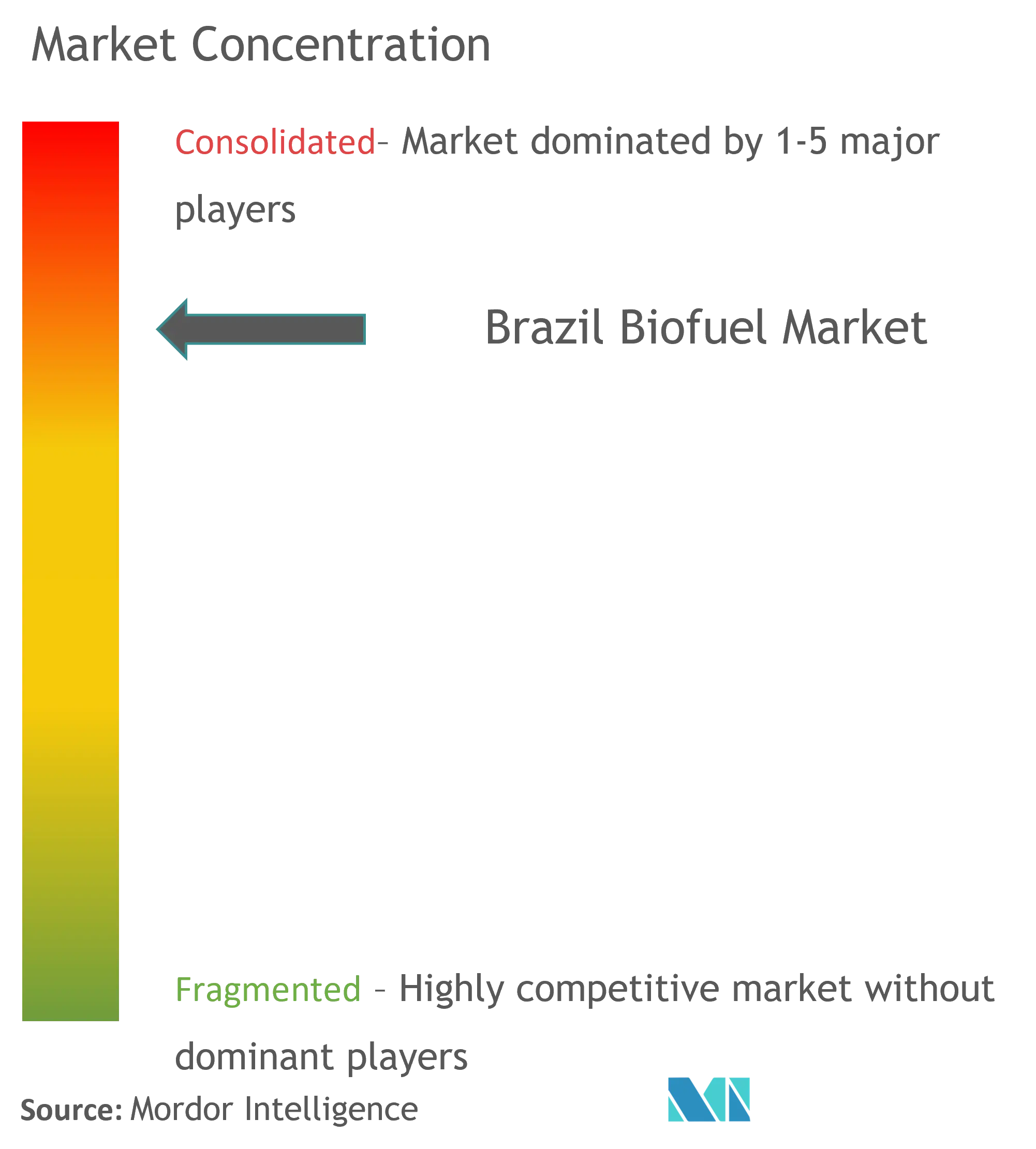

O mercado brasileiro de biocombustíveis é de natureza moderadamente consolidado. Alguns dos principais players do mercado (sem ordem específica) incluem Brasil Bio Fuels, BP Bunge Bioenergia SA, Atvos Agroindustrial Investimentos SA, Raízen SA e Humberg Agribrasil Comércio e Exportação de Graos SA.

Líderes do mercado de biocombustíveis no Brasil

-

Brasil Bio fuels

-

BP Bunge Bioenergia SA

-

Atvos Agroindustrial Investimentos S/A

-

Raizen S.A.

-

Humberg Agribrasil Comercio e Exportacao de Graos SA

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de biocombustíveis no Brasil

- Em março de 2022, a ICM e a Agribrasil assinaram um acordo para desenvolver uma instalação greenfield de produção de etanol de grãos a seco em Mato Grosso, Brasil. Espera-se que a instalação utilize tecnologias de processo da ICM, incluindo Tecnologia de Moagem Seletiva (SMT) patenteada para otimização de moagem, Sistema Tricanter Base (BTS) para recuperação de óleo de milho e Tecnologia de Separação de Fibra (FST) patenteada para remoção de fibra antes da fermentação. Espera-se que essas tecnologias permitam à Agribrasil maximizar sua produção de etanol e óleo de milho de forma eficiente. O projeto da planta também deverá contar com um sistema de controle distribuído (DCS), permitindo aos operadores automatizar os níveis de produção.

- Em novembro de 2021, a Brasil Biofuels (BBF), produtora brasileira de óleo de palma, anunciou planos para construir a primeira planta de óleo vegetal hidrotratado (HVO) do Brasil após firmar um acordo de fornecimento com a mais importante distribuidora de combustíveis do Brasil, Vibra Energia. A planta, instalada na zona franca de Manaus, no Amazonas, entrará em operação em janeiro de 2025 com capacidade de produção de cerca de 500 milhões de litros por ano.

Relatório do Mercado de Biocombustíveis no Brasil - Índice

1. INTRODUÇÃO

1.1 Escopo do estudo

1.2 Premissas do Estudo e Definição de Mercado

2. SUMÁRIO EXECUTIVO

3. METODOLOGIA DE PESQUISA

4. VISÃO GERAL DO MERCADO

4.1 Introdução

4.2 Previsão de Produção de Biocombustíveis em Milhões de Metros Cúbicos, até 2028

4.3 Tendências e Desenvolvimentos Recentes

4.4 Políticas e Regulamentos Governamentais

4.5 Dinâmica de Mercado

4.5.1 Motoristas

4.5.2 Restrições

4.6 Análise da Cadeia de Suprimentos

4.7 Análise PILÃO

5. SEGMENTAÇÃO DE MERCADO

5.1 Tipo

5.1.1 Biodiesel

5.1.2 Etanol

5.1.3 Outros tipos

5.2 Matéria-prima (somente análise qualitativa)

5.2.1 Grão Grosso

5.2.2 Safra de Açúcar

5.2.3 Óleo vegetal

5.2.4 Outras matérias-primas

6. CENÁRIO COMPETITIVO

6.1 Fusões e Aquisições, Joint Ventures, Colaborações e Acordos

6.2 Estratégias adotadas pelos principais players

6.3 Perfis de empresa

6.3.1 Humberg Agribrasil Comercio e Exportacao de Graos SA

6.3.2 Brasil Bio Fuels

6.3.3 BP Bunge Bioenergia SA

6.3.4 Atvos Agroindustrial Investimentos SA

6.3.5 Raizen SA

6.3.6 Abengoa Bioenergia Brasil SA

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da Indústria de Biocombustíveis no Brasil

Biocombustíveis como o etanol e o biodiesel são combustíveis para transporte derivados da agricultura, silvicultura e outras matérias-primas orgânicas. Os biocombustíveis são utilizados isoladamente, em motores com etanol puro, ou misturados ao combustível convencional em diferentes porcentagens, que podem ser utilizados em motores convencionais sem quaisquer modificações.

O mercado brasileiro de biocombustíveis é segmentado por tipo e matéria-prima. Por tipo, o mercado é segmentado em biodiesel, etanol, entre outros tipos. Por matéria-prima, o mercado é segmentado em grãos grossos, safra de açúcar, óleo vegetal e outras matérias-primas. Para cada segmento, as previsões de produção foram feitas com base em milhões de metros cúbicos (MCM).

| Tipo | ||

| ||

| ||

|

| Matéria-prima (somente análise qualitativa) | ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de biocombustíveis no Brasil

Qual é o tamanho do mercado brasileiro de biocombustíveis?

O tamanho do mercado brasileiro de biocombustíveis deverá atingir 46,54 milhões de metros cúbicos em 2024 e crescer a um CAGR de 3,49% para atingir 55,25 milhões de metros cúbicos até 2029.

Qual é o tamanho atual do mercado brasileiro de biocombustíveis?

Em 2024, o tamanho do mercado brasileiro de biocombustíveis deverá atingir 46,54 milhões de metros cúbicos.

Quem são os principais atores do mercado brasileiro de biocombustíveis?

Brasil Bio fuels, BP Bunge Bioenergia SA, Atvos Agroindustrial Investimentos S/A, Raizen S.A., Humberg Agribrasil Comercio e Exportacao de Graos SA são as principais empresas que atuam no mercado brasileiro de biocombustíveis.

Que anos cobre esse mercado brasileiro de biocombustíveis e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado brasileiro de biocombustíveis foi estimado em 44,97 milhões de metros cúbicos. O relatório abrange o tamanho histórico do mercado de biocombustíveis do Brasil para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de biocombustíveis do Brasil para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria de Biocombustíveis do Brasil

Estatísticas para a participação de mercado de biocombustíveis no Brasil em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise de biocombustíveis do Brasil inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.