Tamanho e Participação do Mercado de Máquinas Agrícolas do Brasil

Análise do Mercado de Máquinas Agrícolas do Brasil pela Mordor Intelligence

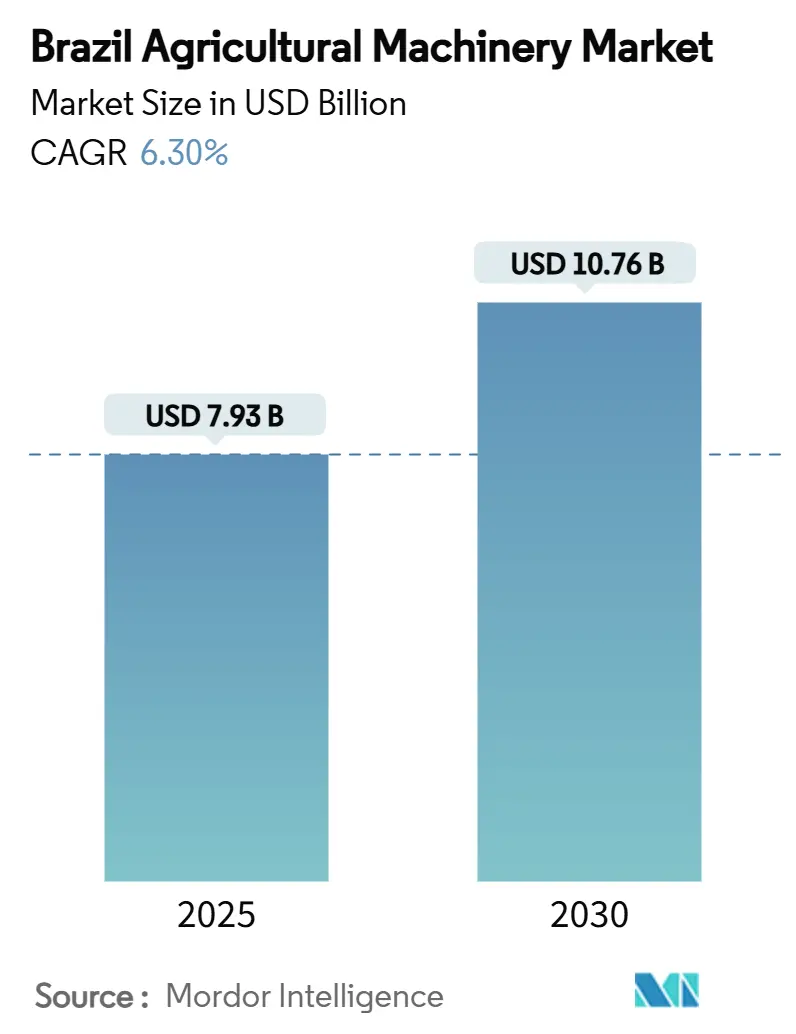

O tamanho do mercado de máquinas agrícolas do Brasil está em US$ 7,93 bilhões em 2025 e prevê-se que atinja US$ 10,76 bilhões até 2030, avançando a uma CAGR de 6,3% durante o período de previsão. A expansão contínua de fazendas de soja, milho e cana-de-açúcar em grande escala, maior acesso ao crédito subsidiado e rápida difusão de ferramentas de agricultura de precisão são os motores centrais que impulsionam o mercado de máquinas agrícolas do Brasil. A demanda permanece resiliente mesmo em um ambiente de altas taxas de juros porque os programas governamentais canalizam fundos de baixo custo para modernização de máquinas, e os pacotes de serviços OEM (Fabricante de Equipamento Original) reduzem custos operacionais através de manutenção preditiva. A consolidação de fazendas no Centro-Oeste sustenta ciclos estáveis de substituição para tratores e colheitadeiras, enquanto regiões de fronteira como Matopiba (região formada por partes dos estados de Tocantins, Maranhão, Piauí e Bahia) alimentam compras de primeira vez de sistemas de irrigação e pulverização. Ao mesmo tempo, incentivos de créditos de carbono e mandatos de sustentabilidade expandem a base endereçável para modelos eficientes em combustível que reduzem emissões e capturam fluxos de renda adicionais para produtores.

Principais Destaques do Relatório

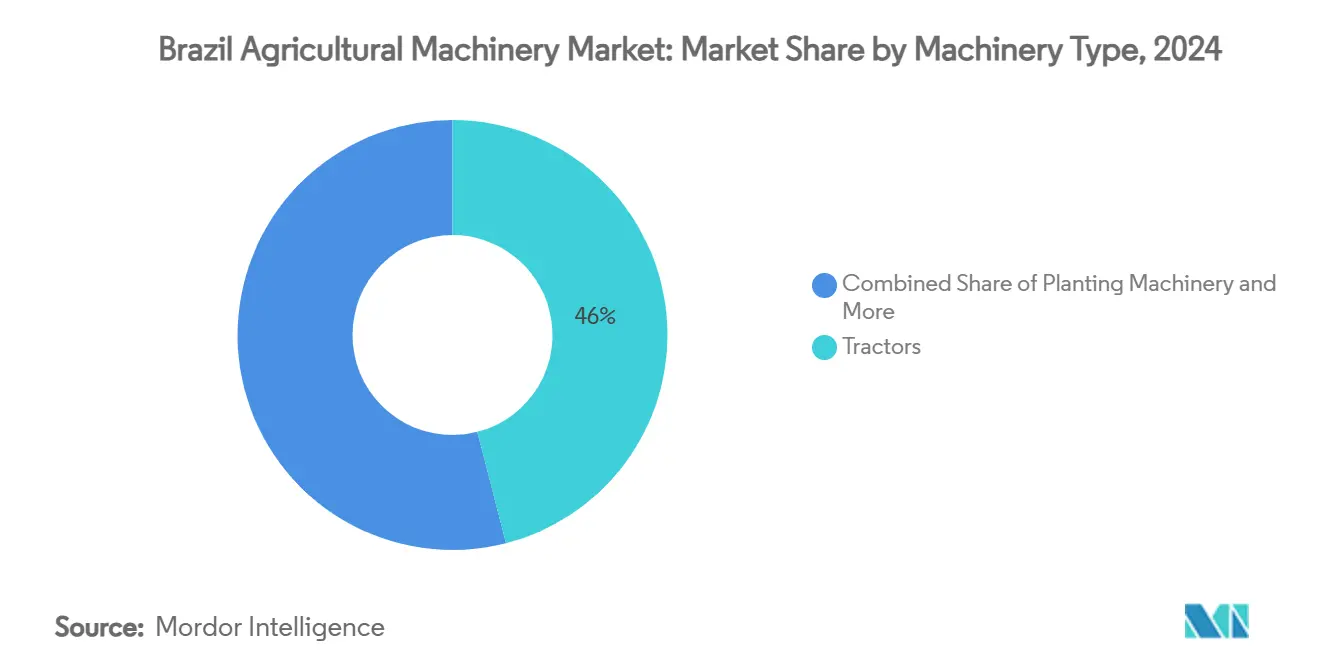

- Por tipo de máquina, tratores comandaram 46% da participação do mercado de máquinas agrícolas do Brasil em 2024, enquanto máquinas de feno e forragem está projetada para expandir a uma CAGR de 5,9% até 2030.

Tendências e Insights do Mercado de Máquinas Agrícolas do Brasil

Análise de Impacto dos Direcionadores

| Direcionador | (~) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescentes Mandatos de Colheita Mecanizada | +1.2% | São Paulo, Minas Gerais, Goiás | Médio prazo (2-4 anos) |

| Crédito Digital-ag das Políticas Governamentais | +0.9% | Nacional, foco Centro-Oeste | Curto prazo (≤2 anos) |

| Expansão do Financiamento de Pivô Central via Bancos | +0.8% | Mato Grosso, Goiás, Bahia | Médio prazo (2-4 anos) |

| Pacotes Telemática-como-Serviço OEM | +0.7% | Nacional, grandes fazendas cedo | Longo prazo (≥4 anos) |

| Prêmios de Crédito de Carbono para Tratores | +0.5% | Bacia amazônica, margem do Cerrado | Longo prazo (≥4 anos) |

| Expansão de Ag-IoT Habilitada por Satélite em Ecossistemas de Fronteira | +0.6% | MATOPIBA, Norte | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Crédito Digital-ag das Políticas Governamentais

O Plano Safra 2025/26 liberou R$ 516,2 bilhões (US$ 93,9 bilhões) em crédito rural, com linhas precificadas a 2,5% para máquinas até R$ 100.000 (US$ 18.200) e 5% até R$ 250.000 (US$ 45.500). Processos fintech incorporados aceleram aprovação de empréstimos, permitindo que produtores de médio porte transicionem de compras à vista para financiamento estruturado. O BNDES (Banco Nacional de Desenvolvimento Econômico e Social) adicionou R$ 70 bilhões (US$ 12,8 bilhões) exclusivamente para pacotes de equipamentos habilitados por tecnologia, vinculando financiamento a Indicadores-Chave de Desempenho de agricultura de precisão.[1]Banco Nacional de Desenvolvimento Econômico e Social, `Linhas de Crédito Plano Safra 2025/26,` bndes.gov.br Cédulas de produto rural (CPRs) digitais recém-emitidas agora são aceitas como garantia, ampliando acesso ao crédito para agricultores arrendatários.

Expansão do Financiamento de Pivô Central via Bancos

As contagens de pivô central em Mato Grosso saltaram 226% em um ano conforme credores alongaram amortização para oito ciclos de colheita. Os testes Smart Pivot da Lindsay Corporation confirmaram aumentos de produtividade de 15% e economias de água de 27%, validando os retornos que sustentam esses produtos de empréstimo.[2]Lindsay Corporation, `Desempenho Smart Pivot no Brasil,` lindsay.com Seguradoras agora agrupam cobertura de índice pluviométrico com empréstimos de irrigação, reduzindo risco de inadimplência ligado à seca. Concessionários de equipamentos respondem estocando vãos modulares que podem ser expandidos quando produtores refinanciam.

Pacotes Telemática-como-Serviço OEM

O link de satélite SpaceX da Deere & Company permite que máquinas transmitam diagnósticos de campos de fronteira, e a pilha PTx Trimble da AGCO envia atualizações de software remotas. A precificação por assinatura converte desembolsos de capital em opex previsível, amortecendo produtores contra oscilações de commodities. Manutenção preditiva reduziu tempo de inatividade não planejado em 18% em frotas de adotantes pioneiros, validando o modelo pague-conforme-usar. A Deere & Company recentemente adicionou serviços de prescrição agronômica ao mesmo pacote, transformando telemática em uma plataforma completa de suporte à decisão.

Prêmios de Crédito de Carbono para Tratores

A Lei 15.042 permite que fazendas monetizem modernizações de tratores eficientes em combustível, e a Petrobras prometeu R$ 450 milhões (US$ 81,8 milhões) para compensações vinculadas à floresta. Motores Tier 4-final documentados através de telemática embarcada qualificam-se para créditos vendáveis que fazem média de US$ 7 por tonelada métrica. O Programa Nacional de Mobilidade Verde empilha descontos de compra por cima, encolhendo payback para menos de quatro temporadas. Grandes produtores de cereais agora consideram receita de carbono projetada em cálculos de TCO (Custo Total de Propriedade) de máquinas.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Altos Custos de Financiamento em meio à Volatilidade da Selic | -1.8% | Nacional, mais acentuado no Nordeste e Sul | Curto prazo (≤2 anos) |

| Queda dos Preços de Grãos Amortecendo CAPEX | -1.1% | Centro-Oeste, Rio Grande do Sul | Médio prazo (2-4 anos) |

| Litígio de Soberania de Dados sobre Analytics Agrícolas | -0.4% | Nacional, grandes empresas | Longo prazo (≥4 anos) |

| ROI Limitado de Fazendas Sub-Escala na Automação | -0.7% | Nordeste, fazendas familiares | Longo prazo (≥4 anos) |

| Fonte: Mordor Intelligence | |||

Altos Custos de Financiamento em meio à Volatilidade da Selic

A Selic subiu de 10,5% para 13,25% no início de 2025, levando empréstimos comerciais de equipamentos acima de 20%. Dados bancários mostram queda de 30% em aplicações não subsidiadas, com produtores de médio porte adiando substituições de colheitadeiras. Oscilações cambiais inflacionam custos de peças importadas, corroendo ainda mais poder de compra. Alguns OEMs agora oferecem buy-downs de taxa apoiados pela fábrica para manter volumes em movimento.

Litígio de Soberania de Dados sobre Analytics Agrícolas

Desafios judiciais sobre fluxos de dados transfronteiriços elevam custos de conformidade para telemática em nuvem. OEMs devem investir em servidores locais e auditorias legais, adicionando até 8% às taxas de assinatura. Grandes produtores hesitam em compartilhar dados operacionais com plataformas estrangeiras até as regras se estabilizarem.[3] Governo Brasileiro, `Soberania de Dados e Conformidade LGPD na Agricultura,` gov.br Grupos da indústria agora fazem lobby por uma estrutura de dados específica do setor para desbloquear adoção.

Análise de Segmento

Por Tipo de Máquina: Dominância de Tratores e Ascensão em Equipamentos de Forragem

Tratores representaram 46% da participação do mercado de máquinas agrícolas do Brasil em 2024, ressaltando sua posição como principal fonte de energia em operações de grãos, cana-de-açúcar e agricultura mista. Sua utilidade ampla os torna a âncora dos ciclos de renovação de frota, e demanda estável de substituição no Centro-Oeste mantém este segmento como maior contribuidor para o tamanho do mercado de máquinas agrícolas do Brasil. Equipamentos de colheita e pulverização seguem em valor conforme produtores emparelham colheitadeiras e pulverizadores autopropelidos com orientação de precisão para proteger produtividade e reduzir desperdício de insumos. Sistemas de irrigação registram ganhos de valor de dois dígitos em regiões de fronteira, ainda sua participação absoluta permanece menor porque altos custos iniciais limitam adoção inicial fora de Mato Grosso e Goiás.

Máquinas de feno e forragem é a categoria de crescimento mais rápido, avançando a uma CAGR de 5,9% até 2030 conforme sistemas integrados lavoura-pecuária se ampliam pelo Cerrado e Sul. Crescimento em equipamentos de plantio e cultivo permanece vinculado a práticas de plantio direto que requerem implementos mais leves e amigáveis a resíduos em vez de ferramentas de inversão profunda. Demanda por máquinas de plantio, colheita e pulverização também se beneficia de telemática agrupada que converte compras de capital em ganhos de produtividade orientados por dados. Juntas, essas tendências reforçam um padrão de expansão equilibrado no qual tratores retêm liderança de escala enquanto equipamentos de feno e forragem capturam o impulso de crescimento dentro do mercado de máquinas agrícolas do Brasil.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

A demanda por equipamentos se concentra no Centro-Oeste, onde Mato Grosso sozinho representa mais de um terço do valor do mercado de máquinas agrícolas do Brasil. Megafazendas com média de 3.400 hectares geram fluxo de caixa amplo para modernizações sucessivas para tratores de alta potência, colheitadeiras GPS e pivôs de taxa variável. Corredores logísticos para portos de exportação melhoraram, ajudando concessionários a gerenciar estoques de peças e serviço de campo em vastas distâncias. A penetração de financiamento é mais profunda aqui porque balanços patrimoniais acomodam dívida estruturada, reforçando um ciclo virtuoso de adoção de tecnologia.

O Sul fica em segundo em valor, mas difere em estrutura. Propriedades médias de cerca de 62 hectares dependem de cooperativas para negociar descontos e compartilhar equipamentos de alto valor. A demanda por tratores inclina-se para modelos sub-130 HP que se adequam à agricultura mista e pecuária. Fazendas de arroz no Rio Grande do Sul usam tratores de esteira e debulhadoras especializadas, refletindo necessidades agroclimáticas distintas das cintas de grãos do Cerrado. Financiamento cooperativo e arranjos de manutenção em grupo estabilizam volumes de vendas, mantendo a participação confiável do Sul dentro do mercado de máquinas agrícolas do Brasil.

O Sudeste especializa-se em cana-de-açúcar e culturas especiais, tornando-se o epicentro para colheitadeiras de cana e pulverizadores autopropelidos com trilhas de rodas estreitas. O mandato de mecanização de São Paulo mantém taxas de substituição de colheitadeiras ativas, enquanto fazendas de café de Minas Gerais investem em irrigação por gotejamento e pulverizadores de estrutura pequena. Ainda Matopiba (região formada por partes dos estados de Tocantins, Maranhão, Piauí e Bahia) e partes do Pará emergem como zonas de fronteira onde equipamentos de irrigação e limpeza de terra compreendem a maior parte dos pedidos de primeiro ciclo. Taxas de crescimento aqui excedem médias nacionais, mas lacunas de infraestrutura e acesso ao crédito ainda limitam volumes absolutos.

Cenário Competitivo

O mercado de máquinas agrícolas do Brasil permanece moderadamente concentrado. A Deere & Company lidera, alavancando a rede de concessionários mais extensa do país, um braço financeiro cativo e software Operations Center habilitado por satélite que unifica dados de frota. A CNH Industrial N.V. segue, combinando gamas de produtos Case IH e New Holland Agriculture e uma planta de colheitadeiras em Sorocaba que fornece todo o Cone Sul. A AGCO Corporation ganha vantagem tecnológica através de sua joint venture PTx Trimble. A Kubota Corporation e a Mahindra & Mahindra Ltd completam o grupo principal, focando em tratores de média potência e expandindo logística de peças no Sul.

Estratégias de localização dominam. Deere & Company, AGCO Corporation e CNH Industrial N.V. todas operam fundições e linhas de transmissão dentro do Brasil, isolando estruturas de custos de oscilações de taxa de câmbio e qualificando-se para incentivos de crédito de conteúdo doméstico. Parcerias tecnológicas intensificam a pilha de precisão da AGCO Corporation e Trimble Inc., complementam sistemas internos da Deere & Company, enquanto CNH Industrial N.V. integra orientação Raven Applied Technology através das marcas Case IH e New Holland Agriculture.

Soluções de financiamento diferenciam concorrentes tanto quanto potência ou largura de barra. Deere Financial, CNH Industrial Capital e AGCO Finance adaptam linhas sazonais vinculadas a calendários de colheitas, absorvendo algum risco de taxa longe de produtores durante ciclos voláteis da Selic. Esta abordagem cativa estabiliza vendas unitárias mesmo em anos baixistas de commodities. Consequentemente, a arena competitiva depende de quem acopla máquinas, serviços de dados e financiamento no pacote mais amigável ao agricultor, uma dinâmica que definirá a evolução do mercado de máquinas agrícolas do Brasil na próxima década.

Líderes da Indústria de Máquinas Agrícolas do Brasil

Deere & Company

CNH Industrial N.V.

AGCO Corporation

Kubota Corporation

Mahindra & Mahindra Ltd

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Agosto 2024: Deere & Company e Banco Bradesco estabeleceram uma joint venture 50:50 para melhorar serviços de financiamento no Brasil. A parceria visa aprimorar acesso a equipamentos, peças e soluções baseadas em assinatura. A colaboração expande a presença financeira da John Deere nos setores agrícola e de construção do Brasil fornecendo opções de financiamento competitivas e habilitadas por tecnologia para clientes e concessionários.

- Maio 2024: A Case IH da CNH Industrial N.V. introduziu as colheitadeiras Axial-Flow Series 160 Automation, fabricadas em sua instalação de Sorocaba em São Paulo, Brasil.

Escopo do Relatório do Mercado de Máquinas Agrícolas do Brasil

Máquinas usadas para atividades agrícolas, como plantio, semeadura, fertilização, controle de pragas, irrigação, colheita e fenação, e atividades pós-colheita, incluindo carregamento, descarregamento e armazenamento, são consideradas máquinas agrícolas.

O mercado brasileiro de máquinas agrícolas é segmentado por trator (abaixo de 80 HP, 81 a 130 HP e acima de 130 HP), máquinas de aração e cultivo (arados, grades, cultivadores e enxadas rotativas, e outras máquinas de aração e cultivo), máquinas de plantio (semeadeiras, plantadeiras, distribuidores e outras máquinas de plantio), máquinas de colheita (colheitadeiras combinadas, colheitadeiras de forragem e outras máquinas de colheita), máquinas de feno e forragem (cortadores, enfardadeiras e outras máquinas de feno e forragem), e máquinas de irrigação (irrigação por aspersão, irrigação por gotejamento e outras máquinas de irrigação). O relatório oferece tamanhos de mercado em termos de valor (US$) para todos os segmentos mencionados acima.

| Tratores | Abaixo de 80 HP |

| 81 a 130 HP | |

| Acima de 130 HP | |

| Máquinas de Aração e Cultivo | Arados |

| Grades | |

| Cultivadores e Enxadas Rotativas | |

| Outras Máquinas de Aração e Cultivo (Subsoladores, Sulcadores, etc.) | |

| Máquinas de Plantio | Semeadeiras |

| Plantadeiras | |

| Distribuidores | |

| Outras Máquinas de Plantio (Transplantadoras, Semeadeiras de Precisão, etc.) | |

| Máquinas de Colheita | Colheitadeiras Combinadas |

| Colheitadeiras de Cana-de-açúcar | |

| Colheitadeiras de Forragem | |

| Outras Máquinas de Colheita (Colheitadeiras de Beterraba, Colheitadeiras de Batata, etc.) | |

| Máquinas de Feno e Forragem | Cortadores |

| Enfardadeiras | |

| Outras Máquinas de Feno e Forragem (Ancinhos, Espalhadores, etc.) | |

| Máquinas de Irrigação | Irrigação por Pivô Central |

| Irrigação por Aspersão | |

| Irrigação por Gotejamento | |

| Outras Máquinas de Irrigação (Microaspersores, Sistemas de Inundação/Sulcos, etc.) | |

| Máquinas de Pulverização | Pulverizadores Autopropelidos |

| Pulverizadores Acoplados ao Trator | |

| Pulverizadores Aéreos com Drone |

| Por Tipo de Máquina | Tratores | Abaixo de 80 HP |

| 81 a 130 HP | ||

| Acima de 130 HP | ||

| Máquinas de Aração e Cultivo | Arados | |

| Grades | ||

| Cultivadores e Enxadas Rotativas | ||

| Outras Máquinas de Aração e Cultivo (Subsoladores, Sulcadores, etc.) | ||

| Máquinas de Plantio | Semeadeiras | |

| Plantadeiras | ||

| Distribuidores | ||

| Outras Máquinas de Plantio (Transplantadoras, Semeadeiras de Precisão, etc.) | ||

| Máquinas de Colheita | Colheitadeiras Combinadas | |

| Colheitadeiras de Cana-de-açúcar | ||

| Colheitadeiras de Forragem | ||

| Outras Máquinas de Colheita (Colheitadeiras de Beterraba, Colheitadeiras de Batata, etc.) | ||

| Máquinas de Feno e Forragem | Cortadores | |

| Enfardadeiras | ||

| Outras Máquinas de Feno e Forragem (Ancinhos, Espalhadores, etc.) | ||

| Máquinas de Irrigação | Irrigação por Pivô Central | |

| Irrigação por Aspersão | ||

| Irrigação por Gotejamento | ||

| Outras Máquinas de Irrigação (Microaspersores, Sistemas de Inundação/Sulcos, etc.) | ||

| Máquinas de Pulverização | Pulverizadores Autopropelidos | |

| Pulverizadores Acoplados ao Trator | ||

| Pulverizadores Aéreos com Drone | ||

Questões-Chave Respondidas no Relatório

Qual é o tamanho do mercado de máquinas agrícolas do Brasil em 2025?

O tamanho do mercado de máquinas agrícolas do Brasil é de US$ 7,93 bilhões em 2025 e está projetado para atingir US$ 10,76 bilhões até 2030.

Qual é a taxa de crescimento projetada para equipamentos agrícolas brasileiros até 2030?

O mercado está previsto para expandir a uma CAGR de 6,3% entre 2025 e 2030.

Qual tipo de máquina lidera as vendas hoje?

Tratores detêm 46% da participação do mercado de máquinas agrícolas do Brasil, tornando-os a categoria dominante.

Qual segmento está crescendo mais rapidamente?

Equipamentos de feno e forragem registram a mais alta CAGR de 5,9% até 2030 devido à intensificação da pecuária.

Página atualizada pela última vez em: