Tamanho do mercado de dispositivos estéticos no Brasil

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

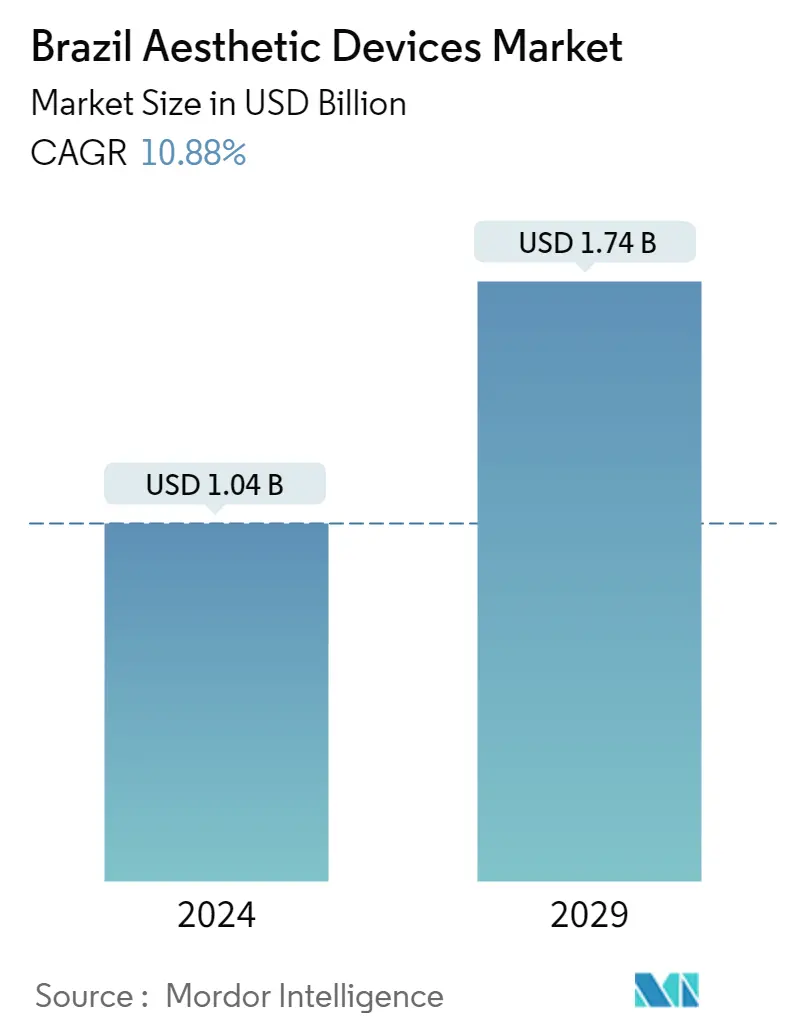

| Tamanho do mercado (2024) | USD 1.04 bilhão de dólares |

| Tamanho do mercado (2029) | USD 1.74 bilhão de dólares |

| CAGR(2024 - 2029) | 10.88 % |

| Concentração de Mercado | Médio |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de dispositivos estéticos no Brasil

O tamanho do mercado de dispositivos estéticos do Brasil é estimado em US$ 1,04 bilhão em 2024, e deve atingir US$ 1,74 bilhão até 2029, crescendo a um CAGR de 10,88% durante o período de previsão (2024-2029).

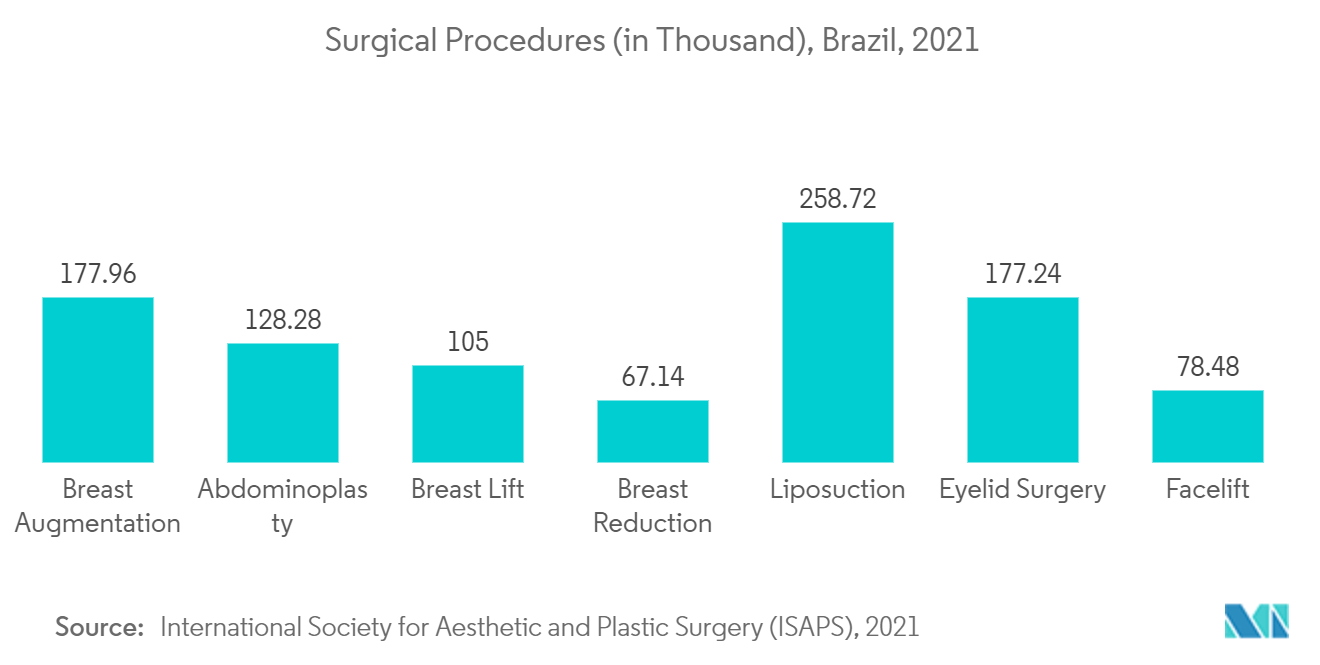

A COVID-19 impactou negativamente os dispositivos estéticos brasileiros devido às restrições a procedimentos eletivos, incluindo procedimentos estéticos cirúrgicos e não cirúrgicos no país, e interrupções na cadeia de fornecimento de dispositivos estéticos. No entanto, o mercado reportou crescimento desde que as restrições foram levantadas na fase posterior da pandemia. Por exemplo, de acordo com o relatório de 2021 da Sociedade Internacional de Cirurgia Plástica Estética (ISAPS), 2.723.640 procedimentos cosméticos foram realizados em 2021, o que relatou um crescimento de 29% quando comparado ao ano anterior com 1.929.359 procedimentos cosméticos. À medida que os casos de COVID-19 estavam sob controlo, o mercado recuperava a sua natureza pré-pandémica em termos de procura de dispositivos estéticos energéticos e não energéticos. Além disso, devido ao rápido aumento do envelhecimento da população e ao aumento da população obesa, acreditava-se que o mercado testemunharia um crescimento significativo durante o período de previsão.

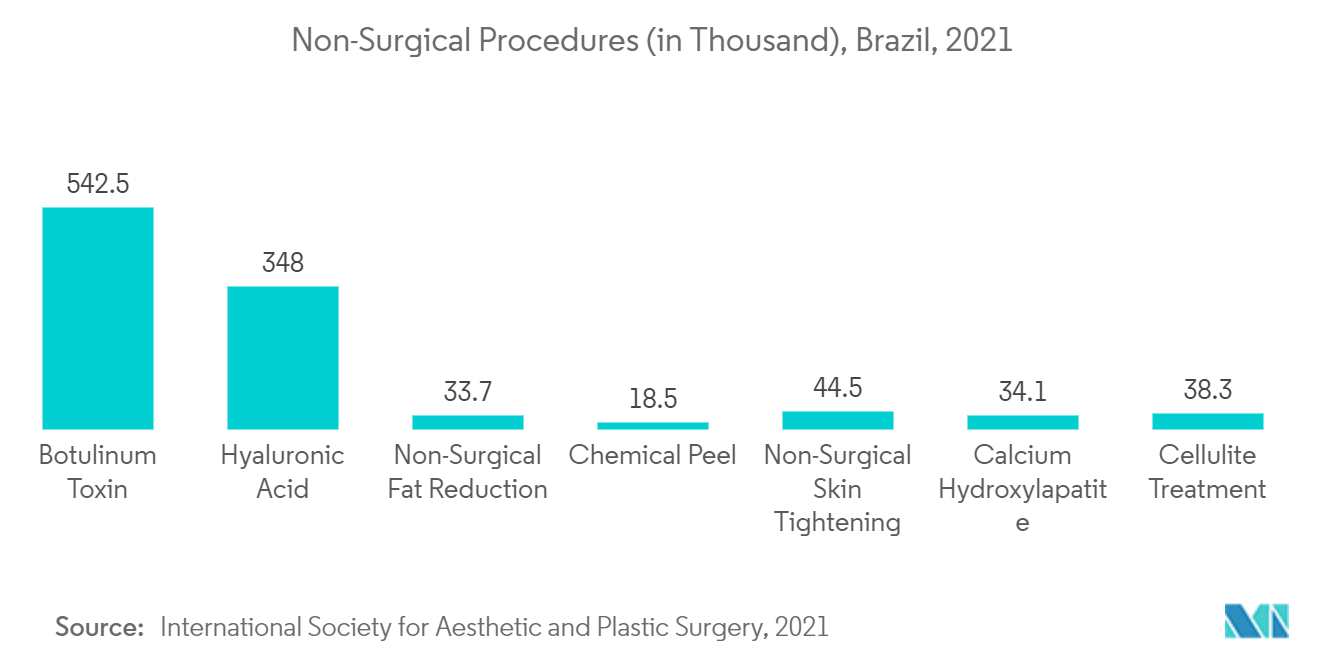

De acordo com o relatório de 2021 da Sociedade Internacional de Cirurgia Plástica Estética (ISAPS), o peeling químico foi responsável por 18.480 procedimentos, o endurecimento não cirúrgico da pele foi relatado por 44.520 procedimentos e o tratamento da celulite foi responsável por 38.280 procedimentos. Além disso, de acordo com o relatório anual ISAPS 2021, o Brasil ficou em segundo lugar no mundo em número de procedimentos estéticos. Além disso, de acordo com artigo publicado em julho de 2022 no Nature Journal, mais de 50% da população tem excesso de peso. Além disso, a prevalência projetada de obesidade é estimada em 33% para mulheres e 25% para homens até 2030 no Brasil. Portanto, projeta-se que a alta carga da obesidade no país aumente a demanda por diversos procedimentos estéticos para redução de gordura, acelerando assim o crescimento do mercado.

As iniciativas estratégicas dos players do mercado também contribuem para o crescimento do mercado. Por exemplo, em novembro de 2022, a SofwaveMedical Ltd recebeu aprovação da agência reguladora de saúde do Brasil, ANVISA, para o dispositivoSUPERB da Sofwave no Brasil. Sofwave oferece tecnologia SUPERB de feixe paralelo de ultrassom síncrono que reduz linhas finas e rugas. Ele levanta as sobrancelhas, o pescoço e a área submentoniana em uma única sessão de tratamento, independentemente da estação, tipo ou cor da pele.

Portanto, espera-se que os fatores mencionados acima, como a alta carga da obesidade, o aumento dos procedimentos estéticos e as iniciativas estratégicas dos participantes do mercado, impulsionem o crescimento do mercado durante o período de previsão. No entanto, estima-se que os efeitos colaterais dos procedimentos estéticos restrinjam o crescimento do mercado.

Tendências do mercado de dispositivos estéticos no Brasil

Segmento de toxina botulínica foi responsável pela maior participação do mercado

A toxina botulínica (BT) é uma proteína neurotóxica produzida pela bactéria Clostridium botulinum. Como resultado, a toxina botulínica em quantidades muito diluídas é utilizada para aplicações estéticas e não cosméticas, como tratamento de linhas de expressão entre as sobrancelhas, rugas faciais, como vincos horizontais na testa, linhas nos cantos da boca e pele de paralelepípedos. no queixo. Devido a esses benefícios, muitas pessoas preocupadas com a beleza optam por procedimentos com toxina botulínica, e novos artigos de pesquisa influenciam o crescimento do segmento.

Espera-se que o número crescente de tratamentos com toxina botulínica no país aumente a adoção da toxina botulínica no país. Os tratamentos com toxina botulínica estão amplamente disponíveis e são relativamente acessíveis no Brasil em comparação com outros países. Esta acessibilidade tornou os tratamentos mais acessíveis a uma gama mais ampla de pessoas, incluindo aquelas com rendimentos mais baixos. Por exemplo, de acordo com o relatório da Sociedade Internacional de Cirurgia Plástica Estética de 2021, o número total de procedimentos com toxina botulínica no país foi de cerca de 542.520 em 2021. Com uma demanda tão alta e o número de procedimentos no país, espera-se que a adoção da toxina botulínica aumente em o período de previsão.

Além disso, em março de 2022, a Allergan Aesthetics, uma empresa AbbVie, juntou-se a colegas e profissionais de saúde de todo o mundo para a 20ª edição do Congresso Mundial de Medicina Estética e Antienvelhecimento. O encontro marca a entrada da Allergan Aesthetics na emergente categoria de Injetáveis Híbridos com o lançamento do HArmonyCa com lidocaína no Brasil e em outros países.

Assim, todos os fatores mencionados acima, como a alta demanda por procedimentos devido à facilidade de acessibilidade e preços acessíveis, entrada de players internacionais e iniciativas estratégicas dos principais players, provavelmente impulsionarão o crescimento do segmento durante o período de previsão.

Espera-se que o segmento de dispositivos estéticos baseados em laser observe um crescimento significativo durante o período de previsão

Dispositivos estéticos baseados em laser são dispositivos médicos que utilizam tecnologia laser para tratar diversas condições cosméticas e dermatológicas. Esses dispositivos emitem um comprimento de onda específico de luz que o tecido alvo absorve, permitindo um tratamento preciso com danos mínimos ao tecido circundante. Alguns usos comuns de dispositivos estéticos baseados em laser incluem remoção de pêlos, rejuvenescimento da pele, remoção de tatuagens, remoção de lesões vasculares, revisão de cicatrizes e tratamento de acne. Este é um dos tratamentos mais antigos e mais penetrados do mercado. Espera-se que o segmento cresça à medida que muitos participantes importantes avançam em seus portfólios de mercado. Por exemplo, alguns dos principais players do mercado são Cutera, Candela e Lumenis, entre outros.

O estudo publicado no Journal of Primary Care Community Health em dezembro de 2022 descreveu acne em cerca de 90% dos adolescentes e 12% a 14% dos adultos no Brasil. A acne foi a segunda doença cutânea mais frequente, demonstrando sua importância na assistência à saúde. O estudo apontou ainda que um centro público de atenção secundária brasileira apontou a acne como a quarta queixa mais frequente nos consultórios dermatologistas. Assim, o aumento do problema da acne no brasileiro impulsiona a demanda pelo mercado terapêutico para acne, aumentando assim a adoção de dispositivos estéticos baseados em laser, impulsionando assim o crescimento do mercado ao longo do período de previsão.

Além disso, de acordo com o relatório da Sociedade Internacional de Cirurgia Plástica Estética de 2021, a depilação no Brasil em 2021 foi em torno de 3.900, e o tratamento da celulite foi de 38.280 em 2021; dispositivos estéticos baseados em laser são frequentemente usados no tratamento da celulite. A energia do laser pode penetrar nas camadas mais profundas da pele e ajudar a estimular a produção de colágeno, melhorar a circulação e quebrar as células de gordura. Assim, espera-se que mais tratamentos relacionados às condições acima mencionadas aumentem o crescimento segmentar ao longo do período de previsão.

Portanto, com a disponibilidade dos lasers e o foco das empresas no desenvolvimento de lasers inovadores, espera-se que o segmento cresça ao longo do período previsto para proporcionar facilidade nos procedimentos cosméticos.

Visão geral da indústria de dispositivos estéticos no Brasil

De acordo com a Organização Mundial da Saúde, o Brasil é um país em desenvolvimento classificado no grupo de renda média alta. Como resultado, o mercado é muito lucrativo, o que resultou na entrada de muitos players globais no mercado brasileiro. Allergan PLC, Bausch Lomb Incorporated, Hologic Inc., Lumenis Inc. e Cutera Inc. são alguns dos principais players do mercado brasileiro de dispositivos estéticos.

Líderes de mercado de dispositivos estéticos no Brasil

-

Cutera Inc.

-

AbbVie Inc.

-

Galderma

-

Sisram Medical Ltd (Alma Lasers)

-

Merz Pharma GmbH & Co. KGaA

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de dispositivos estéticos no Brasil

- Março de 2023: A ExoCoBio recebeu outra Certificação GMP para preenchedores de ácido hialurônico (AH) da Agência Brasileira de Vigilância Sanitária de Alimentos e Medicamentos (ANVISA). Os enchimentos de HA são dispositivos médicos de grau 4. De acordo com o comunicado de imprensa da empresa, ela espera exportar AH para a América do Sul após registro/aprovação do produto em 2023, ampliando seu crescimento em 50% ao ano nos próximos 3 anos.

- Junho de 2022: GC Aesthetics, Inc. (GCA), uma empresa privada de tecnologia médica que fornece soluções estéticas e reconstrutivas para cuidados de saúde femininos, revelou seus planos de crescimento e expansão para o mercado brasileiro, o segundo maior mercado de aumento de mama do mundo.

Relatório de Mercado de Dispositivos Estéticos do Brasil - Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.2 Drivers de mercado

4.2.1 Aumento rápido da população envelhecida e aumento da população obesa

4.2.2 Aumento da conscientização sobre procedimentos estéticos e crescente adoção de dispositivos minimamente invasivos

4.3 Restrições de mercado

4.3.1 Efeitos colaterais de procedimentos estéticos

4.4 Análise das Cinco Forças de Porter

4.4.1 Ameaça de novos participantes

4.4.2 Poder de barganha dos compradores/consumidores

4.4.3 Poder de barganha dos fornecedores

4.4.4 Ameaça de produtos substitutos

4.4.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO (Tamanho de mercado por valor - milhões de dólares)

5.1 Tipo de dispositivo

5.1.1 Dispositivo Estético Baseado em Energia

5.1.1.1 Dispositivo estético baseado em laser

5.1.1.2 Dispositivo estético baseado em radiofrequência (RF)

5.1.1.3 Dispositivo Estético Baseado em Luz

5.1.1.4 Dispositivo Estético de Ultrassom

5.1.2 Dispositivo Estético Não Baseado em Energia

5.1.2.1 Toxina botulínica

5.1.2.2 Preenchimentos Dérmicos e Fios Estéticos

5.1.2.3 Cascas químicas

5.1.2.4 Microdermoabrasão

5.1.2.5 Implantes

5.1.2.6 Outros dispositivos estéticos não baseados em energia

5.2 Aplicativo

5.2.1 Renovação e endurecimento da pele

5.2.2 Contorno Corporal e Redução da Celulite

5.2.3 Depilação

5.2.4 Remoção de tatuagem

5.2.5 Aumento de mama

5.2.6 Outras aplicações

5.3 Usuário final

5.3.1 Hospitais

5.3.2 Clínicas

5.3.3 Configurações iniciais

6. CENÁRIO COMPETITIVO

6.1 Perfis de empresa

6.1.1 AbbVie Inc.

6.1.2 Sisram Medical Ltd (Alma Lasers)

6.1.3 Cutera Inc.

6.1.4 Bausch & Lomb Incorporated

6.1.5 Galderma

6.1.6 Merz Pharma GmbH & Co. KGaA

6.1.7 Lumenis Be Ltd.

6.1.8 VYDENCE Medical

6.1.9 Candela Corporation

6.1.10 Venus Concept

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de dispositivos estéticos no Brasil

De acordo com o escopo do relatório, dispositivos estéticos referem-se a todos os dispositivos médicos utilizados para diversos procedimentos cosméticos, que incluem cirurgia plástica, depilação indesejada, remoção de excesso de gordura, antienvelhecimento, implantes estéticos, endurecimento da pele, entre outros, que são usados para embelezamento, correção e melhoria do corpo. O mercado de dispositivos estéticos do Brasil é segmentado por tipo de dispositivo (dispositivo estético baseado em energia, dispositivo estético não baseado em energia), aplicação (resurfacing e aperto da pele, contorno corporal e redução de celulite, remoção de pêlos, remoção de tatuagens, aumento de mama, outros Aplicativos) e Usuário Final (Hospitais, Clínicas, Ambientes Domésticos). O relatório oferece o valor (em milhões de dólares) para os segmentos acima.

| Tipo de dispositivo | ||||||||||||||

| ||||||||||||||

|

| Aplicativo | ||

| ||

| ||

| ||

| ||

| ||

|

| Usuário final | ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de dispositivos estéticos no Brasil

Qual é o tamanho do mercado brasileiro de dispositivos estéticos?

O tamanho do mercado de dispositivos estéticos do Brasil deve atingir US$ 1,04 bilhão em 2024 e crescer a um CAGR de 10,88% para atingir US$ 1,74 bilhão até 2029.

Qual é o tamanho atual do mercado de dispositivos estéticos no Brasil?

Em 2024, o tamanho do mercado de dispositivos estéticos do Brasil deverá atingir US$ 1,04 bilhão.

Quem são os principais atores do mercado brasileiro de dispositivos estéticos?

Cutera Inc., AbbVie Inc., Galderma, Sisram Medical Ltd (Alma Lasers), Merz Pharma GmbH & Co. KGaA são as principais empresas que atuam no mercado brasileiro de dispositivos estéticos.

Que anos esse mercado brasileiro de dispositivos estéticos cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de dispositivos estéticos do Brasil foi estimado em US$ 0,94 bilhão. O relatório abrange o tamanho histórico do mercado de dispositivos estéticos do Brasil para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de dispositivos estéticos do Brasil para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria de Dispositivos Estéticos no Brasil

Estatísticas para participação de mercado de dispositivos estéticos no Brasil em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da Brazil Aesthetic Devices inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.