Análise de mercado de tecnologia de bioprocessos

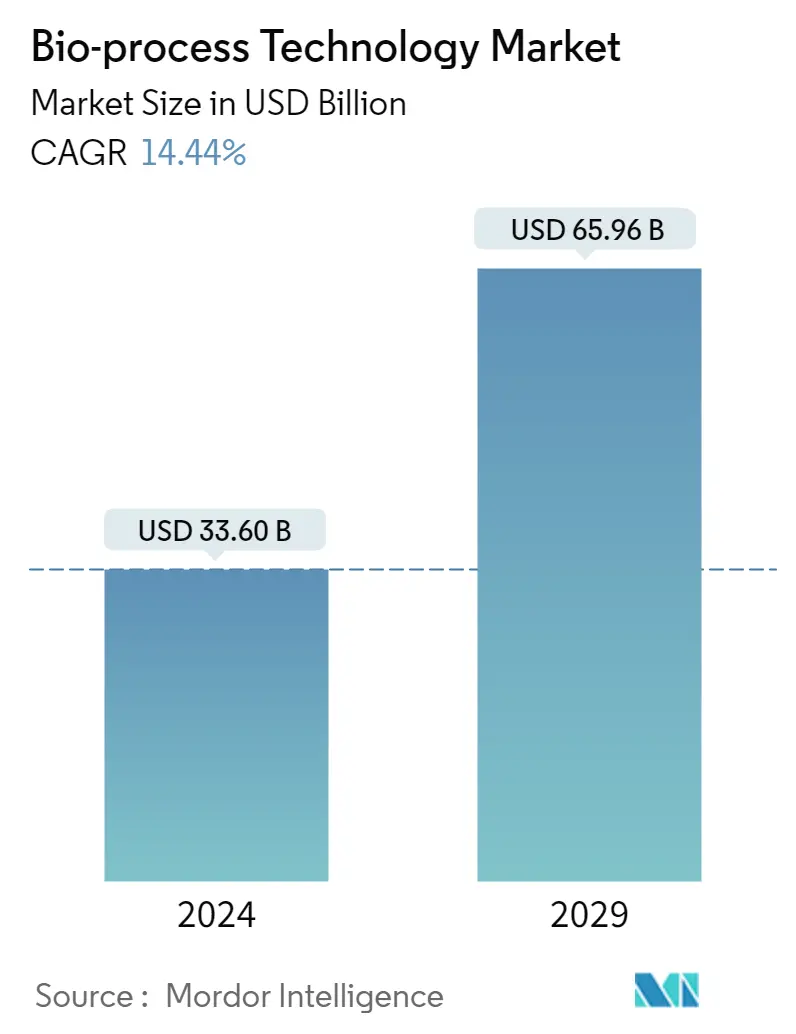

O tamanho do mercado de tecnologia de bioprocessos é estimado em US$ 33,60 bilhões em 2024, e deverá atingir US$ 65,96 bilhões até 2029, crescendo a um CAGR de 14,44% durante o período de previsão (2024-2029).

- A pandemia COVID-19 impactou substancialmente vários mercados. O mercado de tecnologia de bioprocessos enfrentou enormes perturbações na fase inicial e o seu crescimento foi afetado. Por exemplo, em Agosto de 2022, um artigo publicado na American Pharmaceutical Review afirmou que a indústria biofarmacêutica sofreu uma enorme pressão nas suas cadeias de abastecimento. Alguns dos desafios mais significativos ocorreram na produção de bens consumíveis. Especificamente, os filtros de membrana usados para esterilização e vários outros fins ao longo dos bioprocessos de fabricação estavam em falta crítica. Além disso, sistemas descartáveis, colunas de separação, tubos, matérias-primas e componentes não estavam prontamente disponíveis. No entanto, espera-se que este mercado ganhe força devido ao forte desejo de desenvolver vacinas e outros produtos biológicos. Por exemplo, de acordo com um artigo publicado pela Universidade de Economia e Negócios de Poznan, as empresas biofarmacêuticas empreenderam novas parcerias para descobrir e fornecer vacinas contra a COVID-19. A pandemia também permitiu o desenvolvimento de vários projetos inovadores relacionados com o desenvolvimento de vacinas e medicamentos contra a COVID-19. A tecnologia de bioprocessos é altamente adotada para produção de vacinas e outros produtos biofarmacêuticos.

- Os fatores que impulsionam o crescimento do mercado estudado são a expansão da indústria biofarmacêutica e o aumento dos investimentos em pesquisa e desenvolvimento por parte de empresas biotecnológicas e farmacêuticas. O sector biofarmacêutico aprofundou as suas raízes nas indústrias médica e farmacêutica devido à transformação das empresas farmacêuticas em direcção à biotecnologia, criando oportunidades de crescimento. Por exemplo, um artigo publicado no Biotechnology Report em julho de 2022 afirmou que os crescentes desenvolvimentos tecnológicos nos setores biofarmacêutico e farmacêutico, como a bioimpressão 3D, os biossensores e a edição genética, bem como a incorporação de inteligência artificial de ponta e realidade virtual e aumentada, espera-se que abram oportunidades de crescimento, aumentando e acelerando a produção através do bioprocessamento. Assim, a crescente demanda por tecnologia de bioprocessos está impulsionando o crescimento do mercado.

- Da mesma forma, em outubro de 2022, a Oculis SA e a European Biotech Acquisition Corp. relataram que haviam celebrado um acordo definitivo de combinação de negócios. Este acordo visa acelerar o desenvolvimento do pipeline oftalmológico diferenciado da Oculis. Este produto atende áreas de necessidade médica significativa, incluindo edema macular diabético (EMD), doença do olho seco (DED) e indicações de neuro-retina, como glaucoma, afetando populações crescentes de pacientes. Tais acordos e parcerias entre diferentes empresas biofarmacêuticas para o desenvolvimento de produtos inovadores estão impulsionando o crescimento do mercado.

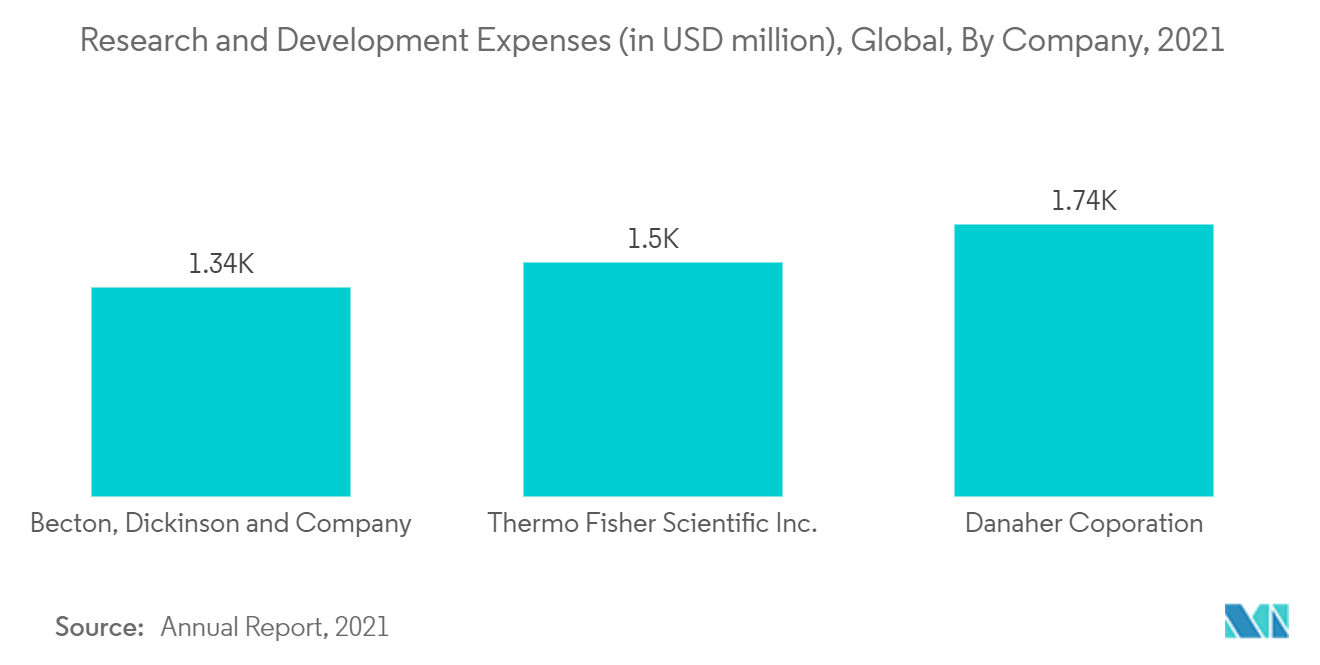

- A crescente pesquisa e desenvolvimento também estão contribuindo para o crescimento do mercado estudado. Por exemplo, de acordo com o relatório publicado pela Federação Internacional de Fabricantes e Associações Farmacêuticas, os gastos anuais da indústria biofarmacêutica são 8,1 vezes maiores que os das indústrias aeroespacial e de defesa, 7,2 vezes maiores que os da indústria química e 1,2 vezes maiores que os da indústria química. vezes mais do que a indústria de software e serviços de informática. De todos os sectores industriais, a indústria biofarmacêutica tem sido consistentemente o que mais investe em ID, mesmo em tempos de turbulência económica e de crise financeira. Da mesma forma, o relatório anual de 2021 da Thermo Fisher Scientific informou que a empresa registrou um custo de pesquisa e desenvolvimento de US$ 1.406,00 milhões em 2021. As despesas de PD cresceram 19,05% em 2021. As crescentes despesas de pesquisa e desenvolvimento das empresas biofarmacêuticas estão contribuindo para o desenvolvimento de produtos biofarmacêuticos inovadores, impulsionando assim o crescimento deste mercado.

- Assim, espera-se que o mercado de tecnologia de bioprocessos testemunhe um crescimento significativo ao longo do período de previsão devido à expansão da indústria biofarmacêutica e ao aumento dos investimentos em pesquisa e desenvolvimento por empresas biotecnológicas e farmacêuticas. No entanto, o alto custo dos instrumentos e as regulamentações rígidas podem desacelerar o crescimento ao longo do período estudado.

Tendências do mercado de tecnologia de bioprocessos

Espera-se que o segmento de proteína recombinante testemunhe um crescimento significativo durante o período de previsão.

- A síntese industrial de proteínas recombinantes importantes para fins terapêuticos e preventivos depende do desenvolvimento de técnicas eficazes de bioprocessamento.

- Os desenvolvimentos atuais nos vários campos do bioprocessamento estão sendo usados para fornecer métodos eficientes para a criação de proteínas recombinantes. Isso inclui o uso de dispositivos de alto rendimento para otimização eficaz de bioprocessos e de sistemas descartáveis, processamento contínuo upstream, cromatografia contínua, bioprocessamento contínuo integrado, qualidade desde o projeto e tecnologias analíticas de processo para obter um produto de qualidade com maior rendimento.

- Espera-se que o segmento de proteínas recombinantes testemunhe um crescimento significativo durante o período de previsão devido à crescente demanda por proteínas recombinantes para aplicações terapêuticas. Além disso, as proteínas terapêuticas recombinantes proporcionam terapias essenciais para diversas doenças, tais como diabetes, cancro, doenças infecciosas, hemofilia e anemia.

- Além disso, as proteínas recombinantes são ferramentas valiosas na compreensão das interações proteína-proteína, e espera-se também que a crescente pesquisa e desenvolvimento e os avanços tecnológicos impulsionem o crescimento deste segmento.

- Por exemplo, em outubro de 2022, a Larimar Therapeutics Inc. relatou a emissão de uma patente nos EUA para a proteção do CTI-1601. CTI-1601 é uma proteína de fusão recombinante destinada a fornecer frataxina humana às mitocôndrias de pacientes com ataxia de Friedreich que não conseguem produzir o suficiente desta proteína essencial.

- Da mesma forma, em fevereiro de 2021, a Sanofi e a GSK promulgaram o início de um novo estudo de Fase 2, randomizado, duplo-cego e multicêntrico de determinação de dose de sua vacina contra a COVID-19 baseada em proteína recombinante com adjuvante, com 720 voluntários. Assim, a inovação em soluções de saúde e o desenvolvimento de novos medicamentos à base de proteínas recombinantes impulsionam o crescimento do segmento.

- A crescente prevalência de doenças crónicas como a diabetes também aumenta a procura de proteínas recombinantes. Por exemplo, a IDF informou que 537 milhões de pessoas (20-79 anos) tinham diabetes em 2021. Espera-se que este número aumente em 643 milhões de diabéticos em todo o mundo até 2030 e em 783 milhões até 2045. Com o aumento da população diabética, a procura para proteínas recombinantes no segmento terapêutico provavelmente apresentará crescimento lucrativo nos próximos anos, contribuindo assim para o desenvolvimento deste segmento.

- Assim, devido à crescente demanda por proteínas recombinantes para aplicações terapêuticas e lançamentos de novos produtos, espera-se que o segmento testemunhe um crescimento significativo ao longo do período previsto.

Espera-se que a América do Norte testemunhe um crescimento significativo durante o período de previsão.

- Espera-se que a América do Norte testemunhe um crescimento significativo durante o período de previsão devido ao apoio governamental à promoção de tecnologias de bioprocessos, ao aumento das despesas médicas e ao desenvolvimento de infra-estruturas de saúde. Além disso, a região testemunhou importantes atividades de colaboração com gigantes da saúde que estão a investir extensivamente em ID no desenvolvimento de tecnologia de bioprocessos.

- Por exemplo, em março de 2022, a Stam Biotech arrecadou 17 milhões de dólares para o seu biorreator de impressora 3D de próxima geração. Da mesma forma, em outubro de 2022, a Thermo Fisher Scientific Inc. lançou uma solução de colheita de cultura celular em grande escala. O sistema de centrífuga de uso único DynaSpin é uma centrífuga projetada especificamente para fornecer uma solução ideal de uso único para colheita de cultura celular em larga escala, para melhorar e agilizar o processo, reduzindo o número de cartuchos de filtração de profundidade necessários para concluir o processo de colheita.

- Além disso, em maio de 2022, a GOOD Meat assinou um acordo plurianual exclusivo com a ABEC Inc. para projetar, fabricar, instalar e comissionar os maiores biorreatores conhecidos para cultura de células de aves e mamíferos. As tecnologias estão focadas em ajudar os clientes da indústria biofarmacêutica e farmacêutica a melhorar a condição humana e a fornecer medicamentos que mudam vidas no mercado de forma mais rápida e eficiente. A colaboração entre as empresas aproveitou os seus pontos fortes complementares para desenvolver fluxos de trabalho específicos, que preenchem a lacuna entre soluções analíticas e de processo.

- Estas grandes empresas biofarmacêuticas estão expandindo e impulsionando o segmento biofarmacêutico na América do Norte. Por exemplo, em outubro de 2021, a 3M Health Care e a Thermo Fisher Scientific colaboraram para satisfazer a crescente procura de produtos terapêuticos à base de proteínas. Os fabricantes precisam de tecnologias e soluções avançadas que suportem processos de fabricação confiáveis e consistentes. A colaboração entre a 3M e a Thermo Fisher também permitiu que os fabricantes capturassem culturas de alto título e alta densidade celular para melhorar a colheita e a clarificação e otimizar a capacidade, qualidade e eficiência de fabricação.

- Assim, as tecnologias, expansões e investimentos destas empresas biofarmacêuticas globais estão impulsionando o mercado de tecnologia de bioprocessos na América do Norte.

Visão geral da indústria de tecnologia de bioprocessos

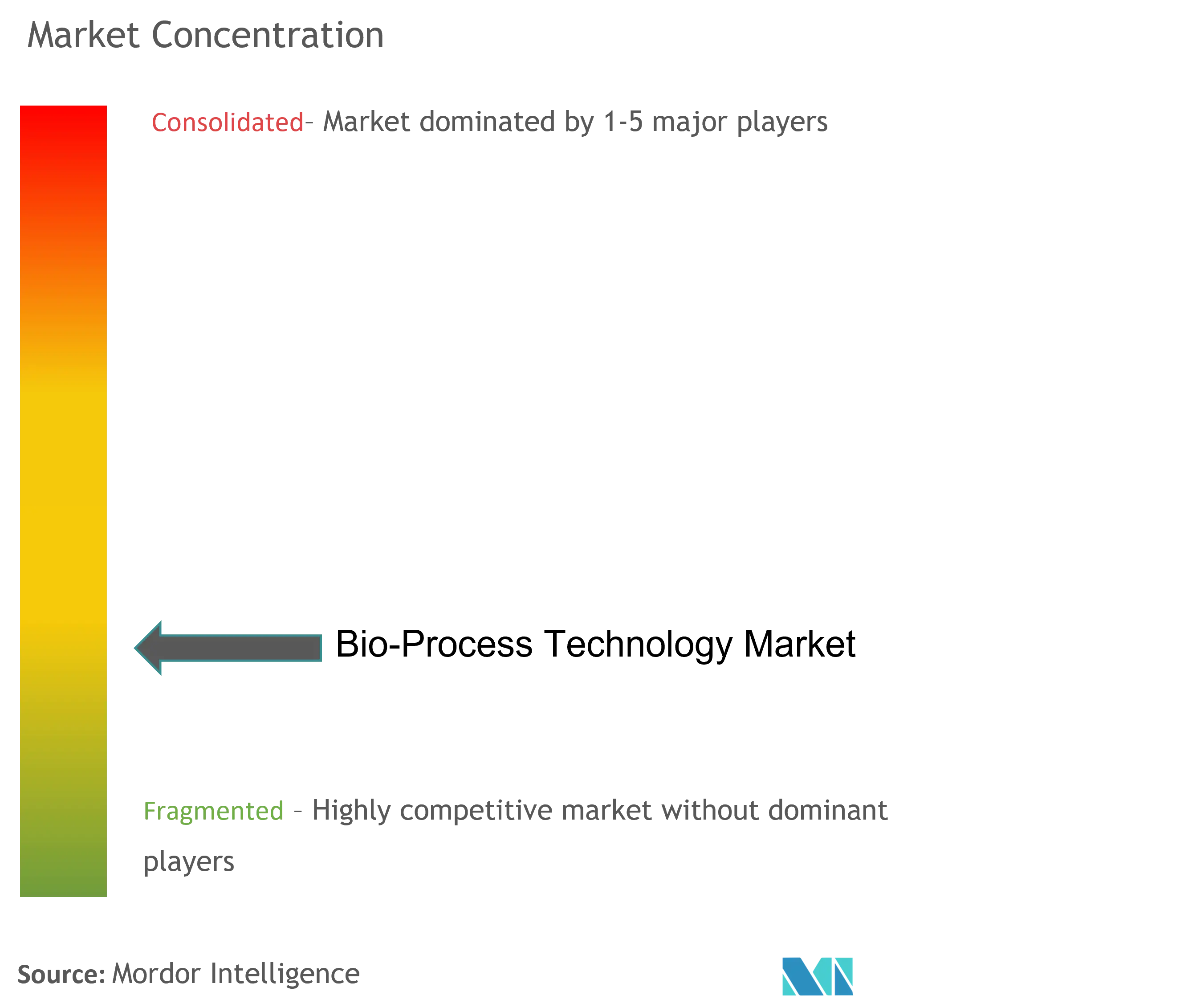

O mercado de tecnologia de bioprocessos é fragmentado e competitivo devido a muitas empresas que operam global e regionalmente. O cenário competitivo inclui uma análise de algumas empresas internacionais e locais que detêm quotas de mercado e são bem conhecidas. Alguns deles estão listados abaixo.

- F. Hoffmann-La Roche Ltd

- Grupo Sartório

- Termo Fisher Scientific Inc.

- Agilent Technologies Inc.

- Elitechgroup SpA (Gonotec Gmbh)

- Instrumentos Avançados LLC

- Corporação Danaher

- Merck KGaA

- Becton, Dickinson e Companhia

- Laboratórios Bio-Rad Inc.

- Grupo Lonza AG

- Grupo Sartório.

Líderes de mercado de tecnologia de bioprocessos

-

Thermo Fisher Scientific, Inc.

-

Agilent Technologies, Inc.

-

Danaher Corporation

-

Bio-Rad Laboratories, Inc.

-

Sartorius Group

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de tecnologia de bioprocessos

- Fevereiro de 2023 Pesquisadores do Instituto Indiano de Tecnologia (IIT) Guwahati desenvolveram uma 'caixa de ferramentas de proteínas' especial, que pode ser usada para converter células da pele em células do coração e, portanto, consertar um coração danificado. Conhecida como 'Caixa de ferramentas de proteínas recombinantes', ela compreende seis proteínas especiais e pode ser usada para regenerar tecidos cardíacos danificados.

- Agosto de 2022 A Beckman Coulter Life Sciences anunciou uma parceria com a Flownamics para criar uma solução online automatizada para monitoramento e controle de cultura de bioprocessos. Essa integração automatizada elimina etapas manuais propensas a erros e, ao mesmo tempo, permite execuções de amostras load-and-go para até oito biorreatores, conformidade com GMP com gerenciamento eletrônico de dados e controle contínuo da densidade de células viáveis, incluindo fluxos de trabalho remotos.

Segmentação da indústria de tecnologia de bioprocessos

De acordo com o escopo do relatório, bioprocesso é um processo específico que utiliza células vivas completas ou seus componentes para obter os produtos desejados.

O mercado de tecnologia de bioprocessos é segmentado por produto (instrumentos (analisadores de bioprocessos, osmômetros, biorreatores, incubadoras e outros instrumentos), consumíveis e acessórios (meios de cultura, reagentes e outros consumíveis e acessórios), aplicação (proteínas recombinantes, monoclonais anticorpos, antibióticos e outras aplicações), usuário final (empresas biofarmacêuticas, organizações de fabricação contratada, institutos de pesquisa acadêmica e outros usuários finais) e geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África, e Sul América).O relatório de mercado também abrange os tamanhos e tendências estimados do mercado para 17 países nas principais regiões do mundo. O relatório oferece o valor (em milhões de dólares) para os segmentos acima.

| Instrumentos | Analisadores de Bioprocessos |

| Osmômetros | |

| Biorreatores | |

| Incubadoras | |

| Outros instrumentos | |

| Consumíveis e Acessórios | Mídia cultural |

| Reagentes | |

| Outros consumíveis e acessórios |

| Proteínas Recombinantes |

| Anticorpos Monoclonais |

| Antibióticos |

| Outras aplicações |

| Empresas Biofarmacêuticas |

| Organizações de fabricação por contrato |

| Instituto de Pesquisa Acadêmica |

| Outros usuários finais |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Médio Oriente e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por produto | Instrumentos | Analisadores de Bioprocessos |

| Osmômetros | ||

| Biorreatores | ||

| Incubadoras | ||

| Outros instrumentos | ||

| Consumíveis e Acessórios | Mídia cultural | |

| Reagentes | ||

| Outros consumíveis e acessórios | ||

| Por aplicativo | Proteínas Recombinantes | |

| Anticorpos Monoclonais | ||

| Antibióticos | ||

| Outras aplicações | ||

| Por usuário final | Empresas Biofarmacêuticas | |

| Organizações de fabricação por contrato | ||

| Instituto de Pesquisa Acadêmica | ||

| Outros usuários finais | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Perguntas frequentes sobre pesquisa de mercado de tecnologia de bioprocessos

Qual é o tamanho do mercado de tecnologia de bioprocessos?

O tamanho do mercado de tecnologia de bioprocessos deverá atingir US$ 33,60 bilhões em 2024 e crescer a um CAGR de 14,44% para atingir US$ 65,96 bilhões até 2029.

Qual é o tamanho atual do mercado de tecnologia de bioprocessos?

Em 2024, o tamanho do mercado de tecnologia de bioprocessos deverá atingir US$ 33,60 bilhões.

Quem são os principais atores do mercado de tecnologia de bioprocessos?

Thermo Fisher Scientific, Inc., Agilent Technologies, Inc., Danaher Corporation, Bio-Rad Laboratories, Inc., Sartorius Group são as principais empresas que operam no mercado de tecnologia de bioprocessos.

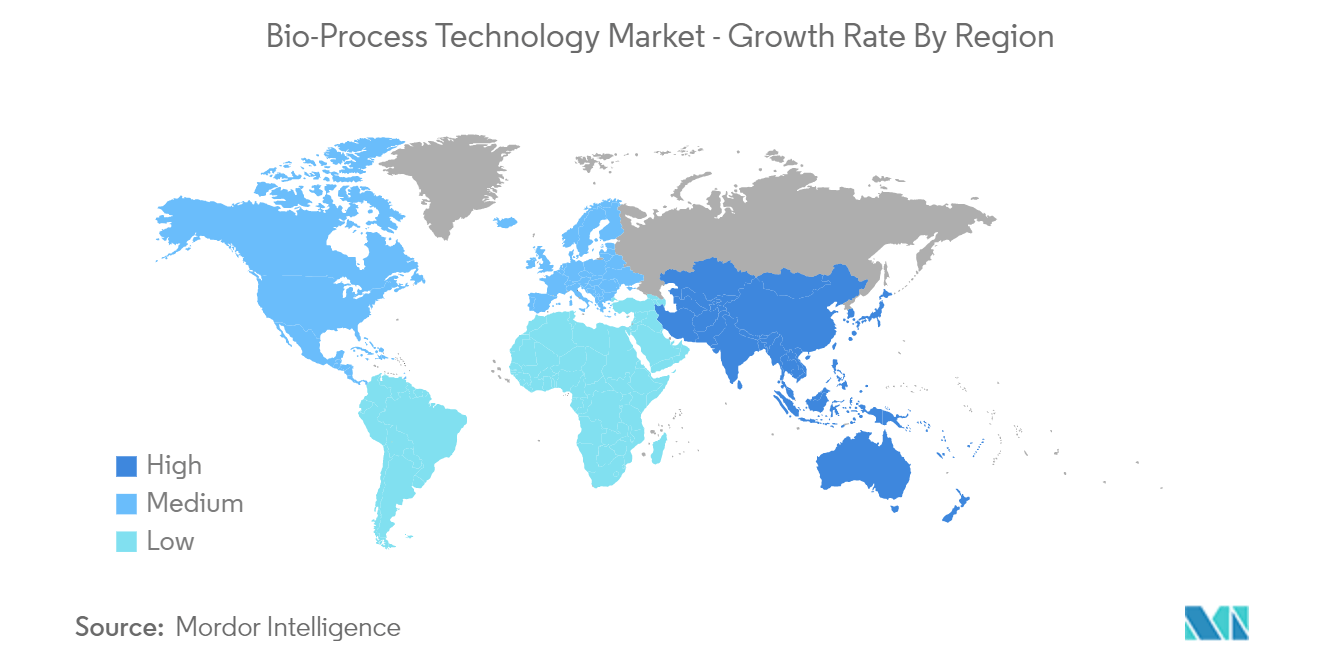

Qual é a região que mais cresce no mercado de tecnologia de bioprocessos?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de tecnologia de bioprocessos?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado de tecnologia de bioprocessos.

Que anos esse mercado de tecnologia de bioprocessos cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de tecnologia de bioprocessos foi estimado em US$ 29,36 bilhões. O relatório abrange o tamanho histórico do mercado de tecnologia de bioprocessos para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de tecnologia de bioprocessos para os anos 2024, 2025, 2026, 2027, 2028 e 2029..

Página atualizada pela última vez em:

Relatório da indústria de tecnologia de bioprocessos

Estatísticas para a participação de mercado de tecnologia de bioprocessos em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da tecnologia de bioprocessos inclui uma previsão de mercado para 2024 a 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.