Tamanho e Participação do Mercado de Analisadores de Bioprocessos

Análise do Mercado de Analisadores de Bioprocessos pela Mordor Intelligence

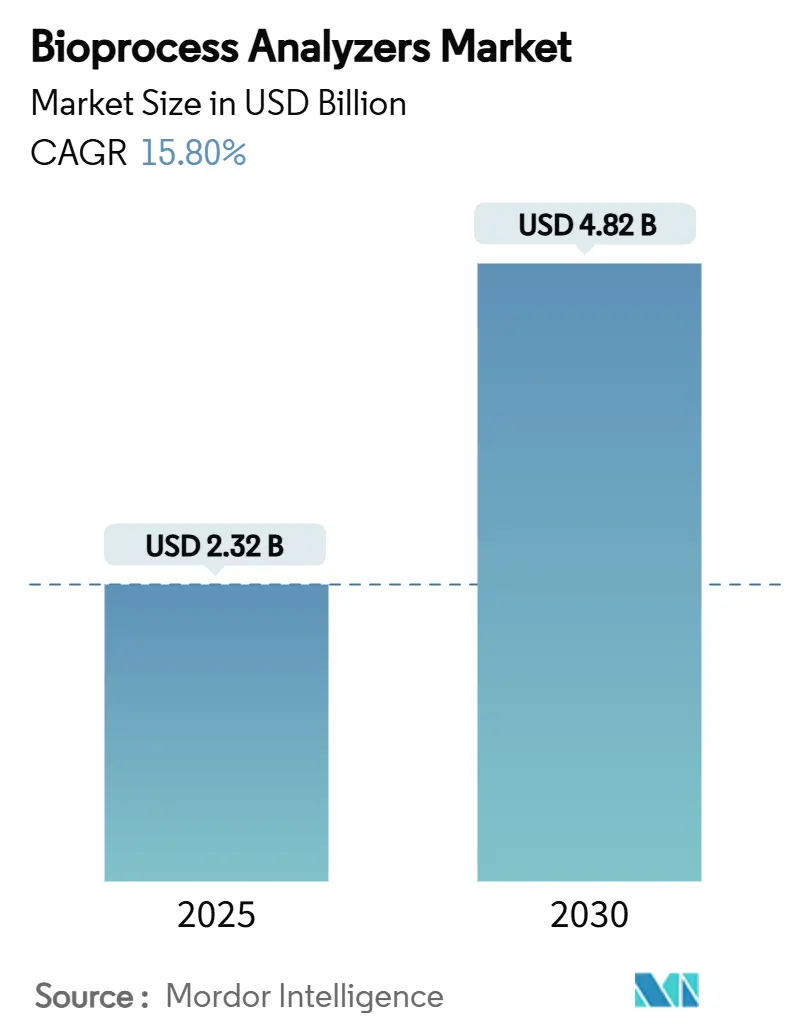

O tamanho do mercado de analisadores de bioprocessos foi de USD 2,32 bilhões em 2025 e está definido para alcançar USD 4,82 bilhões até 2030, traduzindo-se numa TCAC de 15,81% durante o período de previsão. A demanda acelera à medida que os fabricantes abandonam testes retrospectivos de lote em favor da otimização em tempo real, impulsionados pela preferência regulatória por fabricação contínua e pela prova de conceito da era pandêmica entregue durante a rápida ampliação da vacina COVID-19. O crescimento está diretamente ligado à expansão da capacidade global de biofabricação, investimento agressivo em tecnologia de uso único, e ao amadurecimento do ecossistema de gêmeo digital que funde espectroscopia com modelos orientados por IA para controle de qualidade preditivo. Os instrumentos permanecem como a espinha dorsal dos fluxos de trabalho de monitoramento, ainda assim software e análises capturam dólares incrementais desproporcionais conforme as fábricas implantam estratégias de controle de circuito fechado. Regionalmente, a América do Norte mantém uma base instalada dominante, enquanto o surto da Ásia-Pacífico em plantas greenfield impulsiona o maior volume incremental. Fusões e aquisições continuam num ritmo moderado, com fornecedores líderes consolidando para oferecer pilhas verticalmente integradas de hardware-software-serviço que ajudam usuários finais a navegar validação, integridade de dados e escassez de força de trabalho.

Principais Destaques do Relatório

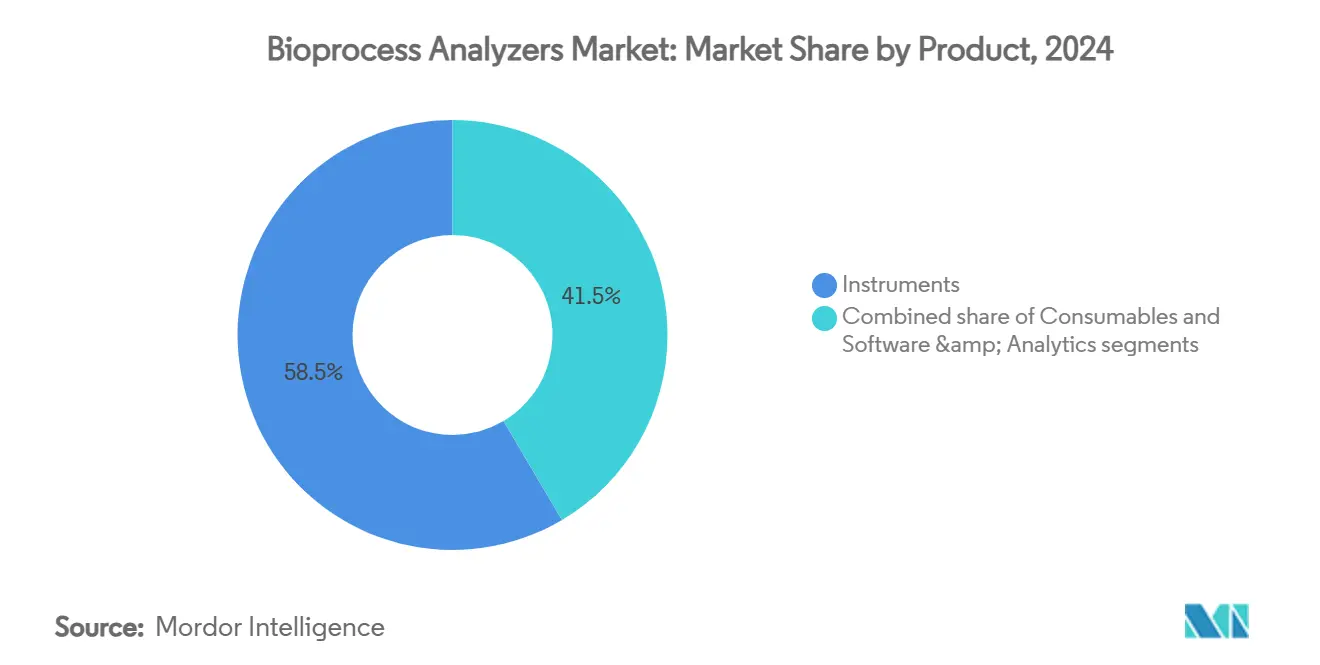

- Por categoria de produto, instrumentos lideraram com 58,54% de participação na receita em 2024; software e análises são projetados para expandir a uma TCAC de 17,65% até 2030.

- Por princípio de medição, espectroscopia Raman garantiu 42,45% da participação do mercado de analisadores de bioprocessos em 2024, enquanto espectrometria de massa registra a maior TCAC projetada de 17,94% até 2030.

- Por tipo, análise de substrato representou 46,67% da participação do tamanho do mercado de analisadores de bioprocessos em 2024 e monitoramento de parâmetros físico-químicos está avançando a uma TCAC de 17,88% até 2030.

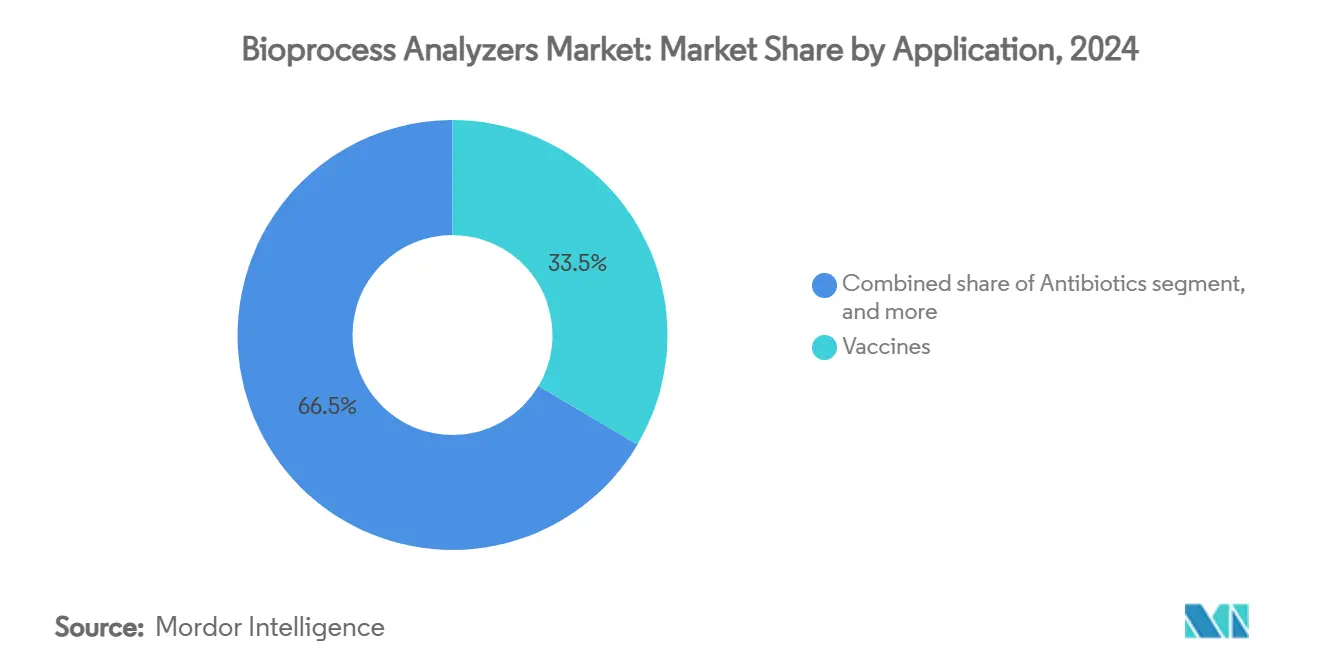

- Por aplicação, vacinas capturaram 33,56% de participação em 2024 e biossimilares são previstos para crescer a uma TCAC de 18,99% até 2030.

- Por usuário final, empresas biofarmacêuticas detiveram 58,97% da participação na receita em 2024, enquanto fabricantes por contrato estão posicionados para uma TCAC de 18,67% até 2030.

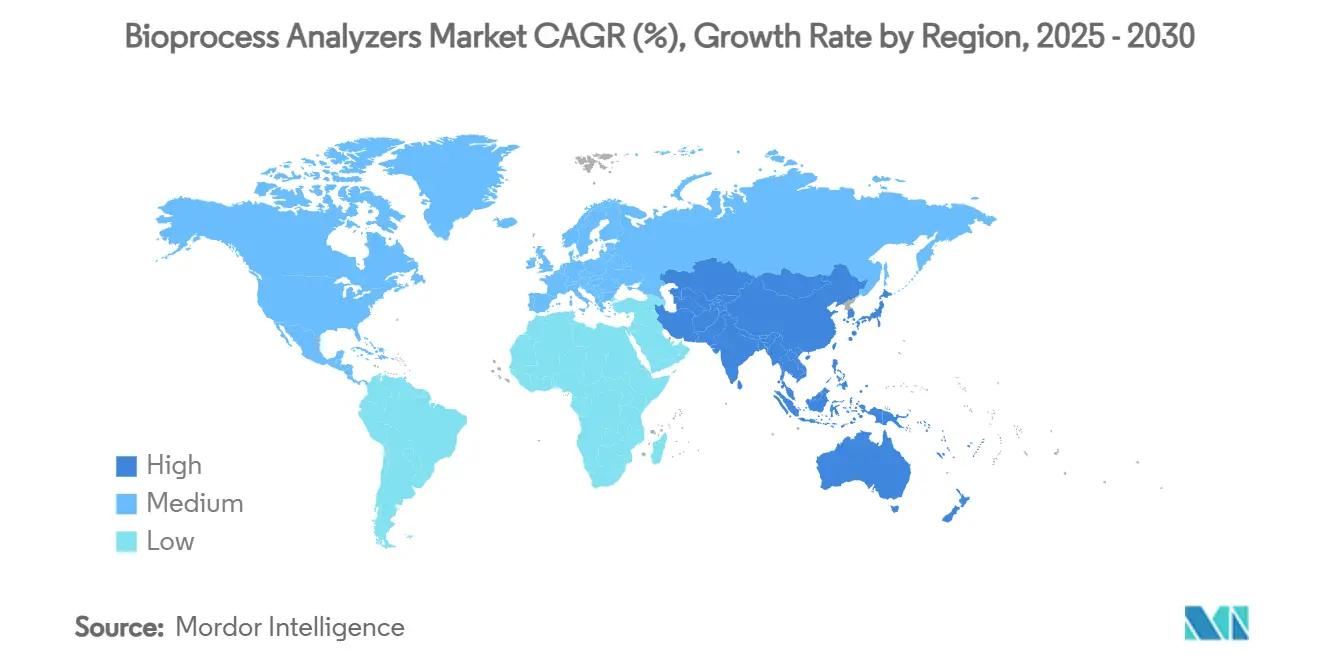

- Por geografia, América do Norte comandou 40,32% de participação em 2024; Ásia-Pacífico está no caminho para uma TCAC de 16,54% até 2030.

Tendências e Insights do Mercado Global de Analisadores de Bioprocessos

Análise de Impacto dos Drivers

| Driver | % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescimento da capacidade de fabricação biofarmacêutica | +3.2% | Global; centros América do Norte e Ásia-Pacífico | Médio prazo (2-4 anos) |

| Crescente adoção de tecnologia analítica de processo (PAT) | +2.8% | América do Norte e UE liderando; APAC acelerando | Curto prazo (≤2 anos) |

| Aumento dos gastos em P&D nas ciências da vida | +2.1% | Global; ênfase em mercados desenvolvidos | Longo prazo (≥4 anos) |

| Surto na demanda por medicina personalizada | +1.9% | América do Norte e UE núcleo; spillover para APAC | Médio prazo (2-4 anos) |

| Expansão de organizações de fabricação por contrato (CMOs) | +2.4% | Global; mais rápido na Ásia-Pacífico | Curto prazo (≤2 anos) |

| Apoio regulatório favorável para fabricação contínua | +1.7% | América do Norte e UE | Longo prazo (≥4 anos) |

| Fonte: Mordor Intelligence | |||

Crescimento da Capacidade de Fabricação Biofarmacêutica

A rápida expansão greenfield e brownfield empurra a capacidade instalada global acima de 16,5 milhões de L através de mais de 1.500 instalações, cada novo biorreator requerendo sua própria suíte analítica. Apenas a Planta 5 da Samsung Biologics adiciona 180.000 L, levando o total do campus a 784.000 L e catalisando pedidos para espectroscopia, espectrometria de massa e sensores eletroquímicos. Momentum similar é visível na Carolina do Norte, onde a Fujifilm está construindo oito reatores adicionais de 20.000 L, criando puxada downstream para sondas Raman inline. Regiões em desenvolvimento amplificam a demanda porque reguladores exigem equivalência com processos conformes ao ICH, forçando fabricantes locais a comprar sistemas validados de fornecedores globais. Vasos maiores intensificam requisitos de throughput de amostras, empurrando compradores em direção a soluções multiplexadas que monitoram indicadores de metabólito, nutriente e físico-químico simultaneamente. Coletivamente esses projetos elevam a linha de base do mercado de analisadores de bioprocessos e estendem ciclos de substituição conforme empresas padronizam em tecnologias de plataforma.

Crescente Adoção de Tecnologia Analítica de Processo (PAT)

A orientação preliminar da FDA de janeiro de 2025 endossa teste de liberação em tempo real, esclarecendo caminhos de validação e descongelando capex que estava em espera. Fabricantes aceleram "Process Analytics 4.0," integrando Raman, NIR e MS com modelos de aprendizado de máquina que atingem R² > 0,9 para previsão de glicose, lactato e IgG em execuções de pequena escala. Gêmeos digitais comparam dados ao vivo contra simulações mecanísticas, permitindo ajustes de taxa de alimentação em segundos ao invés de horas. Essas arquiteturas de circuito fechado cortam desvios e encurtam ciclos de revisão de lote, fornecendo ROI de nível CFO que acelera aprovações de orçamento. Adotantes iniciais relatam reduções de 25% nos cronogramas de liberação de produto, reforçando o business case para implementações em toda a empresa. Fornecedores respondem agrupando assinaturas de software com hardware para travar receita de anuidade de longo prazo e diferenciar contra entrantes de sensor de baixo custo.

Aumento dos Gastos em P&D nas Ciências da Vida

Os desembolsos globais de P&D em ciências da vida são projetados para alcançar USD 516,79 bilhões em 2024, com biológicos capturando a maior parcela. Pipelines de estágio inicial cada vez mais apresentam modalidades celulares, genéticas e de mRNA que requerem monitoramento de processo mais nuançado do que anticorpos monoclonais clássicos. O CytoFLEX mosaic da Beckman Coulter, capaz de detectar partículas de 80 nm, aborda análises de nanopartículas centrais para vetores de terapia genética. Métodos HPLC especializados para transcrição in vitro elevam a necessidade de plataformas analíticas multi-atributo que correlacionam qualidade de RNA upstream com potência downstream. Grupos de P&D adotam espectrometria de massa benchtop para metabolômica rápida, encurtando ciclos de seleção de clone. Coletivamente, essas atividades canalizam um fluxo constante de demanda para o mercado de analisadores de bioprocessos bem antes da escala comercial, criando um vento de cauda estrutural que se estende através do ciclo de vida do produto.

Surto na Demanda por Medicina Personalizada

A mudança em direção a terapias específicas do paciente comprime execuções de produção e eleva o prêmio sobre flexibilidade. Analisadores automatizados e modulares que podem ser reimplantados em horas ganham tração porque linhas de produção devem alternar entre indicações. Fábricas descentralizadas-às vezes colocalizadas com hospitais-demandam sistemas compactos com capacidade de operação remota para locais carentes de pessoal de instrumentação avançada[1]International Society for Pharmaceutical Engineering, "Decentralized Manufacturing White Paper," ispe.org. Motores de IA que se auto-calibram para o perfil de crescimento celular de cada doador permitem controle de processo mais rigoroso, alimentando crescimento de receita de software de dois dígitos. Na terapia celular gene-modificada, espectroscopia inline rastreia número de cópia do vetor e eficiência de transdução em tempo real, melhorando taxas de aceitação de lote. Fornecedores que fornecem hardware integrado, consumíveis e análises SaaS tornam-se parceiros estratégicos ao invés de fornecedores de commodity, aprofundando custos de troca e fortificando receita recorrente.

Análise de Impacto das Restrições

| Análise de Impacto das Restrições | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Altos custos de capital e operação | -2.1% | Global; empresas de biotecnologia menores e emergentes mais afetadas | Curto prazo (≤2 anos) |

| Requisitos rigorosos de validação e conformidade | -1.8% | América do Norte e UE; estendendo para APAC | Médio prazo (2-4 anos) |

| Escassez de profissionais qualificados em bioprocessamento | -1.5% | Global; agudo em mercados APAC em rápida expansão | Médio prazo (2-4 anos) |

| Desafios de integração de dados e interoperabilidade | -1.3% | Global; fabricantes multi-site | Curto-médio prazo (≤3 anos) |

| Fonte: Mordor Intelligence | |||

Altos Custos de Capital e Operação

Uma estação de trabalho PAT integrada pode ultrapassar USD 100.000, desencorajando adoção entre empresas de biotecnologia em estágio inicial e laboratórios acadêmicos[2]bioRxiv, "Cost Analysis of PAT Adoption in Academic Labs," biorxiv.org. Mesmo quando capital é garantido, despesas contínuas para reagentes, padrões de calibração e contratos de serviço corroem orçamentos. Tentativas de criar soluções DIY ou de hardware aberto reduzem barreiras de entrada mas carecem do pedigree GMP requerido para produção licenciada. Compradores sensíveis ao custo atrasam upgrades, estendendo o uso de ensaios offline legados apesar de penalidades de produtividade. Fornecedores contra-atacam oferecendo leasing, pay-per-sample e análises baseadas em nuvem para suavizar saídas de caixa. Ainda assim, choque de preço permanece um arrasto tangível no crescimento de curto prazo, particularmente em regiões onde ciclos de financiamento de subsídios ditam capacidade de compra.

Requisitos Rigorosos de Validação e Conformidade

Qualificação de analisadores habilitados por IA é um alvo móvel porque algoritmos adaptativos caem fora de templates de validação clássicos[3]Parenteral Drug Association, "Validation of AI Systems in GMP Environments," pda.org. Patrocinadores frequentemente executam fluxos de trabalho duplos-ensaios tradicionais em paralelo com sistemas de tempo real-para satisfazer auditores, efetivamente dobrando a carga de trabalho e amortecendo ROI. Regras regionais divergentes forçam multinacionais a adaptar pacotes de validação, prolongando cronogramas de transferência de tecnologia. Engenheiros de conformidade qualificados são escassos, inflacionando custos de mão de obra e criando gargalos de projeto. Fornecedores estão investindo em bibliotecas pré-validadas e documentação turnkey para acelerar implantação, mas incerteza persiste, silenciando o ritmo no qual o mercado de analisadores de bioprocessos converte adotantes iniciais em compradores mainstream.

Análise de Segmento

Por Produto: Instrumentos Dominam Apesar do Surto de Software

Hardware permaneceu essencial, com o segmento de instrumentos contribuindo 58,54% da receita de 2024. Essa participação reflete uma necessidade basilar para sensores tangíveis, unidades de espectroscopia e amostradores que interagem fisicamente com biorreatores. Demanda por sondas compatíveis com uso único expande a anuidade de consumíveis, particularmente onde bolsas descartáveis representam 85% dos fluxos de trabalho upstream. O tamanho do mercado de analisadores de bioprocessos para instrumentos é projetado para escalar em conjunto com implementações de mega-plantas, mas taxas de crescimento moderam conforme bases instaladas amadurecem em geografias legadas.

Software e análises, embora apenas 14,1% dos gastos de 2024, entregam uma TCAC de 17,65% conforme fábricas fazem transição para gêmeos totalmente digitais. Plataformas habilitadas por IA estendem além de logging de dados para manutenção preditiva e correção automática de parâmetros, elevando efetividade geral do equipamento por dígitos duplos. A pegada de dados em expansão encoraja arquiteturas cloud-native, impulsionando parcerias entre fornecedores de instrumentos e provedores hyperscale. Essa interação desloca wallet share em direção a licenças recorrentes, remodelando P&L de fornecedor e introduzindo múltiplos de avaliação SaaS na indústria de analisadores de bioprocessos tradicionalmente centrada em hardware.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Princípio de Medição: Raman Lidera Enquanto Espectrometria de Massa Acelera

Espectroscopia Raman capturou 42,45% da receita em 2024 ao oferecer insight não-destrutivo e tolerante à água sobre perfis de metabólito sem preparação de amostra. Fibra óptica inline permite rastreamento contínuo de pools de glicose, lactato e aminoácido, sustentando feeds de nutriente de circuito fechado. Bibliotecas de modelo desenvolvidas em mini-biorreatores transferem sem problemas para escala de fabricação, reduzindo custos de calibração.

Espectrometria de massa, entretanto, avança para aceitação mainstream com uma TCAC de 17,94%. Interfaces microfluídicas agora permitem amostragem online em volumes sub-mililitro, permitindo mapas de título e impureza em tempo real anteriormente possíveis apenas offline. Fornecedores enfatizam designs de alta resolução e baixa manutenção para dissipar percepções de complexidade. NIR mantém tração para estimativa de biomassa, enquanto sensores eletroquímicos oferecem redundância de baixo custo para atributos de qualidade crítica, completando um portfólio de medição diversificado que sustenta o mercado de analisadores de bioprocessos.

Por Tipo: Análise de Substrato Domina em Meio ao Crescimento Físico-químico

Disponibilidade de nutrientes dita performance de cultura celular, então análise de substrato possuía 46,67% da receita de mercado em 2024, rastreando variáveis como glicose, glutamina e minerais chave. Culturas de perfusão de alta densidade intensificam dinâmicas de consumo, renovando demanda por analisadores multicanal que monitoram substratos ao lado de produtos de descarte. Produção contínua eleva o valor de detectores de concentração que validam condições de estado estacionário.

Monitoramento físico-químico desfruta de uma TCAC de 17,88%, refletindo adoção mais ampla de sondas automatizadas de pH, OD e CO₂ ligadas a sistemas de controle da planta. Conforme operadores perseguem teste de liberação em tempo real, confirmação inline de viscosidade e osmolalidade ganha favor. A convergência de dados de substrato, metabólito e físico-químico dentro de dashboards unificados reforça proposições de fornecedor ao redor de visibilidade de processo holística, garantindo expansão sustentável do tamanho do mercado de analisadores de bioprocessos para soluções integradas.

Por Aplicação: Vacinas Lideram Enquanto Biossimilares Surgem

Vacinas mantiveram 33,56% da receita em 2024 graças aos gastos globais de preparação para pandemia e proliferação de plataforma mRNA. Processos de vetor viral e nanopartícula lipídica impõem requisitos rigorosos para tamanho de partícula, encapsulamento de RNA e controle de potência, cada um dependente de leituras de analito de alta frequência. Expectativas regulatórias para liberação rápida de lote incorporam ainda mais análises em tempo real.

Biossimilares registram a trajetória mais rápida a uma TCAC de 18,99% porque demonstrar similaridade analítica demanda caracterização mais profunda que produtos inovadores. Espectrometria de massa de alta resolução emparelhada com técnicas LC forma um método multi-atributo que permite monitoramento simultâneo de glicosilação, oxidação e desamidação. Conforme biológicos blockbuster enfrentam expiração de patente, produtores escalam capacidade na Ásia enquanto implantam analisadores state-of-the-art para cumprir diretrizes de comparabilidade EMA e FDA, impulsionando a participação do mercado de analisadores de bioprocessos para instrumentos avançados.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Usuário Final: Empresas Biofarmacêuticas Lideram Crescimento de CMO

Biofarmacêuticas originadoras mantiveram 58,97% da participação na receita em 2024, refletindo décadas de investimento em fabricação interna. Mesmo assim, instalações internas cada vez mais se assemelham a CMOs comerciais, padronizando em linhas flexíveis de uso único empoderadas por PAT.

Organizações de fabricação e pesquisa por contrato avançam rapidamente a uma TCAC de 18,67%, impulsionadas por terceirização de pequenas biotecnologias e hedge de risco de capacidade de big pharma. CMOs operacionalizam economias de escala em ativos analíticos servindo múltiplas moléculas concomitantemente. Protocolos de calibração padronizados e amostragem automatizada cortam changeover para horas, traduzindo instrumentação em receita mais rápido que em plantas de produto único. O boom de gastos resultante fornece um fluxo de receita diversificado para fornecedores, expandindo ainda mais o mercado global de analisadores de bioprocessos.

Análise Geográfica

América do Norte deteve 40,32% da receita de 2024 devido a uma concentração densa de instalações GMP, política proativa da FDA sobre PAT, e mais de USD 160 bilhões em capex farmacêutico anunciado através de projetos de 2025. Mega-aquisições como a compra da Lonza do site da Roche em Vacaville-abrigando 330.000 L de reatores-sublinham amadurecimento contínuo da cadeia de suprimentos local. Enquanto isso, legislação preliminar BIOSECURE poderia redirecionar USD 2,1 bilhões em valor de contratos de produção de biológicos para longe de entidades chinesas, estimulando ainda mais demanda doméstica de instrumentos. No Canadá, subsídios de co-investimento governamental expeditam expansão de análises de vacina, oferecendo runway adicional para vendas de hardware.

Ásia-Pacífico registra uma TCAC de 16,54% conforme campeões regionais executam construções multi-bilhão de dólares. Samsung Biologics almeja 964.000 L de capacidade após conclusão da Planta 6, gerando puxada downstream para sistemas de espectroscopia, cromatografia e gerenciamento de dados. O Plano de Cinco Anos de Startup do Japão aloca incentivos fiscais para biotecnologia, empurrando empresas menores a equipar plantas piloto com análises escaláveis. A busca da China por paridade CGMP ancora demanda por instrumentação validada pela FDA, enquanto o roadmap de bioeconomia da Índia empurra empresas indígenas a adquirir ferramentas de medição de alta especificação para aproveitar fluxos de terceirização ocidentais. Sudeste Asiático emerge como um hub secundário, onde CDMOs erguem suítes menores ainda sofisticadas projetadas para exportar terapias sob padrões ICH rigorosos.

Europa mantém crescimento estável de dois dígitos baixos sustentado por forte ênfase regulatória em integridade de dados e inovação de uso único, exemplificada pela plataforma BioPAT Spectro Raman da Sartorius. Alemanha e Suíça permanecem pilares para design de equipamento e suporte de aplicação, enquanto Irlanda aproveita uma força de trabalho qualificada e regimes fiscais para atrair projetos de biológicos americanos. Em outro lugar, Oriente Médio & África e América do Sul representam oportunidades nascentes: governos locais financiam consórcios de transferência de tecnologia para garantir autossuficiência em vacinas, criando pedidos piloto que semeiam adoção futura. Juntas essas dinâmicas regionais mantêm uma trajetória ascendente para o mercado global de analisadores de bioprocessos.

Cenário Competitivo

O mercado mostra concentração moderada: nenhum fornecedor único supera uma fatia de receita de 20%, ainda assim os cinco principais coletivamente excedem 60%, posicionando o setor em um oligopólio de meio-termo. Thermo Fisher amplia seu portfólio via inovação interna, exemplificada pelo espectrômetro de massa Stellar entregando ganhos de sensibilidade 10× para ômicas de bioprocessos. A compra de USD 925 milhões da BIOVECTRA pela Agilent expande alcance de análises CDMO, integrando expertise LC de molécula pequena com quantificação de título de biológicos, assim borrando linhas de produto históricas. Sartorius acopla hardware com análise de dados através de módulos BioPAT que se encaixam perfeitamente em seu ecossistema de uso único, travando clientes em um fluxo de trabalho end-to-end.

A aquisição da Bruker do Optimal Group adiciona software de gerenciamento de conhecimento synTQ PAT, permitindo unificação de dados agnóstica de instrumento que apela a plantas multi-fornecedor. Advanced Instruments fundiu-se com Nova Biomedical para construir uma plataforma de receita de USD 621 milhões focada em analisadores de osmolalidade de meio de cultura celular e metabólito, sinalizando consolidação renovada entre especialistas de nível médio. Waters enfatiza inovações cromatográficas como colunas BioResolve Protein A com química de superfície MaxPeak para aumentos de sensibilidade 7× em ensaios de título de anticorpo.

Diferenciação competitiva desloca em direção a proeza de software e kits de validação turnkey. Fornecedores correm para incorporar motores de aprendizado de máquina, sensores de suporte remoto e portais de treinamento sob demanda. Arquivamentos de propriedade intelectual destacam robôs de amostragem automatizados e desconvolução espectral baseada em IA, sublinhando um pivô de performance de hardware para gerenciamento de fluxo de trabalho integrado. Conforme fábricas se digitalizam, relacionamentos de fornecedor evoluem para acordos de serviço plurianuais que agrupam upgrades, assim suavizando ciclos de receita e reforçando o momentum ascendente do mercado de analisadores de bioprocessos.

Líderes da Indústria de Analisadores de Bioprocessos

-

F. Hoffmann-La Roche AG

-

Nova Biomedical Corporation

-

Sartorious AG

-

YSI, Inc.

-

Kaiser Optical Systems, Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: Waters Corporation estreou colunas BioResolve Protein A com tecnologia MaxPeak oferecendo ganhos de sensibilidade de sete vezes para ensaios de título de anticorpo.

- Maio de 2025: Agilent Technologies revelou o portfólio InfinityLab LC de próxima geração com automação Assist para implantação mais rápida de método biofarmacêutico.

- Abril de 2025: Beckman Coulter Life Sciences lançou o OptiMATE Gradient Maker, cortando fluxos de trabalho de ultracentrifugação de três dias para seis horas.

- Abril de 2025: Thermo Fisher Scientific introduziu o biorreator de uso único DynaDrive 5 L, relatando um aumento de produtividade de 27% versus sistemas de vidro legados.

- Março de 2025: Beckman Coulter Life Sciences lançou o Módulo de Detecção Espectral CytoFLEX mosaic, o primeiro citômetro de fluxo espectral modular apresentando até 88 canais e detecção até 80 nm.

- Janeiro de 2025: Advanced Instruments anunciou aquisição da Nova Biomedical para criar uma plataforma global de ferramentas de ciências da vida gerando USD 621 milhões em vendas combinadas, focando em instrumentos analíticos, reagentes e serviços para desenvolvimento de medicamentos e bioprocessamento.

Escopo do Relatório Global de Mercado de Analisadores de Bioprocessos

Conforme o escopo do relatório, bioprocesso é uma técnica usada para produzir produtos biológicos, como cepa genética microbiana, e químicos comercialmente úteis através de um processo biológico.

O mercado de analisadores de bioprocessos é segmentado por produto (instrumentos e consumíveis), aplicação (antibióticos, proteínas recombinantes, biossimilares e outras aplicações), tipo (análise de substrato, análise de metabólito e detecção de concentração), e geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África, e América do Sul). O relatório de mercado também cobre os tamanhos de mercado estimados e tendências para 17 países diferentes através das principais regiões globalmente. O relatório oferece os valores (milhões USD) para os segmentos acima.

| Instrumentos |

| Consumíveis |

| Software & Analytics |

| Espectroscopia Raman |

| Infravermelho Próximo (NIR) |

| Espectrometria de Massa |

| Sensores Eletroquímicos |

| Análise de Substrato |

| Análise de Metabólito |

| Detecção de Concentração |

| Monitoramento de Parâmetros Físico-químicos |

| Vacinas |

| Antibióticos |

| Proteínas Recombinantes |

| Biossimilares |

| Outras Aplicações |

| Empresas Biofarmacêuticas & Farmacêuticas |

| Organizações de Fabricação/Pesquisa por Contrato |

| Institutos Acadêmicos & de Pesquisa |

| Outros Usuários Finais |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio & África | CCG |

| África do Sul | |

| Resto do Oriente Médio & África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por Produto | Instrumentos | |

| Consumíveis | ||

| Software & Analytics | ||

| Por Princípio de Medição | Espectroscopia Raman | |

| Infravermelho Próximo (NIR) | ||

| Espectrometria de Massa | ||

| Sensores Eletroquímicos | ||

| Por Tipo | Análise de Substrato | |

| Análise de Metabólito | ||

| Detecção de Concentração | ||

| Monitoramento de Parâmetros Físico-químicos | ||

| Por Aplicação | Vacinas | |

| Antibióticos | ||

| Proteínas Recombinantes | ||

| Biossimilares | ||

| Outras Aplicações | ||

| Por Usuário Final | Empresas Biofarmacêuticas & Farmacêuticas | |

| Organizações de Fabricação/Pesquisa por Contrato | ||

| Institutos Acadêmicos & de Pesquisa | ||

| Outros Usuários Finais | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio & África | CCG | |

| África do Sul | ||

| Resto do Oriente Médio & África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Perguntas Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de analisadores de bioprocessos?

O tamanho do mercado de analisadores de bioprocessos alcançou USD 2,32 bilhões em 2025 e está projetado para subir para USD 4,82 bilhões até 2030.

Qual TCAC é esperada para o mercado de analisadores de bioprocessos até 2030?

O mercado é previsto para crescer a uma robusta TCAC de 15,81% de 2025 a 2030.

Qual segmento de produto lidera o mercado de analisadores de bioprocessos?

Instrumentos dominam, representando 58,54% da receita de 2024, embora software e análises sejam a categoria de crescimento mais rápido.

Qual região está crescendo mais rapidamente no mercado de analisadores de bioprocessos?

Ásia-Pacífico é esperada para registrar uma TCAC de 16,54% até 2030, superando todas as outras regiões.

Por que biossimilares são importantes para demanda futura?

Biossimilares requerem prova analítica intrincada de similaridade, empurrando demanda por analisadores multi-atributo de alta resolução e impulsionando uma TCAC de 18,99% neste segmento de aplicação.

Como fabricantes por contrato estão influenciando dinâmicas de mercado?

Organizações de fabricação por contrato estão escalando capacidade rapidamente, adotando plataformas analíticas padronizadas a uma TCAC de 18,67%, e assim expandindo a base de clientes para fornecedores de instrumentos e software.

Página atualizada pela última vez em: