Análise de mercado Lab-on-a-chip e Microarrays

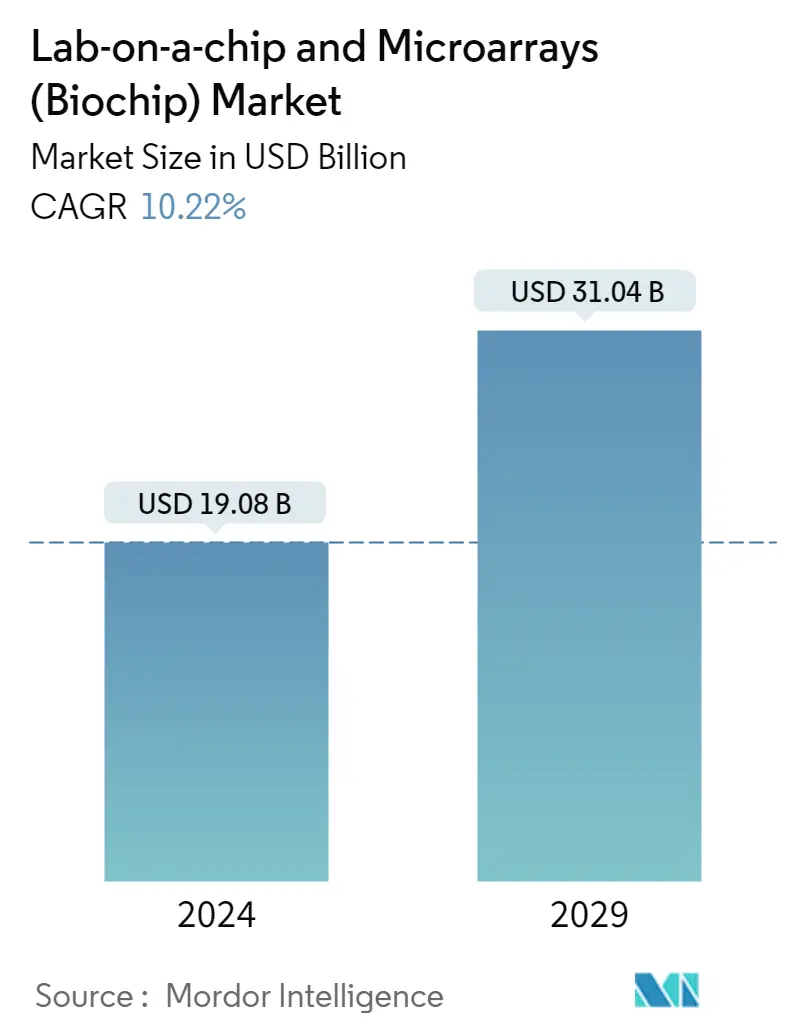

O tamanho do mercado Lab-on-a-chip e Microarrays é estimado em US$ 19,08 bilhões em 2024, e deverá atingir US$ 31,04 bilhões até 2029, crescendo a um CAGR de 10,22% durante o período de previsão (2024-2029).

A pandemia COVID-19 impactou significativamente o mercado de laboratório em um chip e microarrays (biochips). Por exemplo, um artigo publicado pela revista Nature Communication em janeiro de 2021 relatou que este microarranjo poderia ser usado como ferramenta de diagnóstico, como ferramenta epidemiológica para estimar com mais precisão a carga da doença da COVID-19 e como ferramenta de pesquisa para correlacionar anticorpos respostas com resultados clínicos. Assim, a pandemia de COVID-19 aumentou a procura por ferramentas de diagnóstico lab-on-a-chip. Porém, no cenário atual, prevê-se que com a presença de outras doenças crônicas e infecciosas, a demanda pelo mercado estudado deverá aumentar ao longo do período de previsão.

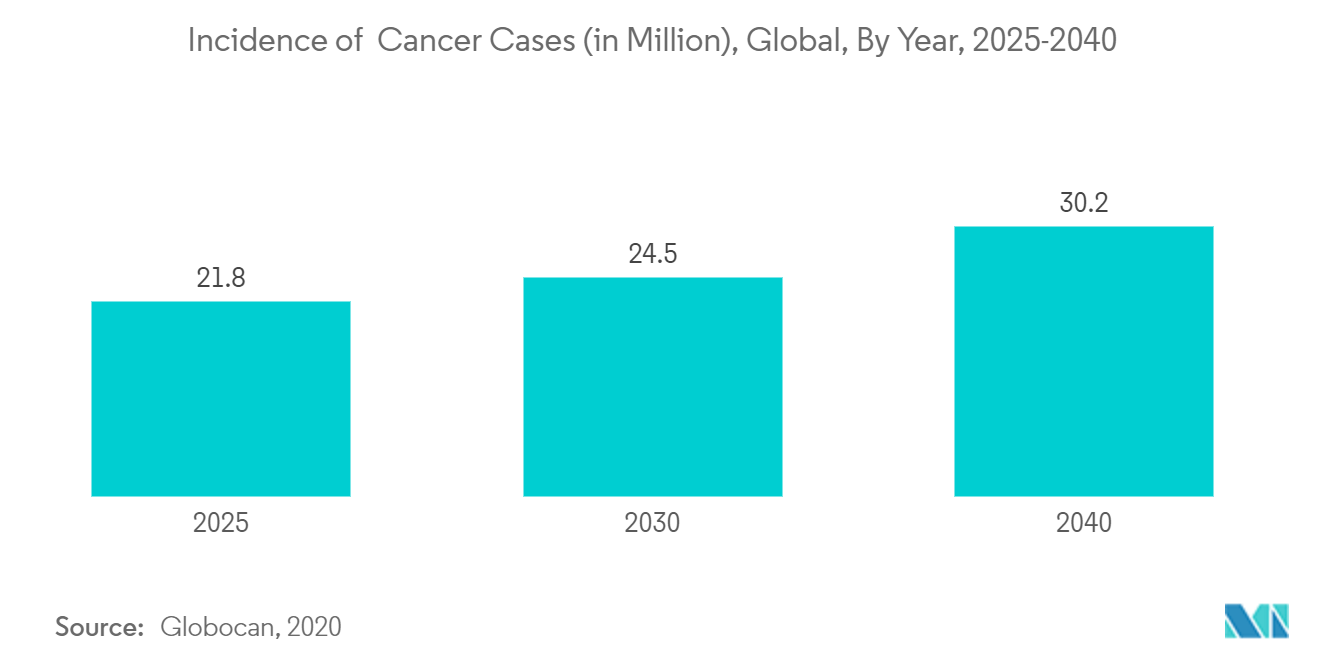

Os fatores que impulsionam o crescimento do mercado estudado estão aumentando a demanda por testes no local de atendimento, aumentando a incidência de doenças crônicas e aumentando a aplicação de proteômica e genômica na pesquisa do câncer. A maioria dos participantes do mercado está focada no desenvolvimento de testes diagnósticos novos e tecnologicamente avançados. As doenças crónicas são a principal causa de morte e incapacidade em todo o mundo. Por exemplo, um artigo publicado pela revista Plos One em março de 2022 relatou que 21% dos idosos na Índia tinham pelo menos uma doença crónica. As doenças crônicas são as principais causas de incapacidade e mortalidade entre a população idosa na Índia.

Da mesma forma, outro artigo publicado pela Conferência Europeia de Saúde Pública em Janeiro de 2022 relatou que mais de 3 milhões de pessoas serão afectadas pelo cancro até 2030 na Europa. Globalmente, as doenças crónicas (DC) são consideradas as principais causas de incapacidade e morbilidade. Como essas doenças são crônicas, é necessária uma tomada de decisão clínica precisa e oportuna. Nessa direção, a pesquisa para o desenvolvimento de novos sistemas POC baseados em laboratório em um chip para o diagnóstico de doenças crônicas é uma área emergente. Assim, espera-se que uma alta incidência de doenças crônicas impulsione o crescimento do mercado estudado.

Os biochips são cada vez mais utilizados no campo da pesquisa biomédica e biotecnológica. Com o avanço das tecnologias, houve um aumento na adoção de biochips em proteômica. As vantagens dos biochips de proteínas são o baixo consumo de amostras devido à sua tendência à miniaturização. Essas características dos microarranjos são importantes para análises em todo o proteoma. A proteômica está sendo amplamente adotada para descobertas de biomarcadores e medicamentos. Por exemplo, em abril de 2021, a PathogenDx Inc. informou que o USFDA havia emitido uma Autorização de Uso de Emergência (EUA) para seu ensaio de diagnóstico viral multiplexado COVID-19 patenteado, DetectX-Rv. DetectX-Rv é um teste de hibridização de RT-PCR e microarray de DNA destinado à detecção qualitativa de ácidos nucleicos de swabs SARS-CoV-2. Assim, tais aprovações para novos produtos também estão contribuindo para o crescimento do mercado estudado.

Assim, devido à crescente demanda por testes no local de atendimento, ao aumento da incidência de doenças crônicas e ao aumento da aplicação da proteômica e genômica na pesquisa do câncer, espera-se que o mercado estudado testemunhe um crescimento significativo durante o período de previsão. No entanto, as restrições de design da tecnologia lab-on-chip e a disponibilidade de tecnologias alternativas podem retardar o crescimento do mercado estudado.

Tendências de mercado de Lab-on-a-chip e Microarrays

Espera-se que o segmento Lab-on-a-chip testemunhe um crescimento significativo durante o período de previsão

Espera-se que o segmento lab-on-a-chip (LOC) tenha um crescimento positivo do mercado devido ao crescente número de doenças crônicas e aos crescentes avanços tecnológicos. Há também um aumento na adoção da medicina personalizada e na fácil acessibilidade da tecnologia lab-on-chip, o que aumentará a procura pela mesma em todo o mundo. Além disso, existem várias aplicações de LOC que estão crescendo rapidamente. Dispositivos Lab-on-a-chip equipados com eletrodos para detecção de partículas ou células, empacotamento de partículas, classificação, eletroforese, PCR, etc., estão disponíveis comercialmente.

Com o aumento do número de casos de COVID-19, há um número crescente de pesquisas para tratar e prevenir esta doença. Isso impulsionou a demanda por laboratórios em um chip. Por exemplo, em Janeiro de 2021, investigadores da Universidade de Alberta uniram forças para desenvolver um dispositivo LOC portátil para a detecção rápida de anticorpos COVID-19. Além disso, uma plataforma de imagem de baixo custo utilizando a tecnologia lab-on-a-chip criada pela Universidade da Califórnia por cientistas de Irvine pode estar disponível para diagnóstico rápido de coronavírus e testes de anticorpos.

Além disso, o mercado tem testemunhado desenvolvimentos frequentes em imunoensaios baseados em plataforma lab-on-a-chip (LOC). Essas plataformas LOC avançadas incluem chips microfluídicos, papel, fluxo lateral, eletroquímica e novos conceitos de biossensores. O rápido aumento na demanda por diagnóstico no local de atendimento é o fator mais proeminente que deverá impulsionar o segmento durante o período de previsão. Por exemplo, em fevereiro de 2022, a Onera Health lançou o Onera Biomedical-Lab-on-Chip, um subsistema de sensor de biossinal de potência ultrabaixa para dispositivos vestíveis. Este chip biomédico compacto foi projetado para processar múltiplos sinais biológicos, o que cria uma enorme oportunidade para dispositivos de saúde. Assim, tais desenvolvimentos estão impulsionando o crescimento deste segmento.

Assim, devido ao número crescente de doenças crônicas, ao aumento dos avanços tecnológicos, ao aumento da adoção da medicina personalizada e à fácil acessibilidade da tecnologia lab-on-chip, espera-se que o segmento testemunhe um crescimento significativo durante o período de previsão.

Espera-se que a América do Norte testemunhe um crescimento significativo durante o período de previsão

Espera-se que a América do Norte testemunhe um crescimento significativo durante o período de previsão devido à presença dos principais players do mercado na região e ao desenvolvimento da infraestrutura de saúde. Além disso, a região testemunhou importantes atividades de colaboração com gigantes da saúde que investem extensivamente em ID em tecnologia de microarrays. Por exemplo, em setembro de 2022, a Illumina Inc. lançou o NovaSeq X Series, novos sequenciadores em escala de produção, permitindo um sequenciamento mais rápido, mais poderoso e mais sustentável. Esta nova tecnologia revolucionária, NovaSeq X Plus, pode gerar mais de 20.000 genomas inteiros por ano, 2,5 vezes o rendimento dos sequenciadores anteriores, acelerando enormemente a descoberta genômica e os insights clínicos para compreender a doença e, por fim, transformar a vida dos pacientes. Assim, tais desenvolvimentos na região estão impulsionando o crescimento do mercado estudado.

O campo de diagnóstico no local de atendimento (POC) também utiliza amplamente a tecnologia microfluídica para diversas aplicações, como diagnóstico molecular, doenças infecciosas e doenças crônicas, em ambientes com recursos limitados. Por exemplo, um artigo publicado pela revista Frontiers of Bioengineering and Biotechnology em Janeiro de 2021 relatou que os Ensaios de Fluxo Lateral (LFAs) eram amplamente utilizados em testes POC e podem ser usados para diagnóstico e prognóstico de doenças como o cancro, através da identificação de biomarcadores específicos. Os LFAs têm sido amplamente utilizados para detectar uma série de patógenos e proteínas através da amplificação de anticorpos e ácidos nucleicos. Assim, os últimos avanços na pesquisa em microfluídica visam produzir dispositivos integrados que sejam autônomos, automatizados, fáceis de usar e rápidos.

Além disso, a elevada incidência de doenças crónicas registada na região também contribui para o crescimento deste segmento. Por exemplo, de acordo com as Estatísticas Canadenses do Câncer divulgadas em novembro de 2021, relataram que cerca de 229.200 canadenses foram diagnosticados com câncer em 2021. Da mesma forma, de acordo com a Federação Internacional de Diabetes (IDF) publicada, em 2021, cerca de 14 milhões de adultos no México foram vivendo com diabetes. Assim, um número tão elevado de pessoas que vivem com doenças crônicas na região também contribui para o crescimento do mercado estudado na região.

Nos últimos anos, o interesse em tecnologias de triagem de alto rendimento (HTS) na pesquisa acadêmica aumentou drasticamente nos Estados Unidos. Por exemplo, em outubro de 2022, a Ginkgo Bioworks firmou uma colaboração com a Merck para projetar até quatro enzimas para uso como biocatalisadores nos esforços de fabricação de ingredientes farmacêuticos ativos (API) da Merck. Através desta colaboração, a Ginkgo aproveitará sua vasta experiência em engenharia celular e design de enzimas, bem como suas capacidades em triagem automatizada de alto rendimento, desenvolvimento/otimização de processos de fabricação, bioinformática e análise para fornecer cepas ideais para expressão de biocatalisadores direcionados.

Assim, devido à presença dos principais players do mercado na região, ao aumento das doenças crônicas e ao desenvolvimento da infraestrutura de saúde, espera-se que a região testemunhe um crescimento significativo ao longo do período de previsão.

Visão geral da indústria de laboratório em um chip e microarrays

O mercado de laboratório em um chip e microarrays (biochip) é moderadamente competitivo, com a presença de algumas empresas que operam global e regionalmente. Alguns dos maiores players do mercado incluem Abbott Laboratories, Agilent Technologies Inc., Bio-Rad Laboratories Inc., Danaher Corporation (Cepheid), Fluidigm Corporation, Thermo Fisher Scientific Inc., PerkinElmer Inc., Micronit BV, Illumina Inc., Phalanx Biotech Group Inc., BioMerieux SA, Qiagen NV e Merck Kommanditgesellschaft auf Aktien.

Líderes de mercado de Lab-on-a-chip e Microarrays

-

Abbott Laboratories

-

Bio-Rad Laboratories Inc

-

Agilent Technologies Inc.

-

Thermo Fisher Scientific

-

BioMerieux SA

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

_Market.webp)

Notícias do mercado Lab-on-a-chip e Microarrays

- Outubro de 2022 MicrobioSeq (CD Genomics) lançou o sequenciamento do genoma completo de fagos para ajudar a descobrir biomarcadores e desenvolver métodos de tratamento não antibióticos. A CD Genomics usa tecnologias de sequenciamento de próxima geração e sequenciamento de leitura longa (principalmente sequenciamento Illumina HiSeq, Nanopore e PacBio SMRT) para fornecer serviços de sequenciamento de vírus/fagos e ajudar em estudos aprofundados de genômica estrutural e genômica comparativa.

- Outubro de 2022 A Thermo Fisher Scientific Inc. atualizou seu software Applied Biosystems Chromosome Analysis Suite (ChAS) por meio de uma colaboração com a Genoox, uma empresa de dados genômicos voltada para a comunidade. Os usuários do ChAS poderão acessar a plataforma de IA baseada em nuvem da Genoox. Ao automatizar a interpretação e os relatórios, o ChAS with Franklin fornece um fluxo de trabalho intuitivo e flexível para acesso instantâneo a resultados de análises citogenéticas consistentes e reprodutíveis.

Segmentação da indústria Lab-on-a-chip e Microarrays

De acordo com o escopo do relatório, um biochip é uma coleção de locais de teste miniaturizados (microarrays) dispostos em um substrato sólido que permite a realização de muitos testes ao mesmo tempo para obter maior rendimento e velocidade. Normalmente, a área de superfície de um biochip não é maior que uma unha. Tal como um chip de computador que pode realizar milhões de operações matemáticas num segundo, um biochip pode realizar milhares de reações biológicas, como a descodificação de genes, em poucos segundos.

O mercado Lab-on-a-chip e Microarrays é segmentado por tipo (Lab-on-a-chip e Microarray), Produtos (Instrumentos, Reagentes e Consumíveis, e Software e Serviços), Aplicação (Diagnóstico Clínico, Descoberta de Drogas, Genômica e Proteômica e Outras Aplicações), Usuário Final (Empresas Farmacêuticas e de Biotecnologia, Hospitais e Centros de Diagnóstico e Institutos Acadêmicos e de Pesquisa) e Geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África e América do Sul). O relatório de mercado também abrange os tamanhos e tendências estimados do mercado para 17 países diferentes nas principais regiões do mundo. O relatório oferece o valor (em milhões de dólares) para os segmentos acima.

| Laboratório em um chip |

| Microarranjo |

| Instrumentos |

| Reagentes e Consumíveis |

| Softwares e Serviços |

| Diagnóstico Clínico |

| Descoberta de drogas |

| Genômica e Proteômica |

| Outras aplicações |

| Empresas de biotecnologia e farmacêuticas |

| Hospitais e Centros de Diagnóstico |

| Institutos Acadêmicos e de Pesquisa |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Médio Oriente e África | CCG |

| África do Sul | |

| Resto do Médio Oriente e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por tipo | Laboratório em um chip | |

| Microarranjo | ||

| Por produtos | Instrumentos | |

| Reagentes e Consumíveis | ||

| Softwares e Serviços | ||

| Por aplicativo | Diagnóstico Clínico | |

| Descoberta de drogas | ||

| Genômica e Proteômica | ||

| Outras aplicações | ||

| Por usuário final | Empresas de biotecnologia e farmacêuticas | |

| Hospitais e Centros de Diagnóstico | ||

| Institutos Acadêmicos e de Pesquisa | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Médio Oriente e África | CCG | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Perguntas frequentes sobre pesquisa de mercado Lab-on-a-chip e microarrays

Qual é o tamanho do mercado Lab-on-a-chip e Microarrays (Biochip)?

O tamanho do mercado Lab-on-a-chip e Microarrays (Biochip) deverá atingir US$ 19,08 bilhões em 2024 e crescer a um CAGR de 10,22% para atingir US$ 31,04 bilhões até 2029.

Qual é o tamanho atual do mercado Lab-on-a-chip e Microarrays (Biochip)?

Em 2024, o tamanho do mercado Lab-on-a-chip e Microarrays (Biochip) deverá atingir US$ 19,08 bilhões.

Quem são os principais atores do mercado Lab-on-a-chip e Microarrays (Biochip)?

Abbott Laboratories, Bio-Rad Laboratories Inc, Agilent Technologies Inc., Thermo Fisher Scientific, BioMerieux SA são as principais empresas que operam no mercado Lab-on-a-chip e Microarrays (Biochip).

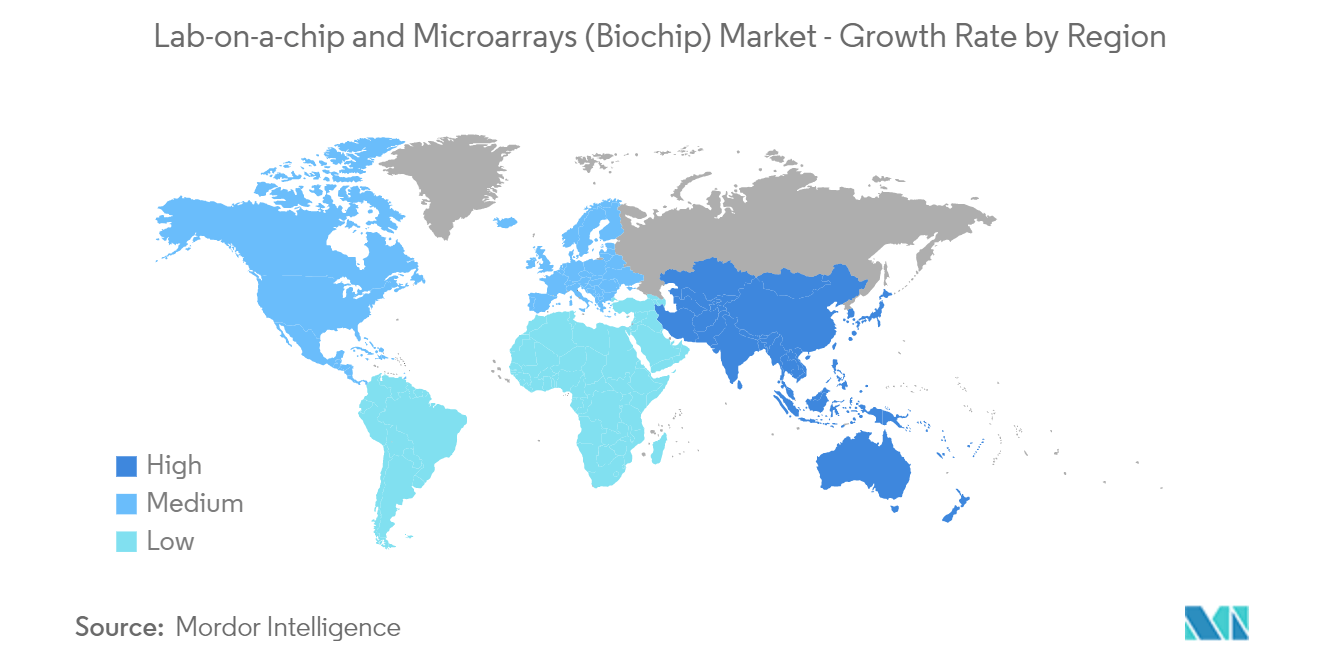

Qual é a região que mais cresce no mercado Lab-on-a-chip e Microarrays (Biochip)?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado Lab-on-a-chip e Microarrays (Biochip)?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado Lab-on-a-chip e Microarrays (Biochip).

Que anos esse mercado Lab-on-a-chip e Microarrays (Biochip) cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado Lab-on-a-chip e Microarrays (Biochip) foi estimado em US$ 17,31 bilhões. O relatório cobre o tamanho histórico do mercado Lab-on-a-chip e Microarrays (Biochip) por anos 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado Lab-on-a-chip e Microarrays (Biochip) por anos. 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria Lab-on-a-chip e microarrays

Estatísticas para a participação de mercado de Lab-on-a-chip e Microarrays em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise Lab-on-a-chip e Microarrays inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.