Tamanho e Participação do Mercado de Equipamentos para Biobancos

Análise do Mercado de Equipamentos para Biobancos pela Mordor Intelligence

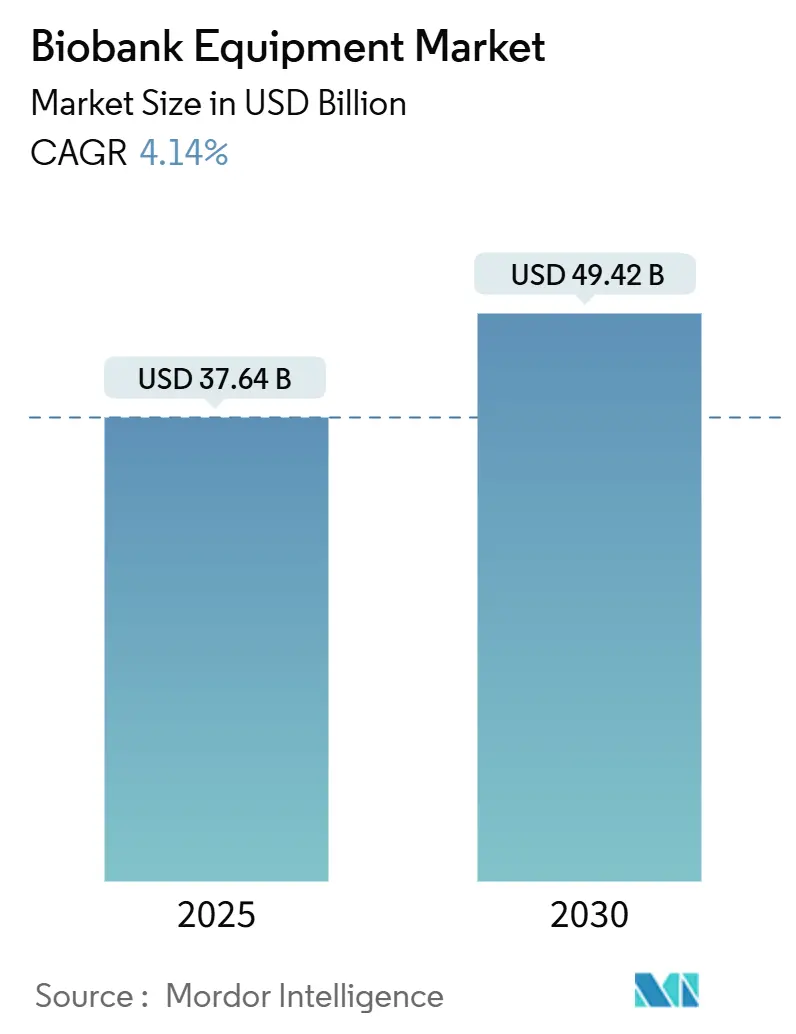

O tamanho do Mercado de Equipamentos para Biobancos está estimado em USD 37,64 bilhões em 2025, e deve atingir USD 49,42 bilhões até 2030, a uma TCAC de 4,14% durante o período de previsão (2025-2030).

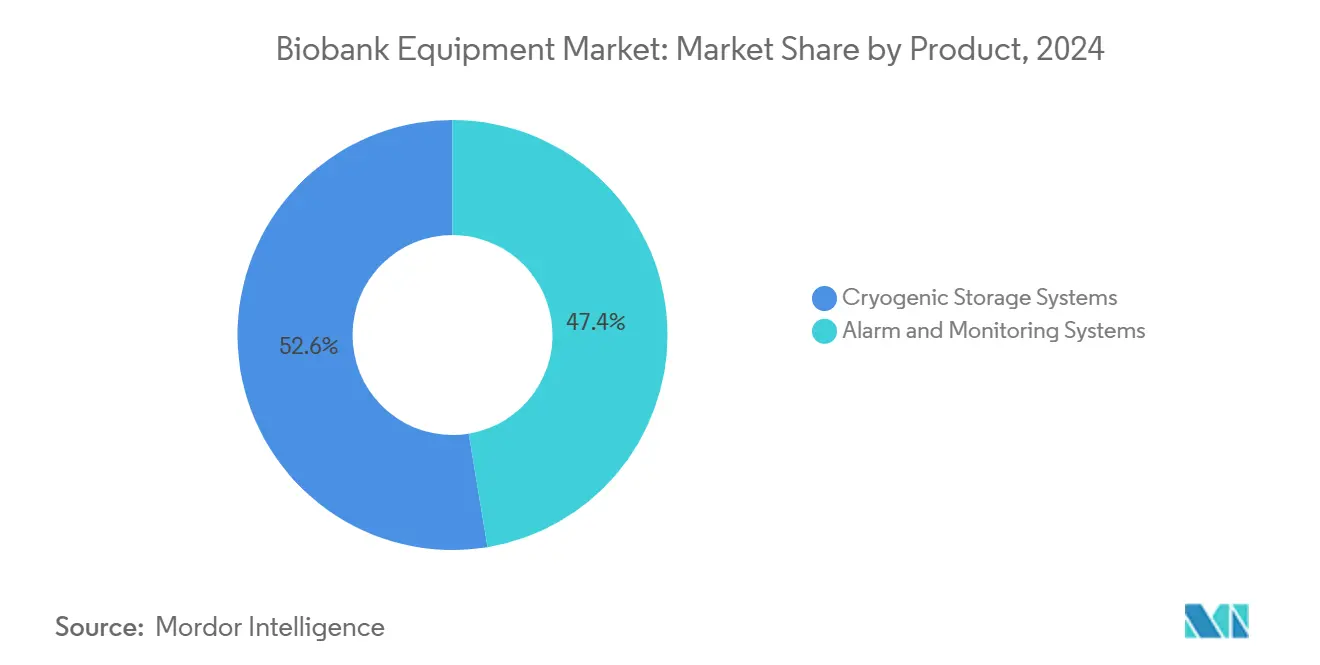

A demanda se concentra em sistemas de temperatura ultra-baixa que detêm 52,58% de participação em 2024, refletindo seu papel na preservação de amostras de terapia avançada. O crescimento também vem de plataformas de alarme e monitoramento que protegem biorrepositórios distribuídos, o aumento de pipelines de medicina regenerativa e medidas regulatórias que padronizam a qualidade além das fronteiras. A América do Norte lidera os gastos, mas a Ásia-Pacífico mostra o momentum mais forte à medida que reformas regionais flexibilizam controles de recursos genéticos e impulsionam programas de medicina de precisão. A dinâmica competitiva depende de designs energeticamente eficientes, ferramentas de inventário orientadas por IA e campanhas de aquisição por fornecedores globais que buscam escala e profundidade regulatória.

Principais Conclusões do Relatório

- Por produto, sistemas de armazenamento criogênico detiveram 52,58% da participação do mercado de equipamentos para biobancos em 2024, enquanto freezers devem expandir a uma TCAC de 5,70% até 2030.

- Por aplicação, medicina regenerativa teve uma participação de 36,47% do mercado de equipamentos para biobancos em 2024 e está avançando a uma TCAC de 6,41% até 2030.

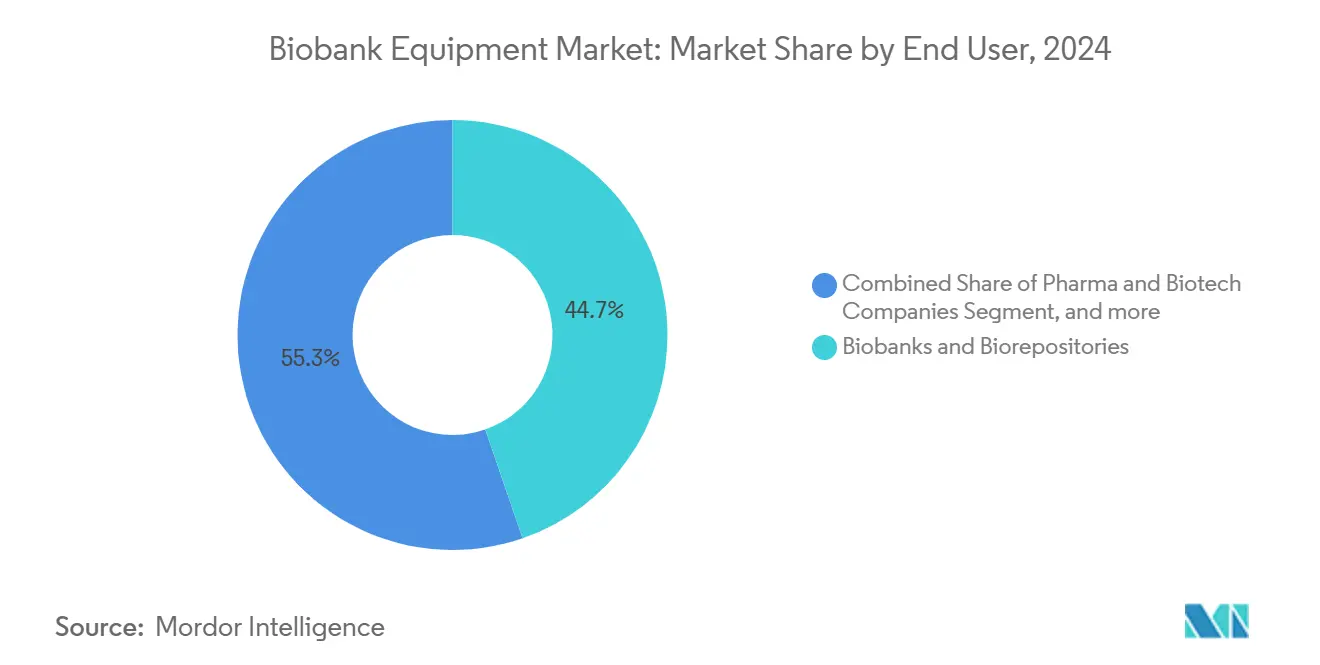

- Por usuário final, biobancos e biorrepositórios lideraram com uma participação de 44,73% em 2024, enquanto hospitais e centros de diagnóstico devem crescer a uma TCAC de 5,12% até 2030.

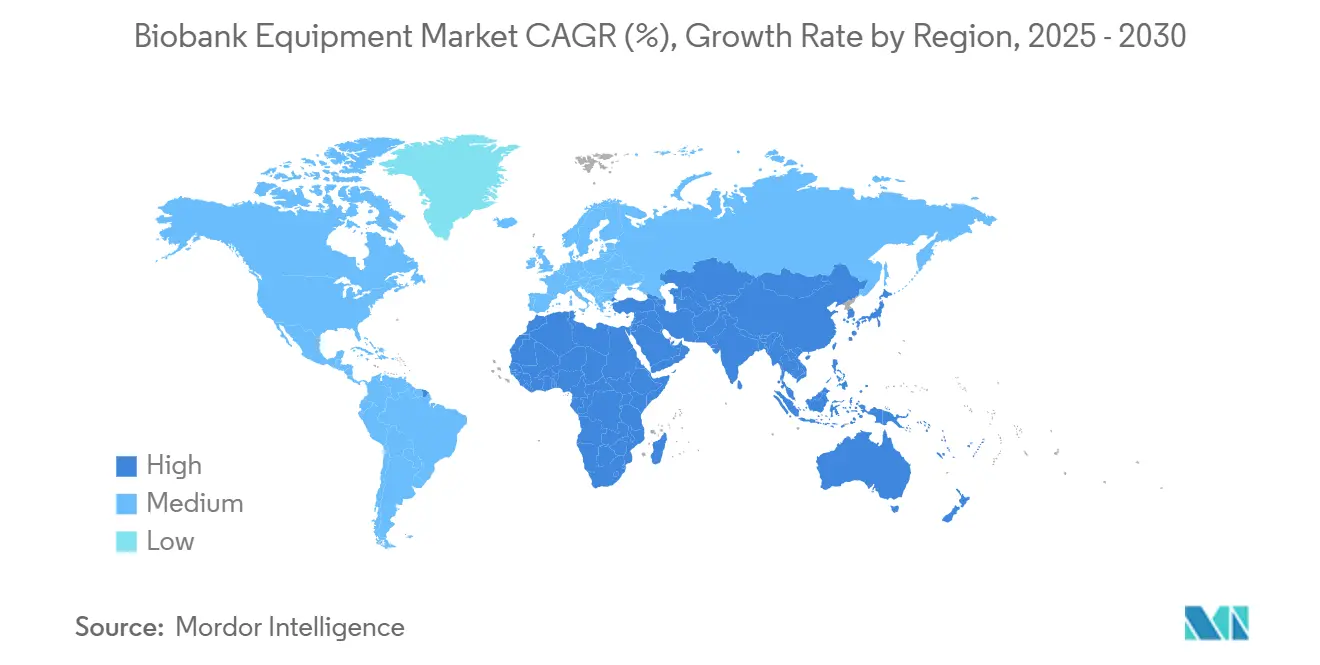

- Por geografia, América do Norte comandou 37,61% do mercado de equipamentos para biobancos em 2024, mas Ásia-Pacífico deve registrar a TCAC mais rápida de 7,36% até 2030.

Tendências e Insights do Mercado Global de Equipamentos para Biobancos

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Progresso em Medicina de Células-Tronco e Regenerativa | +1.2% | Global, com concentração na América do Norte e UE | Médio prazo (2-4 anos) |

| Prevalência Crescente de Doenças Crônicas | +0.8% | Global, com maior impacto em populações envelhecidas | Longo prazo (≥ 4 anos) |

| Aumento de Financiamento de Governos e ONGs | +0.7% | América do Norte, UE e mercados emergentes da APAC | Curto prazo (≤ 2 anos) |

| Demanda Crescente por Amostras de Medicina de Precisão | +0.9% | América do Norte e UE principalmente, expandindo para APAC | Médio prazo (2-4 anos) |

| Expansão de Biobancos Descentralizados e Próximos ao Paciente | +0.6% | Global, com adoção precoce em mercados desenvolvidos | Longo prazo (≥ 4 anos) |

| Gestão de Inventário e Acesso Aprimorados por IA | +0.4% | Mercados desenvolvidos inicialmente, escalando globalmente | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Progresso em Medicina de Células-Tronco e Regenerativa

Aprovações regulatórias para CAR-T e outras terapias celulares estão elevando o padrão para precisão de armazenamento, levando operadores de biobancos a adotar freezers ultra-baixos capazes de manter viabilidade ao longo de cronogramas estendidos.[1]Thermo Fisher Scientific, "Proteomics Collaboration with UK Biobank," thermofisher.com Projetos como o estudo de proteômica do UK Biobank, que perfila 5.400 proteínas de 600.000 amostras, confirmam o volume e diversidade de material agora entrando em repositórios. Fabricantes respondem com sistemas integrados que combinam controle de temperatura, robótica automatizada de coleta e colocação, e pegadas de dados prontas para auditoria. A mudança de armazenamento grau-pesquisa para compatível com BPF amplia margens para fornecedores que combinam hardware e software em um pacote validado único. À medida que plantas comerciais de terapia celular escalam, a demanda por energia redundante e monitoramento também aumenta, garantindo contratos de serviço de vários anos.

Prevalência Crescente de Doenças Crônicas

Coortes longitudinais de diabetes, oncologia e cardiovascular requerem arquivamento de milhões de alíquotas para rastreamento multi-ômico, visível no primeiro biobanco de diabetes da Índia lançado em Chennai. O modelo favorece equipamentos modulares que expandem capacidade sem perturbar amostras legadas. Sensores IoT agora sinalizam micro-variações de temperatura para proteger integridade metabolômica, enquanto manutenção preditiva reduz tempo de inatividade não planejado. Fornecedores que oferecem estantes flexíveis, reabastecimento rápido de LN₂ e painéis em nuvem ganham preferência entre programas de saúde pública encarregados de acompanhamento de décadas. A tendência também suporta bancos satélites regionais que encurtam tempos de transporte de amostras e reduzem risco da cadeia de frio.

Aumento de Financiamento de Governos e ONGs

Investimentos públicos, como a Missão de Futuros da Saúde Genômica de USD 500,1 milhões da Austrália, reservam orçamentos para atualizações de biorrepositórios.[2]Australian Government Department of Health and Aged Care, "Genomics Health Futures Mission," health.gov.au O programa All of Us do NIH continua em direção à sua meta de 1 milhão de participantes, sustentando pedidos para freezers de alta densidade e arquivos automatizados. Critérios de concessão cada vez mais pontuam na pegada energética, empurrando fornecedores a publicar rótulos ACT e adotar compressores de refrigerante natural. Equipes de aquisição preferem fornecedores com certificações ISO estabelecidas e centros de serviço globais, impulsionando consolidação através de F&A à medida que líderes de mercado correm para escalar capacidades de conformidade.

Demanda Crescente por Amostras de Medicina de Precisão

Consórcios multi-ômicos precisam de armazenamento que preserva DNA, RNA, proteínas e metabólitos em um fluxo de trabalho único, elevando rastreabilidade e cadeia de custódia. O Consórcio Multi-Ômico para Saúde e Doença do NIH estabelece parâmetros operacionais padrão que biobancos devem atender para harmonização de dados.[3]National Human Genome Research Institute, "Multi-Omics for Health and Disease," genome.govRotulagem automatizada de tampas e validação de código de barras reduzem taxas de erro, enquanto software de coleta guiado por IA acelera recuperação para ensaios sensíveis ao tempo. Fabricantes de equipamentos agora agrupam estantes inteligentes, tampas RFID e conectores LIMS como um projeto turnkey, desbloqueando receita recorrente de assinaturas de análises.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Regulamentações Complexas e Divergentes | -0.6% | Global, com maior impacto em operações multi-jurisdicionais | Curto prazo (≤ 2 anos) |

| Alto Capex para Ativos de Temperatura Ultra-Baixa | -0.8% | Mercados emergentes principalmente, impacto moderado em regiões desenvolvidas | Médio prazo (2-4 anos) |

| Regulamentações Ambientais e Mandatos de Eliminação Progressiva de F-Gas | -0.9% | América do Norte e UE principalmente, expandindo globalmente | Curto prazo (≤ 2 anos) |

| Falta de Padronização de Dados e Interoperabilidade LIMS | -0.4% | Global, com maior impacto em mercados fragmentados | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Regulamentações Complexas e Divergentes

Operadores gerenciando repositórios transfronteiriços enfrentam regras de consentimento inconsistentes, limites de exportação de bioamostras e códigos de segurança de refrigeração. O relaxamento de controles de recursos genéticos da China, embora positivo a longo prazo, força uma revisão de conformidade de curto prazo para estudos multinacionais. Enquanto isso, ações de aplicação da FDA contra fabricantes de dispositivos ilustram as penalidades por lapsos de qualidade. Fornecedores menores lutam para financiar a carga de trabalho de documentação e auditoria, favorecendo incumbentes com equipe dedicada de assuntos regulatórios. Regras fragmentadas também atrasam lançamentos de refrigerantes inovadores de baixo GWP porque caminhos de certificação diferem por região.

Regulamentações Ambientais e Mandatos de Eliminação Progressiva de F-Gas

A EPA dos EUA agora exige sistemas de detecção de vazamento em unidades com refrigerantes de alto GWP, escalando custos de retrofit para frotas legadas. Medidas paralelas da UE aceleram a mudança para designs de hidrocarboneto ou CO₂, mas gerentes de laboratório temem trade-offs de desempenho, estendendo ciclos de compra. Fabricantes devem redesenhar compressores, sensores e isolamento enquanto preservam uniformidade a -80 °C. Orçamentos de P&D aumentam e encurtam ciclos de vida de produtos, o que alimenta prêmios de preço que alguns compradores de mercados emergentes não conseguem absorver. Aqueles capazes de fornecer plataformas validadas de refrigerante natural ganham vantagem de pioneiro, embora filas de certificação prolonguem prazos de entrega.

Análise de Segmentos

Por Produto: Sistemas Criogênicos Impulsionam Evolução do Mercado

Sistemas de armazenamento criogênico capturaram 52,58% do mercado de equipamentos para biobancos em 2024, sublinhando sua centralidade para preservação de terapia avançada. A demanda se centra em freezers ultra-baixos que equilibram estabilidade de -80 °C com 20% menor consumo de energia, reduzindo despesa operacional em escala. A linha PHC VIP ECO SMART ilustra essa mudança através de compressores de velocidade variável e telemetria em nuvem que registram cada abertura de porta. Freezers também lideram crescimento a uma TCAC de 5,70% até 2030 à medida que organizações de desenvolvimento e manufatura por contrato multiplicam repositórios satélites próximos a suítes de manufatura. Refrigeradores mantêm tração para preparação de amostras de ciclo curto, enquanto máquinas de gelo permanecem ferramentas de nicho para pods de transporte. Módulos de alarme e monitoramento crescem paralelamente, ganhando pedidos de operadores que retrofitam capacidade de conformidade em frotas instaladas.

Legislação energética está moldando design, levando fornecedores a adotar refrigerantes naturais e isolamento de espuma in-place que melhora tempo de retenção durante quedas de energia. A série CryoBio da Haier Biomedical adiciona controladores duplos e estantes marcadas com RFID para aprimorar redundância. Fornecedores também modularizam hardware para que usuários possam trocar compressores ou adicionar câmeras sem perturbar armazenamento. Integração com sistemas de gerenciamento de informações de laboratório cria continuidade de dados, permitindo que pesquisadores consultem inventário em tempo real. Contratos de serviço agora agrupam calibração anual, atualizações de firmware e auditorias energéticas, expandindo fluxos de receita de anuidade. Fornecedores que entregam APIs abertas e certificação de segurança cibernética ganham preferência de equipes de TI hospitalares buscando supervisão de painel único.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Aplicação: Medicina Regenerativa Lidera Trajetória de Crescimento

Fluxos de trabalho de medicina regenerativa representaram 36,47% de participação em 2024 e devem subir 6,41% ao ano até 2030, refletindo o lançamento comercial de terapias de células-tronco e editadas geneticamente. O tamanho do mercado de equipamentos para biobancos para este segmento se beneficia de mandatos BPF que especificam tolerâncias térmicas rigorosas e protocolos de limpeza validados. Laboratórios de descoberta de medicamentos sustentam pedidos constantes à medida que triagem de alto rendimento depende de bioarquivos bem caracterizados. Grandes estudos populacionais, como a coorte All of Us do NIH, mantêm bancos de epidemiologia escalando capacidade.

Explorações multi-ômicas estimulam demanda por freezers que preservam ácidos nucleicos, proteínas e metabólitos lado a lado. A iniciativa de proteômica de 600.000 amostras do UK Biobank destaca a importância de taxas de coleta rápidas e rastreabilidade de código de barras no nível da amostra. Manuseio automatizado mitiga ciclos de congelamento-descongelamento, protegendo assinaturas moleculares vitais para validação de biomarcadores. Fornecedores adicionam câmaras filtradas HEPA e descontaminação UV-C para manter esterilidade entre lotes. Consumíveis co-desenvolvidos, como cryovials de baixa ligação e filmes seladores de temperatura dupla, complementam vendas de hardware e prendem clientes em ecossistemas proprietários. O resultado é maior valor vitalício por freezer instalado.

Por Usuário Final: Hospitais Impulsionam Tendência de Descentralização

Hospitais e centros de diagnóstico devem crescer 5,12% anualmente, espelhando um pivô em direção ao banking de espécimes próximo ao paciente que suporta decisões clínicas rápidas. Freezers de menor pegada com energia de 120v e conectores LIMS plug-and-play permitem armazenamento local sem infraestrutura especializada. A participação do mercado de equipamentos para biobancos permanece liderada por biobancos centralizados com 44,73% em 2024, ainda seu papel evolui em direção ao arquivamento de longo prazo e gerenciamento de overflow. Empresas farmacêuticas e de biotecnologia terceirizam mais armazenamento para provedores por contrato, liberando capital para P&D.

Institutos acadêmicos continuam como adotantes precoces de automação, ilustrado pelo acordo Azenta para uma expansão de 16 milhões de amostras usando a plataforma BioArc Ultra capaz de 9 milhões de coletas anualmente. Modelos híbridos emergem nos quais nós hospitalares coletam e pré-processam amostras antes de enviar para repositórios nacionais para arquivamento de congelamento profundo. Fornecedores de equipamentos, portanto, criam módulos padronizados que podem ser replicados em dezenas de porões hospitalares ainda permanecem conectados a um portal de monitoramento central. Serviços de treinamento e certificação tornam-se diferenciadores, garantindo SOPs uniformes através de redes distribuídas.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

América do Norte comandou 37,61% do mercado de equipamentos para biobancos em 2024 à medida que estruturas estabelecidas do NIH e FDA recompensam fornecedores que atendem regras de validação rigorosas. Programas como All of Us mantêm aquisição de freezers estável, enquanto o corredor de terapia celular do Canadá ao redor de Hamilton atrai investimento em repositórios de nitrogênio líquido. Mudanças de política climática dos EUA também aceleram atualizações em direção a plataformas de baixo GWP, favorecendo fornecedores com portfólios de refrigerante natural. A base crescente de exportação farmacêutica do México gera demanda por biobancos de média escala que suportam testes de liberação de lote, embora lacunas de infraestrutura ainda limitem adoção de automação.

Europa registra expansão consistente no rastro de iniciativas de compartilhamento de dados transfronteiriços que empurram padronização. O UK Biobank permanece como cliente emblemático, testando braços robóticos coletores e análises de inventário alimentadas por IA. Clusters de ciências da vida da Alemanha, como Renânia do Norte-Vestfália, criam demanda de showroom, evidenciado pelo novo centro de experiência de Düsseldorf da Bio-Techne abrindo em 2026. Metas do Acordo Verde da UE reforçam compras de freezers energeticamente eficientes, e chamadas de concessão regionais agora concedem pontos extras a unidades rotuladas ACT.

Ásia-Pacífico é a região de crescimento mais rápido a 7,36% TCAC até 2030 à medida que pilotos de medicina de precisão escalam. O relaxamento de aprovações de recursos genéticos da China desbloqueia sourcing estrangeiro de hardware enquanto fábricas locais aumentam produção de consumíveis. A Missão de Futuros da Saúde Genômica da Austrália injeta capital de longo prazo na capacidade nacional de biobanking, impulsionando pedidos para arquivos automatizados. Repositórios específicos de doenças da Índia, começando com diabetes, empurram fornecedores a desenvolver sistemas robustos e estáveis em energia para cidades de segundo nível. Mercados maduros no Japão e Coreia do Sul sustentam ciclos de substituição e favorecem equipamentos que se integram com pilhas avançadas de TI hospitalar.

Panorama Competitivo

O mercado de equipamentos para biobancos é moderadamente consolidado, com líderes globais alavancando F&A, P&D e músculo regulatório. Thermo Fisher planeja adquirir USD 40-50 bilhões em aquisições para aprofundar seu portfólio integrado. Recentemente ganhou o contrato de proteômica do UK Biobank, sublinhando vantagens de escala. PHC Corporation diferencia através de compressores inteligentes em energia, enquanto Haier Biomedical empurra dispositivos de controlador duplo para atender garantias de tempo de atividade. Cytiva faz parceria com Cellular Origins para automatizar manufatura de terapia celular, sinalizando convergência entre linhas de armazenamento e processamento.

Conformidade ambiental torna-se uma questão de cunha. Fornecedores que certificam freezers de refrigerante natural à frente da regulamentação ganham participação precoce, enquanto empresas lentas para transição enfrentam hesitação do cliente. Painéis habilitados por IA que preveem falhas e otimizam recuperação de lotes adicionam receitas de software aderentes. A decisão da BD de desmembrar Biosciences e Diagnostic Solutions em 2025 ilustra como refocalização estratégica pode desbloquear valor para acionistas e aguçar go-to-market ao redor de nichos de crescimento. Novos entrantes visam sensores de monitoramento inteligente modulares, mas incumbentes de hardware rapidamente agrupam recursos similares, preservando seu fosso de base instalada.

Parcerias oportunistas surgem em mercados emergentes onde concessões governamentais exigem montagem local. Joint ventures ajudam multinacionais a navegar regras de conteúdo local ainda manter qualidade global. No geral, custos de mudança permanecem altos devido ao risco de integridade de amostra, ancorando relacionamentos com clientes por 10-plus anos e reforçando incumbência.

Líderes da Indústria de Equipamentos para Biobancos

-

Becton, Dickinson and Company

-

Hamilton Company

-

Merck KGaA

-

Thermo Fisher Scientific

-

Azenta Life Sciences (Brooks)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio de 2025: Zhongke Meiling apresentou suas tecnologias de biobanking de ponta no Congresso Europe Biobank Week (EBW) 2025, realizado de 13 a 16 de maio no Palazzo dei Congressi em Bolonha, Itália. Exibindo no Estande No. 28, a empresa demonstrou seu compromisso com o avanço da ciência de biopreservação e fortalecimento da colaboração global no ecossistema de medicina de precisão. Como um dos principais eventos internacionais dedicados ao biobanking, EBW 2025 forneceu uma plataforma para Zhongke Meiling destacar seus sistemas de armazenamento automatizados e soluções de temperatura ultra-baixa para uma audiência de mais de 1.500 profissionais de mais de 50 países.

- Maio de 2024: Hamilton Storage anunciou a implementação de seus Sistemas de Armazenamento Automatizado BiOS avançados no UK Biobank, uma das bases de dados biomédicas mais abrangentes do mundo. Esta integração estratégica está definida para aprimorar as capacidades de preservação e recuperação de amostras de longo prazo do biobanco, apoiando sua missão de acelerar descobertas na saúde humana. A adoção do Hamilton BiOS sublinha uma tendência crescente da indústria em direção à automação, estabilidade de temperatura ultra-baixa e gerenciamento de amostras orientado por dados em biobanking de grande escala.

- Maio de 2024: Quatro sistemas de armazenamento automatizado Hamilton BiOS de alta capacidade da Hamilton Storage Technologies Inc. foram instalados na nova sede do UK Biobank no Manchester Science Park.

- Fevereiro de 2024: Azenta Inc. lançou seu BioArc Ultra, um sistema automatizado avançado projetado para gerenciamento de amostras ultrageladias de alta densidade e ecológico. Esta solução aprimora a eficiência do gerenciamento de amostras de grande escala.

Escopo do Relatório Global do Mercado de Equipamentos para Biobancos

Conforme o escopo do relatório, equipamentos de biobanking são usados no biorrepositório, que armazena amostras biológicas para propósitos de pesquisa. Pesquisadores usam equipamentos de biobanking para conduzir testes ou analisar espécimes armazenados em um biobanco.

O mercado de equipamentos para biobancos é segmentado por produto, aplicação e geografia. Por produto, o mercado é segmentado em equipamentos e mídia e consumíveis. Por equipamentos, o mercado é segmentado em sistemas de armazenamento criogênico, sistemas de monitoramento de alarme e outros equipamentos. Por aplicação, o mercado é segmentado em medicina regenerativa, descoberta de medicamentos e outras aplicações. Por geografia, o mercado é segmentado em América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África, e América do Sul. O relatório também cobre os tamanhos de mercado estimados e tendências para 17 países através das principais regiões globalmente. O relatório oferece os tamanhos de mercado e previsões em termos de valor (USD) para os segmentos acima.

| Sistemas de Armazenamento Criogênico | Refrigeradores |

| Freezers | |

| Máquinas de Gelo | |

| Sistemas de Alarme e Monitoramento |

| Medicina Regenerativa |

| Descoberta de Medicamentos |

| Pesquisa de Doença e Epidemiologia |

| Pesquisa de Ciências da Vida e Genômica |

| Biobancos e Biorrepositórios |

| Empresas Farmacêuticas e de Biotecnologia |

| Institutos Acadêmicos e de Pesquisa |

| Hospitais e Centros de Diagnóstico |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Oriente Médio e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por Produto | Sistemas de Armazenamento Criogênico | Refrigeradores |

| Freezers | ||

| Máquinas de Gelo | ||

| Sistemas de Alarme e Monitoramento | ||

| Por Aplicação | Medicina Regenerativa | |

| Descoberta de Medicamentos | ||

| Pesquisa de Doença e Epidemiologia | ||

| Pesquisa de Ciências da Vida e Genômica | ||

| Por Usuário Final | Biobancos e Biorrepositórios | |

| Empresas Farmacêuticas e de Biotecnologia | ||

| Institutos Acadêmicos e de Pesquisa | ||

| Hospitais e Centros de Diagnóstico | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Principais Perguntas Respondidas no Relatório

Qual é o tamanho atual do mercado de equipamentos para biobancos?

O mercado de equipamentos para biobancos está avaliado em USD 37,64 bilhões em 2025 e deve subir para USD 49,42 bilhões até 2030.

Qual segmento de produto está crescendo mais rapidamente?

Freezers, particularmente modelos de temperatura ultra-baixa, estão expandindo a uma TCAC de 5,70% até 2030 à medida que plantas de medicina regenerativa escalam necessidades de produção.

Por que a Ásia-Pacífico é o mercado regional de crescimento mais rápido?

Reformas regulatórias na China, financiamento de genômica de grande escala na Austrália e bancos específicos de doenças na Índia impulsionam uma TCAC de 7,36% para Ásia-Pacífico até 2030.

Como regulamentações ambientais estão influenciando decisões de compra?

Regras de F-gas dos EUA e UE empurram compradores em direção a freezers de refrigerante natural com sistemas de detecção de vazamento, levando ciclos acelerados de substituição de equipamentos.

Qual área de aplicação detém a maior participação de mercado?

Medicina regenerativa lidera com 36,47% de participação em 2024 graças ao lançamento comercial de terapias celulares e genéticas.

Quais estratégias competitivas dominam o mercado?

Líderes globais perseguem aquisições de grande escala, incorporam monitoramento orientado por IA e certificam tecnologias de baixo GWP para atender padrões regulatórios em evolução e garantir contratos de serviço de longo prazo.

Página atualizada pela última vez em: