Análise do mercado de bioetanol

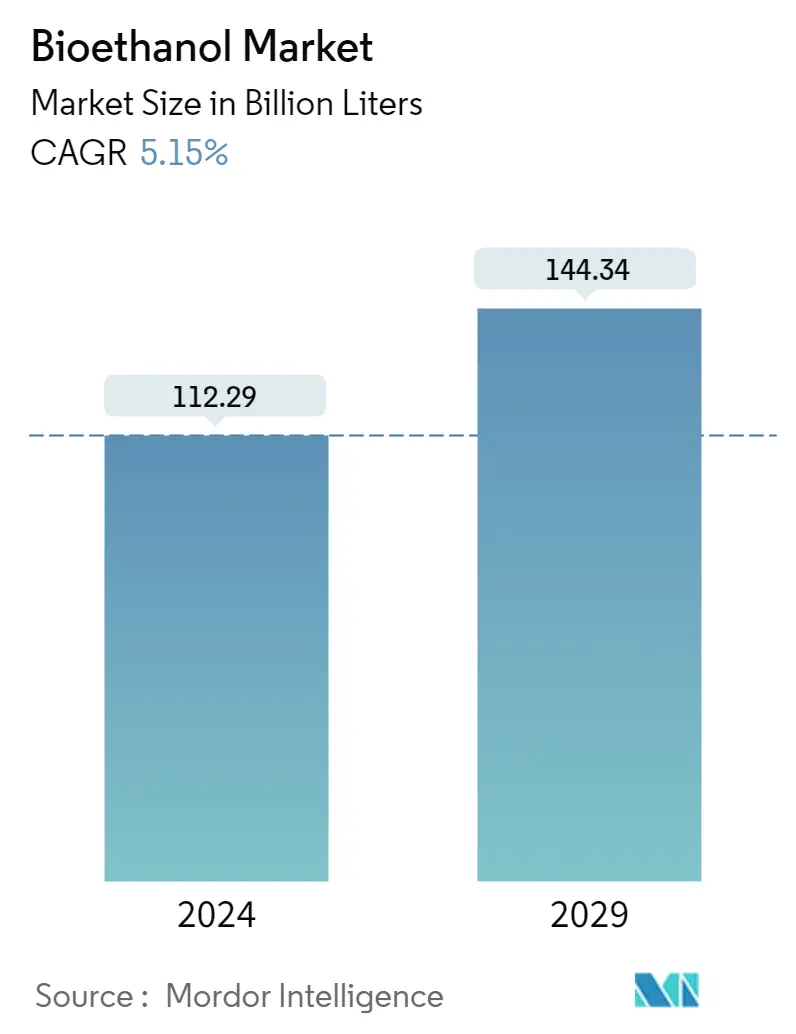

O tamanho do mercado de bioetanol é estimado em 112,29 bilhões de litros em 2024, e deverá atingir 144,34 bilhões de litros até 2029, crescendo a um CAGR de 5,15% durante o período de previsão (2024-2029).

O Mercado de Bioetanol foi afetado negativamente pelo COVID-19 devido a interrupções na cadeia de abastecimento. No entanto, o mercado recuperou em 2021. Os principais factores que impulsionaram o mercado foram as crescentes iniciativas governamentais e o aumento das restrições à comercialização de gasolina contendo uma maior percentagem de etanol nos Estados Unidos.

No curto prazo, o aumento das iniciativas favoráveis, a combinação de mandatos dos órgãos reguladores e as crescentes preocupações ambientais sobre o uso de combustíveis fósseis e a necessidade de biocombustíveis são os fatores que impulsionam o crescimento do mercado.

A eliminação progressiva dos veículos baseados em combustível devido ao aumento da demanda por carros elétricos e a mudança do foco para o bio-butanol são os fatores que dificultam o crescimento do mercado.

O desenvolvimento da produção de bioetanol de segunda geração e o aumento do consumo de biocombustíveis como o bioetanol na indústria da aviação provavelmente criarão oportunidades para o mercado no futuro.

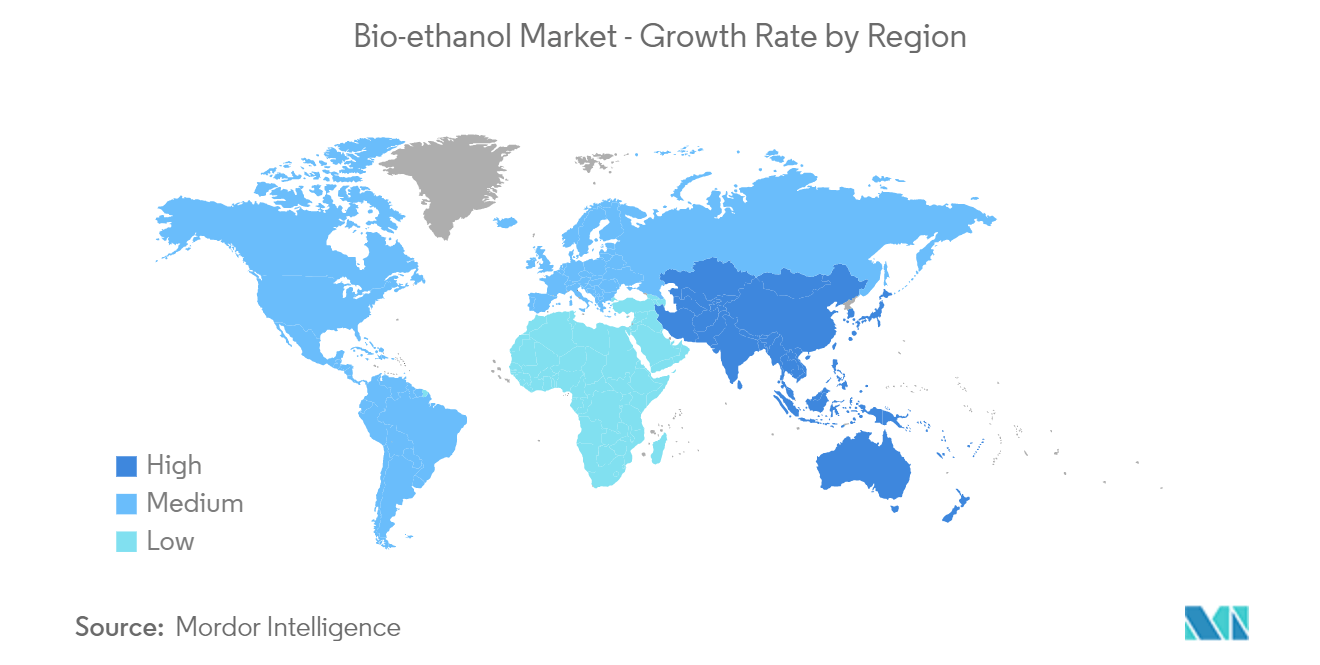

A América do Norte dominou o mercado global, com os Estados Unidos tendo o consumo mais significativo.

Tendências do mercado de bioetanol

Aumento do uso no setor automotivo e de transporte

As aplicações mais extensas do bioetanol são combustíveis e aditivos de combustível nas indústrias automotiva e de transporte. É utilizado juntamente com a gasolina convencional para abastecer motores a gasolina em veículos rodoviários. Também pode produzir ETBE (éter etil-terciário-butílico), um intensificador de octanagem usado em muitos tipos de gasolina.

A mistura do bioetanol com combustíveis convencionais melhora a sua renovabilidade. A energia E10 tem esse nome porque contém 10% de etanol. O bioetanol é um combustível de baixo carbono que pode ajudar a descarbonizar a indústria dos transportes.

Nos Estados Unidos, foram concedidos incentivos fiscais aos comerciantes de gasolina pela utilização do bioetanol como intensificador de octanas e extensor de gás ao longo das últimas três décadas. Isso impulsionou o uso do bioetanol neste setor.

Os produtores de biocombustíveis nos Estados Unidos receberam um impulso da legislação mais recente, que abrange financiamento e créditos fiscais críticos para a produção de combustíveis com baixo teor de carbono. Foi atribuído um financiamento de 500 milhões de dólares para melhorias na infra-estrutura de biocombustíveis, através da instalação de tanques de armazenamento e equipamento relacionado para misturas de etanol e biodiesel.

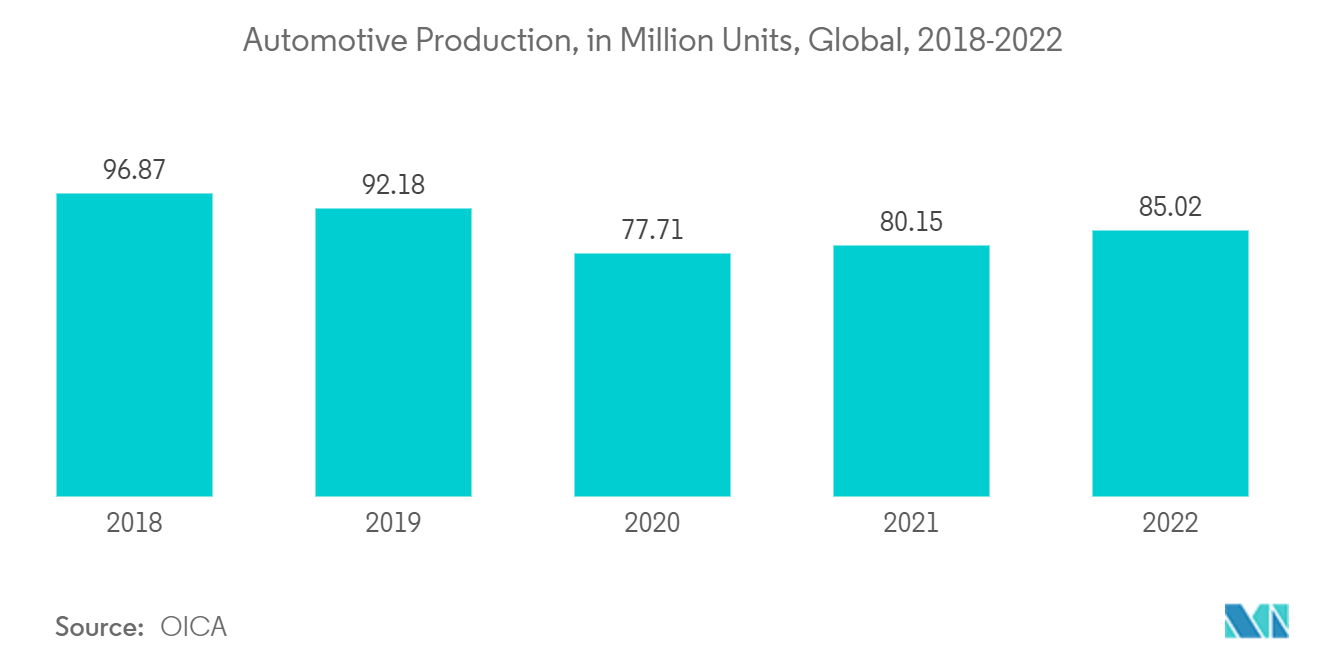

Em 2022, segundo dados da OICA, a produção global de automóveis aumentou 6% em relação a 2021. A produção automóvel global em 2022 foi de cerca de 85,02 milhões de unidades.

As regiões Ásia-Oceânia e Américas registaram uma produção automóvel de 50,02 milhões e 17,75 milhões de unidades em 2022, registando um aumento de quase 7% e 10%, respetivamente, face a 2020. No entanto, a Europa registou uma produção de 16,21 milhões de unidades em 2022, uma redução de 1% em relação à produção alcançada em 2021.

Além disso, em 2021, o Departamento de Energia dos Estados Unidos anunciou o fornecimento de 64,7 milhões de dólares em fundos para projetos de investigação e desenvolvimento dedicados à produção de biocombustíveis de baixo custo como substitutos de combustíveis fósseis para transportes pesados, como aviões, para reforçar o compromisso da América de alcançar resultados líquidos. -zero emissões até 2050.

Com várias economias a anunciar os seus planos para aumentar o consumo de bioetanol em combustíveis, a procura de bioetanol provavelmente aumentará durante o período de previsão.

Região da América do Norte dominará o mercado

A região norte-americana está dominando a participação no mercado de bioetanol. Os Estados Unidos são o maior produtor mundial de bioetanol, seguidos pelo Brasil, China, Índia e Canadá. É também o maior consumidor de bioetanol.

Nos últimos anos, a produção de bioetanol aumentou devido a metas mais elevadas de padrões de combustível renovável (RFS) e ao crescimento no consumo doméstico de gasolina para motores, quase toda ela agora misturada com 10% de etanol em volume.

Em 2021, a produção geral de automóveis na América do Norte foi de cerca de 13.427.869 unidades, em comparação com 13.374.404 unidades em 2020.

Cerca de 93% dos 263 milhões de automóveis registrados no país podem operar no E15. Além disso, cerca de 22 milhões de veículos flex-fuel (FFV) nos Estados Unidos podem funcionar com misturas de etanol até E85.

O Padrão Canadense de Combustível Limpo exige que os fornecedores de combustíveis líquidos (gasolina, diesel e óleo para aquecimento doméstico) reduzam gradualmente a intensidade de carbono dos combustíveis que produzem e vendem para uso no Canadá ao longo do tempo, resultando em uma redução na intensidade de carbono dos combustíveis líquidos usado no Canadá de aproximadamente 13% (abaixo dos níveis de 2016) até 2030.

Algumas iniciativas incluem o recente investimento do governo canadiano de 1,5 mil milhões de dólares num Fundo para Combustíveis com Baixo Carbono e Emissões Zero, que poderá aumentar o apoio à produção local e à adopção de combustíveis com baixo teor de carbono, como o hidrogénio e os biocombustíveis.

Por todos os fatores mencionados acima, espera-se que a demanda do mercado estudado aumente na região norte-americana.

Visão geral da indústria de bioetanol

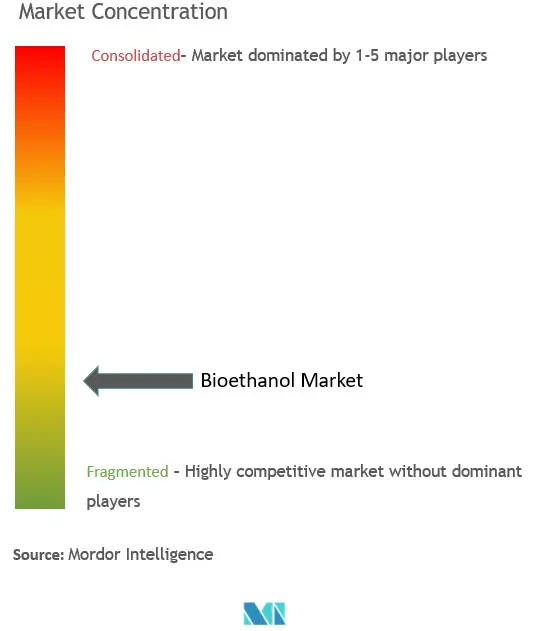

O mercado de bioetanol está moderadamente fragmentado. Alguns dos principais players do mercado incluem POET LLC, Valero, ADM, Green Plains Inc. e Alto Ingredients Inc., entre outros (não em nenhuma ordem específica).

Líderes de mercado de bioetanol

-

POET, LLC.

-

Valero

-

ADM

-

Green Plains Inc.

-

Alto Ingredients Inc

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de bioetanol

- Janeiro de 2023 United Airlines, Tallgrass e Green Plains Inc. anunciaram uma joint venture com a Blue Blade Energy para desenvolver e comercializar uma nova tecnologia de Combustível de Aviação Sustentável (SAF) que usa matéria-prima de etanol.

- Setembro de 2022 A CropEnergies AG adquiriu uma participação na start-up holandesa de produtos químicos de base biológica Syclus BV, Maastricht. O objetivo da empresa é construir uma planta em escala industrial para produzir eteno renovável a partir de etanol renovável.

- Maio de 2022 A Blue Biofuels Inc. anunciou que sua quinta geração da máquina de celulose em açúcar (CTS) está dentro do cronograma e que os testes e a engenharia adicional para volumes maiores foram iniciados. Além disso, a Blue Biofuels traçou o roteiro e contratou a KR Komarek Inc. para construir os sucessores da máquina CTS de quinta geração através da comercialização.

Segmentação da Indústria de Bioetanol

O bioetanol é um líquido límpido e incolor, biodegradável e considerado um combustível verde. É produzido pela fermentação de açúcar e rendimentos de plantas produtoras de amido, como milho, cana-de-açúcar e biomassa lignocelulósica. O bioetanol é usado principalmente na indústria automotiva como intensificador de octanas para reduzir a detonação do motor.

O Mercado de Bioetanol é segmentado por tipo de matéria-prima (cana-de-açúcar, milho, trigo e outros tipos de matéria-prima), aplicação (automotivo e transporte, alimentos e bebidas, farmacêutico, cosméticos e cuidados pessoais, e outras aplicações) e geografia (Ásia-Pacífico, América do Norte, Europa, América do Sul e Oriente Médio e África). O relatório oferece o tamanho do mercado e previsões em volume (milhões de litros) para todos os segmentos acima.

| Cana de açúcar |

| Milho |

| Trigo |

| Outros tipos de matéria-prima |

| Automotivo e Transporte |

| Alimentos e Bebidas |

| Farmacêutico |

| Cosméticos e Cuidados Pessoais |

| Outras aplicações |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Médio Oriente e África | Arábia Saudita |

| África do Sul | |

| Resto do Médio Oriente e África |

| Tipo de matéria-prima | Cana de açúcar | |

| Milho | ||

| Trigo | ||

| Outros tipos de matéria-prima | ||

| Aplicativo | Automotivo e Transporte | |

| Alimentos e Bebidas | ||

| Farmacêutico | ||

| Cosméticos e Cuidados Pessoais | ||

| Outras aplicações | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Médio Oriente e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de bioetanol

Qual é o tamanho do mercado de bioetanol?

O tamanho do mercado de bioetanol deverá atingir 112,29 bilhões de litros em 2024 e crescer a um CAGR de 5,15% para atingir 144,34 bilhões de litros até 2029.

Qual é o tamanho atual do mercado de bioetanol?

Em 2024, o tamanho do mercado de bioetanol deverá atingir 112,29 bilhões de litros.

Quem são os principais atores do mercado de bioetanol?

POET, LLC., Valero, ADM, Green Plains Inc., Alto Ingredients Inc são as principais empresas que atuam no mercado de bioetanol.

Qual é a região que mais cresce no mercado de bioetanol?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de bioetanol?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado de bioetanol.

Que anos esse mercado de bioetanol cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de bioetanol foi estimado em 106,79 bilhões de litros. O relatório abrange o tamanho histórico do mercado de bioetanol para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de bioetanol para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Bioetanol

Estatísticas para a participação de mercado de bioetanol em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do bioetanol inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.