Análise do mercado de álcool benzílico

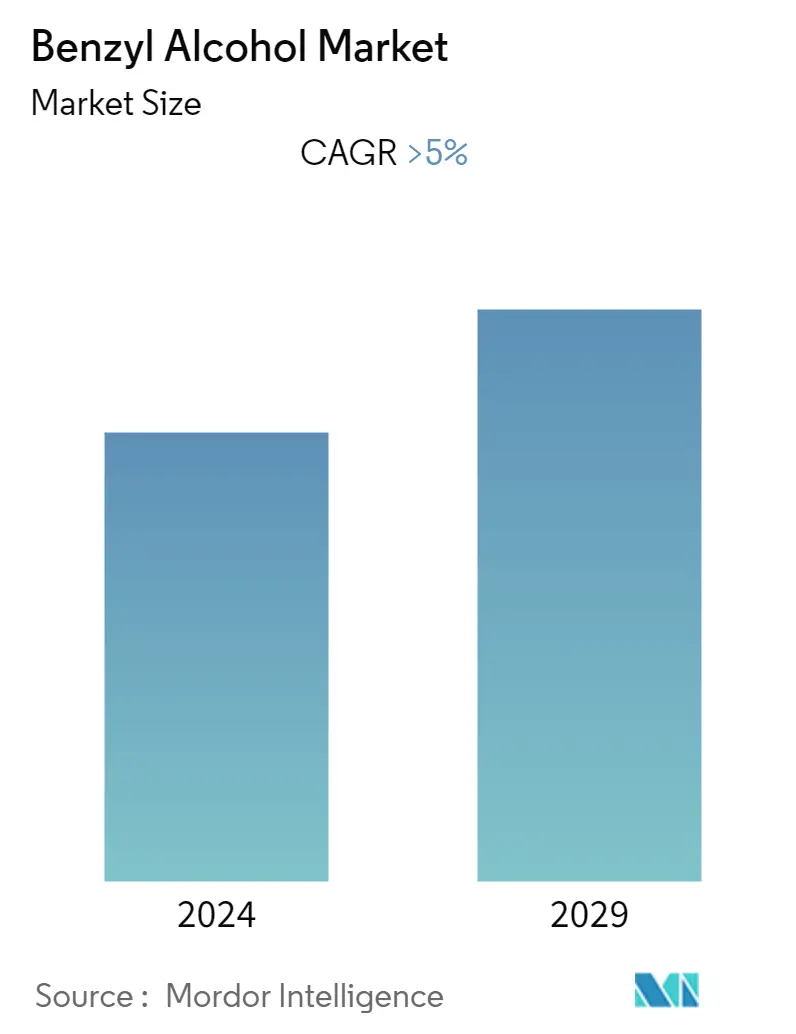

O mercado global de álcool benzílico deverá registrar um CAGR de mais de 5% durante o período de previsão.

- A COVID-19 impactou a maioria das indústrias em todo o mundo. Excluindo as aplicações farmacêuticas, a procura de álcool benzílico em cosméticos diminuiu em 2020 devido ao cenário de confinamento e paralisação de unidades de produção. No entanto, agora o mercado está estável e crescendo de forma constante.

- No curto prazo, espera-se que a crescente demanda das indústrias de alimentos e bebidas, cosméticos e cuidados pessoais impulsione o crescimento do mercado. Por outro lado, uma alta concentração de álcool benzílico causa efeitos tóxicos aos seres humanos e dificulta o crescimento do mercado.

- A crescente demanda por álcool benzílico como medicamento antiparasita e um conservante comum em medicamentos injetáveis e a crescente popularidade do produto devido às suas amplas aplicações, componente de fragrância, agente redutor de viscosidade e conservantes aceleram o crescimento do mercado de álcool benzílico. O uso de álcool benzílico em conservantes (2%), agentes solubilizantes (5%) e desinfetantes (10%) e seu uso extensivo em antibióticos, produtos antiinflamatórios ou neurolépticos para reduzir a dor influenciam ainda mais o mercado de álcool benzílico.

- Além disso, a expansão do setor farmacêutico, o consumo de solventes aromáticos para formulação de medicamentos no setor farmacêutico e o aumento dos investimentos afetam positivamente o mercado de álcool benzílico. Além disso, a pesquisa, o desenvolvimento e a intensificação da síntese de nitrobenzaldeídos a partir do álcool benzílico estendem oportunidades lucrativas aos participantes do mercado de álcool benzílico no período de previsão.

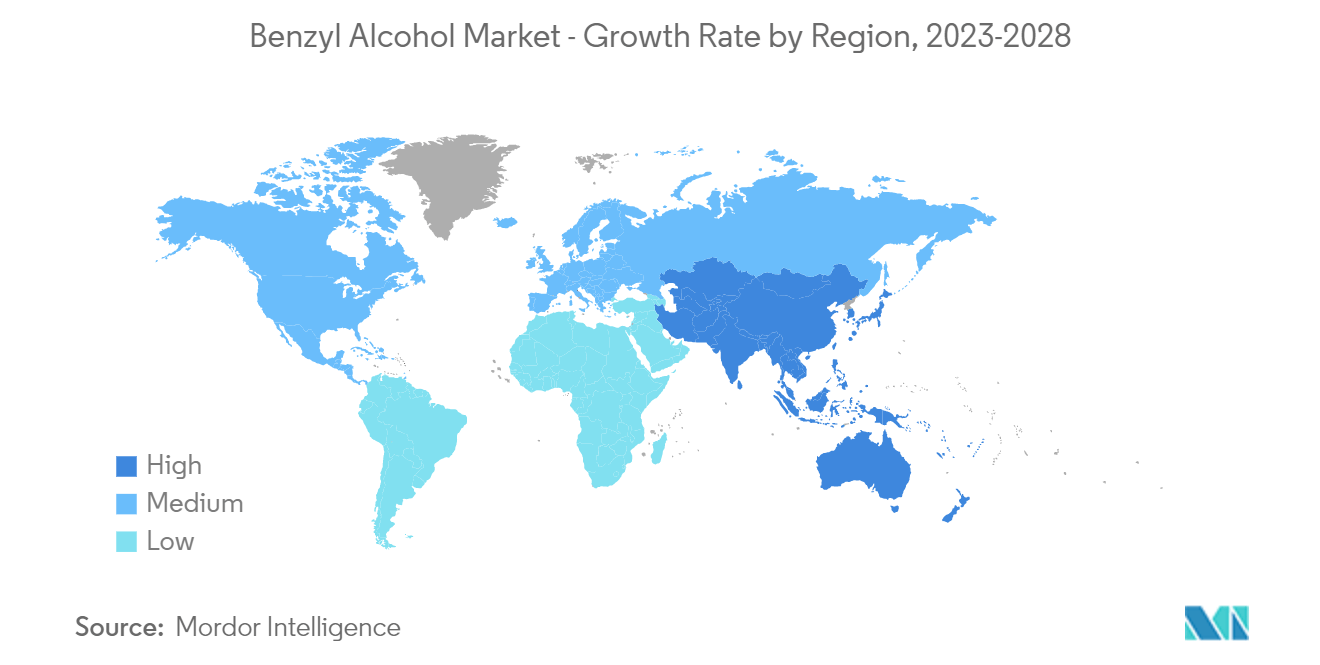

- A Ásia-Pacífico representa o maior mercado e deverá ser o mercado que mais cresce durante o período de previsão devido ao aumento do consumo de países como China, Índia e Japão.

Tendências do mercado de álcool benzílico

Segmento da indústria de alimentos e bebidas dominará o mercado

- Aditivos alimentares e conservantes derivados do álcool benzílico são intensamente utilizados na indústria de alimentos e bebidas. Espera-se que o mercado de conservantes de alimentos registre uma taxa composta de crescimento anual (CAGR) de mais de 6% durante o período de previsão, devido ao aumento do consumo de alimentos processados e embalados. Espera-se que isto garanta a procura regular de álcool benzílico, uma vez que dele derivam muitos conservantes.

- A indústria de alimentos e bebidas em todo o mundo gerou uma receita de US$ 740 bilhões em 2022. Espera-se que o mercado cresça a um (CAGR) de 7,14% durante 2022-2027 anualmente, resultando em um volume de mercado projetado de US$ 1,10 bilhão até 2027.

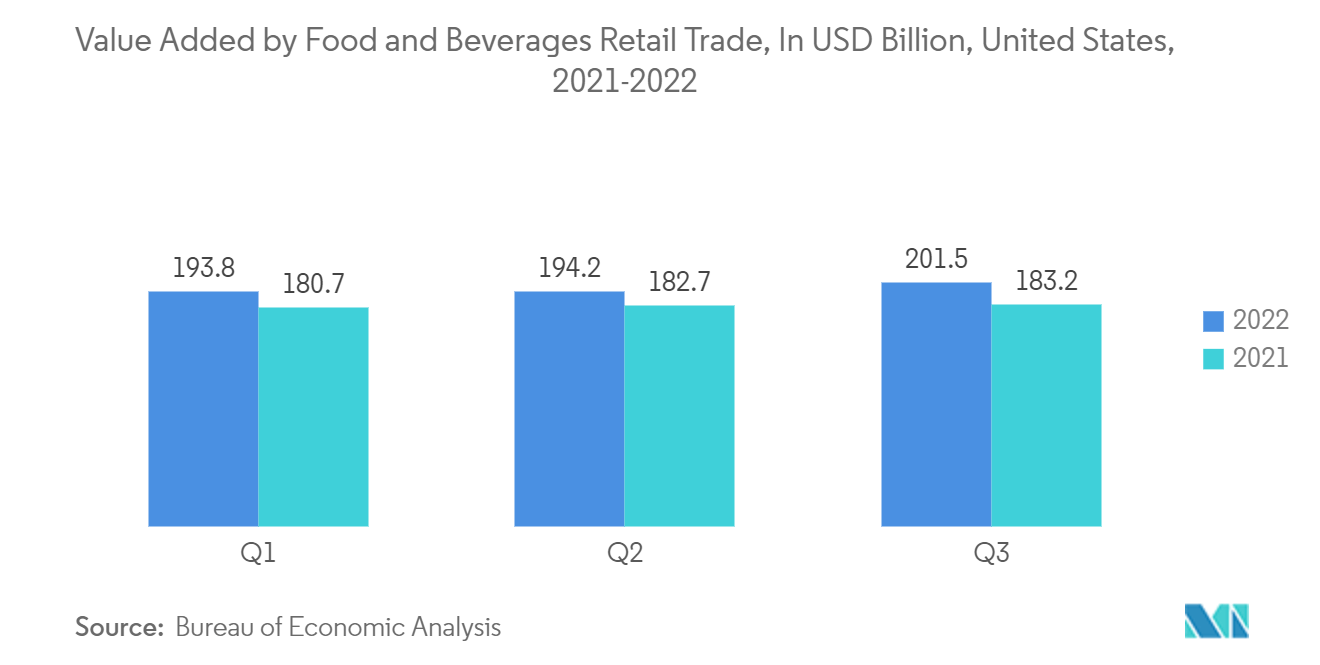

- De acordo com o Bureau of Economic Analysis (BEA), o valor acrescentado total da indústria alimentar e de bebidas (incluindo produtos do tabaco) nos Estados Unidos nos primeiros três trimestres de 2022 foi de cerca de 967,6 mil milhões de dólares, 1,3% a mais que o do ano anterior. valor adicionado no mesmo período.

- Além disso, o valor acrescentado global dos estabelecimentos retalhistas de alimentos e bebidas no terceiro trimestre de 2022 foi de cerca de 201,5 mil milhões de dólares, representando um aumento de quase 10% em relação ao valor gerado no terceiro trimestre de 2021 (cerca de 183 mil milhões de dólares).

- Em 2022, a indústria europeia de alimentos e bebidas empregou aproximadamente 4,6 milhões de pessoas e gerou 1,1 biliões de euros (1,159 biliões de dólares) em receitas e 230 mil milhões de euros (242,37 mil milhões de dólares) em valor acrescentado, tornando-a uma das maiores indústrias transformadoras da Europa. , aumentando a indústria de alimentos e bebidas na região.

- Portanto, os fatores acima mencionados impactarão significativamente o mercado nos próximos anos.

Ásia-Pacífico dominará o mercado

- Em termos de consumo de álcool benzílico, a Ásia-Pacífico provavelmente será o principal mercado. Isto deve-se ao domínio da China em sectores de utilização final, como tintas e revestimentos, adesivos e selantes, processamento químico, cosméticos e cuidados pessoais. O uso de cola na China representa cerca de 32% do consumo global.

- O álcool benzílico é comumente usado na construção para fazer adesivos, tintas, vernizes, selantes e outros produtos. Prevê-se que a indústria de tintas e revestimentos, onde o álcool benzílico é utilizado como solvente geral, cresça a uma taxa composta de crescimento anual (CAGR) de cerca de 6% na região durante o período de projecção. Isto porque se prevê que a China experimente o maior aumento na actividade de construção, seguida pela Índia.

- O governo chinês aumentou o seu investimento em instalações habitacionais baratas para satisfazer a procura de habitação. Além disso, os projectos de parceria público-privada (PPP) impulsionaram o sector da construção nacional.

- A China tem o maior mercado de construção do mundo, abrangendo 20% de todos os investimentos em construção a nível mundial. Espera-se que a China gaste quase 13 biliões de dólares em edifícios até 2030, criando uma perspetiva de mercado positiva para a indústria de tintas e revestimentos e, assim, impulsionando o mercado estudado.

- Além disso, de acordo com o Ministério de Terras, Infraestrutura, Transporte e Turismo (MLIT) do Japão, o investimento total no setor da construção no ano de 2022 foi de cerca de 66,990 mil milhões de ienes (508,16 mil milhões de dólares), o que representa um aumento de cerca de 0,6%. em comparação com o ano anterior.

- Tintas e revestimentos também encontram aplicação na indústria automotiva. Segundo a Associação Chinesa de Fabricantes de Automóveis (CAAM), a produção de automóveis no país também teve um aumento de 3,4% no ano de 2022, em relação a 2021. A produção total em 2022 foi de aproximadamente 27 milhões de unidades; em 2021, eram cerca de 26 milhões.

- O álcool benzílico também é usado em várias formulações cosméticas como componente de fragrância, conservante, solvente e agente redutor de viscosidade. A China também é um dos maiores consumidores de cosméticos. Em 2022, as vendas a retalho de cosméticos das empresas grossistas e retalhistas na China atingiram 393,6 mil milhões de yuans (57 mil milhões de dólares). Esta foi uma ligeira diminuição em comparação com o ano anterior, que foi de cerca de CNY 402,6 mil milhões (USD 58,6 mil milhões).

- Portanto, espera-se que os fatores acima mencionados impactem significativamente o mercado nos próximos anos.

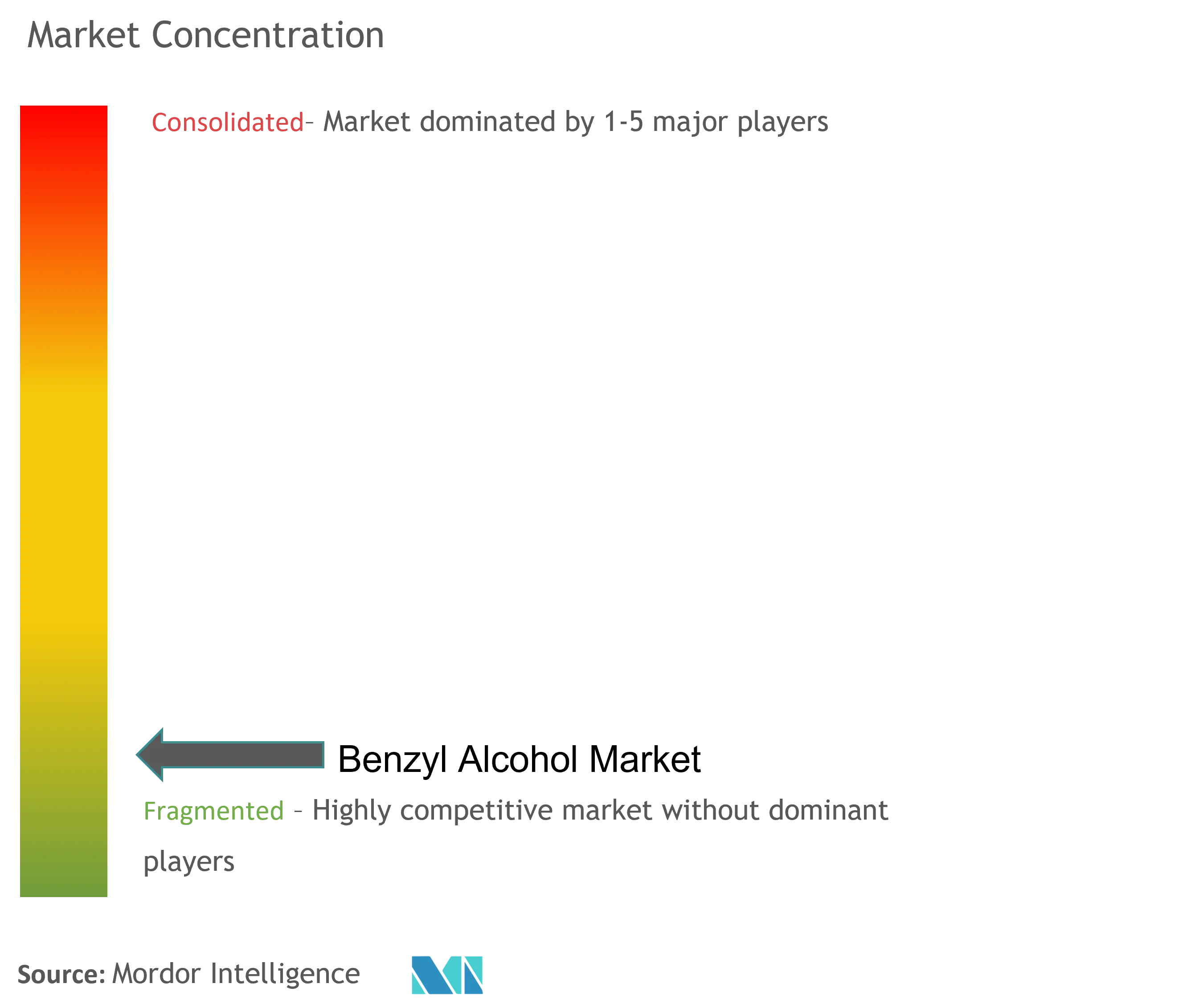

Visão geral da indústria de álcool benzílico

O mercado de álcool benzílico é fragmentado por natureza. As principais empresas do mercado estudado incluem (não em nenhuma ordem específica) Gujarat Alkalies and Chemical Limited, Elan Chemical, Lanxess, Tosoh Corporation e Valtris Specialty Chemicals, entre outras.

Líderes de mercado de álcool benzílico

-

Valtris Specialty Chemicals

-

LANXESS

-

Elan Chemical

-

Gujarat Alkalies and Chemical Limited

-

Tosoh Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de álcool benzílico

- Fevereiro de 2023 Shandong Lukang Pharmaceuticals recebeu aprovação de mercado da Administração Nacional de Produtos Médicos da China (NMPA) para o uso de álcool benzílico como matéria-prima química.

- Março de 2022 O governo canadense propôs adicionar os álcoois metanol, 1-butanol e álcool benzílico à lista de substâncias tóxicas do país no Anexo 1 da Lei Canadense de Proteção Ambiental. Se a medida for confirmada após consulta pública, serão implementadas medidas regulamentares de gestão de riscos contra as substâncias.

Segmentação da indústria de álcool benzílico

O álcool benzílico é um álcool aromático incolor e de odor suave, fabricado principalmente a partir da hidrólise do cloreto de benzila e da hidrogenação do benzaldeído. É usado principalmente como solvente em formulações de tintas e revestimentos e como agente aromatizante nas indústrias de alimentos e bebidas.

O mercado de álcool benzílico é segmentado pela indústria de usuários finais e pela geografia. Pela indústria de usuários finais, o mercado é segmentado em cosméticos e cuidados pessoais, tintas e revestimentos, processamento químico, produtos farmacêuticos, alimentos e bebidas e outras indústrias de usuários finais. O relatório também abrange o tamanho do mercado e as previsões para o mercado de álcool benzílico em 15 países nas principais regiões.

Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no volume (tonelada métrica).

| Cosméticos e Cuidados Pessoais |

| Tintas e Revestimentos |

| Processamento Químico |

| Farmacêutico |

| Alimentos e Bebidas |

| Outras indústrias de usuários finais |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Médio Oriente e África | Arábia Saudita |

| África do Sul | |

| Resto do Médio Oriente e África |

| Indústria do usuário final | Cosméticos e Cuidados Pessoais | |

| Tintas e Revestimentos | ||

| Processamento Químico | ||

| Farmacêutico | ||

| Alimentos e Bebidas | ||

| Outras indústrias de usuários finais | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Médio Oriente e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de álcool benzílico

Qual é o tamanho atual do mercado de álcool benzílico?

O Mercado de Álcool Benzílico deverá registrar um CAGR superior a 5% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de álcool benzílico?

Valtris Specialty Chemicals, LANXESS, Elan Chemical, Gujarat Alkalies and Chemical Limited, Tosoh Corporation são as principais empresas que operam no mercado de álcool benzílico.

Qual é a região que mais cresce no mercado de álcool benzílico?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de álcool benzílico?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de álcool benzílico.

Que anos este mercado de álcool benzílico cobre?

O relatório abrange o tamanho histórico do mercado de álcool benzílico para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de álcool benzílico para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Álcool Benzílico

Estatísticas para a participação de mercado de álcool benzílico em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do Álcool Benzílico inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.