Análise de mercado de produtos de panificação

O tamanho do mercado de produtos de panificação é estimado em US$ 621,58 bilhões em 2024, e deve atingir US$ 810,45 bilhões até 2029, crescendo a um CAGR de 5,45% durante o período de previsão (2024-2029).

- A crescente preferência por alimentos convenientes, o aumento da população expatriada e as mudanças nos estilos de vida estão a aumentar a procura de produtos de panificação a nível mundial. Uma ampla gama de produtos de panificação está sendo comercializada no mercado, e as diversas inovações na linha de produtos de panificação atendendo à demanda dos diferentes segmentos de consumidores estão impulsionando o mercado estudado. Por exemplo, produtos de panificação como biscoitos estão sendo inovadores e produzidos especificamente para atender às mudanças nos estilos de vida e às demandas dos consumidores.

- Além disso, os produtos de panificação (especialmente o pão) têm sido uma dieta básica para pessoas em todo o mundo durante séculos. A conveniência, acessibilidade e perfil nutricional a eles associados são os fatores significativos que têm sustentado esses produtos no mercado moderno. Além disso, as tendências crescentes de nutrição natural, vida saudável e produtos orgânicos aumentaram significativamente a procura de produtos de panificação de trigo integral, leves (de baixas calorias), naturais e sem aditivos. Além disso, a procura por alimentos saudáveis impulsiona a necessidade de produtos de panificação integrais, sem glúten e multigrãos. Portanto, os fabricantes capitalizam a procura dos clientes para aumentar a sua quota de mercado. Por exemplo, em fevereiro de 2022, Dr Schär UK Ltd., um fabricante de produtos sem glúten, anunciou a aquisição da padaria GDR Food Technology Ltd., com sede em Glasgow, t/a Just Gluten Free Bakery. A GDR é especializada em produtos de panificação sem glúten, como pães, pãezinhos, bolos para chá e pães achatados. Espera-se que esses fatores impulsionem o crescimento deste mercado durante o período de previsão.

Tendências do mercado de produtos de panificação

Aumento na demanda por produtos alimentícios isentos

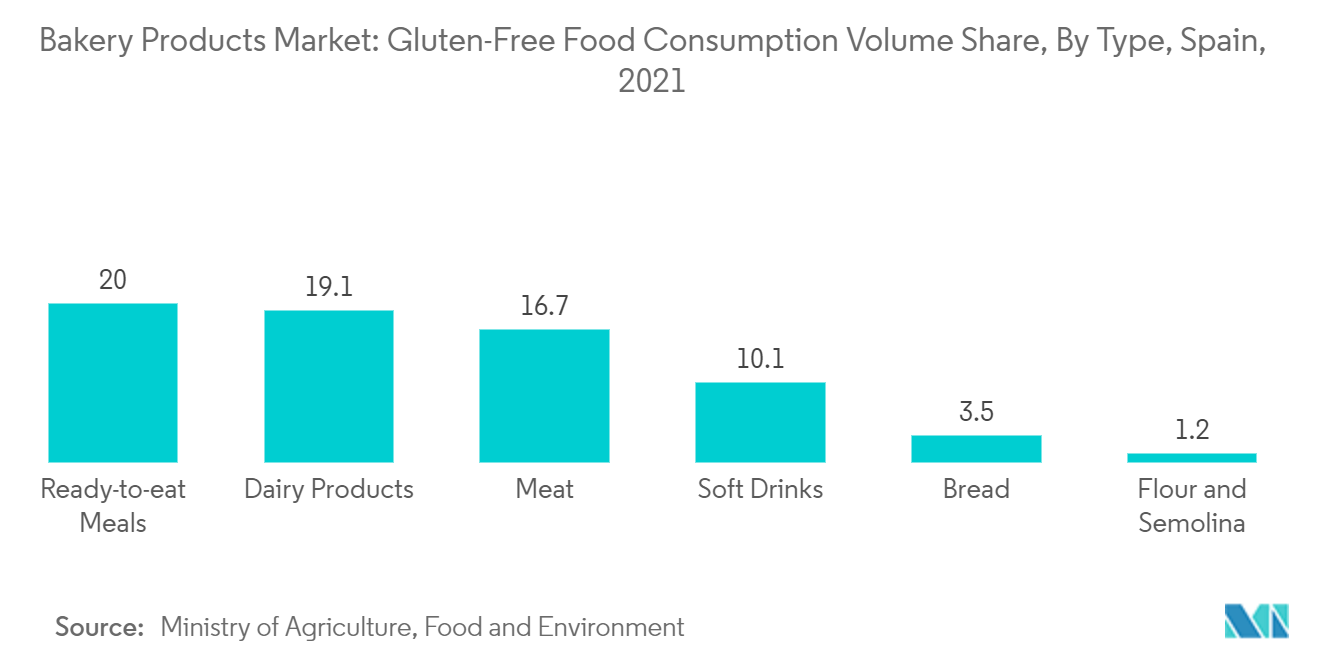

- Pessoas com doença celíaca e a população preocupada com a saúde em geral preferem produtos isentos de alimentos (principalmente sem glúten). A procura por produtos sem glúten surge da crença de que alimentos sem glúten e sem açúcar ajudam a superar problemas relacionados com inchaço, indigestão, obesidade, diabetes, etc. e sem glúten, estão ganhando popularidade entre os consumidores preocupados com a saúde.

- Além disso, a doença celíaca, às vezes chamada de doença celíaca ou enteropatia sensível ao glúten, é uma reação imunológica à ingestão de glúten, uma proteína encontrada no trigo, cevada e centeio, usada na fabricação de vários produtos de panificação. Se alguém tem doença celíaca, comer glúten desencadeia uma resposta imunológica no intestino delgado.

- De acordo com a Celiac Disease Foundation, em 2021, cerca de 1 em cada 100 pessoas em todo o mundo foram afetadas pela doença celíaca. Da mesma forma, de acordo com Beyond Celiac, em 2021, estima-se que 1 em cada 133 americanos, ou cerca de 1% da população, tinha doença celíaca. Conseqüentemente, esse fator também impulsiona a demanda por produtos sem glúten.

- Além disso, os consumidores preferem consumir produtos naturais, veganos e livres de aditivos artificiais, o que levou ao lançamento de vários produtos isentos de produtos em todo o mundo. Por exemplo, em maio de 2022, a empresa de confeitaria natural Prodigy, sediada no Reino Unido, lançou a linha Phenomenons de biscoitos de chocolate à base de plantas. Os biscoitos vegetais não contêm trigo e contêm metade do açúcar de um biscoito de chocolate padrão. Ele também contém fibra prebiótica, zero óleo de palma e sem açúcares refinados. Os biscoitos são confeccionados em formato fino e estão disponíveis em duas variantes, nomeadamente Prodigy Phenomenoms Chocolate Digestives e Prodigy Phenomenoms Chocolate Oaties.

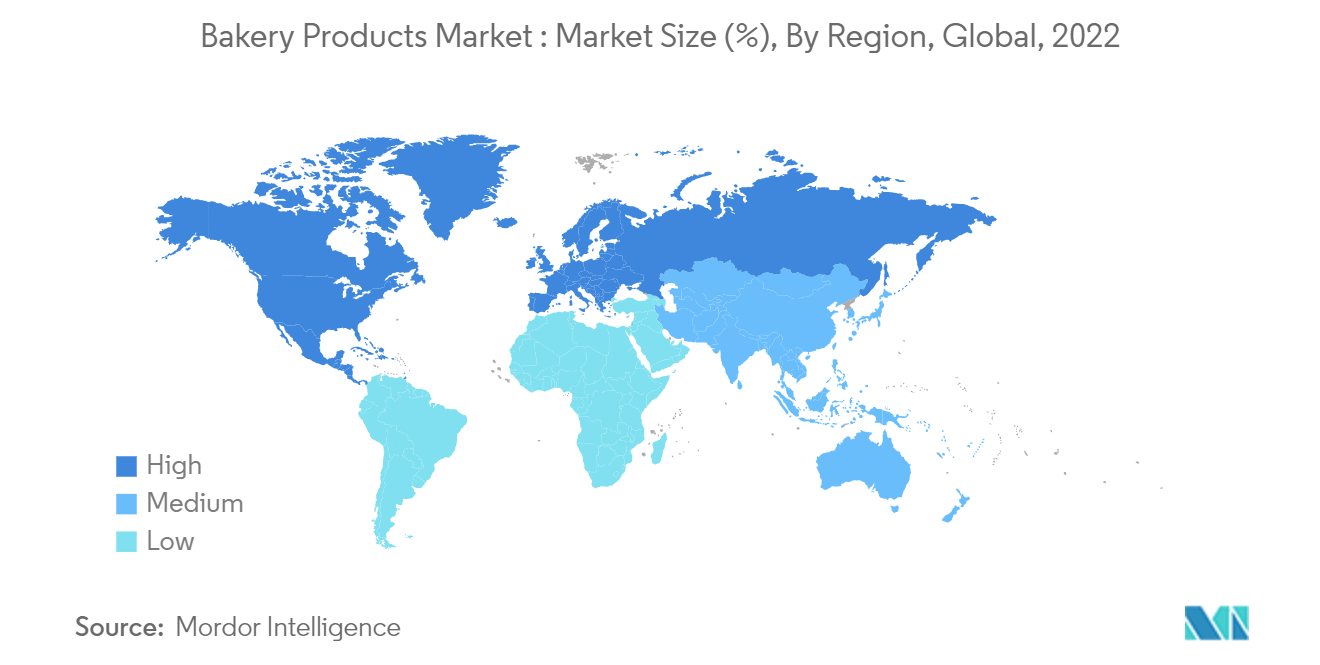

A Europa domina o mercado de panificação

- As mudanças no estilo de vida dos consumidores induzem-nos a optar por produtos alimentares convenientes e prontos a consumir, como pão, biscoitos, bolachas, produtos alimentares congelados e bolos. O desenvolvimento de novos produtos no mercado europeu de panificação continua a ser influenciado pelas tendências de saúde e bem-estar. Os clientes hoje em dia exigem alternativas mais saudáveis, com nutrição adicional e ingredientes de rótulo limpo.

- O mercado europeu de produtos de panificação está bem estabelecido em termos de cadeia de abastecimento, gama de produtos, canais de distribuição e preferências do consumidor. Inovações e desenvolvimentos de novos produtos são cada vez mais observados nas categorias de indulgências, como bolos, doces e biscoitos. A demanda por pães contendo fibras, grãos integrais, produtos de panificação sem glúten, etc., apoia o crescimento do mercado.

- Por exemplo, em abril de 2022, a Warburtons, uma empresa de panificação do Reino Unido, anunciou a estreia de uma nova linha de pães fatiados chamada Seeds Grains, disponíveis em embalagens de papel reciclável. Big 21 contém 21 variedades de sementes e grãos; Plant Power, uma mistura de leguminosas, grãos e sementes; e Make It Grain, que leva grão de malte de cevada Maris Otter, são os três novos pães de 700g. Os pães são feitos inteiramente de farinha integral, ricos em fibras e proteínas e pobres em gordura saturada e açúcar.

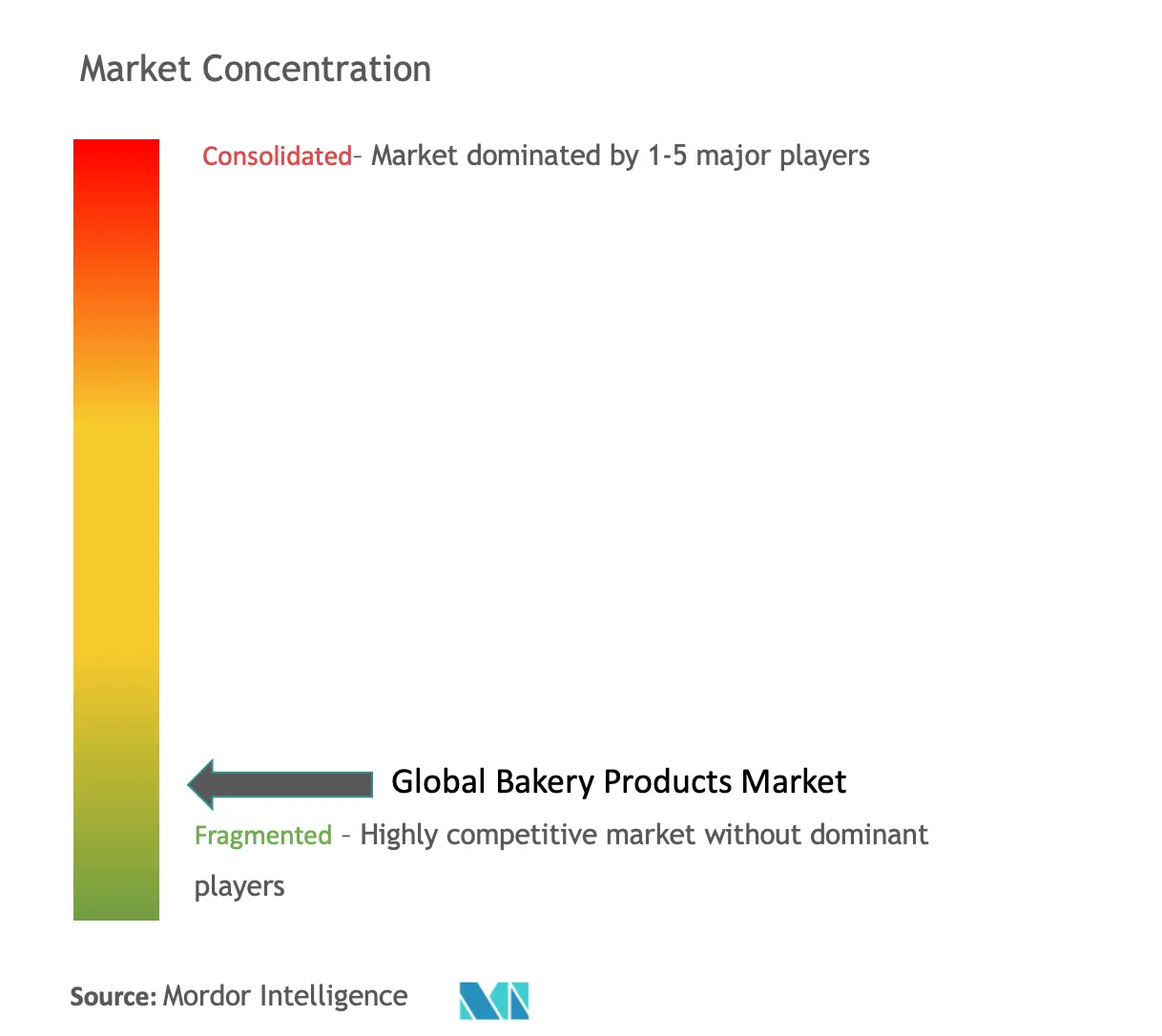

Visão geral da indústria de produtos de panificação

O mercado global de produtos de panificação é altamente competitivo, especialmente com a presença significativa de numerosos players globais e regionais. Finsbury Food Group Plc, Mondelez International, General Mills Inc., Associated British Foods Plc e Grupo Bimbo são participantes líderes do mercado. Os players do mercado adotam estratégias como aquisições e expansões para penetrar no mercado. Por exemplo, em janeiro de 2023, a Mondelez Índia lançou um novo Cadbury Choco Bakes Choc Chip Cookies, expandindo-se para o espaço de biscoitos choco-chip.

Líderes de mercado de produtos de panificação

Finsbury Food Group Plc

Associated British Foods plc

Grupo Bimbo, S.A.B. de C.V.

General Mills, Inc.

Mondelēz International, Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de produtos de panificação

- Fevereiro de 2023 Hostess Brands Inc. lançou Hostess Kazbras, um novo lanche que combina camadas de bolo, creme, doce crocante e caramelo, oferecendo aos consumidores uma guloseima exclusiva inspirada em barras de chocolate.

- Janeiro de 2023 Sara Lee, uma marca da Bimbo Bakeries USA, lançou um novo pão branco com infusão de vegetais. Cada pão, enriquecido com vitaminas A, D e E, contém o equivalente nutricional a uma xícara de vegetais, alinhando-se ao compromisso da empresa com opções de pães mais saudáveis.

- Janeiro de 2023 A Campbell Soup Company anunciou planos para centralizar seus escritórios de lanches de Charlotte, Carolina do Norte, e Norwalk, Connecticut, em sua sede em Camden. Para acomodar esta consolidação, a empresa pretende investir mais de 50 milhões de dólares na modernização das suas instalações em Camden durante os próximos três anos, aproveitando a remodelação do local para os seus escritórios renovados.

Segmentação da indústria de produtos de panificação

Os produtos de panificação são preparados a partir de farinha ou sêmola derivada de grãos e estão disponíveis em uma ampla variedade.

O mercado global de produtos de panificação é segmentado com base no tipo de produto, canal de distribuição e geografia. O mercado foi segmentado com base no tipo de produto em bolos e doces, biscoitos, pães, produtos matinais e outros tipos de produtos. Com base no canal de distribuição, o mercado foi segmentado em hipermercados/supermercados, lojas de conveniência/mercearia, lojas especializadas, lojas de varejo online e outros canais de distribuição. Finalmente, com base na geografia, o mercado foi segmentado na América do Norte, Europa, Ásia-Pacífico, América do Sul e Oriente Médio e África.

Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no valor (em USD).

| Bolos e Doces |

| biscoitos |

| Pão |

| Produtos matinais |

| Outros tipos de produtos |

| Supermercados/Hipermercados |

| Conveniências/mercearias |

| Lojas especializadas |

| Lojas de varejo on-line |

| Outros canais de distribuição |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Espanha |

| Reino Unido | |

| Alemanha | |

| França | |

| Itália | |

| Rússia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | África do Sul |

| Arábia Saudita | |

| Resto do Médio Oriente e África |

| Por tipo de produto | Bolos e Doces | |

| biscoitos | ||

| Pão | ||

| Produtos matinais | ||

| Outros tipos de produtos | ||

| Por canal de distribuição | Supermercados/Hipermercados | |

| Conveniências/mercearias | ||

| Lojas especializadas | ||

| Lojas de varejo on-line | ||

| Outros canais de distribuição | ||

| Por geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Espanha | |

| Reino Unido | ||

| Alemanha | ||

| França | ||

| Itália | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | África do Sul | |

| Arábia Saudita | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de produtos de panificação

Qual é o tamanho do mercado de produtos de panificação?

O tamanho do mercado de produtos de panificação deverá atingir US$ 621,58 bilhões em 2024 e crescer a um CAGR de 5,45% para atingir US$ 810,45 bilhões até 2029.

Qual é o tamanho atual do mercado de produtos de panificação?

Em 2024, o tamanho do mercado de produtos de panificação deverá atingir US$ 621,58 bilhões.

Quem são os principais atores do mercado de produtos de panificação?

Finsbury Food Group Plc, Associated British Foods plc, Grupo Bimbo, S.A.B. de C.V., General Mills, Inc., Mondelēz International, Inc. são as principais empresas que atuam no mercado de produtos de panificação.

Qual é a região que mais cresce no mercado de produtos de panificação?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de produtos de panificação?

Em 2024, a Europa é responsável pela maior participação de mercado no Mercado de Produtos de Panificação.

Que anos esse mercado de produtos de panificação cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de produtos de panificação foi estimado em US$ 587,70 bilhões. O relatório abrange o tamanho histórico do mercado de produtos de panificação para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de produtos de panificação para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Produtos de Panificação

O mercado de itens de panificação como pão, bolo, biscoitos, muffins, bagels, donuts, croissants, tortas, pãezinhos e biscoitos está enfrentando um aumento na demanda devido à evolução dos estilos de vida e a uma preferência crescente por alimentos fáceis de comer. Inovações nesses itens de panificação, como biscoitos feitos com ingredientes naturais, estão atraindo consumidores, principalmente aqueles com necessidades alimentares específicas. Os produtos de panificação, especialmente o pão, têm sido uma parte fundamental das dietas em todo o mundo durante séculos, e a sua conveniência, disponibilidade e conteúdo nutricional têm mantido o seu lugar no mercado atual. As tendências crescentes de nutrição natural, vida saudável e produtos orgânicos aumentaram significativamente a demanda por produtos de panificação de trigo integral, leves, naturais e sem aditivos. O mercado é dividido com base no tipo de produto, canal de distribuição e localização. As principais tendências do mercado incluem um aumento na procura de produtos alimentares Free-from, com a Europa liderando o consumo de produtos de panificação. O mercado global de itens de panificação é altamente competitivo, com numerosos concorrentes globais e regionais. Os fabricantes estão lançando vários itens de panificação com rótulos limpos, sem glúten e com sabores exclusivos para expandir sua base de consumidores. Para uma análise mais abrangente, está disponível um download gratuito em PDF do relatório.

.webp)