Tamanho e Participação do Mercado de amostradores automáticos

Análise do Mercado de amostradores automáticos pela Mordor inteligência

O tamanho do Mercado de amostradores automáticos é estimado em USD 1,52 bilhão em 2025, e deve atingir USD 2,14 bilhões até 2030, um uma CAGR de 7,05% durante o poríodo de previsão (2025-2030).

um forte demanda de reposição de laboratórios de controle de qualidade farmacêuticos, juntamente com volumes crescentes de testes ambientais e de segurançum alimentar, sustenta receitas estáveis de equipamentos. Órgãos regulatórios como o FDA agora exigem validação detalhada de métodos analíticos, levando laboratórios um adotar plataformas automatizadas de injeção de amostras que eliminam um variabilidade do operador e protegem um integridade dos dados. Os fornecedores também se beneficiam de atualizações contínuas para amostradores automáticos com capacidade de IA que preveem necessidades de manutenção e reduzem tempo de inatividade não planejado. O escrutínio intensificado de compostos PFAS em suprimentos de água, resíduos de pesticidas em produtos e impurezas em novas entidades químicas amplia ainda mais um base de aplicação, impulsionando o mercado de amostradores automáticos para maior taxa de transferirência e sensibilidade melhorada. O investimento contínuo de capital em sites de manufatura da Ásia-Pacífico posiciona nações em desenvolvimento como impulsionadores críticos de volume futuro para sistemas de alta capacidade.

Principais Pontos do Relatório

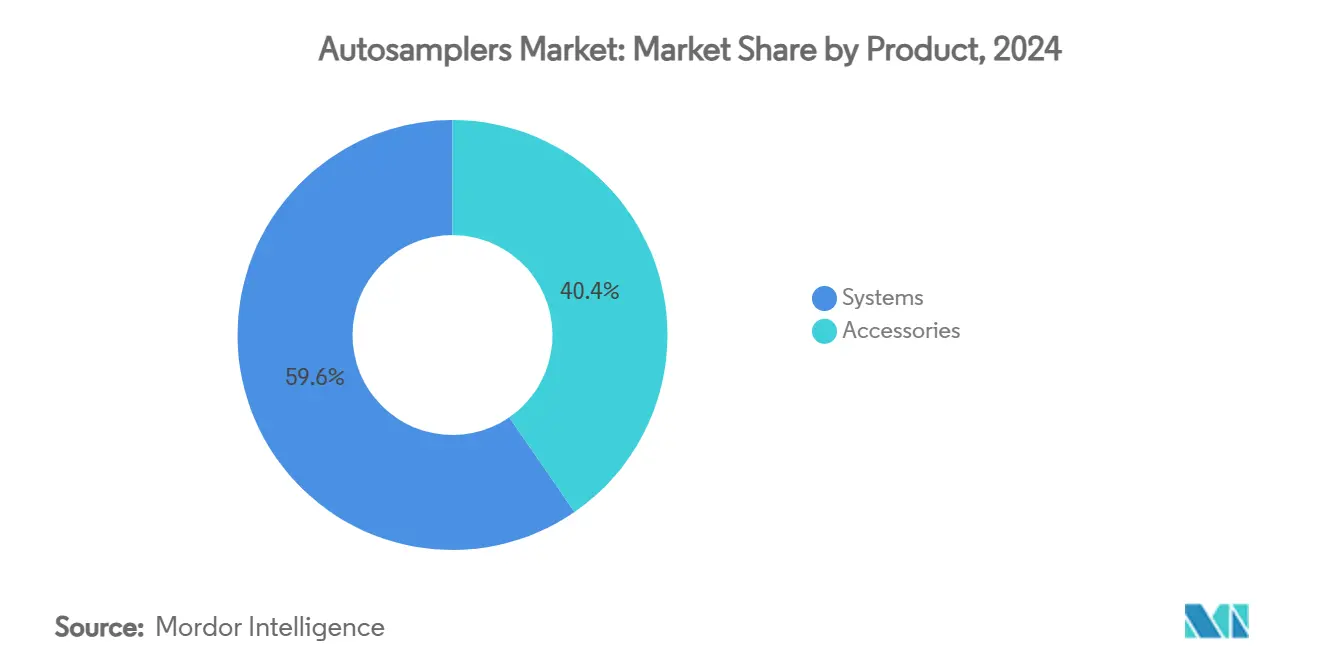

- Por categoria de produto, sistemas detiveram 59,61% da participação do mercado de amostradores automáticos em 2024; amostradores automáticos de headspace e SPME devem expandir um uma CAGR de 10,64% até 2030.

- Por usuário final, empresas farmacêuticas e biofarmacêuticas capturaram 44,83% do tamanho do mercado de amostradores automáticos em 2024, enquanto laboratórios acadêmicos e de pesquisa contratual avançarão um uma CAGR de 11,51% entre 2025 e 2030.

- Por geografia, um América do Norte representou 37,36% do tamanho do mercado de amostradores automáticos em 2024; um Ásia-Pacífico registra um CAGR regional mais rápida de 12,09% até 2030.

Tendências e Insights do Mercado Global de amostradores automáticos

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Papel crescente da cromatografia em fluxos de trabalho de aprovação de medicamentos | +1.8% | América do Norte e UE | Médio prazo (2-4 anos) |

| Regulamentações globais mais rigorosas de segurançum alimentar e ambiental | +1.2% | UE e América do Norte | Curto prazo (≤ 2 anos) |

| Impulso de automação laboratorial para maior taxa de transferirência analítico | +1.5% | Núcleo APAC, expansão para América do Norte | Médio prazo (2-4 anos) |

| Expansão de diagnósticos clínicos baseados em ômica | +0.9% | América do Norte e UE expandindo para APAC | Longo prazo (≥ 4 anos) |

| amostradores automáticos de manutenção preditiva habilitados por IA | +0.7% | Mercados desenvolvidos | Longo prazo (≥ 4 anos) |

| Designs de injeção de micro-volume de química verde | +0.6% | UE, seguida pela América do Norte | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Papel Crescente da Cromatografia em Fluxos de Trabalho de Aprovação de Medicamentos

O FDA agora exige controles mais rigorosos na robustez de métodos analíticos, e essa mudançum paraçum empresas biofarmacêuticas um automatizar o manuseio de amostras para cumprir como expectativas de integridade de dados.[1]"analítico procedimentos e métodos Validation," FDA, fda.gov amostradores automáticos automatizados minimizam erro humano, garantindo assim reprodutibilidade através de redes globais de manufatura. Trilhas de auditoria digital centralizadas criadas por plataformas integradas de amostragem aceleram um montagem de dossiês para submissões regulatórias. Moléculas biológicas complexas demandam sequências de cromatografia múltiplo-linha, que são práticas apenas com operação desassistida de autosampler. Desenvolvedores de biossimilares adotam estratégias idênticas para provar comparabilidade, estendendo um demanda através de terapêuticas tanto novas quanto de seguimento. Como consequência, o mercado de amostradores automáticos garante volumes estáveis de cada programa de desenvolvimento em fase tardia movendo-se através do pipeline.

Regulamentações Globais Mais Rigorosas de Segurança Alimentar e Ambiental

Objetivos fazenda-para-Fork da UE e padrões atualizados de água potável dos EUA para PFAS impõem limites de detecção mais baixos que um injeção manual convencional não consegue atender.[2]"alto-Sensitivity água testes," ELGA LabWater, elgalabwater.com Laboratórios de alimentos e ambientais portanto integram amostradores automáticos capazes de processar lotes densos de amostras enquanto mantêm baixo carry-sobre. Organizações de testes contratados atualizam plataformas para ganhar licitações regulatórias, impulsionando compras de substituição um cada três um cinco anos. Fornecedores de equipamentos incorporam racks flexíveis que aceitam diversos tipos de recipientes, permitindo que uma única unidade atenda tanto matrizes ambientais quanto alimentares, o que melhora um utilização. Varejistas multinacionais, agora sujeitos um regras de verificação de fornecedores, demandam parceiros laboratoriais certificados, reforçando ciclos de capital. Essas pressões interligadas adicionam crescimento incremental ao mercado de amostradores automáticos através das indústrias de agricultura, água e embalagem.

Impulso de Automação Laboratorial para Maior Throughput Analítico

Pressões de tempo da cadeia de suprimentos global convertem operação laboratorial 24 horas de aspiração em necessidade. amostradores automáticos modernos cortam passos de injeção manual em até 60% e se conectam diretamente com LIMS, permitindo garantia de cadeia de custódia durante execuções noturnas. CROs e fabricantes contratados citam ganhos de utilização de ativos de 25% após instalar samplers robóticos, o que aumenta receita sem aumentar pessoal. Fornecedores agora enviam montagens de agulha auto-calibrantes que resetam após cada lote e alertam técnicos apenas quando desvio ocorre. software de agendamento de sistema aloca amostras regulatórias urgentes à frente do trabalho de QC de rotina, otimizando tempos de fila. Esses benefícios tangíveis de produtividade sustentam atualizações contínuas que apoiam o mercado de amostradores automáticos através de cada laboratório analítico de alto volume.

Expansão de Diagnósticos Clínicos Baseados em Ômica

Fluxos de trabalho de proteômica e metabolômica dependem de precisão ao nível de nanograma que injeção manual não consegue entregar consistentemente. Grupos de pesquisa clínica portanto integram amostradores automáticos com sistemas de cromatografia líquida de ultra-alta pressão-espectrometria de massa, ganhando tanto taxa de transferirência quanto rastreabilidade.[3]Waters Corporation, "UHPLC-MS aplicativos em clínico pesquisar," waters.com Desenvolvedores de diagnósticos companheiros implementam configurações idênticas através de sites de estudo para padronizar leituras de biomarcadores, elevando demanda multinacional. Testes de biópsia líquida expandem tipos de amostras para plasma, saliva e líquido cefalorraquidiano, necessitando formatos de injeção versáteis. amostradores automáticos equipados com cartuchos descartáveis evitam contaminação cruzada em matrizes bioperigosas, uma característica agora especificada em licitações de compra. Hospitais no Japão e Coreia do Sul já pilotam tais unidades, sinalizando adoção mais ampla da Ásia-Pacífico durante um janela de previsão. Essas mudançcomo clínicas alimentam uma nova vertical que amplia o mercado de amostradores automáticos além de laboratórios tradicionais de química.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Escassez de operadores qualificados em cromatografia | -0.8% | APAC e mercados emergentes | Curto prazo (≤ 2 anos) |

| Alto despesas de capital e limites orçamentários em laboratórios PME | -1.1% | Mercados sensíveis um custo | Médio prazo (2-4 anos) |

| Cronogramas rigorosos de validação e conformidade | -0.6% | América do Norte e UE | Médio prazo (2-4 anos) |

| IP fragmentada e riscos de litígio de patentes | -0.4% | Mercados desenvolvidos | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Escassez de Operadores Qualificados em Cromatografia

Muitos analistas seniores se aposentam mais rapidamente do que universidades conseguem treinar substitutos, paraçando laboratórios um depender de menos especialistas. um lacuna de habilidades complica projetos de desenvolvimento de método que ainda requerem supervisão especializada mesmo após automação. Laboratórios pequenos frequentemente postergam compras de autosampler porque não conseguem garantir suporte local para solução de problemas. Fornecedores de equipamentos agora agrupam diagnósticos remotos e treinamento certificado para mitigar o déficit de talentos, mas onboarding ainda atrasa utilização por vários meses. Nações da Ásia-Pacífico sentem um escassez mais agudamente devido à expansão laboratorial rápida superando capacidade educacional. Esse desequilíbrio de paraçum de trabalho suprime uma porção da demanda latente no mercado de amostradores automáticos até que pipelines de operadores se estabilizem.

Alto Capex e Limites Orçamentários em Laboratórios PME

Plataformas avançadas de autosampler custam entre USD 50.000 e USD 500.000, uma faixa que tensiona orçamentos de capital em laboratórios acadêmicos e comerciais pequenos. Custo total de propriedade cresce ainda mais com contratos de serviço, consumíveis e licençcomo de software. Leasing reduz custo inicial mas frequentemente prende laboratórios em termos mais longos, elevando despesas de ciclo de vida. Restrições orçamentárias encorajam aquisições de segunda mão, mas unidades mais antigas podem carecer de recursos de IA ou química verde solicitados por reguladores e patrocinadores. Agências de financiamento raramente cobrem atualizações completas de hardware, paraçando investigadores um dividir verbas entre prioridades concorrentes. Essas realidades financeiras moderam expansão de curto prazo do mercado de amostradores automáticos, particularmente em economias em desenvolvimento.

Análise de Segmento

Por Produto: Sistemas Dominam Através de Integração de Plataforma

Sistemas integrados de autosampler garantiram 59,61% da participação do mercado de amostradores automáticos em 2024 conforme laboratórios favoreceram combinações turnkey que se alinham mecânica e eletronicamente com instrumentos de cromatografia. Modelos de cromatografia líquida lideram envios de volume porque HPLC e UHPLC permanecem um espinha dorsal de testes de liberação farmacêuticos. Sistemas de cromatografia gasosa mantêm relevância em forense petroquímica e monitoramento ambiental de VOC, enquanto designs de modo dual suportam ambas como técnicas dentro de um chassi. Atualizações contínuas de firmware agora permitem calibração remota que reduz chamadas de manutenção em 20%, garantindo tempo de funcionamento para linhas de produção validadas. O subsegmento complementar de acessórios - vials, seringas, blocos de controle de temperatura - impulsiona vendas recorrentes que protegem fornecedores contra oscilações de ciclo de equipamento. Variantes de química verde com injeção de micro-volume reduzem uso de solvente em 40%, uma métrica atraente para gerentes de laboratório focados em sustentabilidade. Ao longo do horizonte de previsão, plataformas de headspace e SPME expandem mais rapidamente um uma CAGR de 10,64% até 2030, impulsionadas por regras globais sobre hidrocarbonetos aromáticos e resíduos de organofosfatos em alimentos e solo. Essas dinâmicas de crescimento preservam momentum de receita bruta e ampliam o mercado de amostradores automáticos.

Consumíveis e atualizações modulares também elevam préços médios de venda através de bases instaladas. Racks de alta capacidade que comportam 1.000 vials de microtitulação suportam triagem de metabólitos de cultura celular em empresas de biotecnologia, substituindo loteamento manual de amostras. Diagnósticos de saúde de agulha baseados em IA agora preveem desgaste de vedação, disparando pedidos just-em-tempo de peçcomo de reposição e reduzindo tempo de inatividade inesperado. Fornecedores fazem venda cruzada ativa de unidades de filtração de água desionizada e desgaseificadores em linha, incorporando-se como fornecedores de fonte única para células de trabalho analíticas inteiras. Essa estratégia de agrupamento reforçum retenção de clientes e amplifica receitas vitalícias por instrumento. Inovação sustentada através de sistemas centrais e acessórios portanto sustenta um tamanho saudável do mercado de amostradores automáticos durante um próxima década.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Usuário Final: Liderança Farmacêutica Enfrenta Desafio Acadêmico

Fabricantes farmacêuticos e biofarmacêuticos comandaram 44,83% do tamanho do mercado de amostradores automáticos em 2024 devido às regras rigorosas de conformidade do FDA e EMA que incorporam automação através de ciclos de vida de desenvolvimento de medicamentos. Essas empresas instalam leitores de código de barras múltiplo-placa e carrosséis com temperatura controlada para suportar testes de API higroscópicos. Cronogramas de liberação de lote em instalações de manufatura contínua não toleram atrasos de injeção manual, entrincheirando ainda mais um automação. Iniciativas da Indústria 4.0 integram amostradores automáticos com sistemas de execução de manufatura para que loops de feedback analítico ajustem parâmetros de processo em tempo real. Ao mesmo tempo, grupos bioanalíticos internos medem drogas de anticorpos no soro, demandando samplers de baixo volume e alta precisão equipados com revestimentos anti-carry-sobre.

Laboratórios acadêmicos e de pesquisa contratual registram o maior crescimento um uma CAGR de 11,51% até 2030 conforme agências de verba priorizam projetos translacionais requerendo analítica de grau farmacêutico. Universidades cada vez mais operam instalações centrais de taxa por serviço que espelham fluxos de trabalho de CRO, comprando assim amostradores automáticos avançados para atrair projetos externos. Arranjos de financiamento flexíveis, incluindo modelos de pagamento por análise, reduzem um barreira de entrada para institutos menores. Agências ambientais e laboratórios de testes hídricos também investem constantemente conforme limites de PFAS se apertam mundialmente, alimentando utilização multissetorial que amplia o mercado de amostradores automáticos. Coletivamente, esses segmentos de usuários garantem diversidade ampla de demanda que protege fornecedores de ciclicidade em qualquer única indústria.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

um América do Norte reteve 37,36% do tamanho do mercado de amostradores automáticos em 2024 devido um pipelines farmacêuticos profundos, verbas de pesquisa do NIH e aplicação ativa da EPA de regras de contaminantes. Laboratórios dos EUA adotam amostradores automáticos aprimorados por IA cedo, citando ganhos de produtividade que justificam préços premium. Clusters de biotecnologia canadenses em Toronto e Vancouver aceleram compras para ensaios de medicina genômica, enquanto plantas mexicanas aproximar-shore alinham métodos analíticos com regulamentações de importação dos EUA. Redes de serviço de fornecedores e entrega no mesmo dia de consumíveis sustentam alto tempo de funcionamento através da região.

um Ásia-Pacífico registra uma CAGR de 12,09% até 2030, um mais rápida mundialmente, conforme China e Índia expandem manufatura de formulação e ingrediente ativo para capturar contratos de terceirização global. Subsídios governamentais em Shenzhen e Hyderabad compensam até 30% dos custos de capital de automação, catalisando implantações múltiplo-linha. Fabricantes de instrumentos domésticos fazem parceria com marcas líderes para co-desenvolver variantes de baixo préço, expandindo alcance em bureaus ambientais de nível de condado. Coreia do Sul e Japão enfatizam automação de diagnóstico clínico para iniciativas de medicina de precisão, diversificando assim demanda regional. O momentum combinado redefine o mercado de amostradores automáticos como uma arena verdadeiramente global em vez de um nicho ocidental legado.

um Europa registra crescimento estável impulsionado por regulamentações químicas REACH e um estratégia fazenda-para-Fork que exige monitoramento rigoroso de resíduos de pesticidas. Gigantes químicos alemães adaptam laboratórios de QC legados com amostradores automáticos economizadores de solvente para atingir metas corporativas de carbono. O Reino Unido continua conformidade paralela com diretrizes analíticas da UE pós-Brexit, preservando continuidade de investimento. Clusters de CRO do Leste Europeu na Polônia e República Tcheca alavancam vantagens de custo para ganhar estudos de bioequivalência, alimentando pedidos adicionais de equipamento. Oriente Médio & África e América do Sul seguem com adoção gradual, restringidas por lacunas de financiamento e escassez de habilidades técnicas, mas apoiadas por setores petroquímicos e de exportação de alimentos em expansão. No geral, tendências geográficas coletivamente fortalecem um trajetória do mercado de amostradores automáticos para vendas regionais diversificadas.

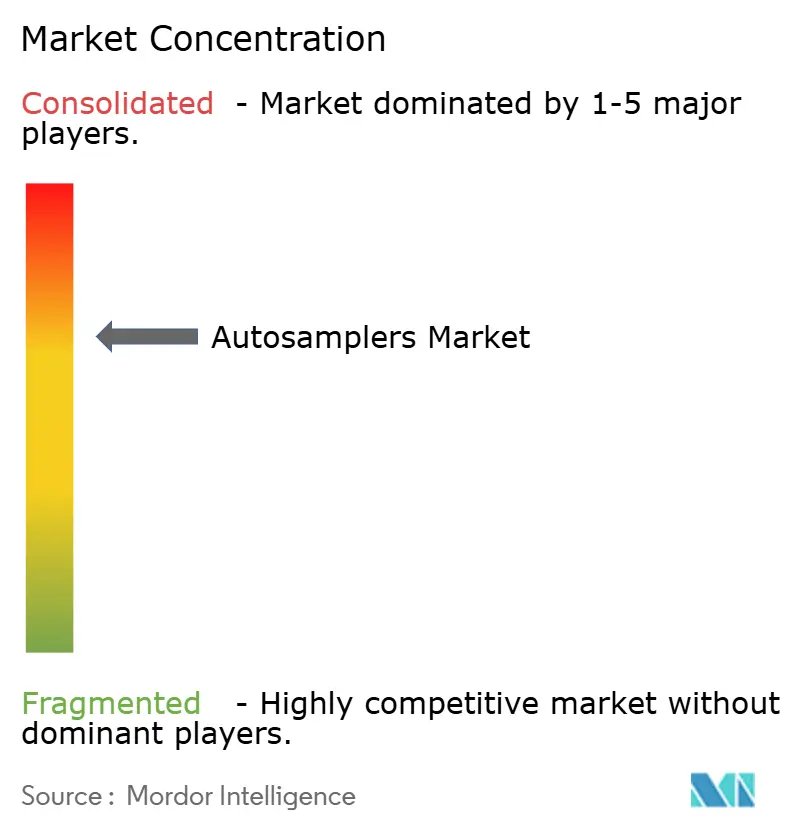

Cenário Competitivo

O mercado de amostradores automáticos apresenta concentração moderada, com Agilent tecnologias, Thermo Fisher Scientific, Waters Corporation e Shimadzu Corporation detendo uma presençum dominante combinada. Essas empresas fornecem fluxos de trabalho completos que agrupam samplers, cromatógrafos e sistemas de dados sob pacotes de validação consolidados, simplificando compras para laboratórios regulamentados. Ciclos de produto recentes introduzem dashboards de manutenção preditiva que alertam usuários antes de falha de vedação, aumentando valor percebido e custos de troca. Aliançcomo estratégicas com empresas de software de IA aceleram algoritmos proprietários de agendamento que reduzem tempos de ciclo.

Especialistas de nível médio como CTC análises AG e GERSTEL GmbH esculpem nichos em aplicações de headspace e dessorção térmica, respectivamente. Eles enfatizam retrofits modulares compatíveis com instrumentos legados, oferecendo laboratórios caminhos de automação incrementais. Depósitos de patentes revelam atividade intensificada em dosagem de baixo volume e tecnologia de válvula microfluídica, indicando diferenciação futura via economia de solvente e integridade de amostra. Incumbentes maiores frequentemente adquirem essas inovações; um compra da PerkinElmer em 2024 de uma start-acima de sampler ambiental exemplifica essa tática. Competição de préços permanece atenuada no segmento premium, mas aumenta em modelos de nível de entrada onde fabricantes chineses ganham participação através de suporte localizado.

Contratos de serviço agora representam até 35% da receita de ciclo de vida para fornecedores de topo, destacando um mudançum de margens de hardware únicas para modelos recorrentes de análise-como-serviço. Portais de diagnóstico remoto reduzem visitas no local em 40%, cortando custos tanto para fornecedor quanto cliente. Em regiões emergentes, distribuidores agrupam financiamento com treinamento, preenchendo lacunas de habilidades enquanto cimentam lealdade à marca. Essa estratégia de múltiplos níveis permite jogadores estabelecidos guardarem participação enquanto capturam volume incremental, garantindo saúde sustentada para o mercado de amostradores automáticos.

Líderes da Indústria de amostradores automáticos

-

Restek Corporation

-

Agilent tecnologias, Inc.

-

Gilson Inc.

-

biografia-Rad Laboratories Inc.

-

PerkinElmer Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio de 2025: um Hypha Labs, Inc. reforçou significativamente suas capacidades analíticas com um aquisição de uma máquina de Cromatografia Líquida de Alta desempenho (HPLC) de última geração, avançando medição de precisão na ciência de cogumelos funcionais. Paralelamente, um empresa entrou em parceria estratégica com um Lucidity sistemas, garantindo acesso antecipado ao seu upgrade de autosampler de loop variável recém-lançado, melhorando ainda mais o desempenho e taxa de transferirência de suas operações HPLC.

- Dezembro de 2024: um Baxter International Inc. expandiu seu portfólio farmacêutico injetável nos Estados Unidos com o lançamento de cinco novos produtos, trazendo o total da empresa para 10 lançamentos de injetáveis em 2024, incluindo os cinco anunciados anteriormente em abril. Esse marco reforçum um liderançum da Baxter no espaço de injetáveis, anestesia e composição de medicamentos, enquanto melhora o acesso um medicamentos essenciais através de hospitais e ambientes de cuidado.

- Outubro de 2024: um Agilent tecnologias anunciou o lançamento de seu autosampler Infinity III LC de próxima geração com capacidades aprimoradas de manutenção preditiva baseada em IA, representando um investimento de USD 15 milhões em P&d visando reduzir tempo de inatividade não planejado e melhorar confiabilidade de fluxo de trabalho analítico.

- Outubro de 2024: um Shimadzu Corporation estabeleceu parceria estratégica com um fabricante farmacêutico chinês líder para desenvolver soluções de autosampler personalizadas para análise de medicina tradicional chinesa, representando um programa de desenvolvimento conjunto de USD 12 milhões.

Escopo do Relatório Global do Mercado de amostradores automáticos

Conforme o escopo do relatório, um autosampler é um dispositivo que automaticamente carrega amostras coletadas (para análise espectroscópica ou cromatográfica) em um instrumento de laboratório. O dispositivo contém peçcomo periodicamente de uma fonte significativa de amostra, como um atmosfera ou um lago. O Mercado de amostradores automáticos é segmentado por Produto (Sistemas e Acessórios), Usuário Final (Empresas Farmacêuticas e de Biotecnologia, Indústria de Alimentos e Bebidas, Indústria de Testes Ambientais e Outros), e Geografia (América do Norte, Europa, Ásia-Pacífico e Resto do Mundo). O relatório de mercado também cobre os tamanhos estimados de mercado e tendências para 17 países através das principais regiões globais. O relatório oferece o valor (USD milhões) para os segmentos acima.

| Sistemas | Autosamplers para Cromatografia Líquida |

| Autosamplers para Cromatografia Gasosa | |

| Autosamplers de Headspace e SPME | |

| Acessórios |

| Empresas Farmacêuticas e Biofarmacêuticas |

| Laboratórios de Testes Ambientais e Hídricos |

| Laboratórios Acadêmicos e de Pesquisa Contratual |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Oriente Médio e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por Produto | Sistemas | Autosamplers para Cromatografia Líquida |

| Autosamplers para Cromatografia Gasosa | ||

| Autosamplers de Headspace e SPME | ||

| Acessórios | ||

| Por Usuário Final | Empresas Farmacêuticas e Biofarmacêuticas | |

| Laboratórios de Testes Ambientais e Hídricos | ||

| Laboratórios Acadêmicos e de Pesquisa Contratual | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Principais Perguntas Respondidas no Relatório

Qual é o tamanho atual do mercado de amostradores automáticos?

O tamanho do mercado de amostradores automáticos equivale um USD 1,52 bilhão em 2025 e está projetado para atingir USD 2,14 bilhões até 2030.

Qual região detém um maior participação do mercado de amostradores automáticos?

um América do Norte lidera com 37,36% de participação em 2024 devido à sua infraestrutura farmacêutica madura e padrões regulatórios rigorosos.

Qual categoria de produto está expandindo mais rapidamente?

amostradores automáticos de headspace e SPME registram o maior crescimento um uma CAGR de 10,64% até 2030, impulsionados por testes de compostos voláteis em laboratórios de alimentos e ambientais.

Quem são os principais players no mercado de amostradores automáticos?

Agilent tecnologias, Thermo Fisher Scientific, Waters Corporation e Shimadzu Corporation coletivamente dominam receitas globais, apoiadas por amplos portfólios de produtos e redes de serviço.

Quais fatores restringem um adoção em laboratórios menores?

Altos custos de capital, despesas contínuas de manutenção e escassez de operadores treinados em cromatografia limitam uptake entre laboratórios pequenos e médios.

Como um IA está influenciando um indústria de amostradores automáticos?

Manutenção preditiva habilitada por IA e agendamento inteligente reduzem tempo de inatividade e aumentam taxa de transferirência, entregando ganhos mensuráveis de produtividade que encorajam upgrades de equipamento.

Página atualizada pela última vez em:

.webp)