Tamanho e Participação do Mercado de Semicondutores Automotivos

Análise do Mercado de Semicondutores Automotivos pela Mordor Intelligence

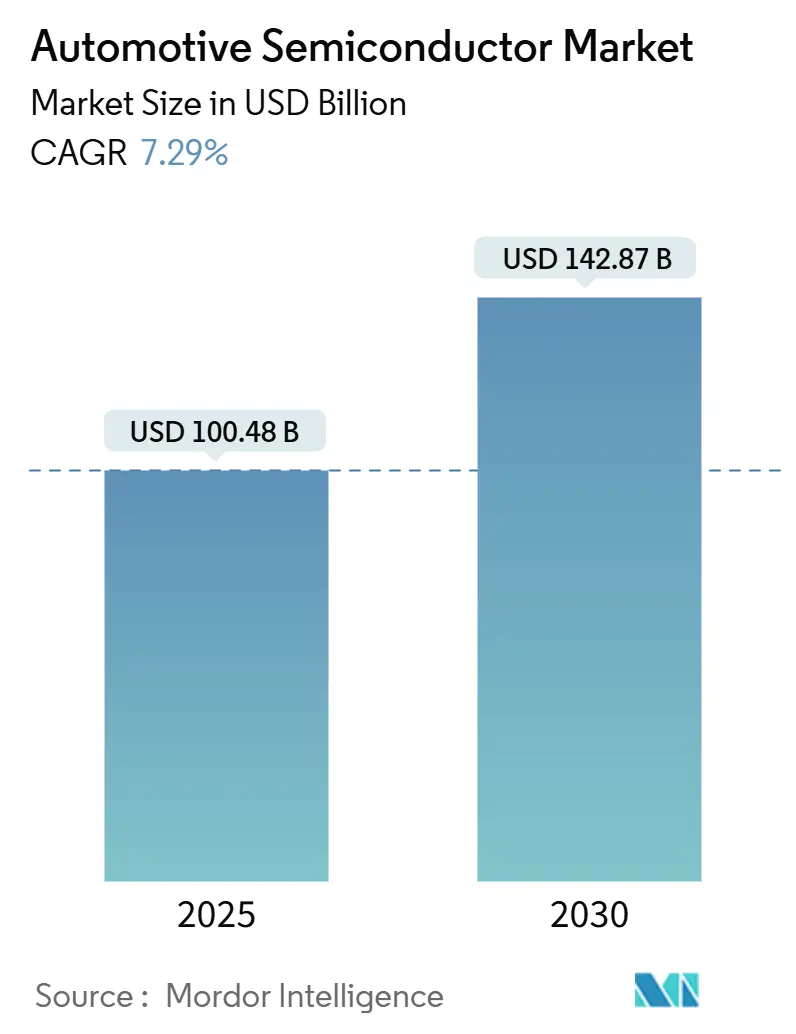

O tamanho do mercado de semicondutores automotivos atingiu USD 100,48 bilhões em 2025 e está previsto para expandir a uma TCCA de 7,29%, elevando o valor do mercado para USD 142,87 bilhões em 2030. Mandatos crescentes de eletrificação, rápida adoção de recursos avançados de assistência ao motorista e a mudança para veículos definidos por software estão aumentando o conteúdo de silício em todas as classes de veículos. Montadoras estão correndo para garantir capacidade de fundição de longo prazo, e a disseminação de arquiteturas zonais está concentrando gastos em processadores de alto desempenho, memória e dispositivos de potência. Programas de resiliência da cadeia de suprimentos combinados com estratégias de múltiplas fontes estão remodelando as compras, enquanto dispositivos de banda larga e módulos de potência integrados abrem novas oportunidades de design-in que sustentam o poder de precificação mesmo com componentes de nós maduros se normalizando.

Principais Conclusões do Relatório

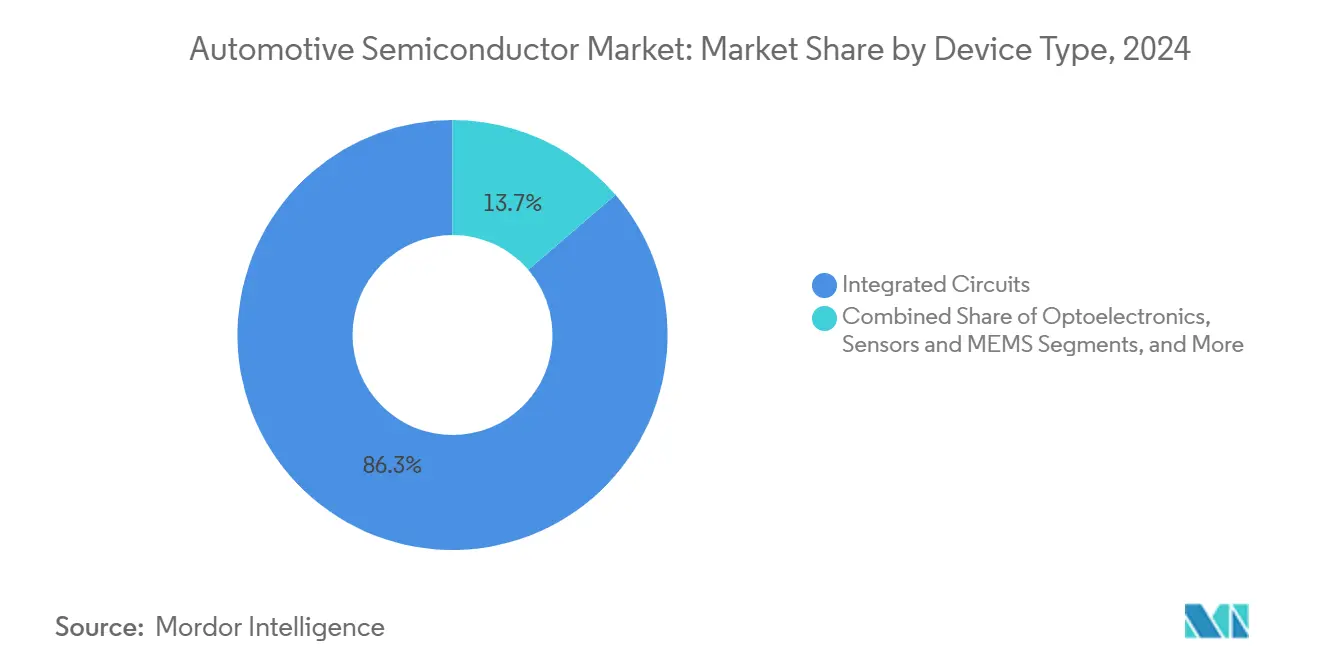

- Por tipo de dispositivo, circuitos integrados detiveram 86,3% da participação do mercado de semicondutores automotivos em 2024, enquanto sensores e MEMS estão projetados para registrar uma TCCA de 8,5% até 2030.

- Por modelo de negócio, fornecedores de design/fabless representaram 67,3% do tamanho do mercado de semicondutores automotivos em 2024, enquanto o mesmo grupo deverá registrar o maior crescimento a uma TCCA de 8,7% até 2030.

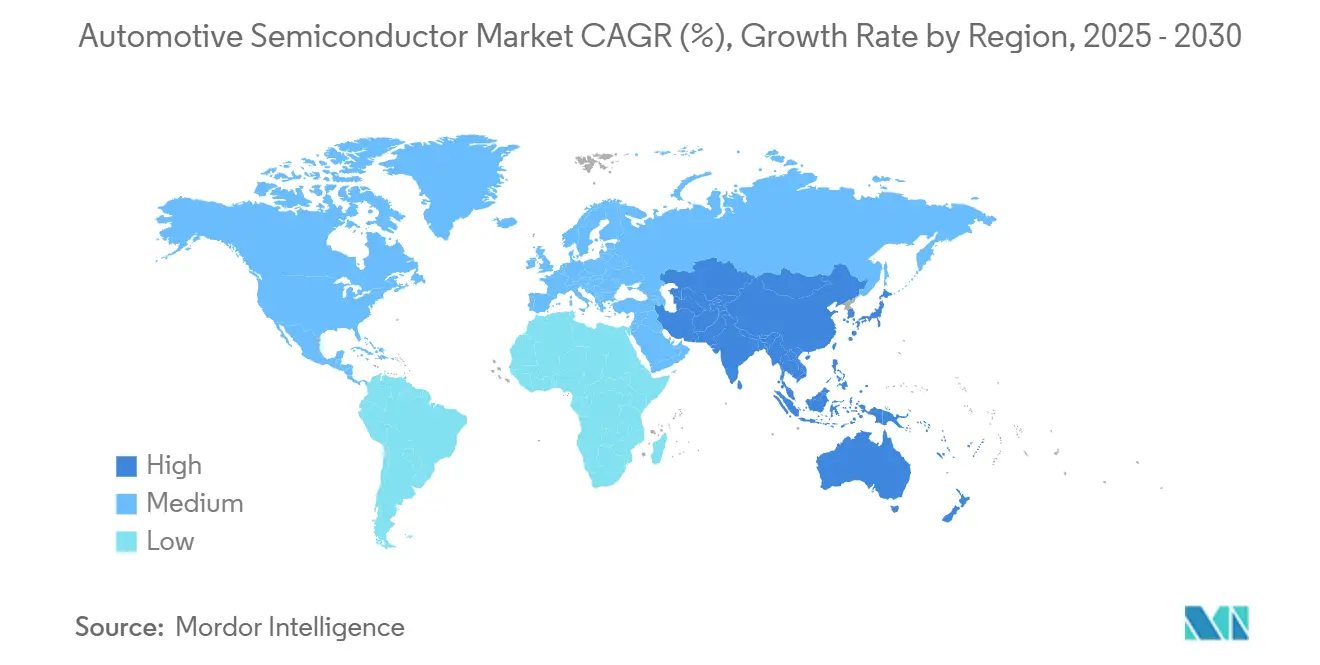

- Por geografia, Ásia-Pacífico capturou 63,2% do tamanho do mercado de semicondutores em 2024 e está projetado para crescer a uma TCCA de 7,1%, mantendo sua liderança apesar da diversificação ativa na América do Norte e Europa.

Tendências e Insights do Mercado Global de Semicondutores Automotivos

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % de Impacto na Previsão TCCA | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento da produção de veículos em economias emergentes | +1.2% | Ásia-Pacífico, América Latina, Oriente Médio e África | Médio prazo (2-4 anos) |

| Crescente demanda por sistemas avançados de segurança e conforto | +1.8% | Global, com adoção inicial na América do Norte e UE | Curto prazo (≤ 2 anos) |

| Eletrificação está impulsionando o conteúdo de semicondutores por veículo | +2.1% | Global, liderada por mandatos regulatórios da China e UE | Médio prazo (2-4 anos) |

| Arquiteturas E/E zonais e veículos definidos por software estimulam processadores de alta performance | +1.5% | Segmentos premium da América do Norte e UE, expandindo globalmente | Longo prazo (≥ 4 anos) |

| Subsídios governamentais para capacidade de fundição automotiva | +0.8% | EUA, UE, China, Coreia do Sul | Longo prazo (≥ 4 anos) |

| Adoção de dispositivos de potência SiC e GaN em trens de força de VE | +1.3% | Mercados globais de VE, concentrados na China, UE e América do Norte | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Eletrificação Impulsionando o Conteúdo de Semicondutores por Veículo

Plataformas de veículos elétricos a bateria adicionam eletrônica de potência, CIs de gerenciamento de bateria e controladores de gerenciamento térmico ausentes em modelos de combustão interna. A transição de sistemas elétricos de 400 V para 800 V exige MOSFETs de carbeto de silício (SiC) que suportam tensões mais altas com menores perdas de comutação. Os dispositivos SiC super-junção baseados em trincheira da Infineon fornecem 40% menor resistência e 25% maior capacidade de corrente, permitindo inversores de tração menores e tempos de carregamento mais rápidos.[1]NXP Semiconductors, "NXP Extends Industry-First 28 nm RFCMOS Radar One-Chip Family," nxp.com O sistema de gerenciamento de bateria sem fio de banda ultra larga da NXP remove cabos pesados, reduz o peso do veículo e libera espaço para packs de maior densidade energética. Arquiteturas de tensão mais alta também necessitam isolamento reforçado, drivers de gate e sensores de corrente de precisão que comandam preços médios de venda premium. Coletivamente, esses fatores elevam o conteúdo em dólares de semicondutores por VE para múltiplos de veículos convencionais.

Crescente Demanda por Sistemas Avançados de Segurança e Conforto

Pacotes de assistência ao motorista Nível 2+ integram suítes de sensores multimodais-radar, LiDAR e câmeras de alta resolução-produzindo terabytes de dados por hora. Cargas de trabalho de fusão de sensores em tempo real requerem processadores específicos de aplicação e aceleradores de rede neural embarcados. A família de radar RFCMOS de 28 nm one-chip da NXP agora oferece cobertura de 360 graus e classificação de objetos por IA integrada, reduzindo a lista de materiais e simplificando a arquitetura do sistema. Inovações ópticas complementares, como os lasers pulsados de oito canais da ams OSRAM, fornecem 1.000 W de potência óptica de pico, estendendo o alcance do LiDAR para recursos de autopiloto em rodovias. Demandas regulatórias sob a ISO 26262 reforçam a adoção de caminhos de computação redundantes e diagnósticos de segurança, elevando ainda mais os gastos com silício.

Arquiteturas E/E Zonais e Veículos Definidos por Software Estimulam Processadores de Alta Performance

A mudança de dezenas de unidades de controle eletrônico distribuídas para um punhado de controladores de zona reduz a complexidade da fiação, mas concentra a demanda de computação em microcontroladores avançados. A família S32K5 da NXP explora um processo FinFET de 16 nm e RAM magnetoresistiva embarcada para fornecer velocidades de escrita 15 vezes mais rápidas que a flash, permitindo atualizações over-the-air sem comprometer limites de ciclo de trabalho. Infineon e Flex lançaram conjuntamente uma plataforma de referência de controlador de zona que integra gateway, distribuição de energia e funções de controle de motor, encurtando os ciclos de design das montadoras. À medida que veículos definidos por software ganham tração, montadoras cada vez mais comparam roadmaps de semicondutores com taxas de atualização da classe de smartphones, acelerando a demanda por silício automotivo de alta performance.

Adoção de Dispositivos de Potência SiC e GaN em Trens de Força de VE

MOSFETs SiC e HEMTs de nitreto de gálio (GaN) comutam mais rápido e operam em temperaturas mais altas que IGBTs de silício, reduzindo as pegadas dos inversores e melhorando o alcance. A capacidade global de wafers SiC de 8 polegadas está aumentando em 14 fábricas anunciadas, incluindo a expansão da onsemi na Coreia do Sul e a megafábrica Catania da STMicroelectronics. No entanto, a escassez de substrato mantém os preços elevados; a Renesas saiu do segmento SiC após encerrar sua parceria com a Wolfspeed, citando economia desfavorável. Dispositivos GaN visam carregadores embarcados e conversores DC-DC; a Navitas recentemente obteve qualificação AEC-Q101 para sua tecnologia Fast SiC Gen-3, posicionando o GaN como uma opção viável para carregadores de 6,6 kW e superiores.[2]ams OSRAM, "New Era for LiDAR Applications," ams-osram.com

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão TCCA | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto custo de veículos com recursos avançados | -0.9% | Global, particularmente mercados emergentes sensíveis a preços | Curto prazo (≤ 2 anos) |

| Restrições persistentes da cadeia de suprimentos e escassez de chips | -1.1% | Global, com impacto agudo na manufatura Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Escassez e custo de substratos de banda larga (SiC/GaN) | -0.7% | Global, afetando segmentos premium de VE | Médio prazo (2-4 anos) |

| Ciclos de qualificação automotiva longos retardam o tempo de lançamento | -0.5% | Global, impactando todas as categorias de semicondutores automotivos | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Restrições Persistentes da Cadeia de Suprimentos e Escassez de Chips

Os tempos de entrega automotivos permanecem mais longos que as normas de eletrônicos de consumo, especialmente para microcontroladores de nós maduros, sensores e componentes analógicos. A capacidade especializada de empacotamento automotivo está fortemente concentrada no Leste Asiático, criando pontos únicos de falha. Para abordar o risco geográfico, GlobalFoundries e NXP ampliaram sua colaboração na produção 22FDX dividida entre Dresden e Nova York, dando às montadoras um caminho de dupla fonte que atende à qualificação Grau 1.[3]Infineon Technologies AG, "Infineon and Flex Showcase Zone Controller Design Platform," infineon.com Montadoras agora incorporam cláusulas de capacidade de fundição em acordos de fornecimento de longo prazo para proteger lançamentos de veículos de escassez de componentes.

Escassez e Custo de Substratos de Banda Larga (SiC/GaN)

Custos de substrato podem igualar metade do custo do dispositivo acabado para SiC e GaN, e wafers pristinos exigem longos ciclos de crescimento de cristal e triagem meticulosa de defeitos. A Wolfspeed domina a produção de substrato de 150 mm, embora STMicroelectronics e Infineon estejam se integrando verticalmente para reduzir a dependência. A diversidade limitada de fornecedores infla preços e alonga cronogramas de qualificação, colocando plataformas premium de VE na vanguarda enquanto segmentos de mercado de massa aguardam as curvas de custo caírem. Restrições de material de gálio e índio adicionam outra camada de volatilidade à economia de dispositivos GaN.

Análise de Segmentos

Por Tipo de Dispositivo: Circuitos Integrados Impulsionam a Evolução do Mercado

Circuitos integrados representaram USD 86,6 bilhões do tamanho do mercado de semicondutores automotivos em 2024 e estão previstos para registrar uma TCCA de 8,5% até 2030. Microcontroladores lideram o grupo conforme os domínios de gateway, carroceria e trem de força migram para velocidades de clock mais altas e pegadas de memória expandidas. A Infineon capturou 28,5% de participação do mercado de semicondutores automotivos dentro de microcontroladores ao expandir sua família AURIX para uma arquitetura RISC-V, reforçando a agitação tecnológica do segmento. CIs analógicos mantêm um papel fundamental no gerenciamento de energia, interface de sensores e regulação de tensão, embora a consolidação system-on-chip exerça pressão de preços em dispositivos de nós mais antigos.

Dispositivos discretos, optoeletrônicos e categorias de sensor/MEMS respondem pelo saldo. IGBTs e MOSFETs discretos sustentam inversores de tração e chaves de substituição de relé, mas design-ins cada vez mais favorecem módulos de potência integrados que colapsam múltiplos dies em um único substrato. Optoeletrônicos se beneficiam de iluminação LED adaptativa e unidades LiDAR emergentes, enquanto acelerômetros MEMS, giroscópios e sensores de pressão proliferam através de recursos ADAS e conforto. Arquiteturas zonais agrupam componentes anteriormente independentes em CIs de maior valor, explicando por que circuitos integrados continuam a superar o mercado mais amplo de semicondutores automotivos.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Modelo de Negócio: Fornecedores Fabless Remodelam a Dinâmica da Indústria

Empresas de design/fabless controlaram USD 67,6 bilhões do tamanho do mercado de semicondutores automotivos em 2024 e estão projetadas para expandir a uma TCCA de 8,7%. Montadoras buscam iterações rápidas de silício alinhadas com cadências de lançamento de software; casas fabless como NXP, Qualcomm e AMD aproveitam acesso a fundições de ponta sem possuir fábricas intensivas em capital. A aquisição de USD 307 milhões da especialista em edge-AI Kinara pela NXP destaca como jogadores fabless compram IP de nicho para acelerar lançamentos de recursos.

IDMs mantêm sockets legados em domínios de potência, analógico e críticos para segurança onde longos ciclos de vida do produto e controles de manufatura comprovados permanecem fundamentais. Para acompanhar nós avançados, IDMs cada vez mais estabelecem parcerias de fundição; STMicroelectronics co-desenvolve plataformas automotivas de 5 nm com TSMC enquanto mantém capacidade interna de 90 nm e 40 nm para peças de longa cauda. Modelos híbridos de terceirização estão se tornando comuns, ainda a complexidade de integração de sistema de veículos definidos por software favorece os ciclos ágeis de tape-out típicos de fornecedores fabless.

Análise Geográfica

Ásia-Pacífico comandou 71,5% dos embarques de semicondutores automotivos em 2024 e espera-se que cresça a uma TCCA de 7,8% até 2030. A penetração de veículos de nova energia da China superou 39% em 2024, e mais de 300 empresas domésticas de design de chips foram estabelecidas naquele ano para perseguir a meta de sourcing 100% de Pequim. A Horizon Robotics, baseada em Xangai, garantiu grandes vitórias de design, reivindicando 33,97% de participação do volume de processadores ADAS locais, enquanto a fundição SMIC estabeleceu uma meta de receita automotiva de 10% para a produção de 2026. A Índia está escalando seu ecossistema de semicondutores sob a Missão de Semicondutores da Índia de USD 76.000 crore; propostas aprovadas totalizam USD 21 bilhões, incluindo parcerias de display e AI de ultra baixa potência entre Tata Electronics, Himax e PSMC.

América do Norte ocupa o segundo lugar, impulsionada pelos incentivos do CHIPS and Science Act de USD 39 bilhões e projetos de destaque como a expansão de USD 6,6 bilhões da TSMC no Arizona. A Tesla firmou um pacto de fornecimento de wafer de USD 16,5 bilhões e oito anos com a Samsung, garantindo capacidade de nós avançados para silício de direção autônoma fabricado no Texas. O Conselho de Semicondutores do Canadá adicionou a Infineon como membro para impulsionar o alinhamento de políticas em cadeias de valor de mobilidade elétrica.

A Europa busca autonomia estratégica via EU Chips Act de EUR 43 bilhões (USD 48,6 bilhões), visando capturar 20% da produção global até 2030. A STMicroelectronics iniciou a construção de uma fábrica integrada de SiC em Catania, Itália, enquanto um consórcio de Dresden garantiu EUR 5 bilhões (USD 5,7 bilhões) em auxílio estatal para uma nova instalação lógica. Montadoras como Stellantis co-desenvolvem sistemas de conversão de energia com Infineon, garantindo acesso preferencial ao fornecimento de MOSFET SiC.[4]Navitas, "Navitas Qualifies Gen-3 Fast SiC to Auto-Grade," navitassemi.com Oriente Médio, África e América do Sul permanecem incipientes, mas exibem trajetórias de adoção de VE de dois dígitos, posicionando-os como futuros nós de crescimento uma vez que cadeias de suprimento locais amadureçam.

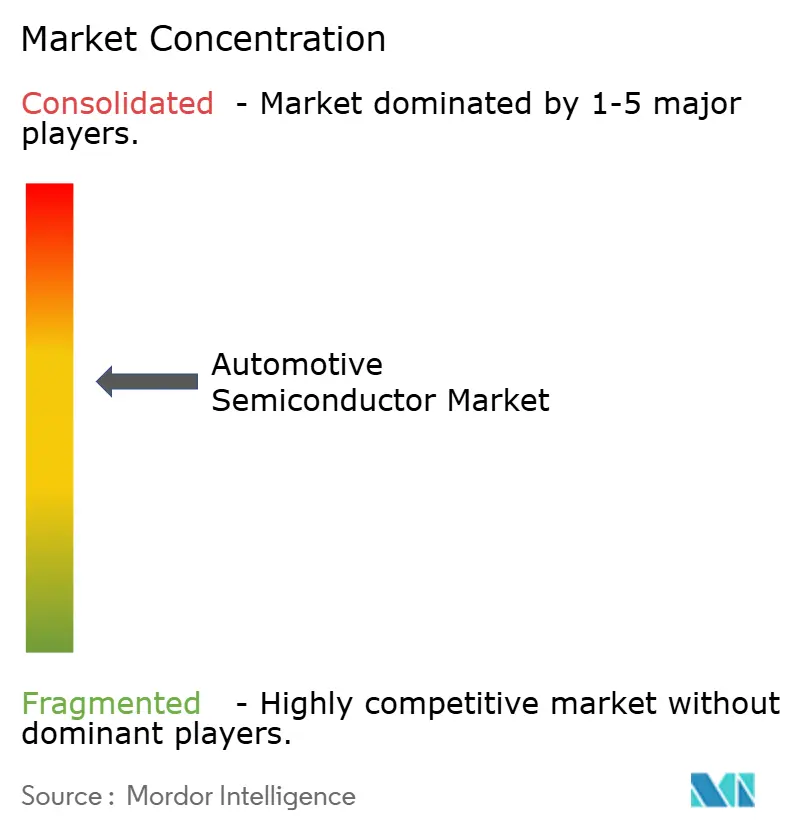

Cenário Competitivo

O mercado de semicondutores automotivos exibe concentração moderada: os cinco principais fornecedores controlam coletivamente uma participação significativa da receita global, refletindo relacionamentos arraigados com clientes e amplos portfólios qualificados AEC-Q. NXP consolida edge-AI e IP de radar; Infineon aproveita escala em potência e microcontroladores; Renesas mantém força em designs mixed-signal legados; STMicroelectronics domina fornecimento de dispositivos SiC; e Texas Instruments sustenta um vasto catálogo de blocos de construção analógicos. M&A estratégico continua: Infineon adquiriu ativos Ethernet automotivos da Marvell por USD 2,5 bilhões para fortificar soluções de rede zonal, enquanto ROHM e Denso formaram uma aliança de desenvolvimento focada em CIs analógicos para sistemas autônomos.

Entrantes chineses intensificam a competição. BYD Semiconductor capturou 28,9% do segmento doméstico de módulos IGBT ao integrar dispositivos em seu trem de força de bateria blade. Programas de silício interno de OEM se multiplicam; General Motors co-desenvolve computação customizada com Qualcomm, enquanto Hyundai utiliza Infineon para inversores de tração SiC programados para produção em volume em 2027. A mudança para veículos definidos por software inclina o poder de barganha para empresas controlando IP crítico em torno de plataformas de computação segura, toolchains de rede neural e stacks de conectividade.

Oportunidades emergentes de espaço em branco abrangem aceleradores automotivos para modelos de IA baseados em transformer, PHYs Ethernet de ultra baixa latência para comunicação determinística e materiais de gerenciamento térmico de circuito impresso compatíveis com temperaturas de junção SiC. Fornecedores capazes de casar tecnologia de processo de ponta com know-how de segurança funcional automotiva estão melhor posicionados para capturar os próximos ciclos de design.

Líderes da Indústria de Semicondutores Automotivos

-

Infineon Technologies AG

-

NXP Semiconductors N.V.

-

STMicroelectronics N.V.

-

Texas Instruments Inc.

-

Renesas Electronics Corp.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Julho de 2025: Tesla e Samsung Electronics anunciaram um acordo de fornecimento de wafer de USD 16,5 bilhões para processadores de IA a serem produzidos na nova fábrica da Samsung no Texas, garantindo capacidade de longo prazo de 4 nm e 3 nm para o roadmap de direção autônoma da Tesla.

- Maio de 2025: Renesas Electronics retirou-se do desenvolvimento de dispositivos de carbeto de silício, encerrando sua parceria com Wolfspeed e realocando P&D para MCUs mixed-signal.

- Maio de 2025: Denso e ROHM lançaram uma aliança estratégica cobrindo desenvolvimento conjunto de IC analógico, sourcing compartilhado de matéria-prima e manufatura de módulos SiC co-localizados.

- Maio de 2025: Infineon introduziu MOSFETs CoolSiC super-junção baseados em trincheira, fornecendo 40% menor resistência para inversores de tração; Hyundai se comprometeu com adoção de primeira onda em VEs do ano-modelo 2027.

Escopo do Relatório Global do Mercado de Semicondutores Automotivos

O mercado de semicondutores automotivos foi avaliado analisando os tamanhos de mercado de diferentes componentes usados na indústria automotiva, como sensores, processadores, dispositivos de memória, dispositivos de potência discretos e circuitos integrados. O escopo do relatório compreende a análise de vários tipos de veículos mundialmente, incluindo veículos comerciais leves, veículos comerciais pesados e veículos de passageiros.

O semicondutor automotivo é segmentado por tipo de veículo (veículo de passageiro, veículo comercial leve e veículo comercial pesado), componente (processadores, sensores, dispositivos de memória, circuitos integrados, dispositivos de potência discretos e dispositivos RF), aplicação (chassi, eletrônica de potência, segurança, eletrônica de carroceria, unidade de conforto/entretenimento e outras aplicações), e geografia (América do Norte, Europa, Ásia-Pacífico, América Latina e Oriente Médio e África). O relatório oferece o tamanho do mercado em termos de valor em USD para todos os segmentos mencionados acima.

| Semicondutores Discretos | Diodos | ||

| Transistores | |||

| Transistores de Potência | |||

| Retificador e Tiristor | |||

| Outros Dispositivos Discretos | |||

| Optoeletrônicos | Diodos Emissores de Luz (LEDs) | ||

| Diodos Laser | |||

| Sensores de Imagem | |||

| Optoacopladores | |||

| Outros Tipos de Dispositivos | |||

| Sensores e MEMS | Pressão | ||

| Campo Magnético | |||

| Atuadores | |||

| Aceleração e Taxa de Guinada | |||

| Temperatura e Outros | |||

| Circuitos Integrados | Por Tipo de Circuito Integrado | Analógico | |

| Micro | Microprocessadores (MPU) | ||

| Microcontroladores (MCU) | |||

| Processadores de Sinal Digital | |||

| Lógico | |||

| Memória | |||

| Por Nó Tecnológico (Volume de Embarque Não Aplicável) | < 3nm | ||

| 3nm | |||

| 5nm | |||

| 7nm | |||

| 16nm | |||

| 28nm | |||

| > 28nm | |||

| IDM |

| Fornecedor de Design/Fabless |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Coreia do Sul | ||

| Índia | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Oriente Médio | Arábia Saudita |

| Emirados Árabes Unidos | ||

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Nigéria | ||

| Egito | ||

| Resto da África | ||

| Por Tipo de Dispositivo (Volume de Embarque para Tipo de Dispositivo é Complementar) | Semicondutores Discretos | Diodos | ||

| Transistores | ||||

| Transistores de Potência | ||||

| Retificador e Tiristor | ||||

| Outros Dispositivos Discretos | ||||

| Optoeletrônicos | Diodos Emissores de Luz (LEDs) | |||

| Diodos Laser | ||||

| Sensores de Imagem | ||||

| Optoacopladores | ||||

| Outros Tipos de Dispositivos | ||||

| Sensores e MEMS | Pressão | |||

| Campo Magnético | ||||

| Atuadores | ||||

| Aceleração e Taxa de Guinada | ||||

| Temperatura e Outros | ||||

| Circuitos Integrados | Por Tipo de Circuito Integrado | Analógico | ||

| Micro | Microprocessadores (MPU) | |||

| Microcontroladores (MCU) | ||||

| Processadores de Sinal Digital | ||||

| Lógico | ||||

| Memória | ||||

| Por Nó Tecnológico (Volume de Embarque Não Aplicável) | < 3nm | |||

| 3nm | ||||

| 5nm | ||||

| 7nm | ||||

| 16nm | ||||

| 28nm | ||||

| > 28nm | ||||

| Por Modelo de Negócio | IDM | |||

| Fornecedor de Design/Fabless | ||||

| Por Geografia | América do Norte | Estados Unidos | ||

| Canadá | ||||

| México | ||||

| América do Sul | Brasil | |||

| Argentina | ||||

| Resto da América do Sul | ||||

| Europa | Alemanha | |||

| Reino Unido | ||||

| França | ||||

| Itália | ||||

| Espanha | ||||

| Resto da Europa | ||||

| Ásia-Pacífico | China | |||

| Japão | ||||

| Coreia do Sul | ||||

| Índia | ||||

| Resto da Ásia-Pacífico | ||||

| Oriente Médio e África | Oriente Médio | Arábia Saudita | ||

| Emirados Árabes Unidos | ||||

| Turquia | ||||

| Resto do Oriente Médio | ||||

| África | África do Sul | |||

| Nigéria | ||||

| Egito | ||||

| Resto da África | ||||

Principais Perguntas Respondidas no Relatório

Qual é o tamanho do mercado de semicondutores automotivos em 2025?

O tamanho do mercado de semicondutores automotivos atingiu USD 100,48 bilhões em 2025 e está previsto para crescer a uma TCCA de 7,29% até 2030.

Qual segmento contribui mais para a receita hoje?

Circuitos integrados dominam, representando 86,3% da receita global em 2024.

Por que fornecedores fabless estão crescendo mais rápido que IDMs?

Montadoras favorecem os ciclos de design mais curtos e acesso a nós avançados típicos de fornecedores fabless, impulsionando uma TCCA de 8,7% para esse modelo até 2030.

O que impulsiona a demanda por dispositivos de banda larga?

A transição para sistemas de bateria de 800 V e a necessidade de maior densidade de potência em inversores de tração estimulam a adoção de dispositivos de potência SiC e GaN.

Como os riscos da cadeia de suprimentos estão sendo mitigados?

Fabricantes diversificam produção geográfica, assinam acordos de capacidade de longo prazo e qualificam múltiplas fundições para reduzir exposição a interrupções de ponto único.

Qual região lidera o consumo de semicondutores automotivos?

Ásia-Pacífico lidera com 71,5% de participação, impulsionada pela rápida eletrificação da China e grande produção de veículos.

Página atualizada pela última vez em: