Análise de mercado de tecnologia preditiva automotiva

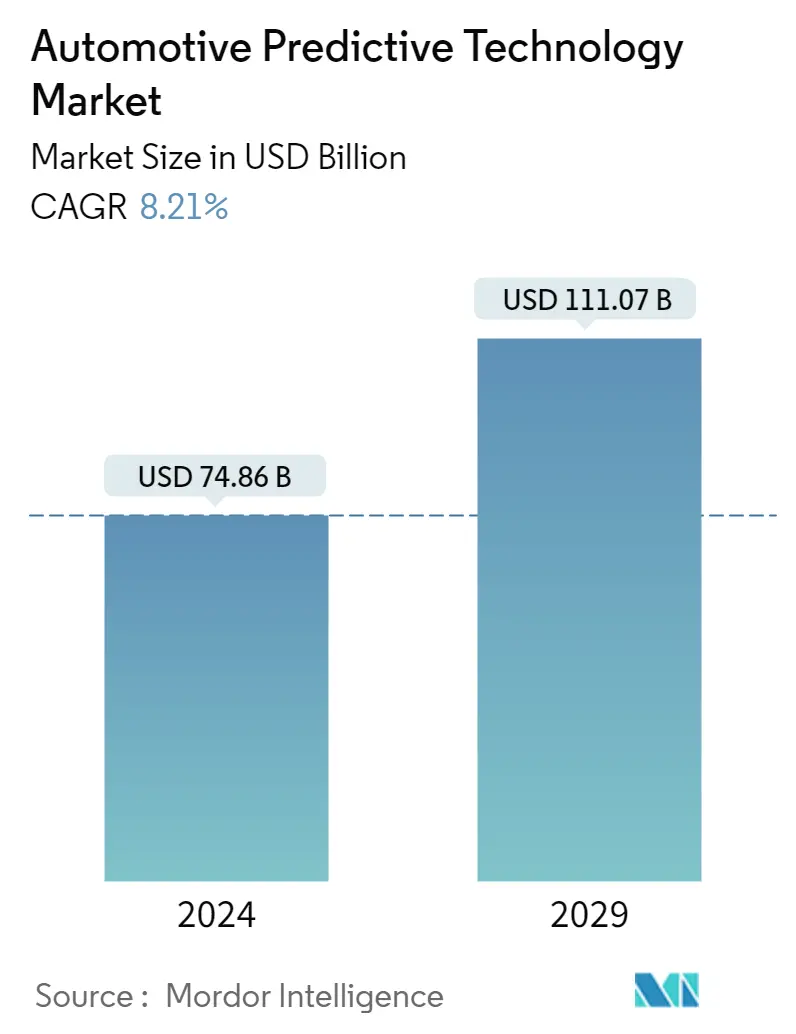

O tamanho do mercado de tecnologia preditiva automotiva é estimado em US$ 74,86 bilhões em 2024, e deverá atingir US$ 111,07 bilhões até 2029, crescendo a um CAGR de 8,21% durante o período de previsão (2024-2029).

- O surto de COVID-19 impactou negativamente o mercado de tecnologia preditiva automotiva. Vários veículos e instalações de produção de componentes em todo o mundo foram temporariamente encerrados, resultando em perturbações na cadeia de abastecimento. No entanto, a indústria automotiva começou a se recuperar ligeiramente e deverá continuar durante o período de previsão.

- A tendência crescente de recursos tecnologicamente avançados nos veículos, como inteligência artificial e aprendizado de máquina para aprimorar recursos de segurança, como sistemas avançados de assistência ao motorista (ADAS) e manutenção preditiva focada na redução do tempo de inatividade do veículo e no aumento do desempenho do veículo de maneira econômica, está impulsionando o crescimento de mercado.

- Os veículos autónomos e as tecnologias de condução autónoma também utilizam vários recursos preditivos para alertar os condutores sobre obstáculos e produzir outros alertas de condução. Vários grandes fabricantes de equipamento original (OEM) estão a investir fortemente no desenvolvimento de veículos autónomos e espera-se que tais desenvolvimentos ofereçam novas oportunidades aos intervenientes no mercado.

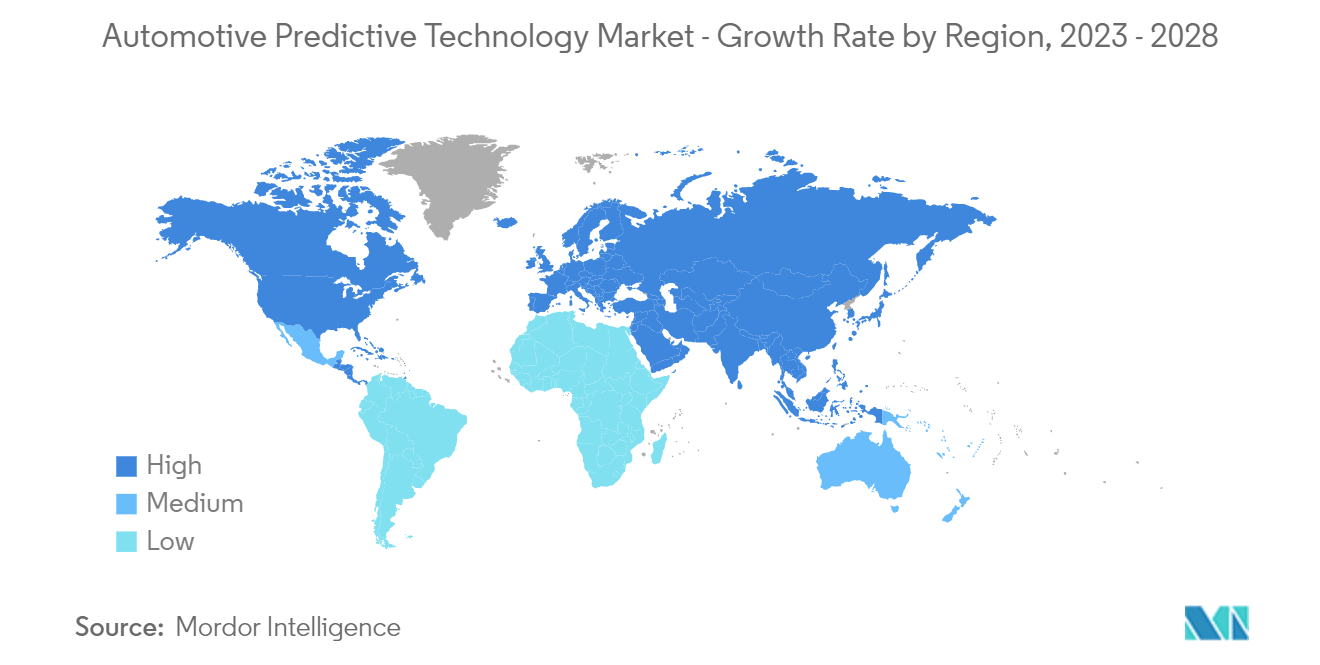

- Espera-se que a Ásia-Pacífico domine o mercado de tecnologia preditiva automotiva, devido à crescente demanda por veículos de luxo na Índia, China e Japão. Estima-se também que a crescente instalação de sistemas avançados de assistência ao condutor (ADAS) aumente a procura por tais tecnologias nos próximos anos em toda a região.

Tendências do mercado de tecnologia preditiva automotiva

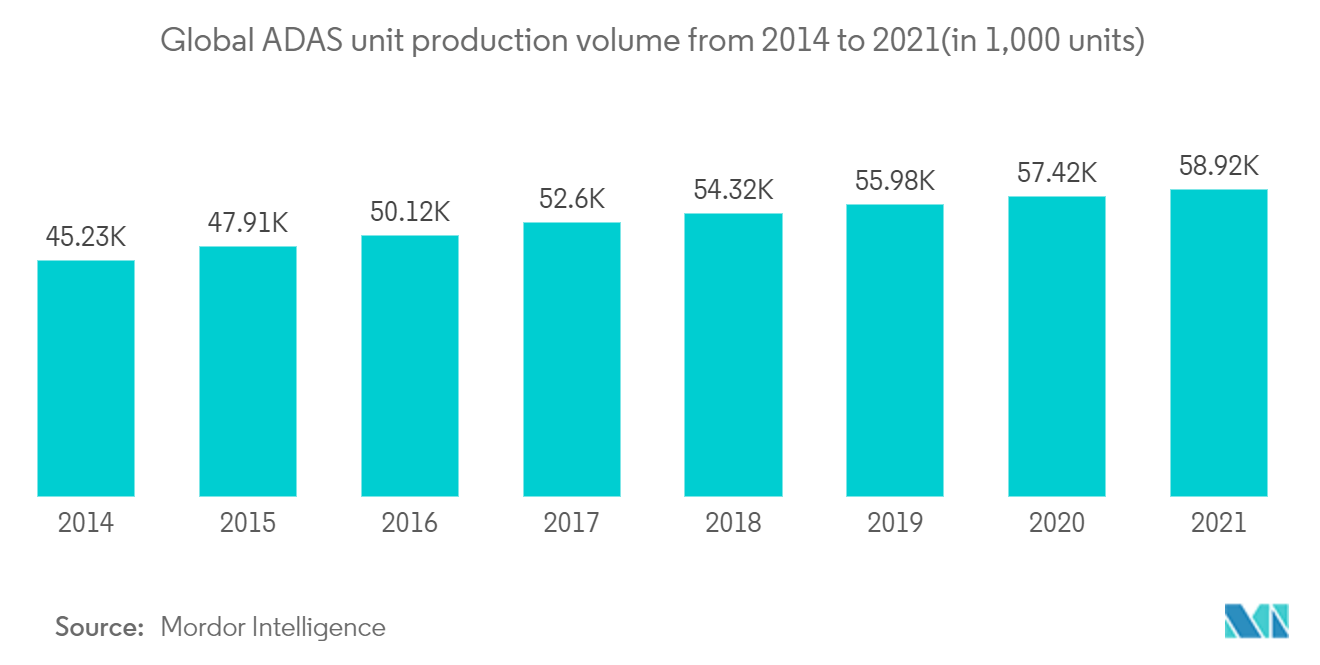

Segmento ADAS Likley dominará o mercado durante o período de previsão

- Nos últimos anos, a indústria automobilística tem motivado o seu trabalho de pesquisa e desenvolvimento para melhorar os sistemas ADAS. Isto levou a novas melhorias nos sistemas avançados de assistência à condução, com um aumento na procura de sistemas nocturnos de detecção de peões, sistemas de aviso de saída de faixa, câmaras, RADAR e outros sensores, que estão a ser implementados em veículos a um ritmo considerável. Assim, os players concentram-se continuamente na implantação de produtos com essas tecnologias para impulsionar a demanda no mercado.

- Em julho de 2022, a Hyundai Motor India deu um passo significativo na tecnologia automotiva com o lançamento de uma versão atualizada de seu veículo utilitário esportivo (SUV) de primeira linha, o Tucson. Com capacidade de sistemas avançados de assistência à condução (ADAS) de nível 2, este SUV introduz uma nova era de recursos de condução inteligentes. Entre os recursos inovadores está uma tecnologia de detecção automatizada que combina o poder de câmeras e sensores de radar de última geração. Com esta configuração inovadora, o Tucson agora pode detectar com precisão outros veículos, pedestres e até mesmo ciclistas na estrada.

- Além disso, empresas como Audi, BMW, Daimler e Volvo são alguns dos muitos fabricantes de equipamentos originais (OEMs) que começaram a oferecer sistemas noturnos de detecção de pedestres. Ele alerta o motorista ou freia automaticamente se houver um pedestre no caminho entre uma determinada faixa de velocidade.

- Por exemplo, em novembro de 2022, a Zenseact, uma empresa de software, lançou o software Onepilot, alimentado por inteligência artificial (IA), que oferecerá aos condutores um novo nível de segurança no principal SUV totalmente elétrico da Volvo, o Volvo EX90.

- Vários grandes prestadores de serviços estão a gastar pesadamente em investigação e desenvolvimento das mais recentes tecnologias ADAS para veículos, a fim de ganharem quota de mercado. Não só as grandes empresas, mas também várias startups estão a apresentar as mais recentes ideias e tecnologias inovadoras, que são financiadas por estes grandes intervenientes.

- Devido a tais desenvolvimentos, espera-se que o segmento ADAS domine o mercado durante o período de previsão.

Ásia-Pacífico deverá deter participação de mercado significativa

- Espera-se que a Ásia-Pacífico seja o mercado que mais cresce durante o período de previsão. A hibridização e eletrificação de veículos e o aumento da produção de veículos elétricos são os principais fatores que impulsionam a procura. Países como a Índia, a China e o Japão estão a acelerar o ritmo, à medida que a implementação da tecnologia preditiva nos automóveis de passageiros ocorre gradualmente, uma vez que esses automóveis ou veículos comerciais equipados com essa tecnologia estão num segmento de preços um pouco mais elevado. Infraestrutura e regulamentações deficientes são outras razões responsáveis pela lentidão da adoção.

- Os fabricantes de automóveis na região Ásia-Pacífico também estão a investir em tecnologia preditiva e a lançar novos produtos equipados com funcionalidades baseadas em tecnologia preditiva.

- Por exemplo, em maio de 2023, o Centro de Tecnologia Continental da Índia, com sede em Bengaluru, está a fazer progressos significativos no desenvolvimento de sistemas avançados de assistência ao condutor (ADAS) adaptados especificamente às condições das estradas indianas. Seus esforços resultaram em soluções modulares ADAS, que podem ser facilmente adaptadas a diversas plataformas de veículos, garantindo integração e compatibilidade perfeitas.

- Em julho de 2021, uma startup indiana pioneira chamada Minus Zero alcançou um marco notável ao criar com sucesso um sistema autônomo alimentado por IA de ponta e tecnologias de aprendizado de máquina. Este sistema inovador foi projetado propositadamente para funcionar de maneira ideal em meio aos desafios únicos colocados pelas condições de tráfego indianas.

- Tais factores estão a criar enormes oportunidades para a tecnologia preditiva em toda a Ásia-Pacífico. Espera-se que a procura por tais tecnologias aumente num futuro próximo.

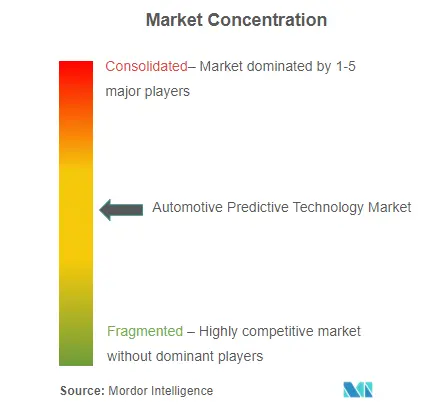

Visão geral da indústria de tecnologia preditiva automotiva

O mercado de tecnologia preditiva automotiva está moderadamente consolidado, pois acomoda vários grandes e novos players que disputam uma participação significativa no mercado. Algumas das empresas proeminentes no mercado de tecnologia preditiva automotiva incluem Continental AG, ZF Friedrichshafen AG, Robert Bosch, Aptiv PLC e Valeo SA. Estas empresas estão a concentrar-se em iniciativas colaborativas estratégicas para expandir as suas quotas de mercado e lucros.

Por exemplo, em abril de 2022, a ZF lançou um sistema pioneiro de mitigação de colisões (CMS) projetado para ônibus urbanos. Este sistema inovador proporciona travagem ativa para evitar colisões frontais com outros utentes da estrada, como veículos, bicicletas e peões. Além disso, o CMS mitiga eficazmente os efeitos negativos do impulso de travagem nos passageiros, garantindo a sua segurança e conforto.

Líderes do mercado de tecnologia preditiva automotiva

-

Continental AG

-

Aptiv

-

ZF Friedrichshafen AG

-

Robert Bosch

-

Valeo SA

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de tecnologia preditiva automotiva

- Janeiro de 2023 A ZF, fornecedora líder mundial de câmeras automotivas, desenvolveu a Smart Camera 6, sua próxima geração de câmeras para o desenvolvimento avançado de sistemas automatizados de segurança e direção urbana e rodoviária. A ZF também oferece monitoramento ambiental multissensor por meio de sistemas de módulos de processamento de imagem para oferecer visualização surround 3D, sistemas de monitoramento interno e muito mais.

- Janeiro de 2023 Continental e Ambarella, Inc. anunciaram uma parceria estratégica para desenvolver em conjunto soluções escalonáveis de hardware e software ponta a ponta baseadas em inteligência artificial (IA) para direção assistida e automatizada (AD).

Segmentação da indústria de tecnologia preditiva automotiva

A tecnologia de veículos preditivos automotivos é um conjunto de tecnologias veiculares que incorporam análises preditivas com o uso de dados históricos e em tempo real que prevêem atividades, comportamento e falhas que podem prejudicar os veículos se não forem corrigidos em tempo real. O relatório abrange as últimas tendências, o impacto do COVID-19 e os desenvolvimentos tecnológicos do mercado.

O escopo do relatório abrange a segmentação com base no tipo de veículo, usuário final, tipo de hardware e geografia. Por tipo de veículo, o mercado é segmentado em automóveis de passageiros e veículos comerciais. Por usuário final, o mercado é segmentado em proprietários de frotas, seguradoras e outros usuários finais. Por tipo de hardware, o mercado é segmentado em ADAS, diagnósticos integrados e outros tipos de hardware. Por geografia, o mercado é segmentado na América do Norte, Europa, Ásia-Pacífico e no Resto do Mundo.

Para cada segmento, o dimensionamento e a previsão do mercado foram feitos com base no Valor (USD).

| Veículos de passageiros |

| Veículos comerciais |

| Proprietários de frota |

| Seguradoras |

| Outros usuários finais |

| ADAS |

| Diagnóstico a bordo |

| Outros tipos de hardware |

| América do Norte | Estados Unidos |

| Canadá | |

| Resto da América do Norte | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Resto do mundo | Brasil |

| México | |

| Emirados Árabes Unidos | |

| Outros países |

| Tipo de Veículo | Veículos de passageiros | |

| Veículos comerciais | ||

| Usuário final | Proprietários de frota | |

| Seguradoras | ||

| Outros usuários finais | ||

| Tipo de hardware | ADAS | |

| Diagnóstico a bordo | ||

| Outros tipos de hardware | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Resto do mundo | Brasil | |

| México | ||

| Emirados Árabes Unidos | ||

| Outros países | ||

Perguntas frequentes sobre pesquisa de mercado de tecnologia preditiva automotiva

Qual é o tamanho do mercado de tecnologia preditiva automotiva?

O tamanho do mercado de tecnologia preditiva automotiva deve atingir US$ 74,86 bilhões em 2024 e crescer a um CAGR de 8,21% para atingir US$ 111,07 bilhões até 2029.

Qual é o tamanho atual do mercado de tecnologia preditiva automotiva?

Em 2024, o tamanho do mercado de tecnologia preditiva automotiva deverá atingir US$ 74,86 bilhões.

Quem são os principais atores do mercado de tecnologia preditiva automotiva?

Continental AG, Aptiv, ZF Friedrichshafen AG, Robert Bosch, Valeo SA são as principais empresas que operam no mercado de tecnologia preditiva automotiva.

Qual é a região que mais cresce no mercado de tecnologia preditiva automotiva?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de tecnologia preditiva automotiva?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de tecnologia preditiva automotiva.

Que anos esse mercado de tecnologia preditiva automotiva cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de tecnologia preditiva automotiva foi estimado em US$ 69,18 bilhões. O relatório abrange o tamanho histórico do mercado de tecnologia preditiva automotiva para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de tecnologia preditiva automotiva para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório Preditivo da Indústria de Tecnologia de Veículos

Estatísticas para a participação de mercado de tecnologia de veículos preditivos em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise preditiva da tecnologia de veículos inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.