Tamanho e Participação do Mercado de Sistemas de Visão Noturna Automotivos

Análise do Mercado de Sistemas de Visão Noturna Automotivos pela Mordor Intelligence

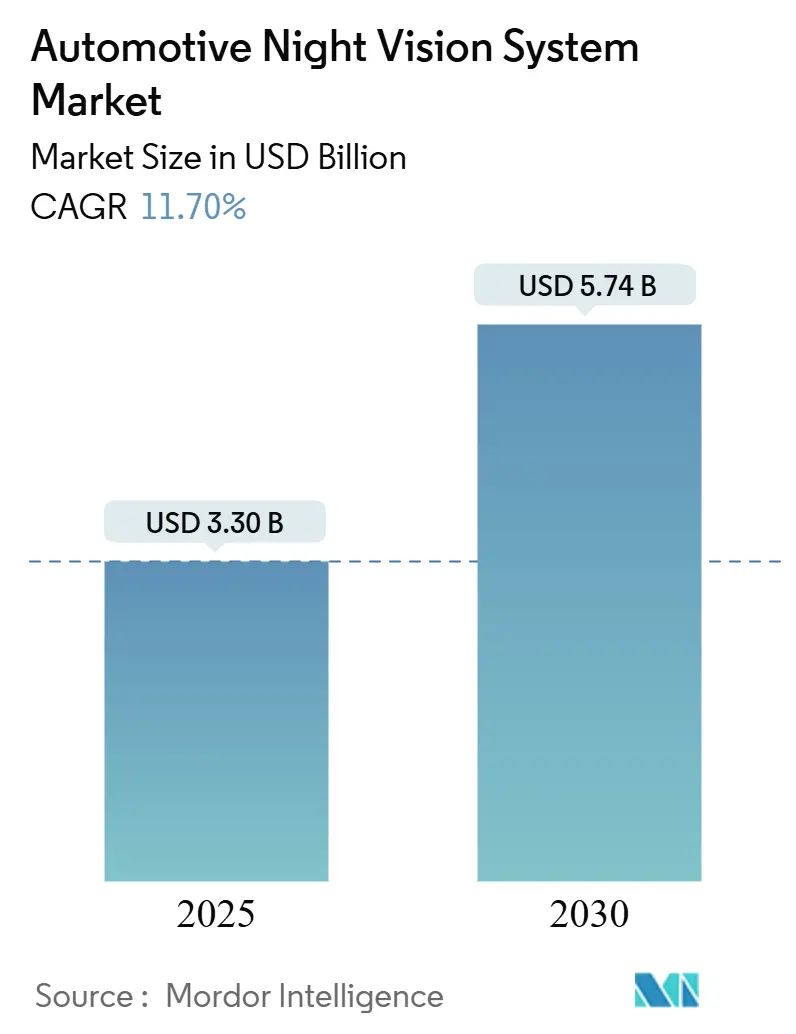

O mercado de sistemas de visão noturna automotivos está avaliado em USD 3,30 bilhões em 2025 e está projetado para atingir USD 5,74 bilhões até 2030, registrando uma CAGR de 11,70%. Regulamentações obrigatórias de proteção a pedestres nos Estados Unidos e na União Europeia, expansão de portfólios premium de veículos elétricos a bateria e reduções constantes de custos em componentes de imagem térmica sustentam esta perspectiva. Por exemplo, o Padrão Federal de Segurança de Veículos Motorizados No. 127 da Administração Nacional de Segurança no Trânsito Rodoviário exige sistemas de frenagem automática de emergência para pedestres até setembro de 2029[1]"Federal Motor Vehicle Safety Standards; Automatic Emergency Braking Systems for Light Vehicles", Federal Register, www.federalregister.gov.. As montadoras respondem incorporando sensores térmicos em pilhas de sistemas avançados de assistência ao motorista (ADAS), enquanto fornecedores exploram ótica de nível de wafer para aliviar pressões de preço. O momentum competitivo se intensifica à medida que fornecedores Tier-1 tradicionais se aliam a especialistas em infravermelho para defender painéis de controle de entrantes disruptivos. Ao longo da janela de previsão, o mercado de sistemas de visão noturna automotivos está definido para evoluir de um diferenciador de luxo para uma característica de conformidade amplamente adotada, especialmente na América do Norte, Europa e plataformas chinesas de alto nível.

Principais Conclusões do Relatório

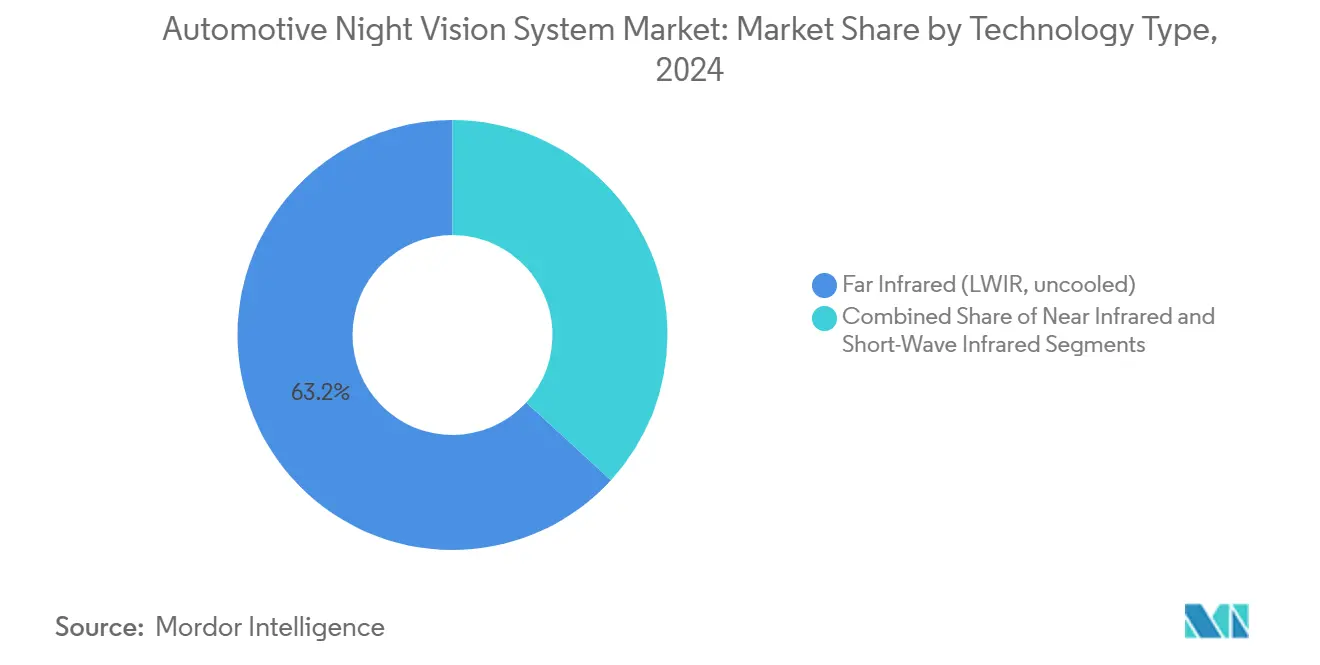

- Por tipo de tecnologia, Infravermelho Distante (LWIR) deteve 63,24% da participação do mercado de sistemas de visão noturna automotivos em 2024, enquanto Infravermelho de Ondas Curtas (SWIR) está posicionado para se expandir com uma CAGR de 16,20% até 2030.

- Por tipo de display, Head-Up Displays representaram 43,68% da participação de receita dos sistemas de visão noturna automotivos em 2024; Telas Centrais de Infotainment estão previstas para avançar com uma CAGR de 18,40% até 2030.

- Por componente, Câmeras de Visão Noturna comandaram 55,39% da participação de receita dos sistemas de visão noturna automotivos em 2024, enquanto Fontes de Iluminação IR estão progredindo com uma CAGR de 15,90%.

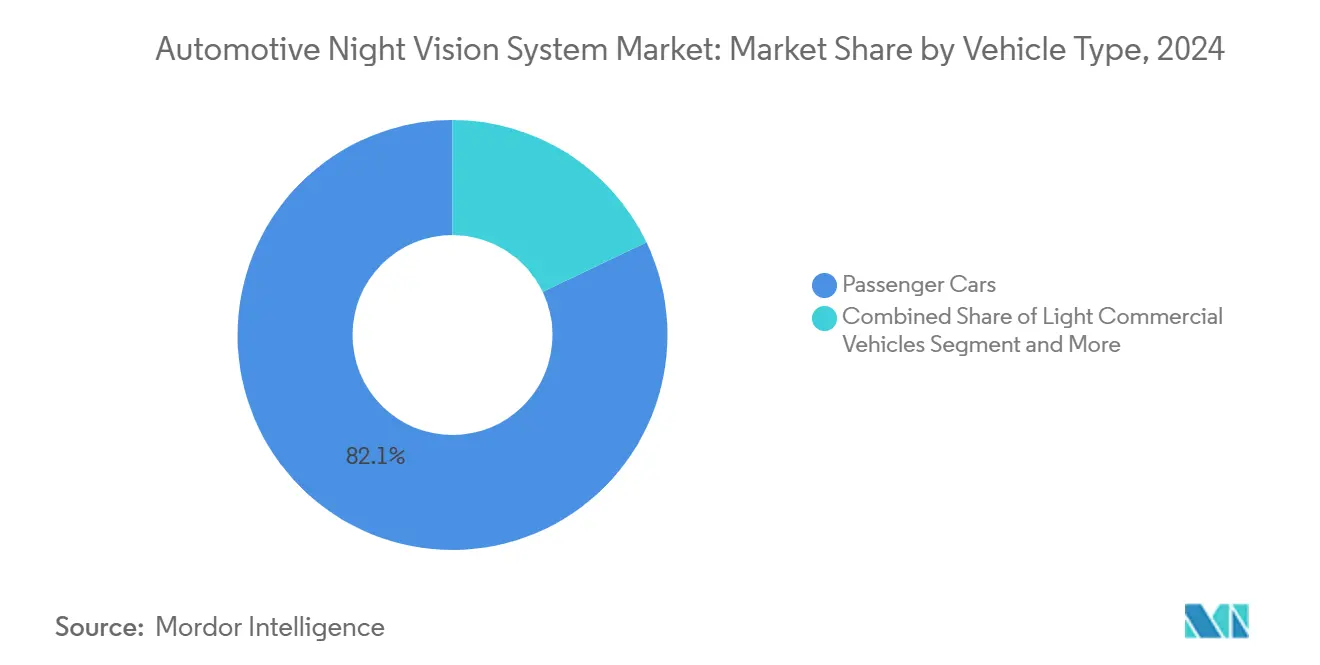

- Por categoria de veículo, Carros de Passeio lideraram 82,16% da participação do mercado de sistemas de visão noturna automotivos em 2024, enquanto Veículos Comerciais Leves crescerão com uma CAGR de 14,80% até 2030.

- Por canal de vendas, instalações OEM de fábrica representaram 84,32% da participação de receita dos sistemas de visão noturna automotivos em 2024 e continuam a crescer com 15,30% de CAGR.

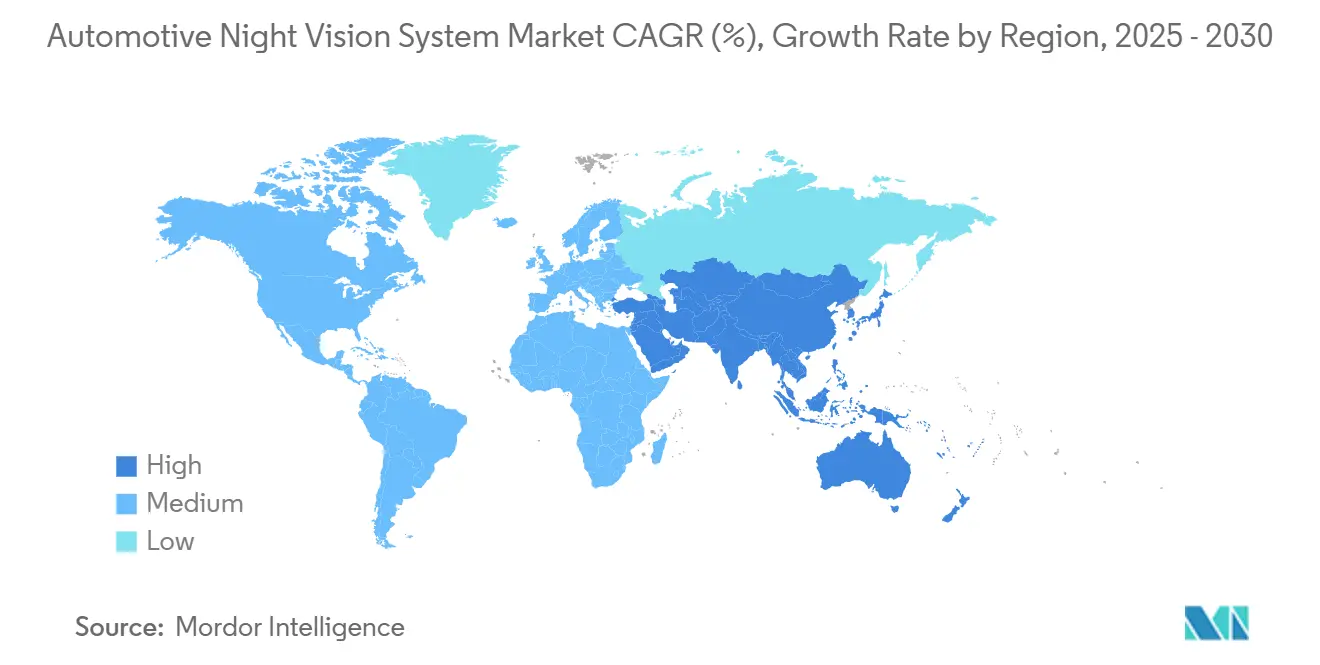

- Por geografia, América do Norte contribuiu com 41,73% da participação de receita dos sistemas de visão noturna automotivos em 2024 e Ásia-Pacífico está no caminho para uma CAGR de 14,60%.

Tendências e Insights do Mercado Global de Sistemas de Visão Noturna Automotivos

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão de CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Mandatos ADAS em US-FMVSS 111 e EU GSR 2029 | +3.2% | América do Norte e UE | Médio prazo (2-4 anos) |

| Penetração no Segmento Premium em BEVs e Modelos ICE de Luxo | +2.8% | Global, concentrado na América do Norte e UE | Curto prazo (≤ 2 anos) |

| Redução de Custos via Ótica de Nível de Wafer e Soluções Apenas de IA | +2.1% | Global, fabricação concentrada na Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Fusão de Sensores Térmicos/Visíveis Habilitando Autonomia L3 à Noite | +1.9% | Global, adoção inicial na América do Norte e UE | Longo prazo (≥ 4 anos) |

| Descontos de Telemática de Seguros para Frotas Equipadas com Infravermelho | +1.2% | América do Norte e UE, expandindo para Ásia-Pacífico | Médio prazo (2-4 anos) |

| Sensores LWIR de Grau Militar Entrando em Cadeias de Suprimento Civis | +0.5% | Global, sujeito a controles de exportação | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Mandatos ADAS em US-FMVSS 111 e EU GSR 2029

A convergência regulatória entre o Padrão Federal de Segurança de Veículos Motorizados No. 127 dos EUA e o Regulamento Geral de Segurança 2029 da UE cria um prazo de conformidade sincronizado que remodela fundamentalmente a economia de adoção de visão noturna automotiva. O mandato da NHTSA exigindo sistemas de frenagem automática de emergência para pedestres até setembro de 2029 expõe uma lacuna crítica de desempenho, já que testes realizados pela Teledyne FLIR e VSI Labs demonstraram que sistemas PAEB com fusão térmica passaram em todos os cenários noturnos enquanto três grandes modelos de veículos de 2024 falharam em múltiplos testes. Esta pressão regulatória transforma a visão noturna de característica de luxo para necessidade de conformidade, com 77,7% das fatalidades de pedestres ocorrendo à noite em 2022 fornecendo a justificativa de segurança. O cronograma paralelo da UE garante que montadoras globais não possam regionalizar sua abordagem, criando economias de escala que aceleram a redução de custos em cadeias de suprimento de imagem térmica. Fabricantes de pequeno volume recebem uma extensão de um ano até setembro de 2030, criando uma dinâmica de mercado de duas camadas que pode favorecer players estabelecidos com capacidades existentes de detecção térmica.

Penetração no Segmento Premium em BEVs e Modelos ICE de Luxo

EVs de alta gama agora integram câmeras térmicas para justificar prêmios de preço e se diferenciar de rivais convencionais. O Mercedes-Benz Night View Assist Plus identifica pedestres e fauna selvagem até 160 m à frente e aplica um feixe de holofote sem ofuscar o tráfego que se aproxima. A solução de infravermelho distante da BMW atinge 300 m e permanece eficaz sem iluminação externa. Modelos ICE de luxo como o Audi A6 e Q7 espelham esta prática, cada um oferecendo uma opção de USD 2.500. Porque compradores premium aceitam listas de equipamentos que ultrapassam o limite de USD 2.300-2.500, eles fornecem os volumes iniciais necessários para curvas de aprendizado da cadeia de suprimentos, abrindo assim o caminho para versões otimizadas em custos em segmentos de volume.

Redução de Custos via Ótica de Nível de Wafer e Soluções Apenas de IA

A inovação de fabricação em ótica de nível de wafer altera fundamentalmente a economia dos sistemas de visão noturna ao permitir processos de produção compatíveis com semicondutores que alcançam volumes de grau automotivo. O financiamento de USD 12,5 milhões da Meridian Innovation para sensores térmicos compatíveis com CMOS de silício demonstra a confiança do capital de risco no potencial de redução de custos, com seu empacotamento a vácuo de nível de wafer patenteado visando produção de maior volume a custos mais baixos em comparação com sensores infravermelhos de ondas longas tradicionais. As soluções de ótica de nível de wafer da EV Group permitem masterização step-and-repeat e moldagem de microlentes UV para aplicações de detecção infravermelha automotiva, suportando a integração de estruturas fotônicas inovadoras que aprimoram capacidades de visão noturna. Adicionalmente, pesquisadores da Universidade Flinders desenvolveram materiais poliméricos de baixo custo a partir de enxofre e ciclopentadieno para lentes infravermelhas, oferecendo alternativas mais baratas ao germânio caro e vidros calcogenetos tóxicos enquanto permitem flexibilidade rápida de produção e moldagem Flinders University. Soluções apenas de IA eliminam requisitos de obturador mecânico em detectores não resfriados, reduzindo a complexidade do sistema enquanto melhoram a confiabilidade através de algoritmos de correção de não-uniformidade baseados em software.

Fusão de Sensores Térmicos/Visíveis Habilitando Autonomia L3 à Noite

Arquiteturas de fusão de sensores combinando imagem térmica com câmeras de espectro visível desbloqueiam capacidades de condução autônoma Nível 3 durante operações noturnas, abordando os 90% das falhas de visão de máquina que ocorrem em condições de visibilidade difíceis. A parceria da Visionary.ai com a Innoviz demonstra esta convergência, integrando tecnologia True Night Vision com sensores LiDAR de alto desempenho para aprimorar o desempenho de visão de máquina 3D em condições de pouca luz e clima adverso. O sistema de câmera térmica integrada ao para-brisa da Lynred e Saint-Gobain Sekurit alcança alcance de detecção de pedestres de 140 metros mantendo transparência através de tecnologia baseada em cristal, posicionando sensores térmicos para aprimorar a confiabilidade da frenagem automática de emergência. A avaliação da Plus de câmeras térmicas para caminhões autônomos Nível 4, fornecidas pela Teledyne FLIR, visa capacidade de detecção de pedestres de 250 metros que supera o alcance típico de faróis para segurança de manobra de veículos pesados. A abordagem de fusão aborda limitações individuais de sensores enquanto cria redundância essencial para validação de sistemas autônomos e aprovação regulatória.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão de CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto ASP de Módulos LWIR Não Resfriados e Integração HUD | -2.1% | Global, mais agudo em segmentos sensíveis a preço | Médio prazo (2-4 anos) |

| Controles de Exportação ITAR/Wassenaar dos EUA em Núcleos Térmicos Acima de 9 Hz | -1.8% | Global, afetando transferência de tecnologia para Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Reação de Privacidade de Dados do Consumidor em Imagem IR de Cabine | -1.3% | UE e América do Norte, incerteza regulatória | Curto prazo (≤ 2 anos) |

| Deriva de Confiabilidade de Obturadores MEMS em Detectores Não Resfriados | -0.9% | Global, afetando implantação no mercado de massa | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Alto ASP de Módulos LWIR Não Resfriados e Integração HUD

Núcleos térmicos e óticas associadas permanecem caros em relação a unidades de câmera e radar. Integrar projeções head-up adiciona despesa adicional porque cada display demanda combinadores óticos e calibração elaborada. Equipes de engenharia de custos da OEM devem escolher entre cobertura LWIR completa ou caminhos de fusão radar-câmera que prometem conformidade com contagens menores de lista de materiais. Algoritmos emergentes livres de obturador e fabricação de nível de wafer podem aliviar a pressão, mas o período de transição mantém os segmentos mainstream sensíveis a preços

Controles de Exportação ITAR/Wassenaar dos EUA em Núcleos Térmicos Acima de 9 Hz

Imageadores térmicos que atualizam acima de 9 Hz são classificados como bens de uso duplo. Licenças de exportação regem embarques para grandes porções da Ásia, obrigando montadoras a manusear múltiplas rotas de fornecimento. O especialista em infravermelho Xenics lista códigos harmonizados controlados que acionam revisões de licença. Sanções recentes em fornecedores chineses selecionados por laços militares destacam riscos de enforcement. Tais obstáculos prolongam cronogramas de qualificação, inflam buffers de inventário e às vezes obrigam divisões de design regional. A inovação em materiais, como o vidro calcogeneto BDNL-4 da LightPath Technologies que contorna a dependência de germânio, visa limitar a exposição mas não pode neutralizar completamente atrasos de conformidade.

Análise de Segmentos

Por Tecnologia: Dominância LWIR Enfrenta Disrupção SWIR

Os sistemas de visão noturna automotivos para soluções LWIR contribuíram com 63,24% do valor global. Contraste térmico forte permite reconhecimento confiável de pedestres além de feixes de faróis, explicando a adoção sustentada em ciclos de teste regulatórios. Sensores SWIR estão escalando com uma alta CAGR de 16,20% à medida que fotodiodos de nível de wafer cruzaram o limite de USD 100 por unidade. Processos de semicondutores familiares a fábricas de câmeras fornecem curvas de custo atrativas, e a capacidade do SWIR de ver através de spray de neve e neblina leve é convincente para serviço autônomo em rodovias. A participação de mercado dos sistemas de visão noturna automotivos detida pelo LWIR deve erodir gradualmente, embora permaneça como benchmark para certificação de conformidade. Infravermelho Próximo Ativo ocupa um caminho intermediário, fornecendo imagem monocromática em alcances de 600 pés quando pareado com emissores LED discretos.

Pipelines de P&D continuam a ampliar o alcance espectral. A Universidade Aalto entregou fotodiodos de germânio com 35% maior responsividade a 1,55 µm, ideal para bandas automotivas SWIR. No extremo, detectores de pontos quânticos registraram detectividade até 18 µm de comprimentos de onda, demonstrando o teto futuro para designers de sensores. Para os próximos cinco anos, arrays de banda dupla que misturam LWIR e SWIR em lógica comum provavelmente encabeçarão pacotes premium, assegurando redundância enquanto temperam o custo total de propriedade.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Tipo de Display: Liderança HUD Desafiada por Integração de Infotainment

Displays head-up asseguraram 43,68% da participação de mercado em 2024, contribuindo para o tamanho do mercado de sistemas de visão noturna automotivos. Motoristas valorizam retenção de visão frontal e tempo de olhar reduzido. Mesmo assim, displays de console central capturam colocações de orçamento porque montadoras já incorporam touchscreens de 12 polegadas ou maiores para navegação e streaming. Uma CAGR de 18,40% coloca feeds baseados em infotainment no curso para encontrar instalações HUD até o final da década. Portanto, a participação de mercado dos sistemas de visão noturna automotivos de módulos HUD está prevista para deslizar para a faixa de meados dos 30% até 2030.

Cockpits futuros reforçarão sobreposições de realidade aumentada. Continental, Bosch e HARMAN previsualizaram controladores de display que destacam silhuetas de corpo quente em limites codificados por cores. Em versões mais baixas, visualizações de cluster de instrumentos ou widgets de tela dividida podem ser suficientes. Porque dados projetados no para-brisa demandam alinhamento ótico rigoroso, alguns badges de volume de massa contornam arquitetura HUD até que os preços dos componentes caiam. Estratégias de modo duplo permitem que marcas premium sustentem HUD como característica principal enquanto placas de nome de médio alcance reutilizam painéis centrais, preservando consistência funcional através de line-ups.

Por Componente: Dominância da Câmera com Crescimento de Iluminação

Câmeras representaram 55,39% da participação do mercado de sistemas de visão noturna automotivos em 2024. A montagem da câmera integra o array de plano focal, pacote a vácuo e pilha de lente primária, daí seu peso desproporcional na conta. Fontes de iluminação IR representaram uma base menor mas são estimadas a crescer com 15,90% de CAGR à medida que sistemas ativos proliferam. Em crossovers de mercado de massa, unidades combinadas NIR câmera-LED equilibram custo e desempenho, especialmente para condução de densidade urbana, onde móveis de rua podem confundir detecção de borda térmica passiva.

Unidades de processamento permanecem essenciais para diferenciação de quadros, classificação de objetos e lógica de alerta do motorista. Muitas estão migrando para controladores de domínio que atendem múltiplas funções ADAS, auxiliando consolidação de placas. Módulos de display, embora tecnicamente simples, ainda ditam aceitação do usuário. Brilho do painel, relação de contraste e adaptação à luz ambiente decidem se motoristas confiam em pistas térmicas. Fornecedores respondem com OLEDs de grau automotivo classificados para -40 °C a +105 °C, garantindo paridade de vida útil com eletrônicos centrais.

Por Tipo de Veículo: Base de Carros de Passeio Permite Crescimento Comercial

Carros de passeio constituíram 82,16% da participação do mercado de sistemas de visão noturna automotivos em 2024, ainda assim o sub-segmento de veículos comerciais leves gera o momentum mais forte. Com uma CAGR de 14,80%, frotas exploram sobreposições térmicas para assegurar descontos de seguro enquanto protegem pedestres em zonas de depósito. Caminhões de longa distância e ônibus intermunicipais seguem o exemplo, onde o risco rodoviário noturno está concentrado. O tamanho do mercado de sistemas de visão noturna automotivos para veículos pesados se expande de uma base baixa. Atrai parcerias entre fabricantes de chassis e Tier-1s especialistas que garantem classificações de segurança funcional até ASIL D.

Em paralelo, crossovers e sedans premium mantêm pilotos para stacks de percepção de próxima geração. Seus orçamentos elétricos maiores acomodam arrays térmicos duplos e fusão de sensores híbridos que migram para vans de carga uma vez que alvos de custo se alinhem. À medida que reguladores finalizam protocolos AEB de veículos comerciais, o salto tecnológico de passageiros premium para LCV de frota é esperado comprimir de cinco anos hoje para menos de três.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Canal de Vendas: Integração OEM Domina Aftermarket

Instalações OEM de fábrica agarraram 84,32% da participação de 2024, consolidando a maior parte do mercado de sistemas de visão noturna automotivos e também está posicionada para demonstrar a mais alta CAGR de 15,30% ao longo do período de previsão. Integração direta durante a montagem garante posicionamento correto do sensor, elementos de aquecimento e atualizações de software over-the-air seguras. Estruturas de garantia também simplificam responsabilidade no caso de falsos positivos ou falhas de detecção. Soluções aftermarket mantêm popularidade de nicho entre entusiastas de condução e proprietários de carros clássicos, mas procedimentos de alinhamento complexos e suporte limitado do ecossistema freiam adoção em massa.

Fornecedores Tier-1 enfatizam módulos de câmera padronizados que se encaixam em múltiplas plataformas de veículos. Magna, por exemplo, superou o marco de um milhão de unidades e ainda possui 98% das implantações cumulativas. Novos entrantes enfrentam ciclos exaustivos de qualificação PPAP, ainda assim anúncios de parceria entre Valeo e Teledyne FLIR indicam que a pressão competitiva está aumentando. Enquanto kits de retrofit devem persistir para veículos especiais, o campo de batalha primário permanecerá o ciclo de procurement OEM regido por alvos rigorosos ASIL.

Análise Geográfica

A América do Norte controlou 41,73% do faturamento do mercado de sistemas de visão noturna automotivos de 2024. A clareza legislativa é a vantagem decisiva. A estipulação da NHTSA de que AEB para pedestres opere na escuridão até setembro de 2029 força montadoras a travar roteiros de fornecimento agora. Fornecedores domésticos como Teledyne FLIR e L3Harris fornecem núcleos térmicos maduros, mantendo valor agregado em terra. A demanda por SUVs premium nos Estados Unidos compõe volume, enquanto plantas de montagem canadenses espelham especificações dos EUA graças a arquiteturas de veículos compartilhadas.A colaboração da Teledyne FLIR com VSI Labs em testes de conformidade FMVSS No. 127 posiciona fornecedores norte-americanos vantajosamente para expansão do mercado global[2]"Teledyne FLIR and VSI Labs Testing Shows How Thermal Imaging Helps Vehicle Makers Meet Nighttime AEB Federal Safety Standards", Stock Titan, stocktitan.net..

Ásia-Pacífico está projetada para registrar uma CAGR de 14,60%. A China lidera a carga regional enquanto escala ADAS nível-2+ para marcas domésticas. GAC, NIO e BYD incorporam aprimoramento de imagem alimentado por IA que eleva sensores CMOS padrão em direção à saída pseudo-térmica, ainda assim a adoção verdadeira de LWIR está acelerando em versões flagship. Fabricação local de lentes calcogenetas e wafers de baixo custo está em andamento para reduzir exposição a controles de exportação. Japão e Coreia do Sul adicionam penetração premium via placas Toyota, Lexus, Hyundai e Genesis, cada uma pareando visão noturna com suítes de câmeras surround-view.

A Europa exibe crescimento equilibrado construído em seu próprio Regulamento Geral de Segurança 2029. Marcas alemãs lideraram com implantação do início dos anos 2000 e agora refinam fusão de sensores para autonomia condicional. O acordo de fornecimento da Valeo com Teledyne FLIR cobre câmeras térmicas de produção em série que atendem objetivos ASIL B. A Lynred da França está dobrando área de sala limpa sob um programa de EUR 85 milhões para assegurar capacidade de detector contra choques geopolíticos. Mercados escandinavos exibem adoção acima da média devido à escuridão prolongada do inverno, enquanto volume do sul da Europa depende de importações sofisticadas. Embora a região fique atrás da América do Norte em participação, regulação síncrona e investimentos de fornecedores garantem crescimento confiável.

Cenário Competitivo

A concentração de mercado permanece elevada mas está tendendo para baixo. A solução térmica pioneira da Magna apareceu primeiro no BMW Série 7 de 2005 e desde então entregou mais de um milhão de módulos, capturando uma participação cumulativa de 98% das câmeras de visão noturna automotivas implantadas. No entanto, stakeholders sentem um ponto de inflexão à medida que prazos de conformidade expandem o mercado endereçável de sedans de luxo para crossovers de alto volume.

Teledyne FLIR e Valeo assinaram um contrato de produção para co-desenvolver imageadores térmicos de grau ASIL que se integram com radar e LiDAR. Isto alinha a extensa distribuição ADAS da Valeo com a herança infravermelha da Teledyne, desafiando a dominância da Magna. Bosch, DENSO e Continental estão explorando caminhos de construir-ou-comprar, ocasionalmente tomando participações minoritárias em start-ups de fotônica para acessar propriedade intelectual sem licenciamento longo. Meridian Innovation usa ferramentas CMOS para visar custos de câmera sub-USD 100, mirando diretamente versões de segmento médio que anteriormente dependiam apenas de câmeras de luz visível.

Atividade de patenteamento sublinha uma corrida por integração otimizada em custos. Mercedes-Benz recentemente registrou um método para detecção de objetos térmicos que compensa variância de temperatura ambiente, sinalizando intenção OEM de possuir algoritmos críticos. Enquanto isso, players centrados em software como Deepthink e Visionary.ai inserem pipelines de IA que convertem quadros noturnos ruidosos em sobreposições de alto contraste sem hardware térmico dedicado. Embora estas soluções ainda requeiram validação, elas ilustram a tensão competitiva entre abordagens pesadas em hardware e definidas por software.

Líderes da Indústria de Sistemas de Visão Noturna Automotivos

-

FLIR Systems Inc.

-

DENSO Corporation

-

Autoliv Inc.

-

Magna International Inc.

-

Robert Bosch GmbH

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Janeiro de 2025: Imagry anunciou uma parceria com ADASKY para incorporar tecnologia avançada de imagem térmica na plataforma de veículos autônomos alimentada por IA da Imagry, permitindo operação em completa escuridão e condições climáticas extremas enquanto aprimora capacidades de segurança de navegação.

- Janeiro de 2024: Valeo e Teledyne FLIR anunciaram colaboração e primeiro contrato para sistemas de segurança automotiva de imagem térmica, entregando imagem térmica ASIL B para integração ADAS de visão noturna com tecnologias de sensores existentes.

Escopo do Relatório Global do Mercado de Sistemas de Visão Noturna Automotivos

Um sistema de visão noturna automotivo usa uma câmera termográfica para aumentar a percepção de um motorista e ver a distância na escuridão ou clima ruim além do alcance dos faróis do veículo. O relatório também cobre o tamanho do mercado e previsão para o mercado de sistemas de visão noturna automotivos através das regiões mencionadas.

O mercado de sistemas de visão noturna automotivos foi segmentado por tecnologia, display, componente e geografia. O mercado foi segmentado por tipo de tecnologia em infravermelho distante (FIR) e infravermelho próximo (NIR). O mercado foi segmentado por tipo de display em sistemas de navegação, clusters de instrumentos e HUD.

O mercado foi segmentado por tipo de componente em câmeras de visão noturna, unidades de controle, unidades de display, sensores e outros componentes. Por geografia, o mercado foi segmentado em América do Norte, Europa, Ásia-Pacífico e resto do mundo. Para cada segmento, o dimensionamento do mercado e previsão foram feitos com base no valor (USD bilhão).

| Infravermelho Distante (LWIR, não resfriado) |

| Infravermelho Próximo (NIR) |

| Infravermelho de Ondas Curtas (SWIR) |

| Sistema de Navegação |

| Cluster de Instrumentos |

| Display Head-Up (HUD) |

| Tela Central de Infotainment/IVI |

| Câmeras de Visão Noturna (Térmica, NIR) |

| Unidades de Controle/Processamento |

| Módulos de Display |

| Fontes de Iluminação IR (LED/VCSEL) |

| Sensores e Outros Componentes |

| Carros de Passeio |

| Veículos Comerciais Leves |

| Veículos Comerciais Médios e Pesados |

| OEM Instalação de Fábrica |

| Retrofit Aftermarket |

| América do Norte | Estados Unidos |

| Canadá | |

| Resto da América do Norte | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Coreia do Sul | |

| Austrália e Nova Zelândia | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | Arábia Saudita |

| Emirados Árabes Unidos | |

| África do Sul | |

| Resto do Oriente Médio e África |

| Por Tipo de Tecnologia | Infravermelho Distante (LWIR, não resfriado) | |

| Infravermelho Próximo (NIR) | ||

| Infravermelho de Ondas Curtas (SWIR) | ||

| Por Tipo de Display | Sistema de Navegação | |

| Cluster de Instrumentos | ||

| Display Head-Up (HUD) | ||

| Tela Central de Infotainment/IVI | ||

| Por Tipo de Componente | Câmeras de Visão Noturna (Térmica, NIR) | |

| Unidades de Controle/Processamento | ||

| Módulos de Display | ||

| Fontes de Iluminação IR (LED/VCSEL) | ||

| Sensores e Outros Componentes | ||

| Por Tipo de Veículo | Carros de Passeio | |

| Veículos Comerciais Leves | ||

| Veículos Comerciais Médios e Pesados | ||

| Por Canal de Vendas | OEM Instalação de Fábrica | |

| Retrofit Aftermarket | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Austrália e Nova Zelândia | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Arábia Saudita | |

| Emirados Árabes Unidos | ||

| África do Sul | ||

| Resto do Oriente Médio e África | ||

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de sistemas de visão noturna automotivos?

O mercado está em USD 3,30 bilhões em 2025 e está previsto para atingir USD 5,74 bilhões até 2030 com uma CAGR de 11,70%.

Qual tecnologia detém a maior participação do mercado de sistemas de visão noturna automotivos?

Soluções de Infravermelho Distante (LWIR) detêm 63,24% de participação em 2024, apoiadas por contraste térmico superior útil para detecção de pedestres à noite.

Por que as montadoras estão mudando em direção à fusão de sensores que combina câmeras térmicas e visíveis?

A fusão reduz pontos cegos de percepção em condições de pouca luz, permitindo autonomia Nível 3 enquanto atende mandatos de segurança iminentes.

Quais segmentos além de carros de luxo são esperados para impulsionar o crescimento futuro?

Veículos Comerciais Leves estão projetados para crescer com uma CAGR de 14,80% à medida que proprietários de frotas buscam incentivos de seguro vinculados a taxas reduzidas de acidentes noturnos.

Página atualizada pela última vez em: