Tamanho do mercado de serviços de alimentação da Austrália

|

|

Período de Estudo | 2017 - 2029 |

|

|

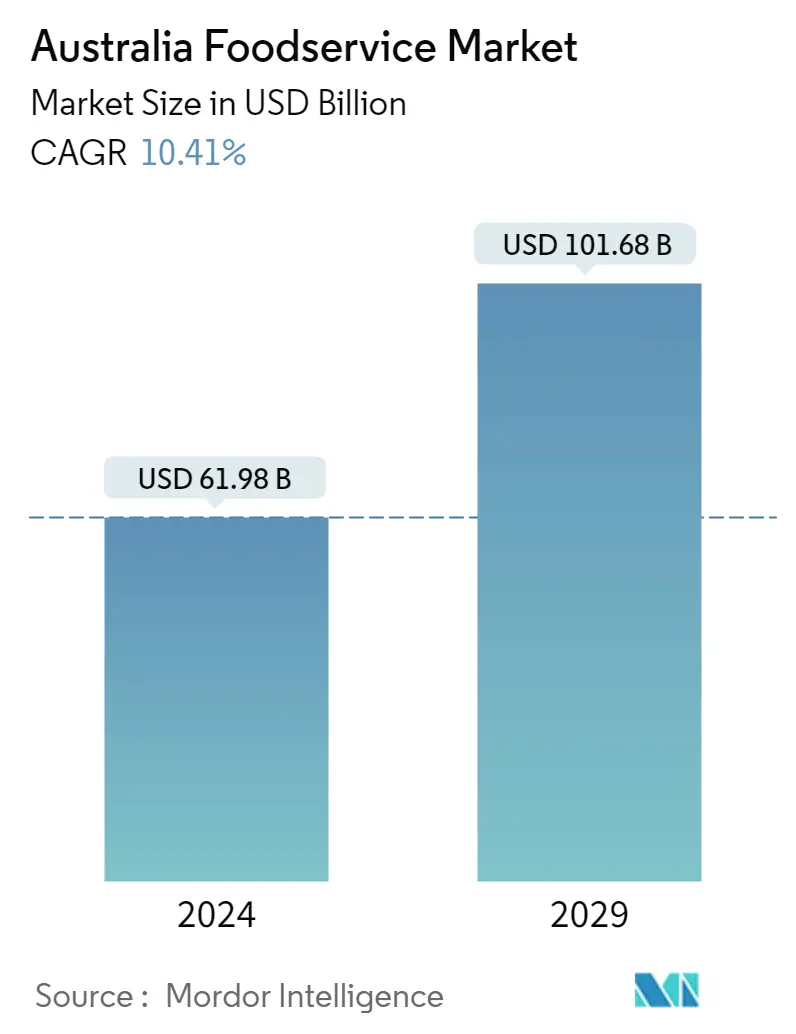

Tamanho do Mercado (2024) | USD 67.34 Billion |

|

|

Tamanho do Mercado (2029) | USD 115.8 Billion |

|

|

Maior participação por tipo de serviço de alimentação | Restaurantes de serviço rápido |

|

|

CAGR (2024 - 2029) | 10.41 % |

|

|

Crescimento mais rápido por tipo de serviço de alimentação | Cozinha na nuvem |

|

|

Concentração do Mercado | Baixo |

Principais jogadores |

||

|

||

|

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado de serviços de alimentação da Austrália

O tamanho do mercado de Foodservice da Austrália é estimado em US$ 61,98 bilhões em 2024, e deverá atingir US$ 101,68 bilhões até 2029, crescendo a um CAGR de 10,41% durante o período de previsão (2024-2029).

O número de visitas mensais a restaurantes cresceu como resultado da disseminação nacional das empresas de fast food.

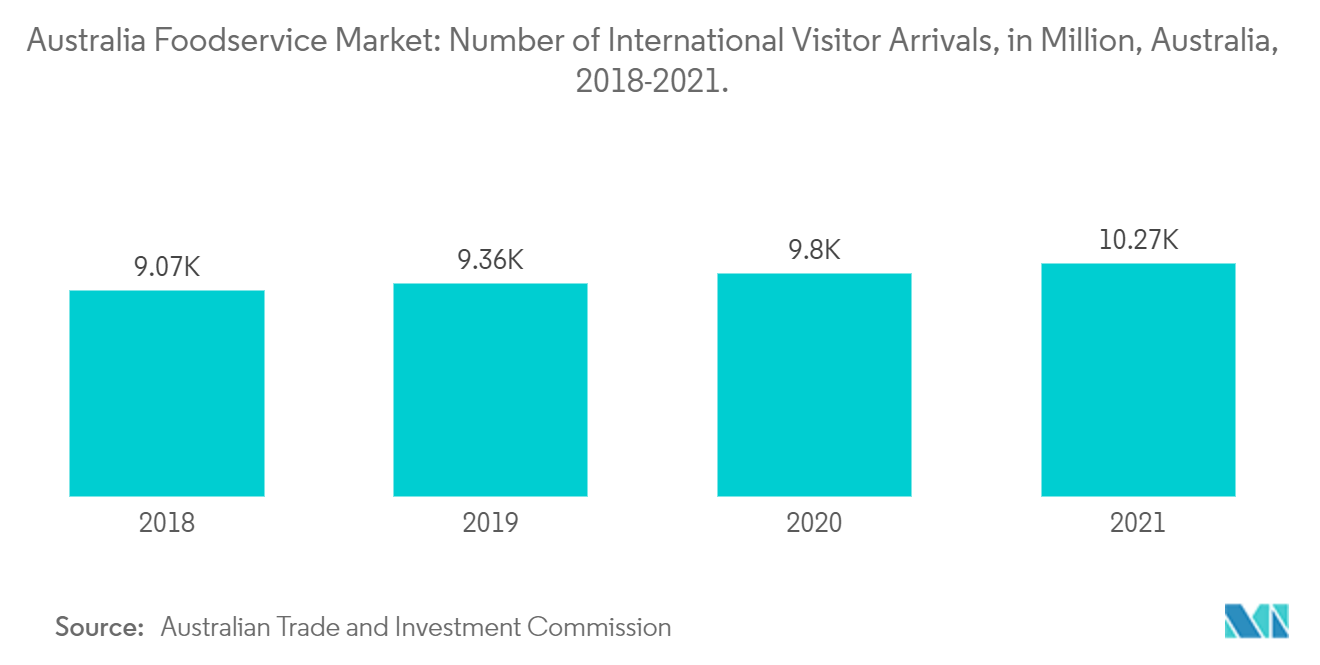

- O mercado global testemunhou um aumento de 30,7% em termos de valor de vendas de 2019 a 2022. Devido ao número crescente de chegadas de turistas internacionais atingindo mais de 1 milhão em 2022, os gastos dos consumidores em jantares fora aumentaram para 160 dólares por semana em 2022. No entanto, , os restaurantes FSR observaram um crescimento significativo de 18,14% no valor das vendas durante 2019-2022. O crescimento do segmento pode ser atribuído à introdução de opções veganas, com baixo teor de açúcar e sem glúten nos pratos tradicionais asiáticos dos restaurantes.

- Os restaurantes de serviço rápido representaram a maior parte do mercado, e estão ainda projetados para testemunhar um CAGR de 9,18%, em valor, durante o período de previsão (2023-2029). Devido ao crescente consumo de fast food no país, mais de 80 milhões de pessoas visitam restaurantes fast-food todos os meses. O Coles Group gasta US$ 15,2 milhões em anúncios digitais, enquanto a Yum! A Brands, proprietária da KFC, Pizza Hut e Taco Bell, gasta US$ 14,9 milhões em sua principal estratégia de marketing.

- As cozinhas em nuvem são projetadas para testemunhar o CAGR mais rápido de 38,64%, em valor, durante o período de previsão. Em 2022, a entrega representou 30% das vendas totais dos restaurantes, e mais de 5,5 milhões de consumidores australianos com mais de 14 anos (26,5%) encomendaram comida online na Austrália em 2021.

- No entanto, os cafés e bares também representaram uma quota de mercado proeminente em 2022. Devido ao elevado consumo de café no país, como cerca de 75% da população preferia tomar café uma ou duas vezes por dia em 2022, as pessoas com idades entre 25 e 25 anos 34 consumiram mais café na Austrália. No entanto, em 2021, cerca de 78% dos australianos consideravam o sabor e a qualidade importantes na hora de beber café, o que impulsionou o valor das vendas de lojas especializadas em café e chá no país.

This section covers the major market trends shaping the Australia Foodservice Market according to our research experts:

Turismo contribuindo para o serviço de alimentação australiano

Devido ao crescimento da indústria do turismo e ao aumento do número de turistas que chegam e saem, vários fornecedores estrangeiros de serviços alimentares podem entrar no mercado e fornecer um amplo portfólio de ofertas de cozinha variada a clientes em todo o mundo. Tem o potencial de impulsionar a indústria de food service em todo o país. Foi observado um declínio em 2020 devido ao surto de COVID-19. No entanto, a situação melhorou em 2021 após a flexibilização das viagens. O mercado é alimentado pelo turismo estrangeiro e por um número maior de australianos que contribuem anualmente para o turismo interno. A Austrália é famosa por sua culinária única e alimentos como carne de emu, canguru grelhado, cachorro-quente Dagwood e muitos mais. Os turistas estão interessados em serviços de alimentação na Austrália devido à sua comida e carne únicas.

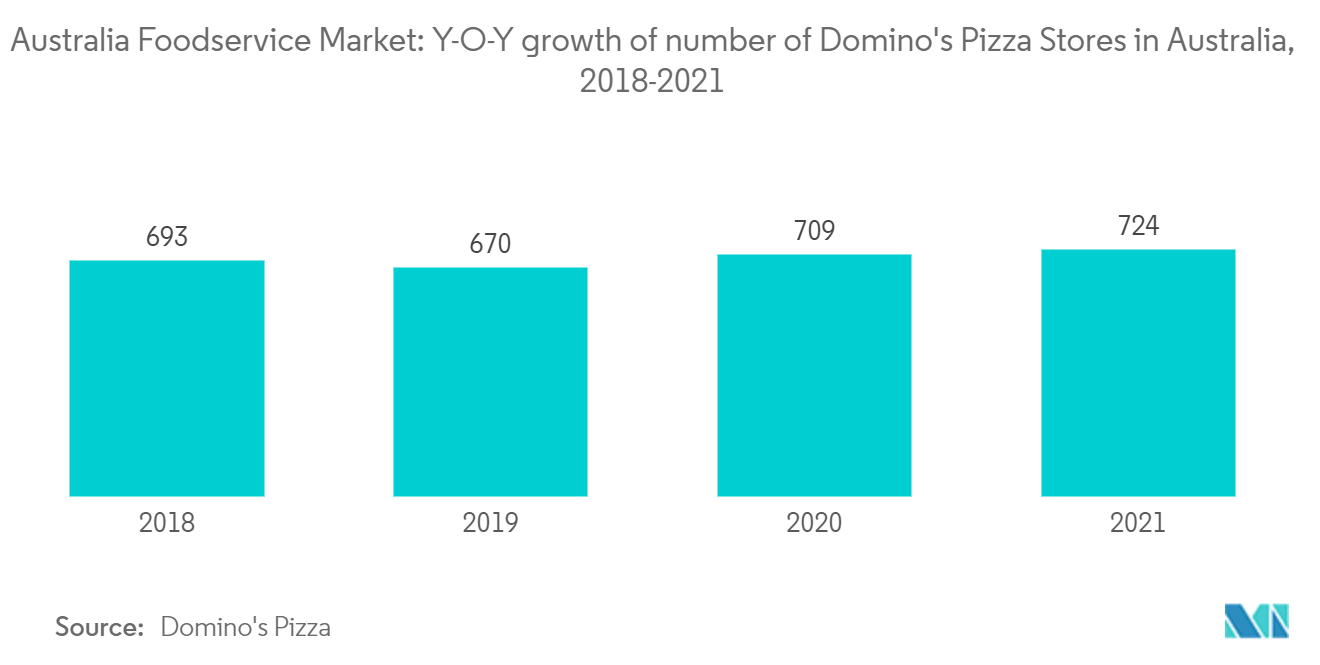

O segmento de pontos de venda acorrentados detém a maior participação

O segmento atua em um modelo de negócios especializado que combina a oferta de restaurantes tradicionais e serviços de fast-food. Tais conceitos tiveram um histórico comprovado de crescimento bem-sucedido no país nos últimos anos. Por outro lado, a mudança no comportamento dos consumidores em relação às cadeias regulares de fast-food levou a gastos excessivos em estabelecimentos alternativos mais saudáveis, incluindo marisco e cozinha japonesa. No entanto, a maioria dos pontos de venda acorrentados são gigantes globais dos serviços de alimentação. Assim, eles continuam investindo em marketing, expansão ou outras estratégias de atração de clientes para aumentar sua receita. De acordo com dados de 2021 do Retail Food Group Limited, a marca Donut King possui 227 lojas na Austrália. A demanda por comida para viagem também está aumentando na região, e os principais players do mercado estão expandindo seus portfólios para valorizar os consumidores e fornecer serviços de alimentação mais convenientes. Outros estabelecimentos como Domino's pizza, Crust Capers, Gloria Jeans' e muitos outros estão expandindo seus negócios na Austrália.

Visão geral da indústria de serviços de alimentação da Austrália

O mercado de Foodservice da Austrália é fragmentado, com as cinco principais empresas ocupando 3,91%. Os principais players deste mercado são Competitive Foods Australia, Craveable Brands, Domino's Pizza Enterprises Ltd., McDonald's Corporation e Yum! Brands, Inc. (classificado em ordem alfabética).

Líderes de mercado de serviços de alimentação na Austrália

Competitive Foods Australia

Craveable Brands

Domino's Pizza Enterprises Ltd.

McDonald's Corporation

Yum! Brands, Inc.

Other important companies include Bloomin' Brands, Inc., Doctor's Associate, Inc., Guzman Y Gomez Restaurant Group Pty Limited, Inspire Brands, Inc., Jab Holding Company S.À.R.L., Nando's Group Holdings Limited, Pacific Hunter Group Pty Ltd, PubCo Group, Retail Food Group, Ribs and Burgers, Starbucks Corporation, Zambrero Pty Ltd.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de serviços de alimentação da Austrália

- Abril de 2023 Subway adicionou o último item em sua linha de sanduíches, o Bizarre Creme Egg Sandwich, uma combinação de creme de ovo de chocolate recheado com pão italiano.

- Janeiro de 2023 Zambrero anunciou sua parceria com Cronulla Sharks e SurfAid para 2023.

- Dezembro de 2022 KFC Austrália se uniu ao provedor de serviços de drones, Wing, para pilotar um serviço de entrega de itens de menu quentes e frescos na Austrália para oferecer mais conveniência aos clientes.

Relatório do Mercado de Food Service da Austrália – Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. OFERTAS DE RELATÓRIOS

3. INTRODUÇÃO

- 3.1 Premissas do Estudo e Definição de Mercado

- 3.2 Escopo do estudo

- 3.3 Metodologia de Pesquisa

4. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 4.1 Número de pontos de venda

- 4.2 Valor médio do pedido

-

4.3 Quadro regulamentar

- 4.3.1 Austrália

- 4.4 Análise de cardápio

5. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD, Previsões até 2029 e análise de perspectivas de crescimento)

-

5.1 Tipo de serviço de alimentação

- 5.1.1 Cafés e bares

- 5.1.1.1 Por cozinha

- 5.1.1.1.1 Bares e pubs

- 5.1.1.1.2 Cafés

- 5.1.1.1.3 Barras de sucos/batidos/sobremesas

- 5.1.1.1.4 Lojas especializadas em café e chá

- 5.1.2 Cozinha na nuvem

- 5.1.3 Restaurantes com serviço completo

- 5.1.3.1 Por cozinha

- 5.1.3.1.1 Asiático

- 5.1.3.1.2 europeu

- 5.1.3.1.3 latino Americano

- 5.1.3.1.4 Oriente médio

- 5.1.3.1.5 norte-americano

- 5.1.3.1.6 Outras cozinhas FSR

- 5.1.4 Restaurantes de serviço rápido

- 5.1.4.1 Por cozinha

- 5.1.4.1.1 Padarias

- 5.1.4.1.2 Hambúrguer

- 5.1.4.1.3 Sorvete

- 5.1.4.1.4 Cozinhas à base de carne

- 5.1.4.1.5 pizza

- 5.1.4.1.6 Outras cozinhas QSR

-

5.2 Tomada

- 5.2.1 Tomadas Acorrentadas

- 5.2.2 Lojas Independentes

-

5.3 Localização

- 5.3.1 Lazer

- 5.3.2 Alojamento

- 5.3.3 Varejo

- 5.3.4 Estar sozinho

- 5.3.5 Viagem

6. CENÁRIO COMPETITIVO

- 6.1 Principais movimentos estratégicos

- 6.2 Análise de participação de mercado

- 6.3 Cenário da Empresa

-

6.4 Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

- 6.4.1 Bloomin' Brands, Inc.

- 6.4.2 Competitive Foods Australia

- 6.4.3 Craveable Brands

- 6.4.4 Doctor's Associate, Inc.

- 6.4.5 Domino's Pizza Enterprises Ltd.

- 6.4.6 Guzman Y Gomez Restaurant Group Pty Limited

- 6.4.7 Inspire Brands, Inc.

- 6.4.8 Jab Holding Company S.À.R.L.

- 6.4.9 McDonald's Corporation

- 6.4.10 Nando's Group Holdings Limited

- 6.4.11 Pacific Hunter Group Pty Ltd

- 6.4.12 PubCo Group

- 6.4.13 Retail Food Group

- 6.4.14 Ribs and Burgers

- 6.4.15 Starbucks Corporation

- 6.4.16 Yum! Brands, Inc.

- 6.4.17 Zambrero Pty Ltd

7. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DE FOODSERVICE

8. APÊNDICE

-

8.1 Visão geral global

- 8.1.1 Visão geral

- 8.1.2 Estrutura das Cinco Forças de Porter

- 8.1.3 Análise da Cadeia de Valor Global

- 8.1.4 Dinâmica de Mercado (DROs)

- 8.2 Fontes e referências

- 8.3 Lista de tabelas e figuras

- 8.4 Insights primários

- 8.5 Pacote de dados

- 8.6 Glossário de termos

Lista de Tabelas e Figuras

- Figura 1:

- NÚMERO DE UNIDADES DE SAÍDA POR CANAIS DE SERVIÇO DE ALIMENTAÇÃO, AUSTRÁLIA, 2017 - 2029

- Figura 2:

- VALOR MÉDIO DO PEDIDO POR CANAIS DE SERVIÇO DE ALIMENTAÇÃO, USD, AUSTRÁLIA, 2017 VS 2022 VS 2029

- Figura 3:

- MERCADO DE SERVIÇO ALIMENTAR DA AUSTRÁLIA, VALOR, USD, 2017 - 2029

- Figura 4:

- VALOR DO MERCADO DE FOODSERVICE POR TIPO DE FOODSERVICE, USD, AUSTRÁLIA, 2017 - 2029

- Figura 5:

- VALOR SHARE DO MERCADO DE FOODSERVICE, %, POR TIPO DE FOODSERVICE, AUSTRÁLIA, 2017 VS 2023 VS 2029

- Figura 6:

- VALOR DO MERCADO DE SERVIÇO DE ALIMENTAÇÃO DE CAFÉS E BARES POR COZINHA, USD, AUSTRÁLIA, 2017 - 2029

- Figura 7:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE SERVIÇO DE ALIMENTAÇÃO DE CAFÉS E BARES POR COZINHA, %, AUSTRÁLIA, 2017 VS 2023 VS 2029

- Figura 8:

- VALOR DO MERCADO DE FOODSERVICE VIA BARES E PUBS, USD, AUSTRÁLIA, 2017 - 2029

- Figura 9:

- VALOR SHARE DO MERCADO DE BARES E PUBS FOODSERVICE POR OUTLETS, %, AUSTRÁLIA, 2022 VS 2029

- Figura 10:

- VALOR DO MERCADO DE FOODSERVICE VIA CAFÉS, USD, AUSTRÁLIA, 2017 - 2029

- Figura 11:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE SERVIÇO DE ALIMENTAÇÃO DE CAFÉS POR OUTLETS, %, AUSTRÁLIA, 2022 VS 2029

- Figura 12:

- VALOR DO MERCADO DE FOODSERVICE VIA BARRAS DE SUCOS/SMOOTHIE/SOBREMESAS, USD, AUSTRÁLIA, 2017 - 2029

- Figura 13:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE SUCOS/SMOOTHIE/SOBREMESAS BARRAS DE SERVIÇO DE ALIMENTAÇÃO POR OUTLETS, %, AUSTRÁLIA, 2022 VS 2029

- Figura 14:

- VALOR DO MERCADO DE FOODSERVICE VIA ESPECIALISTAS EM CAFÉ E CHÁ, USD, AUSTRÁLIA, 2017 - 2029

- Figura 15:

- PARTICIPAÇÃO DE VALOR DO MERCADO ESPECIALIZADO DE LOJAS DE CAFÉ E CHÁ, SERVIÇO DE ALIMENTAÇÃO POR OUTLETS, %, AUSTRÁLIA, 2022 VS 2029

- Figura 16:

- VALOR DO MERCADO DE SERVIÇO DE ALIMENTAÇÃO DE COZINHA EM NUVEM, USD, AUSTRÁLIA, 2017 - 2029

- Figura 17:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE SERVIÇO DE ALIMENTAÇÃO DE COZINHA EM NUVEM POR OUTLETS,%, AUSTRÁLIA, 2022 VS 2029

- Figura 18:

- VALOR DO MERCADO DE RESTAURANTES DE SERVIÇO COMPLETO POR COZINHA, USD, AUSTRÁLIA, 2017 - 2029

- Figura 19:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE RESTAURANTES DE SERVIÇO COMPLETO POR COZINHA, %, AUSTRÁLIA, 2017 VS 2023 VS 2029

- Figura 20:

- VALOR DO MERCADO ASIÁTICO DE FOODSERVICE, USD, AUSTRÁLIA, 2017 - 2029

- Figura 21:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE SERVIÇO DE ALIMENTAÇÃO ASIÁTICO POR OUTLETS, %, AUSTRÁLIA, 2022 VS 2029

- Figura 22:

- VALOR DO MERCADO EUROPEU DE SERVIÇO DE ALIMENTAÇÃO, USD, AUSTRÁLIA, 2017 - 2029

- Figura 23:

- PARTICIPAÇÃO DE VALOR DO MERCADO EUROPEU DE SERVIÇO DE ALIMENTAÇÃO POR OUTLETS, %, AUSTRÁLIA, 2022 VS 2029

- Figura 24:

- VALOR DO MERCADO LATINO-AMERICANO DE FOODSERVICE, USD, AUSTRÁLIA, 2017 - 2029

- Figura 25:

- PARTICIPAÇÃO DE VALOR DO MERCADO LATINO-AMERICANO DE FOODSERVICE POR OUTLETS, %, AUSTRÁLIA, 2022 VS 2029

- Figura 26:

- VALOR DO MERCADO DE SERVIÇO DE ALIMENTAÇÃO DO ORIENTE MÉDIO, USD, AUSTRÁLIA, 2017 - 2029

- Figura 27:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE SERVIÇO DE ALIMENTAÇÃO DO ORIENTE MÉDIO POR OUTLETS, %, AUSTRÁLIA, 2022 VS 2029

- Figura 28:

- VALOR DO MERCADO NORTE-AMERICANO DE FOODSERVICE, USD, AUSTRÁLIA, 2017 - 2029

- Figura 29:

- PARTICIPAÇÃO DE VALOR DO MERCADO NORTE-AMERICANO DE FOODSERVICE POR OUTLETS, %, AUSTRÁLIA, 2022 VS 2029

- Figura 30:

- VALOR DE OUTROS MERCADOS DE COZINHAS FSR, USD, AUSTRÁLIA, 2017 - 2029

- Figura 31:

- PARTICIPAÇÃO DE VALOR DE OUTRAS COZINHAS FSR MERCADO DE SERVIÇO ALIMENTAR POR OUTLETS, %, AUSTRÁLIA, 2022 VS 2029

- Figura 32:

- VALOR DO MERCADO DE RESTAURANTES DE SERVIÇO RÁPIDO POR COZINHA, USD, AUSTRÁLIA, 2017 - 2029

- Figura 33:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE RESTAURANTES DE SERVIÇO RÁPIDO POR COZINHA, %, AUSTRÁLIA, 2017 VS 2023 VS 2029

- Figura 34:

- VALOR DO MERCADO DE PADARIAS FOODSERVICE, USD, AUSTRÁLIA, 2017 - 2029

- Figura 35:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PADARIAS FOODSERVICE POR OUTLETS, %, AUSTRÁLIA, 2022 VS 2029

- Figura 36:

- VALOR DO MERCADO DE BURGER FOODSERVICE, USD, AUSTRÁLIA, 2017 - 2029

- Figura 37:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE BURGER FOODSERVICE POR OUTLETS, %, AUSTRÁLIA, 2022 VS 2029

- Figura 38:

- VALOR DO MERCADO DE SERVIÇO ALIMENTAR DE GELADOS, USD, AUSTRÁLIA, 2017 - 2029

- Figura 39:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE SERVIÇO ALIMENTAR DE GELADOS POR OUTLETS, %, AUSTRÁLIA, 2022 VS 2029

- Figura 40:

- VALOR DO MERCADO DE ALIMENTAÇÃO DE COZINHAS À BASE DE CARNE, USD, AUSTRÁLIA, 2017 - 2029

- Figura 41:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE ALIMENTAÇÃO DE COZINHAS À BASE DE CARNE POR OUTLETS, %, AUSTRÁLIA, 2022 VS 2029

- Figura 42:

- VALOR DO MERCADO DE PIZZA FOODSERVICE, USD, AUSTRÁLIA, 2017 - 2029

- Figura 43:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PIZZA FOODSERVICE POR OUTLETS, %, AUSTRÁLIA, 2022 VS 2029

- Figura 44:

- VALOR DE OUTRAS COZINHAS QSR MERCADO DE SERVIÇO DE ALIMENTAÇÃO, USD, AUSTRÁLIA, 2017 - 2029

- Figura 45:

- PARTICIPAÇÃO DE VALOR DE OUTRAS COZINHAS QSR MERCADO DE SERVIÇO ALIMENTAR POR OUTLETS, %, AUSTRÁLIA, 2022 VS 2029

- Figura 46:

- VALOR DO MERCADO DE FOODSERVICE POR OUTLET, USD, AUSTRÁLIA, 2017 - 2029

- Figura 47:

- VALOR SHARE DO MERCADO DE FOODSERVICE, %, POR OUTLET, AUSTRÁLIA, 2017 VS 2023 VS 2029

- Figura 48:

- VALOR DO MERCADO DE FOODSERVICE VIA CHAINED OUTLETS, USD, AUSTRÁLIA, 2017 - 2029

- Figura 49:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE OUTLETS DE FOODSERVICE POR TIPO DE SERVIÇO DE ALIMENTAÇÃO, %, AUSTRÁLIA, 2022 VS 2029

- Figura 50:

- VALOR DO MERCADO DE FOODSERVICE VIA OUTLETS INDEPENDENTES, USD, AUSTRÁLIA, 2017 - 2029

- Figura 51:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE OUTLETS INDEPENDENTES DE SERVIÇO DE ALIMENTAÇÃO POR TIPO DE SERVIÇO DE ALIMENTAÇÃO, %, AUSTRÁLIA, 2022 VS 2029

- Figura 52:

- VALOR DO MERCADO DE FOODSERVICE POR LOCALIZAÇÃO, USD, AUSTRÁLIA, 2017 - 2029

- Figura 53:

- VALOR SHARE DO MERCADO DE FOODSERVICE,%, POR LOCALIZAÇÃO, AUSTRÁLIA, 2017 VS 2023 VS 2029

- Figura 54:

- VALOR DO MERCADO DE FOODSERVICE VIA LOCALIZAÇÃO DE LAZER, USD, AUSTRÁLIA, 2017 - 2029

- Figura 55:

- VALOR SHARE DO MERCADO DE SERVIÇO DE ALIMENTAÇÃO DE LAZER POR TIPO DE SERVIÇO DE ALIMENTAÇÃO, %, AUSTRÁLIA, 2022 VS 2029

- Figura 56:

- VALOR DO MERCADO DE FOODSERVICE VIA LOCALIZAÇÃO DE ALOJAMENTO, USD, AUSTRÁLIA, 2017 - 2029

- Figura 57:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE SERVIÇO DE ALIMENTAÇÃO DE HOSPEDAGEM POR TIPO DE SERVIÇO DE ALIMENTAÇÃO, %, AUSTRÁLIA, 2022 VS 2029

- Figura 58:

- VALOR DO MERCADO DE FOODSERVICE VIA LOCALIZAÇÃO DE VAREJO, USD, AUSTRÁLIA, 2017 - 2029

- Figura 59:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE SERVIÇO DE ALIMENTAÇÃO DE VAREJO POR TIPO DE SERVIÇO DE ALIMENTAÇÃO,%, AUSTRÁLIA, 2022 VS 2029

- Figura 60:

- VALOR DO MERCADO DE FOODSERVICE VIA LOCALIZAÇÃO AUTÔNOMA, USD, AUSTRÁLIA, 2017 - 2029

- Figura 61:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE SERVIÇO DE ALIMENTAÇÃO AUTÔNOMO POR TIPO DE SERVIÇO DE ALIMENTAÇÃO,%, AUSTRÁLIA, 2022 VS 2029

- Figura 62:

- VALOR DO MERCADO DE FOODSERVICE VIA TRAVEL LOCATION, USD, AUSTRÁLIA, 2017 - 2029

- Figura 63:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE FOODSERVICE DE VIAGENS POR TIPO DE FOODSERVICE, %, AUSTRÁLIA, 2022 VS 2029

- Figura 64:

- EMPRESAS MAIS ATIVAS POR NÚMERO DE MOVIMENTOS ESTRATÉGICOS, CONTAGEM, AUSTRÁLIA, 2019 - 2023

- Figura 65:

- ESTRATÉGIAS MAIS ADOTADAS, CONTAGEM, AUSTRÁLIA, 2019 - 2023

- Figura 66:

- PARTICIPAÇÃO DE VALOR DOS PRINCIPAIS JOGADORES, %, AUSTRÁLIA, 2022

Segmentação da indústria de foodservice da Austrália

Cafés e bares, Cloud Kitchen, restaurantes de serviço completo e restaurantes de serviço rápido são cobertos como segmentos por tipo de serviço de alimentação. Outlets Encadeados e Outlets Independentes são cobertos como segmentos pelo Outlet. Lazer, Alojamento, Varejo, Autônomo e Viagens são cobertos como segmentos por Local.

- O mercado global testemunhou um aumento de 30,7% em termos de valor de vendas de 2019 a 2022. Devido ao número crescente de chegadas de turistas internacionais atingindo mais de 1 milhão em 2022, os gastos dos consumidores em jantares fora aumentaram para 160 dólares por semana em 2022. No entanto, , os restaurantes FSR observaram um crescimento significativo de 18,14% no valor das vendas durante 2019-2022. O crescimento do segmento pode ser atribuído à introdução de opções veganas, com baixo teor de açúcar e sem glúten nos pratos tradicionais asiáticos dos restaurantes.

- Os restaurantes de serviço rápido representaram a maior parte do mercado, e estão ainda projetados para testemunhar um CAGR de 9,18%, em valor, durante o período de previsão (2023-2029). Devido ao crescente consumo de fast food no país, mais de 80 milhões de pessoas visitam restaurantes fast-food todos os meses. O Coles Group gasta US$ 15,2 milhões em anúncios digitais, enquanto a Yum! A Brands, proprietária da KFC, Pizza Hut e Taco Bell, gasta US$ 14,9 milhões em sua principal estratégia de marketing.

- As cozinhas em nuvem são projetadas para testemunhar o CAGR mais rápido de 38,64%, em valor, durante o período de previsão. Em 2022, a entrega representou 30% das vendas totais dos restaurantes, e mais de 5,5 milhões de consumidores australianos com mais de 14 anos (26,5%) encomendaram comida online na Austrália em 2021.

- No entanto, os cafés e bares também representaram uma quota de mercado proeminente em 2022. Devido ao elevado consumo de café no país, como cerca de 75% da população preferia tomar café uma ou duas vezes por dia em 2022, as pessoas com idades entre 25 e 25 anos 34 consumiram mais café na Austrália. No entanto, em 2021, cerca de 78% dos australianos consideravam o sabor e a qualidade importantes na hora de beber café, o que impulsionou o valor das vendas de lojas especializadas em café e chá no país.

| Tipo de serviço de alimentação | Cafés e bares | Por cozinha | Bares e pubs | |

| Cafés | ||||

| Barras de sucos/batidos/sobremesas | ||||

| Lojas especializadas em café e chá | ||||

| Cozinha na nuvem | ||||

| Restaurantes com serviço completo | Por cozinha | Asiático | ||

| europeu | ||||

| latino Americano | ||||

| Oriente médio | ||||

| norte-americano | ||||

| Outras cozinhas FSR | ||||

| Restaurantes de serviço rápido | Por cozinha | Padarias | ||

| Hambúrguer | ||||

| Sorvete | ||||

| Cozinhas à base de carne | ||||

| pizza | ||||

| Outras cozinhas QSR | ||||

| Tomada | Tomadas Acorrentadas | |||

| Lojas Independentes | ||||

| Localização | Lazer | |||

| Alojamento | ||||

| Varejo | ||||

| Estar sozinho | ||||

| Viagem | ||||

Definição de mercado

- RESTAURANTES DE SERVIÇO COMPLETO - Estabelecimento de foodservice onde os clientes se sentam à mesa, entregam o pedido ao garçom e recebem a comida à mesa.

- RESTAURANTES DE SERVIÇO RÁPIDO - Estabelecimento de foodservice que oferece aos clientes comodidade, rapidez e ofertas de alimentos a preços mais baixos. Os clientes geralmente se servem e levam sua própria comida para a mesa.

- CAFÉS E BARES - Um tipo de negócio de serviços de alimentação que inclui bares e pubs licenciados para servir bebidas alcoólicas para consumo, cafés que servem bebidas e alimentos leves, bem como cafeterias e chás especializados, bares de sobremesas, bares de smoothies e bares de sucos.

- COZINHA NUVEM - Empresa de serviços de alimentação que utiliza uma cozinha comercial com a finalidade de preparar alimentos apenas para entrega ou entrega, sem clientes para jantar no local.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1 Identificar as principais variáveis: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Através de um processo iterativo, são definidas as variáveis necessárias para a previsão do mercado e o modelo é construído com base nessas variáveis.

- Etapa 2 Construir um modelo de mercado: As estimativas do tamanho do mercado para os anos previstos são em termos nominais. A inflação é considerada para o valor médio do pedido e é prevista de acordo com as taxas de inflação previstas nos países.

- Etapa 3 validar e finalizar: Nesta importante etapa, todos os números de mercado, variáveis e ligações de analistas são validados por meio de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em vários níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4 Resultados da pesquisa: Relatórios distribuídos, atribuições de consultoria personalizadas, bancos de dados e plataformas de assinatura