Tamanho do mercado de tereftalato de polietileno (PET) da APAC

|

|

Período de Estudo | 2017 - 2029 |

|

|

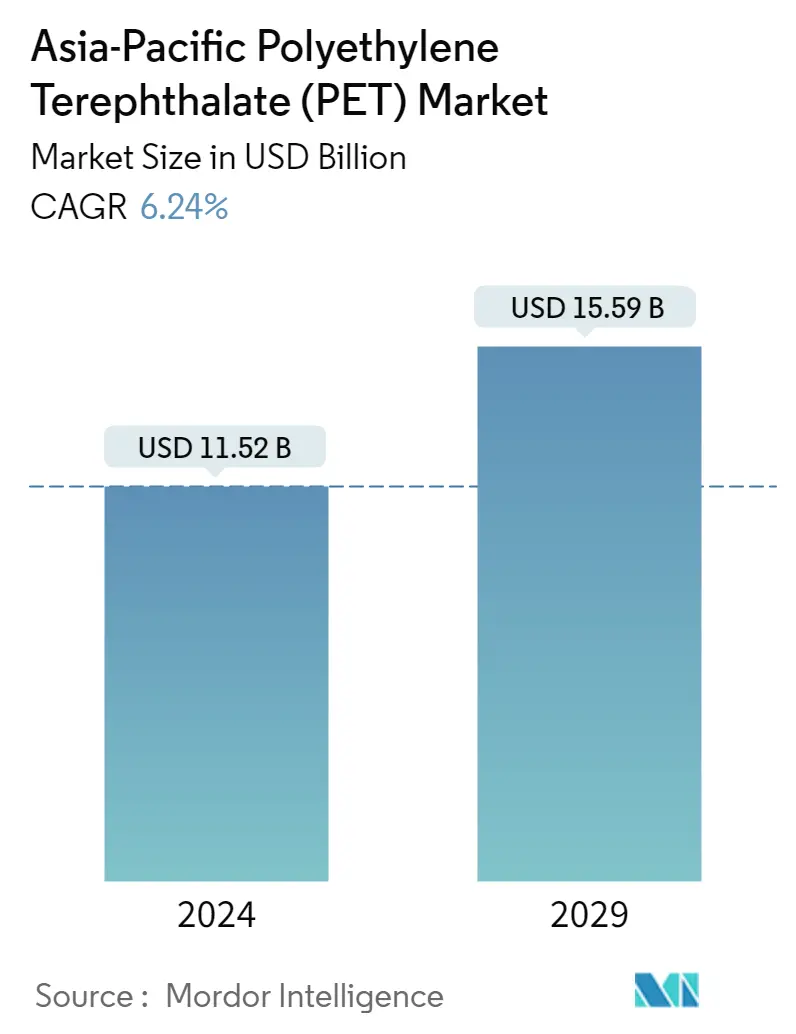

Tamanho do mercado (2024) | USD 11.52 bilhões de dólares |

|

|

Tamanho do mercado (2029) | USD 15.59 bilhões de dólares |

|

|

Concentração de Mercado | Baixo |

|

|

Maior participação por indústria de usuários finais | Embalagem |

|

|

CAGR(2024 - 2029) | 6.24 % |

|

|

Maior participação por país | China |

Principais participantes |

||

|

||

|

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de mercado de tereftalato de polietileno (PET) da APAC

O tamanho do mercado de tereftalato de polietileno da Ásia-Pacífico é estimado em US$ 11,52 bilhões em 2024, e deverá atingir US$ 15,59 bilhões até 2029, crescendo a um CAGR de 6,24% durante o período de previsão (2024-2029).

O domínio do setor de embalagens sobre o PET está diminuindo gradualmente

- O PET tem muitas aplicações nas indústrias de embalagens e elétrica e eletrônica, incluindo embalagens de alimentos e bebidas, especialmente refrigerantes de tamanho conveniente, água, bobinas e dispositivos elétricos. As indústrias de embalagens e elétricas e eletrônicas representaram 93,92% e 3,80%, respectivamente, da receita do mercado PET da Ásia-Pacífico em 2022.

- A indústria de embalagens é a maior indústria usuária final de resina PET da região. Os principais factores que influenciam a indústria de embalagens plásticas da região incluem o aumento da população, o aumento dos níveis de rendimento e a mudança de estilos de vida. As perspectivas de crescimento de segmentos de utilizadores finais, como FMCG, alimentos e bebidas e produtos farmacêuticos, estão a impulsionar o aumento da procura pela indústria de embalagens plásticas. A produção de embalagens plásticas na região deverá atingir 90,7 milhões de toneladas em 2029, contra 70,9 milhões de toneladas em 2023, registrando um CAGR de 4,18%. Como resultado, espera-se que a crescente procura por embalagens na região impulsione a procura de resinas PET no futuro.

- Espera-se que a indústria elétrica e eletrônica seja a indústria que mais cresce na região, em valor, registrando um CAGR de 7,75% durante o período de previsão, 2023-2029. O ritmo acelerado da inovação tecnológica electrónica impulsiona uma procura consistente por produtos eléctricos e electrónicos mais novos e mais rápidos. Espera-se que o aumento na demanda por eletrônicos e eletrodomésticos de consumo tecnologicamente avançados, como smartphones, laptops e televisores, aumente a demanda por eletrônicos de consumo durante o período de previsão. Prevê-se que a electrónica de consumo na região atinja 565,5 mil milhões de dólares em 2027, contra 518,0 mil milhões de dólares em 2023. Como resultado, prevê-se que o aumento da produção eléctrica e electrónica na região impulsione a procura de resina PET no futuro.

China dominará o consumo de PET na Ásia-Pacífico devido à demanda de diversas indústrias

- A Ásia-Pacífico foi responsável por 42,47% do consumo global de resina de tereftalato de polietileno em 2022. O tereftalato de polietileno é um polímero importante na Ásia-Pacífico para vários setores, incluindo embalagens.

- A China é o maior consumidor desta resina na região devido às suas crescentes indústrias de embalagens, automotiva e eletrônica. As embalagens detinham uma participação de cerca de 94,8% em 2022 e impulsionam a demanda por resinas de tereftalato de polietileno no país. Espera-se que o aumento da produção nas indústrias de embalagens, automotiva e elétrica e eletrônica impulsione a demanda por resina de tereftalato de polietileno no país durante o período de previsão.

- A Índia é o segundo maior produtor de embalagens plásticas da região e a sua demanda por resinas de tereftalato de polietileno está aumentando significativamente devido à crescente produção de embalagens. Em 2022, o país produziu 4.158.800 toneladas, um aumento de 3,97% em relação a 2021. A produção de veículos do país também está em expansão, podendo chegar a 33.300.764 unidades em 2023. Espera-se que esses fatores impulsionem a demanda por resinas de tereftalato de polietileno no país.

- A Índia está entre os países que mais crescem em termos de uso de resina de tereftalato de polietileno. A expectativa é registrar um CAGR de 6,49% em receita no período de previsão (2023-2029), em linha com a crescente demanda por resina no país. Para a promoção da indústria de plásticos no país, o governo tomou várias iniciativas políticas favoráveis à indústria, tais como a desregulamentação da indústria petroquímica e a permissão de 100% de IDE sob a rota automática para facilitar novos investimentos.

Tendências de mercado de tereftalato de polietileno (PET) da Ásia-Pacífico

- Rápido crescimento da aviação civil para impulsionar a produção de componentes aeroespaciais

- Veículos elétricos vão impulsionar o mercado automobilístico nos próximos anos

- Crescente IDE, juntamente com iniciativas governamentais de apoio, para impulsionar a indústria da construção

- Evolução das tendências de consumo e crescimento do setor de comércio eletrônico para ampliar a indústria de embalagens plásticas

- Exportações chinesas para ajudar a Ásia-Pacífico a manter o seu domínio no comércio global de PET

- Maior crescimento esperado em conjunto com os preços do petróleo bruto

- Filmes e folhas permanecerão dominantes durante o período de previsão

- A taxa de reciclagem de PET é alta em países como China (94%), Índia (90%) e Japão (86%)

Visão geral da indústria de tereftalato de polietileno (PET) da APAC

O mercado Ásia-Pacífico de tereftalato de polietileno (PET) é fragmentado, com as cinco principais empresas ocupando 33,09%. Os principais players deste mercado são China Petroleum Chemical Corporation, China Resources (Holdings) Co., Ltd., Far Eastern New Century Corporation, Indorama Ventures Public Company Limited e Sanfame Group (classificados em ordem alfabética).

Líderes de mercado de tereftalato de polietileno (PET) da APAC

China Petroleum & Chemical Corporation

China Resources (Holdings) Co.,Ltd.

Far Eastern New Century Corporation

Indorama Ventures Public Company Limited

Sanfame Group

Other important companies include JBF Industries Ltd, Lotte Chemical, Reliance Industries Limited, Zhejiang Hengyi Group Co., Ltd., Zhejiang Zhink Group Co., Ltd..

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de tereftalato de polietileno (PET) da APAC

- Outubro de 2022 Indorama Ventures Public Company Limited anunciou a abertura da maior fábrica de reciclagem de PET em parceria com a Coca-Cola Beverages, com o objetivo de reciclar aproximadamente 2 bilhões de garrafas plásticas PET (tereftalato de polietileno) usadas adicionais nas Filipinas a cada ano.

- Abril de 2022 Indorama Ventures Public Ltd adquiriu a Ngoc Nghia Industry, um fabricante líder de embalagens PET.

- Maio de 2021 Indorama Ventures Public Ltd planejou construir uma nova fábrica de resina na Índia para aumentar a capacidade de produção de resina PET para 700 toneladas por dia.

Relatório de mercado de tereftalato de polietileno (PET) da APAC – Índice

RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

OFERTAS DE RELATÓRIOS

1. INTRODUÇÃO

1.1. Premissas do Estudo e Definição de Mercado

1.2. Escopo do estudo

1.3. Metodologia de Pesquisa

2. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

2.1. Tendências do usuário final

2.1.1. Aeroespacial

2.1.2. Automotivo

2.1.3. Construção e Construção

2.1.4. Elétrica e Eletrônica

2.1.5. Embalagem

2.2. Tendências de importação e exportação

2.2.1. Tereftalato de polietileno (PET) Comércio

2.3. Tendências de preços

2.4. Tendências de formulários

2,5. Visão geral da reciclagem

2.5.1. Tendências de reciclagem de tereftalato de polietileno (PET)

2.6. Quadro regulamentar

2.6.1. Austrália

2.6.2. China

2.6.3. Índia

2.6.4. Japão

2.6.5. Malásia

2.6.6. Coreia do Sul

2.7. Análise da cadeia de valor e canal de distribuição

3. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

3.1. Indústria de usuários finais

3.1.1. Automotivo

3.1.2. Construção e Construção

3.1.3. Elétrica e Eletrônica

3.1.4. Industrial e Máquinas

3.1.5. Embalagem

3.1.6. Outras indústrias de usuários finais

3.2. País

3.2.1. Austrália

3.2.2. China

3.2.3. Índia

3.2.4. Japão

3.2.5. Malásia

3.2.6. Coreia do Sul

3.2.7. Resto da Ásia-Pacífico

4. CENÁRIO COMPETITIVO

4.1. Principais movimentos estratégicos

4.2. Análise de participação de mercado

4.3. Cenário da Empresa

4.4. Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

4.4.1. China Petroleum & Chemical Corporation

4.4.2. China Resources (Holdings) Co.,Ltd.

4.4.3. Far Eastern New Century Corporation

4.4.4. Indorama Ventures Public Company Limited

4.4.5. JBF Industries Ltd

4.4.6. Lotte Chemical

4.4.7. Reliance Industries Limited

4.4.8. Sanfame Group

4.4.9. Zhejiang Hengyi Group Co., Ltd.

4.4.10. Zhejiang Zhink Group Co., Ltd.

5. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DE ENGENHARIA DE PLÁSTICOS

6. APÊNDICE

6.1. Visão geral global

6.1.1. Visão geral

6.1.2. Estrutura das Cinco Forças de Porter (Análise da Atratividade da Indústria)

6.1.3. Análise da Cadeia de Valor Global

6.1.4. Dinâmica de Mercado (DROs)

6.2. Fontes e referências

6.3. Lista de tabelas e figuras

6.4. Insights primários

6,5. Pacote de dados

6.6. Glossário de termos

Lista de Tabelas e Figuras

- Figura 1:

- RECEITA DE PRODUÇÃO DE COMPONENTES AEROESPACIAIS, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 2:

- VOLUME DE PRODUÇÃO DE AUTOMÓVEIS, UNIDADES, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 3:

- ÁREA PISO DE CONSTRUÇÃO NOVA, PÉS QUADRADOS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 4:

- RECEITA DE PRODUÇÃO DE ELÉTRICOS E ELETRÔNICOS, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 5:

- VOLUME DE PRODUÇÃO DE EMBALAGENS PLÁSTICAS, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 6:

- RECEITA DE IMPORTAÇÃO DO COMÉRCIO DE TEREFTALATO DE POLIETILENO (PET) PELOS PRINCIPAIS PAÍSES, USD, ÁSIA-PACÍFICO, 2017 - 2021

- Figura 7:

- RECEITA DE EXPORTAÇÃO DE COMÉRCIO DE TEREFTALATO DE POLIETILENO (PET) PELOS PRINCIPAIS PAÍSES, USD, ÁSIA-PACÍFICO, 2017 - 2021

- Figura 8:

- MERCADO ÁSIA-PACÍFICO DE TEREFTALATO DE POLIETILENO (PET), TENDÊNCIAS DE PREÇO, POR PAÍS, USD POR KG, 2017-2021

- Figura 9:

- RECEITA DE TEREFTALATO DE POLIETILENO (PET) POR TIPO DE FORMULÁRIO, USD, ÁSIA-PACÍFICO, 2017, 2023 e 2029

- Figura 10:

- VOLUME DE TEREFTALATO DE POLIETILENO (PET) CONSUMO, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 11:

- VALOR DO TEREFTALATO DE POLIETILENO (PET) CONSUMO, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 12:

- VOLUME DE TEREFTALATO DE POLIETILENO (PET) CONSUMO PELA INDÚSTRIA DO USUÁRIO FINAL, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 13:

- VALOR DO TEREFTALATO DE POLIETILENO (PET) CONSUMIDO PELA INDÚSTRIA DO USUÁRIO FINAL, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 14:

- PARTICIPAÇÃO DO VOLUME DE TEREFTALATO DE POLIETILENO (PET) CONSUMIDO PELA INDÚSTRIA DO USUÁRIO FINAL, %, ÁSIA-PACÍFICO, 2017, 2023 E 2029

- Figura 15:

- PARTE DE VALOR DO TEREFTALATO DE POLIETILENO (PET) CONSUMIDO PELA INDÚSTRIA DO USUÁRIO FINAL, %, ÁSIA-PACÍFICO, 2017, 2023 E 2029

- Figura 16:

- VOLUME DE TEREFTALATO DE POLIETILENO (PET) CONSUMO NA INDÚSTRIA AUTOMOTIVA, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 17:

- VALOR DO TEREFTALATO DE POLIETILENO (PET) CONSUMIDO NA INDÚSTRIA AUTOMOTIVA, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 18:

- PARTE DE VALOR DO TEREFTALATO DE POLIETILENO (PET) CONSUMIDO NA INDÚSTRIA AUTOMOTIVA POR PAÍS, %, ÁSIA-PACÍFICO, 2022 VS 2029

- Figura 19:

- VOLUME DE TEREFTALATO DE POLIETILENO (PET) CONSUMO NA INDÚSTRIA DE EDIFÍCIO E CONSTRUÇÃO, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 20:

- VALOR DO TEREFTALATO DE POLIETILENO (PET) CONSUMIDO NA INDÚSTRIA DE EDIFÍCIO E CONSTRUÇÃO, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 21:

- PARTE DE VALOR DO TEREFTALATO DE POLIETILENO (PET) CONSUMIDO NA INDÚSTRIA DE CONSTRUÇÃO E CONSTRUÇÃO POR PAÍS, %, ÁSIA-PACÍFICO, 2022 VS 2029

- Figura 22:

- VOLUME DE TEREFTALATO DE POLIETILENO (PET) CONSUMO NA INDÚSTRIA ELÉTRICA E ELETRÔNICA, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 23:

- VALOR DO TEREFTALATO DE POLIETILENO (PET) CONSUMO NA INDÚSTRIA ELÉTRICA E ELETRÔNICA, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 24:

- PARTICIPAÇÃO DE VALOR DO TEREFTALATO DE POLIETILENO (PET) CONSUMIDO NA INDÚSTRIA ELÉTRICA E ELETRÔNICA POR PAÍS, %, ÁSIA-PACÍFICO, 2022 VS 2029

- Figura 25:

- VOLUME DE TEREFTALATO DE POLIETILENO (PET) CONSUMO NA INDÚSTRIA INDUSTRIAL E DE MÁQUINAS, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 26:

- VALOR DO TEREFTALATO DE POLIETILENO (PET) CONSUMO NA INDÚSTRIA INDUSTRIAL E DE MÁQUINAS, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 27:

- PARTE DE VALOR DO TEREFTALATO DE POLIETILENO (PET) CONSUMIDO NA INDÚSTRIA INDUSTRIAL E DE MÁQUINAS POR PAÍS, %, ÁSIA-PACÍFICO, 2022 VS 2029

- Figura 28:

- VOLUME DE TEREFTALATO DE POLIETILENO (PET) CONSUMO NA INDÚSTRIA DE EMBALAGENS, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 29:

- VALOR DO TEREFTALATO DE POLIETILENO (PET) CONSUMO NA INDÚSTRIA DE EMBALAGENS, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 30:

- PARTE DE VALOR DO TEREFTALATO DE POLIETILENO (PET) CONSUMIDO NA INDÚSTRIA DE EMBALAGENS POR PAÍS, %, ÁSIA-PACÍFICO, 2022 VS 2029

- Figura 31:

- VOLUME DE TEREFTALATO DE POLIETILENO (PET) CONSUMIDO EM OUTRAS INDÚSTRIAS DE USUÁRIO FINAL, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 32:

- VALOR DO TEREFTALATO DE POLIETILENO (PET) CONSUMIDO EM OUTRAS INDÚSTRIAS DE USUÁRIO FINAL INDÚSTRIA, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 33:

- PARTE DE VALOR DO TEREFTALATO DE POLIETILENO (PET) CONSUMIDO EM OUTRAS INDÚSTRIAS DE USUÁRIO FINAL SETOR POR PAÍS, %, ÁSIA-PACÍFICO, 2022 VS 2029

- Figura 34:

- VOLUME DE TEREFTALATO DE POLIETILENO (PET) CONSUMIDO POR PAÍS, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 35:

- VALOR DO TEREFTALATO DE POLIETILENO (PET) CONSUMIDO POR PAÍS, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 36:

- PARTICIPAÇÃO DO VOLUME DE TEREFTALATO DE POLIETILENO (PET) CONSUMIDO POR PAÍS, %, ÁSIA-PACÍFICO, 2017, 2023 E 2029

- Figura 37:

- PARTE DE VALOR DO TEREFTALATO DE POLIETILENO (PET) CONSUMIDO POR PAÍS, %, ÁSIA-PACÍFICO, 2017, 2023 E 2029

- Figura 38:

- VOLUME DE TEREFTALATO DE POLIETILENO (PET) CONSUMO, TONELADAS, AUSTRÁLIA, 2017 - 2029

- Figura 39:

- VALOR DO TEREFTALATO DE POLIETILENO (PET) CONSUMO, USD, AUSTRÁLIA, 2017 - 2029

- Figura 40:

- PARTE DE VALOR DO TEREFTALATO DE POLIETILENO (PET) CONSUMIDO PELA INDÚSTRIA DO USUÁRIO FINAL, %, AUSTRÁLIA, 2022 VS 2029

- Figura 41:

- VOLUME DE TEREFTALATO DE POLIETILENO (PET) CONSUMO, TONELADAS, CHINA, 2017 - 2029

- Figura 42:

- VALOR DO TEREFTALATO DE POLIETILENO (PET) CONSUMIDO, USD, CHINA, 2017 - 2029

- Figura 43:

- PARTE DE VALOR DO TEREFTALATO DE POLIETILENO (PET) CONSUMIDO PELA INDÚSTRIA DO USUÁRIO FINAL, %, CHINA, 2022 VS 2029

- Figura 44:

- VOLUME DE TEREFTALATO DE POLIETILENO (PET) CONSUMO, TONELADAS, ÍNDIA, 2017 - 2029

- Figura 45:

- VALOR DO TEREFTALATO DE POLIETILENO (PET) CONSUMIDO, USD, ÍNDIA, 2017 - 2029

- Figura 46:

- PARTE DE VALOR DO TEREFTALATO DE POLIETILENO (PET) CONSUMIDO PELA INDÚSTRIA DO USUÁRIO FINAL, %, ÍNDIA, 2022 VS 2029

- Figura 47:

- VOLUME DE TEREFTALATO DE POLIETILENO (PET) CONSUMO, TONELADAS, JAPÃO, 2017 - 2029

- Figura 48:

- VALOR DO TEREFTALATO DE POLIETILENO (PET) CONSUMIDO, USD, JAPÃO, 2017 - 2029

- Figura 49:

- PARTE DE VALOR DO TEREFTALATO DE POLIETILENO (PET) CONSUMIDO PELA INDÚSTRIA DO USUÁRIO FINAL, %, JAPÃO, 2022 VS 2029

- Figura 50:

- VOLUME DE TEREFTALATO DE POLIETILENO (PET) CONSUMO, TONELADAS, MALÁSIA, 2017 - 2029

- Figura 51:

- VALOR DO TEREFTALATO DE POLIETILENO (PET) CONSUMIDO, USD, MALÁSIA, 2017 - 2029

- Figura 52:

- PARTE DE VALOR DO TEREFTALATO DE POLIETILENO (PET) CONSUMIDO PELA INDÚSTRIA DO USUÁRIO FINAL, %, MALÁSIA, 2022 VS 2029

- Figura 53:

- VOLUME DE TEREFTALATO DE POLIETILENO (PET) CONSUMO, TONELADAS, COREIA DO SUL, 2017 - 2029

- Figura 54:

- VALOR DO TEREFTALATO DE POLIETILENO (PET) CONSUMO, USD, COREIA DO SUL, 2017 - 2029

- Figura 55:

- PARTE DE VALOR DO TEREFTALATO DE POLIETILENO (PET) CONSUMIDO PELA INDÚSTRIA DO USUÁRIO FINAL, %, COREIA DO SUL, 2022 VS 2029

- Figura 56:

- VOLUME DE TEREFTALATO DE POLIETILENO (PET) CONSUMO, TONELADAS, RESTO DA ÁSIA-PACÍFICO, 2017 - 2029

- Figura 57:

- VALOR DO TEREFTALATO DE POLIETILENO (PET) CONSUMO, USD, RESTO DA ÁSIA-PACÍFICO, 2017 - 2029

- Figura 58:

- PARTE DE VALOR DO TEREFTALATO DE POLIETILENO (PET) CONSUMIDO PELA INDÚSTRIA DO USUÁRIO FINAL, %, RESTO DA ÁSIA-PACÍFICO, 2022 VS 2029

- Figura 59:

- EMPRESAS MAIS ATIVAS POR NÚMERO DE MOVIMENTOS ESTRATÉGICOS, ÁSIA-PACÍFICO, 2019 - 2021

- Figura 60:

- ESTRATÉGIAS MAIS ADOTADAS, CONTAGEM, ÁSIA-PACÍFICO, 2019 - 2021

- Figura 61:

- PARTICIPAÇÃO DA CAPACIDADE DE PRODUÇÃO DE TEREFTALATO DE POLIETILENO (PET) PELOS PRINCIPAIS JOGADORES, %, ÁSIA-PACÍFICO, 2022

Segmentação da indústria de tereftalato de polietileno (PET) da Ásia-Pacífico

Automotivo, Construção Civil, Elétrica e Eletrônica, Industrial e Maquinário, Embalagem são cobertos como segmentos pela Indústria do Usuário Final. Austrália, China, Índia, Japão, Malásia e Coreia do Sul são cobertos como segmentos por país.

- O PET tem muitas aplicações nas indústrias de embalagens e elétrica e eletrônica, incluindo embalagens de alimentos e bebidas, especialmente refrigerantes de tamanho conveniente, água, bobinas e dispositivos elétricos. As indústrias de embalagens e elétricas e eletrônicas representaram 93,92% e 3,80%, respectivamente, da receita do mercado PET da Ásia-Pacífico em 2022.

- A indústria de embalagens é a maior indústria usuária final de resina PET da região. Os principais factores que influenciam a indústria de embalagens plásticas da região incluem o aumento da população, o aumento dos níveis de rendimento e a mudança de estilos de vida. As perspectivas de crescimento de segmentos de utilizadores finais, como FMCG, alimentos e bebidas e produtos farmacêuticos, estão a impulsionar o aumento da procura pela indústria de embalagens plásticas. A produção de embalagens plásticas na região deverá atingir 90,7 milhões de toneladas em 2029, contra 70,9 milhões de toneladas em 2023, registrando um CAGR de 4,18%. Como resultado, espera-se que a crescente procura por embalagens na região impulsione a procura de resinas PET no futuro.

- Espera-se que a indústria elétrica e eletrônica seja a indústria que mais cresce na região, em valor, registrando um CAGR de 7,75% durante o período de previsão, 2023-2029. O ritmo acelerado da inovação tecnológica electrónica impulsiona uma procura consistente por produtos eléctricos e electrónicos mais novos e mais rápidos. Espera-se que o aumento na demanda por eletrônicos e eletrodomésticos de consumo tecnologicamente avançados, como smartphones, laptops e televisores, aumente a demanda por eletrônicos de consumo durante o período de previsão. Prevê-se que a electrónica de consumo na região atinja 565,5 mil milhões de dólares em 2027, contra 518,0 mil milhões de dólares em 2023. Como resultado, prevê-se que o aumento da produção eléctrica e electrónica na região impulsione a procura de resina PET no futuro.

| Indústria de usuários finais | |

| Automotivo | |

| Construção e Construção | |

| Elétrica e Eletrônica | |

| Industrial e Máquinas | |

| Embalagem | |

| Outras indústrias de usuários finais |

| País | |

| Austrália | |

| China | |

| Índia | |

| Japão | |

| Malásia | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico |

Definição de mercado

- Indústria do usuário final - Construção Civil, Embalagem, Automotivo, Máquinas Industriais, Elétrica e Eletrônica e Outros são as indústrias de usuários finais consideradas no mercado de tereftalato de polietileno.

- Resina - No âmbito do estudo, são consideradas resinas virgens de tereftalato de polietileno em formas primárias como líquida, pó, pellet, etc.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1 Identificar as principais variáveis: As principais variáveis quantificáveis (indústria e externas) pertencentes ao segmento de produto específico e ao país são selecionadas de um grupo de variáveis e fatores relevantes com base em pesquisa documental e revisão da literatura; juntamente com contribuições de especialistas primários. Estas variáveis são ainda confirmadas através de modelos de regressão (sempre que necessário).

- Etapa 2 Construir um modelo de mercado: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Através de um processo iterativo, são definidas as variáveis necessárias para a previsão do mercado e o modelo é construído com base nessas variáveis.

- Etapa 3 validar e finalizar: Nesta importante etapa, todos os números de mercado, variáveis e chamadas de analistas são validados através de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em vários níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4 Resultados da pesquisa: Relatórios distribuídos, atribuições de consultoria personalizadas, bancos de dados e plataformas de assinatura