Tamanho do mercado de embalagens de papel da Ásia

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

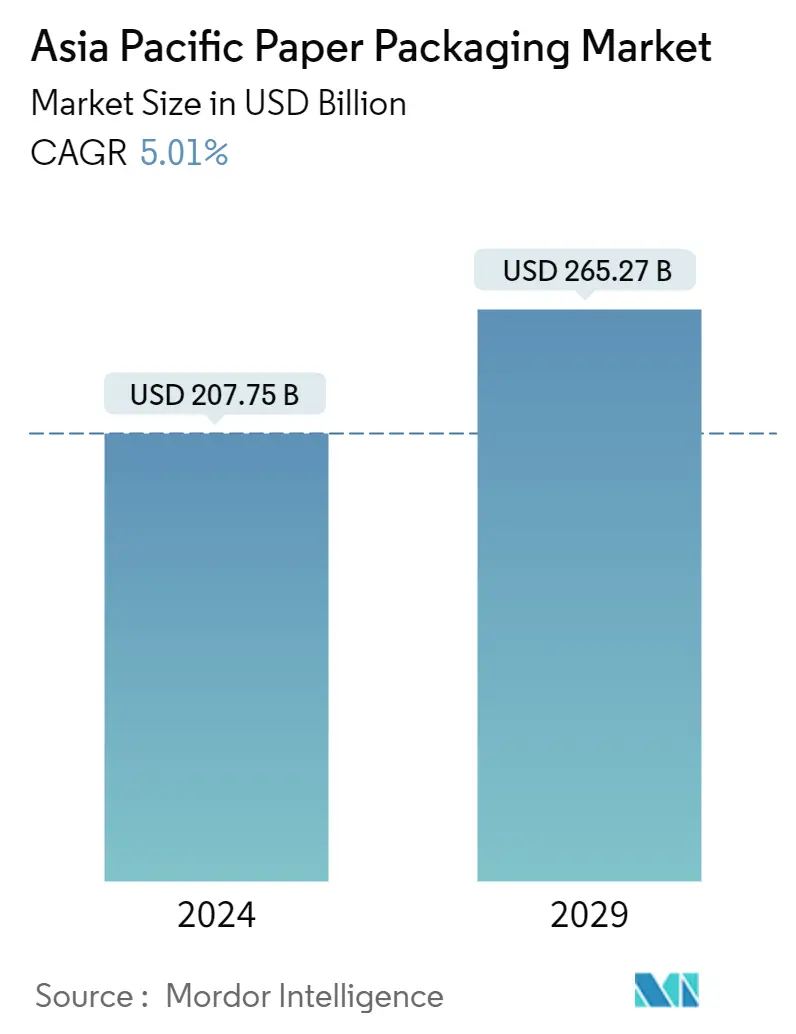

| Tamanho do mercado (2024) | USD 207.75 bilhões de dólares |

| Tamanho do mercado (2029) | USD 265.27 bilhões de dólares |

| CAGR(2024 - 2029) | 5.01 % |

| Concentração de Mercado | Médio |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de embalagens de papel da Ásia

O tamanho do mercado de embalagens de papel Ásia-Pacífico é estimado em US$ 207,75 bilhões em 2024, e deverá atingir US$ 265,27 bilhões até 2029, crescendo a um CAGR de 5,01% durante o período de previsão (2024-2029).

Com o surto de COVID-19, a procura por embalagens de cartão canelado na região está a testemunhar um crescimento significativo devido ao fluxo de embalagens de transporte de produtos essenciais, tais como embalagens para alimentos e outros produtos de consumo, produtos médicos e farmacêuticos, e produtos de papel higiénico e de higiene.

- Vários fornecedores de papel e embalagens que operam na região estão optimistas quanto às suas perspectivas em 2021 e nos anos seguintes, devido à situação empresarial estável do Vietname. Além disso, de acordo com a SSISecurities Joint Stock Company, no Vietname, o consumo de embalagens de papel deverá aumentar 12% durante o período 2021-2025.

- Nos próximos anos, espera-se que os fornecedores de embalagens de papel que operam no país expandam ainda mais as suas instalações de produção para atender à crescente demanda. Por exemplo, a TetraPak Binh Duong possui uma das fábricas de maior capacidade na indústria de papel do Vietnã; a empresa pode produzir cerca de 12 bilhões de caixas de papel por ano e tem capacidade de expandir para 20 bilhões de caixas de papel por ano.

- O forro de papelão ondulado reciclado (também chamado de Kraft) sempre foi a parte mais significativa da produção de papel na Índia. Embora a atual produção total de papel na Índia seja de cerca de 18 milhões de toneladas, o papelão ondulado reciclado representa mais de 8 milhões de toneladas e está crescendo melhor do que as outras variedades. Antigamente, o forro reciclado e as caixas de papelão ondulado eram considerados de baixo valor.

- A indústria do comércio eletrónico emergiu como um ator significativo nos últimos anos, com a Amazon a utilizar caixas de cartão canelado para as embalagens principais e a confiar em embalagens de plástico para itens individuais. As preocupações crescentes do povo tailandês associadas aos resíduos de embalagens provavelmente obrigarão o governo a criar regulamentos que levem os cidadãos a adoptar opções amigas do ambiente, tais como caixas dobráveis ou caixas de cartão canelado, como uma escolha viável para embalagens.

Tendências do mercado de embalagens de papel na Ásia

Espera-se que a caixa dobrável cresça significativamente

- A embalagem cartonada dobrável é uma das soluções de embalagem ecológica mais famosas. As aplicações variam desde soluções simples para lojas locais até soluções de embalagem de equipamentos elétricos. Os principais usuários das soluções incluem o setor de alimentos e bebidas, a indústria de comércio eletrônico e produtos domésticos. A capacidade do produto de ser produzido em vários tamanhos o torna viável em quase todos os setores verticais de usuário final.

- O aumento dos preços das matérias-primas nos últimos anos tem promovido a prática da reciclagem na região, especialmente na indústria do comércio eletrônico. A Ásia-Pacífico é a maior economia de comércio eletrônico do mundo. Com o aumento da penetração dos dispositivos móveis e da Internet em países como a Índia, a China e a Indonésia, a indústria do comércio eletrónico deverá manter-se à frente de outras na procura de embalagens de cartão dobráveis.

- Campanhas como Make in India e os preparativos para as Olimpíadas de Tóquio aumentaram marginalmente as oportunidades para o mercado de embalagens cartonadas dobráveis na região. Com o crescimento constante na região previsto pelo Banco Mundial, espera-se que a Ásia-Pacífico emerja como um ponto quente para soluções de embalagens cartonadas dobráveis.

- As embalagens cartonadas dobráveis estão testemunhando uma demanda significativa por parte de alimentos e bebidas, produtos farmacêuticos e varejo. De acordo com a India Folding Carton Association, o mercado indiano de embalagens de consumo deverá atingir INR 1.500 bilhões (US$ 18,21 bilhões) até 2022 devido à adoção generalizada do varejo organizado.

- A Emami Paper Mills também está investindo US$ 285 milhões para estabelecer uma fábrica de papel revestido multicamadas e papelão para embalagens de 4,50 mil toneladas métricas por ano em Bharuch, Gujarat, para atender a esse mercado potencial inexplorado.

- Algumas empresas de usuário final exigem mídia impressa de alta qualidade para exibir a imagem de sua marca em suas embalagens. As caixas de papelão possuem excelente reprodutibilidade de impressão e podem proporcionar efeitos e acabamentos adicionais que são mais atraentes visualmente no ponto de venda e refletem com maior precisão a imagem exibida na embalagem. Esta tendência é provavelmente mais pronunciada em segmentos de mercado específicos, como cosméticos e produtos de beleza.

Espera-se que a Índia detenha uma participação de mercado significativa

- Na Índia, os alimentos embalados estão a ganhar grande força devido aos horários de trabalho ocupados, ao número crescente de mulheres trabalhadoras e à mudança para o consumo em movimento, que, por sua vez, deverá aumentar a utilização de embalagens inovadoras e sustentáveis em todo o mundo. o setor alimentar. É provável que isso alimente o crescimento do mercado durante o período de previsão.

- O comércio eletrônico mudou a maneira como as pessoas fazem negócios na Índia. Espera-se que o mercado indiano de comércio eletrônico cresça para US$ 200 bilhões até 2026, acima dos US$ 38,5 bilhões em 2017. O mercado indiano de alimentos on-line deverá crescer a uma CAGR de 57%, de US$ 1,9 bilhão em 2019 para US$ 18,2 bilhões em 2019. 2024., segundo IBEF. Esta expansão em ambos os setores aumentará a procura por embalagens à base de papel.

- Com a crescente conscientização, a necessidade de embalagens ecológicas e sustentáveis está aumentando constantemente. O país está a concentrar-se mais em soluções sustentáveis, o que se torna cada vez mais um imperativo empresarial.

- Empresas como a Evirocor, na Índia, fornecem embalagens de alimentos ecologicamente corretas para lojas de alimentos, restaurantes, hotéis, hospitais, fábricas, fornecedores e todos os outros usuários. Espera-se que o aumento do uso de embalagens ecológicas impulsione o crescimento do mercado.

- Devido às suas características leves, biodegradáveis e recicláveis, a taxa contínua de reciclagem e a melhoria da eficiência logística são as grandes tendências deste mercado. De acordo com a All India Plastics Manufacturing Association, a Índia eliminará os plásticos descartáveis até 2022. No entanto, o alto custo de produção e a obsolescência tecnológica são as principais restrições de mercado para este mercado.

Visão geral da indústria de embalagens de papel na Ásia

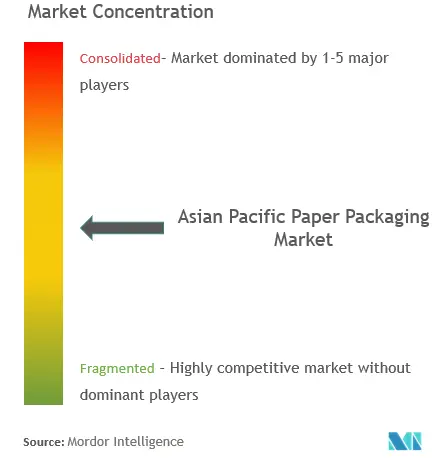

O mercado de embalagens de papel Ásia-Pacífico é moderadamente fragmentado, devido à presença de alguns players importantes, como SCG Packaging PCL, Huhtamaki Group, Tetra Pak, Toppan Printing Co. Mas nenhum deles domina sozinho o mercado. Através de atividades contínuas de pesquisa e desenvolvimento, os players do mercado têm conseguido trazer inovações em suas ofertas que lhes permitem oferecer sustentabilidade aos seus consumidores.

- Agosto de 2022 – Novas embalagens ecológicas industriais da BASF e Nippon Paint China. A empresa química alemã BASF e o fabricante de revestimentos Nippon Paint China colaboraram para introduzir embalagens industriais ecológicas, que serão utilizadas nos produtos da série de argamassas misturadas a seco da Nippon Paint. Espera-se que os produtos da série de argamassa misturada a seco da Nippon Paint economizem milhares de toneladas de plástico e reutilizem quase 10.000 toneladas de sacos de papel anualmente. Para substituir o plástico pelo papel no setor de embalagens industriais, as dispersões à base de água Joncryl HPB são utilizadas em embalagens de materiais de construção.

Líderes de mercado de embalagens de papel na Ásia

-

SCG Packaging PCL

-

Huhtamaki Group

-

Sarnti Packaging Co. Ltd

-

International Paper Company

-

Oji Holdings Corporation

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de embalagens de papel da Ásia

- Fevereiro de 2022 – A Tetra Pak, líder global em soluções de embalagem e processamento, lançou o primeiro material de embalagem holográfico fabricado localmente na Índia. A embalagem Tetra Pak Reflect foi desenvolvida em colaboração com a Warana, uma cooperativa líder em laticínios, para suas embalagens de 1 litro de Ghee (manteiga clarificada). A embalagem artística tem como objetivo ajudar as empresas de alimentos e bebidas a adicionar uma nova dimensão atraente às suas embalagens.

- Fevereiro de 2022 – A Amcor lançou uma nova plataforma de embalagens em papel. As inovações da AmFiber buscam redefinir as capacidades das embalagens de papel tradicionais, oferecendo uma gama mais ampla de recursos e benefícios funcionais para atender às novas necessidades dos consumidores.

- Outubro de 2021 – A Oji Holdings Corporation anunciou a aquisição de um fabricante de embalagens de papelão ondulado na Índia. Adquiriu 80% das ações da Empire Packages Private Limited. A Empire tem uma forte base de clientes na região norte de Delhi e a empresa vai expandir seu negócio de contêineres de papelão ondulado na Índia

Relatório de mercado de embalagens de papel da Ásia – Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. INFORMAÇÕES DE MERCADO

4.1 Visão geral do mercado

4.2 Atratividade da Indústria – Análise das Cinco Forças de Porter

4.2.1 Poder de barganha dos fornecedores

4.2.2 Poder de barganha dos compradores

4.2.3 Ameaça de novos participantes

4.2.4 Ameaça de produtos substitutos

4.2.5 Intensidade da rivalidade competitiva

4.3 Avaliação do impacto do COVID-19 no mercado de embalagens de papel

5. DINÂMICA DE MERCADO

5.1 Drivers de mercado

5.1.1 Aumento sustentado nas vendas de comércio eletrônico para impulsionar a demanda por caixas dobráveis

5.1.2 Ênfase crescente no uso de papel reciclado pelos principais usuários finais para ajudar na transição para materiais de embalagem de papel

5.1.3 Participação crescente dos segmentos de saúde e cosméticos

5.2 Desafios de mercado

5.2.1 Desafios relacionados à disponibilidade de matérias-primas que levam a flutuações de preços

6. SEGMENTAÇÃO DE MERCADO

6.1 Por tipo de produto

6.1.1 Caixas de Fibra Ondulada e Sólida

6.1.2 Caixa dobrável

6.1.3 Outros tipos de produtos (papel flexível e cartão líquido)

6.2 Por indústria de usuário final

6.2.1 Comida

6.2.2 Bebida

6.2.3 Saúde e Farmacêutica

6.2.4 Outras indústrias de usuários finais

6.3 Por país

6.3.1 China

6.3.2 Índia

6.3.3 Japão

6.3.4 Indonésia

6.3.5 Tailândia

6.3.6 Vietnã

6.3.7 Resto da Ásia-Pacífico

7. PAISAGENS COMPETITIVAS

7.1 Perfis de Empresa*

7.1.1 SCG Embalagem PCL

7.1.2 International Paper Company

7.1.3 Sarnti Packaging Co. Ltd

7.1.4 Oji Holdings Corporation

7.1.5 Pura Group

7.1.6 Huhtamaki Group

7.1.7 Harta Packaging Industries (Selangor) Sdn Bhd

7.1.8 Tetra Pak

7.1.9 Hong Thai Packaging Company Limited

7.1.10 New Asia Industries Co. Ltd (Rengo Co. Ltd)

7.1.11 C&H Paperbox (Thailand) Co. Ltd

7.1.12 Continental Packaging (Thailand) Co. Ltd

7.1.13 Toppan Printing Co. Ltd

8. ANÁLISE DE INVESTIMENTO

9. FUTURO DO MERCADO

Segmentação da indústria de embalagens de papel na Ásia

O estudo acompanha a demanda do Mercado de Embalagens de Papel por meio da receita acumulada por meio dos diversos produtos de embalagens de papel oferecidos pelos fornecedores que atuam no mercado. O atual cenário comercial e os principais países importadores-exportadores também são analisados no estudo. O mercado de embalagens de papel Ásia-Pacífico é segmentado por tipo de produto (caixas de fibra ondulada e sólida, caixa dobrável), por indústria de usuário final (alimentos, bebidas, saúde, cuidados domésticos e pessoais) e país. Os tamanhos e previsões do mercado são fornecidos em termos de valor (milhões de dólares) para todos os segmentos acima.

| Por tipo de produto | ||

| ||

| ||

|

| Por indústria de usuário final | ||

| ||

| ||

| ||

|

| Por país | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de embalagens de papel na Ásia

Qual é o tamanho do mercado de embalagens de papel da Ásia-Pacífico?

O tamanho do mercado de embalagens de papel Ásia-Pacífico deve atingir US$ 207,75 bilhões em 2024 e crescer a um CAGR de 5,01% para atingir US$ 265,27 bilhões até 2029.

Qual é o tamanho atual do mercado de embalagens de papel da Ásia-Pacífico?

Em 2024, o tamanho do mercado de embalagens de papel da Ásia-Pacífico deverá atingir US$ 207,75 bilhões.

Quem são os principais atores do mercado de embalagens de papel da Ásia-Pacífico?

SCG Packaging PCL, Huhtamaki Group, Sarnti Packaging Co. Ltd, International Paper Company, Oji Holdings Corporation são as principais empresas que operam no mercado de embalagens de papel da Ásia-Pacífico.

Que anos esse mercado de embalagens de papel da Ásia-Pacífico cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de embalagens de papel Ásia-Pacífico foi estimado em US$ 197,84 bilhões. O relatório abrange o tamanho histórico do mercado de embalagens de papel da Ásia-Pacífico para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de embalagens de papel da Ásia-Pacífico para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria de embalagens de papel da Ásia-Pacífico

Estatísticas para a participação de mercado de embalagens de papel da Ásia-Pacífico em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de embalagens de papel da Ásia-Pacífico inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.