Tamanho do mercado de vitaminas para alimentação da Ásia-Pacífico

|

|

Período de Estudo | 2017 - 2029 |

|

|

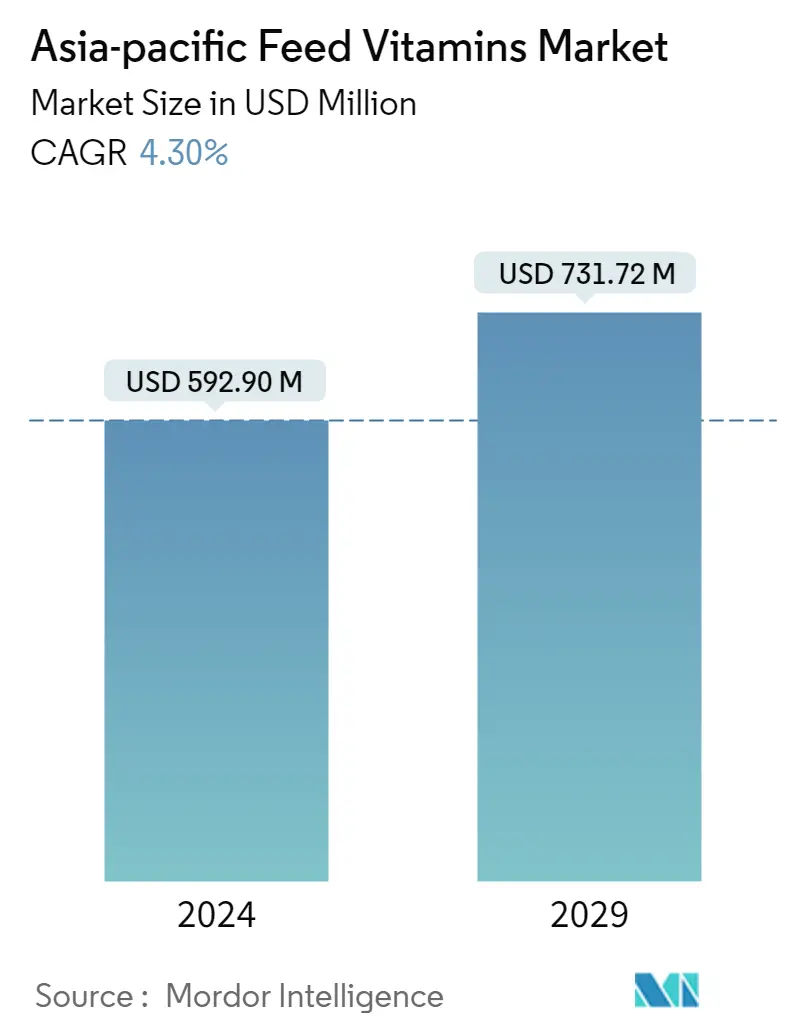

Tamanho do Mercado (2024) | USD 592.90 Million |

|

|

Tamanho do Mercado (2029) | USD 731.72 Million |

|

|

Maior participação por subaditivo | Vitamina E |

|

|

CAGR (2024 - 2029) | 4.30 % |

|

|

Maior participação por país | China |

|

|

Concentração do Mercado | Médio |

Principais participantes |

||

|

||

|

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de mercado de vitaminas para alimentação da Ásia-Pacífico

O tamanho do mercado de vitaminas para alimentação da Ásia-Pacífico é estimado em US$ 592,90 milhões em 2024, e deverá atingir US$ 731,72 milhões até 2029, crescendo a um CAGR de 4,30% durante o período de previsão (2024-2029).

- Em 2022, as vitaminas para rações constituíam 5,3% do mercado de aditivos para rações da Ásia-Pacífico. Estas vitaminas desempenham um papel crucial na alimentação animal, promovendo o crescimento animal, prevenindo doenças devido a deficiências vitamínicas e auxiliando no desenvolvimento ósseo. Dentre as vitaminas, a vitamina E foi a mais utilizada, com valor de mercado de US$ 147,0 milhões. Seu alto uso foi influenciado por sua capacidade de aumentar a resistência a infecções e melhorar a resposta imunológica contra infecções em animais de criação.

- As aves de capoeira foram o maior segmento de tipo animal no mercado de vitaminas para rações da Ásia-Pacífico, respondendo por 47,0% da participação de mercado em 2022. O segmento de aves deverá registrar um CAGR de 5,0% durante o período de previsão. As aves não conseguem sintetizar quantidades ideais de vitaminas durante condições de estresse, tornando benéfica a suplementação vitamínica em suas dietas.

- A China detinha a maior participação de mercado de vitamina A para rações na região Ásia-Pacífico, com uma participação de 43,6% em 2022, seguida pela Índia com uma participação de 10,5%. A maior participação da China pode ser atribuída ao maior número de cabeças de gado no país. Em 2022, a China representava cerca de 81,6% do total de suínos na região.

- Projeta-se que o Japão e a Indonésia sejam os países de crescimento mais rápido no segmento de vitamina C para rações, com CAGRs de 5,6% cada durante o período de previsão (2023-2029). A sua elevada taxa de crescimento está associada ao aumento do número de cabeças de gado nestes países. Por exemplo, a população de ruminantes na Indonésia aumentou 7,8% entre 2017 e 2022. Portanto, prevê-se que o mercado registre um CAGR de 4,3% durante o período de previsão.

- Espera-se que o mercado de vitaminas para rações da Ásia-Pacífico cresça de forma constante durante o período de previsão, devido à crescente demanda por proteína animal e à crescente conscientização sobre os benefícios das vitaminas para rações.

- As vitaminas são componentes essenciais da nutrição animal, desempenhando um papel crucial na manutenção da sua saúde e bem-estar. Na região Ásia-Pacífico, o mercado de vitaminas detinha um valor de mercado de 5,3% e 1,1% em termos de valor e volume, respectivamente, em 2022. O mercado deverá registrar um CAGR de 4,3% durante o período de previsão.

- A China domina o mercado de vitaminas para rações da Ásia-Pacífico, respondendo por um valor de mercado de US$ 242,3 milhões em 2022. O mercado deverá registrar um CAGR de 4,2% durante o período de previsão. A vitamina E e a vitamina B são as vitaminas mais utilizadas na China, respondendo por 29,8% e 23,6% do valor de mercado das vitaminas para rações, respectivamente. As aves são o principal consumidor de vitaminas na China, detendo uma participação de valor de 46,0% no mercado de vitaminas para rações.

- A Índia detém a segunda maior participação no mercado de vitaminas na Ásia-Pacífico, com um valor de mercado de US$ 52,2 milhões em 2022. O mercado deverá registrar um CAGR de 4,6% durante o período de previsão. O aumento da população pecuária geral na Índia, que cresceu 5,6% de 2017 a 2022, é o principal impulsionador do crescimento do mercado de vitaminas para rações.

- A Tailândia e o Japão são os mercados que mais crescem na região Ásia-Pacífico, registrando um CAGR de 5,2% e 5,1%, respectivamente, durante o período de previsão. O crescimento da produção pecuária e da produção de rações nestes países está impulsionando o crescimento do mercado. Por exemplo, a produção de rações na Tailândia aumentou 21,7% entre 2017 e 2022.

- Entre 2017 e 2022, a produção global de rações na região Ásia-Pacífico aumentou 30,3%. Com o crescimento da produção de rações e da população animal, espera-se que o mercado de vitaminas para rações cresça no futuro.

Tendências do mercado de vitaminas para alimentação da Ásia-Pacífico

- A China tem os maiores ovinos e caprinos da região e a população de ruminantes da região Ásia-Pacífico está a crescer devido às elevadas margens de lucro no negócio da carne bovina e ao aumento da procura de produtos lácteos

- A Ásia-Pacífico é o principal produtor de carne suína e as mudanças no padrão de consumo alimentar das pessoas com alto consumo na Coreia do Sul e na China são os fatores que impulsionam o aumento da população suína

- A alta demanda por ração para frangos de corte, o aumento da população de aves avícolas na Indonésia e a recuperação da gripe aviária estão aumentando a demanda pela produção de ração para aves.

- O elevado número de produtores de gado leiteiro, a procura de aumento da produção de leite e os regimes governamentais estão a aumentar a procura de alimentos ricos em nutrientes para ruminantes

- O aumento de 16.000 explorações agrícolas de grande escala na China e a introdução de novas práticas de criação de animais estão a aumentar a produção de ração para suínos na região

Visão geral da indústria de vitaminas para alimentação da Ásia-Pacífico

O mercado de vitaminas para rações da Ásia-Pacífico está moderadamente consolidado, com as cinco principais empresas ocupando 41,33%. Os principais players deste mercado são Adisseo, BASF SE, Cargill Inc., DSM Nutritional Products AG e Lonza Group Ltd.

Líderes de mercado de vitaminas para alimentação da Ásia-Pacífico

Adisseo

BASF SE

Cargill Inc.

DSM Nutritional Products AG

Lonza Group Ltd.

Other important companies include Archer Daniel Midland Co., Biovet S.A., Brenntag SE, Impextraco NV, Prinova Group LLC.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de vitaminas para alimentação da Ásia-Pacífico

- Janeiro de 2022 DSM e CPF concordaram em um Memorando de Entendimento para melhorar a produção de proteína animal através da aplicação do Serviço Inteligente de Sustentabilidade (Sustell) da DSM.

- Dezembro de 2020 A aquisição da Biomin do Grupo Erber fortalece ainda mais o portfólio de produtos da DSM, expandindo suas ofertas de produtos. O valor empresarial da empresa combinada é de cerca de US$ 1.046,1 milhões.

- Novembro de 2020 Adisseo adquiriu o Grupo Framelco, uma empresa holandesa de aditivos para rações. Isso permitiu que a empresa fornecesse produtos inovadores e de valor agregado especializados em pecuária e aqua.

Relatório de mercado de vitaminas para alimentação da Ásia-Pacífico – Índice

RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

OFERTAS DE RELATÓRIOS

1. INTRODUÇÃO

1.1. Premissas do Estudo e Definição de Mercado

1.2. Escopo do Estudo

1.3. Metodologia de Pesquisa

2. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

2.1. Número de animais

2.1.1. Aves

2.1.2. Ruminantes

2.1.3. Suínos

2.2. Produção de Ração

2.2.1. Aquicultura

2.2.2. Aves

2.2.3. Ruminantes

2.2.4. Suínos

2.3. Quadro regulamentar

2.3.1. Austrália

2.3.2. China

2.3.3. Índia

2.3.4. Indonésia

2.3.5. Japão

2.3.6. Filipinas

2.3.7. Coreia do Sul

2.3.8. Tailândia

2.3.9. Vietnã

2.4. Análise da cadeia de valor e canal de distribuição

3. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

3.1. Subaditivo

3.1.1. Vitamina A

3.1.2. Vitamina B

3.1.3. Vitamina C

3.1.4. Vitamina E

3.1.5. Outras vitaminas

3.2. Animal

3.2.1. Aquicultura

3.2.1.1. Por Sub Animal

3.2.1.1.1. Peixe

3.2.1.1.2. Camarão

3.2.1.1.3. Outras espécies de aquicultura

3.2.2. Aves

3.2.2.1. Por Sub Animal

3.2.2.1.1. Frango

3.2.2.1.2. Camada

3.2.2.1.3. Outras aves de capoeira

3.2.3. Ruminantes

3.2.3.1. Por Sub Animal

3.2.3.1.1. Gado de Corte

3.2.3.1.2. Gado leiteiro

3.2.3.1.3. Outros ruminantes

3.2.4. Suínos

3.2.5. Outros animais

3.3. País

3.3.1. Austrália

3.3.2. China

3.3.3. Índia

3.3.4. Indonésia

3.3.5. Japão

3.3.6. Filipinas

3.3.7. Coreia do Sul

3.3.8. Tailândia

3.3.9. Vietnã

3.3.10. Resto da Ásia-Pacífico

4. CENÁRIO COMPETITIVO

4.1. Principais movimentos estratégicos

4.2. Análise de participação de mercado

4.3. Cenário da Empresa

4.4. Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

4.4.1. Adisseo

4.4.2. Archer Daniel Midland Co.

4.4.3. BASF SE

4.4.4. Biovet S.A.

4.4.5. Brenntag SE

4.4.6. Cargill Inc.

4.4.7. DSM Nutritional Products AG

4.4.8. Impextraco NV

4.4.9. Lonza Group Ltd.

4.4.10. Prinova Group LLC

5. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DE ADITIVOS PARA ALIMENTAÇÃO

6. APÊNDICE

6.1. Visão geral global

6.1.1. Visão geral

6.1.2. Estrutura das Cinco Forças de Porter

6.1.3. Análise da Cadeia de Valor Global

6.1.4. Tamanho do mercado global e DROs

6.2. Fontes e referências

6.3. Lista de tabelas e figuras

6.4. Insights primários

6,5. Pacote de dados

6.6. Glossário de termos

Lista de Tabelas e Figuras

- Figura 1:

- POPULAÇÃO DE AVES, NÚMERO, ÁSIA-PACÍFICO, 2017-2022

- Figura 2:

- POPULAÇÃO DE RUMINANTES, NÚMERO, ÁSIA-PACÍFICO, 2017-2022

- Figura 3:

- POPULAÇÃO DE SUÍNOS, NÚMERO, ÁSIA-PACÍFICO, 2017-2022

- Figura 4:

- VOLUME DE PRODUÇÃO DE ALIMENTOS PARA AQUICULTURA, TONELADA MÉTRICA, ÁSIA-PACÍFICO, 2017-2022

- Figura 5:

- VOLUME DE PRODUÇÃO DE RAÇÃO PARA AVES, TONELADA MÉTRICA, ÁSIA-PACÍFICO, 2017-2022

- Figura 6:

- VOLUME DE PRODUÇÃO DE ALIMENTAÇÃO PARA RUMINANTES, TONELADA MÉTRICA, ÁSIA-PACÍFICO, 2017-2022

- Figura 7:

- VOLUME DE PRODUÇÃO DE ALIMENTAÇÃO SUÍNA, TONELADA MÉTRICA, ÁSIA-PACÍFICO, 2017-2022

- Figura 8:

- VOLUME DE VITAMINAS PARA ALIMENTAÇÃO, TONELADA MÉTRICA, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 9:

- VALOR DAS VITAMINAS PARA ALIMENTAÇÃO, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 10:

- VOLUME DE VITAMINAS PARA ALIMENTAÇÃO POR CATEGORIAS DE SUBADITIVOS, TONELADA MÉTRICA, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 11:

- VALOR DE VITAMINAS PARA ALIMENTAÇÃO POR CATEGORIAS DE SUBADITIVOS, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 12:

- PARTICIPAÇÃO DO VOLUME DE VITAMINAS PARA ALIMENTAÇÃO POR CATEGORIAS DE SUBADITIVOS, %, ÁSIA-PACÍFICO, 2017,2023 E 2029

- Figura 13:

- PARTICIPAÇÃO DE VALOR DE VITAMINAS PARA ALIMENTAÇÃO POR CATEGORIAS DE SUBADITIVOS, %, ÁSIA-PACÍFICO, 2017,2023 E 2029

- Figura 14:

- VOLUME DE VITAMINA A VITAMINAS PARA ALIMENTAÇÃO, TONELADA MÉTRICA, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 15:

- VALOR DAS VITAMINAS PARA ALIMENTAÇÃO DE VITAMINA A, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 16:

- PARTE DE VALOR DE VITAMINAS PARA ALIMENTAÇÃO DE VITAMINA A POR TIPO DE ANIMAL, %, ÁSIA-PACÍFICO, 2022 E 2029

- Figura 17:

- VOLUME DE VITAMINAS PARA ALIMENTAÇÃO DE VITAMINA B, TONELADA MÉTRICA, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 18:

- VALOR DAS VITAMINAS ALIMENTARES DE VITAMINA B, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 19:

- PARTICIPAÇÃO DE VALOR DE VITAMINAS PARA ALIMENTAÇÃO DE VITAMINA B POR TIPO DE ANIMAL, %, ÁSIA-PACÍFICO, 2022 E 2029

- Figura 20:

- VOLUME DE VITAMINAS PARA ALIMENTAÇÃO DE VITAMINA C, TONELADA MÉTRICA, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 21:

- VALOR DAS VITAMINAS ALIMENTARES DE VITAMINA C, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 22:

- PARTICIPAÇÃO DE VALOR DE VITAMINAS PARA ALIMENTAÇÃO DE VITAMINA C POR TIPO DE ANIMAL, %, ÁSIA-PACÍFICO, 2022 E 2029

- Figura 23:

- VOLUME DE VITAMINAS PARA ALIMENTAÇÃO DE VITAMINA E, TONELADA MÉTRICA, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 24:

- VALOR DAS VITAMINAS ALIMENTARES DE VITAMINA E, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 25:

- PARTICIPAÇÃO DE VALOR DE VITAMINAS PARA ALIMENTAÇÃO DE VITAMINA E POR TIPO DE ANIMAL, %, ÁSIA-PACÍFICO, 2022 E 2029

- Figura 26:

- VOLUME DE OUTRAS VITAMINAS VITAMINAS PARA ALIMENTAÇÃO, TONELADA MÉTRICA, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 27:

- VALOR DE OUTRAS VITAMINAS VITAMINAS PARA ALIMENTAÇÃO, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 28:

- PARTICIPAÇÃO DE VALOR DE OUTRAS VITAMINAS VITAMINAS PARA ALIMENTAÇÃO POR TIPO DE ANIMAL, %, ÁSIA-PACÍFICO, 2022 E 2029

- Figura 29:

- VOLUME DE VITAMINAS PARA ALIMENTAÇÃO POR TIPO DE ANIMAL, TONELADA MÉTRICA, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 30:

- VALOR DAS VITAMINAS ALIMENTARES POR TIPO DE ANIMAL, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 31:

- PARTICIPAÇÃO DO VOLUME DE VITAMINAS ALIMENTARES POR TIPO DE ANIMAL, %, ÁSIA-PACÍFICO, 2017,2023 E 2029

- Figura 32:

- PARTICIPAÇÃO DE VALOR DE VITAMINAS PARA ALIMENTAÇÃO POR TIPO DE ANIMAL, %, ÁSIA-PACÍFICO, 2017,2023 E 2029

- Figura 33:

- VOLUME DE VITAMINAS PARA ALIMENTAÇÃO DE AQUICULTURA POR TIPO DE SUBANIMAL, TONELADA MÉTRICA, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 34:

- VALOR DE VITAMINAS PARA ALIMENTAÇÃO DE AQUICULTURA POR TIPO DE SUBANIMAL, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 35:

- PARTICIPAÇÃO DO VOLUME DE VITAMINAS PARA ALIMENTAÇÃO DE AQUICULTURA POR TIPO DE SUBANIMAL, %, ÁSIA-PACÍFICO, 2017,2023 E 2029

- Figura 36:

- PARTICIPAÇÃO DE VALOR DE VITAMINAS PARA ALIMENTAÇÃO DE AQUICULTURA POR TIPO DE SUBANIMAL, %, ÁSIA-PACÍFICO, 2017,2023 E 2029

- Figura 37:

- VOLUME DE VITAMINAS PARA ALIMENTAÇÃO DE PEIXES, TONELADA MÉTRICA, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 38:

- VALOR DAS VITAMINAS PARA ALIMENTAÇÃO DE PEIXES, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 39:

- PARTICIPAÇÃO DE VALOR DE VITAMINAS PARA ALIMENTAÇÃO DE PEIXES POR CATEGORIAS DE SUBADITIVOS, %, ÁSIA-PACÍFICO, 2022 E 2029

- Figura 40:

- VOLUME DE VITAMINAS PARA ALIMENTAÇÃO DE CAMARÃO, TONELADA MÉTRICA, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 41:

- VALOR DAS VITAMINAS PARA ALIMENTAÇÃO DE CAMARÃO, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 42:

- PARTICIPAÇÃO DE VALOR DE VITAMINAS PARA ALIMENTAÇÃO DE CAMARÃO POR CATEGORIAS DE SUBADITIVOS, %, ÁSIA-PACÍFICO, 2022 E 2029

- Figura 43:

- VOLUME DE VITAMINAS PARA ALIMENTAÇÃO DE OUTRAS ESPÉCIES DE AQUICULTURA, TONELADA MÉTRICA, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 44:

- VALOR DE VITAMINAS PARA ALIMENTAÇÃO DE OUTRAS ESPÉCIES DE AQUICULTURA, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 45:

- PARTICIPAÇÃO DE VALOR DE OUTRAS ESPÉCIES DE AQUICULTURA, VITAMINAS PARA ALIMENTAÇÃO POR CATEGORIAS DE SUBADITIVOS, %, ÁSIA-PACÍFICO, 2022 E 2029

- Figura 46:

- VOLUME DE VITAMINAS PARA ALIMENTAÇÃO DE AVES POR TIPO DE SUBANIMAL, TONELADA MÉTRICA, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 47:

- VALOR DE VITAMINAS PARA ALIMENTAÇÃO DE AVES POR TIPO DE SUBANIMAL, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 48:

- PARTICIPAÇÃO DO VOLUME DE VITAMINAS PARA ALIMENTAÇÃO DE AVES POR TIPO DE SUBANIMAL, %, ÁSIA-PACÍFICO, 2017,2023 E 2029

- Figura 49:

- PARTICIPAÇÃO DE VALOR DE VITAMINAS PARA ALIMENTAÇÃO DE AVES POR TIPO DE SUBANIMAL, %, ÁSIA-PACÍFICO, 2017,2023 E 2029

- Figura 50:

- VOLUME DE VITAMINAS PARA ALIMENTAÇÃO DE FRANGOS, TONELADA MÉTRICA, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 51:

- VALOR DAS VITAMINAS PARA ALIMENTAÇÃO DE FRANGOS, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 52:

- PARTICIPAÇÃO DE VALOR DE VITAMINAS PARA ALIMENTAÇÃO DE FRANGOS POR CATEGORIAS DE SUBADITIVOS, %, ÁSIA-PACÍFICO, 2022 E 2029

- Figura 53:

- VOLUME DE VITAMINAS PARA ALIMENTAÇÃO DE CAMADAS, TONELADA MÉTRICA, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 54:

- VALOR DAS VITAMINAS PARA ALIMENTAÇÃO DE CAMADAS, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 55:

- PARTICIPAÇÃO DE VALOR DE VITAMINAS PARA ALIMENTAÇÃO DE CAMADAS POR CATEGORIAS DE SUBADITIVOS, %, ÁSIA-PACÍFICO, 2022 E 2029

- Figura 56:

- VOLUME DE OUTRAS VITAMINAS PARA ALIMENTAÇÃO DE AVES DE AVES, TONELADA MÉTRICA, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 57:

- VALOR DE OUTRAS VITAMINAS PARA ALIMENTAÇÃO DE AVES, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 58:

- PARTICIPAÇÃO DE VALOR DE OUTRAS VITAMINAS PARA ALIMENTAÇÃO DE AVES POR CATEGORIAS DE SUBADITIVOS, %, ÁSIA-PACÍFICO, 2022 E 2029

- Figura 59:

- VOLUME DE VITAMINAS PARA ALIMENTAÇÃO DE RUMINANTES POR TIPO DE SUBANIMAL, TONELADA MÉTRICA, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 60:

- VALOR DE VITAMINAS PARA ALIMENTAÇÃO DE RUMINANTES POR TIPO DE SUBANIMAL, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 61:

- PARTICIPAÇÃO DO VOLUME DE VITAMINAS PARA ALIMENTAÇÃO DE RUMINANTES POR TIPO DE SUBANIMAL, %, ÁSIA-PACÍFICO, 2017,2023 E 2029

- Figura 62:

- PARTICIPAÇÃO DE VALOR DE VITAMINAS PARA ALIMENTAÇÃO DE RUMINANTES POR TIPO DE SUBANIMAL, %, ÁSIA-PACÍFICO, 2017,2023 E 2029

- Figura 63:

- VOLUME DE VITAMINAS PARA ALIMENTAÇÃO DE GADO DE CARNE, TONELADA MÉTRICA, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 64:

- VALOR DE VITAMINAS PARA ALIMENTAÇÃO DE GADO DE CARNE, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 65:

- PARTICIPAÇÃO DE VALOR DE VITAMINAS PARA ALIMENTAÇÃO DE GADO DE CARNE POR CATEGORIAS DE SUBADITIVOS, %, ÁSIA-PACÍFICO, 2022 E 2029

- Figura 66:

- VOLUME DE VITAMINAS PARA ALIMENTAÇÃO DE GADO LEITEIRO, TONELADA MÉTRICA, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 67:

- VALOR DE VITAMINAS PARA ALIMENTAÇÃO DE GADO LEITEIRO, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 68:

- PARTICIPAÇÃO DE VALOR DE VITAMINAS PARA ALIMENTAÇÃO DE GADO LEITEIRO POR CATEGORIAS DE SUBADITIVOS, %, ÁSIA-PACÍFICO, 2022 E 2029

- Figura 69:

- VOLUME DE VITAMINAS PARA ALIMENTAÇÃO DE OUTROS RUMINANTES, TONELADA MÉTRICA, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 70:

- VALOR DE VITAMINAS PARA ALIMENTAÇÃO DE OUTROS RUMINANTES, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 71:

- PARTICIPAÇÃO DE VALOR DE VITAMINAS PARA ALIMENTAÇÃO DE OUTROS RUMINANTES POR CATEGORIAS DE SUBADITIVOS, %, ÁSIA-PACÍFICO, 2022 E 2029

- Figura 72:

- VOLUME DE VITAMINAS PARA ALIMENTAÇÃO SUÍNA, TONELADA MÉTRICA, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 73:

- VALOR DAS VITAMINAS PARA ALIMENTAÇÃO SUÍNA, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 74:

- PARTICIPAÇÃO DE VALOR DE VITAMINAS PARA ALIMENTAÇÃO SUÍNA POR CATEGORIAS DE SUBADITIVOS, %, ÁSIA-PACÍFICO, 2022 E 2029

- Figura 75:

- VOLUME DE VITAMINAS PARA ALIMENTAÇÃO DE OUTROS ANIMAIS, TONELADA MÉTRICA, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 76:

- VALOR DE VITAMINAS PARA ALIMENTAÇÃO DE OUTROS ANIMAIS, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 77:

- PARTICIPAÇÃO DE VALOR DE VITAMINAS PARA ALIMENTAÇÃO DE OUTROS ANIMAIS POR CATEGORIAS DE SUBADITIVOS, %, ÁSIA-PACÍFICO, 2022 E 2029

- Figura 78:

- VOLUME DE VITAMINAS PARA ALIMENTAÇÃO POR PAÍS, TONELADA MÉTRICA, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 79:

- VALOR DAS VITAMINAS PARA ALIMENTAÇÃO POR PAÍS, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 80:

- PARTICIPAÇÃO DO VOLUME DE VITAMINAS PARA ALIMENTAÇÃO POR PAÍS, %, ÁSIA-PACÍFICO, 2017,2023 E 2029

- Figura 81:

- PARTICIPAÇÃO DE VALOR DE VITAMINAS PARA ALIMENTAÇÃO POR PAÍS, %, ÁSIA-PACÍFICO, 2017,2023 E 2029

- Figura 82:

- VOLUME DE VITAMINAS PARA ALIMENTAÇÃO AUSTRÁLIA, TONELADA MÉTRICA, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 83:

- VALOR DAS VITAMINAS ALIMENTARES DA AUSTRÁLIA, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 84:

- PARTICIPAÇÃO DE VALOR DAS VITAMINAS ALIMENTARES DA AUSTRÁLIA POR CATEGORIAS DE SUBADITIVOS, %, ÁSIA-PACÍFICO, 2022 E 2029

- Figura 85:

- VOLUME DE VITAMINAS PARA ALIMENTAÇÃO DA CHINA, TONELADA MÉTRICA, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 86:

- VALOR DAS VITAMINAS ALIMENTARES DA CHINA, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 87:

- PARTICIPAÇÃO DE VALOR DAS VITAMINAS ALIMENTARES DA CHINA POR CATEGORIAS DE SUBADITIVOS, %, ÁSIA-PACÍFICO, 2022 E 2029

- Figura 88:

- VOLUME DE VITAMINAS PARA ALIMENTAÇÃO DA ÍNDIA, TONELADA MÉTRICA, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 89:

- VALOR DAS VITAMINAS PARA ALIMENTAÇÃO DA ÍNDIA, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 90:

- PARTICIPAÇÃO DE VALOR DAS VITAMINAS PARA ALIMENTAÇÃO DA ÍNDIA POR CATEGORIAS DE SUBADITIVOS, %, ÁSIA-PACÍFICO, 2022 E 2029

- Figura 91:

- VOLUME DE VITAMINAS PARA ALIMENTAÇÃO DA INDONÉSIA, TONELADA MÉTRICA, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 92:

- VALOR DAS VITAMINAS ALIMENTARES DA INDONÉSIA, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 93:

- PARTICIPAÇÃO DE VALOR DAS VITAMINAS PARA ALIMENTAÇÃO DA INDONÉSIA POR CATEGORIAS DE SUBADITIVOS, %, ÁSIA-PACÍFICO, 2022 E 2029

- Figura 94:

- VOLUME DE VITAMINAS PARA ALIMENTAÇÃO DO JAPÃO, TONELADA MÉTRICA, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 95:

- VALOR DAS VITAMINAS PARA ALIMENTAÇÃO DO JAPÃO, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 96:

- PARTICIPAÇÃO DE VALOR DAS VITAMINAS PARA ALIMENTAÇÃO DO JAPÃO POR CATEGORIAS DE SUBADITIVOS, %, ÁSIA-PACÍFICO, 2022 E 2029

- Figura 97:

- VOLUME DE VITAMINAS PARA ALIMENTAÇÃO NAS FILIPINAS, TONELADA MÉTRICA, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 98:

- VALOR DAS VITAMINAS PARA ALIMENTAÇÃO NAS FILIPINAS, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 99:

- PARTICIPAÇÃO DE VALOR DAS VITAMINAS ALIMENTARES NAS FILIPINAS POR CATEGORIAS DE SUBADITIVOS, %, ÁSIA-PACÍFICO, 2022 E 2029

- Figura 100:

- VOLUME DE VITAMINAS PARA ALIMENTAÇÃO DA COREIA DO SUL, TONELADA MÉTRICA, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 101:

- VALOR DAS VITAMINAS ALIMENTARES DA COREIA DO SUL, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 102:

- PARTICIPAÇÃO DE VALOR DAS VITAMINAS ALIMENTARES DA COREIA DO SUL POR CATEGORIAS DE SUBADITIVOS, %, ÁSIA-PACÍFICO, 2022 E 2029

- Figura 103:

- VOLUME DE VITAMINAS PARA ALIMENTAÇÃO DA TAILÂNDIA, TONELADA MÉTRICA, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 104:

- VALOR DAS VITAMINAS PARA ALIMENTAÇÃO DA TAILÂNDIA, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 105:

- PARTICIPAÇÃO DE VALOR DAS VITAMINAS PARA ALIMENTAÇÃO DA TAILÂNDIA POR CATEGORIAS DE SUBADITIVOS, %, ÁSIA-PACÍFICO, 2022 E 2029

- Figura 106:

- VOLUME DE VITAMINAS PARA ALIMENTAÇÃO DO VIETNÃ, TONELADA MÉTRICA, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 107:

- VALOR DAS VITAMINAS ALIMENTARES DO VIETNÃ, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 108:

- PARTICIPAÇÃO DE VALOR DAS VITAMINAS ALIMENTARES DO VIETNÃ POR CATEGORIAS DE SUBADITIVOS, %, ÁSIA-PACÍFICO, 2022 E 2029

- Figura 109:

- VOLUME DE RESTO DE VITAMINAS PARA ALIMENTAÇÃO ÁSIA-PACÍFICO, TONELADA MÉTRICA, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 110:

- VALOR DO RESTO DE VITAMINAS PARA ALIMENTAÇÃO DA ÁSIA-PACÍFICO, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 111:

- PARTICIPAÇÃO DE VALOR DO RESTO DE VITAMINAS PARA ALIMENTAÇÃO DA ÁSIA-PACÍFICO POR CATEGORIAS DE SUBADITIVOS, %, ÁSIA-PACÍFICO, 2022 E 2029

- Figura 112:

- EMPRESAS MAIS ATIVAS POR NÚMERO DE MOVIMENTOS ESTRATÉGICOS, CONTAGEM, ÁSIA-PACÍFICO, 2017 - 2023

- Figura 113:

- ESTRATÉGIAS MAIS ADOTADAS, CONTAGEM, ÁSIA-PACÍFICO, 2017 - 2023

- Figura 114:

- PARTICIPAÇÃO DE VALOR DOS PRINCIPAIS JOGADORES, %, ÁSIA-PACÍFICO, 2022

Segmentação da indústria de vitaminas para alimentação da Ásia-Pacífico

Vitamina A, Vitamina B, Vitamina C, Vitamina E são cobertas como segmentos pelo Sub Aditivo. Aquicultura, Aves, Ruminantes, Suínos são contemplados como segmentos por Animal. Austrália, China, Índia, Indonésia, Japão, Filipinas, Coreia do Sul, Tailândia e Vietname são abrangidos como segmentos por país.

- Em 2022, as vitaminas para rações constituíam 5,3% do mercado de aditivos para rações da Ásia-Pacífico. Estas vitaminas desempenham um papel crucial na alimentação animal, promovendo o crescimento animal, prevenindo doenças devido a deficiências vitamínicas e auxiliando no desenvolvimento ósseo. Dentre as vitaminas, a vitamina E foi a mais utilizada, com valor de mercado de US$ 147,0 milhões. Seu alto uso foi influenciado por sua capacidade de aumentar a resistência a infecções e melhorar a resposta imunológica contra infecções em animais de criação.

- As aves de capoeira foram o maior segmento de tipo animal no mercado de vitaminas para rações da Ásia-Pacífico, respondendo por 47,0% da participação de mercado em 2022. O segmento de aves deverá registrar um CAGR de 5,0% durante o período de previsão. As aves não conseguem sintetizar quantidades ideais de vitaminas durante condições de estresse, tornando benéfica a suplementação vitamínica em suas dietas.

- A China detinha a maior participação de mercado de vitamina A para rações na região Ásia-Pacífico, com uma participação de 43,6% em 2022, seguida pela Índia com uma participação de 10,5%. A maior participação da China pode ser atribuída ao maior número de cabeças de gado no país. Em 2022, a China representava cerca de 81,6% do total de suínos na região.

- Projeta-se que o Japão e a Indonésia sejam os países de crescimento mais rápido no segmento de vitamina C para rações, com CAGRs de 5,6% cada durante o período de previsão (2023-2029). A sua elevada taxa de crescimento está associada ao aumento do número de cabeças de gado nestes países. Por exemplo, a população de ruminantes na Indonésia aumentou 7,8% entre 2017 e 2022. Portanto, prevê-se que o mercado registre um CAGR de 4,3% durante o período de previsão.

- Espera-se que o mercado de vitaminas para rações da Ásia-Pacífico cresça de forma constante durante o período de previsão, devido à crescente demanda por proteína animal e à crescente conscientização sobre os benefícios das vitaminas para rações.

| Subaditivo | |

| Vitamina A | |

| Vitamina B | |

| Vitamina C | |

| Vitamina E | |

| Outras vitaminas |

| Animal | |||||||

| |||||||

| |||||||

| |||||||

| Suínos | |||||||

| Outros animais |

| País | |

| Austrália | |

| China | |

| Índia | |

| Indonésia | |

| Japão | |

| Filipinas | |

| Coreia do Sul | |

| Tailândia | |

| Vietnã | |

| Resto da Ásia-Pacífico |

Definição de mercado

- FUNÇÕES - Para o estudo, os aditivos alimentares são considerados produtos fabricados comercialmente que são usados para melhorar características como ganho de peso, taxa de conversão alimentar e consumo de ração quando alimentados em proporções apropriadas.

- REVENDEDORES - As empresas envolvidas na revenda de aditivos para alimentação animal sem agregação de valor foram excluídas do escopo do mercado, para evitar dupla contagem.

- CONSUMIDORES FINAIS - Os fabricantes de alimentos compostos são considerados consumidores finais no mercado estudado. O âmbito de aplicação exclui os agricultores que compram aditivos para alimentação animal para serem utilizados diretamente como suplementos ou pré-misturas.

- CONSUMO INTERNO DA EMPRESA - As empresas envolvidas na produção de rações compostas, bem como na fabricação de aditivos para rações, fazem parte do estudo. No entanto, ao estimar os tamanhos do mercado, o consumo interno de aditivos alimentares por essas empresas foi excluído.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1: Identificar Variáveis Chave: As variáveis chave quantificáveis (indústria e externas) referentes ao segmento de produto específico e ao país são selecionadas de um grupo de variáveis e fatores relevantes com base na pesquisa de mesa e na revisão da literatura; juntamente com as entradas primárias de especialistas. Essas variáveis são confirmadas ainda mais por meio da modelagem de regressão (se necessário).

- Etapa 2: Construir um Modelo de Mercado: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Por meio de um processo iterativo, as variáveis necessárias para a previsão de mercado são definidas e o modelo é construído com base nessas variáveis.

- Etapa 3: Validar e Finalizar: Nesta etapa importante, todos os números de mercado, variáveis e chamadas de analistas são validados por meio de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em todos os níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4: Resultados da Pesquisa: Relatórios Sindicados, Atribuições de Consultoria Personalizadas, Bancos de Dados e Plataformas de Assinatura.