Tamanho do mercado de plásticos de engenharia da Ásia-Pacífico

|

|

Período de Estudo | 2017 - 2029 |

|

|

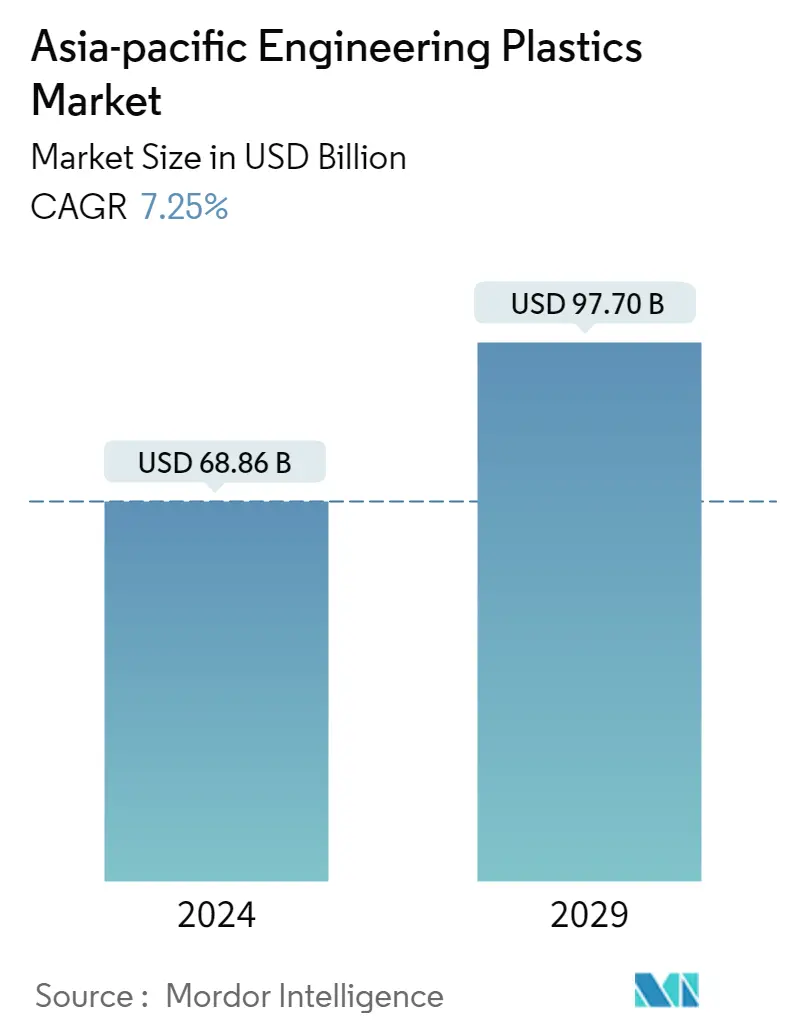

Tamanho do mercado (2024) | USD 68.86 bilhões de dólares |

|

|

Tamanho do mercado (2029) | USD 97.70 bilhões de dólares |

|

|

Concentração de Mercado | Baixo |

|

|

Maior participação por indústria de usuários finais | Elétrica e Eletrônica |

|

|

CAGR(2024 - 2029) | 7.25 % |

|

|

Maior participação por país | China |

Principais participantes |

||

|

||

|

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado de plásticos de engenharia da Ásia-Pacífico

O tamanho do mercado de plásticos de engenharia da Ásia-Pacífico é estimado em US$ 68,86 bilhões em 2024, e deverá atingir US$ 97,70 bilhões até 2029, crescendo a um CAGR de 7,25% durante o período de previsão (2024-2029).

Indústria de embalagens perderá sua participação em volume para a indústria elétrica e eletrônica

- Os plásticos de engenharia são versáteis, encontrando aplicações em tudo, desde painéis de paredes internas e portas na indústria aeroespacial até embalagens rígidas e flexíveis. O mercado de plásticos de engenharia da Ásia-Pacífico é impulsionado principalmente pelas indústrias de embalagens, elétrica e eletrônica e automotiva. Em 2022, embalagens e eletroeletrônicos representaram aproximadamente 43,80% e 31,32% do volume total do mercado de plásticos de engenharia, respectivamente.

- Em 2020, a receita de consumo combinada de todas as indústrias caiu 6,02% em comparação com o ano anterior devido a perturbações na cadeia de abastecimento global. No entanto, o mercado recuperou em 2021 e continuou a crescer de forma constante, aumentando 7,18% em 2022.

- A indústria de embalagens é a maior indústria de consumo final na região em termos de participação de volume. No entanto, de acordo com dados de receitas, a indústria eléctrica e electrónica detém a maior participação na região devido ao preço relativamente baixo do PET, entre outros plásticos de engenharia, que são amplamente utilizados em aplicações de embalagens. Mudanças significativas na urbanização e na demografia familiar aumentaram a procura de produtos alimentares funcionais, pré-embalados e convenientes. Por exemplo, a produção de embalagens plásticas na Ásia-Pacífico atingiu um volume de 68 milhões de toneladas em 2022, representando 51% do total global.

- A indústria elétrica e eletrônica é o mercado mais promissor, com um CAGR esperado de 8,21% em receita durante o período de previsão (2023-2029). Prevê-se que as receitas de produção de componentes eletrónicos na região atinjam 6,74 biliões de dólares até 2029, impulsionadas pela crescente procura de dispositivos eletrónicos inteligentes, pela crescente procura de veículos elétricos, robôs autónomos e tecnologias de defesa avançadas.

China e Japão permanecerão como maiores geradores de demanda

- A Ásia-Pacífico foi responsável por 56,7% em volume do consumo de plásticos de engenharia globalmente em 2022. Os plásticos de engenharia apresentam propriedades versáteis devido às quais encontram aplicações em diversos setores, como automotivo, embalagens e elétrico e eletrônico.

- A China é o maior consumidor de plásticos de engenharia na região devido ao seu crescimento nas indústrias elétrica e eletrônica, de embalagens, automotiva e outras. Em 2022, a indústria elétrica e eletrónica chinesa detinha uma participação nas receitas de 29,26% em comparação com a região geral da Ásia-Pacífico. Na China, as receitas provenientes da produção de componentes elétricos e eletrónicos representaram 2,92 mil milhões de dólares em 2022.

- O Japão é o segundo maior consumidor de plásticos de engenharia na região. O país registou uma quota de receitas de 8,29% em 2022 devido ao rápido crescimento das suas indústrias de construção e eléctricas e electrónicas. Em 2022, a nova área útil de construção da indústria japonesa de construção e construção aumentou a uma taxa de 7,47% e 4,11% em 2021 e 2022 em receita, respectivamente. Projeta-se que a crescente produção de componentes elétricos e eletrônicos impulsione a demanda por plásticos de engenharia no país no futuro.

- Espera-se que a China testemunhe o crescimento mais rápido no mercado de plásticos de engenharia da Ásia-Pacífico, com um CAGR de 7,50% em termos de valor durante o período de previsão, devido ao rápido crescimento de indústrias como automotiva e eletrônica. A partir de 2022, a China levantou as restrições ao investimento estrangeiro na produção de automóveis de passageiros, permitindo que o investimento máximo em joint ventures entre o governo chinês e as empresas de engenharia automóvel atingisse uma proporção de 50:50. Esta mudança apresenta uma oportunidade de crescimento na indústria automóvel chinesa através do aumento do investimento.

Tendências do mercado de plásticos de engenharia da Ásia-Pacífico

- Rápido crescimento da aviação civil para impulsionar a produção de componentes aeroespaciais

- Veículos elétricos vão impulsionar o mercado automobilístico nos próximos anos

- Crescente IDE, juntamente com iniciativas governamentais de apoio, para impulsionar a indústria da construção

- Evolução das tendências de consumo e crescimento do setor de comércio eletrônico para ampliar a indústria de embalagens plásticas

- China permanecerá como o maior importador e exportador de fluoropolímeros

- Ásia-Pacífico permanecerá como importador líquido de resina de poliamida

- Grande disparidade entre oferta e procura em países como a China e a Índia prolongará a dependência das importações

- Exportações chinesas para ajudar a Ásia-Pacífico a manter o seu domínio no comércio global de PET

- Enorme demanda de países como China e Índia para promover o comércio na região

- Coreia do Sul dominará as exportações regionais de POM

- Alta rentabilidade da produção de copolímero de estireno na região para impulsionar o comércio internacional

- Preços da resina permanecerão sob influência dos preços do petróleo bruto no mercado internacional

- Os avanços tecnológicos tornaram economicamente viável a comercialização de diversos plásticos de engenharia reciclados.

- Com a resina de PC deverá atingir 4,95 milhões de toneladas até 2029 para fomentar a produção de PC reciclado.

- A taxa de reciclagem de PET é alta em países como China (94%), Índia (90%) e Japão (86%)

- O crescente desperdício elétrico de cerca de 24,9 milhões de toneladas é uma oportunidade para muitos fabricantes de ABS em toda a região produzirem R-ABS.

Visão geral da indústria de plásticos de engenharia da Ásia-Pacífico

O mercado de plásticos de engenharia da Ásia-Pacífico é fragmentado, com as cinco principais empresas ocupando 22,59%. Os principais players deste mercado são CHIMEI, China Resources (Holdings) Co., Ltd., Far Eastern New Century Corporation, LG Chem e Sanfame Group (classificados em ordem alfabética).

Líderes do mercado de plásticos de engenharia da Ásia-Pacífico

CHIMEI

China Resources (Holdings) Co.,Ltd.

Far Eastern New Century Corporation

LG Chem

Sanfame Group

Other important companies include Asahi Kasei Corporation, China Petroleum & Chemical Corporation, Covestro AG, Formosa Plastics Group, Lotte Chemical, Mitsubishi Chemical Corporation, Sinochem, Solvay, Sumitomo Chemical Co., Ltd., Toray Industries, Inc..

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de plásticos de engenharia da Ásia-Pacífico

- Fevereiro de 2023 A Covestro AG lançou o policarbonato Makrolon 3638 para aplicações de saúde e ciências biológicas, como dispositivos de administração de medicamentos, dispositivos vestíveis e de bem-estar e recipientes descartáveis para fabricação biofarmacêutica.

- Agosto de 2022 A Toray Industries Inc. lançou o Toraypearl PA6, que afirma fornecer excelente alta resistência, resistência ao calor e suavidade de superfície para impressoras 3D de fusão em leito de pó.

- Agosto de 2022 A Covestro AG anunciou planos para construir sua primeira linha dedicada à reciclagem mecânica (MCR) de policarbonatos em Xangai, China, para criar soluções mais sustentáveis, principalmente para aplicações elétricas e eletrônicas, automotivas e de bens de consumo.

Relatório de Mercado de Plásticos de Engenharia da Ásia-Pacífico – Índice

RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

OFERTAS DE RELATÓRIOS

1. INTRODUÇÃO

1.1. Premissas do Estudo e Definição de Mercado

1.2. Escopo do estudo

1.3. Metodologia de Pesquisa

2. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

2.1. Tendências do usuário final

2.1.1. Aeroespacial

2.1.2. Automotivo

2.1.3. Construção e Construção

2.1.4. Elétrica e Eletrônica

2.1.5. Embalagem

2.2. Tendências de importação e exportação

2.2.1. Comércio de fluoropolímeros

2.2.2. Poliamida (PA) Comércio

2.2.3. Comércio de policarbonato (PC)

2.2.4. Tereftalato de polietileno (PET) Comércio

2.2.5. Polimetilmetacrilato (PMMA) Comércio

2.2.6. Polioximetileno (POM) Comércio

2.2.7. Copolímeros de estireno (ABS e SAN) Comércio

2.3. Tendências de preços

2.4. Visão geral da reciclagem

2.4.1. Tendências de reciclagem de poliamida (PA)

2.4.2. Tendências de reciclagem de policarbonato (PC)

2.4.3. Tendências de reciclagem de tereftalato de polietileno (PET)

2.4.4. Tendências de reciclagem de copolímeros de estireno (ABS e SAN)

2,5. Quadro regulamentar

2.5.1. Austrália

2.5.2. China

2.5.3. Índia

2.5.4. Japão

2.5.5. Malásia

2.5.6. Coreia do Sul

2.6. Análise da cadeia de valor e canal de distribuição

3. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

3.1. Indústria de usuários finais

3.1.1. Aeroespacial

3.1.2. Automotivo

3.1.3. Construção e Construção

3.1.4. Elétrica e Eletrônica

3.1.5. Industrial e Máquinas

3.1.6. Embalagem

3.1.7. Outras indústrias de usuários finais

3.2. Tipo de resina

3.2.1. Fluoropolímero

3.2.1.1. Por tipo de subresina

3.2.1.1.1. Etilenotetrafluoroetileno (ETFE)

3.2.1.1.2. Etileno-propileno fluorado (FEP)

3.2.1.1.3. Politetrafluoretileno (PTFE)

3.2.1.1.4. Polifluoreto de vinila (PVF)

3.2.1.1.5. Fluoreto de polivinilideno (PVDF)

3.2.1.1.6. Outros tipos de sub-resinas

3.2.2. Polímero de Cristal Líquido (LCP)

3.2.3. Poliamida (PA)

3.2.3.1. Por tipo de subresina

3.2.3.1.1. Desempenho

3.2.3.1.2. Poliamida (PA) 6

3.2.3.1.3. Poliamida (PA) 66

3.2.3.1.4. Poliftalamida

3.2.4. Tereftalato de Polibutileno (PBT)

3.2.5. Policarbonato (PC)

3.2.6. Poliéter Éter Cetona (PEEK)

3.2.7. Tereftalato de polietileno (PET)

3.2.8. Poliimida (PI)

3.2.9. Polimetilmetacrilato (PMMA)

3.2.10. Polioximetileno (POM)

3.2.11. Copolímeros de estireno (ABS e SAN)

3.3. País

3.3.1. Austrália

3.3.2. China

3.3.3. Índia

3.3.4. Japão

3.3.5. Malásia

3.3.6. Coreia do Sul

3.3.7. Resto da Ásia-Pacífico

4. CENÁRIO COMPETITIVO

4.1. Principais movimentos estratégicos

4.2. Análise de participação de mercado

4.3. Cenário da Empresa

4.4. Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

4.4.1. Asahi Kasei Corporation

4.4.2. CHIMEI

4.4.3. China Petroleum & Chemical Corporation

4.4.4. China Resources (Holdings) Co.,Ltd.

4.4.5. Covestro AG

4.4.6. Far Eastern New Century Corporation

4.4.7. Formosa Plastics Group

4.4.8. LG Chem

4.4.9. Lotte Chemical

4.4.10. Mitsubishi Chemical Corporation

4.4.11. Sanfame Group

4.4.12. Sinochem

4.4.13. Solvay

4.4.14. Sumitomo Chemical Co., Ltd.

4.4.15. Toray Industries, Inc.

5. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DE ENGENHARIA DE PLÁSTICOS

6. APÊNDICE

6.1. Visão geral global

6.1.1. Visão geral

6.1.2. Estrutura das Cinco Forças de Porter (Análise da Atratividade da Indústria)

6.1.3. Análise da Cadeia de Valor Global

6.1.4. Dinâmica de Mercado (DROs)

6.2. Fontes e referências

6.3. Lista de tabelas e figuras

6.4. Insights primários

6,5. Pacote de dados

6.6. Glossário de termos

Lista de Tabelas e Figuras

- Figura 1:

- RECEITA DE PRODUÇÃO DE COMPONENTES AEROESPACIAIS, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 2:

- VOLUME DE PRODUÇÃO DE AUTOMÓVEIS, UNIDADES, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 3:

- ÁREA PISO DE CONSTRUÇÃO NOVA, PÉS QUADRADOS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 4:

- RECEITA DE PRODUÇÃO DE ELÉTRICOS E ELETRÔNICOS, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 5:

- VOLUME DE PRODUÇÃO DE EMBALAGENS PLÁSTICAS, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 6:

- RECEITA DE IMPORTAÇÃO DO COMÉRCIO DE FLUOROPOLÍMEROS PELOS PRINCIPAIS PAÍSES, USD, ÁSIA-PACÍFICO, 2017 - 2021

- Figura 7:

- RECEITA DE EXPORTAÇÃO DO COMÉRCIO DE FLUOROPOLÍMEROS PELOS PRINCIPAIS PAÍSES, USD, ÁSIA-PACÍFICO, 2017 - 2021

- Figura 8:

- RECEITA DE IMPORTAÇÃO DO COMÉRCIO DE POLIAMIDA (PA) PELOS PRINCIPAIS PAÍSES, USD, ÁSIA-PACÍFICO, 2017 - 2021

- Figura 9:

- RECEITA DE EXPORTAÇÃO DO COMÉRCIO DE POLIAMIDA (PA) PELOS PRINCIPAIS PAÍSES, USD, ÁSIA-PACÍFICO, 2017 - 2021

- Figura 10:

- RECEITA DE IMPORTAÇÃO DO COMÉRCIO DE POLICARBONATO (PC) PELOS PRINCIPAIS PAÍSES, USD, ÁSIA-PACÍFICO, 2017 - 2021

- Figura 11:

- RECEITA DE EXPORTAÇÃO DO COMÉRCIO DE POLICARBONATO (PC) PELOS PRINCIPAIS PAÍSES, USD, ÁSIA-PACÍFICO, 2017 - 2021

- Figura 12:

- RECEITA DE IMPORTAÇÃO DO COMÉRCIO DE TEREFTALATO DE POLIETILENO (PET) PELOS PRINCIPAIS PAÍSES, USD, ÁSIA-PACÍFICO, 2017 - 2021

- Figura 13:

- RECEITA DE EXPORTAÇÃO DE COMÉRCIO DE TEREFTALATO DE POLIETILENO (PET) PELOS PRINCIPAIS PAÍSES, USD, ÁSIA-PACÍFICO, 2017 - 2021

- Figura 14:

- RECEITA DE IMPORTAÇÃO DE COMÉRCIO DE POLIMETIL METACRILATO (PMMA) PELOS PRINCIPAIS PAÍSES, USD, ÁSIA-PACÍFICO, 2017 - 2021

- Figura 15:

- RECEITA DE EXPORTAÇÃO DE COMÉRCIO DE POLIMETIL METACRILATO (PMMA) PELOS PRINCIPAIS PAÍSES, USD, ÁSIA-PACÍFICO, 2017 - 2021

- Figura 16:

- RECEITA DE IMPORTAÇÃO DO COMÉRCIO DE POLIOXIMETILENO (POM) PELOS PRINCIPAIS PAÍSES, USD, ÁSIA-PACÍFICO, 2017 - 2021

- Figura 17:

- RECEITA DE EXPORTAÇÃO DO COMÉRCIO DE POLIOXIMETILENO (POM) PELOS PRINCIPAIS PAÍSES, USD, ÁSIA-PACÍFICO, 2017 - 2021

- Figura 18:

- RECEITA DE IMPORTAÇÃO DE COPOLÍMEROS DE ESTIRENO (ABS E SAN) COMERCIALIZADOS PELOS PRINCIPAIS PAÍSES, USD, ÁSIA-PACÍFICO, 2017 - 2021

- Figura 19:

- RECEITA DE EXPORTAÇÃO DE COPOLÍMEROS DE ESTIRENO (ABS E SAN) COMERCIALIZADOS PELOS PRINCIPAIS PAÍSES, USD, ÁSIA-PACÍFICO, 2017 - 2021

- Figura 20:

- PREÇO DE PLÁSTICOS DE ENGENHARIA POR TIPO DE RESINA, USD POR KG, CHINA, 2017 - 2021

- Figura 21:

- PREÇO DE PLÁSTICOS DE ENGENHARIA POR TIPO DE RESINA, USD POR KG, ÍNDIA, 2017 - 2021

- Figura 22:

- VOLUME DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 23:

- VALOR DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 24:

- VOLUME DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS PELA INDÚSTRIA DO USUÁRIO FINAL, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 25:

- VALOR DOS PLÁSTICOS DE ENGENHARIA CONSUMIDOS PELA INDÚSTRIA DO USUÁRIO FINAL, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 26:

- PARTICIPAÇÃO DO VOLUME DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS PELA INDÚSTRIA DO USUÁRIO FINAL, %, ÁSIA-PACÍFICO, 2017, 2023 E 2029

- Figura 27:

- PARTICIPAÇÃO DO VALOR DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS PELA INDÚSTRIA DO USUÁRIO FINAL, %, ÁSIA-PACÍFICO, 2017, 2023 E 2029

- Figura 28:

- VOLUME DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS NA INDÚSTRIA AEROESPACIAL, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 29:

- VALOR DOS PLÁSTICOS DE ENGENHARIA CONSUMIDOS NA INDÚSTRIA AEROESPACIAL, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 30:

- PARTICIPAÇÃO DE VALOR DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS NA INDÚSTRIA AEROESPACIAL POR TIPO DE RESINA, %, ÁSIA-PACÍFICO, 2022 VS 2029

- Figura 31:

- VOLUME DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS NA INDÚSTRIA AUTOMOTIVA, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 32:

- VALOR DOS PLÁSTICOS DE ENGENHARIA CONSUMIDOS NA INDÚSTRIA AUTOMOTIVA, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 33:

- PARTICIPAÇÃO DE VALOR DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS NA INDÚSTRIA AUTOMOTIVA POR TIPO DE RESINA, %, ÁSIA-PACÍFICO, 2022 VS 2029

- Figura 34:

- VOLUME DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS NA INDÚSTRIA DE EDIFÍCIO E CONSTRUÇÃO, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 35:

- VALOR DOS PLÁSTICOS DE ENGENHARIA CONSUMIDOS NA INDÚSTRIA DE EDIFÍCIO E CONSTRUÇÃO, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 36:

- PARTICIPAÇÃO DO VALOR DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS NA INDÚSTRIA DE CONSTRUÇÃO POR TIPO DE RESINA, %, ÁSIA-PACÍFICO, 2022 VS 2029

- Figura 37:

- VOLUME DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS NA INDÚSTRIA ELÉTRICA E ELETRÔNICA, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 38:

- VALOR DOS PLÁSTICOS DE ENGENHARIA CONSUMIDOS NA INDÚSTRIA ELÉTRICA E ELETRÔNICA, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 39:

- PARTICIPAÇÃO DE VALOR DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS NA INDÚSTRIA ELÉTRICA E ELETRÔNICA POR TIPO DE RESINA, %, ÁSIA-PACÍFICO, 2022 VS 2029

- Figura 40:

- VOLUME DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS NA INDÚSTRIA INDUSTRIAL E DE MÁQUINAS, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 41:

- VALOR DOS PLÁSTICOS DE ENGENHARIA CONSUMIDOS NA INDÚSTRIA INDUSTRIAL E DE MÁQUINAS, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 42:

- PARTICIPAÇÃO DE VALOR DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS NA INDÚSTRIA INDUSTRIAL E DE MÁQUINAS POR TIPO DE RESINA, %, ÁSIA-PACÍFICO, 2022 VS 2029

- Figura 43:

- VOLUME DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS NA INDÚSTRIA DE EMBALAGENS, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 44:

- VALOR DOS PLÁSTICOS DE ENGENHARIA CONSUMIDOS NA INDÚSTRIA DE EMBALAGENS, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 45:

- PARTICIPAÇÃO DE VALOR DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS NA INDÚSTRIA DE EMBALAGENS POR TIPO DE RESINA, %, ÁSIA-PACÍFICO, 2022 VS 2029

- Figura 46:

- VOLUME DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS EM OUTRAS INDÚSTRIAS DE USUÁRIO FINAL, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 47:

- VALOR DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS EM OUTRAS INDÚSTRIAS DE USUÁRIO FINAL INDÚSTRIA, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 48:

- PARTICIPAÇÃO DE VALOR DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS EM OUTRAS INDÚSTRIAS DE USUÁRIO FINAL INDÚSTRIA POR TIPO DE RESINA, %, ÁSIA-PACÍFICO, 2022 VS 2029

- Figura 49:

- VOLUME DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS POR TIPO DE RESINA, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 50:

- VALOR DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS POR TIPO DE RESINA, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 51:

- PARTICIPAÇÃO DO VOLUME DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS POR TIPO DE RESINA, %, ÁSIA-PACÍFICO, 2017, 2023 E 2029

- Figura 52:

- PARTICIPAÇÃO DO VALOR DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS POR TIPO DE RESINA, %, ÁSIA-PACÍFICO, 2017, 2023 E 2029

- Figura 53:

- VOLUME DE FLUOROPOLÍMERO CONSUMIDO POR TIPO SUB-RESINA, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 54:

- VALOR DO FLUOROPOLÍMERO CONSUMIDO POR TIPO SUB RESINA, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 55:

- PARTICIPAÇÃO DO VOLUME DE FLUOROPOLÍMERO CONSUMIDO POR TIPO DE SUB-RESINA, %, ÁSIA-PACÍFICO, 2017, 2023 E 2029

- Figura 56:

- PARTE DE VALOR DO FLUOROPOLÍMERO CONSUMIDO POR TIPO DE SUB-RESINA, %, ÁSIA-PACÍFICO, 2017, 2023 E 2029

- Figura 57:

- VOLUME DE ETILENOTETRAFLUOROETILENO (ETFE) CONSUMIDO, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 58:

- VALOR DE ETILENOTETRAFLUOROETILENO (ETFE) CONSUMIDO, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 59:

- PARTE DE VALOR DO ETILENOTETRAFLUOROETILENO (ETFE) CONSUMIDO PELA INDÚSTRIA DO USUÁRIO FINAL, %, ÁSIA-PACÍFICO, 2022 VS 2029

- Figura 60:

- VOLUME DE ETILENO-PROPILENO FLUORADO (FEP) CONSUMO, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 61:

- VALOR DE ETILENO-PROPILENO FLUORADO (FEP) CONSUMIDO, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 62:

- PARTE DE VALOR DO ETILENO-PROPILENO FLUORADO (FEP) CONSUMIDO PELA INDÚSTRIA DO USUÁRIO FINAL, %, ÁSIA-PACÍFICO, 2022 VS 2029

- Figura 63:

- VOLUME DE POLITETRAFLUOROETILENO (PTFE) CONSUMO, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 64:

- VALOR DE POLITETRAFLUOROETILENO (PTFE) CONSUMIDO, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 65:

- PARTE DE VALOR DO POLITETRAFLUOROETILENO (PTFE) CONSUMIDO PELA INDÚSTRIA DO USUÁRIO FINAL, %, ÁSIA-PACÍFICO, 2022 VS 2029

- Figura 66:

- VOLUME DE FLUORETO DE POLIVINIL (PVF) CONSUMO, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 67:

- VALOR DO FLUORETO DE POLIVINIL (PVF) CONSUMIDO, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 68:

- PARTE DE VALOR DO FLUORETO DE POLIVINIL (PVF) CONSUMIDO PELA INDÚSTRIA DO USUÁRIO FINAL, %, ÁSIA-PACÍFICO, 2022 VS 2029

- Figura 69:

- VOLUME DE FLUORETO DE POLIVINILIDENO (PVDF) CONSUMIDO, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 70:

- VALOR DO FLUORETO DE POLIVINILIDENO (PVDF) CONSUMIDO, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 71:

- PARTICIPAÇÃO DE VALOR DO FLUORETO DE POLIVINILIDENO (PVDF) CONSUMIDO PELA INDÚSTRIA DO USUÁRIO FINAL, %, ÁSIA-PACÍFICO, 2022 VS 2029

- Figura 72:

- VOLUME DE OUTROS TIPOS DE SUB-RESINA CONSUMIDOS, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 73:

- VALOR DE OUTROS TIPOS DE SUB-RESINA CONSUMIDOS, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 74:

- PARTICIPAÇÃO DE VALOR DE OUTROS TIPOS DE SUB-RESINA CONSUMIDOS PELA INDÚSTRIA DO USUÁRIO FINAL, %, ÁSIA-PACÍFICO, 2022 VS 2029

- Figura 75:

- VOLUME DE POLÍMERO DE CRISTAL LÍQUIDO (LCP) CONSUMO, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 76:

- VALOR DO POLÍMERO DE CRISTAL LÍQUIDO (LCP) CONSUMIDO, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 77:

- PARTE DE VALOR DO POLÍMERO DE CRISTAL LÍQUIDO (LCP) CONSUMIDO PELA INDÚSTRIA DO USUÁRIO FINAL, %, ÁSIA-PACÍFICO, 2022 VS 2029

- Figura 78:

- VOLUME DE POLIAMIDA (PA) CONSUMIDA POR TIPO SUB RESINA, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 79:

- VALOR DA POLIAMIDA (PA) CONSUMIDA POR TIPO DE SUB RESINA, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 80:

- PARTICIPAÇÃO DO VOLUME DE POLIAMIDA (PA) CONSUMIDA POR TIPO DE SUB-RESINA, %, ÁSIA-PACÍFICO, 2017, 2023 E 2029

- Figura 81:

- PARTE DE VALOR DA POLIAMIDA (PA) CONSUMIDA POR TIPO DE SUB-RESINA, %, ÁSIA-PACÍFICO, 2017, 2023 E 2029

- Figura 82:

- VOLUME DE ARAMIDA CONSUMIDA, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 83:

- VALOR DA ARAMIDA CONSUMIDA, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 84:

- PARTE DE VALOR DA ARAMIDA CONSUMIDA PELA INDÚSTRIA DO USUÁRIO FINAL, %, ÁSIA-PACÍFICO, 2022 VS 2029

- Figura 85:

- VOLUME DE POLIAMIDA (PA) 6 CONSUMIDO, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 86:

- VALOR DA POLIAMIDA (PA) 6 CONSUMIDA, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 87:

- PARTE DE VALOR DA POLIAMIDA (PA) 6 CONSUMIDA PELA INDÚSTRIA DO USUÁRIO FINAL, %, ÁSIA-PACÍFICO, 2022 VS 2029

- Figura 88:

- VOLUME DE POLIAMIDA (PA) 66 CONSUMIDO, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 89:

- VALOR DA POLIAMIDA (PA) 66 CONSUMIDA, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 90:

- PARTE DE VALOR DA POLIAMIDA (PA) 66 CONSUMIDA PELA INDÚSTRIA DO USUÁRIO FINAL, %, ÁSIA-PACÍFICO, 2022 VS 2029

- Figura 91:

- VOLUME DE POLIFTALAMIDA CONSUMIDA, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 92:

- VALOR DA POLIFTALAMIDA CONSUMIDA, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 93:

- PARTE DE VALOR DA POLIFTALAMIDA CONSUMIDA PELA INDÚSTRIA DO USUÁRIO FINAL, %, ÁSIA-PACÍFICO, 2022 VS 2029

- Figura 94:

- VOLUME DE TEREFTALATO DE POLIBUTILENO (PBT) CONSUMO, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 95:

- VALOR DO TEREFTALATO DE POLIBUTILENO (PBT) CONSUMIDO, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 96:

- PARTE DE VALOR DO TEREFTALATO DE POLIBUTILENO (PBT) CONSUMIDO PELA INDÚSTRIA DO USUÁRIO FINAL, %, ÁSIA-PACÍFICO, 2022 VS 2029

- Figura 97:

- VOLUME DE POLICARBONATO (PC) CONSUMIDO, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 98:

- VALOR DO POLICARBONATO (PC) CONSUMIDO, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 99:

- PARTE DE VALOR DO POLICARBONATO (PC) CONSUMIDO PELA INDÚSTRIA DO USUÁRIO FINAL, %, ÁSIA-PACÍFICO, 2022 VS 2029

- Figura 100:

- VOLUME DE POLIÉTER ÉTER CETONA (PEEK) CONSUMIDO, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 101:

- VALOR DE POLIÉTER ÉTER CETONA (PEEK) CONSUMIDA, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 102:

- PARTICIPAÇÃO DE VALOR DA POLIÉTER ÉTER CETONA (PEEK) CONSUMIDA PELA INDÚSTRIA DO USUÁRIO FINAL, %, ÁSIA-PACÍFICO, 2022 VS 2029

- Figura 103:

- VOLUME DE TEREFTALATO DE POLIETILENO (PET) CONSUMO, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 104:

- VALOR DO TEREFTALATO DE POLIETILENO (PET) CONSUMO, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 105:

- PARTE DE VALOR DO TEREFTALATO DE POLIETILENO (PET) CONSUMIDO PELA INDÚSTRIA DO USUÁRIO FINAL, %, ÁSIA-PACÍFICO, 2022 VS 2029

- Figura 106:

- VOLUME DE POLIIMIDA (PI) CONSUMIDA, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 107:

- VALOR DA POLIIMIDA (PI) CONSUMIDA, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 108:

- PARTE DE VALOR DA POLIIMIDA (PI) CONSUMIDA PELA INDÚSTRIA DO USUÁRIO FINAL, %, ÁSIA-PACÍFICO, 2022 VS 2029

- Figura 109:

- VOLUME DE POLIMETIL METACRILATO (PMMA) CONSUMO, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 110:

- VALOR DE POLIMETIL METACRILATO (PMMA) CONSUMIDO, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 111:

- PARTE DE VALOR DO POLIMETIL METACRILATO (PMMA) CONSUMIDO PELA INDÚSTRIA DO USUÁRIO FINAL, %, ÁSIA-PACÍFICO, 2022 VS 2029

- Figura 112:

- VOLUME DE POLIOXIMETILENO (POM) CONSUMIDO, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 113:

- VALOR DE POLIOXIMETILENO (POM) CONSUMIDO, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 114:

- PARTE DE VALOR DO POLIOXIMETILENO (POM) CONSUMIDO PELA INDÚSTRIA DO USUÁRIO FINAL, %, ÁSIA-PACÍFICO, 2022 VS 2029

- Figura 115:

- VOLUME DE COPOLÍMEROS DE ESTIRENO (ABS E SAN) CONSUMIDOS, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 116:

- VALOR DE COPOLÍMEROS DE ESTIRENO (ABS E SAN) CONSUMIDOS, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 117:

- PARTICIPAÇÃO DE VALOR DE COPOLÍMEROS DE ESTIRENO (ABS E SAN) CONSUMIDOS PELA INDÚSTRIA DO USUÁRIO FINAL, %, ÁSIA-PACÍFICO, 2022 VS 2029

- Figura 118:

- VOLUME DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS POR PAÍS, TONELADAS, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 119:

- VALOR DOS PLÁSTICOS DE ENGENHARIA CONSUMIDOS POR PAÍS, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 120:

- PARTICIPAÇÃO DO VOLUME DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS POR PAÍS, %, ÁSIA-PACÍFICO, 2017, 2023 E 2029

- Figura 121:

- PARTE DE VALOR DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS POR PAÍS, %, ÁSIA-PACÍFICO, 2017, 2023 E 2029

- Figura 122:

- VOLUME DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS, TONELADAS, AUSTRÁLIA, 2017 - 2029

- Figura 123:

- VALOR DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS, USD, AUSTRÁLIA, 2017 - 2029

- Figura 124:

- PARTICIPAÇÃO DO VALOR DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS PELA INDÚSTRIA DO USUÁRIO FINAL, %, AUSTRÁLIA, 2022 VS 2029

- Figura 125:

- VOLUME DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS, TONELADAS, CHINA, 2017 - 2029

- Figura 126:

- VALOR DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS, USD, CHINA, 2017 - 2029

- Figura 127:

- PARTICIPAÇÃO DO VALOR DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS PELA INDÚSTRIA DO USUÁRIO FINAL, %, CHINA, 2022 VS 2029

- Figura 128:

- VOLUME DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS, TONELADAS, ÍNDIA, 2017 - 2029

- Figura 129:

- VALOR DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS, USD, ÍNDIA, 2017 - 2029

- Figura 130:

- PARTICIPAÇÃO DO VALOR DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS PELA INDÚSTRIA DO USUÁRIO FINAL, %, ÍNDIA, 2022 VS 2029

- Figura 131:

- VOLUME DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS, TONELADAS, JAPÃO, 2017 - 2029

- Figura 132:

- VALOR DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS, USD, JAPÃO, 2017 - 2029

- Figura 133:

- PARTICIPAÇÃO DO VALOR DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS PELA INDÚSTRIA DO USUÁRIO FINAL, %, JAPÃO, 2022 VS 2029

- Figura 134:

- VOLUME DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS, TONELADAS, MALÁSIA, 2017 - 2029

- Figura 135:

- VALOR DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS, USD, MALÁSIA, 2017 - 2029

- Figura 136:

- PARTICIPAÇÃO DO VALOR DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS PELA INDÚSTRIA DO USUÁRIO FINAL, %, MALÁSIA, 2022 VS 2029

- Figura 137:

- VOLUME DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS, TONELADAS, COREIA DO SUL, 2017 - 2029

- Figura 138:

- VALOR DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS, USD, COREIA DO SUL, 2017 - 2029

- Figura 139:

- PARTICIPAÇÃO DO VALOR DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS PELA INDÚSTRIA DO USUÁRIO FINAL, %, COREIA DO SUL, 2022 VS 2029

- Figura 140:

- VOLUME DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS, TONELADAS, RESTO DA ÁSIA-PACÍFICO, 2017 - 2029

- Figura 141:

- VALOR DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS, USD, RESTO DA ÁSIA-PACÍFICO, 2017 - 2029

- Figura 142:

- PARTICIPAÇÃO DE VALOR DE PLÁSTICOS DE ENGENHARIA CONSUMIDOS PELA INDÚSTRIA DO USUÁRIO FINAL, %, RESTO DA ÁSIA-PACÍFICO, 2022 VS 2029

- Figura 143:

- EMPRESAS MAIS ATIVAS POR NÚMERO DE MOVIMENTOS ESTRATÉGICOS, ÁSIA-PACÍFICO, 2019 - 2021

- Figura 144:

- ESTRATÉGIAS MAIS ADOTADAS, CONTAGEM, ÁSIA-PACÍFICO, 2019 - 2021

- Figura 145:

- PARTICIPAÇÃO DA CAPACIDADE DE PRODUÇÃO DE PLÁSTICOS DE ENGENHARIA PELOS PRINCIPAIS JOGADORES, %, ÁSIA-PACÍFICO, 2022

- Figura 146:

- PARTICIPAÇÃO DA CAPACIDADE DE PRODUÇÃO DE FLUOROPOLÍMERO PELOS PRINCIPAIS JOGADORES, %, ÁSIA-PACÍFICO, 2022

- Figura 147:

- PARTICIPAÇÃO DA CAPACIDADE DE PRODUÇÃO DE POLÍMERO DE CRISTAL LÍQUIDO (LCP) PELOS PRINCIPAIS JOGADORES, %, ÁSIA-PACÍFICO, 2022

- Figura 148:

- PARTICIPAÇÃO DA CAPACIDADE DE PRODUÇÃO DE POLIAMIDA (PA) PELOS PRINCIPAIS JOGADORES, %, ÁSIA-PACÍFICO, 2022

- Figura 149:

- PARTICIPAÇÃO DA CAPACIDADE DE PRODUÇÃO DE TEREFTALATO DE POLIBUTILENO (PBT) PELOS PRINCIPAIS JOGADORES, %, ÁSIA-PACÍFICO, 2022

- Figura 150:

- PARTICIPAÇÃO DA CAPACIDADE DE PRODUÇÃO DE POLICARBONATO (PC) PELOS PRINCIPAIS JOGADORES, %, ÁSIA-PACÍFICO, 2022

- Figura 151:

- PARTICIPAÇÃO DA CAPACIDADE DE PRODUÇÃO DE POLIÉTER ÉTER CETONA (PEEK) PELOS PRINCIPAIS JOGADORES, %, ÁSIA-PACÍFICO, 2022

- Figura 152:

- PARTICIPAÇÃO DA CAPACIDADE DE PRODUÇÃO DE TEREFTALATO DE POLIETILENO (PET) PELOS PRINCIPAIS JOGADORES, %, ÁSIA-PACÍFICO, 2022

- Figura 153:

- PARTICIPAÇÃO DA CAPACIDADE DE PRODUÇÃO DE POLIOXIMETILENO (POM) PELOS PRINCIPAIS JOGADORES, %, ÁSIA-PACÍFICO, 2022

- Figura 154:

- PARTICIPAÇÃO DA CAPACIDADE DE PRODUÇÃO DE COPOLÍMEROS DE ESTIRENO (ABS E SAN) PELOS PRINCIPAIS JOGADORES, %, ÁSIA-PACÍFICO, 2022

Segmentação da indústria de plásticos de engenharia da Ásia-Pacífico

Aeroespacial, Automotivo, Construção Civil, Elétrica e Eletrônica, Industrial e Maquinário, Embalagem são cobertos como segmentos pela Indústria do Usuário Final. Fluoropolímero, polímero de cristal líquido (LCP), poliamida (PA), polibutileno tereftalato (PBT), policarbonato (PC), poliéter éter cetona (PEEK), polietileno tereftalato (PET), poliimida (PI), polimetilmetacrilato (PMMA), polioximetileno (POM), copolímeros de estireno (ABS e SAN) são cobertos como segmentos por tipo de resina. Austrália, China, Índia, Japão, Malásia e Coreia do Sul são cobertos como segmentos por país.

- Os plásticos de engenharia são versáteis, encontrando aplicações em tudo, desde painéis de paredes internas e portas na indústria aeroespacial até embalagens rígidas e flexíveis. O mercado de plásticos de engenharia da Ásia-Pacífico é impulsionado principalmente pelas indústrias de embalagens, elétrica e eletrônica e automotiva. Em 2022, embalagens e eletroeletrônicos representaram aproximadamente 43,80% e 31,32% do volume total do mercado de plásticos de engenharia, respectivamente.

- Em 2020, a receita de consumo combinada de todas as indústrias caiu 6,02% em comparação com o ano anterior devido a perturbações na cadeia de abastecimento global. No entanto, o mercado recuperou em 2021 e continuou a crescer de forma constante, aumentando 7,18% em 2022.

- A indústria de embalagens é a maior indústria de consumo final na região em termos de participação de volume. No entanto, de acordo com dados de receitas, a indústria eléctrica e electrónica detém a maior participação na região devido ao preço relativamente baixo do PET, entre outros plásticos de engenharia, que são amplamente utilizados em aplicações de embalagens. Mudanças significativas na urbanização e na demografia familiar aumentaram a procura de produtos alimentares funcionais, pré-embalados e convenientes. Por exemplo, a produção de embalagens plásticas na Ásia-Pacífico atingiu um volume de 68 milhões de toneladas em 2022, representando 51% do total global.

- A indústria elétrica e eletrônica é o mercado mais promissor, com um CAGR esperado de 8,21% em receita durante o período de previsão (2023-2029). Prevê-se que as receitas de produção de componentes eletrónicos na região atinjam 6,74 biliões de dólares até 2029, impulsionadas pela crescente procura de dispositivos eletrónicos inteligentes, pela crescente procura de veículos elétricos, robôs autónomos e tecnologias de defesa avançadas.

| Indústria de usuários finais | |

| Aeroespacial | |

| Automotivo | |

| Construção e Construção | |

| Elétrica e Eletrônica | |

| Industrial e Máquinas | |

| Embalagem | |

| Outras indústrias de usuários finais |

| Tipo de resina | ||||||||||

| ||||||||||

| Polímero de Cristal Líquido (LCP) | ||||||||||

| ||||||||||

| Tereftalato de Polibutileno (PBT) | ||||||||||

| Policarbonato (PC) | ||||||||||

| Poliéter Éter Cetona (PEEK) | ||||||||||

| Tereftalato de polietileno (PET) | ||||||||||

| Poliimida (PI) | ||||||||||

| Polimetilmetacrilato (PMMA) | ||||||||||

| Polioximetileno (POM) | ||||||||||

| Copolímeros de estireno (ABS e SAN) |

| País | |

| Austrália | |

| China | |

| Índia | |

| Japão | |

| Malásia | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico |

Definição de mercado

- Indústria do usuário final - Embalagem, Elétrica e Eletrônica, Automotiva, Construção e Outros são as indústrias de usuário final consideradas no mercado de plásticos de engenharia.

- Resina - No âmbito do estudo, são considerados o consumo de resinas virgens como Fluoropolímero, Policarbonato, Polietileno Tereftalato, Polibutileno Tereftalato, Polioximetileno, Polimetil Metacrilato, Copolímeros de Estireno, Polímero Cristal Líquido, Poliéter Éter Cetona, Poliimida e Poliamida nas formas primárias. A reciclagem foi fornecida separadamente em seu capítulo individual.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1 Identificar as principais variáveis: As principais variáveis quantificáveis (indústria e externas) pertencentes ao segmento de produto específico e ao país são selecionadas de um grupo de variáveis e fatores relevantes com base em pesquisa documental e revisão da literatura; juntamente com contribuições de especialistas primários. Estas variáveis são ainda confirmadas através de modelos de regressão (sempre que necessário).

- Etapa 2 Construir um modelo de mercado: Para construir uma metodologia de previsão robusta, as variáveis e os fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Através de um processo iterativo, são definidas as variáveis necessárias para a previsão do mercado e o modelo é construído com base nessas variáveis.

- Etapa 3 validar e finalizar: Nesta importante etapa, todos os números de mercado, variáveis e chamadas de analistas são validados através de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em vários níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4 Resultados da pesquisa: Relatórios distribuídos, atribuições de consultoria personalizadas, bancos de dados e plataformas de assinatura