Tamanho do mercado de ônibus elétricos da APAC

| Período de Estudo | 2019 - 2029 |

| Tamanho do mercado (2024) | USD 44.74 bilhões de dólares |

| Tamanho do mercado (2029) | USD 73.88 bilhões de dólares |

| CAGR(2024 - 2029) | 10.55 % |

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | Ásia-Pacífico |

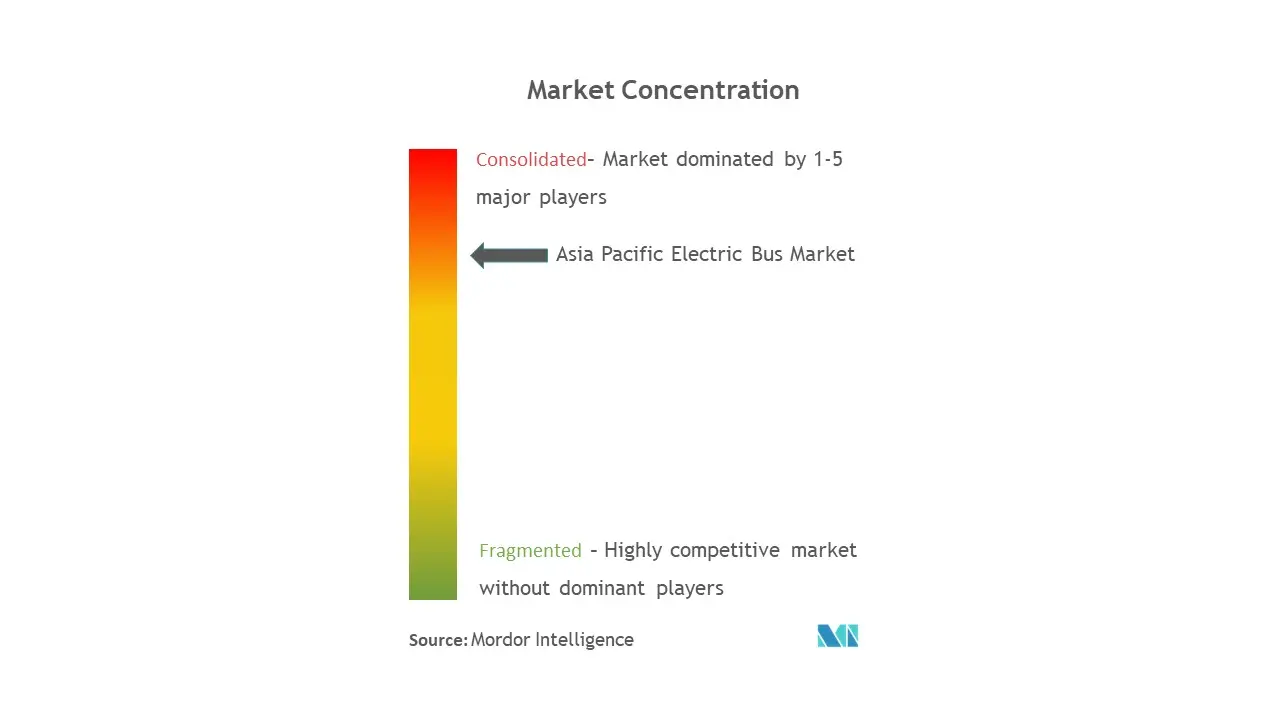

| Concentração de Mercado | Alto |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de ônibus elétricos APAC

O tamanho do mercado de ônibus elétricos Ásia-Pacífico é estimado em US$ 44,74 bilhões em 2024, e deverá atingir US$ 73,88 bilhões até 2029, crescendo a um CAGR de 10,55% durante o período de previsão (2024-2029).

O mercado de ônibus elétricos da Ásia-Pacífico sofreu um grande declínio durante a pandemia COVID-19 devido a paralisações de fabricação, bloqueios e restrições comerciais. Além disso, a queda nas restrições da produção automotiva às viagens em transporte público e a falta de mão de obra impactaram significativamente o mercado. Como os fabricantes automóveis retomaram as operações devido ao aumento constante das vendas de automóveis em países com um número limitado de casos COVID-19, é provável que o mercado se recupere durante o mercado de previsão. Além disso, os fabricantes estão a implementar planos de contingência para mitigar futuras incertezas comerciais e manter a continuidade com clientes nos sectores críticos da indústria automóvel.

No longo prazo, o aumento dos investimentos na capacidade de produção por parte dos principais intervenientes da indústria, bem como várias políticas anunciadas pelos governos da China e da Índia para electrificar completamente o transporte público nos seus respectivos países até 2030, a adopção de normas rigorosas de emissões automóveis como o Bharat Stage As normas na Índia e o anúncio de grandes países como a China, a Índia, o Japão e a Coreia do Sul de proibir as vendas de novos veículos com motor ICE até 2040 estão a criar procura na indústria da eletromobilidade, com um aumento nas vendas de autocarros elétricos na região. O preço de compra mais elevado dos autocarros eléctricos do que os autocarros a diesel/GNC, a falta de infra-estruturas de carregamento e a proeminência dos autocarros a diesel em mercados como o Japão e a ASEAN serão provavelmente as principais restrições ao crescimento dos autocarros eléctricos na Ásia-Pacífico.

Os principais players do mercado estão entrando em novos mercados para atender ao aumento da demanda por ônibus elétricos. Por exemplo, em maio de 2022, a BYD anunciou o lançamento de seus ônibus elétricos no Japão e anunciou a meta de vender 4.000 ônibus elétricos no Japão até 2030. Também em agosto de 2022, CATL e Zhengzhou Yutong Bus Co. 2032.

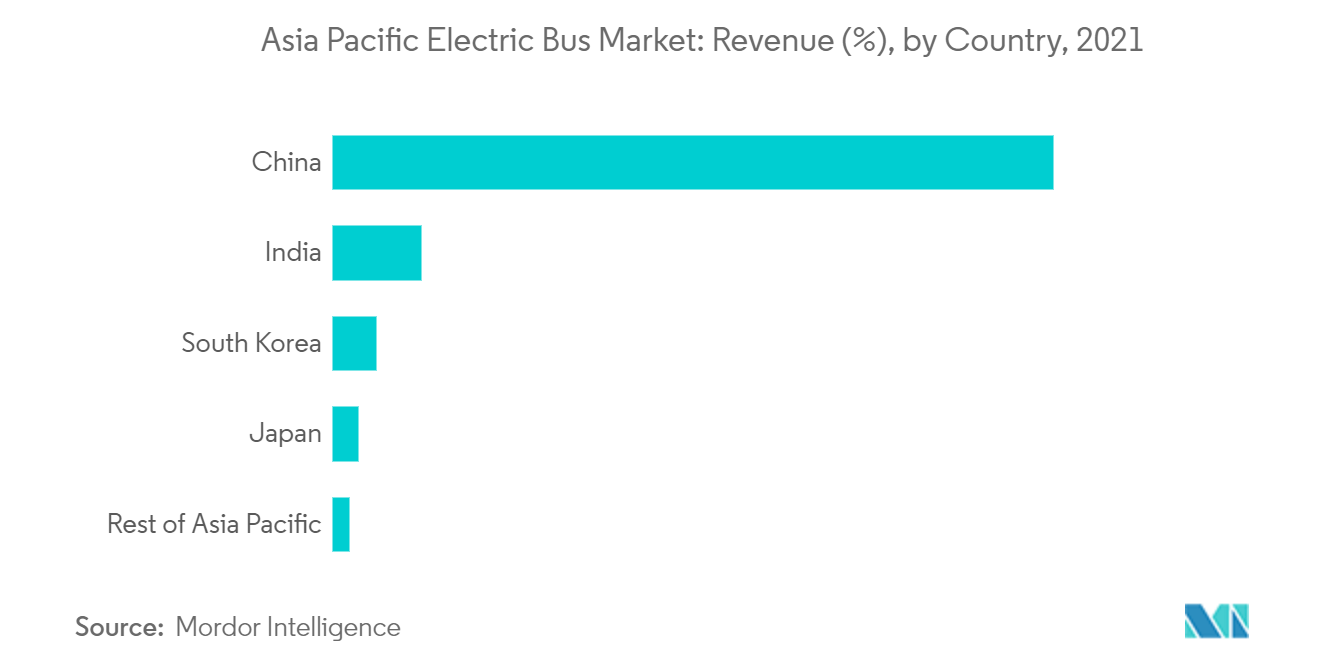

A China é o maior mercado para ônibus elétricos devido à presença de um grande número de fabricantes de ônibus elétricos e ao plano do governo de descarbonizar o transporte público no país antes de 2030. A Índia é o mercado de ônibus elétrico que mais cresce na região, em grande parte devido ao governo iniciativas como a alocação de US$ 10 bilhões para a compra de 50.000 ônibus elétricos para tornar todo o transporte público do país neutro em carbono até 2030. Assim, prevê-se que as vendas de ônibus elétricos na Ásia-Pacífico cresçam a um CAGR saudável devido à confluência dos fatores acima.

Tendências do mercado de ônibus elétricos da APAC

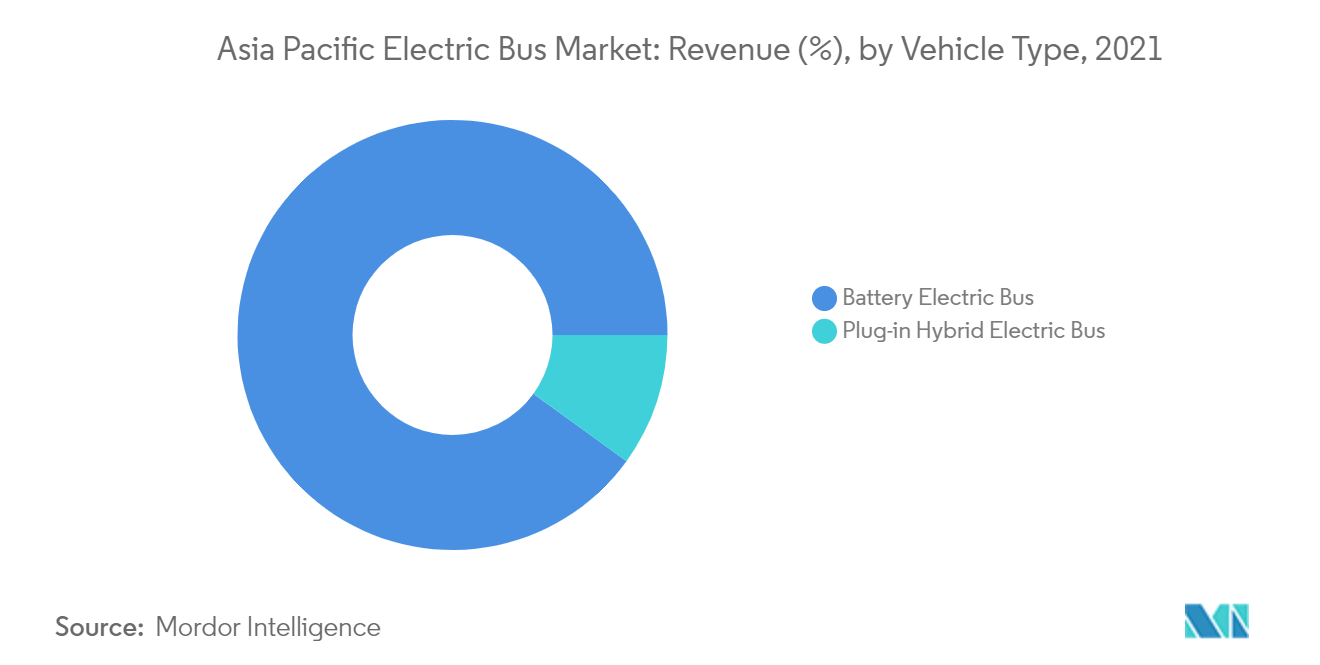

Segmento de ônibus elétricos a bateria desempenhará papel de destaque no mercado

Agências de trânsito em vários países têm promovido significativamente a adoção de ônibus elétricos no transporte público. A taxa de adoção está aumentando na Ásia-Pacífico. De acordo com a UITP, a participação global dos ônibus elétricos entre todas as vendas de ônibus será de 10% em 2021 e deverá ultrapassar 40% da participação de mercado em 2022. Quase 1.245 ônibus elétricos foram vendidos na Índia no ano de 2021, o que equivale a quase 107,5. % de crescimento em relação a 2020.

O subsegmento de ônibus elétricos a bateria contribui com 90% da receita do mercado de ônibus elétricos da Ásia-Pacífico por tipo de veículo porque os ônibus híbridos plug-in ainda estão em um estágio inicial e grandes fabricantes como BYD e Tata Motors Ltd. ônibus. O mercado é impulsionado principalmente por grandes encomendas de ônibus elétricos de operadores municipais. undefinedPor exemplo,.

- Em agosto de 2022, o governo da Índia sancionou 10 mil milhões de dólares para adquirir 50.000 autocarros elétricos até 2030 ao abrigo do CESL. Delhi Transport Corporation (DTC) anunciou adicionar 8.000 ônibus elétricos à sua frota até 2025.

- Em agosto de 2022, a Tata Motors Ltd. também conseguiu um pedido para fornecer 1.180 ônibus elétricos para a West Bengal Transport Corporation (WBTC) sob o CESL.

- Em julho de 2022, a Tata Motors Ltd. ganhou um pedido para fornecer 921 ônibus elétricos da Bengaluru Municipal Transport Corporation (BMTC).

China desempenhará papel fundamental no desenvolvimento do mercado de ônibus elétricos da Ásia-Pacífico

A China é o mercado mais dominante, seguida pela Índia e pela Coreia do Sul. A frota de ônibus elétricos da China representa mais de 98% do total de ônibus elétricos em circulação. A China tem uma frota de mais de 500 mil ônibus elétricos. Esta elevada adoção pode ser atribuída a uma forte estrutura municipal que muitas províncias da China adotaram. Mais de 30 cidades chinesas fizeram planos para atingir 100% de transporte público eletrificado até 2022, incluindo Guangzhou, Zhuhai, Dongguan, Foshan e Zhongshan no Delta do Rio das Pérolas, juntamente com Nanjing, Hangzhou, Shaanxi e Shandong.

Em dezembro de 2021, quase 16.000 ônibus elétricos operavam em Shenzhen, uma das megacidades chinesas. Pequim colocou 11.000 ônibus elétricos em circulação em 2020, superando sua meta inicial de 10.000 ônibus elétricos. Guangzhou encomendou 4.810 ônibus elétricos do fabricante de ônibus elétricos BYD.

Fabricantes chineses como a BYD também começaram a exportar ônibus elétricos. Em agosto de 2022, a Foton ganhou um pedido para entregar 1.022 ônibus elétricos para Santiago, Chile. Em dezembro de 2021, a Olectra Greentech Ltd., em associação com a BYD, anunciou a instalação da maior fábrica de ônibus elétricos da Índia em Hyderabad, com capacidade anual de 10.000 unidades. Em janeiro de 2021, a BYD venceu uma licitação para fornecer 1.002 ônibus elétricos para Bogotá, Colômbia. Assim, espera-se que os fabricantes chineses de autocarros eléctricos aumentem significativamente a sua produção, tanto no mercado interno como no estrangeiro, para satisfazer o aumento da procura. Este fator ampliará o crescimento do mercado durante o período de previsão.

A Índia também está a registar um rápido crescimento nas vendas de autocarros eléctricos devido aos rápidos gastos na aquisição de autocarros eléctricos em grandes lotes para implementar planos como o FAME 2 para aumentar a adopção da electromobilidade no país. Assim, com as empresas garantindo novos pedidos significativos de operadores municipais neste segmento e os fabricantes expandindo a capacidade de fabricação de ônibus elétricos a bateria, espera-se que o mercado cresça ao longo do período de previsão para o segmento de ônibus elétricos a bateria. Por exemplo,.

- Em setembro de 2022, a Olectra Greentech Ltd. garantiu um pedido de 100 ônibus elétricos da Assam State Transport Corporation, na Índia.

- Em setembro de 2022, a Olectra Greentech Ltd. garantiu um pedido de 123 ônibus elétricos da Empresa de Transporte Municipal Thane em Maharashtra, Índia, no valor de INR 185 milhões.

Visão geral da indústria de ônibus elétricos da APAC

O mercado de ônibus elétricos da Ásia-Pacífico está altamente consolidado. O mercado é caracterizado pela presença de players consideravelmente grandes que garantiram contratos de fornecimento de longo prazo com grandes operadores municipais que procuram eletrificar completamente as suas redes de transporte público e reduzir a sua pegada de carbono. Esses players também se envolvem em joint ventures, fusões e aquisições, lançamentos de novos produtos e desenvolvimento de produtos para expandir seus portfólios de marcas e consolidar suas posições no mercado.

Alguns dos principais players do mercado de ônibus elétricos incluem BYD, Tata Motors, Yutong, Switch Mobility (Ashok Leyland), Olectra Greentech Ltd., VE Electro Mobility Ltd., etc. Fabricantes indianos como Ashok Leyland Ltd. para ônibus elétricos que está expandindo rapidamente o mercado. Por exemplo,.

- Em agosto de 2022, a Switch Mobility, de propriedade da Ashok Leyland, revelou o primeiro ônibus elétrico de dois andares com ar condicionado da Índia para o BEST em Mumbai.

- Em agosto de 2022, a Switch Mobility, de propriedade da Ashok Leyland, entregou 75 ônibus urbanos elétricos para a Bengaluru Metropolitan Transport Corporation (BMTC) como parte de um pedido de 300 ônibus.

Líderes de mercado de ônibus elétricos da APAC

-

BYD Auto Co. Ltd.

-

Olectra Greentech Ltd.

-

Tata Motors Ltd.

-

Switch Mobility Ltd.

-

Zhengzhou Yutong Bus Co. Ltd.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de ônibus elétricos APAC

- Em agosto de 2022, a Switch Mobility Ltd., subsidiária da Ashok Leyland, garantiu um pedido para fornecer 200 ônibus elétricos de dois andares com ar condicionado do BEST em Mumbai. Os ônibus de dois andares são da família EiV22 e são alimentados por uma bateria de 231 kWh. Os ônibus substituirão os ônibus de dois andares movidos a combustíveis fósseis existentes na frota BEST.

- Em agosto de 2022, a CAUSIS E-Mobility, parte do Grupo CAUSIS, com sede em Londres, abriu seu escritório em Pune. Em outubro de 2021, a empresa assinou um memorando de entendimento com o governo de Maharashtra para estabelecer sua segunda fábrica de ônibus elétricos na Índia, em Pune. A empresa garantiu um pedido para fornecer 700 ônibus elétricos para o BEST na Índia. A empresa já possui uma fábrica de ônibus elétricos em Jaipur.

- Em maio de 2022, a Olectra Greentech Ltd. garantiu um pedido para fornecer 2.100 ônibus elétricos para o BEST em Mumbai no valor de INR 3.675 milhões.

- Em agosto de 2022, a Switch Mobility Ltd. (Ashok Leyland Ltd.) ganhou um pedido para fornecer 5.000 ônibus elétricos para a empresa de transporte indiana integrada Chalo. O memorando de Ubderstanding foi assinado por um período inicial de três anos e fará com que a Chalo implante ônibus elétricos Switch EiV12 em todas as cidades indianas em que opera.

- Em julho de 2022, a Tata Motors Ltd. conseguiu um pedido de prestígio para fornecer 1.500 ônibus elétricos para a Delhi Transport Corporation (DTC). fornecerá, operará e manterá ônibus elétricos de 12 metros de comprimento construídos na plataforma Starbus por um período de 12 anos sob o contrato assinado com a DTC.

- Em agosto de 2022, a joint venture Volvo Eicher VE Commercial Vehicles Ltd. lançou uma subsidiária separada para ônibus elétricos denominada VE Electro Mobility para levantar capital de investidores e buscar uma expansão agressiva no espaço de eletromobilidade, incluindo ônibus elétricos.

- Em janeiro de 2022, a CRRC Electric, um fabricante chinês de ônibus elétricos, entregou 30 unidades de ônibus elétricos C11 para Seul, na Coreia do Sul. Esses ônibus têm 11 metros de comprimento.

- Em fevereiro de 2022, a Toyota, a Isuzu e a Hino (subsidiária da Toyota) anunciaram o lançamento do seu primeiro ônibus elétrico desenvolvido em conjunto no Japão até 2024.

Relatório de mercado de ônibus elétricos da APAC - Índice

1. INTRODUÇÃO

1.1 Suposições do estudo

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Drivers de mercado

4.2 Restrições de mercado

4.3 Atratividade da Indústria – Análise das Cinco Forças de Porter

4.3.1 Ameaça de novos participantes

4.3.2 Poder de barganha dos compradores/consumidores

4.3.3 Poder de barganha dos fornecedores

4.3.4 Ameaça de produtos substitutos

4.3.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO (Tamanho do mercado em bilhões de dólares)

5.1 Por tipo de veículo

5.1.1 Ônibus elétrico a bateria

5.1.2 Ônibus elétrico híbrido plug-in

5.2 Por fonte de energia

5.2.1 Inversor CC/CA

5.2.2 Conversor CC/CC

5.2.3 Conversor de reforço DC/DC

5.2.4 E-Motor

5.2.5 Carregador CA/CC

5.2.6 Controle de motor

5.3 Por consumidor

5.3.1 Governo

5.3.2 Operadores de frota

5.4 Por país

5.4.1 China

5.4.2 Índia

5.4.3 Japão

5.4.4 Coreia do Sul

5.4.5 Resto da Ásia-Pacífico

6. CENÁRIO COMPETITIVO

6.1 Participação de mercado do fornecedor

6.2 Perfis de empresa

6.2.1 BYD Auto Co. Limited

6.2.2 Tata Motors Limited

6.2.3 Zhongtong Bus Holding Co. Limited

6.2.4 King Long United Automotive Co. Limited

6.2.5 Volvo Group

6.2.6 Anhui Ankai Automobile Industries Co. Limited

6.2.7 Nanjing Jiayuan EV

6.2.8 Ashok Leyland Limited

6.2.9 Scania AB

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de ônibus elétricos APAC

Um ônibus elétrico é um tipo de ônibus que utiliza eletricidade para sua propulsão em vez de qualquer combustível fóssil como diesel ou GNV. O ônibus elétrico usa um motor elétrico que obtém energia de uma bateria recarregável ou células de combustível. Os autocarros eléctricos não emitem emissões, pelo que são classificados como Veículos com Emissão Zero (ZEV) e são elegíveis para uma série de incentivos e benefícios governamentais destinados à promoção de veículos eléctricos.

O mercado de ônibus elétricos da Ásia-Pacífico foi segmentado por tipo de veículo, tipo de fonte de energia, consumidor e país.

Por tipo de veículo, o mercado é segmentado em Ônibus Elétrico a Bateria e Ônibus Híbrido Plug-in. Por tipo de fonte de energia, o mercado é segmentado em Inversor DC/AC, Conversor DC/DC, Conversor Boost DC/DC, E-Motor, Carregador AC/DC e Controlador de Motor.

Por consumidor, o mercado é segmentado em Governo e Operadores de Frotas. Por país, o mercado é segmentado em China, Índia, Japão, Coreia do Sul e Resto da Ásia-Pacífico. Para cada segmento, o dimensionamento e a previsão do mercado foram feitos com base no valor (US$ bilhões).

| Por tipo de veículo | ||

| ||

|

| Por fonte de energia | ||

| ||

| ||

| ||

| ||

| ||

|

| Por consumidor | ||

| ||

|

| Por país | ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de ônibus elétricos APAC

Qual é o tamanho do mercado de ônibus elétricos da Ásia-Pacífico?

O tamanho do mercado de ônibus elétricos da Ásia-Pacífico deverá atingir US$ 44,74 bilhões em 2024 e crescer a um CAGR de 10,55% para atingir US$ 73,88 bilhões até 2029.

Qual é o tamanho atual do mercado de ônibus elétricos da Ásia-Pacífico?

Em 2024, o tamanho do mercado de ônibus elétricos da Ásia-Pacífico deverá atingir US$ 44,74 bilhões.

Quem são os principais atores do mercado de ônibus elétricos da Ásia-Pacífico?

BYD Auto Co. Ltd., Olectra Greentech Ltd., Tata Motors Ltd., Switch Mobility Ltd., Zhengzhou Yutong Bus Co. Ltd. são as principais empresas que operam no mercado de ônibus elétricos da Ásia-Pacífico.

Qual é a região que mais cresce no mercado de ônibus elétricos da Ásia-Pacífico?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de ônibus elétricos da Ásia-Pacífico?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de ônibus elétricos da Ásia-Pacífico.

Que anos esse mercado de ônibus elétricos da Ásia-Pacífico cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de ônibus elétricos da Ásia-Pacífico foi estimado em US$ 40,47 bilhões. O relatório abrange o tamanho histórico do mercado de ônibus elétricos da Ásia-Pacífico para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de ônibus elétricos da Ásia-Pacífico para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria de Ônibus Elétricos da Ásia-Pacífico

Estatísticas para a participação de mercado de ônibus elétricos da Ásia-Pacífico em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do ônibus elétrico Ásia-Pacífico inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.