Análise de mercado de equipamentos de diagnóstico por imagem APAC

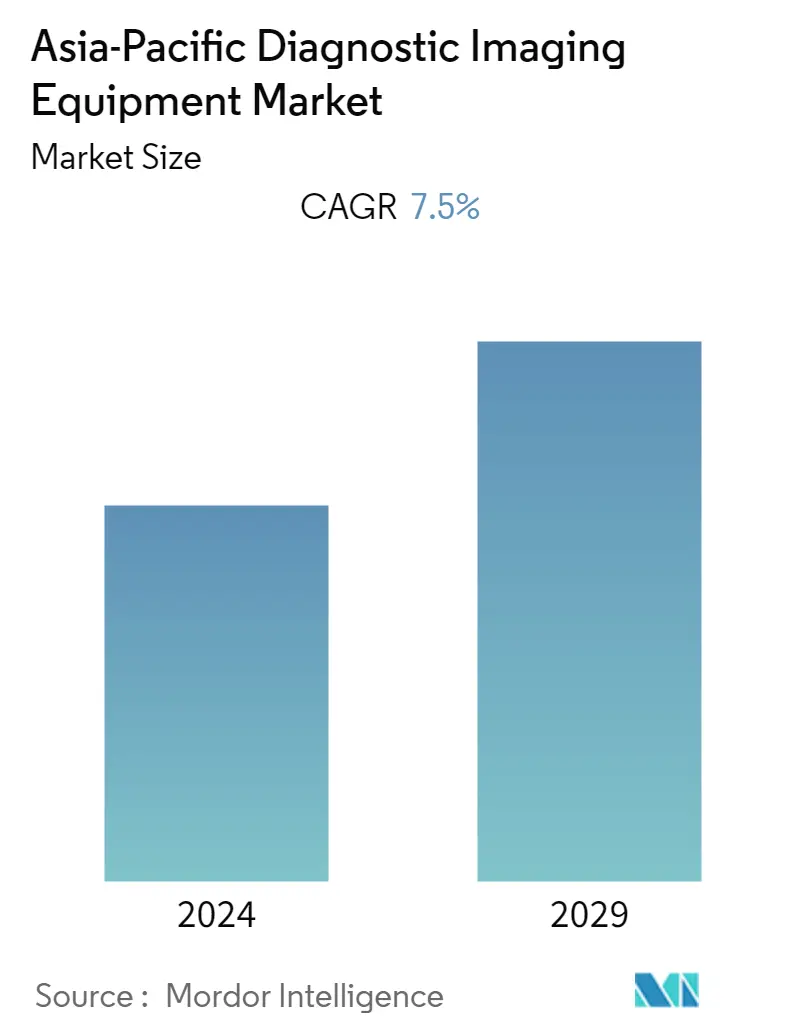

Nos próximos anos, espera-se que o mercado de equipamentos de diagnóstico por imagem da Ásia-Pacífico cresça a um CAGR de 7,5%.

A epidemia de COVID-19 causou vários problemas significativos ao sector da saúde. Uma vez que a maioria das terapias crónicas foram consideradas não urgentes durante a pandemia de COVID-19, todos os tratamentos ambulatórios foram adiados ou restringidos para diminuir o perigo de transmissão viral. A imagem pulmonar, no entanto, tornou-se um componente significativo dos diagnósticos de COVID-19 com o surgimento da infecção, pois ajudou a determinar a gravidade da doença na população afetada. De acordo com um estudo publicado no Indian Journal of Radiology and Imaging em janeiro de 2021, a radiografia torácica portátil tornou-se uma técnica popular para avaliar rapidamente o grau de envolvimento pulmonar na pneumonia por COVID-19 em pacientes sintomáticos hospitalizados e calcular a sua progressão. Com isso, o uso de diagnóstico por imagem cresceu durante a COVID-19 e teve influência favorável no mercado. Porém, atualmente, o mercado atingiu sua natureza pré-pandêmica em termos de procedimentos de diagnóstico por imagem e deverá testemunhar um forte crescimento nos próximos anos.

Fatores como o aumento da prevalência de doenças crônicas, os avanços tecnológicos nas modalidades de imagem e a crescente necessidade de diagnóstico precoce estão impulsionando o mercado.

Há uma carga crescente de doenças crônicas potencialmente fatais nos países asiáticos, que é um dos principais fatores responsáveis pelo crescimento do mercado na região. Por exemplo, um artigo de investigação do Instituto Nacional de Saúde publicado em agosto de 2021 destacou no seu trabalho de investigação que tanto a prevalência como a incidência de insuficiência cardíaca (IC) aumentam com o aumento da idade e que a IC representa um fardo considerável para os sistemas de saúde na China. Assim, espera-se que o fardo das doenças cardiovasculares entre as populações-alvo nos países da região Ásia-Pacífico exija a disponibilidade de produtos de diagnóstico por imagem para diagnóstico e tratamento de doenças. Como resultado, espera-se que contribua para o crescimento do mercado.

Além disso, com a inovação tecnológica na área, espera-se que muitos produtos sejam lançados ao longo do período de previsão, o que também poderá impactar positivamente o crescimento do mercado. Por exemplo, em abril de 2022, a Wipro GE Healthcare anunciou o lançamento de uma solução inovadora de imagem totalmente desenvolvida e produzida na Índia. De acordo com a missão da Atma Nirbhar Bharat, a solução de imagem, o scanner Revolution Aspire CT (tomografia computadorizada), foi produzida na recém-inaugurada unidade de fabricação de dispositivos médicos da Wipro GE. Com o lançamento destes novos dispositivos de imagem nos países asiáticos, espera-se que o mercado analisado cresça rapidamente nos próximos anos.

Porém, o alto custo dos instrumentos e a falta de radiologistas qualificados têm impedido o crescimento deste mercado.

Tendências de mercado de equipamentos de diagnóstico por imagem da APAC

Espera-se que o segmento de oncologia testemunhe um crescimento saudável nos próximos anos

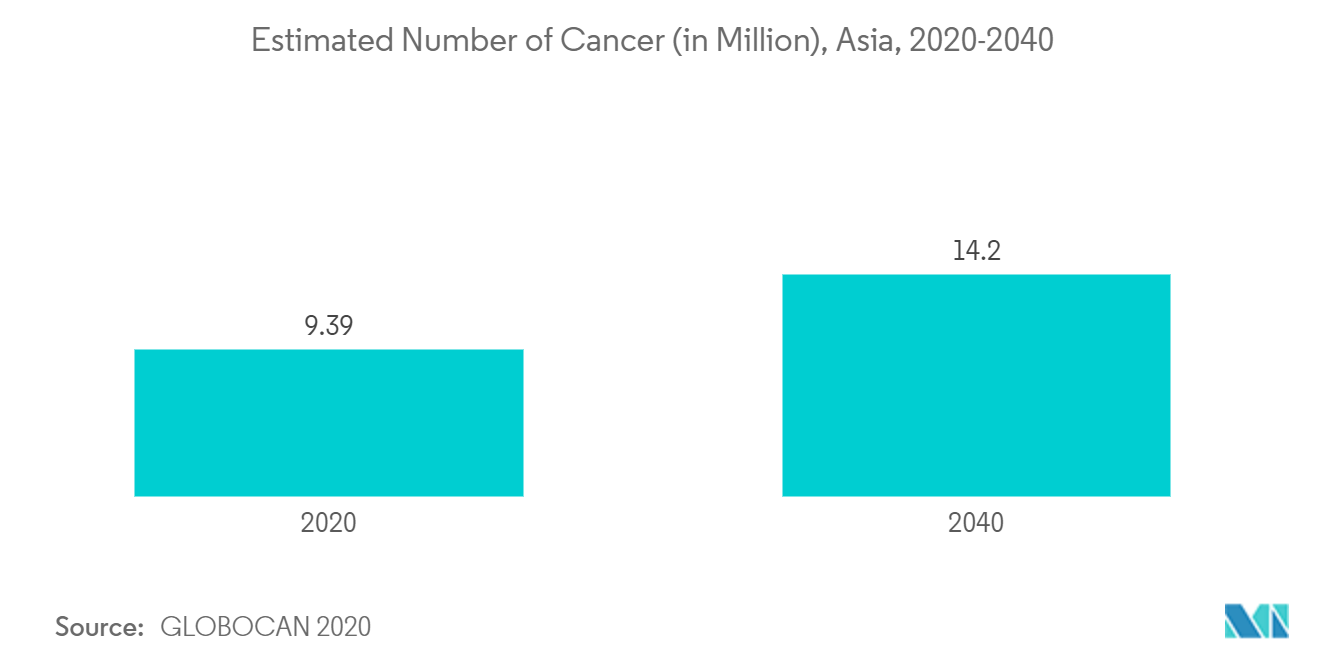

Prevê-se que a oncologia tenha um desenvolvimento considerável no país devido ao aumento da incidência de câncer e aos avanços técnicos na área de diagnóstico por imagem. De acordo com estatísticas publicadas pelo Observatório Global do Câncer (Globocan) em 2021, houve uma estimativa de 206,60 milhões de casos prevalentes de câncer em cinco anos para todos os tipos de câncer em ambos os sexos na Ásia durante o ano de 2020. Também foi relatado que existem 9,73 milhões de casos prevalentes em cinco anos de todos os tipos de câncer em homens e cerca de 10,86 milhões de casos em mulheres no mesmo ano. Uma prevalência tão alta de câncer na região está gerando a necessidade de diagnóstico precoce do câncer e, assim, impulsionando o crescimento do mercado.

Vários players importantes do mercado com foco em pesquisa e desenvolvimento de imagens diagnósticas na Ásia-Pacífico também estão auxiliando o crescimento do mercado. Por exemplo, em agosto de 2021, a Concord Medical Services Holdings Limited, que opera uma extensa rede de centros de radioterapia e diagnóstico por imagem na China, relatou um investimento de 400,0 milhões de RMB (62,2 milhões de dólares) na subsidiária da Concord Medical, Meizhong Jiahe Medical Science Technology Além disso, em abril de 2022, a Fujitsu e o Southern Tohoku General Hospital relataram o lançamento de um projeto de pesquisa conjunto com a Fujitsu Japan Limited e a FCOM Corporation sobre uma tecnologia de IA para a detecção precoce de câncer de pâncreas a partir de tomografia computadorizada ( tomografia computadorizada) sem agentes de contraste (tomografia computadorizada sem contraste).

Assim, espera-se que o aumento da prevalência do cancro e a implementação de novas tecnologias, juntamente com atividades de investigação e desenvolvimento, ajudem este segmento a registar um crescimento notável.

Espera-se que a China detenha uma participação significativa no mercado e faça o mesmo no período de previsão

Espera-se que a China cresça rapidamente porque as doenças crónicas estão a tornar-se mais comuns, o número de pessoas idosas está a crescer e estão a ser utilizados equipamentos de imagiologia médica mais avançados.

Cada vez mais novos produtos estão sendo lançados e mais dinheiro está sendo arrecadado por empresas chinesas de diagnóstico por imagem. Por exemplo, em agosto de 2022, a United Imaging Healthcare de Xangai levantou US$ 1,6 bilhão no primeiro dia de sua oferta pública inicial como empresa pública. Com o enorme montante arrecadado pela United Imaging Healthcare de Xangai, acredita-se que a empresa investirá uma quantia significativa em tecnologias inovadoras, expansão de mercado ou lançamento de novos produtos, o que acabará por contribuir para o crescimento do mercado nos próximos anos.

Além disso, estão previstas novas instalações para entrarem em funcionamento nos próximos anos na China, o que impulsionará o crescimento do mercado. Por exemplo, a Universidade de Pequim anunciou em novembro de 2022 que o Centro Nacional de Imagens Biomédicas, com sede em Pequim, será inaugurado no início de 2023, com uma área de construção de 66.667 pés quadrados. A Universidade de Pequim também afirmou que foram investidos 237,33 milhões de dólares neste projeto. Assim, com investimentos tão grandes em instalações de imagens médicas, o mercado de equipamentos de diagnóstico por imagem crescerá significativamente durante o período de previsão na China.

Além disso, a Mindray, líder global no desenvolvimento e fornecimento de dispositivos e soluções médicas, anunciou o lançamento de suas novas soluções de imagem geral, saúde feminina e ultrassom cardiológico em maio de 2021. A empresa chinesa Mindray, com o lançamento de General Imaging Solutions , está contribuindo para o crescimento do mercado de diagnóstico por imagem no país.

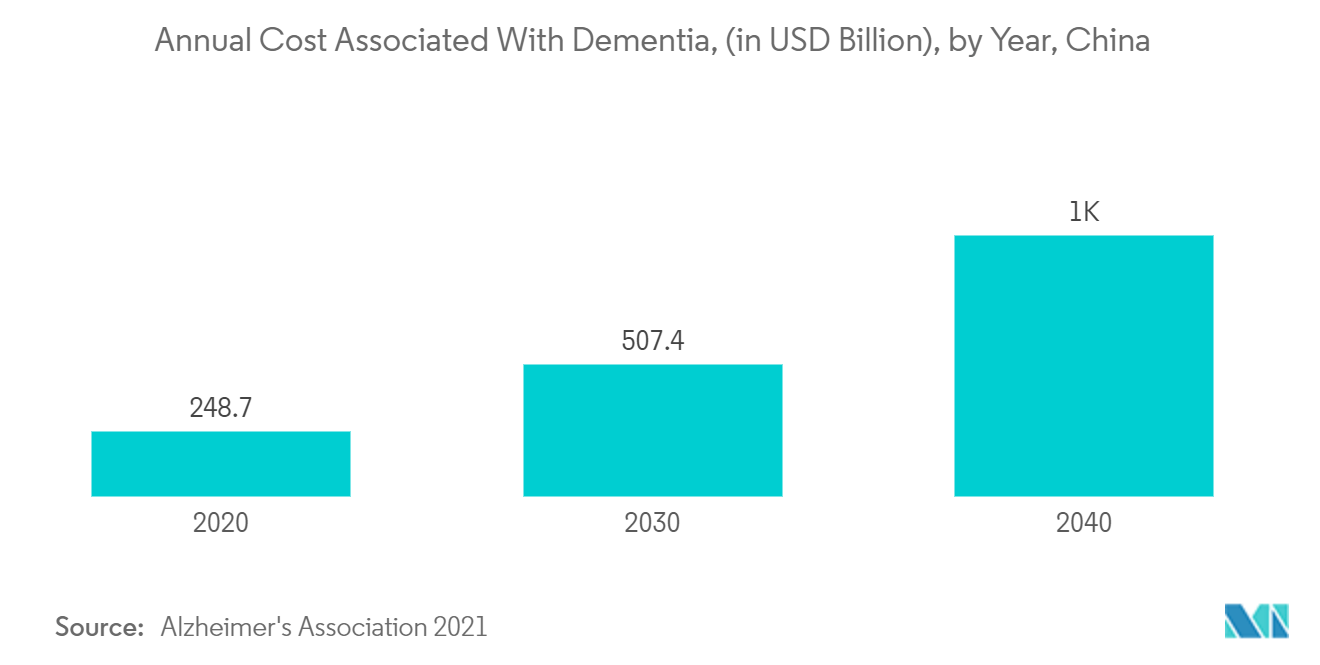

Além disso, o fardo crescente das condições neurológicas na China está associado à elevada procura de diagnóstico por imagem. Por exemplo, dados da Associação de Alzheimer publicados em Novembro de 2021 afirmaram que o custo associado à demência está a aumentar na China e que a doença representa um fardo significativo para o sistema de saúde do país.

Assim, devido ao crescente número de geriatria na China, o aumento do investimento em diagnóstico por imagem e o lançamento de novos produtos são alguns dos fatores cruciais responsáveis pelo crescimento do mercado.

Visão geral da indústria de equipamentos de diagnóstico por imagem da APAC

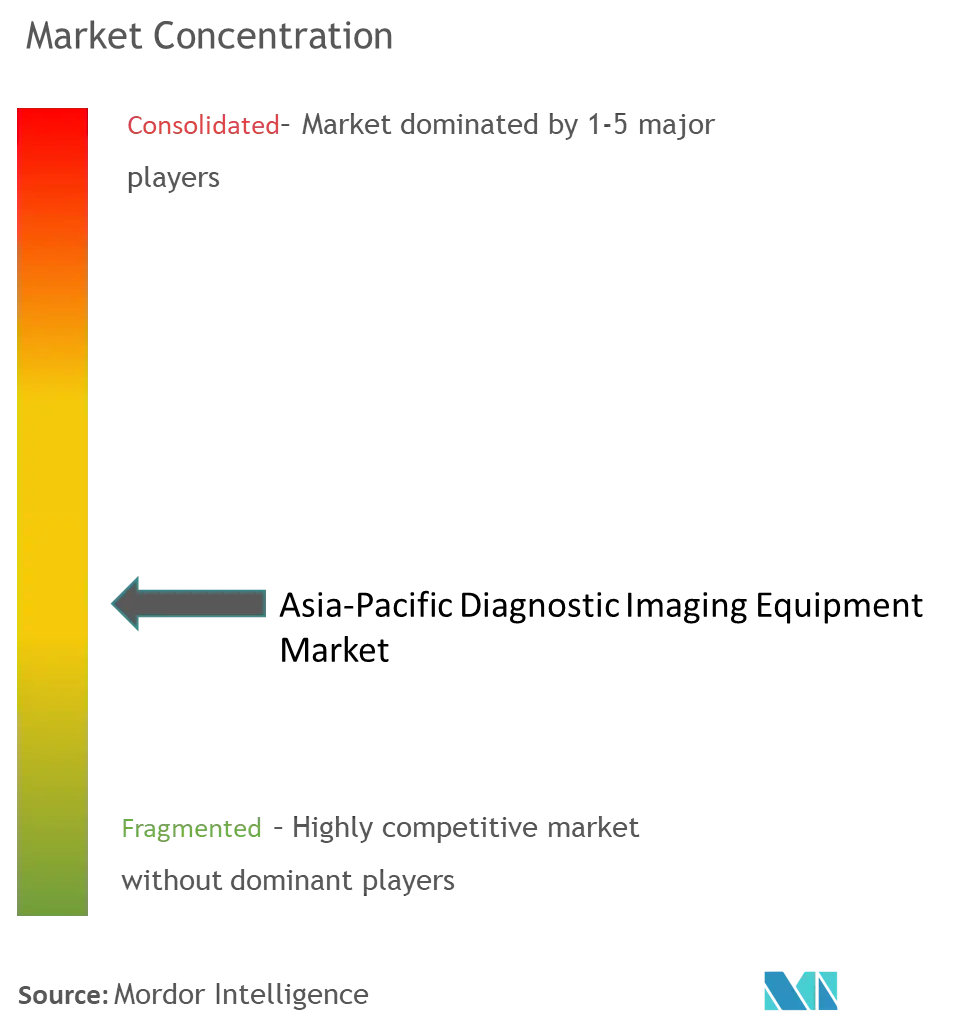

Os principais players do mercado de equipamentos de diagnóstico por imagem da Ásia-Pacífico incluem Carestream Health, Fujifilm Holdings Corporation, GE Healthcare, Hitachi Medical Corporation, Hologic, Inc., Koninklijke Philips NV, Shimadzu Corporation, Siemens AG, Canon Medical Systems Corporation e Shanghai United Imaging Healthcare Co., Ltd., entre outros. Os principais fornecedores do mercado estão lançando equipamentos avançados de diagnóstico por imagem. Estas empresas também estiveram envolvidas na aquisição de empresas de saúde relacionadas, a fim de melhorar o seu portfólio de produtos, presença geográfica e crescimento.

Líderes de mercado de equipamentos de diagnóstico por imagem da APAC

Carestream Health

Fujifilm Holdings Corporation

Hologic, Inc

Koninklijke Philips N.V.

GE Healthcare

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de equipamentos de diagnóstico por imagem da APAC

- Outubro de 2022 Luxonus Inc. recebeu aprovação para comercializar seu sistema de imagem fotoacústica 3D no Japão.

- Fevereiro de 2022 A Siemens Healthineers e a Universal Medical Imaging assinaram um acordo de colaboração estratégica para ajudar as instalações de cuidados de saúde primários na China a melhorar a precisão do seu rastreio de imagens e diagnóstico de doenças utilizando ferramentas de diagnóstico por imagem de última geração e equipamento de assistente de digitalização remota da Siemens Healthineers e do local especialistas em imagens médicas da Universal Medical Imaging.

Segmentação da indústria de equipamentos de diagnóstico por imagem APAC

De acordo com o escopo do relatório, o diagnóstico por imagem é utilizado para obter imagens da estrutura interna do corpo humano por meio de radiação eletromagnética para um diagnóstico preciso do paciente. O diagnóstico por imagem usa radiação para diagnosticar e tratar doenças. O mercado de equipamentos de diagnóstico por imagem da Ásia-Pacífico é segmentado por produto (ressonância magnética, tomografia computadorizada, ultrassom, raio-X, imagem nuclear, fluoroscopia e mamografia), aplicação (cardiologia, oncologia, neurologia, ortopedia, gastroenterologia, ginecologia, outras aplicações) , usuário final (hospitais, centros de diagnóstico, outros) e geografia (China, Japão, Índia, Austrália, Coreia do Sul, Resto da Ásia-Pacífico). O relatório oferece o valor (em milhões de dólares) para os segmentos acima.

| ressonância magnética | Sistemas de ressonância magnética de campo baixo e médio (<1,5 T) |

| Sistemas de ressonância magnética de alto campo (1,5-3 T) | |

| Sistemas de ressonância magnética de campo muito alto e ultra alto (3T e mais) | |

| Tomografia Computadorizada | Scanners de baixo custo (~16 fatias) |

| Scanners de médio alcance (~64 fatias) | |

| Scanners de última geração (128 fatias e mais) | |

| Ultrassom | Ultrassom 2D |

| Ultrassom 3D | |

| Outros tipos de ultrassom | |

| Raio X | Sistemas Analógicos |

| Sistemas Digitais | |

| Imagem Nuclear | Tomografia por Emissão de Pósitrons (PET) |

| Tomografia Computadorizada por Emissão de Fóton Único (SPECT) | |

| Fluoroscopia | |

| Mamografia |

| Cardiologia |

| Oncologia |

| Neurologia |

| Ortopedia |

| Gastroenterologia |

| Ginecologia |

| Outras aplicações |

| Hospital |

| Centros de diagnóstico |

| Outros usuários finais |

| China |

| Japão |

| Índia |

| Austrália |

| Coreia do Sul |

| Resto da Ásia-Pacífico |

| Por Modalidade | ressonância magnética | Sistemas de ressonância magnética de campo baixo e médio (<1,5 T) |

| Sistemas de ressonância magnética de alto campo (1,5-3 T) | ||

| Sistemas de ressonância magnética de campo muito alto e ultra alto (3T e mais) | ||

| Tomografia Computadorizada | Scanners de baixo custo (~16 fatias) | |

| Scanners de médio alcance (~64 fatias) | ||

| Scanners de última geração (128 fatias e mais) | ||

| Ultrassom | Ultrassom 2D | |

| Ultrassom 3D | ||

| Outros tipos de ultrassom | ||

| Raio X | Sistemas Analógicos | |

| Sistemas Digitais | ||

| Imagem Nuclear | Tomografia por Emissão de Pósitrons (PET) | |

| Tomografia Computadorizada por Emissão de Fóton Único (SPECT) | ||

| Fluoroscopia | ||

| Mamografia | ||

| Por aplicativo | Cardiologia | |

| Oncologia | ||

| Neurologia | ||

| Ortopedia | ||

| Gastroenterologia | ||

| Ginecologia | ||

| Outras aplicações | ||

| Por usuário final | Hospital | |

| Centros de diagnóstico | ||

| Outros usuários finais | ||

| Geografia | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

Perguntas frequentes sobre pesquisa de mercado de equipamentos de diagnóstico por imagem da APAC

Qual é o tamanho atual do mercado de equipamentos de diagnóstico por imagem da Ásia-Pacífico?

O mercado Ásia-Pacífico de equipamentos de diagnóstico por imagem deverá registrar um CAGR de 7,5% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de equipamentos de diagnóstico por imagem da Ásia-Pacífico?

Carestream Health, Fujifilm Holdings Corporation, Hologic, Inc, Koninklijke Philips N.V., GE Healthcare são as principais empresas que operam no mercado de equipamentos de diagnóstico por imagem da Ásia-Pacífico.

Que anos abrange este mercado de equipamentos de diagnóstico por imagem da Ásia-Pacífico?

O relatório abrange o tamanho histórico do mercado de equipamentos de diagnóstico por imagem da Ásia-Pacífico para anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de equipamentos de diagnóstico por imagem da Ásia-Pacífico para anos 2024, 2025, 2026, 2027 , 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Equipamentos de Diagnóstico por Imagem da Ásia-Pacífico

Estatísticas para a participação de mercado de equipamentos de imagem de diagnóstico da Ásia-Pacífico em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do equipamento de diagnóstico por imagem da Ásia-Pacífico inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.