Tamanho do mercado de combustível de bunker da APAC

| Período de Estudo | 2020 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Período de Dados Históricos | 2020 - 2022 |

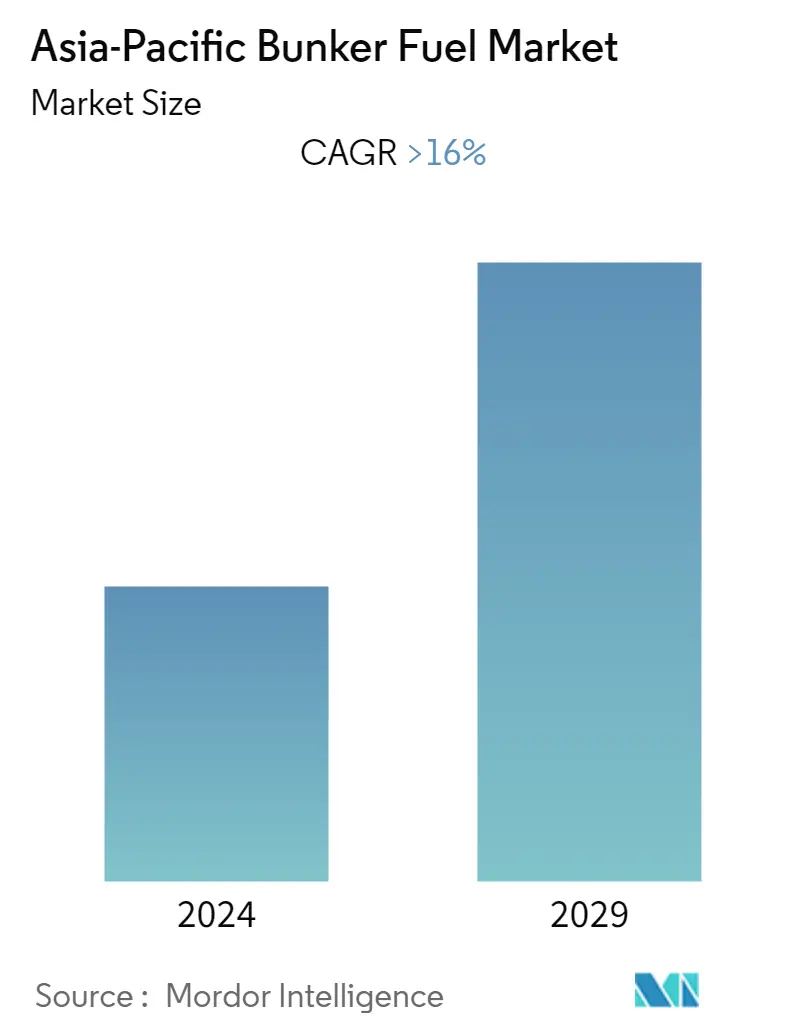

| CAGR | > 16.00 % |

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de combustível de bunker da APAC

Espera-se que o mercado de combustível de bunker na Ásia-Pacífico cresça no CAGR de mais de 16% durante o período de previsão de 2020-2025. A preferência crescente de navios baseados em GNL e o crescente comércio de GNL estão entre os factores significativos que impulsionam a procura de combustíveis de bancas na Ásia-Pacífico durante o período de previsão. Além disso, com a restrição imposta ao HSFO, pós-2020, espera-se que o VLSFO crie uma procura de mercado significativa. No entanto, o recente surto de COVID-19 afetou significativamente o consumo de combustível de bancas. Com o encerramento dos movimentos comerciais internacionais e nacionais para conter a propagação do vírus, espera-se que a procura de combustível de bancas diminua durante a pandemia.

- Com a intervenção da IMO, espera-se que a participação do óleo combustível com muito baixo teor de enxofre (VLSFO) aumente, substituindo o óleo combustível com alto teor de enxofre no período de previsão.

- Espera-se que o óleo combustível com baixo teor de enxofre e o GNL criem amplas oportunidades para os participantes do mercado. Devido à crescente preocupação ambiental, a demanda por combustíveis mais limpos está aumentando.

- A China é um dos maiores exportadores globais e lidera o mercado de combustível de bunker na região. Com o crescimento esperado no comércio, é provável que o país continue a dominar durante o período de previsão.

Tendências do mercado de combustível de bunker da APAC

VLSFO testemunhará crescimento significativo

- O combustível marítimo contendo menos de 0,5% de enxofre é geralmente denominado óleo combustível com muito baixo teor de enxofre. A partir de 1º de janeiro de 2020, o HSFO só poderá ser utilizado em navios que possuam depuradores instalados para reduzir as emissões, o que impulsionará a demanda do VLSFO.

- Espera-se que a maior parte do mercado de combustível de bunker com alto teor de enxofre (HSFO) seja em breve substituída por alternativas com baixo teor de enxofre. A maior parte do VLSFO disponível no mercado é misturada a partir de componentes residuais e destilados, que são misturados com vários cortadores de enxofre e viscosidade variados para criar um produto de acordo com as especificações.

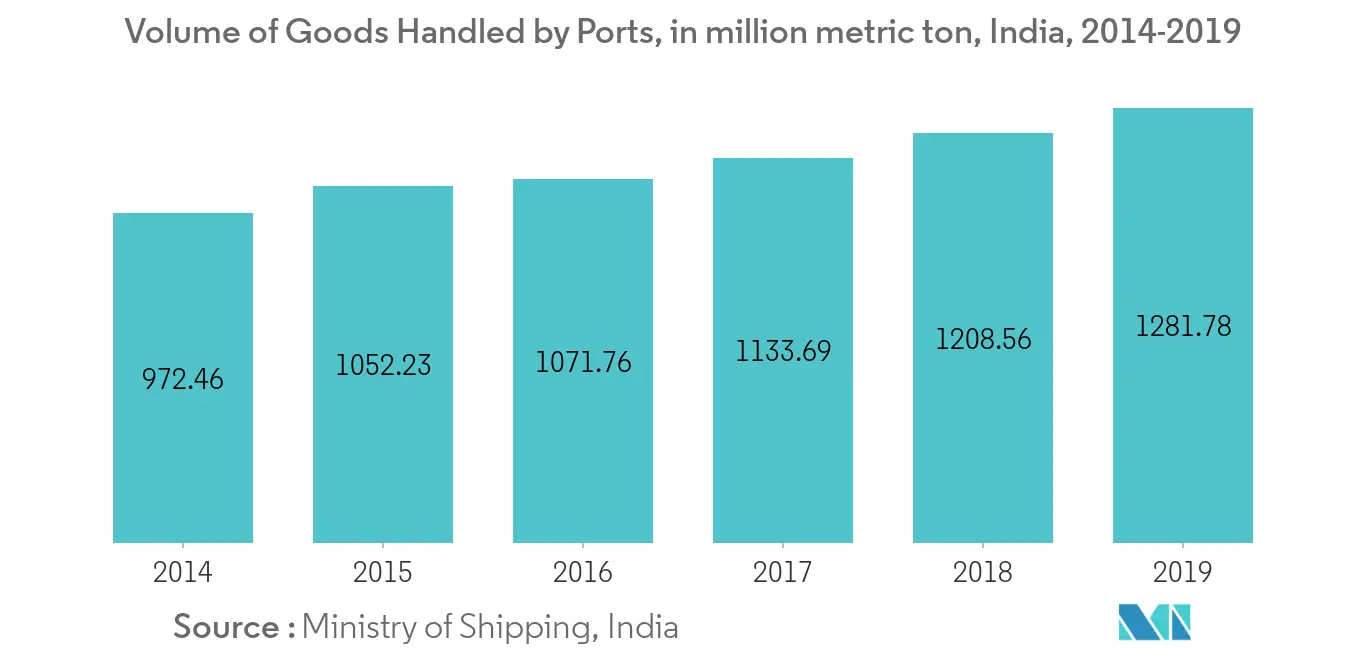

- A Índia é um dos principais mercados comerciais que testemunha um crescimento contínuo no volume de mercadorias movimentadas nos portos. Em 2019, o país reportou 1.281 milhões de toneladas métricas de produtos através de diferentes portos. Após a pandemia, o mercado provavelmente aumentará a demanda por VLSFO.

- Na Índia, para satisfazer a procura de VLSFO, a Indian Oil Corp. declarou a sua ambição de produzir um milhão de toneladas métricas de óleo combustível com muito baixo teor de enxofre, conforme conformidade com a IMO, em 2020.

- A procura de VLSFO diminuiu após Janeiro de 2020 devido a perturbações na cadeia de abastecimento global, a uma diminuição na procura de bens e produtos em geral, à implementação de bloqueios na maioria dos países e a um abrandamento económico global.

- A necessidade de VLSFO deverá recuperar significativamente após meados de 2021. Após 2020, espera-se que a procura aumente devido à abertura de todas as rotas comerciais e ao aumento relativo dos preços.

China dominará o mercado

- A China é o maior exportador e o segundo maior importador da mercadoria em valor. As principais exportações da China são máquinas e equipamentos mecânicos e elétricos, produtos automotivos, incluindo peças de veículos, produtos químicos e plásticos, artigos de ferro e aço e móveis, entre outros.

- Entre 2016 e 2018, as exportações chinesas aumentaram de 2,12 biliões de dólares para 2,5 biliões de dólares, impulsionadas principalmente por um aumento nas importações provenientes dos EUA e do Japão. As exportações chinesas para os Estados Unidos e o Japão aumentaram 23,6% e 13,74%, respectivamente, durante 2016-2018.

- Com a crescente procura de energia, especialmente em países como a China e a Índia, é provável que o comércio de petróleo bruto e gás natural aumente durante o período de previsão, o que, por sua vez, deverá aumentar a procura de navios-tanque.

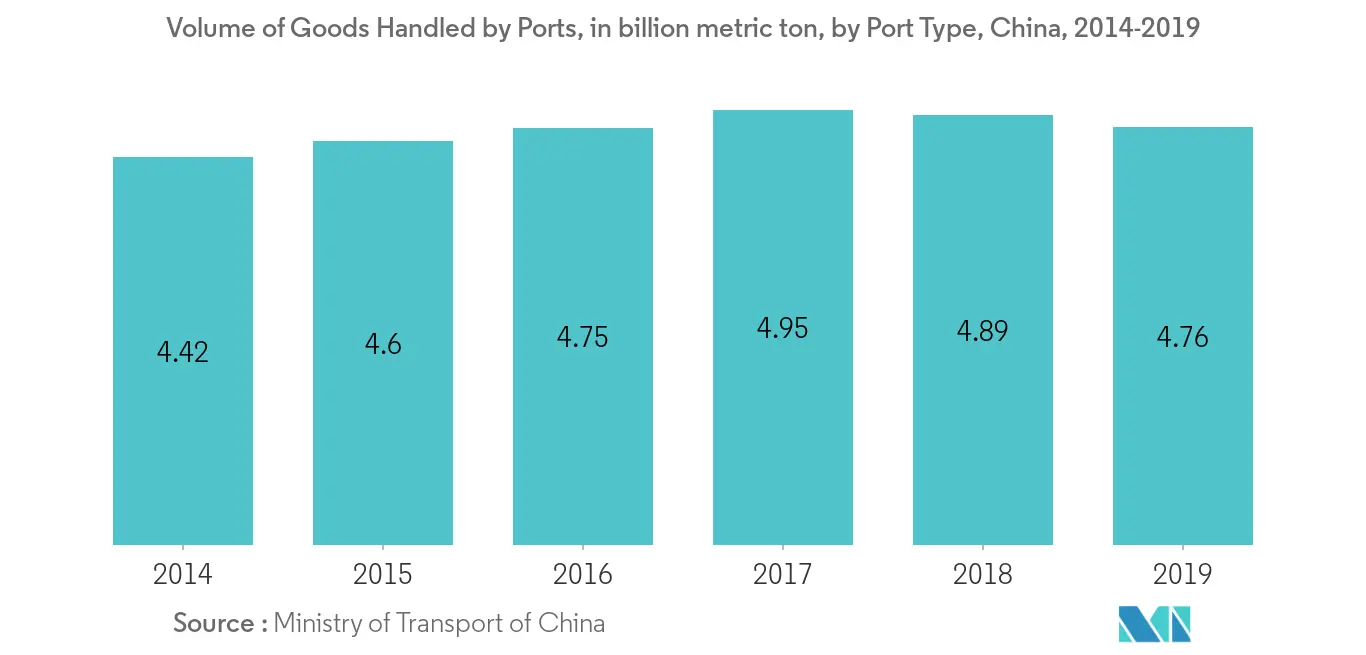

- Apesar de um ligeiro declínio no volume de mercadorias movimentadas pelos portos fluviais e costeiros em 2019, a China geriu mais de 13,5 mil milhões de toneladas métricas de produtos. Com grande exportação e

- Contudo, a frota do país regista uma situação de drástica desaceleração e excesso de oferta. Durante o primeiro trimestre de 2020, o volume de contentores nos principais portos chineses diminuiu 8,9% em comparação com 2019. A queda mais significativa no tráfego foi registada pela rota China-EUA e pela rota China-Japão/Coreia do Sul.

- Além disso, a tensão comercial começou entre os Estados Unidos e a China em 2018 devido ao estabelecimento de tarifas elevadas e outras barreiras comerciais, o que deverá restringir o mercado. Além disso, o COVID-19 está empurrando ainda mais o mercado para baixo, restringindo o crescimento do mercado.

Visão geral da indústria de combustível de bunker da APAC

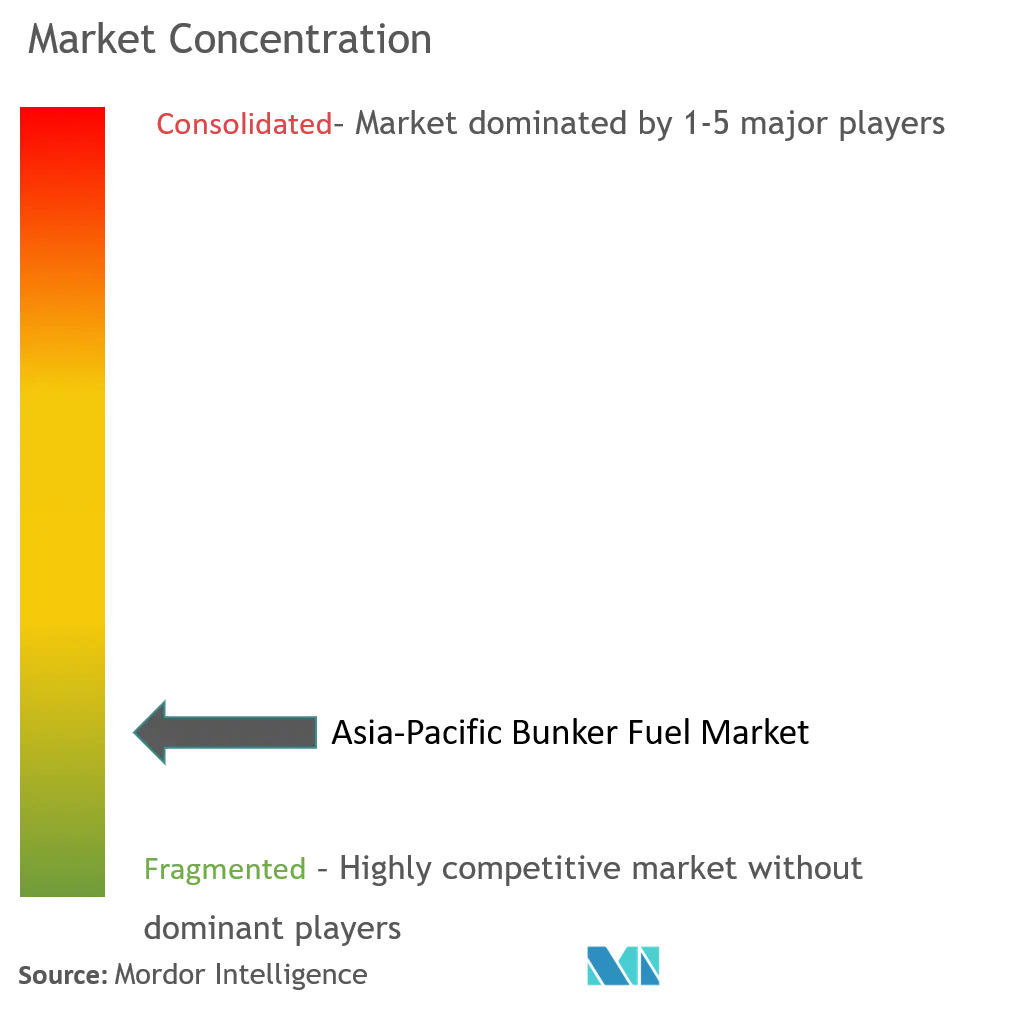

O mercado de combustível de bunker da Ásia-Pacífico está moderadamente fragmentado. Algumas das principais empresas incluem China COSCO Holdings Company Limited, Ocean Network Express Pte Ltd, Indian Oil Corporation Limited, Chimbusco Pan Nation Petro-Chemical Co., Ltd, BP Sinopec Marine Fuels Pte Ltd.

Líderes de mercado de combustível de bunker da APAC

-

China COSCO Holdings Company Limited

-

Ocean Network Express PTE Ltd

-

Indian Oil Corporation Limited

-

Chimbusco Pan Nation Petro-Chemical Co.,Ltd

-

BP Sinopec Marine Fuels Pte Ltd

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Relatório de Mercado de Combustível Bunker da APAC – Índice

-

1. INTRODUÇÃO

-

1.1 Abrangência do estudo

-

1.2 Definição de mercado

-

1.3 Suposições do estudo

-

-

2. METODOLOGIA DE PESQUISA

-

3. SUMÁRIO EXECUTIVO

-

4. VISÃO GERAL DO MERCADO

-

4.1 Introdução

-

4.2 Tamanho do mercado e previsão de demanda em bilhões de dólares, até 2025

-

4.3 Tendências e Desenvolvimentos Recentes

-

4.4 Políticas e Regulamentos Governamentais

-

4.5 Dinâmica de Mercado

-

4.5.1 Motoristas

-

4.5.2 Restrições

-

-

4.6 Análise da Cadeia de Suprimentos

-

4.7 Análise das Cinco Forças de Porter

-

4.7.1 Poder de barganha dos fornecedores

-

4.7.2 Poder de barganha dos consumidores

-

4.7.3 Ameaça de novos participantes

-

4.7.4 Ameaça de produtos e serviços substitutos

-

4.7.5 Intensidade da rivalidade competitiva

-

-

-

5. SEGMENTAÇÃO DE MERCADO

-

5.1 Tipo de combustível

-

5.1.1 Óleo combustível com alto teor de enxofre (HSFO)

-

5.1.2 Óleo combustível com muito baixo teor de enxofre (VLSFO)

-

5.1.3 Gasóleo Marítimo (MGO)

-

5.1.4 Gás Natural Liquefeito (MGO)

-

5.1.5 Outros

-

-

5.2 Tipo de embarcação

-

5.2.1 Containers

-

5.2.2 Petroleiros

-

5.2.3 Carga geral

-

5.2.4 Graneleiro

-

5.2.5 Outros

-

-

5.3 Geografia

-

5.3.1 China

-

5.3.2 Índia

-

5.3.3 Cingapura

-

5.3.4 Resto da Ásia-Pacífico

-

-

-

6. CENÁRIO COMPETITIVO

-

6.1 Fusões e Aquisições, Joint Ventures, Colaborações e Acordos

-

6.2 Estratégias adotadas pelos principais players

-

6.3 Perfis de empresa

-

6.3.1 China COSCO Holdings Company Limited

-

6.3.2 Ocean Network Express PTE Ltd

-

6.3.3 Indian Oil Corporation Limited

-

6.3.4 Royal Dutch Shell PLC

-

6.3.5 Total SA

-

6.3.6 Chimbusco Pan Nation Petro-Chemical Co.,Ltd

-

6.3.7 Exxon Mobil Corporation

-

6.3.8 BP Sinopec Marine Fuels Pte Ltd

-

-

-

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de combustível de bunker APAC

O relatório de mercado da Ásia-Pacífico Bunker Fuel inclui:.

| Tipo de combustível | ||

| ||

| ||

| ||

| ||

|

| Tipo de embarcação | ||

| ||

| ||

| ||

| ||

|

| Geografia | ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de combustível de bunker da APAC

Qual é o tamanho atual do mercado de combustível de bunker da Ásia-Pacífico?

O mercado Ásia-Pacífico Bunker Fuel deverá registrar um CAGR superior a 16% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de combustível de bunker da Ásia-Pacífico?

China COSCO Holdings Company Limited, Ocean Network Express PTE Ltd, Indian Oil Corporation Limited, Chimbusco Pan Nation Petro-Chemical Co.,Ltd, BP Sinopec Marine Fuels Pte Ltd são as principais empresas que operam no mercado de combustível de bunker da Ásia-Pacífico.

Que anos este mercado de combustível de bunker da Ásia-Pacífico cobre?

O relatório abrange o tamanho histórico do mercado de combustível de bunker da Ásia-Pacífico para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de combustível de bunker da Ásia-Pacífico para os anos 2024, 2025, 2026, 2027, 2028 e 2029..

Relatório da Indústria de Bunker Fuel da Ásia-Pacífico

Estatísticas para a participação de mercado de Bunker Fuel da Ásia-Pacífico em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Bunker Fuel da Ásia-Pacífico inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.