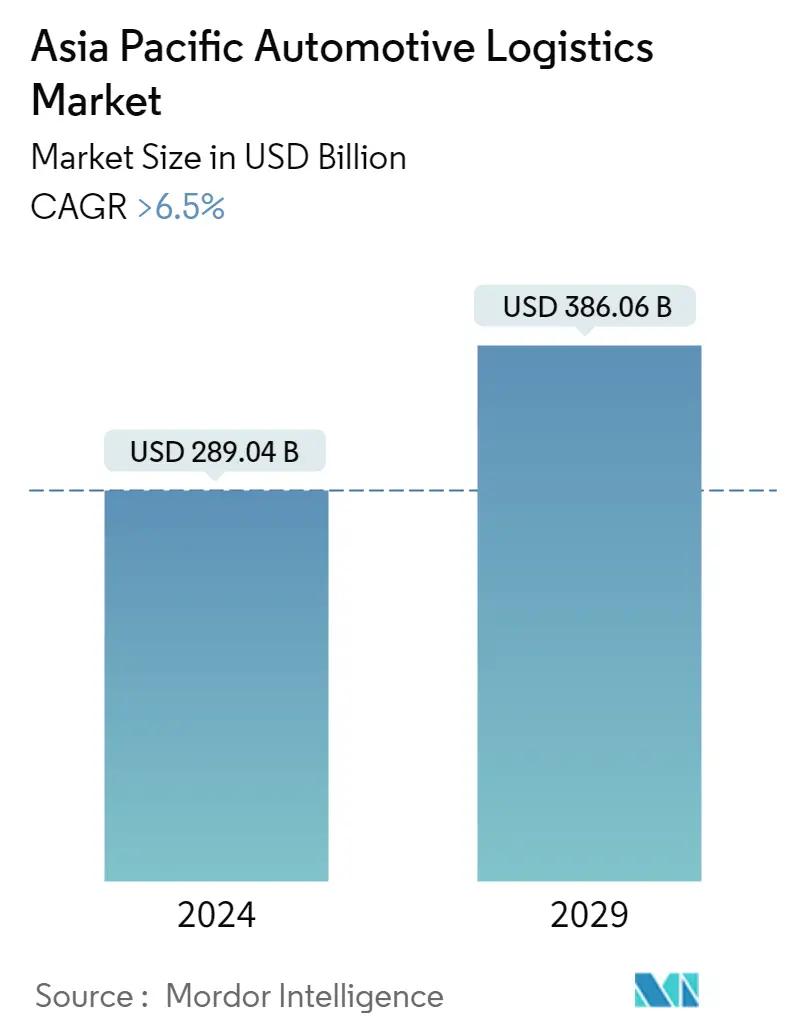

Tamanho do mercado de logística automotiva da Ásia-Pacífico

| Período de Estudo | 2020 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Tamanho do mercado (2024) | USD 289.04 bilhões de dólares |

| Tamanho do mercado (2029) | USD 386.06 bilhões de dólares |

| CAGR(2024 - 2029) | > 6.50 % |

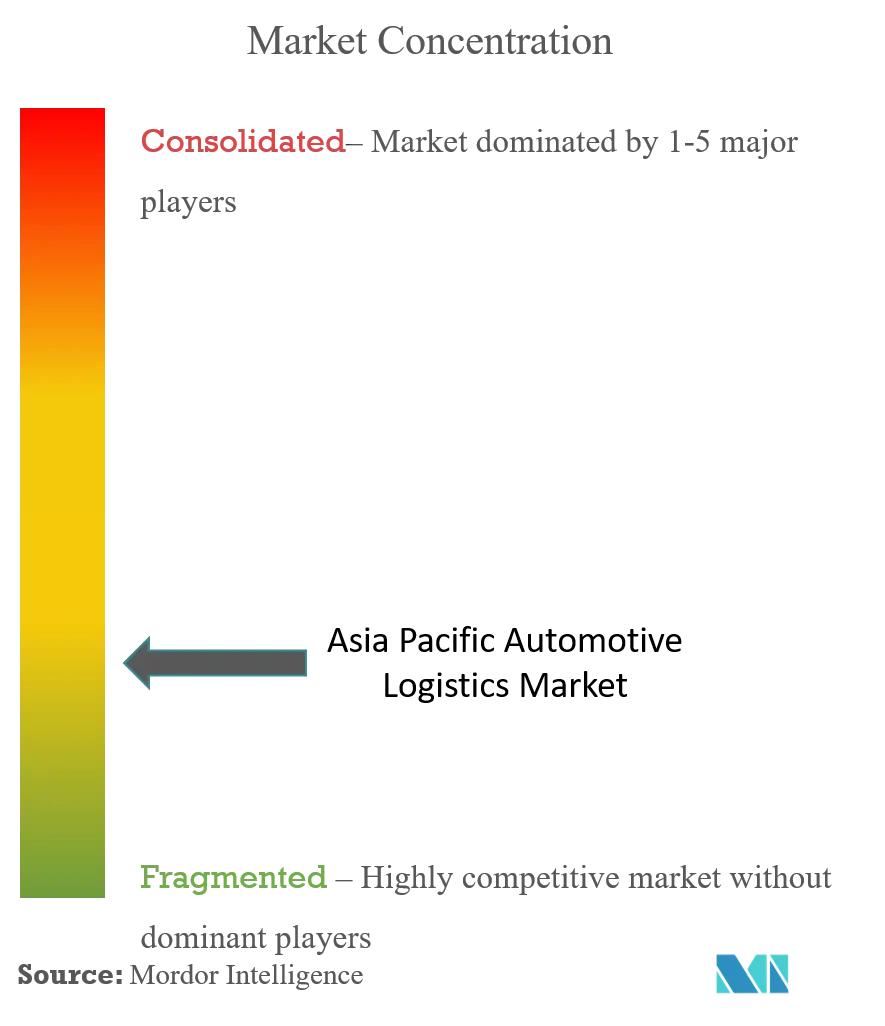

| Concentração de Mercado | Médio |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de logística automotiva Ásia-Pacífico

O tamanho do mercado de logística automotiva da Ásia-Pacífico é estimado em US$ 289,04 bilhões em 2024, e deverá atingir US$ 386,06 bilhões até 2029, crescendo a um CAGR superior a 6,5% durante o período de previsão (2024-2029).

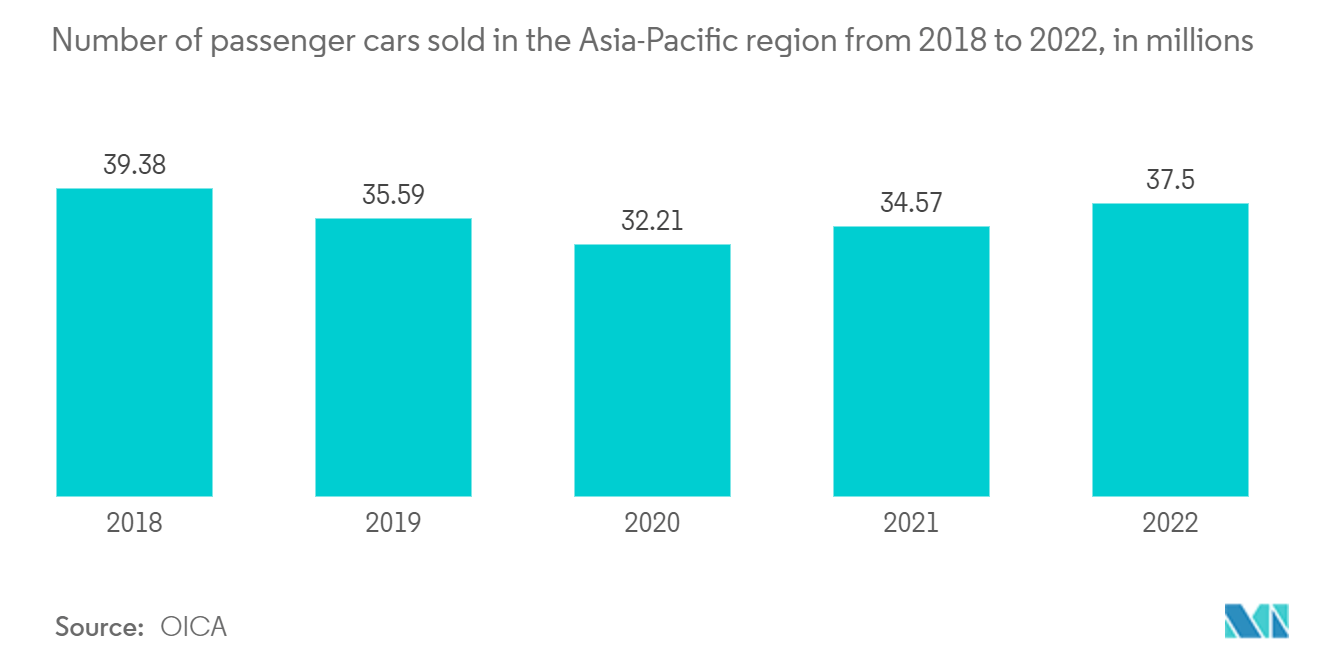

De acordo com a análise da indústria, estima-se que a região Ásia-Pacífico detenha a maior participação de mercado no mercado global estudado. Isto deve-se principalmente à presença de economias emergentes como a China e a Índia. Prevê-se que numerosos factores, como a fácil disponibilidade de matérias-primas, o aumento da procura de veículos na região, o aumento da população e a disponibilidade de trabalhadores com baixos salários, impulsionem o mercado de logística automóvel na região.

A Ásia-Pacífico abriga algumas das principais empresas OEM automotivas, como Toyota, Maruti Suzuki, Hyundai e SAIC Motor Corporation Limited, entre outras. Com o aumento das atividades de produção e comércio, há uma procura de empresas de logística para gerir as atividades de aquisição, transporte e armazenamento dos OEMs para otimizar a cadeia de abastecimento destes últimos de forma mais eficiente.

As empresas globais de logística estão cada vez mais a entrar na região Ásia-Pacífico para aproveitar o crescimento associado ao mercado. Por exemplo, em junho de 2019, o fornecedor de logística francês GEFCO criou uma subsidiária dedicada em Chongqing (China) para se especializar na importação e exportação de veículos ferroviários entre a Europa, a Rússia e a China.

As políticas comerciais internacionais em constante mudança, a evolução das regulamentações ambientais e de segurança, a crescente procura de veículos eletrónicos e autónomos, a mudança das atitudes da sociedade em relação aos automóveis, a política global e até mesmo as questões de segurança cibernética – todos desempenham papéis significativos na grande cadeia de abastecimento automóvel.

Diversas iniciativas são empreendidas por órgãos governamentais para acelerar ainda mais o mercado de logística automotiva. Por exemplo, na Ásia-Pacífico, as regulamentações e iniciativas relevantes para melhorar os padrões profissionais da indústria e do governo desempenham um papel importante nas operações logísticas.

A gama de serviços logísticos está sujeita aos regulamentos e políticas do setor logístico. Além disso, a expansão de tais serviços também é impulsionada por políticas governamentais. Por exemplo, a Lei-Quadro sobre Políticas Logísticas na Coreia proporciona benefícios às empresas que prestam serviços integrados de armazenamento, transporte e serviços de valor acrescentado. As empresas que ingressam no mercado de logística automotiva precisam cumprir diversos requisitos de entrada dependendo do tipo de plano que oferecem.

Tendências do mercado de logística automotiva da Ásia-Pacífico

A demanda por veículos elétricos está aumentando na região

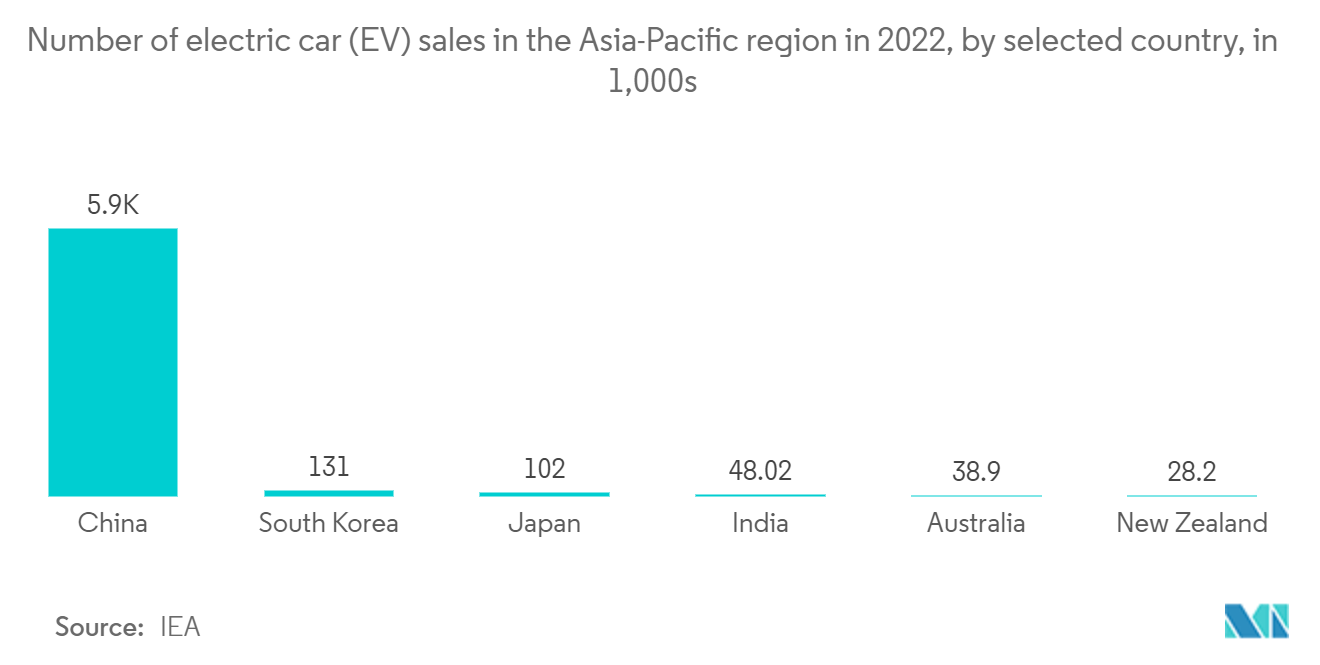

A região APAC lidera o mercado global de veículos eletrificados, respondendo por 11,7 milhões de unidades em 2022, dominado pela China. Prevê-se que a mudança para VEs acelere devido às melhorias na tecnologia das baterias, a uma rede em expansão de infraestrutura de carregamento e ao aumento da procura dos clientes.

A Índia, que é o quarto maior mercado automóvel do mundo, registou um crescimento de 10% em 2022 devido à forte procura subjacente, reflectindo a recuperação económica geral e a preferência dos consumidores por veículos pessoais em detrimento do transporte público.

O programa de incentivos do governo indiano no valor de 3,2 mil milhões de dólares, que atraiu 8,3 mil milhões de dólares em investimentos, está a ajudar o país a acelerar a produção de veículos elétricos e de componentes. Para promover a adopção de VEs, a Tailândia e a Indonésia também estão a melhorar os seus programas de assistência política.

Durante 2022, o volume de vendas de VE híbridos na Tailândia ascendeu a quase 42.000, o mais elevado entre outros tipos de VE. Em 2022, o volume de vendas dos três tipos de VE na Tailândia cresceu 48%. A Federação das Indústrias Tailandesas (FTI) prevê que, para este ano, o mercado de veículos elétricos da Tailândia continuará a ganhar impulso, com vendas previstas para atingir entre 25.000 e 35.000 unidades.

O mercado de veículos elétricos da China está a crescer significativamente com amplo apoio governamental e expansão na infraestrutura de carregamento. Os esforços crescentes do governo para aumentar as vendas de carros elétricos para até 25% das vendas de automóveis até 2025 têm impulsionado consideravelmente o crescimento do mercado na China. Para atingir a meta definida, o governo estendeu as isenções fiscais para aquisição de carros elétricos até 2023.

Fusão de tecnologias inteligentes e veículos autônomos

Os veículos autônomos são o futuro do transporte. Convicção alcançada por vários países asiáticos, nomeadamente a Coreia do Sul, a China e o Japão, cada um deles está a trabalhar arduamente para mudar a forma do ecossistema de transportes, experimentando, legislando e desenvolvendo tecnologias.

Coreia do Sul O governo metropolitano de Seul lançou o primeiro serviço de ônibus comercial autônomo em pequena escala. A viagem será limitada a cerca de 3,5 quilómetros, durante os quais fará paragens em duas estações e não transportará mais de 7 passageiros que poderão reservar os seus lugares através de uma aplicação inteligente. Vai circular o autocarro, que transportará passageiros gratuitamente no primeiro período, em baixa velocidade, numa movimentada zona turística e comercial do centro da cidade. Com um orçamento de quase 900 milhões de dólares, a Coreia insta os seus sectores público e privado a concretizarem a sua ambição de implantar veículos autónomos em todas as suas estradas até 2026. Entre eles estão 400 autocarros e táxis.

O governo chinês alterou a lei de segurança rodoviária; Estabelece padrões obrigatórios para veículos nas rodovias e nas ruas escolhidas pelo governo local. Estabeleceu um centro de comando que recebe informações de sensores e câmeras distribuídas pela cidade para garantir que o sistema funcione da melhor forma possível. Guangzhou, por exemplo, estipulou que os passageiros dos ônibus públicos deveriam ser adultos e ter comportamento civilizado; está se preparando para implantar 260 veículos autônomos em suas vias públicas antes do final deste ano.

O aeroporto da capital japonesa, após 4 anos de preparativos, os ônibus autônomos de nível IV começarão a transportar passageiros dentro das instalações do aeroporto, apoiados por uma rede de câmeras, sensores e dispositivos de rastreamento, e em longos testes de diferentes tipos de veículos autônomos os veículos percorreram cerca de 130 mil quilômetros sem nenhum incidente. A escolha final será feita em um ônibus para 14 passageiros. Ele usa GPS e um sistema de backup que verifica regularmente a estrada à frente do ônibus para assumir a direção caso o sistema principal falhe. Este ônibus se juntará a 4 carros patrulhando o perímetro do aeroporto e 12 trólebus puxando contêineres de bagagem. Todos estes são alimentados por bateria; espera-se que o seu número duplique para assumir todas as operações terrestres até 2030.

Visão geral da indústria de logística automotiva da Ásia-Pacífico

O mercado de logística automotiva da Ásia-Pacífico está fragmentado. Espera-se que o mercado cresça durante o período de previsão devido à crescente demanda por veículos elétricos, e muitos outros fatores estão impulsionando o mercado. Os players internacionais dominam o mercado. Os principais participantes incluem Kuehne+Nagel International AG, CH Robinson Worldwide, Inc., Hellmann Worldwide Logistics e CEVA Logistics AG.

Líderes de mercado de logística automotiva da Ásia-Pacífico

-

Ceva Logistics

-

DB Schenker

-

DHL

-

DSV

-

Geodis

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de logística automotiva da Ásia-Pacífico

- Março de 2023 Tata Motors, um dos principais fabricantes de automóveis da Índia e pioneiro na evolução de EV da Índia, recebeu um pedido para fornecer 1.000 EVs XPRES-T para OHM E Logistics Pvt. Ltd. em Hyderabad por seus serviços de transporte de táxi elétrico. Estes carros serão entregues à OHM E Logistics de forma faseada.

- Dezembro de 2022 Tata Motors assinou contrato com Everest Fleet Pvt. Ltd. para a entrega de 5.000 EVs XPRES-T. O veículo afirma oferecer segurança aprimorada, uma solução de carregamento rápido, interiores premium e desempenho dinâmico.

Relatório de mercado de logística automotiva da Ásia-Pacífico - Índice

1. INTRODUÇÃO

1.1 Resultados do estudo

1.2 Suposições do estudo

1.3 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.2 Drivers de mercado

4.2.1 Número crescente de parcerias entre fabricantes de automóveis e parceiros logísticos

4.2.2 Crescimento do comércio internacional

4.3 Restrições de mercado

4.3.1 Natureza do negócio da cadeia de suprimentos

4.4 Oportunidades de mercado

4.4.1 Aumento dos acordos de livre comércio entre nações

4.5 Cadeia de Valor/Análise da Cadeia de Suprimentos

4.6 Análise das Cinco Forças de Porter

4.6.1 Poder de barganha dos fornecedores

4.6.2 Poder de barganha dos compradores/consumidores

4.6.3 Ameaça de novos participantes

4.6.4 Ameaça de produtos substitutos

4.6.5 Intensidade da rivalidade competitiva

4.7 Destaque - Efeito do comércio eletrônico na cadeia de suprimentos da logística automotiva tradicional

4.8 Insights sobre o Aftermarket Automotivo e suas Atividades Logísticas

4.9 Impacto do COVID-19 no mercado

5. SEGMENTAÇÃO DE MERCADO

5.1 Por serviço

5.1.1 Transporte

5.1.2 Armazenagem, Distribuição e Gestão de Estoque

5.1.3 Outros serviços

5.2 Por tipo

5.2.1 Veículo Finalizado

5.2.2 Componentes automotivos

5.2.3 Outros tipos

5.3 Por país

5.3.1 China

5.3.2 Índia

5.3.3 Japão

5.3.4 Coreia do Sul

5.3.5 Indonésia

5.3.6 Filipinas

5.3.7 Resto da Ásia-Pacífico

6. CENÁRIO COMPETITIVO

6.1 Visão geral

6.2 Perfis de empresa

6.2.1 CEVA Logistics AG

6.2.2 DB Schenker

6.2.3 DHL

6.2.4 DSV

6.2.5 GEODIS

6.2.6 KUEHNE + NAGEL International AG

6.2.7 Nippon Express Co., Ltd

6.2.8 Ryder System, Inc

6.2.9 XPO Logistics, Inc

6.2.10 Neovia Logistics Services LLC.

6.2.11 Hitachi Transport System Ltd.

6.2.12 Yusen Logistics Co. Ltd

6.2.13 United Parcel Service, Inc*

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

8. APÊNDICE

8.1 Distribuição do PIB, por Atividade

8.2 Insights sobre fluxos de capital

8.3 Estatísticas Económicas – Sector dos Transportes e Armazenamento, Contribuição para a Economia

Segmentação da indústria de logística automotiva Ásia-Pacífico

A logística automotiva é o planejamento e execução meticulosos de um complicado processo de transporte de automóveis. Abrange todos os modos de transporte, como ferroviário, rodoviário e marítimo.

Uma análise completa do mercado de logística automotiva da Ásia-Pacífico, que inclui uma avaliação e contribuição do setor na economia, visão geral do mercado, estimativa do tamanho do mercado para segmentos-chave, países-chave e tendências emergentes nos segmentos de mercado, dinâmica de mercado e as principais estatísticas de fluxo dos componentes são abordadas no relatório. O relatório também cobre o impacto do COVID-19 no mercado.

O mercado de logística automotiva da Ásia-Pacífico é segmentado por serviço (gestão de transporte doméstico, gestão de transporte internacional, armazenagem e distribuição, serviços de valor agregado e outros) e por país (Índia, China, Japão, Coreia do Sul, Indonésia e o resto da Ásia-Pacífico).

O relatório oferece os tamanhos de mercado e previsões para o mercado de logística automotiva da Ásia-Pacífico em valor (USD) para todos os segmentos acima.

| Por serviço | ||

| ||

| ||

|

| Por tipo | ||

| ||

| ||

|

| Por país | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de logística automotiva da Ásia-Pacífico

Qual é o tamanho do mercado de logística automotiva da Ásia-Pacífico?

O tamanho do mercado de logística automotiva da Ásia-Pacífico deverá atingir US$ 289,04 bilhões em 2024 e crescer a um CAGR superior a 6,5% para atingir US$ 386,06 bilhões até 2029.

Qual é o tamanho atual do mercado de logística automotiva da Ásia-Pacífico?

Em 2024, o tamanho do mercado de logística automotiva da Ásia-Pacífico deverá atingir US$ 289,04 bilhões.

Quem são os principais atores do mercado de logística automotiva da Ásia-Pacífico?

Ceva Logistics, DB Schenker, DHL, DSV, Geodis são as principais empresas que operam no mercado de logística automotiva da Ásia-Pacífico.

Que anos esse mercado de logística automotiva da Ásia-Pacífico cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de logística automotiva da Ásia-Pacífico foi estimado em US$ 271,40 bilhões. O relatório abrange o tamanho histórico do mercado de logística automotiva da Ásia-Pacífico para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de logística automotiva da Ásia-Pacífico para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria de Logística Automotiva da Ásia-Pacífico

Estatísticas para a participação de mercado de Logística Automotiva da Ásia-Pacífico em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da Logística Automotiva Ásia-Pacífico inclui uma perspectiva de previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.