| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

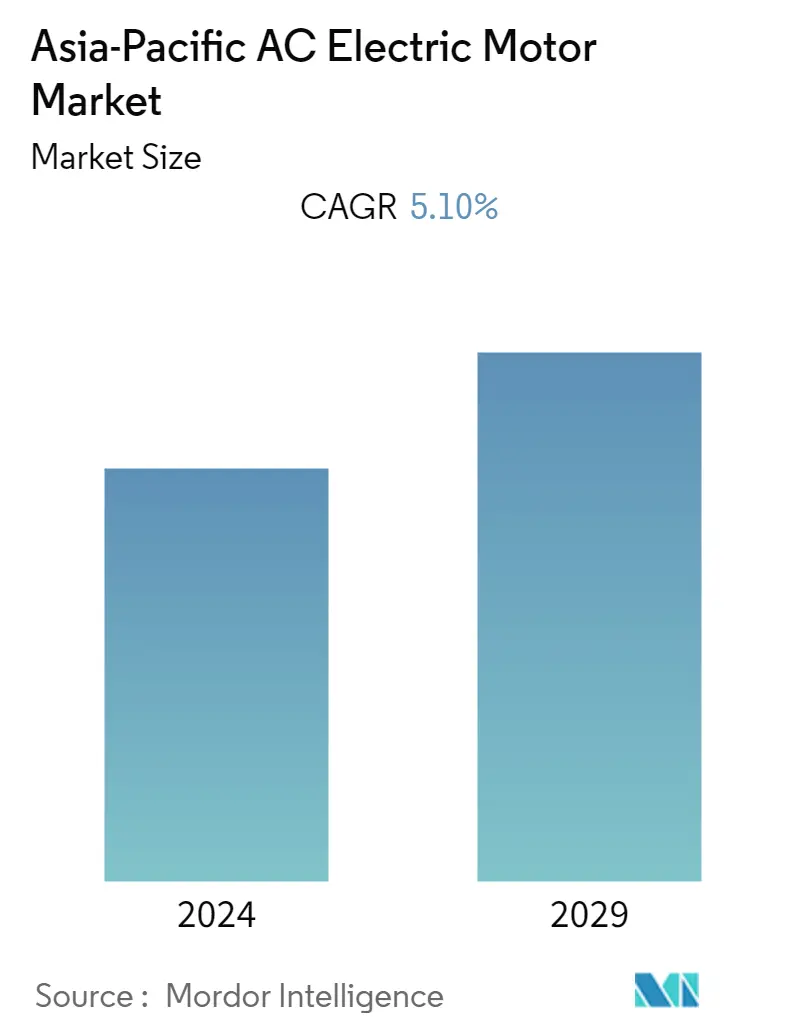

| CAGR | 5.10 % |

| Concentração do Mercado | Médio |

Principais jogadores

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de mercado de motores elétricos AC APAC

Espera-se que o mercado de motores elétricos AC da Ásia-Pacífico cresça a 5,1% CAGR durante o período de previsão de 2021-2026. Espera-se que a automação industrial, que impulsiona o setor manufatureiro em todo o mundo, apresente forte crescimento durante o período previsto. Espera-se que a região Ásia-Pacífico abra novas oportunidades de crescimento no mercado de motores elétricos AC durante e além do período de previsão. No entanto, o maior investimento inicial para aquisição de novos equipamentos e atualização de equipamentos existentes e problemas de portabilidade com motores CA poderiam restringir o crescimento do mercado.

- Espera-se que os veículos elétricos impulsionem o crescimento do mercado estudado durante o período de previsão. O número de novos automóveis EV registados na Ásia-Pacífico atingiu uma quota de mercado sem precedentes em 2019, com as economias desenvolvidas a apoiar esta tendência. Com as principais empresas automotivas adotando cada vez mais motores elétricos AC em EVs, espera-se que a demanda regional aumente, impulsionando assim o crescimento do mercado.

- Em Maio de 2019, a Câmara de Comércio Americana na China concluiu que 40% dos membros inquiridos tinham começado a transferir as suas instalações de produção para fora da China ou estavam a pensar em transferir a sua produção para fora do país. Dos que planeiam deixar o país, mais de metade listou o Sudeste Asiático como a localização privilegiada para onde consideram mudar-se. Isto impulsionará ainda mais a produção industrial do Sudeste Asiático, impulsionando assim o crescimento do mercado.

- Fabricantes em toda a região Ásia-Pacífico foram identificados para integrar motores PMAC em suas instalações de fabricação, para aumentar a eficiência operacional da fábrica. Foi comprovado que os motores PMAC operam com produtividade cerca de 4% maior em velocidade máxima, eficiência 7%-12% maior na metade do ritmo e eficiência cerca de 24% maior em 1/6 da velocidade, em comparação com motores convencionais.

- Os principais fabricantes estão migrando para motores PMAC na região, criando também oportunidades para o mercado. Por exemplo, em Setembro de 2019, a Tata Motors anunciou a utilização de um motor PMAC na sua nova gama de EVs para substituir o motor de indução CA que utilizava anteriormente. O EV anterior da Tata Motor, o Tigor EV, tinha um motor de indução de 30kW 72V AC acoplado a uma bateria de 16,2kWh, proporcionando um alcance máximo de 88 milhas. O novo Ziptron EV, usando um motor PMAC, afirma ter um alcance de 155 milhas com capacidade de carregamento rápido.

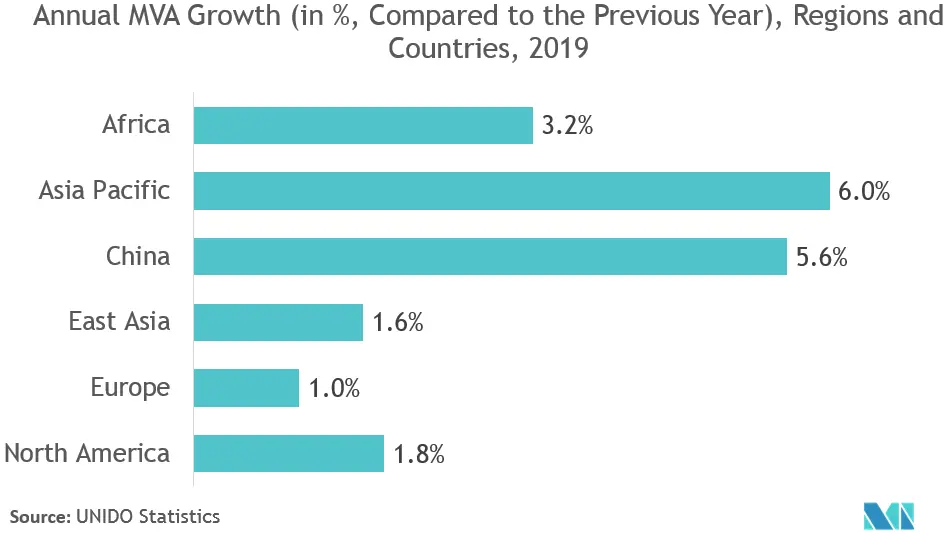

- Espera-se também que o setor industrial na Ásia-Pacífico testemunhe um crescimento maciço devido a várias iniciativas governamentais como 'Make in China 2025' e 'Make in India', que podem promover o uso de motores elétricos CA, impulsionando assim o seu crescimento na região.

- As empresas de produção industrial estão a lutar com o efeito imediato da pandemia da COVID-19, uma vez que tanto as suas operações de produção como as da cadeia de abastecimento são perturbadas e as operações dos seus clientes enfrentam ameaças semelhantes. Isto afeta exponencialmente toda a rede de fornecimento e distribuição, atingindo com desfasamento as empresas de Equipamentos Industriais. Isto representará um desafio significativo para o mercado de motores elétricos CA da Ásia-Pacífico por um período considerável.

- De acordo com estatísticas do Banco Mundial, a produção industrial da China deverá diminuir 22,6% em relação ao ano anterior. O efeito das medidas de contenção da COVID-19 é visível nos dados sobre a produção industrial na China, que caiu 13,5% em Janeiro e Fevereiro combinados, em comparação com o ano anterior.

Tendências do mercado de motores elétricos AC APAC

Espera-se que o segmento de baixa tensão cresça a uma taxa significativa durante o período de previsão

- Os padrões da indústria para motores de baixa tensão variam amplamente. Vários fabricantes possuem diferentes classificações de motores que são considerados motores de baixa tensão. No entanto, de acordo com a norma IEC 600038 da Comissão Eletrotécnica Internacional (IEC), qualquer motor com uma classificação de até 1000 V é considerado um motor de baixa tensão (BT).

- Em comparação com outros motores no mercado, os motores de baixa tensão têm uma ampla gama de aplicações em vários setores. Alguns dos principais usos de motores de baixa tensão são a indústria de petróleo e gás midstream e downstream, indústria de água e águas residuais, indústria de alimentos e bebidas, etc.

- Empresas como Wolong, ABB e Siemens são os principais produtores de motores elétricos CA de baixa tensão no atual cenário de mercado, controlando quase 50% das vendas na região. Além disso, espera-se que vários desenvolvimentos tecnológicos e a crescente procura de praticamente todos os segmentos de utilizadores finais criem uma procura considerável por estes motores no futuro.

- A demanda por motores CA de baixa tensão no tratamento de água é excepcionalmente alta na região Ásia-Pacífico, devido à alta demanda da China. Durante o período de previsão, espera-se que a China seja um dos mercados de crescimento mais rápido para motores de baixa tensão devido ao aumento da atividade industrial.

Espera-se que o segmento da indústria de petróleo e gás detenha uma participação significativa durante todo o período de previsão

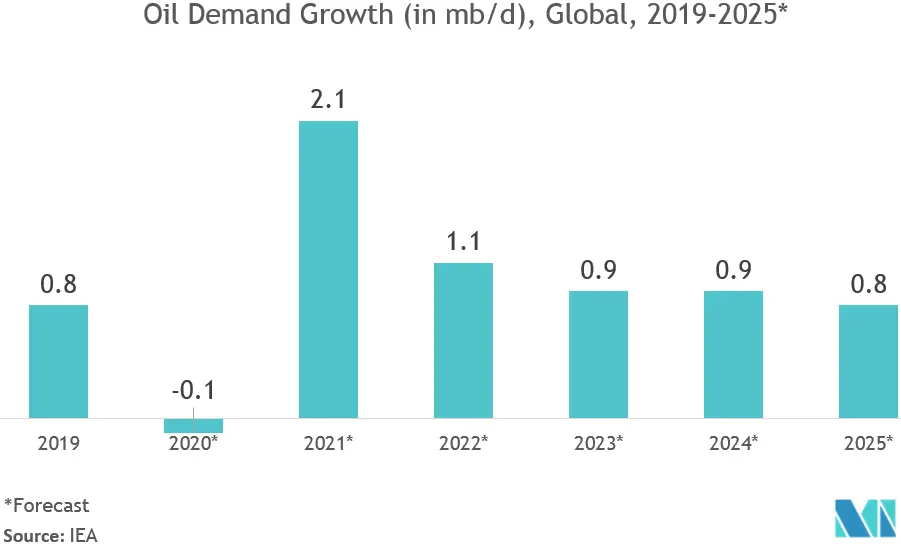

- Os motores são parte integrante da indústria de petróleo e gás, amplamente utilizados em diversos elementos, como plataformas de perfuração e acionamento de bombas nas refinarias. Esses motores são à prova de explosão com eficiência aprimorada para atender aos padrões da indústria. Com o crescente investimento nos setores upstream e midstream de petróleo e gás, espera-se que o motor AC testemunhe um alto crescimento durante o período de previsão.

- Além disso, as empresas upstream de petróleo e gás estão investindo gradualmente na atividade de produção de petróleo, o que aumentará a taxa de substituição de motores elétricos AC, reforçando assim o crescimento do mercado.

- Por exemplo, uma empresa estatal indonésia de petróleo e gás natural, a Pertamina, investiu aproximadamente 2,5 mil milhões de dólares em 2019 na atividade upstream.

- O surto da COVID-19 adicionou uma camada significativa de incerteza às perspectivas do mercado petrolífero global no início do período de previsão. Em 2020, a procura de petróleo deverá contrair-se pela primeira vez desde a grande recessão global de 2009. Neste caso, a procura de petróleo na China sofre muito no primeiro trimestre, com uma queda homóloga de 1,8 milhões de barris por dia, onde a procura global cai 2,5 mb/d. Isso afetará ligeiramente o crescimento deste segmento.

Visão geral da indústria de motores elétricos AC da APAC

O mercado de motores elétricos AC da Ásia-Pacífico é moderadamente competitivo e consiste em um número significativo de players globais e regionais. Esses players respondem por uma participação considerável no mercado e focam na expansão de sua base de clientes. Esses fornecedores se concentram nas atividades de pesquisa e desenvolvimento, parcerias estratégicas e outras estratégias de crescimento orgânico e inorgânico para obter uma vantagem competitiva durante o período de previsão.

- Em abril de 2020, Wolong lançou a nova série de motores TEFC, que são de qualidade Schorch confiável em um design compacto. O inovador motor TEFC refrigerado por costelas é criado na longa tradição da série KA. Esses motores recentemente desenvolvidos reduziram o peso do motor, reduziram o ruído e aumentaram a eficiência, ajudando a minimizar os efeitos relacionados ao impacto ambiental.

- Em maio de 2020, a Regal Beloit, fabricante de motores elétricos, anunciou o lançamento da inteligência Regal Perceptiv. 'Regal Perceptiv intelligence' é uma nova forma de usar e interagir com produtos e serviços motores. A 'inteligência perceptiva' é uma solução digital inteligente e interconectada que pode capacitar os clientes ao interagirem com os produtos da empresa, para maximizar a produção da planta e a confiabilidade dos equipamentos.

Líderes de mercado de motores elétricos AC APAC

-

ABB Ltd.

-

Siemens AG

-

Toshiba Industrial Products and Systems Corporation

-

Nidec Corporation

-

Weg SA

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Segmentação da indústria de motores elétricos AC APAC

Os recentes avanços tecnológicos e a implementação de políticas governamentais como os Padrões Mínimos de Desempenho Energético (MEPS) em vários países da Ásia-Pacífico deram origem a sistemas de motores energeticamente eficientes, aumentando assim a quota de mercado dos motores eléctricos AC. O escopo de mercado dos motores elétricos CA da Ásia-Pacífico rastreia a adoção de diferentes tipos de motores CA usados por diversas indústrias de usuários finais, como petróleo e gás, produtos químicos e petroquímicos, geração de energia, etc. -19 no ecossistema de mercado. No escopo do relatório, também foi abordado o cenário de fornecedores existente, que consiste nos principais players que operam no mercado.

| Tensão | Baixo |

| Médio | |

| Alto | |

| Tipo de motor | Indução CA/Assíncrona |

| AC Síncrono (incluindo PMAC) | |

| Indústria de usuários finais | Gás de petróleo |

| Geração de energia | |

| Água e Águas Residuais | |

| Comida & Bebida | |

| Outras indústrias de usuários finais | |

| País | China |

| Índia | |

| Japão | |

| Austrália e Nova Zelândia | |

| Resto da Ásia-Pacífico |

Perguntas frequentes sobre pesquisa de mercado de motores elétricos AC APAC

Qual é o tamanho atual do mercado de motores elétricos AC da Ásia-Pacífico?

O mercado de motores elétricos AC Ásia-Pacífico deverá registrar um CAGR de 5,10% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de motores elétricos AC da Ásia-Pacífico?

ABB Ltd., Siemens AG, Toshiba Industrial Products and Systems Corporation, Nidec Corporation, Weg SA são as principais empresas que operam no mercado de motores elétricos AC da Ásia-Pacífico.

Que anos este mercado de motores elétricos AC da Ásia-Pacífico cobre?

O relatório abrange o tamanho histórico do mercado de motores elétricos AC da Ásia-Pacífico para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de motores elétricos AC da Ásia-Pacífico para os anos 2024, 2025, 2026, 2027 , 2028 e 2029.

Nossos relatórios mais vendidos

Popular Automation Reports

Popular Technology, Media and Telecom Reports

Relatório da Indústria de Motores Elétricos AC da Ásia-Pacífico

Estatísticas para a participação de mercado de motores elétricos AC da Ásia-Pacífico em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Motor Elétrico AC Ásia-Pacífico inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.