Tamanho e Participação do Mercado de Embalagem Asséptica

Análise do Mercado de Embalagem Asséptica pela Mordor Intelligence

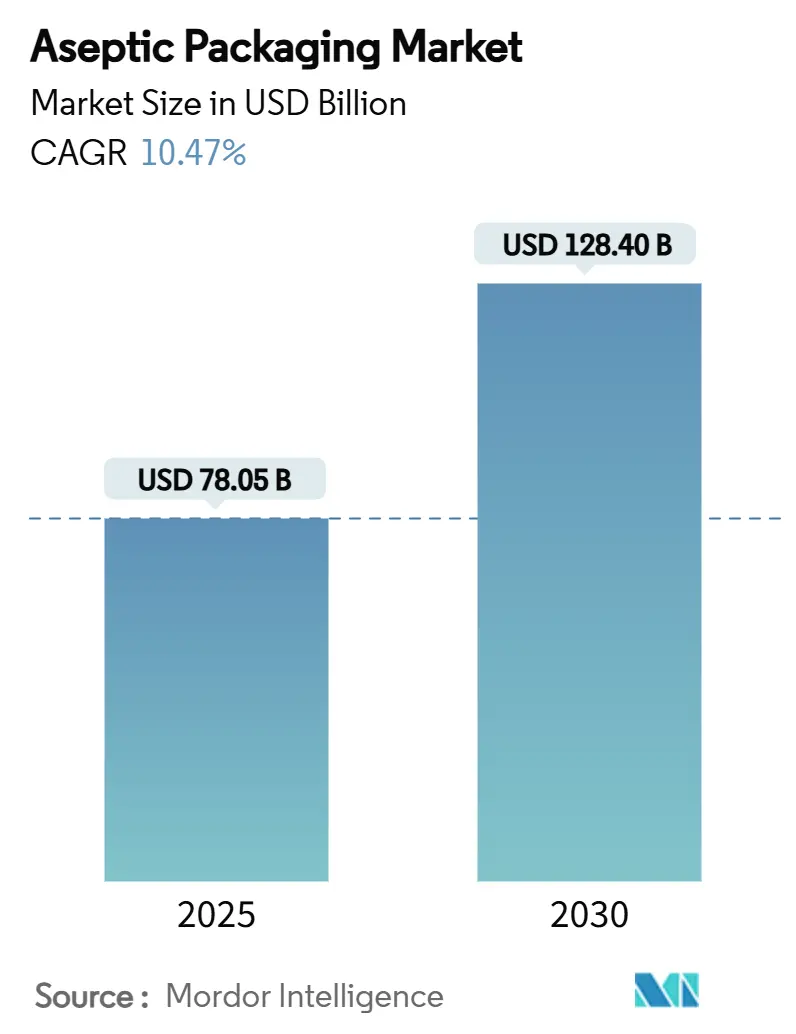

O tamanho do mercado de embalagem asséptica está avaliado em USD 78,05 bilhões em 2025 e está projetado para atingir USD 128,40 bilhões até 2030, expandindo a uma TCAC de 10,47%. A crescente demanda por alimentos e bebidas estáveis na prateleira, regulamentações mais rigorosas de segurança alimentar e a necessidade de reduzir os custos da cadeia de frio estão reforçando o apelo dos formatos estéreis de distribuição em temperatura ambiente. Os proprietários de marcas estão escalando linhas assépticas para atender à crescente demanda por bebidas funcionais prontas para consumo (RTD) e por laticínios estáveis na prateleira em regiões onde as infraestruturas de refrigeração permanecem irregulares. Ao mesmo tempo, a fabricação de biológicos e terapias personalizadas estão ampliando a base de receita farmacêutica para o mercado de embalagem asséptica. Avanços na ciência de materiais-como caixas de cartão de alta barreira livres de alumínio e revestimentos livres de PFAS-ajudam os fabricantes a cumprir novos mandatos de sustentabilidade sem sacrificar a esterilidade. A consolidação entre conversores e produtores de resina está fortalecendo a alavancagem de compra em um mercado de polímeros volátil, enquanto a impressão digital está permitindo tiragens curtas economicamente viáveis que atendem às unidades de manutenção de estoque em proliferação.

Principais Destaques do Relatório

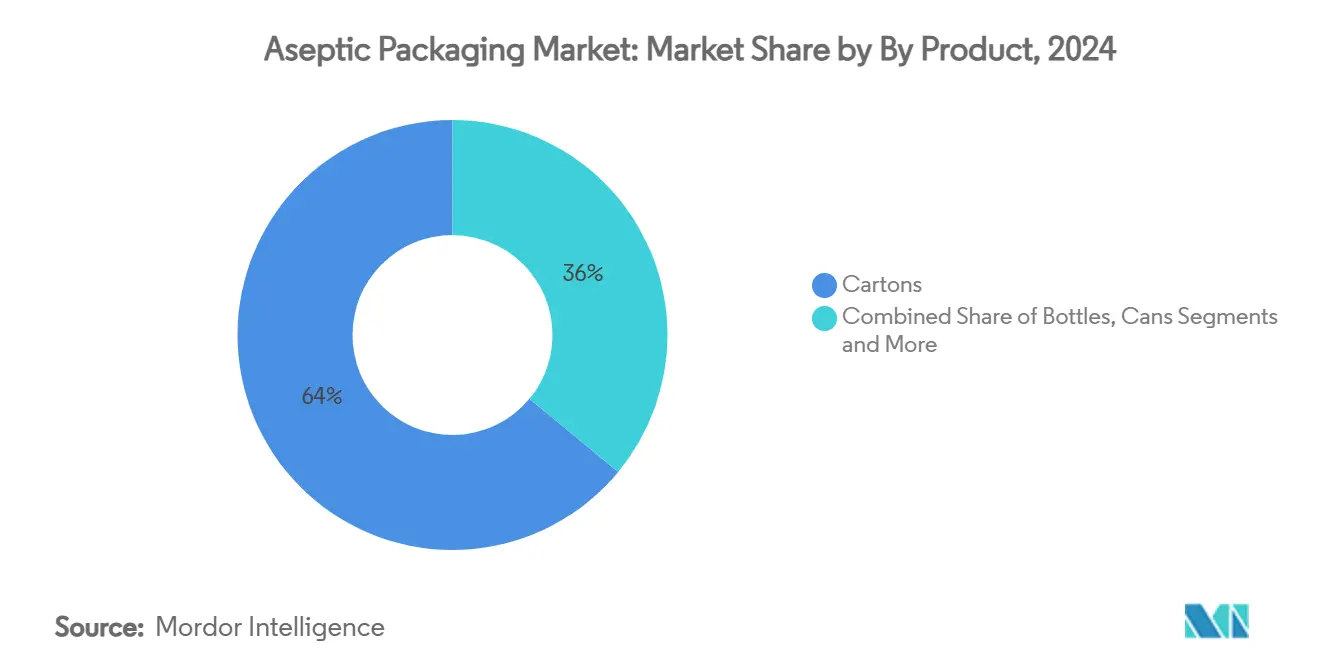

- Por categoria de produto, as caixas de cartão lideraram com 64% de participação na receita em 2024; frascos e ampolas estão posicionados para avançar a uma TCAC de 13,2% até 2030.

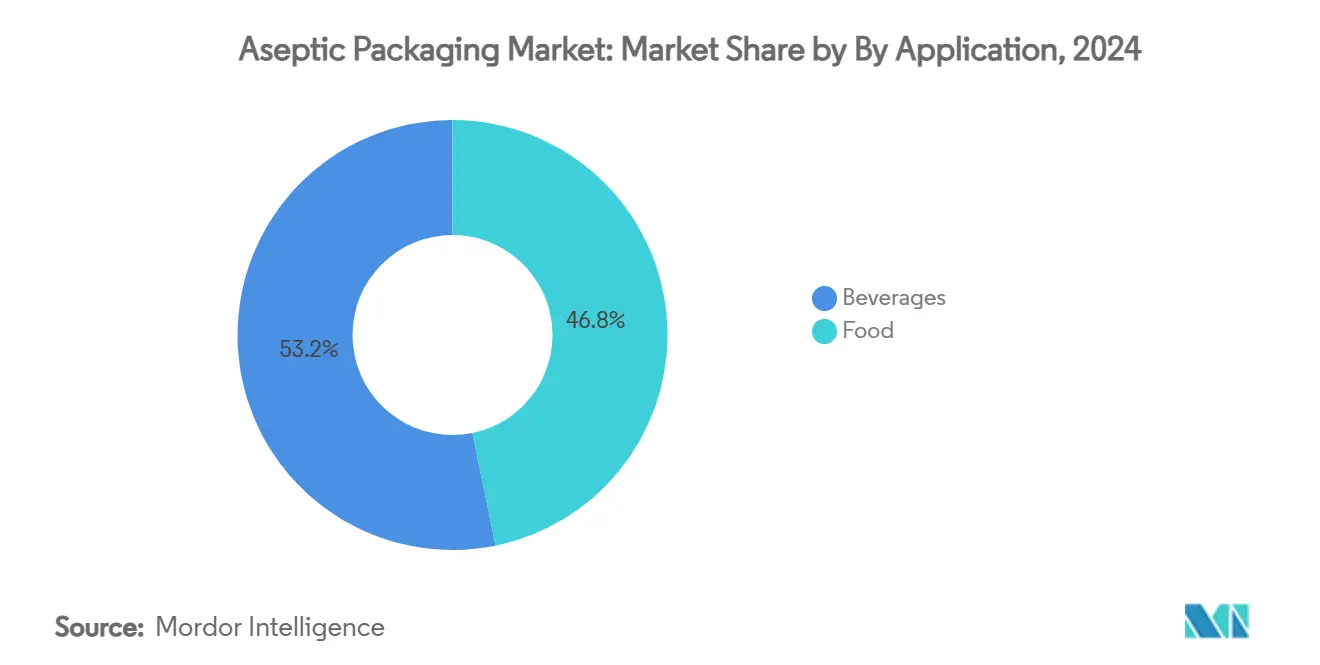

- Por aplicação, o segmento de bebidas deteve 53,2% da participação do mercado de embalagem asséptica em 2024, enquanto os farmacêuticos estão previstos para crescer a uma TCAC de 13,5% até 2030.

- Por composição de material, os plásticos representaram 24% da participação do tamanho do mercado de embalagem asséptica em 2024 e papel e cartão estão expandindo a uma TCAC de 14,8% até 2030.

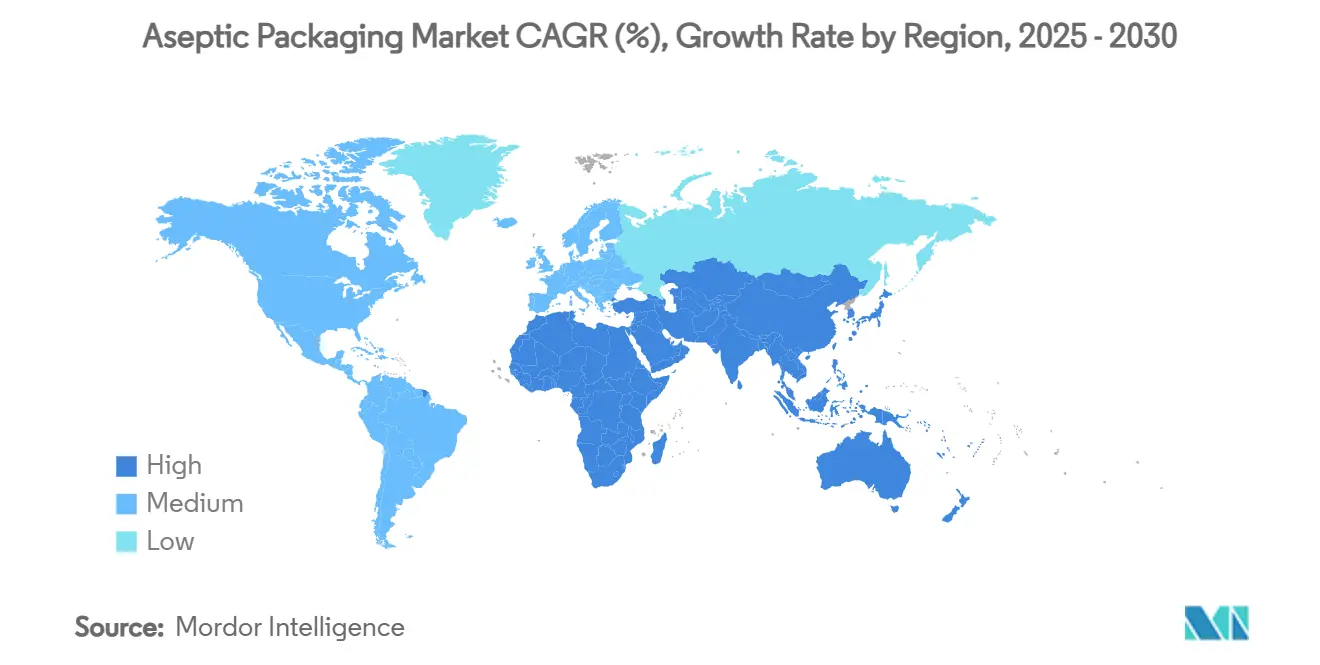

- Por geografia, a Ásia-Pacífico capturou 38,4% do mercado de embalagem asséptica em 2024; a América do Sul é a região de crescimento mais rápido com uma TCAC de 14,21% projetada até 2030.

Tendências e Insights do Mercado Global de Embalagem Asséptica

Análise do Impacto dos Impulsionadores

| IMPULSIONADOR | (~) % IMPACTO NA PREVISÃO DA TCAC | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Crescimento rápido de bebidas funcionais RTD | 2.1% | Global, com APAC e América do Norte liderando | Médio prazo (2-4 anos) |

| Expansão da distribuição de laticínios em temperatura ambiente na Ásia emergente | 1.8% | APAC central, transbordamento para MEA | Longo prazo (≥ 4 anos) |

| Regulamentações rigorosas de segurança alimentar impulsionando adoção de embalagem estéril | 1.5% | Global, com UE e América do Norte impulsionando padrões | Curto prazo (≤ 2 anos) |

| Mudança ligada à inflação da cadeia de frio para logística estável na prateleira | 1.9% | Global, com mercados emergentes mais afetados | Médio prazo (2-4 anos) |

| Mudança para mandatos de embalagem sustentável e leve | 1.4% | UE e América do Norte, expandindo globalmente | Longo prazo (≥ 4 anos) |

| Ascensão de SKUs curtos habilitados por impressão digital para marcas D2C | 0.8% | América do Norte e UE, emergindo na APAC | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Crescimento Rápido de Bebidas Funcionais RTD

Bebidas RTD funcionais agora exigem soluções assépticas que preservem micronutrientes sensíveis, probióticos e botânicos por até 12 meses em temperaturas ambiente. As marcas estão selecionando caixas de cartão de alta barreira e garrafas multicamadas que oferecem proteção contra oxigênio, luz e UV, facilitando a distribuição de última milha em lojas de conveniência. Envasadores de bebidas nos Estados Unidos, China e Tailândia instalaram novas linhas assépticas de alta velocidade com capacidade superior a 48.000 garrafas por hora para servir lançamentos de nutrição esportiva, chá energético e proteína à base de plantas. A sobreposição entre esterilidade de grau alimentício e validação de grau farmacêutico está se estreitando, encorajando fornecedores de frascos e ampolas a cortejarem clientes de bebidas que buscam posicionamento premium. Fornecedores de ingredientes observam que a vida útil mais longa proporcionada pelo processamento asséptico permite que misturem menos conservantes e mais compostos ativos, apoiando rótulos mais limpos e preços de varejo mais altos.[1]European Commission, "Commission Proposal on Packaging and Packaging Waste Regulation," europa.eu

Expansão da Distribuição de Laticínios em Temperatura Ambiente na Ásia Emergente

Índia, Vietnã e Indonésia estão rapidamente se atualizando de cadeias de fornecimento refrigeradas pouco supervisionadas para leite e iogurte assépticos estáveis na prateleira. Processadores de laticínios urbanos estão investindo em esterilizadores UHT e envasadores de embalagens tipo tijolo para alcançar distritos rurais onde a instabilidade da rede infla os custos de refrigeração. Na China, a decisão de 2024 de proibir leite em pó reconstituído em bebidas estáveis na prateleira provocou uma onda de capex para linhas assépticas de leite puro, impulsionando a demanda por laminados de caixas de cartão de baixa acidez que podem suportar esterilização a 135 °C. Marcas multinacionais estão formando joint ventures com cooperativas locais para garantir leite cru e implantar micro-plantas assépticas modulares próximas às fazendas, reduzindo custos de transporte rodoviário e mitigando deterioração. Como resultado, o mercado de embalagem asséptica está se tornando integral às agendas de segurança alimentar de longo prazo dos governos asiáticos emergentes.

Regulamentações Rigorosas de Segurança Alimentar Impulsionando Adoção de Embalagem Estéril

O Regulamento de Embalagem e Resíduos de Embalagem da União Europeia limita o conteúdo total de PFAS em materiais em contato com alimentos a 250 ppb a partir de agosto de 2026, obrigando conversores a eliminar gradualmente a camada de barreira baseada em fluoropolímero. A retirada pela Administração de Alimentos e Medicamentos dos Estados Unidos de 35 autorizações de contato com alimentos PFAS em 2025 intensifica o alinhamento global sobre segurança química. Produtores com know-how interno de revestimento estão implantando alternativas de óxido de silício e EVOH, abrindo novas avenidas de diferenciação. Para verificar a conformidade, os proprietários de marcas auditam cada vez mais os protocolos de design higiênico, validação estéril e rastreabilidade dos fornecedores, amplificando o valor estratégico das certificações ISO 22000 e GMP.

Mudança Ligada à Inflação da Cadeia de Frio para Logística Estável na Prateleira

O gasto operacional para transporte e armazenamento refrigerados disparou após os choques de preços de energia de 2022 e não recuou completamente. Uma pesquisa da indústria de 2024 mostra custos de energia da cadeia de frio combinados com média de USD 0,26 por pacote versus USD 0,08 para armazenamento em temperatura ambiente. Empresas de alimentos enfrentando margens muito baixas estão mudando SKUs como bebidas lácteas saborizadas, comida infantil e purê de tomate para distribuição em temperatura ambiente. Fornecedores de logística global estão respondendo expandindo depósitos desalfreados não refrigerados e investindo em sistemas de armazenamento e recuperação automatizados amigáveis para caixas de cartão. A lacuna econômica se amplia em climas tropicais onde altas temperaturas ambiente tornam a refrigeração indispensável a menos que o processamento asséptico seja aplicado, reforçando ainda mais a proposta de valor do mercado de embalagem asséptica.

Análise do Impacto das Restrições

| RESTRIÇÕES | (~) % IMPACTO NA PREVISÃO DA TCAC | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Volatilidade nos preços de polímeros multicamadas | -1.6% | Global, com centros de fabricação mais afetados | Curto prazo (≤ 2 anos) |

| Alto CAPEX inicial para linhas de envase asséptico | -1.2% | Global, com mercados emergentes mais restringidos | Médio prazo (2-4 anos) |

| Infraestrutura limitada de reciclagem para laminados de folha de alumínio | -0.9% | Global, com mercados desenvolvidos liderando soluções | Longo prazo (≥ 4 anos) |

| Incerteza regulatória sobre revestimentos de barreira PFAS | -1.1% | UE e América do Norte, expandindo globalmente | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Volatilidade nos Preços de Polímeros Multicamadas

Os preços de polietileno e polipropileno subiram 5 centavos por libra em 2024, apertando as margens dos conversores e provocando sobretaxas trimestrais. Os mercados voláteis de matérias-primas de nafta e etano complicam o orçamento para bicos de caixas de cartão, tampas e filmes de barreira. Enquanto grandes compradores fazem hedge através de contratos de resina de vários anos, pequenos envasadores experimentam dor de preço à vista que desacelera projetos de capital destinados a substituir linhas de envase a quente por equipamento asséptico. Restrições estruturais no fornecimento global de resina, incluindo paralisações não planejadas em complexos de craqueamento e gargalos de transporte, sinalizam que a volatilidade de preços persistirá no curto prazo.[2]PlasticsToday Editorial Team, "Polyethylene and Polypropylene Prices Climb in Q3 2024," plasticstoday.com

Alto CAPEX Inicial para Linhas de Envase Asséptico

Uma linha de caixas de cartão assépticas totalmente integrada de alta velocidade pode exceder USD 18 milhões, e um sistema de engarrafamento PET asséptico multiformato frequentemente passa de USD 25 milhões. Tais gastos esticam os balanços patrimoniais, especialmente para laticínios familiares e empresas de bebidas de médio porte na América Latina e África. Mesmo quando o financiamento concessional está em oferta, as equipes de gerenciamento confrontam curvas de aprendizado íngremes na operação de sala limpa, testes de esterilidade em linha e validação. Para mitigar o risco, os fornecedores de equipamentos agora oferecem modelos de arrendamento-operação-transferência, envasadores modulares que escalam a produção de 4.000 a 12.000 pacotes por hora e comissionamento remoto com headsets de realidade aumentada. Essas inovações encurtam os períodos de retorno, mas não eliminam o obstáculo fundamental do alto investimento inicial.

Análise por Segmento

Por Produto: Caixas de Cartão Mantêm Liderança Dominante, Formatos Farmacêuticos Aceleram

As caixas de cartão garantiram 64% da receita de 2024 dentro do mercado de embalagem asséptica graças à penetração profunda em laticínios, sucos e café RTD. Sua pegada retangular maximiza a eficiência de paletes e faces de prateleira, e novos fechos sem canudo atraem objetivos de redução de plástico. Enquanto isso, frascos e ampolas estão expandindo a uma TCAC de 13,2% até 2030 à medida que biológicos injetáveis, vacinas e terapias celulares proliferam. O tamanho do mercado de embalagem asséptica para frascos e ampolas está projetado para atingir USD 9,7 bilhões até 2030, refletindo adoção tanto na medicina humana quanto veterinária. As garrafas permanecem importantes para bebidas de alta viscosidade como smoothies e para leite saborizado onde formatos maiores reselzáveis aumentam a conveniência de consumo. As latas mantêm posições de nicho na água de coco UHT e purês de frutas de alta acidez devido à sua robusta resistência à perfuração, embora o crescimento seja temperado pelas oscilações de preço do alumínio e pela preferência dos consumidores mais jovens por embalagens à base de papel. Sistemas de bag-in-box baseados em bolsas atraem operadores de serviços de alimentação buscando transporte compacto e vida útil prolongada pós-abertura; bolsas de porção única com bico oferecem portabilidade para bebidas da primeira infância e géis de nutrição esportiva.

A busca por reduções na pegada de carbono está estimulando inovação no nível do produto. O lançamento da SIG em 2025 de uma caixa de cartão de 1 L totalmente reciclável e livre de alumínio que mantém vida útil ambiente de 12 meses conquistou adoção precoce de marcas líderes de laticínios europeus. Separadamente, fabricantes de frascos de vidro desenvolveram recipientes híbridos de polímero sobre vidro que reduzem o peso em 30% mantendo superfícies de contato inertes, facilitando emissões de frete em campanhas globais de vacinas. À medida que novos materiais emergem, a diferenciação no nível do produto em desempenho de barreira, reciclabilidade e velocidade de envase continuará a moldar a vantagem competitiva dentro do mercado de embalagem asséptica.[3]SIG Corporate Communications, "Alu-free Full-Barrier Carton Reduces Carbon Footprint," sig.biz

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Composição do Material: Plásticos Dominam, Papel Ganha Momento

Os plásticos forneceram 24% da receita em 2024, valorizados pela resistência mecânica, claridade e flexibilidade de vedação. Garrafas e fechos de polietileno de alta densidade (HDPE) são os cavalos de batalha da embalagem de leite branco dos EUA, enquanto copos esterilizáveis de polipropileno apoiam as linhas emergentes de shakes de proteína RTD. No entanto, taxas EPR crescentes e mandatos de conteúdo reciclado estão mudando as compras para papel e cartão, a categoria de crescimento mais rápido a 14,8% TCAC. O tamanho do mercado de embalagem asséptica atribuível a papel e cartão está previsto para se aproximar de USD 45 bilhões até 2030 à medida que fornecedores de caixas de cartão aproveitam barreiras baseadas em fibra e tintas à base de água para elevar o conteúdo renovável acima de 90%.

O vidro mantém um nicho premium onde a inércia química absoluta é inegociável, notavelmente para medicamentos parenterais e bases de perfume. A participação do metal é estável em caldos retortáveis e tomates em cubos, mas latas de aço de calibre mais fino estão sendo testadas para melhorar a eficiência do material. Laminados compostos permanecem a fronteira para desempenho multi-barreira: camadas de papel revestidas com EVOH, poliolefinas infundidas com nanoclay e filmes de óxido livres de alumínio permitem que proprietários de marcas equilibrem barreiras de oxigênio, umidade e luz com reciclabilidade. A interação entre custo, percepção do consumidor e escrutínio regulatório ditará as escolhas de material, levando conversores a investir em P&D e ferramentas de análise de ciclo de vida.

Por Aplicação: Bebidas Permanecem a Âncora, Farmacêuticos Superam o Crescimento

Bebidas reivindicaram 53,2% da receita de 2024, apoiadas por laticínios, leite vegetal e água saborizada. Linhas RTD funcionais contendo isolado de whey, colágeno ou nootrópicos estão prolongando tempos de execução em envasadores de garrafas assépticas, dando ao mercado de embalagem asséptica cargas base de volume consistentes. O domínio farmacêutico, no entanto, está projetado para registrar uma TCAC de 13,5%, impulsionado por biológicos injetáveis e soluções oftálmicas que exigem formatos estéreis validados. Dentro do segmento de alimentos, sopas ambiente de porção única e molhos prontos para cozinhar atendem às preferências do consumidor por conveniência e tempo reduzido na cozinha, sustentando a demanda por bolsas e embalagens tipo tijolo. Cuidados pessoais e cosméticos estão adotando tecnologia asséptica para soros de pele livres de conservantes, aproveitando padrões de envase em sala limpa de grau farmacêutico para justificar preços premium.

Marcas buscando expansão de e-commerce favorecem embalagens leves e à prova de violação que reduzem quebra durante a entrega de última milha. Consequentemente, rótulos de manga retrátil impressos digitalmente e módulos inkjet alimentados por web integrados em linhas assépticas estão permitindo rotação rápida de SKU para sabores exclusivos online. A interseção da demanda de aplicação e estratégia de canal sublinha a importância de plataformas assépticas flexíveis capazes de alternar entre café de baixa acidez e suco de alta acidez com tempo de inatividade mínimo.

Análise Geográfica

A Ásia-Pacífico deteve 38,4% das receitas em 2024, impulsionada por China, Índia e Indonésia. Programas nacionais de nutrição na Índia visam aumentar a penetração de leite embalado acima de 15% até 2027, catalisando investimento público-privado em capacidade asséptica. A planta greenfield de EUR 90 milhões da SIG em Gujarat adiciona produção anual de 4 bilhões de pacotes dedicada a laticínios locais e iogurte bebível. A política da China proibindo leite em pó reconstituído em caixas de cartão UHT está empurrando processadores em direção a fabricantes de maior integridade, reforçando disciplina de preços e elevando margens. Startups do Sudeste Asiático estão lançando chás fortificados com vitaminas em caixas de cartão slim de 250 mL para capturar consumo em movimento.

A América do Sul é a região de crescimento mais rápido, projetada para crescer a uma TCAC de 14,21% até 2030. O mercado de alimentos embalados do Brasil atingiu USD 113,6 bilhões em 2024 à medida que pressões inflacionárias encorajaram consumidores a favorecer compras de grande formato estáveis na prateleira. Investimentos em centros de distribuição do interior favorecem produtos ambiente devido aos altos custos de diesel e eletricidade. Exportadores de laticínios da Argentina estão aproveitando linhas de bolsas flexíveis para enviar leite sem lactose para Chile e Peru sem refrigeração.

América do Norte e Europa mostram crescimento de dígitos únicos médios, impulsionado por trocas de material orientadas pela sustentabilidade em vez de expansão de volume. A proibição de PFAS da UE estimula a comercialização de barreiras de caixas de cartão baseadas em óxido de silício, enquanto envasadores americanos adotam robótica em zonas de alto cuidado para compensar escassez de mão de obra. O Oriente Médio e África, embora menores em valor, apresentam vantagem de longo prazo ligada ao crescimento demográfico e estratégias governamentais de segurança alimentar. As zonas industriais do Egito hospedam o complexo de placas laminadas de USD 200 milhões da UFlex destinado ao fornecimento regional

Cenário Competitivo

O mercado de embalagem asséptica exibe concentração moderada. Os cinco principais conversores-Tetra Pak, SIG, Amcor, Elopak e UFlex-controlam coletivamente cerca de 62% das vendas globais, garantindo vantagens de compra de resina e escala de P&D. A fusão da Amcor em 2025 com a Berry Global cria uma entidade de embalagem diversificada visando USD 650 milhões em sinergias de custo anuais e ampliando o acesso a canais médicos e farmacêuticos. A aquisição da Scholle IPN pela SIG em 2024 expandiu sua pegada de bag-in-box e vendeu cruzadamente sistemas de caixas de cartão para cadeias de serviços de alimentação. A Tetra Pak continua a refinar módulos de envase asséptico capazes de 40% de economia de energia através de esterilização por bobina indutiva, enquanto a Elopak promove Pure-Pak eSense, um cartão livre de alumínio alcançando 50% menos emissões de carbono.

Os impulsos de inovação se concentram em barreiras recicláveis, automação e embalagem conectada. A plataforma Predix da GE Digital suporta manutenção baseada em condições em envasadores SIG, reduzindo tempo de inatividade não planejado em 18%. A UFlex está comercializando delaminação enzimática para separar camadas de papel, polímero e folha para reciclagem em circuito fechado no Egito. Enquanto isso, especialistas em fechos de alto desempenho como a Corvaglia estão introduzindo tampas amarradas que satisfazem próximas diretrizes da UE sobre plásticos de uso único sem retardar velocidades de linha.

Startups e desafiantes regionais-Greatview, Ecolean e Nippon Paper-estão ganhando participação com formatos leves e equipes de serviço localizadas. Impressoras digitais se integram com linhas assépticas para entregar personalização de estágio tardio que grandes incumbentes uma vez consideraram proibitivamente caro. Incumbentes assim perseguem parcerias de inovação aberta e participações minoritárias para monitorar tecnologias emergentes, desde barreiras depositadas por plasma até veículos guiados autônomos para depósitos estéreis.

Líderes da Indústria de Embalagem Asséptica

-

Tetra Pak International SA

-

SIG Combibloc Group

-

Amcor PLC

-

Elopak ASA

-

Greatview Aseptic Packaging

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: A Amcor completou sua fusão com a Berry Global, criando uma líder em embalagem com projetados USD 650 milhões em sinergias de custo e crescimento de 12% no EPS ajustado até 2026, expandindo significativamente as capacidades em ciência de materiais e inovação.

- Maio de 2025: A SIG revelou material de barreira completa livre de alumínio para caixas de cartão assépticas, reduzindo a pegada de carbono em até 61% mantendo vida útil de 12 meses, representando um avanço na tecnologia de embalagem sustentável.

- Fevereiro de 2025: A SIG abriu sua primeira planta de caixas de cartão assépticas na Índia com investimento de EUR 90 milhões e capacidade anual de 4 bilhões de pacotes, visando o mercado indiano onde menos de 10% do consumo de leite é atualmente embalado.

- Dezembro de 2024: A UFlex anunciou investimento de USD 200 milhões no Egito, com USD 125-130 milhões alocados para uma unidade de embalagem asséptica de 12 bilhões de pacotes por ano, conclusão esperada até FY26 para servir mercados egípcios, europeus e do Oriente Médio.

Escopo do Relatório Global do Mercado de Embalagem Asséptica

Embalagem asséptica envolve esterilizar alimentos, farmacêuticos ou outros conteúdos independentemente de sua embalagem. Subsequentemente, esses conteúdos esterilizados são colocados em recipientes dentro de um ambiente estéril. O relatório rastreia a demanda do consumidor baseada nas vendas de produtos de embalagem asséptica como caixas de cartão, sacos, bolsas, latas e garrafas oferecidos por vários fornecedores operando no mercado. O relatório também considera os cenários base prevalentes, temas-chave e ciclos de demanda relacionados ao usuário final vertical.

O mercado global de embalagem asséptica é segmentado por produto (caixas de cartão, sacos e bolsas, latas, garrafas e outros produtos), aplicação (bebidas (prontas para consumo, bebidas à base de laticínios e outras bebidas), alimentos (alimentos processados, frutas e vegetais, alimentos lácteos e outros alimentos), farmacêuticos e outras aplicações) e geografia (América do Norte (Estados Unidos e Canadá), Europa (Alemanha, Reino Unido, França, Itália e Resto da Europa), Ásia-Pacífico (China, Índia, Japão e Resto da Ásia-Pacífico), América Latina (Brasil, Argentina e Resto da América Latina), e Oriente Médio e África (Emirados Árabes Unidos, Arábia Saudita, África do Sul e Resto do Oriente Médio e África). Os tamanhos e previsões de mercado são fornecidos em termos de valor (USD) para todos os segmentos acima.

| Caixas de Cartão |

| Garrafas |

| Latas |

| Sacos e Bolsas |

| Frascos e Ampolas |

| Papel e Cartão |

| Plásticos (PP, PE, PET) |

| Vidro |

| Metal (Alumínio, Aço) |

| Laminados Compostos |

| Bebidas | Bebidas Prontas para Consumo (RTD) |

| Bebidas à Base de Laticínios | |

| Alimentos | Alimentos Processados |

| Frutas e Vegetais | |

| Alimentos Lácteos | |

| Farmacêuticos | |

| Cuidados Pessoais e Cosméticos |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Reino Unido |

| Alemanha | |

| França | |

| Itália | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio | Israel |

| Arábia Saudita | |

| Emirados Árabes Unidos | |

| Turquia | |

| Resto do Oriente Médio | |

| África | África do Sul |

| Egito | |

| Resto da África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por Produto | Caixas de Cartão | |

| Garrafas | ||

| Latas | ||

| Sacos e Bolsas | ||

| Frascos e Ampolas | ||

| Por Composição do Material | Papel e Cartão | |

| Plásticos (PP, PE, PET) | ||

| Vidro | ||

| Metal (Alumínio, Aço) | ||

| Laminados Compostos | ||

| Por Aplicação | Bebidas | Bebidas Prontas para Consumo (RTD) |

| Bebidas à Base de Laticínios | ||

| Alimentos | Alimentos Processados | |

| Frutas e Vegetais | ||

| Alimentos Lácteos | ||

| Farmacêuticos | ||

| Cuidados Pessoais e Cosméticos | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| Alemanha | ||

| França | ||

| Itália | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio | Israel | |

| Arábia Saudita | ||

| Emirados Árabes Unidos | ||

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Egito | ||

| Resto da África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Principais Perguntas Respondidas no Relatório

Qual é o valor atual do mercado de embalagem asséptica?

O mercado de embalagem asséptica está em USD 78,05 bilhões em 2025 e está previsto para atingir USD 128,40 bilhões até 2030.

Qual segmento de produto lidera a receita global?

Caixas de cartão dominam com 64% de participação na receita em 2024, apoiadas pelo uso de longa data em laticínios e sucos.

Qual região está se expandindo mais rapidamente?

A América do Sul está projetada para crescer a uma TCAC de 14,21% até 2030, impulsionada pela expansão de alimentos embalados do Brasil e investimentos em armazenamento em temperatura ambiente.

Como as regulamentações de sustentabilidade estão moldando as escolhas de materiais?

Os limites de PFAS da UE e EUA estão levando conversores a barreiras livres de alumínio e PFAS, acelerando a adoção de papel e laminados revestidos com óxido.

O que restringe envasadores menores de adotar tecnologia asséptica?

Alto gasto de capital inicial-frequentemente acima de USD 18 milhões para uma única linha de alta velocidade-permanece o principal obstáculo, embora leasing e sistemas modulares estejam facilitando a entrada.

Por que bebidas funcionais RTD são importantes para este mercado?

Bebidas RTD funcionais requerem embalagem estéril de alta barreira para preservar ingredientes ativos em temperaturas ambiente, aumentando a demanda por soluções assépticas avançadas.

Página atualizada pela última vez em: