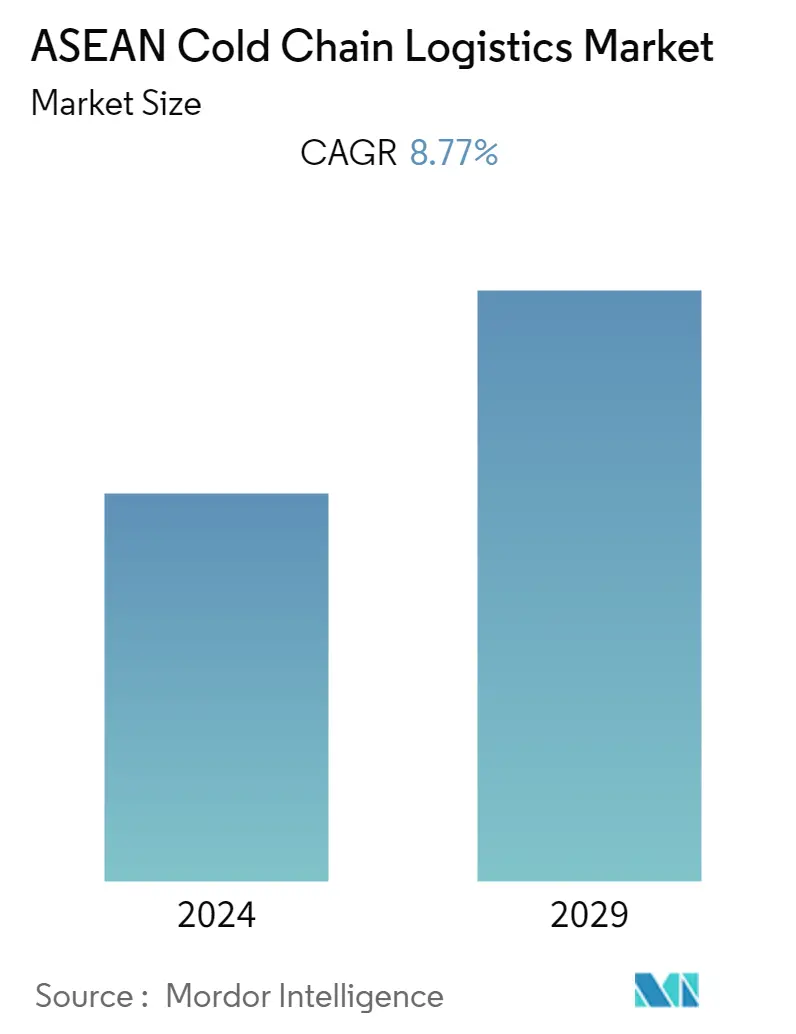

Tamanho do mercado de logística da cadeia fria da ASEAN

| Período de Estudo | 2020 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Período de Dados Históricos | 2020 - 2022 |

| CAGR | 8.77 % |

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de logística da cadeia fria da ASEAN

O tamanho do mercado de logística da cadeia fria da ASEAN é estimado em US$ 8,34 bilhões em 2023, e deverá atingir US$ 12,70 bilhões até 2028, crescendo a um CAGR de 8,77% durante o período de previsão (2023-2028).

A pandemia da COVID-19 que desafia a economia alterou o setor da logística da cadeia de frio, com mudanças massivas nas operações, nas cadeias de abastecimento, nas regulamentações e nos requisitos da força de trabalho. A modernização do setor logístico tem apoiado o crescimento do mercado de logística refrigerada.

- A crescente população urbana e a mudança na percepção dos consumidores impulsionaram o armazenamento refrigerado e a procura de transporte. O mercado de produtos refrigerados/congelados está crescendo rapidamente no Sudeste Asiático. A distribuição de produtos alimentares está a mudar rapidamente dos mercados tradicionais para os supermercados e lojas de conveniência. Produtos refrigerados e congelados são mais fáceis de adquirir, pois os principais distribuidores oferecem remessa em caminhões isolados. A qualidade dos serviços locais da cadeia de frio varia muito. Os produtos alimentares foram danificados devido à falta de refrigeração. Estima-se que 90% do desperdício alimentar do Sudeste Asiático é gerado durante o transporte.

- O negócio indiano da cadeia de frio ainda está em seus estágios iniciais, é uma das indústrias mais promissoras no setor de armazenamento e logística da cadeia de frio. Até 2027, a Índia terá a quinta maior economia do mundo. O investimento na infra-estrutura da cadeia de abastecimento da Índia deverá aumentar ano após ano, uma vez que é um importante interveniente bem estabelecido no mercado global. Felizmente, o governo indiano é um factor impulsionador do desenvolvimento da indústria da cadeia de frio, incentivando a participação privada através de uma variedade de programas de subsídios e incentivos. O Ministério das Indústrias de Processamento de Alimentos (MoFPI) iniciou um programa de infraestrutura de cadeia de frio, agregação de valor e preservação.

- O aumento dos níveis de rendimento nos países da ASEAN e as mudanças no estilo de vida são factores-chave para o crescimento do consumo e da produção de carne nestas regiões. A Indonésia e o Vietname são os principais impulsionadores do crescimento. A indústria farmacêutica da ASEAN tem uma capitalização de mercado de 148,3 mil milhões de dólares durante os anos projetados. A maioria dos medicamentos é sensível à temperatura e precisa ser transportada até a última milha, principalmente o transporte da vacina COVID.

Tendências do mercado de logística da cadeia fria da ASEAN

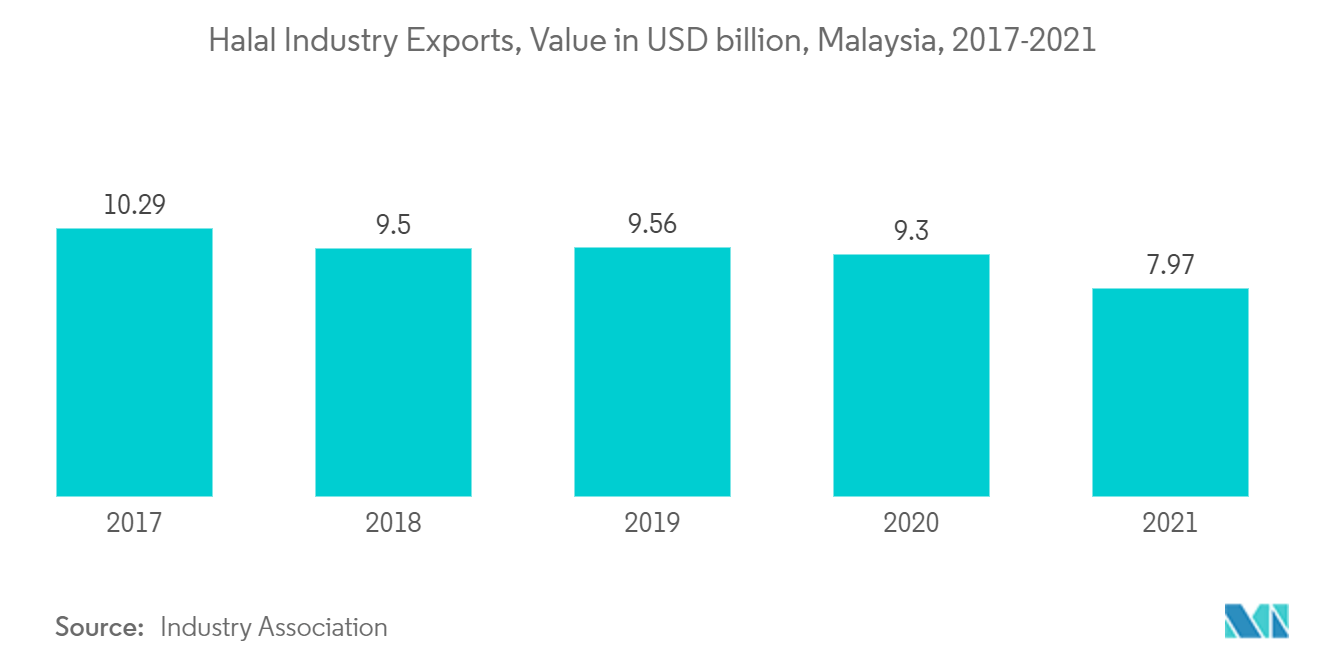

A Indústria Alimentar Halal está oferecendo tração ao mercado

Nos últimos anos, as marcas globais começaram a concentrar-se na economia muçulmana para capitalizar o aumento do poder de compra e a mudança nas prioridades de consumo dos consumidores. Cerca de 260 milhões de muçulmanos vivem na região da ASEAN, a maioria dos quais vive na Indonésia, Malásia, Tailândia, Filipinas, Singapura, Mianmar e Brunei. O número de eventos e campanhas de estilo de vida halal realizados em toda a região na última década estimula o interesse em viagens, alimentos, moda e cosméticos islâmicos.

O Grupo SPC, uma grande empresa alimentar sul-coreana, pretende crescer na Malásia para capturar uma parte dos 2 biliões de dólares da indústria alimentar halal mundial. Em Johor, um estado da Malásia que faz fronteira com Singapura, o Grupo SPC anunciou planos para investir 40 mil milhões de won (cerca de 30 milhões de dólares) na construção de uma fábrica com certificação halal. Segundo a mídia sul-coreana, a instalação terá rota para enviar mercadorias para todo o Sudeste Asiático e para o Oriente Médio graças aos portos do local.

Como a maior parte dos alimentos halal são produtos à base de carne, eles precisavam ser armazenados em armazéns da cadeia de frio certificados como Halal pelos respectivos governos. Nos últimos tempos, várias políticas destinadas a desenvolver a indústria halal foram demonstradas pelo governo, incluindo o estabelecimento de uma Zona Económica Especial (KEK) para a indústria.

Além disso, espera-se que a colaboração entre o Comité Nacional para a Economia e Finanças da Sharia (KNEKS) e empresas como a Unilever Indonésia impulsione a indústria halal do país. O governo da Malásia também está fazendo muitos avanços para se tornar líder global no mercado halal. O plano diretor e o parque halal da indústria halal são os avanços recentes feitos pelo governo. Todas estas iniciativas halal estão a impulsionar a logística da cadeia de frio nos países da ASEAN.

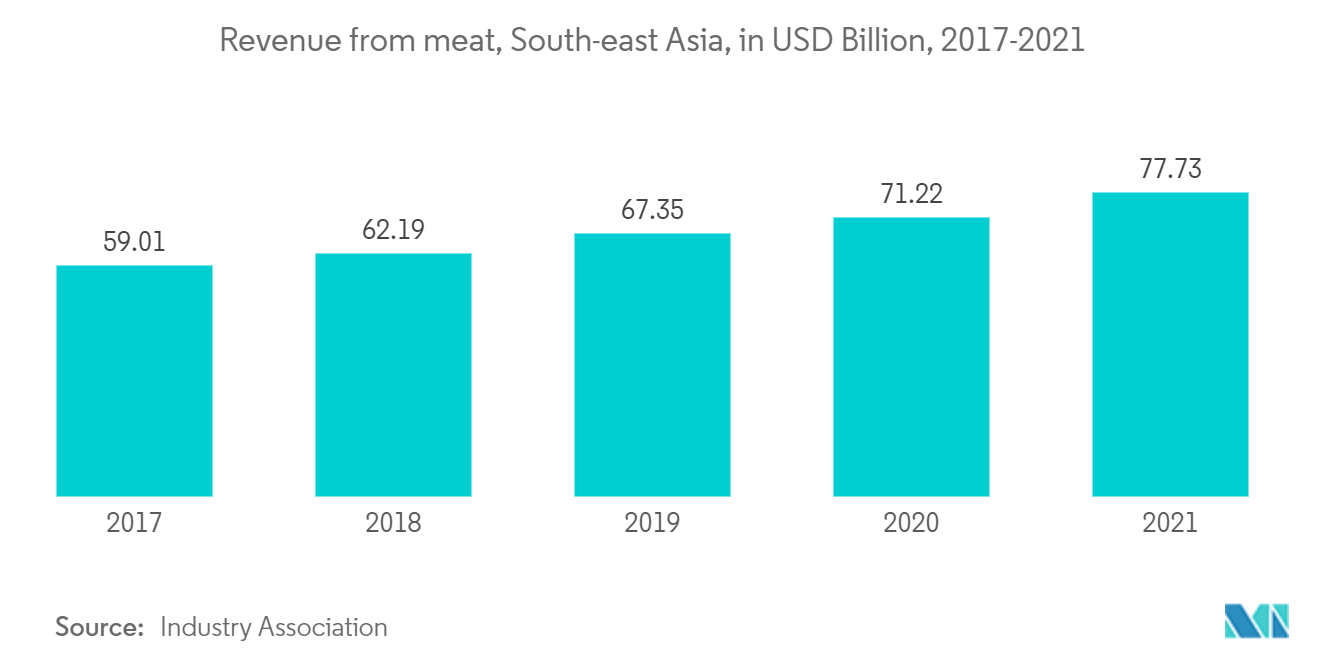

Aumento no consumo de carne impulsionando a logística da cadeia de frio nos países da ASEAN

A expansão populacional do Sudeste Asiático e o aumento dos rendimentos, da urbanização e dos sectores retalhistas estão a contribuir para o aumento do consumo de carne e para o aumento das importações de alimentos para animais. Os cinco principais mercados emergentes da região são Indonésia, Malásia, Filipinas, Tailândia e Vietname. Nos últimos anos, o consumo de carne também aumentou, embora o peixe e o marisco sejam as maiores fontes de carne consumida e produzida - e sejam parcialmente responsáveis pela procura de alimentos para animais. Cada país do Sudeste Asiático tem preferências diferentes em termos de carne, o que se reflecte nos seus níveis de consumo e produção.

A Malásia possui um aparato de produção considerável no setor avícola, que apresenta os melhores valores de produção entre essas nações do Sudeste Asiático. Com um consumo anual de carne de aves de 50 kg/per capita, esta nação é autossuficiente tanto em oferta como em procura. Até ao final de 2021, relatórios de agências internacionais previam que a produção de carne bovina aumentaria. A produção de carne bovina aumentaria para 58 milhões de toneladas métricas este ano, um aumento de 1% em relação a 2021. No entanto, o consumo de carne aumentaria.

O Vietname e as Filipinas são os próximos dois maiores consumidores de carne suína na região, com consumo anual per capita de 25 kg e 14,9 kg, respetivamente. Como todos estes produtos cárneos são perecíveis e têm de ser entregues em pontos de venda a retalho e alguns como alimentos embalados congelados, há um enorme aumento na logística da cadeia de frio na região da ASEAN. De acordo com o Instituto de Investigação Económica da ASEAN e da Ásia Oriental (ERIA), a Tailândia tem uma capacidade total de 940.000 toneladas métricas para instalações de armazenamento frigorífico públicas e privadas. No Vietname, o setor privado tem capacidade para mais de 500.000 paletes. Os números de capacidade para a Indonésia e Mianmar são de 370.200 toneladas métricas e 88.148 toneladas métricas, respectivamente, mas estes representam apenas as capacidades das grandes empresas.

Visão geral da indústria de logística de cadeia fria da ASEAN

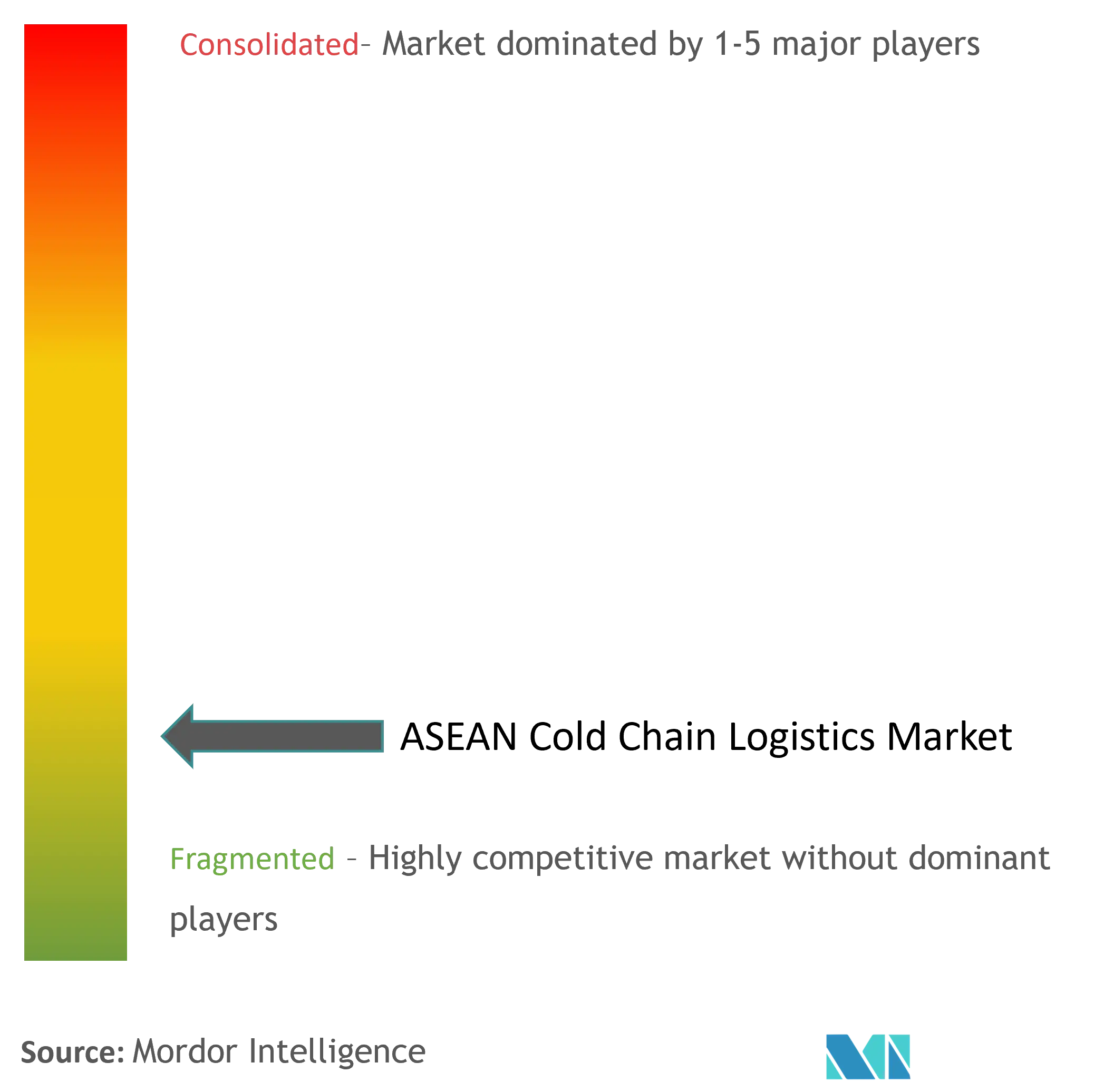

O cenário do mercado de logística da cadeia de frio da ASEAN é fragmentado por natureza, com uma mistura de players globais e locais. Os pequenos e médios players locais ainda atendem o mercado com pequenas frotas e espaços de armazenamento. Alguns países, como Singapura, têm forte presença de players globais, como DHL e Nippon Express. Além disso, os players globais estão investindo no mercado e adquirindo empresas locais para aumentar a sua presença na região.

Além disso, as empresas de logística japonesas fortalecem as suas actividades na região da ASEAN, estabelecendo bases de transporte terrestre nos países da ASEAN para cada país dentro das indústrias de produção e distribuição, impulsionando assim a construção de uma cadeia de abastecimento. As empresas também estão envolvidas no desenvolvimento da cadeia de frio e investindo ativamente na logística relacionada com frutas e legumes, flores, cosméticos e bens de consumo.

Líderes de mercado de logística de cadeia fria da ASEAN

-

Nippon Express

-

United Parcel Service of America

-

Deutsche Post DHL

-

Yamato Transport Co. Ltd

-

DSV Agility Logistics

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de logística da cadeia fria da ASEAN

- Setembro de 2022: Toyota Tsusho (Tailândia), uma empresa comercial ligada ao Grupo Toyota, e DENSO Sales (Tailândia) uniram forças para melhorar a qualidade do ecossistema da cadeia de frio na Tailândia. DENSO Sales é um fabricante e distribuidor global de peças automotivas. A fim de criar uma sociedade sustentável e habitável, os três parceiros nesta cooperação estão a trabalhar para desenvolver e fazer avançar as tecnologias do ecossistema da cadeia de frio tailandesa.

- Abril de 2022: A área da Grande Baía Guangdong-Hong Kong-Macau, na China, inaugurou o primeiro trem internacional da cadeia de frio entre a China, o Laos e a Tailândia, a fim de criar uma nova rota logística global.

Relatório de Mercado de Logística da Cadeia Fria da ASEAN – Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do Mercado

2. METODOLOGIA DE PESQUISA

2.1 Metodologia de Análise

2.2 Fases de Pesquisa

3. SUMÁRIO EXECUTIVO

4. INFORMAÇÕES DE MERCADO

4.1 Cenário Atual do Mercado

4.2 Dinâmica de Mercado

4.2.1 Motoristas

4.2.2 Restrições

4.2.3 Oportunidades

4.3 Tendências Tecnológicas e Automação em Instalações Frigoríficas

4.4 Regulamentações e iniciativas governamentais

4.5 Revisão e comentários sobre o papel do Japão na indústria da cadeia de frio da ASEAN

4.6 Insights sobre a cadeia de valor da indústria

4.7 Atratividade da Indústria – Análise das Cinco Forças de Porter

4.7.1 Ameaça de novos participantes

4.7.2 Poder de barganha dos compradores/consumidores

4.7.3 Poder de barganha dos fornecedores

4.7.4 Ameaça de produtos substitutos

4.7.5 Intensidade da rivalidade competitiva

4.8 Impacto dos padrões e regulamentações de emissão na indústria da cadeia de frio

4.9 Insights sobre refrigerantes e materiais de embalagem usados em armazéns refrigerados

4.10 Insights sobre padrões e certificações Halal na Indonésia e na Malásia

4.11 Insights sobre armazenamento com ambiente/temperatura controlada

4.12 Impacto do COVID-19 no mercado

5. SEGMENTAÇÃO DE MERCADO

5.1 Por serviço

5.1.1 Armazenar

5.1.2 Transporte

5.1.3 Serviços de valor agregado (congelamento rápido, etiquetagem, gestão de estoque, etc.)

5.2 Por temperatura

5.2.1 Ambiente

5.2.2 Refrigerado

5.2.3 Congeladas

5.3 Por aplicativo

5.3.1 Horticultura (frutas e vegetais frescos)

5.3.2 Produtos lácteos (leite, sorvete, manteiga, etc.)

5.3.3 Carnes e Peixes

5.3.4 Produtos Alimentares Processados

5.3.5 Farmacêutica, Ciências Biológicas e Química

5.3.6 Outras aplicações

5.4 Por geografia

5.4.1 Cingapura

5.4.2 Tailândia

5.4.3 Vietnã

5.4.4 Indonésia

5.4.5 Malásia

5.4.6 Filipinas

5.4.7 Resto da ASEAN

6. CENÁRIO COMPETITIVO

6.1 Visão geral da concentração de mercado

6.2 Perfis de empresa

6.2.1 Nippon Express

6.2.2 Serviço de encomendas unido da América

6.2.3 Deutsche Post DHL

6.2.4 Yamato Transport Co.

6.2.5 DSV Agilidade Logística

6.2.6 NYK (Yusen Logitics e TASCO)

6.2.7 Logística Tiong Nam

6.2.8 Armazenamento Frio Sinchai

6.2.9 Jentec Armazenamento Inc.

6.2.10 JWD Logística

6.2.11 KOSPA

6.2.12 PT. Pluit Cold Storage

6.2.13 PT. Veículo de armazenamento refrigerado

6.2.14 Havi Logística

6.2.15 Carga Real

6.2.16 Thai Max Co.

6.2.17 MGM Bosco*

7. FUTURO DO MERCADO

8. PRINCIPAIS FORNECEDORES E FORNECEDORES

8.1 FABRICANTES DE EQUIPAMENTOS DE ARMAZENAMENTO

8.2 FABRICANTES DE TRANSPORTADORA

8.3 FORNECEDORES DE TECNOLOGIA

9. APÊNDICE

9.1 Estatísticas anuais sobre instalações de armazenamento refrigerado

9.2 Dados comerciais de importação e exportação de produtos alimentícios congelados

9.3 Insights sobre a estrutura regulatória para transporte e armazenamento de alimentos em países-chave

9.4 Insights sobre o setor de alimentos e bebidas no Sudeste Asiático

Segmentação da indústria de logística da cadeia fria da ASEAN

Cadeia de frio refere-se a procedimentos logísticos com temperatura controlada. Uma análise completa do mercado de logística da cadeia fria da ASEAN, incluindo a avaliação da economia e contribuição dos setores da economia, visão geral do mercado, estimativa do tamanho do mercado para segmentos-chave e tendências emergentes nos segmentos de mercado, dinâmica de mercado e tendências geográficas , e o impacto da COVID-19 está incluído no relatório.

O mercado de logística da cadeia de frio da ASEAN é segmentado por serviço (armazenamento, transporte e serviços de valor agregado), por temperatura (ambiente, refrigerada e congelada), por aplicação (horticultura, laticínios, carnes e peixes, produtos alimentícios processados, produtos farmacêuticos , ciências da vida, produtos químicos e outras aplicações) e por geografia (Singapura, Tailândia, Vietname, Indonésia, Malásia, Filipinas e resto da ASEAN). O relatório oferece tamanho de mercado e previsões para o mercado de logística de cadeia fria da ASEAN em valor (USD) para todos os segmentos acima.

| Por serviço | ||

| ||

| ||

|

| Por temperatura | ||

| ||

| ||

|

| Por aplicativo | ||

| ||

| ||

| ||

| ||

| ||

|

| Por geografia | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de logística de cadeia fria da ASEAN

Qual é o tamanho atual do mercado de logística da cadeia fria da ASEAN?

O mercado de logística da cadeia fria da ASEAN deverá registrar um CAGR de 8,77% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de logística da cadeia fria da ASEAN?

Nippon Express, United Parcel Service of America, Deutsche Post DHL, Yamato Transport Co. Ltd, DSV Agility Logistics são as principais empresas que operam no mercado de logística da cadeia fria da ASEAN.

Que anos este mercado de logística de cadeia fria da ASEAN cobre?

O relatório abrange o tamanho histórico do mercado de logística da cadeia fria da ASEAN para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de logística da cadeia fria da ASEAN para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria de logística da cadeia fria da ASEAN

Estatísticas para a participação de mercado de logística de cadeia fria da ASEAN em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da ASEAN Cold Chain Logistics inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.