Tamanho do mercado de aquaponia

| Período de Estudo | 2019 - 2029 |

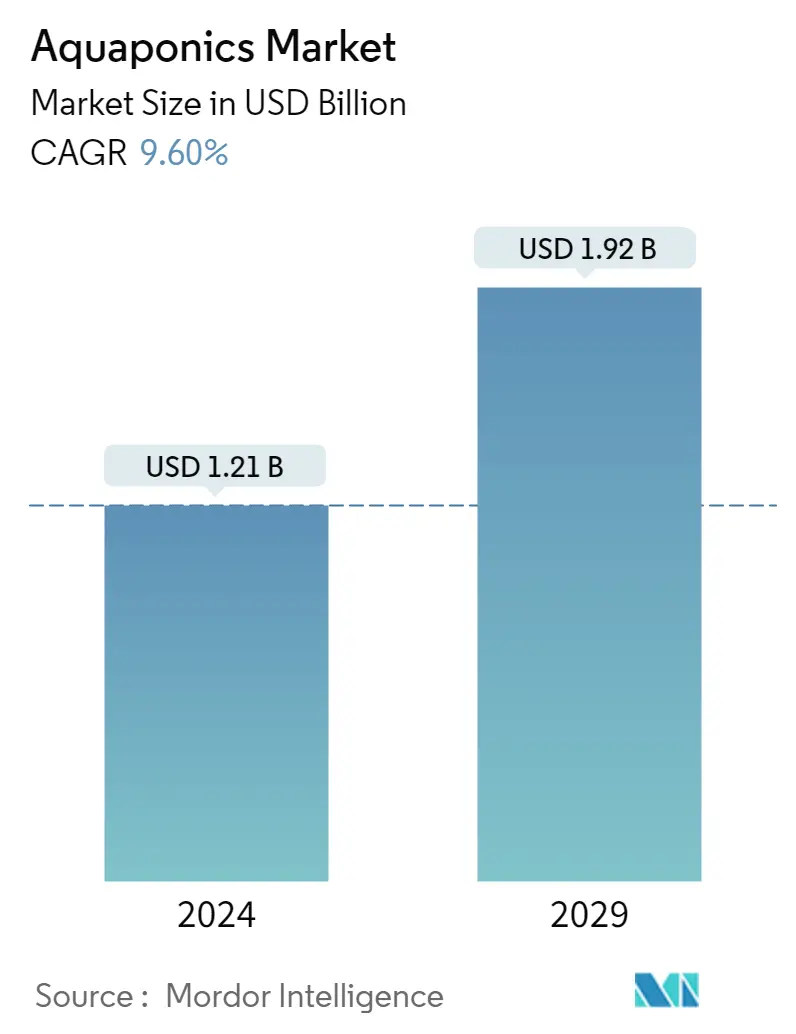

| Tamanho do mercado (2024) | USD 1.21 bilhão de dólares |

| Tamanho do mercado (2029) | USD 1.92 bilhão de dólares |

| CAGR(2024 - 2029) | 9.60 % |

| Mercado de Crescimento Mais Rápido | América do Norte |

| Maior Mercado | América do Norte |

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de aquaponia

O tamanho do mercado de aquaponia é estimado em US$ 1,21 bilhão em 2024, e deverá atingir US$ 1,92 bilhão até 2029, crescendo a um CAGR de 9,60% durante o período de previsão (2024-2029).

A pandemia COVID-19 impactou principalmente a cadeia de abastecimento do mercado aquapônico. As perturbações na cadeia de abastecimento durante a pandemia levaram os agricultores a criar muitos peixes vivos e outras espécies aquáticas, o que teve um impacto negativo nos custos, despesas e riscos dos agricultores.

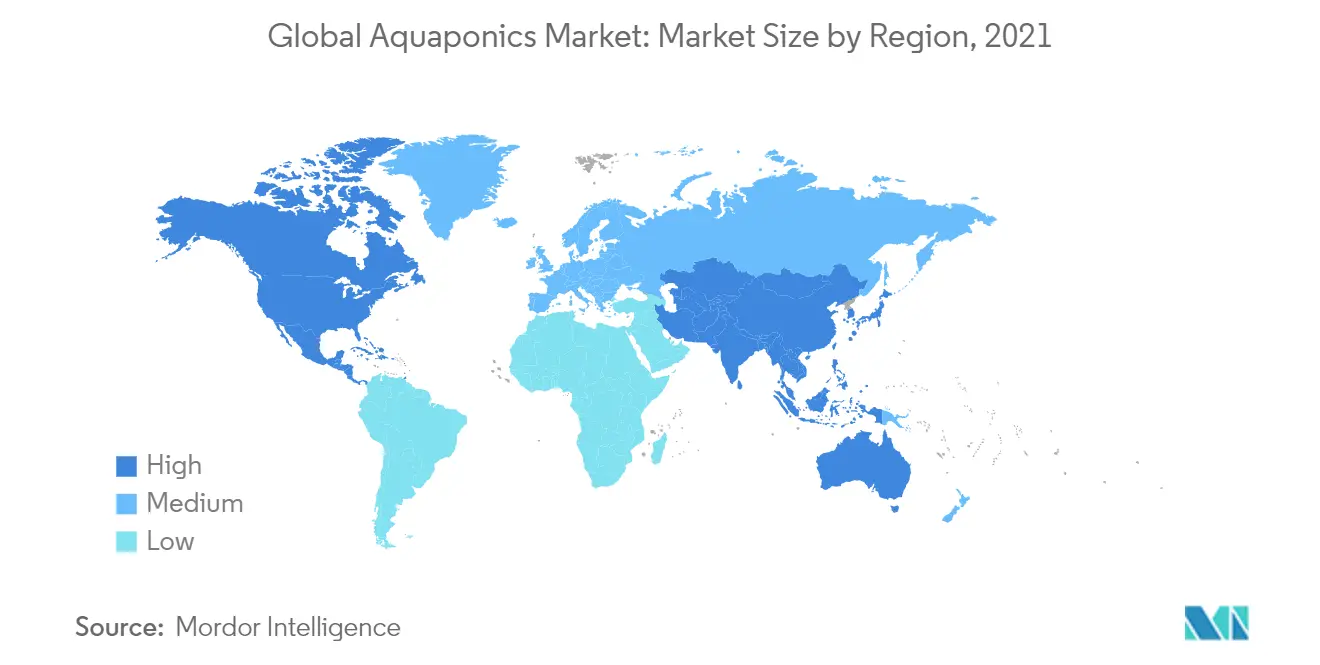

Em 2021, a América do Norte ocupava a maior participação no mercado de aquaponia. Os Estados Unidos contribuíram com a maior parcela na região, seguidos pelo Canadá. Aquaponic é uma indústria pequena, mas em rápido crescimento na região, com diversas parcerias entre instituições de ensino e pesquisa e empresas privadas. Este factor desempenhou um papel fundamental no estabelecimento e aumento da consciencialização sobre as explorações aquapónicas. No entanto, a produção em massa de culturas aquapónicas ainda não tomou forma na região, embora explorações agrícolas como a Superior Fresh e a Ouroboros Farms estejam na vanguarda da produção aquapónica comercial.

Tendências do mercado de aquaponia

Demanda substancial por produtos orgânicos impulsionando o mercado

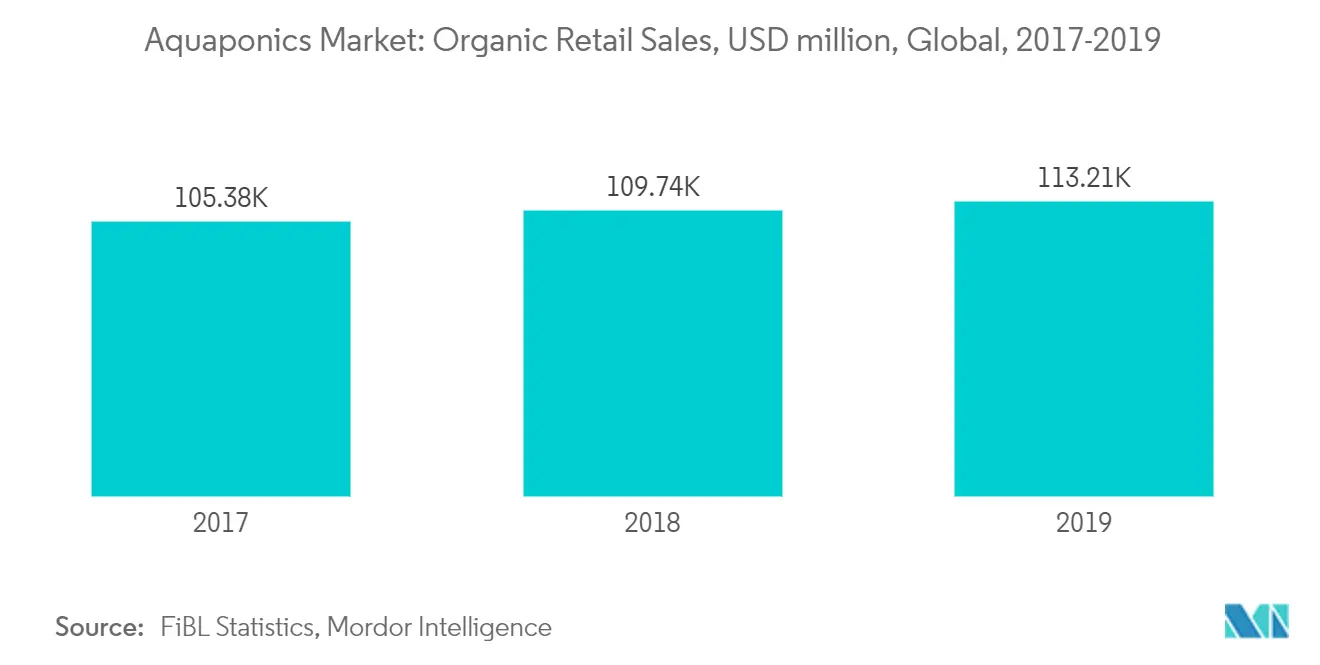

Como a aquaponia está isenta de fertilizantes químicos e produtos químicos de protecção das culturas, com os resíduos de peixe servindo como os principais nutrientes para as plantas, a procura de culturas cultivadas organicamente tem um elevado potencial e um espaço inexplorado para explorações aquapónicas emergentes e fornecedores de sistemas aquapónicos. Conforme relatado pela Organic Trade Association, as vendas de frutas e vegetais orgânicos aumentaram 5,6%, para 17,40 mil milhões de dólares em 2018, face a 16,42 mil milhões de dólares no ano anterior. Assim, os Estados Unidos tornaram-se um dos principais mercados para frutas e vegetais cultivados organicamente. Além disso, a Europa detém uma das maiores áreas agrícolas biológicas do mundo, sendo a Espanha responsável pela maior parte, com 2.246.475,0 ha de área cultivada biológica. Como resultado do âmbito subjacente à agricultura aquapónica na indústria de produtos biológicos, a Acção COST FA1305, financiada pela Europa, 'O Centro Aquapónico da União Europeia - Realizando a Produção Integrada Sustentável de Peixes e Vegetais para a UE', reforçou a rede entre investigadores e empresas privadas jogadoras. Portanto, espera-se que a demanda por produtos cultivados organicamente impulsione a indústria aquapônica global durante o período de previsão.

América do Norte domina o mercado

Embora ainda seja uma pequena indústria na América do Norte, espera-se que a agricultura aquapónica testemunhe um crescimento exponencial nos próximos anos. Em 2014, a Universidade de Wisconsin - Stevens Point e Nelson e Pade Aquaponics firmaram uma Parceria Público-Privada (PPP) para estabelecer um Centro de Inovação em Aquaponia como parte do Subsídio de Incentivo ao Desenvolvimento Econômico do Sistema UW. Estas iniciativas têm desempenhado um papel fundamental na sensibilização para alternativas agrícolas sustentáveis, como a aquaponia, na região. Além disso, espera-se que a aquaponia ajude a reconstruir a indústria da aquicultura nos Estados Unidos. Em Wisconsin, o número de fazendas de aquicultura aumentou recentemente de 2.300 para 2.800, com 300 das 500 novas fazendas sendo fazendas aquapônicas, conforme revelado na Conferência Aquaculture America em 2018. Atualmente, os Estados Unidos importam mais de 80,0% dos frutos do mar consome anualmente. O número crescente de explorações aquapónicas no país pode ajudá-lo a reduzir a importação de marisco ao longo do tempo.

Visão geral da indústria aquapônica

O mercado aquapônico é altamente fragmentado, principalmente devido à natureza evolutiva do mercado. Algumas das fazendas aquapônicas mais ativas são Superior Fresh, Ouroboros Farms, Garden City Aquaponics Inc., BIGH, Deep Water Farms e Madhavi Farms. Alguns dos principais fornecedores de insumos aquapônicos são Pentair Aquatic Eco-System Inc. (PAES), Nelson Pade Aquaponics, Practical Aquaponics, Aquaponics USA e The Aquaponic Source. Como o mercado ainda está em expansão, os players emergentes estão traçando estratégias de lançamento de produtos e expansões de capacidade para garantir uma participação substancial no mercado estudado.

Líderes do mercado de aquaponia

-

Nelson & Pade Aquaponics

-

Pentair Aquatic Eco-System, Inc. (PAES)

-

The Aquaponic Source

-

Hydrofarm

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de aquaponia

Em Abril de 2021, a empresa francesa de agricultura interior Les Nouvelles Fermes angariou 2 milhões de euros (aproximadamente 2,4 milhões de dólares) na sua primeira ronda de financiamento pelos investidores do IRDI, do Banque des Territoires, do Crédit Agricole Aquitaine e do CIC. Com este financiamento, a empresa pretende construir a maior quinta aquapónica da Europa.

Em 2019, a Superior Fresh, fornecedora líder de produtos aquapônicos no Centro-Oeste dos EUA, expandiu sua área de efeito estufa de 6 acres para 13 acres e seu centro de aquicultura de 40.000 pés quadrados para 100.000 pés quadrados.

Em 2019, a Aerofarms fez parceria com a Dell Technologies para expandir seus requisitos tecnológicos de aprendizado de máquina e sistemas de rede. Através desta parceria, a AeroFarms está bem posicionada para implementar as máquinas certas baseadas em dados, utilizando dados relacionados com temperatura, humidade, fluxo de ar, nutrientes, luz, água e segurança alimentar.

Relatório de Mercado de Aquaponia – Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.2 Drivers de mercado

4.3 Restrições de mercado

4.4 Análise das Cinco Forças de Porter

4.4.1 Poder de barganha dos fornecedores

4.4.2 Poder de barganha dos compradores

4.4.3 Ameaça de novos participantes

4.4.4 Ameaça de substitutos

4.4.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO

5.1 Sistema crescente

5.1.1 Camas cheias de mídia

5.1.1.1 Fluxo constante

5.1.1.2 Vazante e Fluxo (Inundação e Dreno)

5.1.2 Técnica de filme nutricional (NFT)

5.1.3 Cultura de Jangada ou Águas Profundas (DWC)

5.2 Tipo de instalação

5.2.1 Estufas de poli ou vidro

5.2.2 Fazendas verticais internas

5.2.3 Outros tipos de instalações

5.3 Tipo de peixe

5.3.1 Tilápia

5.3.2 Peixe-gato

5.3.3 Carpa

5.3.4 Truta

5.3.5 Peixes Ornamentais

5.3.6 Outros tipos de peixes

5.4 Geografia

5.4.1 América do Norte

5.4.1.1 Estados Unidos

5.4.1.2 Canadá

5.4.1.3 México

5.4.1.4 Resto da América do Norte

5.4.2 Europa

5.4.2.1 Reino Unido

5.4.2.2 França

5.4.2.3 Alemanha

5.4.2.4 Itália

5.4.2.5 Resto da Europa

5.4.3 Ásia-Pacífico

5.4.3.1 China

5.4.3.2 Índia

5.4.3.3 Malásia

5.4.3.4 Indonésia

5.4.3.5 Austrália

5.4.3.6 Resto da Ásia-Pacífico

5.4.4 América do Sul

5.4.4.1 Brasil

5.4.4.2 Argentina

5.4.4.3 Resto da América do Sul

5.4.5 África

5.4.5.1 África do Sul

5.4.5.2 Resto da África

6. CENÁRIO COMPETITIVO

6.1 Estratégias mais adotadas

6.1.1 Provedores de insumos para aquaponia

6.1.2 Fazendas Aquapônicas

6.2 Análise de participação de mercado

6.2.1 Provedores de insumos para aquaponia

6.2.2 Fazendas Aquapônicas

6.3 Perfis de empresas - Provedores de insumos aquapônicos

6.3.1 Pentair Aquatic Eco-System Inc. (PAES)

6.3.2 Nelson & Pade Aquaponics

6.3.3 Practical Aquaponics

6.3.4 Aquaponics USA

6.3.5 The Aquaponic Source

6.4 Perfil da Empresa - Fazendas Aquapônicas

6.4.1 Superior Fresco

6.4.2 Fazendas Ouroboros

6.4.3 Cidade Jardim Aquaponics Inc.

6.4.4 PEQUENO

6.4.5 Fazendas em águas profundas

6.4.6 Fazendas Madhavi

6.4.7 Fazenda ECF Berlim

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

8. UMA AVALIAÇÃO DO IMPACTO DA COVID-19 NO MERCADO

Segmentação da Indústria Aquapônica

Aquaponia refere-se à combinação da piscicultura tradicional com o cultivo de plantas hidroponicamente. O mercado de aquaponia é segmentado por sistema de cultivo (camas cheias de mídia, técnica de filme nutriente e cultura de jangadas ou águas profundas), tipo de instalação (estufas de poli ou vidro, fazendas verticais internas e outros tipos de instalações), tipo de peixe (tilápia, bagre, carpa, truta, peixes ornamentais e outros tipos de peixes), tipo de cultura (frutas e vegetais e ervas e microverdes) e geografia (América do Norte, Europa, Ásia-Pacífico, América do Sul e África). O tamanho do mercado no relatório é fornecido em milhões de dólares.

| Sistema crescente | ||||||

| ||||||

| ||||||

|

| Tipo de instalação | ||

| ||

| ||

|

| Tipo de peixe | ||

| ||

| ||

| ||

| ||

| ||

|

| Geografia | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

Perguntas frequentes sobre pesquisa de mercado de aquaponia

Qual é o tamanho do mercado de aquaponia?

O tamanho do mercado de aquaponia deverá atingir US$ 1,21 bilhão em 2024 e crescer a um CAGR de 9,60% para atingir US$ 1,92 bilhão até 2029.

Qual é o tamanho atual do mercado de aquaponia?

Em 2024, o tamanho do mercado de aquaponia deverá atingir US$ 1,21 bilhão.

Quem são os principais atores do mercado de aquaponia?

Nelson & Pade Aquaponics, Pentair Aquatic Eco-System, Inc. (PAES), The Aquaponic Source, Hydrofarm são as principais empresas que atuam no mercado de Aquaponia.

Qual é a região que mais cresce no mercado de aquaponia?

Estima-se que a América do Norte cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de aquaponia?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado de Aquaponia.

Que anos esse mercado de aquaponia cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de aquaponia foi estimado em US$ 1,10 bilhão. O relatório abrange o tamanho histórico do mercado de Aquaponia para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de Aquaponia para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria de plantas aquapônicas

Estatísticas para a participação de mercado de plantas aquapônicas em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise das Plantas Aquapônicas inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.