Tamanho e Participação do Mercado de Antibióticos

Análise do Mercado de Antibióticos pela Mordor Intelligence

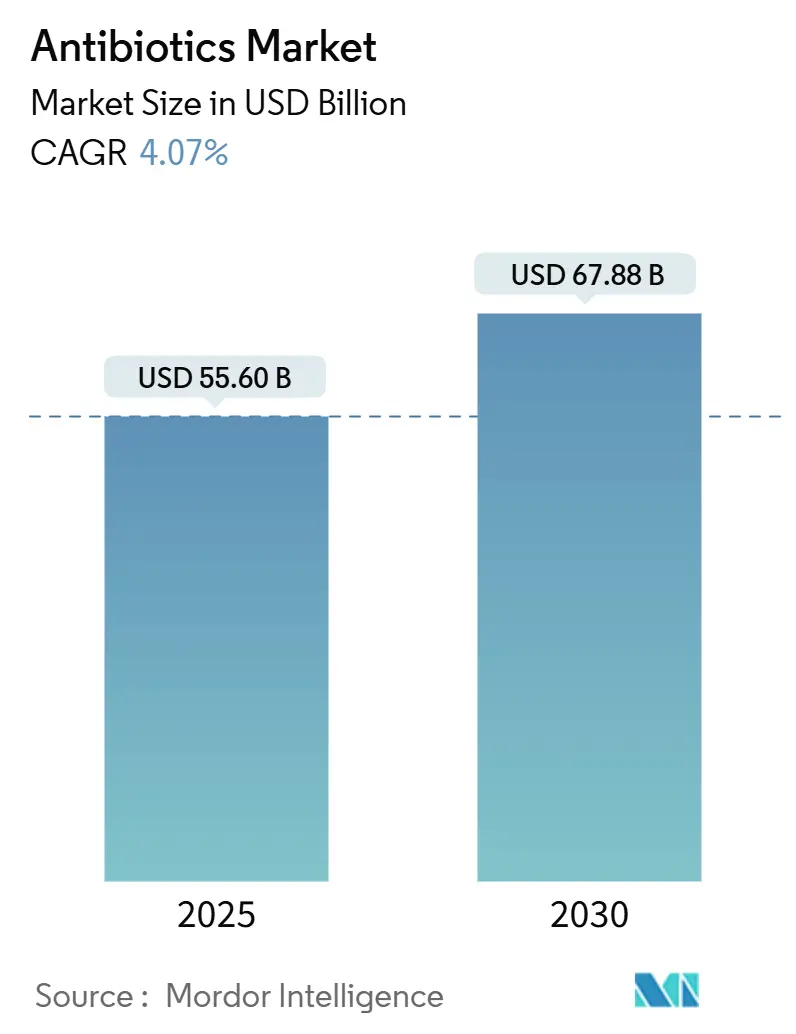

O tamanho do mercado de antibióticos atingiu USD 55,60 bilhões em 2025 e está previsto para subir para USD 67,88 bilhões até 2030, resultando em uma taxa de crescimento anual composta (TCAC) de 4,07%. Esta trajetória reflete um cabo de guerra entre o aumento da resistência antimicrobiana (RAM) e a expansão constante da cobertura de saúde em grandes economias emergentes. Investimentos em capacidade hospitalar, protocolos de controle de infecção mais rigorosos e novos incentivos governamentais para terapias inovadoras estão elevando a demanda, mas cada impulsionador também expõe lacunas de gestão que restringem o crescimento da receita. A indústria de antibióticos, portanto, opera entre necessidade terapêutica e uso responsável, um equilíbrio que está lentamente remodelando os pipelines de produtos em direção a medicamentos direcionados que preservam o microbioma. Evidências crescentes de compradores hospitalares mostram que o poder de precificação permanece mais forte para agentes mais novos com atividade comprovada contra patógenos difíceis, um sinal de que os pagadores recompensarão diferenciação clínica clara. Uma inferência recente é que o momentum da receita depende cada vez mais da capacidade de demonstrar tanto eficácia quanto valor de gestão no mesmo dossiê de produto.

Principais Conclusões do Relatório

- Por tipo de produto, cefalosporinas controlaram 24,2% da participação do mercado de antibióticos em 2025, enquanto carbapenêmicos são previstos para registrar o crescimento mais rápido com TCAC de 6,8% até 2030.

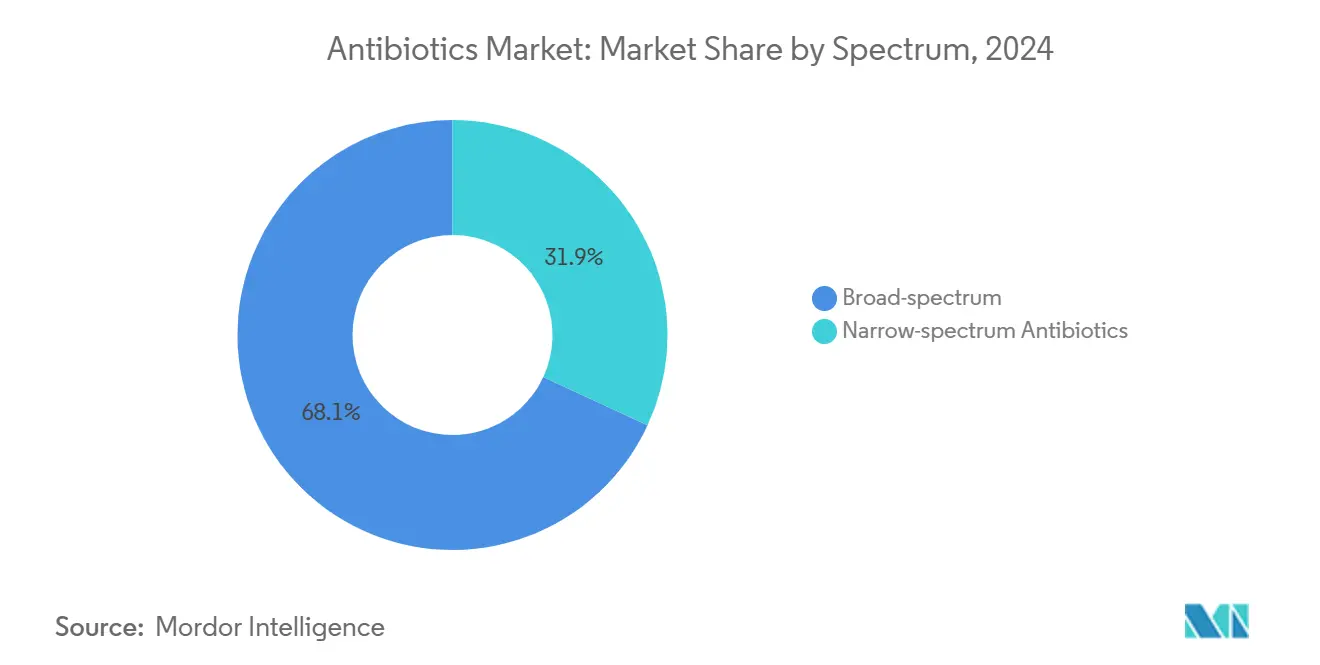

- Por espectro, antibióticos de amplo espectro representaram uma participação dominante de 68,1% do tamanho do mercado de antibióticos de 2025, enquanto agentes de espectro restrito são esperados para expandir com a maior TCAC de 6,1% até 2030.

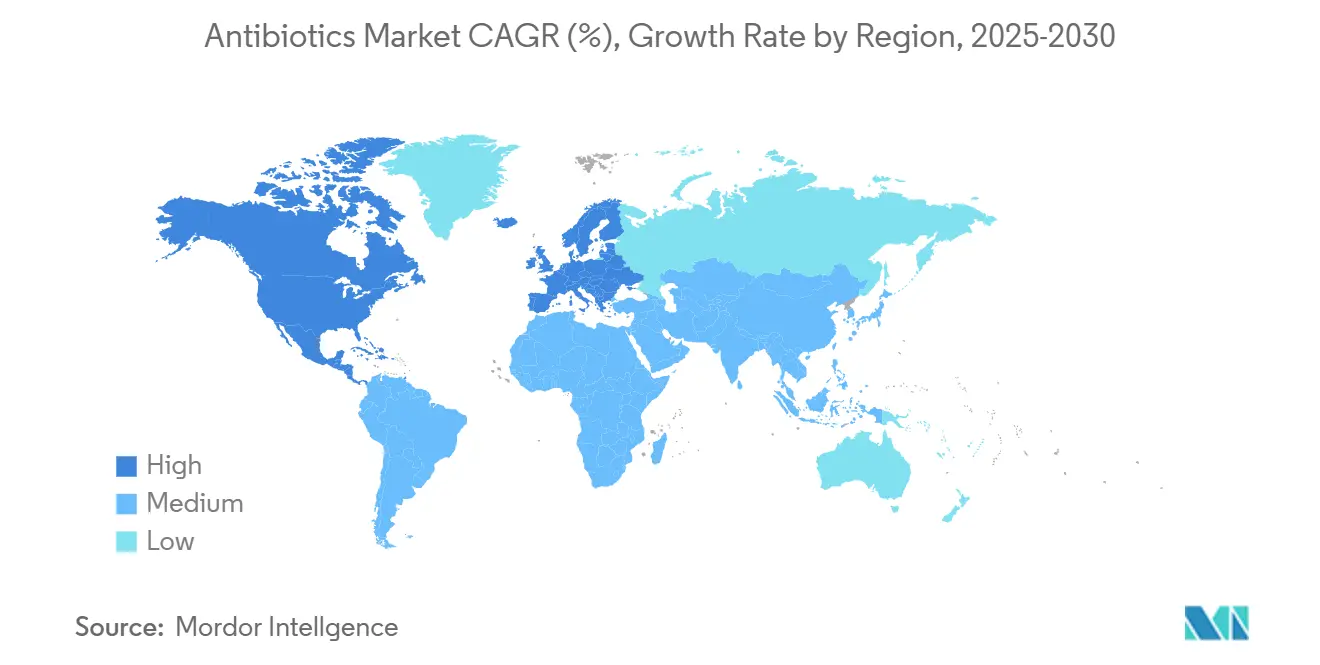

- Por geografia, Ásia-Pacífico deteve a participação líder de 34,2% do mercado de antibióticos em 2025, enquanto o Oriente Médio está projetado para registrar a TCAC mais rápida de 7,2% no período de previsão.

Tendências e Insights do Mercado Global de Antibióticos

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Escalada da resistência antimicrobiana (RAM) mundialmente necessitando inovação e estoque contínuos de antibióticos | +3,1 | Global, maior exposição na Ásia-Pacífico e África | Longo prazo (≥ 5 anos) |

| Incidência crescente de infecções adquiridas em hospitais em ambientes de cuidados terciários em economias emergentes | +0,8 | Economias emergentes na Ásia, África e Oriente Médio | Médio prazo (~ 3-4 anos) |

| Expansão da cobertura universal de saúde e reembolso público para antibióticos essenciais em regiões de alta carga | +0,6 | Países de baixa e média renda | Médio prazo (~ 3-4 anos) |

| Avanços tecnológicos em combinações de inibidores de β-lactamase e modalidades inovadoras melhorando resultados de tratamento | +0,5 | Global, com adoção precoce na América do Norte e Europa | Curto prazo (≤ 2 anos) |

| Foco crescente na preparação para pandemias e reservas estratégicas nacionais de antibióticos | +0,4 | Global, ênfase mais forte na América do Norte e UE | Curto prazo (≤ 2 anos) |

| Programas de gestão de antibióticos financiados pelo governo exigindo estoque e aquisição de antibióticos de reserva | +0,3 | América do Norte e UE com transbordamento para APAC | Médio prazo (~ 3-4 anos) |

| Fonte: Mordor Intelligence | |||

Resistência Antimicrobiana Crescente Necessita Inovação Contínua

A RAM já contribui para cerca de 4,95 milhões de mortes por ano e pode chegar a 10 milhões até 2050 se não for controlada, conforme a OMS[1]Organização Mundial da Saúde, "Mortes Devido à RAM Estimadas em 10 Milhões de Pessoas até 2050, Ministério da Saúde e OMS Lançam Estratégia Nacional," Organização Mundial da Saúde, who.int em agosto de 2024. Este crescente número de vítimas está direcionando capital público e privado em direção a moléculas de primeira classe, mas a análise de pipeline mostra que apenas 12 dos 32 antibióticos em estágio tardio introduzem mecanismos de ação genuinamente novos. Laboratórios de vigilância relatam que Acinetobacter baumannii resistente a carbapenem está aparecendo em ambientes comunitários, forçando ministérios da saúde a acelerar o financiamento para tratamentos alternativos. Tendências de financiamento de capital de risco revelam que investidores favorecem cada vez mais plataformas capazes de entregar regimes de combinação, uma abordagem que oferece flexibilidade contra padrões de resistência em evolução. Uma inferência recente é que os apetites de investimento agora acompanham de perto a capacidade de um candidato de abordar múltiplos patógenos de alta prioridade em vez de designs de alvo único.

Incidência Crescente de Infecções Adquiridas em Hospitais em Ambientes de Cuidados Terciários

Aproximadamente 3,8 milhões de europeus contraem infecções adquiridas em hospitais (IAH) anualmente, e 90.000 mortes estão ligadas a esses eventos, de acordo com a OCDE[4]L.M. Asegu, A. Kitschen, M.M. Neuwirth, and D. Sauerland, "O Fardo Econômico de Infecções Nosocomiais para Hospitais: Evidências da Alemanha," BMC Infectious Diseases, biomedcentral.com, novembro de 2024. Internações saltam de seven para dezenove dias quando uma IAH ocorre, inflacionando custos de oportunidade além de EUR 1.000 (USD 1.120) por caso. Hospitais em países de baixa e média renda relatam incidência ainda maior, especialmente em unidades de terapia intensiva onde procedimentos invasivos são padrão e as proporções de pessoal são menores. Modelagem financeira mostra que orçamentos de controle de infecção estão subindo mais rapidamente que gastos hospitalares gerais, indicando que administradores agora veem redução de IAH como uma alavanca central de contenção de custos. Uma nova observação é que departamentos de aquisição especificam cada vez mais antibióticos com pegadas de resistência menores, sinalizando que métricas de gestão estão se tornando tão importantes quanto o preço de aquisição.

Expansão da Cobertura Universal de Saúde Melhora Acesso a Antibióticos Essenciais

Governos expandindo cobertura universal de saúde (CUS) estão melhorando o acesso a antibióticos essenciais em regiões que antes dependiam de compras diretas. As reformas de seguro social de saúde do Vietnã inscreveram 76,5% de pacientes com tuberculose anteriormente sem seguro em cerca de cinco semanas, conforme Health Policy & Systems, abril de 2024. Esquemas semelhantes em todo o Sudeste Asiático estão impulsionando acordos de compra em massa que favorecem produtores genéricos enquanto ainda deixam espaço para terapias inovadoras. Auditorias iniciais mostram que diagnósticos no ponto de cuidado introduzidos sob estruturas de CUS cortam prescrições inadequadas, mas fatores como treinamento limitado de clínicos e demanda de pacientes ainda alimentam o uso inadequado. Uma inferência recente é que CUS pode ampliar o mercado endereçável apenas quando acompanhado por educação paralela de gestão. Caso contrário, maior acesso pode amplificar resistência.

Avanços Tecnológicos em Combinações de Inibidores de β-lactamase

Novos andaimes de inibidores de β-lactamase (IBL), como derivados de diazabiciclooctano e boronato, estão rejuvenescendo antibióticos β-lactâmicos mais antigos. A aprovação da FDA dos EUA de EXBLIFEP (cefepima/enmetazobactam) em fevereiro de 2024 entregou uma resposta clínica composta de 79,1% em infecções complicadas do trato urinário, superando a terapia padrão. Sulbactam-durlobactam e uma série de combinações triplas agora em desenvolvimento ilustram ainda mais como a inovação de inibidores pode estender ciclos de vida de medicamentos. Comitês de formulário hospitalar estão começando a priorizar essas combinações para cobertura empírica de patógenos gram-negativos resistentes, sugerindo que a receita acelerará conforme a adoção de diretrizes se espalha. Uma conclusão clara é que emparelhamentos eficazes de inibidores podem converter moléculas outrora marginais em terapias de primeira linha, reiniciando seus relógios comerciais.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Rápida proliferação de patógenos multirresistentes superando cronogramas de desenvolvimento comercial | -1,2 | Global, com maior pressão onde gestão é fraca | Longo prazo (≥ 5 anos) |

| Políticas rigorosas de gestão e aquisição limitando uso das classes "Watch" e "Reserve" | -0,7 | Principalmente América do Norte e Europa | Médio prazo (~ 3-4 anos) |

| Altas taxas de falha em ensaios clínicos e retorno desfavorável sobre investimento desencorajando financiamento privado de P&D | -0,9 | Global, pronunciado em clusters de biotecnologia com restrições de capital | Longo prazo (≥ 5 anos) |

| Perturbações nas cadeias de suprimento de ingredientes farmacêuticos ativos (IFA) concentradas em poucos centros de fabricação | -0,5 | Núcleo APAC, transbordamento para MEA | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Rápida Proliferação de Patógenos Multirresistentes

Cepas hipervirulentas de Klebsiella pneumoniae portando genes de resistência a carbapenem surgiram durante 2024, de acordo com a OMS[2]Organização Mundial da Saúde, "OMS Atualiza Lista de Bactérias Resistentes a Medicamentos Mais Ameaçadoras à Saúde Humana," Organização Mundial da Saúde, who.int em julho de 2024, levantando novas preocupações para enfermarias neonatais e de terapia intensiva. Vigilância em toda a Índia e África subsaariana mostra aumentos acentuados na resistência a cefalosporinas e fluoroquinolonas, padrões agora aparecendo em clínicas comunitárias também. Cada novo cluster de resistência comprime a vida comercial de medicamentos estabelecidos e leva clínicos a escalarem terapia mais cedo, elevando custos de tratamento. Uma observação emergente é que agências de reembolso estão começando a considerar modelagem de resistência ao negociar preços de antibióticos, efetivamente vinculando níveis de pagamento à durabilidade prevista.

Políticas Rigorosas de Gestão Limitam Uso das Classes "Watch" e "Reserve"

A Organização Mundial da Saúde[3]Organização Mundial da Saúde, "OMS Libera Relatório sobre Estado de Desenvolvimento de Antibacterianos," Organização Mundial da Saúde, who.int lançou sua Lista de Antimicrobianos Medicamente Importantes em fevereiro de 2024, formalizando proteções mais rigorosas em torno do consumo das classes "Watch" e "Reserve". Dados hospitalares dos Estados Unidos indicam que apenas 0,7% das admissões envolvendo infecções gram-negativas difíceis de tratar receberam antibióticos de próxima geração, de acordo com os Annals of Internal Medicine, abril de 2024. Instalações vinculando acesso de formulário a testes rápidos de suscetibilidade alcançam melhor alinhamento entre escolha de medicamento e padrões locais de resistência, uma prática operacional que indiretamente financia atualizações diagnósticas. Uma nova inferência é que regras de gestão, embora reduzam volume imediato de vendas para medicamentos premium, podem estender receita geral preservando utilidade clínica por mais tempo.

Análise de Segmentos

Por Tipo de Produto: Cefalosporinas Lideram Enquanto Carbapenêmicos Surgem

Cefalosporinas comandam 24,2% da participação do mercado de antibióticos em 2025, traduzindo-se em um tamanho de mercado de USD 13,49 bilhões. Sua ampla cobertura de patógenos e inclusão em múltiplas diretrizes clínicas sustentam a demanda. A aprovação dos EUA da Zevtera para três indicações, incluindo infecções da corrente sanguínea por Staphylococcus aureus, reforça a confiança dos prescritores. Equipes de gestão agora emparelham cefalosporinas com diagnósticos rápidos para encurtar janelas de terapia empírica, uma mudança de fluxo de trabalho que pode conter resistência sem prejudicar vendas unitárias. Uma inferência recente é que acoplar diagnósticos com medicamentos estabelecidos estende sua relevância mesmo em ambientes com alta resistência.

Carbapenêmicos revelam a TCAC de previsão mais forte de 6,8% até 2030, sublinhando seu status como agentes de última linha para infecções multirresistentes. Auditorias de utilização mostram clínicos reservando cada vez mais carbapenêmicos para casos confirmados por cultura, uma prática que pode estabilizar tendências de resistência. Fabricantes apoiam a demanda lançando formulações de uma vez ao dia adequadas para terapia antibiótica parenteral ambulatorial. Evidências de farmacêuticos de doenças infecciosas indicam que comitês de gestão aprovam solicitações de carbapenem mais facilmente quando respaldados por antibiogramas locais, implicando crescimento estável mesmo sob restrições de uso.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Espectro: Antibióticos de Espectro Restrito Ganham Impulso

Produtos de amplo espectro ainda detêm uma comandante participação de mercado de antibióticos de 68,1% em 2025, principalmente porque permanecem indispensáveis em terapia empírica quando a identidade do patógeno é desconhecida. Unidades de terapia intensiva representam zonas de alto consumo, com clínicos cobrindo múltiplos patógenos possíveis rapidamente. Contudo, auditorias de hospitais do norte da Índia revelam que metade dos cursos de amplo espectro começam sem confirmação diagnóstica, expondo oportunidades claras para gestão. Antibióticos de espectro restrito, previstos para crescer com TCAC de 6,1% até 2030, capitalizam nessas lacunas. O FP-100 da Flightpath Biosciences, agora em ensaios de Fase I, visa especificamente a doença de Lyme e sinaliza apetite comercial por abordagens que preservam o microbioma. Conforme diagnósticos rápidos se tornam rotina, agentes de espectro restrito provavelmente obterão maior preferência de formulário, acelerando a inclinação em direção à terapia de precisão dentro da indústria de antibióticos. Uma nova inferência é que a adoção de espectro restrito se correlacionará fortemente com tempos de resposta diagnóstica: quanto mais rápido o resultado, mais provável que clínicos mudem de agentes amplos para direcionados.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Análise Geográfica

Por Geografia: Ásia-Pacífico Lidera o Mercado

Ásia-Pacífico deteve 34,27% da participação do mercado de antibióticos em 2025, valendo USD 19,05 bilhões, e está projetada para registrar TCAC de 7,2% até 2030. A grande população da região, alta carga de infecção e cobertura de seguro em ampliação sustentam essa dominância. Governos como a Indonésia emparelharam planos nacionais de RAM com incentivos de fabricação local em 2024, estimulando tanto segurança de suprimento quanto melhorias de qualidade. China e Índia servem como centros de produção global para genéricos enquanto investem agressivamente em candidatos inovadores, uma abordagem que posiciona empresas domésticas para ascender na cadeia de valor. As políticas sofisticadas de gestão do Japão demonstram que mercados maduros podem conter uso excessivo sem prejudicar o acesso, oferecendo um modelo para pares. Uma nova observação é que agências de saúde pública na região agora implantam painéis de vigilância baseados em nuvem, acelerando tempos de resposta a clusters emergentes de resistência.

América do Norte ocupa segundo lugar em tamanho de mercado e estabelece parâmetros regulatórios e de preços. A Lei GAIN (Generating Antibiotic Incentives Now) dos EUA estende exclusividade para produtos qualificados de doenças infecciosas, uma ferramenta que ajudou aprovações como EXBLIFEP e ORLYNVAH. Seguradoras reembolsam essas terapias a taxas premium quando documentação de resistência acompanha reivindicações, indicando que pagadores veem valor além do preço de aquisição. A rede coordenada de vigilância do Canadá fornece dados granulares de resistência, permitindo que hospitais refinem protocolos empíricos e reduzam uso desnecessário de amplo espectro. Uma inferência emergente é que mercados com vigilância robusta podem tanto limitar uso inadequado quanto ainda recompensar inovação através de reembolso direcionado.

Europa mantém uma sólida terceira posição, liderada por Alemanha, Reino Unido e França. As rotas simplificadas da Agência Europeia de Medicamentos para antibióticos de necessidade não atendida encurtam cronogramas de submissão, encorajando empresas a lançar primeiro no bloco. Estruturas de aquisição pública movem-se em direção a contratos baseados em resultados, recompensando fornecedores por benefícios clínicos e de gestão demonstráveis em vez de apenas menor custo unitário. Enquanto isso, o Oriente Médio, embora menor, registra a TCAC regional mais rápida de 7,2% conforme estados do Golfo atualizam infraestrutura terciária e adotam padrões ocidentais de controle de infecção. Hospitais nos Emirados Árabes Unidos demandam cada vez mais combinações avançadas de carbapenem e IBL, um sinal de que a região está saltando terapias intermediárias. Uma inferência recente é que orçamentos de aquisição diversificados em economias do Golfo ricas em energia podem acelerar adoção de antibióticos premium mais rapidamente do que o tamanho populacional sozinho preveria.

Panorama Competitivo

A concentração de mercado permanece moderada, com Johnson & Johnson, Pfizer e Merck detendo portfólios líderes enquanto biotechs especializadas preenchem lacunas clínicas. Expiração de patentes entre 2025 e 2030 ameaça vendas incumbentes, então grandes farmacêuticas estão licenciando ativos de estágio tardio externamente em vez de confiar apenas na descoberta interna. Observadores notam que empresas com programas explícitos de gestão de RAM obtêm acesso mais suave a formulários, sugerindo que fatores suaves como reputação corporativa podem influenciar velocidade de vendas. Uma inferência recente é que compromissos de gestão estão se tornando um ativo competitivo intangível equivalente ao alcance tradicional de força de vendas.

Empresas menores capitalizam incentivos regulatórios para capturar nichos de alto valor. Iterum Therapeutics obteve aprovação dos EUA para ORLYNVAH, o primeiro penem oral para infecções urinárias não complicadas em décadas, provando que P&D focado ainda pode desbloquear potencial blockbuster em classes lotadas. Acurx Pharmaceuticals garantiu novas patentes para ibezapolstat, visando Clostridioides difficile com um perfil de espectro restrito e amigável ao microbioma. Como muitas biotechs terceirizam fabricação, elas escalam produção sem grandes despesas de capital, liberando caixa para expansão clínica.

Colaborações com empresas de inteligência artificial estão emergindo como diferenciais chave. Eli Lilly expandiu sua parceria com OpenAI em 2024, adicionando USD 150 milhões e comprometendo USD 100 milhões ao AMR Action Fund, apostando que aprendizado de máquina simplificará descoberta de alvos. Fabricantes de medicamentos europeus estão aproveitando supercomputadores acadêmicos para avaliar bibliotecas de inibidores rapidamente. Uma nova inferência é que vantagem competitiva pode em breve depender mais da velocidade de otimização computacional de leads do que de contagens brutas de moléculas.

Líderes da Indústria de Antibióticos

-

Pfizer Inc.

-

Merck & Co., Inc.

-

Novartis AG (Sandoz)

-

Bayer AG

-

GlaxoSmithKline plc

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Outubro 2024: Iterum Therapeutics recebeu aprovação da FDA para ORLYNVAH (sulopenem etzadroxil e probenecida), a primeira opção oral de penem para infecções urinárias não complicadas em mulheres dos EUA com opções limitadas de tratamento.

- Julho 2024: Acurx Pharmaceuticals obteve nova patente para ibezapolstat, uma terapia seletiva para Clostridioides difficile projetada para preservar flora intestinal benéfica.

- Junho 2024: Eli Lilly expandiu sua colaboração com OpenAI, investindo USD 150 milhões adicionais para acelerar descoberta orientada por IA de antibacterianos visando patógenos críticos da OMS.

- Maio 2024: Flightpath Biosciences iniciou ensaios de Fase I do FP-100 (higromicina A), o primeiro candidato a antibiótico de espectro restrito do mundo especificamente visando doença de Lyme.

- Abril 2024: A FDA aprovou PIVYA (pivmecilinam) para tratar infecções urinárias não complicadas em mulheres, adicionando uma opção valiosa a formulários de cuidados primários.

Escopo do Relatório Global do Mercado de Antibióticos

Conforme o escopo do relatório, medicamentos antibióticos referem-se a medicamentos usados para tratar infecções matando bactérias. Estes estão entre os cursos mais prescritos mundialmente no combate a infecções bacterianas, principalmente em ambientes ambulatoriais. O Mercado de Antibióticos é segmentado por produto (Cefalosporinas, Penicilina, Fluoroquinolonas, Macrolídeos, Carbapenêmicos, Aminoglicosídeos, Sulfonamidas e outros tipos de produtos), espectro (antibióticos de amplo espectro, antibióticos de espectro restrito e outros espectros), e geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África, e América do Sul). O relatório também cobre os tamanhos de mercado estimados e tendências para 17 países em principais regiões globais. O relatório oferece valores (em milhões USD) para os segmentos acima.

| Cefalosporinas |

| Penicilinas |

| Fluoroquinolonas |

| Macrolídeos |

| Carbapenêmicos |

| Aminoglicosídeos |

| Sulfonamidas |

| Outros Tipos de Produtos |

| Antibióticos de Amplo Espectro |

| Antibióticos de Espectro Restrito |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Coreia do Sul | |

| Austrália | |

| Resto da Ásia | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Oriente Médio e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por Tipo de Produto | Cefalosporinas | |

| Penicilinas | ||

| Fluoroquinolonas | ||

| Macrolídeos | ||

| Carbapenêmicos | ||

| Aminoglicosídeos | ||

| Sulfonamidas | ||

| Outros Tipos de Produtos | ||

| Por Espectro | Antibióticos de Amplo Espectro | |

| Antibióticos de Espectro Restrito | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Austrália | ||

| Resto da Ásia | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Principais Questões Respondidas no Relatório

Qual é o tamanho atual do mercado de antibióticos?

O tamanho do mercado de antibióticos atingiu USD 55,60 bilhões em 2025 e está projetado para subir para USD 67,88 bilhões até 2030.

Qual região detém a maior participação do mercado de antibióticos?

Ásia-Pacífico lidera com 34,27% de participação de mercado graças à sua grande população, alta carga de infecção e cobertura de seguro em expansão.

Quem são os principais players no Mercado de Antibióticos?

Merck & Co. Inc., Bayer AG, Pfizer Inc, Abbott Laboratories e Johnson & Johnson Inc. são as principais empresas operando no Mercado de Antibióticos.

Por que antibióticos de espectro restrito estão ganhando popularidade?

Clínicos favorecem agentes de espectro restrito porque visam patógenos específicos, reduzem perturbação do microbioma e retardam desenvolvimento de resistência.

Qual região tem a maior participação no Mercado de Antibióticos?

Em 2025, a América do Norte representa a maior participação de mercado no Mercado de Antibióticos.

Como a resistência antimicrobiana está influenciando o desenvolvimento de novos medicamentos?

Resistência crescente empurra investidores em direção a mecanismos inovadores e combinações de inibidores de β-lactamase que podem superar vias de defesa atuais.

Qual papel a cobertura universal de saúde desempenha na demanda por antibióticos?

Cobertura expandida reduz barreiras financeiras, aumenta acesso apropriado a medicamentos essenciais e estimula crescimento de mercado em economias emergentes.

Qual segmento de produto está crescendo mais rapidamente dentro da indústria de antibióticos?

Carbapenêmicos exibem a maior TCAC projetada de 6,8% até 2030 devido à sua eficácia contra patógenos multirresistentes.

Página atualizada pela última vez em: