Tamanho do mercado de medicamentos anti-obesidade

| Período de Estudo | 2021 - 2029 |

| Ano Base Para Estimativa | 2023 |

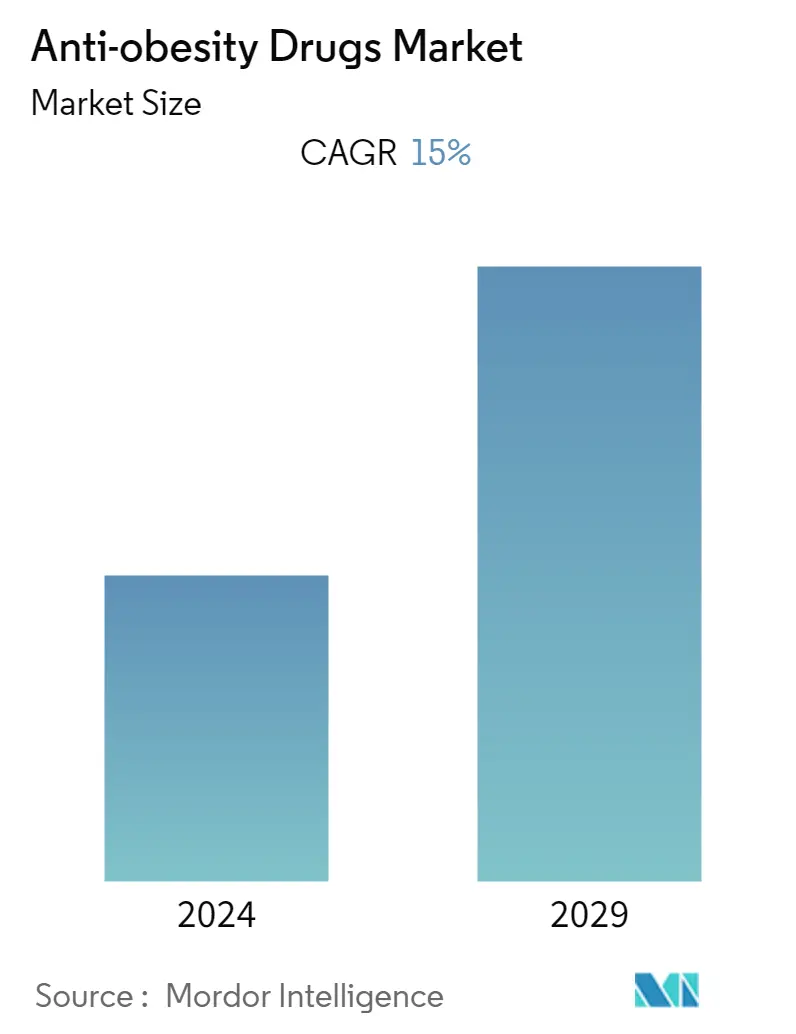

| CAGR | 15.00 % |

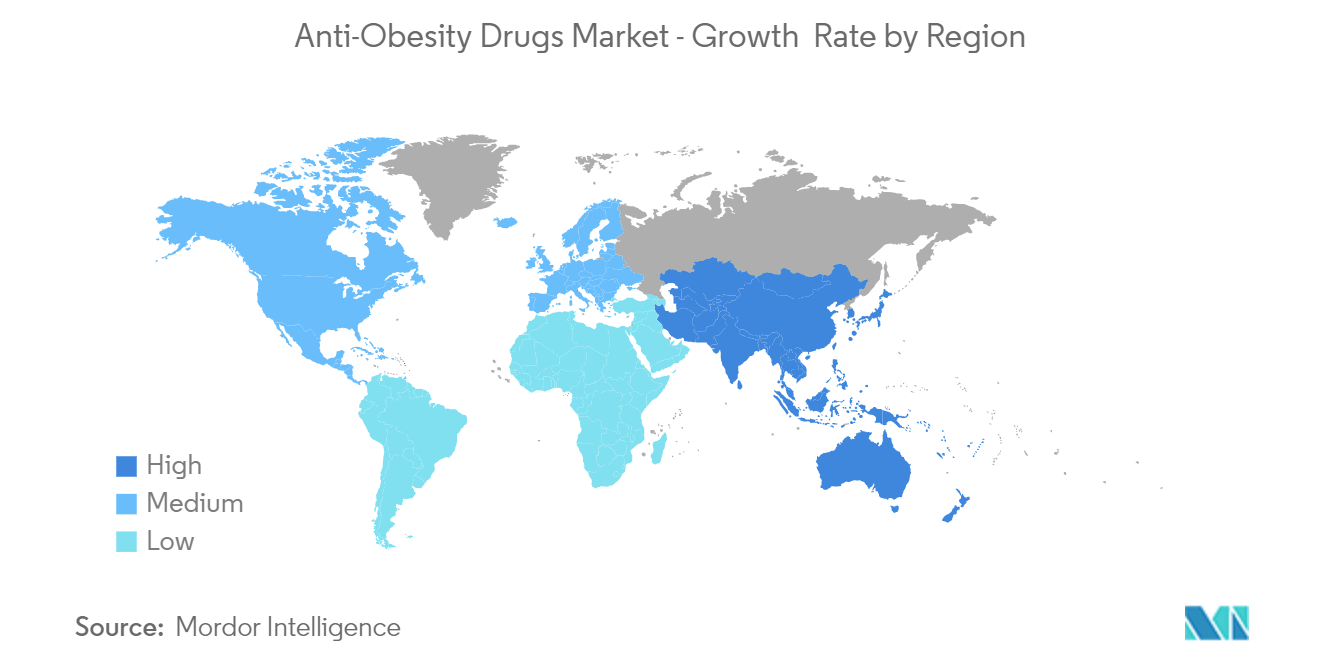

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | América do Norte |

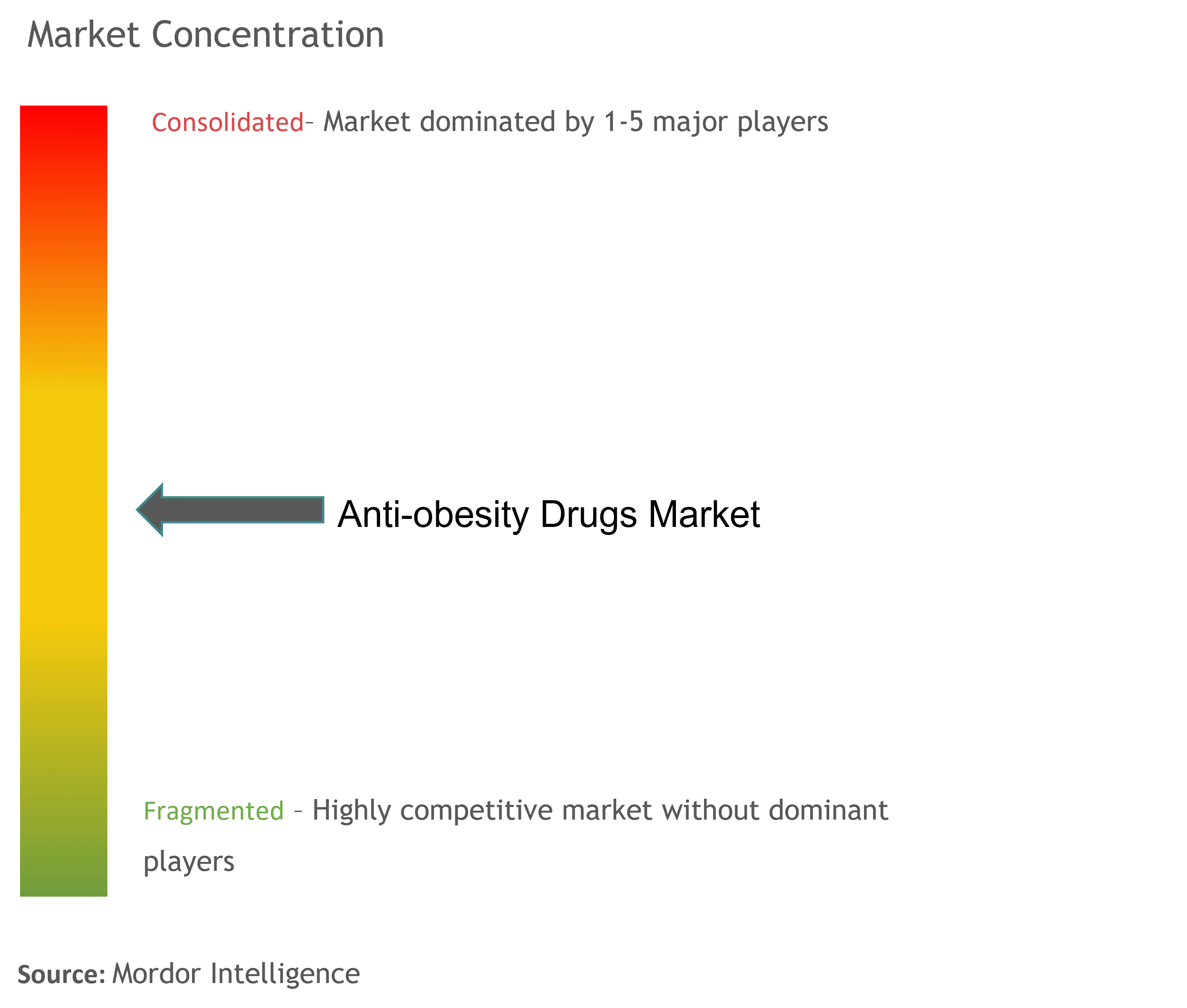

| Concentração de Mercado | Médio |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de medicamentos anti-obesidade

Espera-se que o mercado de medicamentos anti-obesidade registre um CAGR de 15% durante o período de previsão.

Durante a situação do COVID-19, observou-se que a obesidade aumentou exponencialmente. De acordo com artigo publicado pelo European Journal of Nutrition em dezembro de 2020, a taxa de obesidade aumentou no mundo. O principal motivo é a mudança no estilo de vida e a diminuição da prática de exercícios entre as pessoas, que evitam aulas de ginástica e ioga devido aos protocolos de distanciamento social. Da mesma forma, de acordo com o artigo publicado na revista Diabetes Obesity and Metabolism em agosto de 2021, a prevalência da obesidade é um fator de risco significativo e potencialmente modificável para o aumento do número de casos e da mortalidade nacional por COVID-19. Este risco aumentado de a população obesa levar à mortalidade por COVID-19, o que aumentou a demanda por medicamentos anti-obesidade durante a covid. No entanto, espera-se que o aumento da consciencialização sobre estilos de vida saudáveis e preocupações com o peso durante a pandemia mantenha a procura de medicamentos anti-obesidade, mesmo no período pós-pandemia.

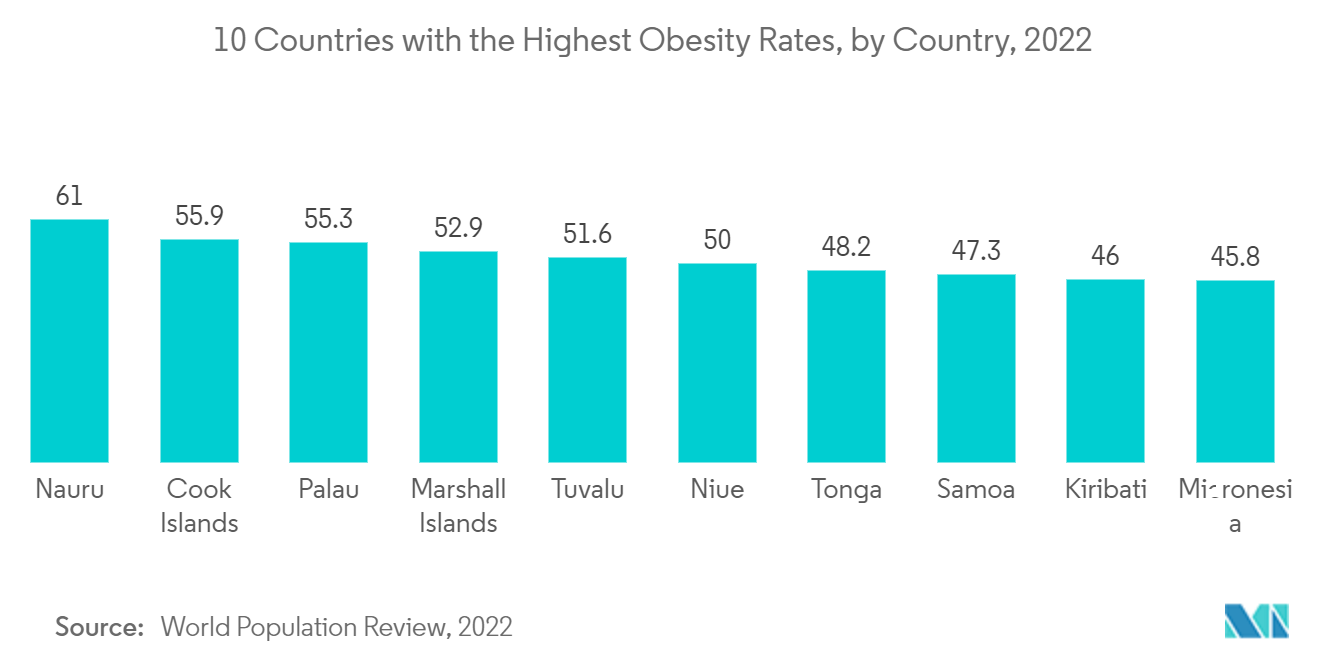

De acordo com o relatório da Organização Mundial da Saúde publicado em junho de 2021, 39 milhões de crianças com menos de 5 anos tinham excesso de peso ou obesidade em 2020. Uma em cada cinco crianças e adolescentes a nível mundial tem excesso de peso. A incidência de obesidade tem aumentado acentuadamente nas últimas décadas e é frequentemente descrita como uma endemia global, especialmente em países desenvolvidos onde distúrbios relacionados com o estilo de vida, como ansiedade, stress, tabagismo e consumo de álcool, são mais prevalentes. Devido ao aumento da população obesa em todo o mundo, os principais players do mercado estão iniciando o desenvolvimento de produtos e buscando aprovações de mercado. Por exemplo, em janeiro de 2021, a Novartis AG anunciou os resultados do seu ensaio de Fase II do medicamento experimental denominado Bimagrumab. O medicamento tem demonstrado potencial para indicação de obesidade. A droga está atualmente sendo estudada no pipeline da Novartis. Isso pode resultar em novas opções de tratamento, impulsionando o crescimento do mercado durante o período de previsão.

Além disso, a pesquisa sobre várias moléculas potenciais de medicamentos que visam tanto a obesidade quanto o diabetes mellitus tipo 2 tornou-se uma tendência chave entre os participantes do mercado anti-obesidade. A crescente epidemia de obesidade e diabetes tipo 2 está incentivando pesquisadores e vendedores no mercado a pesquisar medicamentos que possam combater tanto a obesidade quanto o diabetes tipo 2. Assim, espera-se que o aumento da população obesa, o aumento dos hábitos alimentares pouco saudáveis e o estilo de vida sedentário impulsionem o crescimento do mercado durante o período de previsão.

No entanto, espera-se que a disponibilidade de terapias alternativas e os potenciais efeitos colaterais dos medicamentos anti-obesidade restrinjam o crescimento do mercado.

Tendências do mercado de medicamentos anti-obesidade

Espera-se que o segmento de medicamentos prescritos apresente uma taxa de crescimento mais rápida durante o período de previsão

Por tipo de medicamento, espera-se que o segmento de medicamentos prescritos detenha uma participação de mercado significativa. Durante a pandemia, diferentes empresas procuraram novas classes de medicamentos que ajudassem as pessoas a perder peso e a controlar a diabetes como uma possível forma de combater a doença pandémica, uma vez que a COVID-19 teve efeitos graves na população obesa. Em junho de 2021, o medicamento para controle de peso da Novo Nordisk recebeu a aprovação da FDA. Espera-se que tais actividades de investigação e desenvolvimento impulsionem a procura de medicamentos sujeitos a receita médica. Além disso, o aumento da ingestão de junk food e fast food está a resultar no declínio da saúde da população em todo o mundo, levando a um aumento na prevalência da obesidade, especialmente em algumas partes desenvolvidas do mundo. Por exemplo, de acordo com o relatório do Eurostat de julho de 2021, mais de metade (53%) tinha excesso de peso (36% pré-obesos e 17% obesos) na Europa. Além disso, para as pessoas com 75 ou mais anos, quanto mais velha for a faixa etária, maior será a percentagem de pessoas com excesso de peso a percentagem mais baixa foi registada entre aqueles com 18 a 24 anos (25%), enquanto aqueles com 65 a 74 anos tiveram a percentagem mais elevada ( 66%). Em junho de 2020, a China Medical System Holdings assinou um acordo de mais de US$ 400 milhões para direitos de comercialização chineses do produto de gerenciamento de obesidade prescrito pela empresa de biotecnologia norte-americana Gelesis Inc., Plenty. Prevê-se que todos estes desenvolvimentos por parte dos intervenientes, juntamente com a crescente sensibilização para os medicamentos prescritos, impulsionem o crescimento do segmento de medicamentos prescritos.

Por causa disso, os fatores acima provavelmente impulsionarão o crescimento do segmento no mercado nos próximos anos.

Espera-se que a América do Norte domine o mercado durante o período de previsão

Espera-se que a América do Norte domine o mercado global de medicamentos anti-obesidade. Os principais fatores que impulsionam o crescimento do mercado estudado são o aumento da população obesa e os altos gastos com saúde. De acordo com um artigo publicado pela SingleCare Administrators, em fevereiro de 2022, 1 em cada 3 adultos nos EUA é obeso. Mulheres negras não hispânicas apresentam as taxas mais altas de obesidade na América, 59%. As taxas de obesidade são mais altas para as populações negras hispânicas, mexicanas-americanas e não-hispânicas do que para os caucasianos. O Sul e o Centro-Oeste apresentam as maiores prevalências de obesidade. Todos os estados e territórios dos EUA têm uma taxa de obesidade de pelo menos 20%.

A alta taxa de obesidade sempre atraiu atores importantes para o desenvolvimento da região. Por exemplo, em 2020, a Kintai Therapeutics, uma empresa sediada nos EUA, anunciou que estava a trabalhar em áreas terapêuticas e estava a iniciar estudos que possibilitam o IND para a sua primeira terapêutica potencial para o tratamento da obesidade. O primeiro medicamento candidato é o KTX-0200, que demonstrou perda de peso sustentada e melhorias em outros marcadores de saúde em modelos animais. Espera-se que o lançamento desses produtos de pipeline e a crescente presença geográfica dos players impulsionem o crescimento do mercado nesta região.

Visão geral da indústria de medicamentos anti-obesidade

O mercado de medicamentos antiobesidade é moderado devido à presença de empresas que atuam global e regionalmente. O cenário competitivo inclui uma análise de algumas empresas internacionais e locais que detêm uma participação de mercado significativa e são bem conhecidas, incluindo GlaxoSmithKline PLC, Novo Nordisk AS, Pfizer Inc., F. Hoffmann-La Roche AG e Bayer AG.

Líderes de mercado de medicamentos anti-obesidade

-

Vivus

-

F Hoffmann-La Roche AG

-

GlaxoSmithKline PLC

-

Novo Nordisk AS

-

Currax Pharmaceuticals LLC

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de medicamentos anti-obesidade

- Junho de 2021 a Food and Drug Administration (FDA) dos Estados Unidos aprovou Semaglutida 2,4 mg para controle crônico de peso em adultos com obesidade ou sobrepeso com pelo menos uma condição relacionada ao peso (como pressão alta ou colesterol, ou DM2) para uso em além de uma dieta hipocalórica e aumento da atividade física.

- Janeiro de 2021 A Novo Nordisk AS assinou uma parceria com a startup Fauna Bio para identificar novas abordagens terapêuticas para a obesidade, estudando as moléculas e vias que regulam o metabolismo em animais em hibernação.

Relatório de mercado de medicamentos anti-obesidade – Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.2 Drivers de mercado

4.2.1 Aumento da carga de obesidade e doenças crônicas relacionadas

4.2.2 Crescendo estilos de vida pouco saudáveis e sedentários

4.3 Restrições de mercado

4.3.1 Disponibilidade de opções alternativas de tratamento

4.3.2 Efeitos colaterais de drogas

4.4 Atratividade da Indústria – Análise das Cinco Forças de Porter

4.4.1 Ameaça de novos participantes

4.4.2 Poder de barganha dos compradores/consumidores

4.4.3 Poder de barganha dos fornecedores

4.4.4 Ameaça de produtos substitutos

4.4.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO

5.1 Por mecanismo de ação

5.1.1 Drogas de ação periférica

5.1.2 Drogas de ação central

5.2 Por tipo de medicamento

5.2.1 Medicamentos prescritos

5.2.2 Medicamentos OTC

5.3 Geografia

5.3.1 América do Norte

5.3.1.1 Estados Unidos

5.3.1.2 Canadá

5.3.1.3 México

5.3.2 Europa

5.3.2.1 Reino Unido

5.3.2.2 Alemanha

5.3.2.3 França

5.3.2.4 Itália

5.3.2.5 Espanha

5.3.2.6 Resto da Europa

5.3.3 Ásia-Pacífico

5.3.3.1 China

5.3.3.2 Japão

5.3.3.3 Índia

5.3.3.4 Austrália

5.3.3.5 Coreia do Sul

5.3.3.6 Resto da Ásia-Pacífico

5.3.4 Médio Oriente e África

5.3.4.1 CCG

5.3.4.2 África do Sul

5.3.4.3 Resto do Médio Oriente e África

5.3.5 América do Sul

5.3.5.1 Brasil

5.3.5.2 Argentina

5.3.5.3 Resto da América do Sul

6. CENÁRIO COMPETITIVO

6.1 Perfis de empresa

6.1.1 Alizyme

6.1.2 Bayer AG

6.1.3 Bristol-Myers Squibb

6.1.4 Currax Pharmaceuticals LLC

6.1.5 F. Hoffmann-La Roche AG

6.1.6 GlaxoSmithKline PLC

6.1.7 Merck & Co. Inc.

6.1.8 Norgine BV

6.1.9 Novo Nordisk AS

6.1.10 Pfizer Inc.

6.1.11 Rhythm Pharmaceuticals

6.1.12 Takeda Pharmaceuticals

6.1.13 Vivus Inc.

6.1.14 Zafgan

6.1.15 Zydus Cadila

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de medicamentos anti-obesidade

De acordo com o escopo do relatório, os medicamentos antiobesidade ou para emagrecer são agentes farmacológicos que reduzem ou controlam o peso. Esses medicamentos alteram um dos processos fundamentais do corpo humano, a regulação do peso, alterando o apetite ou a absorção de calorias. O mercado de medicamentos anti-obesidade é segmentado por mecanismo de ação (medicamentos de ação periférica e medicamentos de ação central), tipo de medicamento (medicamentos prescritos e medicamentos OTC) e geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África, e América do Sul). O relatório de mercado também abrange os tamanhos e tendências estimados do mercado para 17 países diferentes nas principais regiões do mundo. O relatório oferece o tamanho do mercado e previsões em valor (milhões de dólares) para os segmentos acima.

| Por mecanismo de ação | ||

| ||

|

| Por tipo de medicamento | ||

| ||

|

| Geografia | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

Perguntas frequentes sobre pesquisa de mercado de medicamentos anti-obesidade

Qual é o tamanho atual do mercado de medicamentos anti-obesidade?

O mercado de medicamentos anti-obesidade deverá registrar um CAGR de 15% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de medicamentos anti-obesidade?

Vivus, F Hoffmann-La Roche AG, GlaxoSmithKline PLC, Novo Nordisk AS, Currax Pharmaceuticals LLC são as principais empresas que operam no mercado de medicamentos anti-obesidade.

Qual é a região que mais cresce no mercado de medicamentos anti-obesidade?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de medicamentos anti-obesidade?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado de medicamentos anti-obesidade.

Que anos abrange este mercado de medicamentos anti-obesidade?

O relatório abrange o tamanho histórico do mercado de medicamentos anti-obesidade para os anos 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de medicamentos anti-obesidade para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria de medicamentos anti-obesidade

Estatísticas para a participação de mercado de medicamentos anti-obesidade em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de medicamentos anti-obesidade inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.