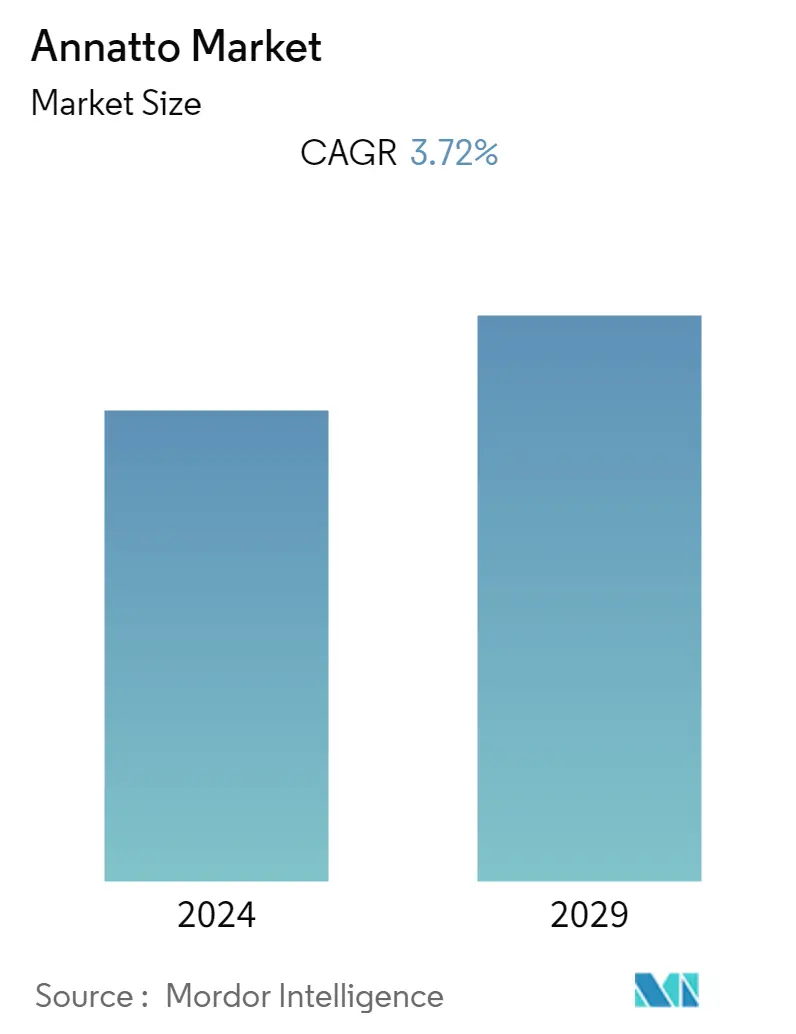

Tamanho do mercado de urucum

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| CAGR | 3.72 % |

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | América do Norte |

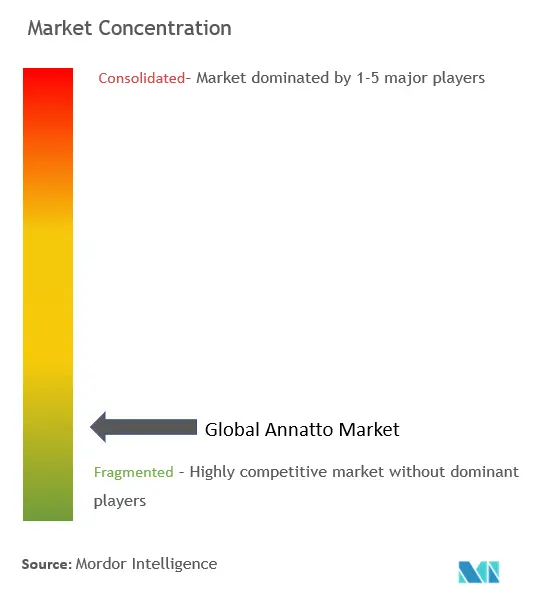

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de urucum

O mercado de urucum deverá registrar um CAGR de 3,72% nos próximos cinco anos.

- Espera-se que a crescente demanda e a preferência do consumidor por alimentos minimamente processados e pelas propriedades promotoras da saúde dos corantes naturais impulsionem o mercado global de urucum. As amplas variedades e aplicações do urucum na indústria de alimentos e bebidas fazem dele uma das substâncias mais necessárias para melhorar produtos alimentícios. Além disso, espera-se também que o aumento da absorção de alimentos funcionais impulsione o seu mercado em países em desenvolvimento como a Índia e a China. O fator acima impulsiona a necessidade de ingredientes naturais, reconhecíveis e pronunciáveis.

- O negócio mundial do urucum está prosperando à medida que os consumidores entendem o valor da rotulagem limpa. Além disso, afirma-se que os padrões éticos e de fornecimento de ingredientes impulsionariam os conceitos de rótulo limpo para estágios avançados de desenvolvimento. Portanto, as empresas estão a fazer mais esforços para que os seus ingredientes e aditivos sejam certificados como produtos de rótulo limpo. Devido a qualidades como baixo processamento, eficiência na reformulação, certificação não-OGM e segurança, os corantes alimentares naturais como a bixina continuarão a ter maior procura.

- A expansão do mercado é significativamente limitada pela menor estabilidade do Urucum quando comparado a corantes sintéticos como Azorubina, Vermelho Allura, entre outros. O preço mais elevado do produto em relação às suas alternativas é outro fator que dificulta a rápida expansão do mercado. Além disso, a extrema sensibilidade do produto a fatores ambientais, incluindo temperatura e luz, que provoca deterioração da cor, pode restringir a expansão do mercado durante o período projetado.

Tendências do mercado de urucum

Uso crescente de corantes alimentares naturais na indústria de alimentos processados

- A procura por corantes alimentares naturais está a crescer à medida que a sensibilização para as questões de saúde e ambientais tem aumentado significativamente. Como a necessidade de corantes naturais deverá crescer no período de previsão, o uso do urucum também aumentará, pois confere naturalmente uma cor vermelha/laranja única. O urucum é um corante natural responsável pela cor amarela da manteiga, margarina e queijo. Também é usado em muitos produtos comerciais, como carnes processadas, peixes defumados, bebidas e diversos alimentos embalados.

- Por exemplo, em janeiro de 2021, o Grupo GNT adicionou um novo agente corante rosa sob sua marca EXBERRY® com o nome EXBERRY® Shade Pink - OD, desenvolvido para aplicações de uso à base de gordura. Também está disponível nas variantes de vermelho, amarelo, laranja, azul e verde.

- Além disso, a crescente consciência dos efeitos nocivos das cores sintéticas desencadeou a procura de cores naturais, que têm custos elevados em comparação com os corantes sintéticos.

- O aumento dos rendimentos disponíveis e a mudança dos estilos de vida nos países emergentes impulsionam a procura de alimentos processados. Além disso, as empresas tendem a adicionar corantes alimentares para atrair um segmento-alvo mais significativo. Os corantes alimentares naturais na indústria de alimentos e bebidas estão ganhando popularidade, com um número crescente de corantes e corantes alimentares crus produzidos comercialmente.

- Uma das principais estratégias que as empresas utilizam para atender à crescente demanda do consumidor é a inovação em corantes alimentares naturais para diminuir as dificuldades de aplicação encontradas pela indústria alimentícia. Portanto, devido à crescente conscientização sobre a saúde, os fabricantes de alimentos estão se concentrando no uso de aditivos alimentares crus que sejam orgânicos, funcionais, tenham alta eficácia e baixa toxicidade em produtos alimentícios.

- Por exemplo, a Kraft Foods anunciou recentemente que seus produtos de macarrão embalado seriam coloridos com ingredientes naturais, como urucum, páprica e açafrão. Conseqüentemente, os fatores mencionados acima atuam como impulsionadores de mercado significativos em todo o mundo.

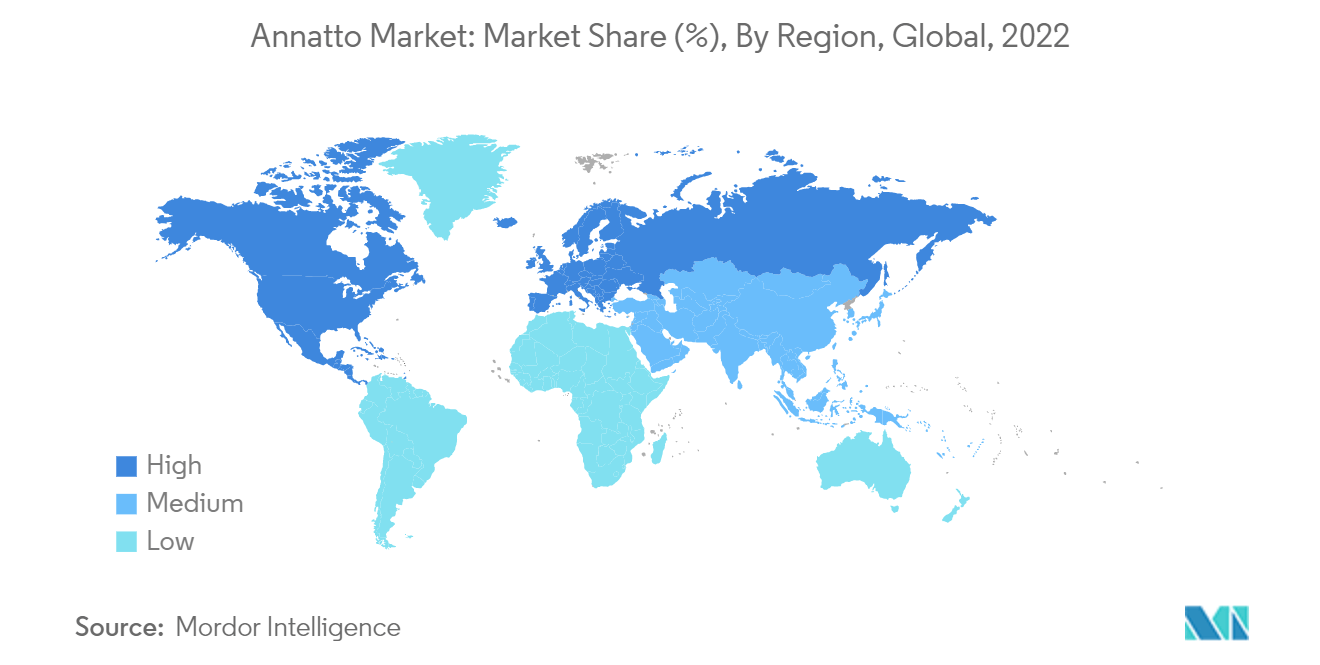

América do Norte domina o mercado de urucum

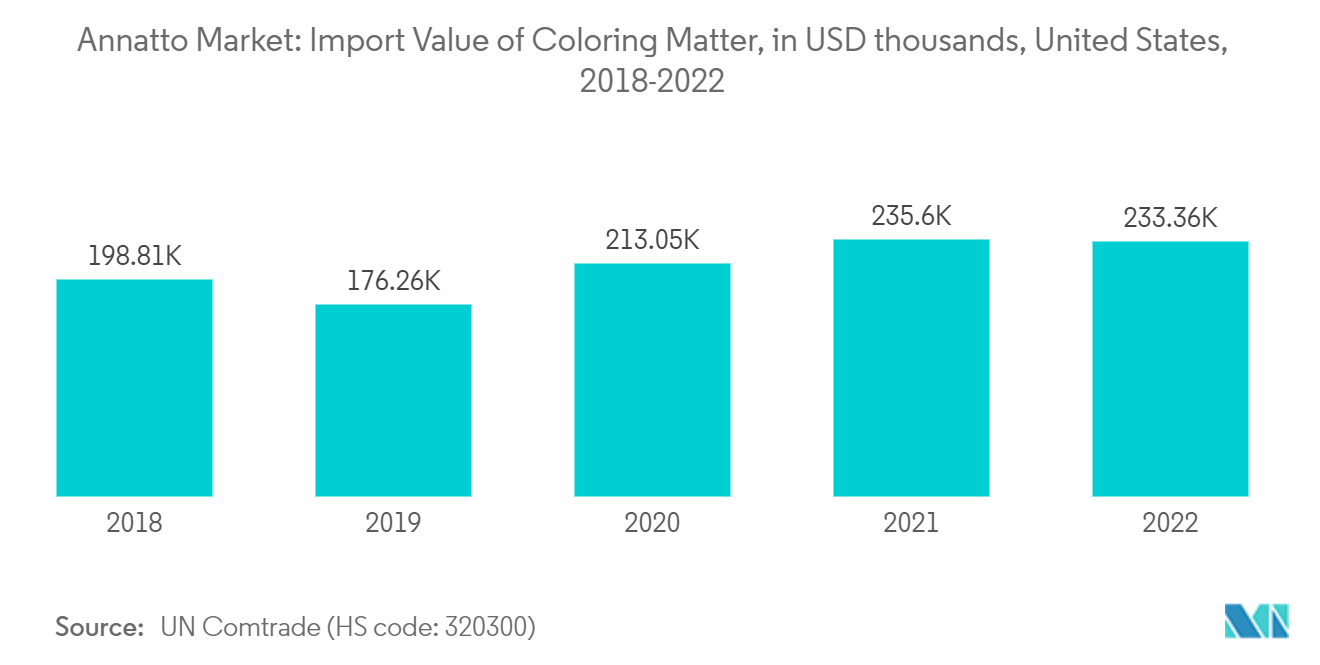

- A América do Norte detém a maior participação de mercado no mercado de urucum globalmente. Além disso, os Estados Unidos são um dos maiores mercados de urucum. Segundo a Organização para a Alimentação e Agricultura (FAO), com quase 40% das importações globais, os EUA são o maior mercado mundial de urucum. Mais de 60% dos suprimentos são provenientes do Peru e o restante da região do Caribe. Espera-se que o crescente apoio governamental à adoção de corantes alimentares naturais em diversas aplicações de alimentos e bebidas impulsione o crescimento do mercado de urucum na América do Norte.

- Além disso, a crescente consciência sanitária, os padrões favoráveis de segurança alimentar, a popularidade de produtos com rótulos limpos e os investimentos substanciais em ID estão a impulsionar favoravelmente o mercado. Devido às taxas crescentes de doenças transmitidas por alimentos e à crescente demanda por produtos alimentares seguros, livres de aditivos alimentares questionáveis, os Estados Unidos têm regulamentações rigorosas para corantes alimentares. Os corantes alimentares sintéticos dominam actualmente a indústria, mas prevê-se que a mudança nas preferências dos clientes em relação aos corantes alimentares naturais impulsionará esta categoria à taxa de crescimento mais rápida.

- O consumo de bebidas cresceu significativamente ao longo do tempo devido à disponibilidade de produtos para cada tipo de cliente que necessita de resultados relacionados à saúde, incluindo alimentos funcionais, bebidas enriquecidas, sucos e refrigerantes (geralmente considerados uma indulgência). Como o corante é um dos ingredientes essenciais na maioria das bebidas, o crescimento do setor de bebidas complementa diretamente o desenvolvimento do mercado de corantes alimentares, que por sua vez impulsiona o mercado de corantes alimentares (incluindo o urucum) na região.

- Por exemplo, em 2022, de acordo com relatórios da Beverage Marketing Corporation e da International Bottled Water Association, o tipo de bebida mais popular nos Estados Unidos era a água engarrafada, que consumia mais de 25% de todas as bebidas. Em seguida, vêm os refrigerantes, que responderam por aproximadamente 18,7%.

- Além disso, de acordo com o UN COMTRADE, de 2018 a 2021, os Estados Unidos continuaram a ser o maior importador de bebidas não alcoólicas (código HS 220299) quando comparados globalmente, com um valor de importação de 1.059.010 mil dólares. Portanto, isso pode ser atribuído ao aumento do crescimento das vendas de corantes alimentares, como o urucum. Portanto, a crescente demanda pode ser atribuída ao crescimento do mercado de urucum nesta região.

Visão geral da indústria de urucum

O mercado de urucum é competitivo por natureza, com muitos players nacionais e multinacionais competindo por participação de mercado. Alguns dos principais players do mercado de urucum incluem AICA-COLOR, Biocon del Peru, DDW, FMC e Chr. Hansen Holding A/S, entre outros. Ênfase é dada à fusão, expansão, aquisição e parceria das empresas e ao desenvolvimento de novos produtos como abordagens estratégicas adotadas pelas empresas líderes para aumentar a presença de sua marca entre os consumidores e aumentar sua linha de produtos e participação de mercado. Além disso, estes principais intervenientes diferenciam as suas ofertas e competem em diferentes factores, incluindo ofertas de produtos, ingredientes, embalagens, preço, funcionalidade e actividades de marketing, para obterem uma vantagem competitiva.

Líderes de mercado de urucum

-

AICA COLOR

-

Chr. Hansen Holding A/S

-

BIOCONCOLORS

-

DDW The Color House

-

FMC Corporation

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de urucum

- Novembro de 2022 A Sun Chemical expandiu seu portfólio de corantes naturais oferecendo SunPuro Natural Annatto O e SunPuro Natural Annatto A.

- Maio de 2021 Oterra foi anunciado como o novo nome da antiga Chr. Empresa Hansen Natural Colors, conforme anunciado recentemente. O novo nome é baseado na palavra latina para terra, que reflete o compromisso da empresa em fornecer ao mundo corantes naturais e promover o desenvolvimento de alimentos naturais, autênticos, seguros e sustentáveis. A reformulação da marca representa o foco da empresa em fornecer soluções naturais para atender à crescente demanda por produtos saudáveis, sustentáveis e ecologicamente corretos.

- Abril de 2021 O acordo entre a Chr. Hansen Holding e EQT foram finalizados com sucesso, e a empresa de investimento internacional adquiriu a seção de Corantes Naturais do fornecedor dinamarquês de ingredientes. O desinvestimento faz parte da Chr. A estratégia da Hansen para 2025 é estabelecer-se como uma empresa distinta de biociências com foco em fermentação e plataformas de tecnologia microbiana.

Relatório de Mercado de Urucum – Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Drivers de mercado

4.2 Restrições de mercado

4.3 Análise das Cinco Forças de Porter

4.3.1 Ameaça de novos participantes

4.3.2 Poder de barganha dos compradores/consumidores

4.3.3 Poder de barganha dos fornecedores

4.3.4 Ameaça de produtos substitutos

4.3.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO

5.1 Tipo

5.1.1 Solúvel em óleo

5.1.2 Solúvel em água

5.1.3 Emulsionado

5.2 Aplicativo

5.2.1 Comida & Bebida

5.2.2 Indústria de tecidos naturais

5.2.3 Indústria cosmética

5.3 Geografia

5.3.1 América do Norte

5.3.1.1 Estados Unidos

5.3.1.2 Canadá

5.3.1.3 México

5.3.1.4 Resto da América do Norte

5.3.2 Europa

5.3.2.1 Reino Unido

5.3.2.2 Alemanha

5.3.2.3 França

5.3.2.4 Rússia

5.3.2.5 Itália

5.3.2.6 Espanha

5.3.2.7 Resto da Europa

5.3.3 Ásia-Pacífico

5.3.3.1 Índia

5.3.3.2 China

5.3.3.3 Japão

5.3.3.4 Austrália

5.3.3.5 Resto da Ásia-Pacífico

5.3.4 América do Sul

5.3.4.1 Brasil

5.3.4.2 Argentina

5.3.4.3 Resto da América do Sul

5.3.5 Oriente Médio e África

5.3.5.1 África do Sul

5.3.5.2 Árabes Unidos dos Emirados

5.3.5.3 Resto do Médio Oriente e África

6. CENÁRIO COMPETITIVO

6.1 Estratégias mais adotadas

6.2 Análise de participação de mercado

6.3 Perfis de empresa

6.3.1 Aarkay Food Products

6.3.2 AICA COLOR

6.3.3 Amerilure, Inc.

6.3.4 BIOCONCOLORS

6.3.5 DDW The Color House

6.3.6 FMC Corporation

6.3.7 Chr. Hansen Holding A/S

6.3.8 Frutarom Natural Solutions BU

6.3.9 Kalsec

6.3.10 Sun Chemical

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de urucum

Urucum é um extrato de sementes de urucum amplamente utilizado como corante natural de qualidade alimentar em aplicações de processamento de alimentos.

O mercado de urucum é segmentado por tipo, aplicação e geografia. Com base no tipo, o mercado é segmentado em solúvel em óleo, solúvel em água e emulsionado. Com base na aplicação, o mercado é segmentado em alimentos e bebidas, indústria de tecidos naturais e indústria cosmética. Por geografia, o estudo fornece uma análise do mercado de urucum em mercados emergentes e estabelecidos em todo o mundo, incluindo América do Norte, Europa, Ásia-Pacífico, América do Sul e Oriente Médio e África.

Para cada segmento, o dimensionamento e a previsão do mercado foram feitos com base no valor (em milhões de dólares).

| Tipo | ||

| ||

| ||

|

| Aplicativo | ||

| ||

| ||

|

| Geografia | ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

|

Perguntas frequentes sobre pesquisa de mercado de urucum

Qual é o tamanho atual do mercado de urucum?

O Mercado de Urucum deverá registrar um CAGR de 3,72% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de urucum?

AICA COLOR, Chr. Hansen Holding A/S, BIOCONCOLORS, DDW The Color House, FMC Corporation são as principais empresas que operam no Mercado de Urucum.

Qual é a região que mais cresce no mercado de urucum?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem maior participação no mercado de urucum?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado de urucum.

Que anos este Mercado de Urucum cobre?

O relatório abrange o tamanho histórico do mercado de urucum para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de urucum para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria de Urucum

Estatísticas para a participação de mercado de urucum em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do Annatto inclui uma previsão de mercado para 2024 a 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.