Análise do mercado imobiliário da Tailândia

O tamanho do mercado imobiliário da Tailândia é estimado em US$ 54,01 bilhões em 2024, e deverá atingir US$ 68,95 bilhões até 2029, crescendo a um CAGR de 5% durante o período de previsão (2024-2029).

- A subida dos preços devido à inflação e à desaceleração económica afecta o mercado, criando uma desaceleração na procura pelos imóveis. Mas espera-se que o mercado se recupere nos próximos tempos, apoiado por políticas governamentais e outros fatores. No entanto, o segmento residencial apresenta um crescimento substancial.

- Com muitas opções de negócios e investimentos imobiliários, a Tailândia está ganhando rapidamente reconhecimento internacional. A Tailândia atrai investidores de todo o mundo devido à sua riqueza de possibilidades. As propriedades custarão mais no centro de Bangkok e em outras áreas procuradas, como é de se esperar. As casas para alugar são mais procuradas por turistas e habitantes de longa data em cidades como Bangkok.

- As mesmas taxas de aluguer mais elevadas aplicam-se a ilhas como Koh Samui ou Phuket, onde os imóveis são muito procurados por habitantes locais, visitantes estrangeiros, tailandeses e expatriados que procuram uma escapadela luxuosa da vida continental ou urbana. Apesar da facilidade da Tailândia face à COVID-19 no terceiro trimestre de 2021, o índice de preços dos imóveis residenciais diminuiu constantemente, enquanto o índice de oferta aumentou de forma constante. No primeiro semestre de 2022, o setor retalhista continuou a ser impactado negativamente pela propagação da COVID-19; esta situação afetou gravemente o centro comercial.

- Em Abril de 2021, o governo lançou a segunda fase do seu programa de habitação de baixo custo de um milhão de unidades, com um orçamento estimado em cerca de 30 mil milhões de THB (923 milhões de dólares) a 50 mil milhões de THB (1,54 mil milhões de dólares). A segunda fase oferece uma taxa de juros mais baixa e aumenta o preço máximo das unidades habitacionais para 1,2 milhões de THB (36.904 dólares), acima dos 1 milhão de THB (30.753 dólares) na primeira fase. No primeiro trimestre de 2022, a oferta total de espaços de escritório em Bangkok aumentou para 5,56 milhões de m². com a conclusão de um novo edifício com área líquida locável de 25.000 m2.

- Apesar do adiamento dos lançamentos de projetos pelas incorporadoras e do atraso nas vendas ao consumidor, o índice de oferta aumentou. Em contrapartida, ainda existe um volume substancial de estoque, principalmente de condomínios. Estas representam baixas taxas de absorção provocadas pela recessão económica prolongada, deixando os clientes receosos da incerteza económica e atrasando a compra de imóveis. O mercado também perdeu o apelo para investidores e compradores estrangeiros.

Tendências do mercado imobiliário da Tailândia

Queda nos preços dos imóveis, causando desaceleração do mercado

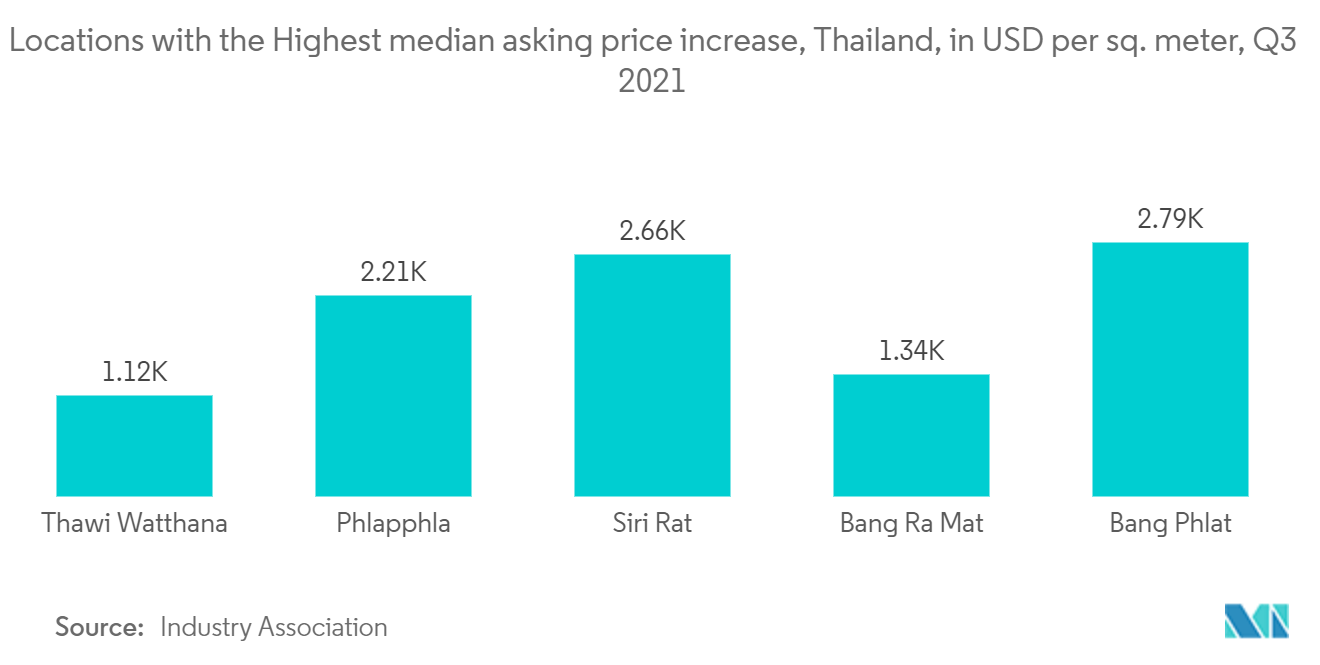

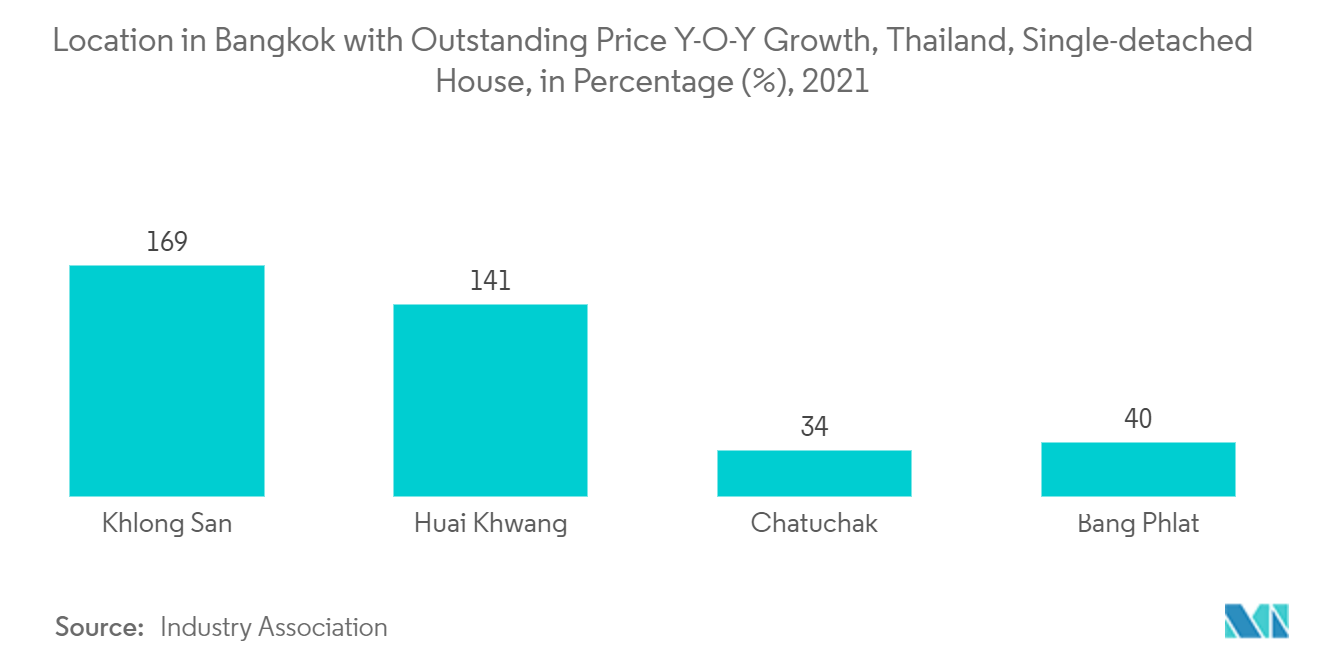

Devido à fraqueza da economia, ao elevado montante da dívida das famílias e aos novos e rigorosos critérios de LTV que exigem depósitos maiores, os preços das casas têm vindo a cair. O poder de compra dos consumidores também foi significativamente influenciado pela COVID-19, o que resultou na estagnação dos preços imobiliários. Houve algum crescimento apesar da queda geral do Índice de Preços. Tendências positivas podem ser observadas no Índice de Preços para imóveis residenciais terrenos, especialmente para moradias unifamiliares.

Em contraste com o ganho modesto de 0,37% em 2021, os preços das casas em todo o país diminuíram 1,48% no primeiro trimestre de 2022. O desempenho foi o mais fraco desde o primeiro trimestre de 2017. No primeiro trimestre de 2022, os preços das casas caíram 2,4% em cada trimestre. De acordo com o Banco da Tailândia, o saldo de empréstimos imobiliários aumentou moderados 3,3% ano após ano no primeiro trimestre de 2022, para 3,4 biliões de THB (99,15 mil milhões de dólares), após aumentos anuais de 3,4% em 2021.

A pandemia prejudicou as atividades de desenvolvimento residencial. De acordo com o BoT (Banco da Tailândia), os registros de condomínios em todo o país caíram 16,1% no primeiro trimestre de 2022 em relação ao ano anterior, para 9.045 unidades, após quedas anuais de 41,8% em 2021 e 8,1% em 2020. No entanto, os registros de condomínios na metrópole de Bangkok aumentaram apenas 3,4% ano após ano no primeiro trimestre de 2022, após uma queda significativa de 56,4% em 2021.

A pandemia atrapalhou a construção residencial. Nos primeiros quatro meses de 2021, os registos de condomínios a nível nacional caíram 33,6%, para 17.618 unidades, em relação ao período correspondente em 2020. No mesmo período, os registos de condomínios diminuíram 41% na metrópole de Banguecoque. De janeiro a abril de 2021, havia 26.670 novas unidades residenciais na capital, um declínio de 18,1% ano a ano.

Crescimento do Setor Residencial pode Impulsionar o Mercado

Nos próximos anos, a política do governo para atrair estrangeiros altamente qualificados para viver e trabalhar na Tailândia deverá aumentar o PIB do país em 30 mil milhões de dólares. Devido à pandemia de Covid-19, que permite aos clientes mais solidão e menos encontros sociais potenciais em condomínios, as villas parecem ser para onde vai o dinheiro, e não os condomínios. Com o aumento dos incentivos, espera-se que mais pessoas comprem imóveis em Phuket, na Tailândia, nos próximos anos.

De acordo com o Banco da Tailândia, o preço médio das casas unifamiliares na Tailândia aumentou 1,2% no ano até maio de 2021, uma diminuição significativa em relação ao crescimento de 5,9% do ano anterior e o menor aumento anual desde agosto de 2017. Ajustado pela inflação os preços caíram 1,2%. No entanto, as taxas de juros baixas ajudaram o setor residencial independente de renda média e baixa.

Os continentais que investem quase metade da procura internacional de condomínios residenciais no país vêm da China e de Hong Kong. Os grandes investidores incluem os dos Estados Unidos, Singapura, Taiwan, Japão e Reino Unido.

Visão geral da indústria imobiliária da Tailândia

O mercado imobiliário tailandês é parcialmente fragmentado e competitivo, com presença de players locais e internacionais. Alguns dos principais players do país que operam no setor imobiliário incluem Pruska Real estate, LPN Development, Sansiri, Supalai e Ananda Development. Na Tailândia, os promotores imobiliários estão a utilizar tecnologias digitais para aumentar as vendas residenciais a partir da procura local e global e explorar uma nova geração de compradores que fornecem vendas através de criptomoedas, apesar da queda do mercado imobiliário e das barreiras às viagens.

Líderes do mercado imobiliário da Tailândia

-

Pruska Real estate

-

LPN Development

-

Sansiri

-

Supalai

-

Ananda Development

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado imobiliário da Tailândia

- Julho de 2022: MQDC, uma incorporadora imobiliária líder, e a Thai Airways International Public Company Limited (THAI) formaram uma parceria para aumentar o setor imobiliário e o turismo e ajudar a economia da Tailândia na recuperação da pandemia de COVID-19. Para vantagem mútua de todas as partes, a MQDC e a THAI trabalharão juntas no setor de marketing em quatro setores, à medida que procuram maneiras de ajudar seus clientes atuais e potenciais.

- Maio de 2022: Raimon Land Public Company Limited anunciou uma aliança estratégica com a Nautilus Data Technologies, uma empresa norte-americana, para entrar na indústria de data centers. Utilizando sua tecnologia patenteada TRUETM (Total Resource Usage Effectiveness), a Nautilus oferece a infraestrutura de data center refrigerada a água mais ecológica do mundo.

Segmentação da indústria imobiliária da Tailândia

Imóveis são denominados terrenos e quaisquer estruturas ou benfeitorias permanentes, naturais ou artificiais, relacionadas à propriedade, como uma casa. Uma análise completa do mercado imobiliário tailandês, incluindo a avaliação da economia e contribuição dos setores da economia, visão geral do mercado, estimativa do tamanho do mercado para segmentos-chave e tendências emergentes nos segmentos de mercado, dinâmica de mercado e tendências geográficas, e o impacto da COVID-19 está incluído no relatório.

O mercado imobiliário da Tailândia é segmentado por tipo (residencial, escritório, varejo, hotelaria e industrial) e pelas principais cidades (Bangkok, Phuket, Pattaya, Chiang Mai, Hua Hin e o resto da Tailândia). O relatório oferece o tamanho do mercado imobiliário da Tailândia e previsões em valores (US$ bilhões) para todos os segmentos acima.

| Por tipo | residencial |

| Escritório | |

| Varejo | |

| Hospitalidade | |

| Industrial e Logística | |

| Pelas principais cidades | Bangkok |

| Phuket | |

| Pattaya | |

| Chiang Mai | |

| Hua Hin | |

| Resto da Tailândia |

Perguntas frequentes sobre pesquisa de mercado imobiliário na Tailândia

Qual é o tamanho do mercado imobiliário da Tailândia?

Espera-se que o tamanho do mercado imobiliário da Tailândia atinja US$ 54,01 bilhões em 2024 e cresça a um CAGR de 5% para atingir US$ 68,95 bilhões até 2029.

Qual é o tamanho atual do mercado imobiliário da Tailândia?

Em 2024, o tamanho do mercado imobiliário da Tailândia deverá atingir US$ 54,01 bilhões.

Quem são os principais atores do mercado imobiliário da Tailândia?

Pruska Real estate, LPN Development, Sansiri, Supalai, Ananda Development são as principais empresas que operam no mercado imobiliário da Tailândia.

Que anos cobre este mercado imobiliário da Tailândia e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado imobiliário da Tailândia foi estimado em US$ 51,44 bilhões. O relatório cobre o tamanho histórico do mercado imobiliário da Tailândia para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado imobiliário da Tailândia para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Real Estate Reports

Popular Real Estate and Construction Reports

Relatório da indústria imobiliária na Tailândia

Estatísticas para a participação de mercado de imóveis na Tailândia em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise imobiliária na Tailândia inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.

.webp)