Análise de mercado de adesivos anaeróbicos

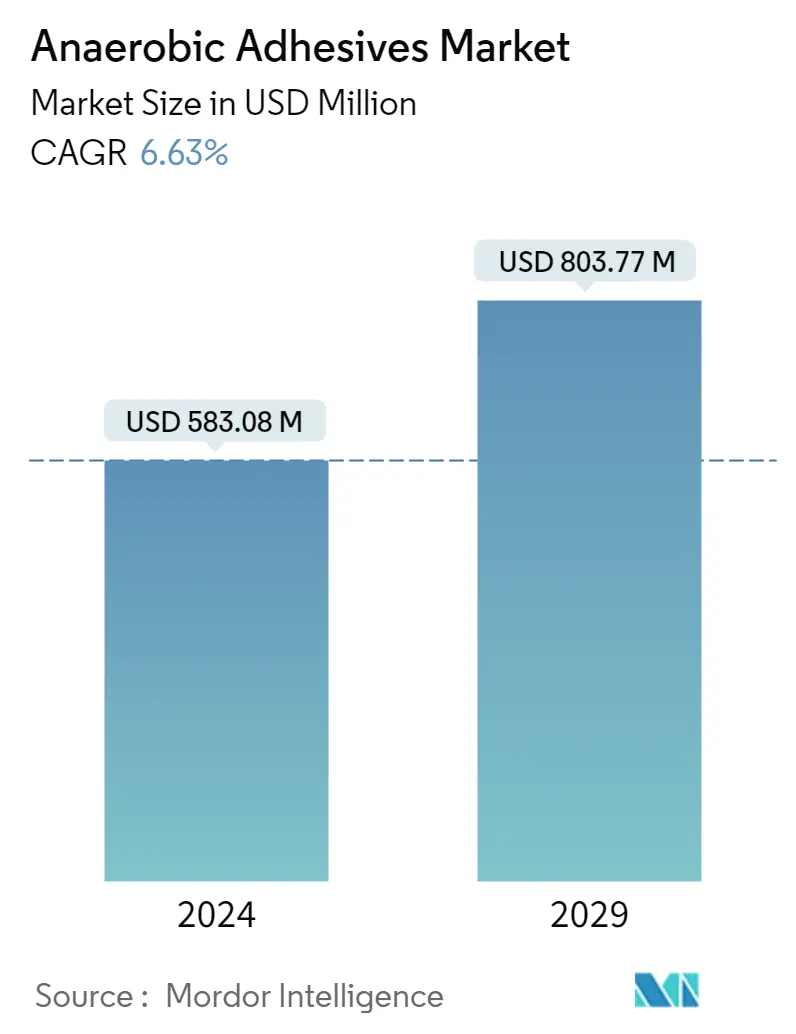

O tamanho do mercado de adesivos anaeróbicos é estimado em US$ 583,08 milhões em 2024, e deve atingir US$ 803,77 milhões até 2029, crescendo a um CAGR de 6,63% durante o período de previsão (2024-2029).

A COVID-19 impactou negativamente o mercado em 2020. No entanto, o mercado recuperou significativamente em 2021, devido ao aumento do consumo de várias indústrias de utilizadores finais, como elétrica e eletrónica, construção civil, entre outras.

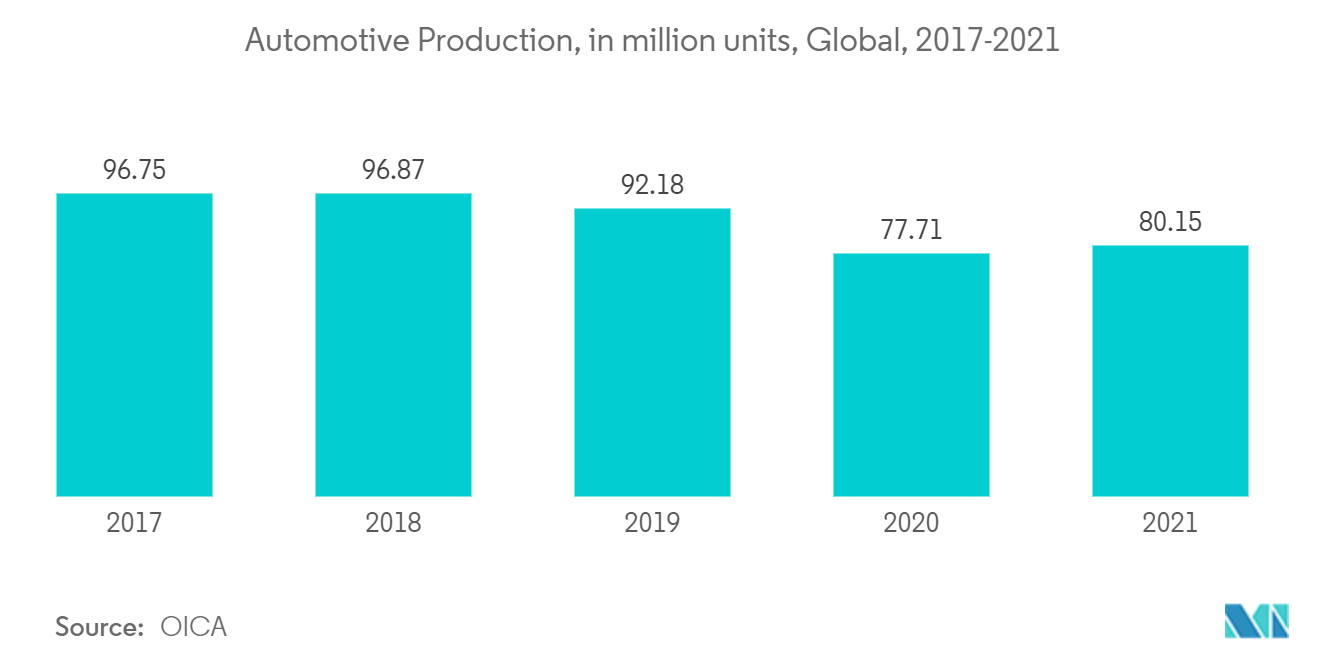

- No médio prazo, a recuperação da indústria automotiva e o aumento da demanda das indústrias elétrica e eletrônica estão impulsionando o crescimento do mercado estudado.

- Por outro lado, o alto custo dos adesivos anaeróbicos dificulta o crescimento do mercado de adesivos anaeróbicos.

- No entanto, o aumento da investigação e desenvolvimento e das matérias-primas de base biológica, juntamente com a crescente proeminência no mercado das energias renováveis, deverão funcionar como oportunidades lucrativas para o mercado estudado.

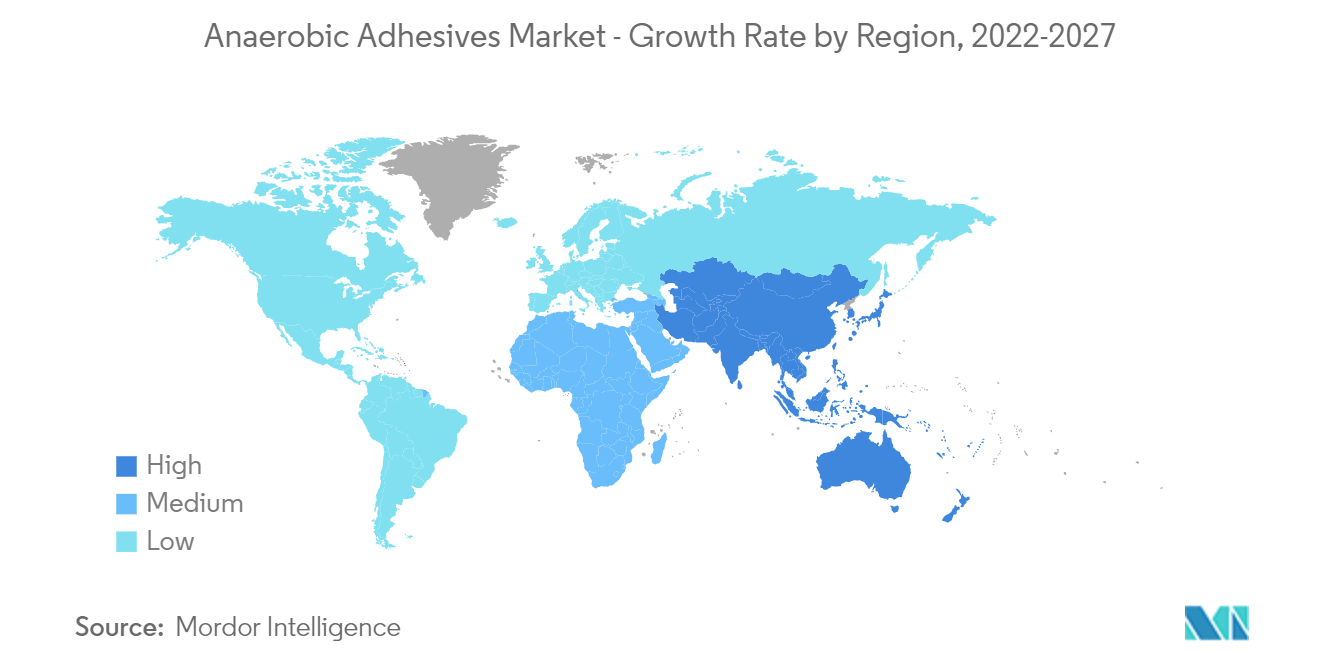

- A Ásia-Pacífico provavelmente dominará o mercado global de adesivos anaeróbicos e provavelmente crescerá com o maior CAGR durante o período de previsão.

Tendências do mercado de adesivos anaeróbicos

Aumento da demanda da indústria automotiva e de transporte

- Na indústria automotiva, compostos de retenção, selantes de tubos, selantes de juntas e adesivos de travamento de roscas são amplamente utilizados.

- Eles são usados nas aplicações de vedação de motor e firewall, sensores de monitoramento de motor, vedantes de plugue de motor, vedantes de conectores de mangueiras rosqueadas, vedantes de niples de mangueiras rosqueadas para tubos e roscas retas de compartimentos de motor, para aplicações de vedação interna de parafusos de travamento de rosca, pernos, e porcas, rolamentos de roda, aplicações de travamento automotivo, parafusos de carroceria/estrutura automotiva, áreas de suspensão, freios, traseira e transmissão e muitas outras aplicações.

- Os adesivos anaeróbicos também são usados em aplicações de manutenção, reparo e operação (MRO) da indústria aeroespacial para aplicações que incluem travamento de rosca, retenção, vedação e vedação de rosca. Esses adesivos ajudam os fabricantes a evitar a usinagem desnecessária de uma ampla variedade de componentes mecânicos durante a MRO.

- A recente mudança dos motores de combustão interna para veículos eléctricos está a impulsionar a inovação nas tecnologias de automação. Os adesivos anaeróbicos substituem os fixadores mecânicos, pois podem acomodar movimentos causados pela expansão térmica e não são suscetíveis à corrosão.

- Os adesivos também são preferidos aos métodos de união convencionais, pois podem prevenir a corrosão por contato e fornecer resistência ao impacto, essencial para suportar as altas forças dinâmicas dos motores elétricos.

- Os principais fabricantes de automóveis a nível mundial anunciaram planos para acelerar o futuro dos seus veículos eléctricos, desenvolvendo novas linhas de produtos e convertendo as instalações de produção existentes. Por exemplo:

-

- A Toyota anunciou o lançamento de 30 modelos de veículos elétricos a bateria (BEV) até 2030. A Volvo está empenhada em se tornar uma empresa de automóveis totalmente elétricos até 2030.

- A General Motors pretende ter 30 modelos EV e uma capacidade de produção instalada de 1 milhão de unidades na América do Norte até 2025.

Região Ásia-Pacífico dominará o mercado

- A Ásia-Pacífico domina o mercado devido a vários mercados emergentes na região, especificamente em países como China e Índia.

- A China é o maior fabricante de automóveis do mundo. Em 2021, segundo a OICA, a produção automóvel no país atingiu 26,08 milhões, o que aumentou 3%, face aos 25,23 milhões de veículos produzidos em 2020.

- Um crescimento de 106% nos veículos elétricos com bateria foi testemunhado em novembro de 2021 em comparação com o mesmo período de 2020. As vendas de veículos elétricos no país atingiram cerca de 413.094 unidades em novembro de 2021. Além disso, a participação de mercado também aumentou para 19. %, incluindo 15% de carros totalmente elétricos e 4% de carros híbridos plug-in.

- A China também é um dos maiores fabricantes de aeronaves e um dos maiores mercados para passageiros aéreos domésticos. Além disso, o setor de fabricação de peças e montagens de aeronaves do país tem crescido rapidamente, com mais de 200 pequenos fabricantes de peças de aeronaves aumentando o uso e a demanda por adesivos anaeróbicos. De acordo com o Boeing Commercial Outlook 2021-2040, na China serão realizadas cerca de 8.700 novas entregas até 2040, com um valor de serviço de mercado de 1.800 mil milhões de dólares. Com essas novas entregas no país, a demanda pelo mercado estudado deverá aumentar.

- Além disso, na Índia, segundo a OICA, foram produzidos cerca de 43.99.112 veículos em 2021, o que aumentou 30% em comparação com 3.381.819 unidades fabricadas em 2020.

- No setor aeroespacial, de acordo com a India Brand Equity Foundation (IBEF), a indústria da aviação do país deverá testemunhar um investimento de INR 35.000 crore (~USD 4,99 mil milhões) nos próximos quatro anos. Prevê-se que o país tenha uma procura de 2.100 aeronaves nas próximas duas décadas, totalizando mais de 290 mil milhões de dólares em vendas. Devido a estes factores, espera-se que a procura de adesivos anaeróbicos do sector aeroespacial aumente no futuro.

- Espera-se que a Índia se torne o quinto maior setor global de eletrônicos e eletrodomésticos de consumo até 2025. Além disso, na Índia, as transições tecnológicas, como a implantação de redes 4G/LTE e IoT (Internet das Coisas), estão impulsionando a adoção de produtos eletrônicos.. Iniciativas, como os projetos Índia Digital e Cidade Inteligente, aumentaram a procura de IoT no país.

- Espera-se que o enorme setor de construção da Índia se torne o terceiro maior mercado global de construção até 2022. Espera-se que várias políticas implementadas pelo governo indiano, como o projeto Cidades Inteligentes, Habitação para todos até 2022, etc., tragam o impulso necessário para a desaceleração da indústria da construção. Por exemplo, no Pradhanmantri Awas Yojana, o governo indiano decidiu fornecer subvenção de juros de 3% e 4% para empréstimos de até INR 12 lakhs (~USD 14,55 mil) e INR 9 lakhs (USD 10,92 mil), respectivamente, para as camadas mais baixas da sociedade no que diz respeito à compra e construção de casas.

- No geral, todos esses fatores afetarão a demanda por adesivos anaeróbicos na região durante o período de previsão.

Visão geral da indústria de adesivos anaeróbicos

O mercado global de adesivos anaeróbicos é semiconsolidado, com diversos players globais e nacionais em diferentes regiões. No entanto, os cinco principais players do mercado controlam a maior parte do mercado global. Os principais players do mercado de adesivos anaeróbicos incluem Henkel AG Co. KGaA, 3M, HB Fuller Company, Kisling AG e ThreeBond Holdings Co., Ltd, entre outros (não em nenhuma ordem específica).

Líderes de mercado de adesivos anaeróbicos

-

3M

-

Henkel AG & Co. KGaA

-

Kisling AG

-

H. B. Fuller Company

-

ThreeBond Holdings Co., Ltd.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de adesivos anaeróbicos

- Em abril de 2022, a Parson Adhesives India Unip. Ltd (uma unidade de negócios da Parson Adhesives, Inc, Estados Unidos) planejou uma instalação de fabricação em Vadodara, Gujarat, Índia, e expandirá os negócios em 200% em 2022. A instalação de fabricação planejada foi construída para atender à crescente demanda por adesivos para aplicações. nos setores automotivo, energia renovável, petróleo e gás, eletrônicos, fabricantes de máquinas e outros setores.

- Em março de 2021, a Krylex (Chemence) abriu uma nova instalação de PD de 30.000 pés quadrados, o Centro de Excelência Chemence em Alpharetta, Geórgia, Estados Unidos, para sintetizar novos materiais e formular novos adesivos. O centro fornece ferramentas e um ambiente para a inovação de produtos novos e de qualidade no mercado.

Segmentação da indústria de adesivos anaeróbicos

Os adesivos anaeróbicos são adesivos para metal e, ocasionalmente, para plásticos e madeira, que curam rapidamente à temperatura ambiente. Esses adesivos são curados apenas na ausência de ar/oxigênio. Eles são considerados menos tóxicos que outros acrílicos e possuem um odor suave e inofensivo. As aplicações ideais de adesivos anaeróbicos são relativamente limitadas, mas se houver demanda por colagem de metal, ele é considerado um dos principais adesivos. O mercado de adesivos anaeróbicos é segmentado por tipo de produto, indústria de usuário final e geografia. Por tipo de produto, o mercado é segmentado em travadores de rosca, selantes de rosca, compostos de retenção e selantes de juntas. Pela indústria de usuários finais, o mercado é segmentado em indústrias automotivas e de transporte, elétrica e eletrônica, industrial, construção civil e outras indústrias de usuários finais. O relatório também abrange o tamanho do mercado e as previsões para o mercado de adesivos anaeróbicos em 15 países nas principais regiões. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no valor (US$ milhões).

| Bloqueadores de rosca |

| Selantes de rosca |

| Composto de Retenção |

| Selantes de juntas |

| Automotivo e Transporte |

| Elétrica e Eletrônica |

| Industrial |

| Construção e Construção |

| Outras indústrias de usuários finais |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Médio Oriente e África | Arábia Saudita |

| África do Sul | |

| Resto do Médio Oriente e África |

| Tipo de Produto | Bloqueadores de rosca | |

| Selantes de rosca | ||

| Composto de Retenção | ||

| Selantes de juntas | ||

| Indústria do usuário final | Automotivo e Transporte | |

| Elétrica e Eletrônica | ||

| Industrial | ||

| Construção e Construção | ||

| Outras indústrias de usuários finais | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Médio Oriente e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de adesivos anaeróbicos

Qual é o tamanho do mercado de adesivos anaeróbicos?

O tamanho do mercado de adesivos anaeróbicos deve atingir US$ 583,08 milhões em 2024 e crescer a um CAGR de 6,63% para atingir US$ 803,77 milhões até 2029.

Qual é o tamanho atual do mercado de adesivos anaeróbicos?

Em 2024, o tamanho do mercado de adesivos anaeróbicos deverá atingir US$ 583,08 milhões.

Quem são os principais atores do mercado de adesivos anaeróbicos?

3M, Henkel AG & Co. KGaA, Kisling AG, H. B. Fuller Company, ThreeBond Holdings Co., Ltd. são as principais empresas que atuam no mercado de adesivos anaeróbicos.

Qual é a região que mais cresce no mercado de adesivos anaeróbicos?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de adesivos anaeróbicos?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de adesivos anaeróbicos.

Que anos esse mercado de adesivos anaeróbicos cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de adesivos anaeróbicos foi estimado em US$ 546,83 milhões. O relatório abrange o tamanho histórico do mercado de adesivos anaeróbicos para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de adesivos anaeróbicos para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de adesivos anaeróbicos

Estatísticas para a participação de mercado de Adesivos Anaeróbicos em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de Adesivos Anaeróbicos inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.