Tamanho do mercado de amônia

| Período de Estudo | 2019-2029 |

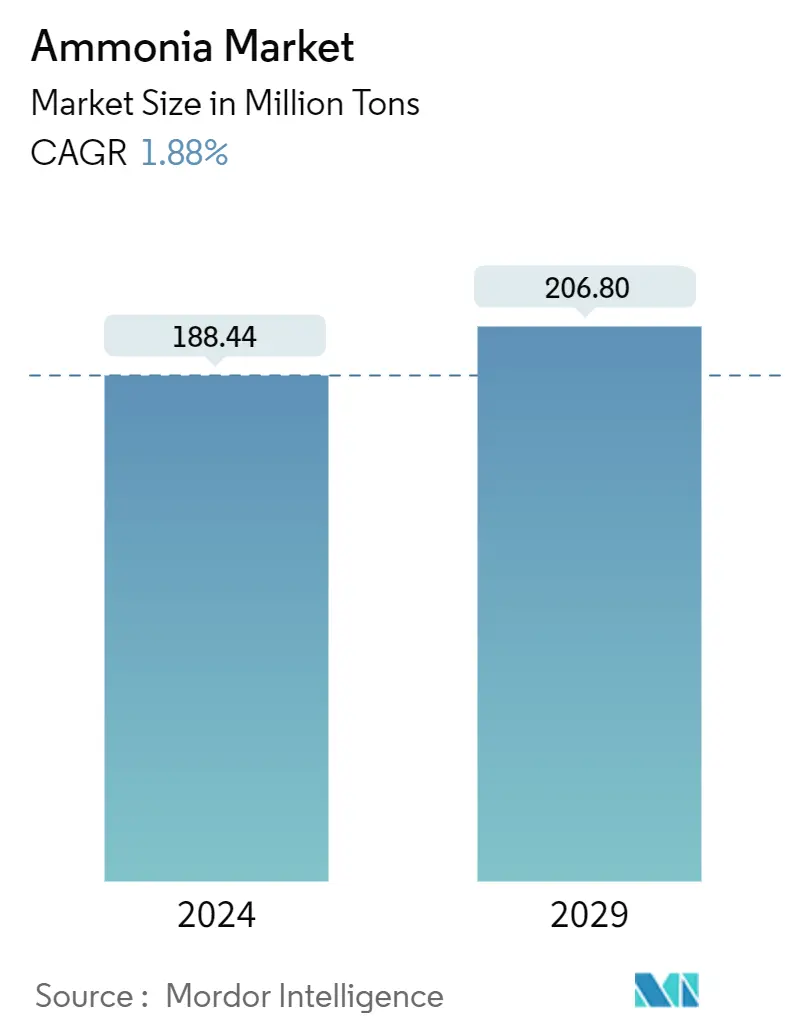

| Volume do Mercado (2024) | 188.44 milhões de toneladas |

| Volume do Mercado (2029) | 206.80 milhões de toneladas |

| CAGR(2024 - 2029) | 1.88 % |

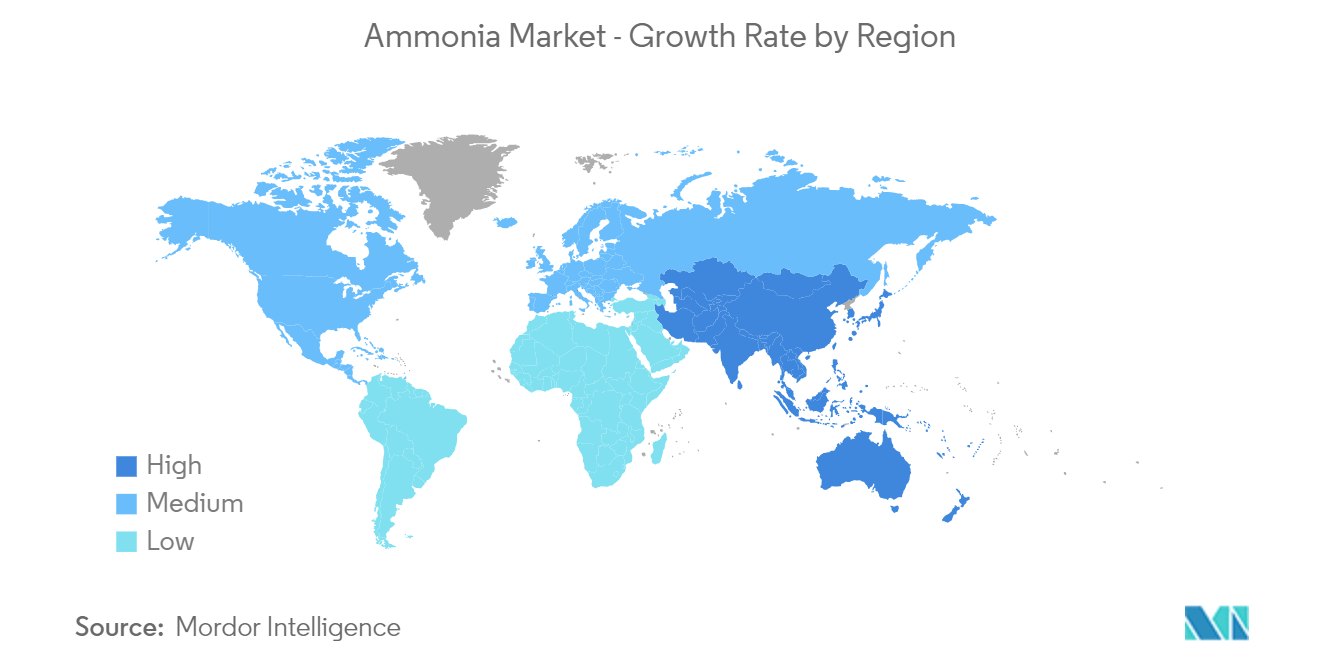

| Mercado de Crescimento Mais Rápido | Médio Oriente e África |

| Maior Mercado | Ásia-Pacífico |

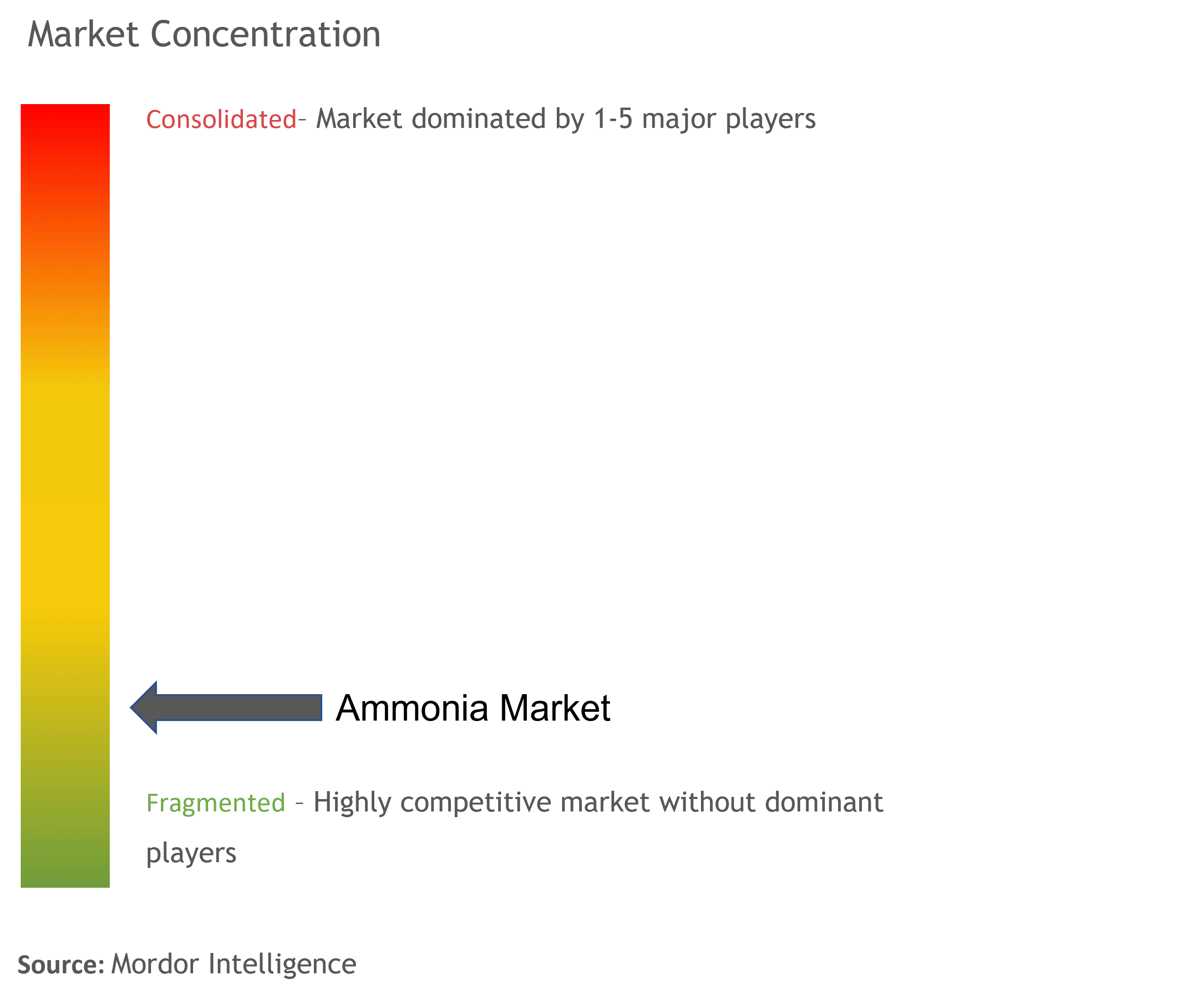

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de amônia

O tamanho do mercado de amônia é estimado em 188,44 milhões de toneladas em 2024, e deverá atingir 206,80 milhões de toneladas até 2029, crescendo a um CAGR de 1,88% durante o período de previsão (2024-2029).

Durante a pandemia da COVID-19, houve um impacto negativo no mercado global de amoníaco, uma vez que a agricultura, os têxteis, a mineração e outras indústrias de utilização final foram significativamente afetadas. Porém, o crescimento do segmento farmacêutico está melhorando na indústria, o que auxiliaria no desenvolvimento do mercado. Atualmente, o mercado de amônia se recuperou da pandemia e está crescendo significativamente.

- No curto prazo, projeta-se que o uso abundante na indústria de fertilizantes e o uso crescente da amônia para a produção de explosivos alimentem o crescimento do mercado durante todo o período de previsão.

- No entanto, os efeitos perigosos da amônia na sua forma concentrada provavelmente dificultarão o crescimento do mercado.

- No entanto, o uso da amônia como refrigerante provavelmente funcionará como uma oportunidade para o mercado durante o período de previsão.

- A Ásia-Pacífico dominou o mercado em todo o mundo, com o maior consumo vindo de países como China e Índia.

Tendências do mercado de amônia

Segmento agrícola dominará o mercado

- De acordo com o Fórum Económico Mundial, o amoníaco desempenha um papel vital na agricultura e na cadeia de abastecimento alimentar global. A amônia também foi reconhecida como uma futura fonte de energia para o hidrogênio limpo.

- A amônia liga o nitrogênio da atmosfera e produz os nutrientes primários das culturas usando o nitrogênio absorvido, que é então usado para produzir fertilizantes nitrogenados. Sendo matéria-prima essencial para a produção de fertilizantes, o amoníaco melhora a saúde das culturas e, a longo prazo, mantém e até aumenta a fertilidade do solo

- Segundo as Nações Unidas, a população mundial continua a crescer e atingirá os 9 mil milhões em 2050. Nessa altura, na mesma área terrestre, a procura pela produção de alimentos deverá aumentar 60%. Alcançar a segurança alimentar requer a disponibilidade de alimentos nutritivos e suficientes a preços acessíveis. Isto pode ser conseguido através do uso de fertilizantes otimizados.

- Os Estados Unidos estão entre os principais importadores dos três principais ingredientes de fertilizantes. Os principais produtores dos principais componentes de fertilizantes incluem China, Rússia, Canadá e Marrocos. Em Março de 2023, o Departamento de Agricultura dos EUA (USDA) anunciou a realização das duas primeiras rondas de um novo programa de subvenções para expandir a produção inovadora para a capacidade de produção doméstica de fertilizantes em 47 estados e dois territórios. O USDA anunciou ainda que recebeu 3 mil milhões de dólares em pedidos de mais de 350 empresas independentes, destacando assim uma recuperação significativa na indústria de fertilizantes do país.

- Além disso, o USDA também anunciou a sua primeira oferta de subvenções no valor de 29 milhões de dólares na primeira ronda. O subsídio ajudará as empresas independentes a aumentar a sua produção de fertilizantes fabricados nos Estados Unidos e incentivará uma concorrência saudável.

- Em março de 2023, o Grupo CBH anunciou a abertura de sua nova fábrica de fertilizantes Kwinana, que beneficiará significativamente os produtores de grãos na Austrália Ocidental. O projeto marca o início do negócio de fertilizantes líquidos da CBH, aumentando sua capacidade de produção de fertilizantes granulares em 15 mil unidades. A nova instalação tem capacidade de armazenamento de 32.000 toneladas de nitrato de ureia e amônio (UAN) e 55.000 toneladas de fertilizante granular a granel.

- Espera-se que todos os fatores acima mencionados impulsionem o segmento agrícola, aumentando a demanda por amônia durante o período de previsão.

Região Ásia-Pacífico dominará o mercado

- A região Ásia-Pacífico domina o mercado de amônia devido ao grande consumo de países como China, Índia, Japão, entre outros.

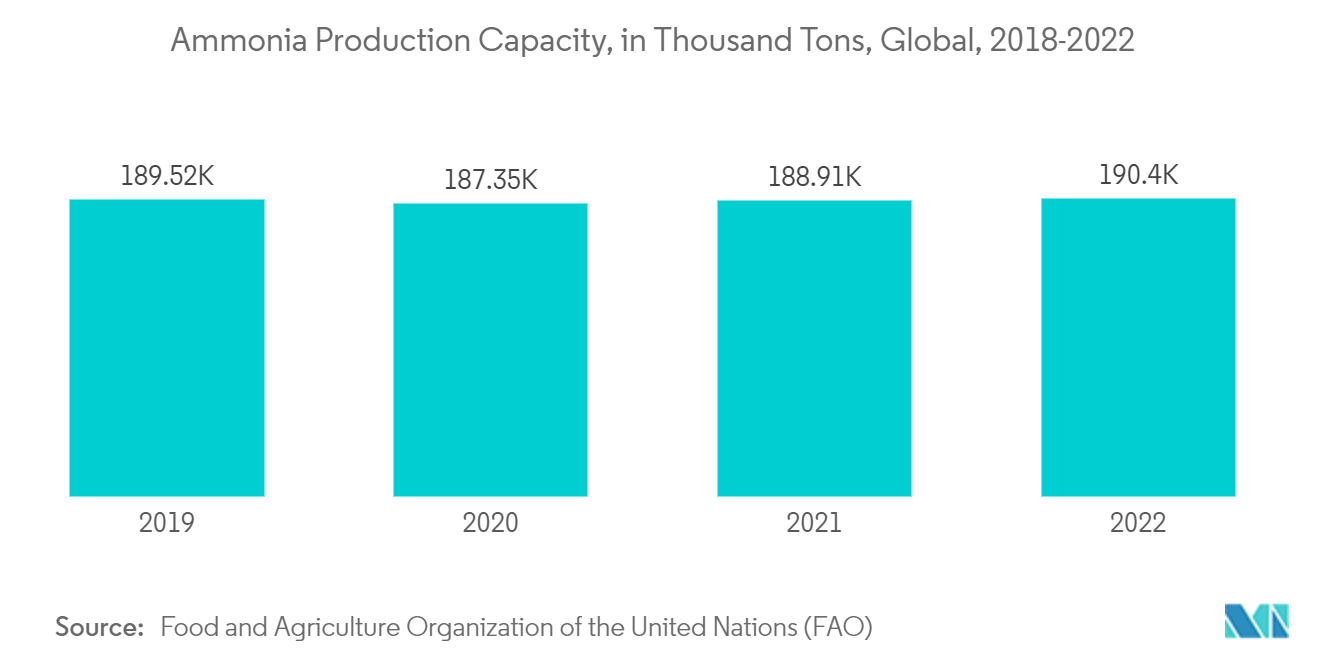

- A China é o maior produtor e consumidor de amônia do mundo. De acordo com o US Geological Survey (USGS), o país produziu 42 milhões de toneladas métricas em 2022. A procura de amoníaco no país está a aumentar devido ao aumento das aplicações na indústria agrícola, como fertilizantes, têxteis, produtos farmacêuticos e mineração.

- A China lidera o mundo no consumo de fertilizantes de nitrogênio (N). Embora a utilização de fertilizantes azotados tenha contribuído significativamente para a produção de alimentos na China, o país continua a concentrar-se em garantir o fornecimento de fertilizantes e na estabilização dos preços assim que a época agrícola da Primavera de 2023 começar. Como resultado, a Comissão Nacional de Desenvolvimento e Reforma (NDRC) e 13 outros ministérios nacionais emitiram avisos para garantir o fornecimento de fertilizantes e estabilizar os preços.

- A indústria têxtil também se beneficia das capacidades da amônia. O uso de amônia líquida no curtimento é bastante difundido, assim como o uso de corantes no tingimento de têxteis. A amônia líquida desempenha um papel importante no desenvolvimento de tecidos sintéticos. A solução de amônia permite que a coloração do tecido atinja quase qualquer cor.

- O Japão tem uma longa tradição na produção têxtil e é um dos maiores fabricantes de têxteis técnicos. Para se manter competitiva num mercado global inundado com têxteis baratos provenientes da China e de outros países emergentes, a indústria têxtil do Japão está a transformar-se numa indústria especializada em têxteis tecnológicos e inteligentes. Inovações como a seda sintética de aranha e monitores de saúde vestíveis estão entre os esforços para diferenciar a indústria têxtil do Japão.

- De acordo com o Ministério das Finanças, as importações de fios e tecidos têxteis foram avaliadas em 1.261.222 milhões de ienes (8.859,64 milhões de dólares) entre janeiro e dezembro de 2022, valor 25,7% superior ao mesmo período do ano passado.

- De acordo com a Indian Brand Equity Foundation, as exportações de têxteis e vestuário da Índia (incluindo artesanato) de Abril de 2023 a Outubro de 2023 cifraram-se em 21,15 mil milhões de dólares. Espera-se que a indústria atinja 190 mil milhões de dólares até 2025-26.

- Assim, todos os fatores acima mencionados provavelmente proporcionarão a crescente demanda pelo mercado de amônia durante o período de previsão.

Visão geral da indústria de amônia

O mercado de amônia é fragmentado, com a inclusão de muitos players internacionais e locais em diferentes regiões. Os principais fabricantes do mercado (não em nenhuma ordem específica) incluem CF Industries Holdings Inc., Yara, Nutrien Ltd, OCI e Qatar Fertilizer Company, entre outros.

Líderes do mercado de amônia

-

CF Industries Holdings Inc.

-

Yara

-

Nutrien Ltd

-

OCI

-

QATAR FERTILISER COMPANY

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de amônia

- Junho de 2023 BASF SE e Yara Clean Ammonia anunciaram sua colaboração para um estudo conjunto a fim de desenvolver e construir uma instalação de produção de amônia azul de baixo carbono em escala mundial com capacidade total de 1,2 a 1,4 milhão de toneladas por ano com captura de carbono no Região da Costa do Golfo dos EUA. Através desta colaboração, as empresas atenderão à crescente demanda global por amônia com baixo teor de carbono.

- Maio de 2023 A SABIC Agri-Nutrients Company e a IFFCO anunciaram sua colaboração para trazer 5.000 toneladas métricas de amônia certificada de baixo carbono da Arábia Saudita para a IFFCO para produção de fertilizantes. Esta colaboração irá potencializar os negócios da empresa no mercado estudado.

- Março de 2023 CF Industries Holdings Inc. assinou um contrato de compra definitivo para a compra da instalação de produção de amônia Waggaman da Incitec Pivot Limited, que tem uma capacidade anual de 880.000 toneladas anuais. Ao abrigo deste acordo, a CF Industries poderá fornecer 200.000 toneladas de amoníaco anualmente durante um período de até 25 anos à sua subsidiária Dyno Nobel.

Relatório de Mercado de Amônia – Índice

1. INTRODUÇÃO

1.1 Suposições do estudo

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Motoristas

4.1.1 Uso abundante na indústria de fertilizantes

4.1.2 Aumentando o uso para produzir explosivos

4.2 Restrições

4.2.1 Efeitos perigosos em sua forma concentrada

4.2.2 Outras restrições

4.3 Análise da cadeia de valor da indústria

4.4 Análise das Cinco Forças de Porter

4.4.1 Poder de barganha dos fornecedores

4.4.2 Poder de barganha dos compradores

4.4.3 Ameaça de novos participantes

4.4.4 Ameaça de produtos e serviços substitutos

4.4.5 Grau de Competição

5. SEGMENTAÇÃO DE MERCADO (Tamanho do Mercado em Volume)

5.1 Tipo

5.1.1 Líquido

5.1.2 Gás

5.2 Indústria do usuário final

5.2.1 Agricultura

5.2.2 Têxteis

5.2.3 Mineração

5.2.4 Farmacêutico

5.2.5 Refrigeração

5.2.6 Outras indústrias de usuários finais

5.3 Geografia

5.3.1 Ásia-Pacífico

5.3.1.1 China

5.3.1.2 Índia

5.3.1.3 Japão

5.3.1.4 Coreia do Sul

5.3.1.5 Resto da Ásia-Pacífico

5.3.2 América do Norte

5.3.2.1 Estados Unidos

5.3.2.2 Canadá

5.3.2.3 México

5.3.3 Europa

5.3.3.1 Alemanha

5.3.3.2 Reino Unido

5.3.3.3 Itália

5.3.3.4 França

5.3.3.5 Resto da Europa

5.3.4 América do Sul

5.3.4.1 Brasil

5.3.4.2 Argentina

5.3.4.3 Resto da América do Sul

5.3.5 Médio Oriente e África

5.3.5.1 Arábia Saudita

5.3.5.2 África do Sul

5.3.5.3 Resto do Médio Oriente e África

6. CENÁRIO COMPETITIVO

6.1 Fusões, Aquisições, Joint Ventures, Colaborações e Acordos

6.2 Participação de mercado (%)**/Análise de classificação

6.3 Estratégias adotadas pelos principais players

6.4 Perfis de empresa

6.4.1 BASF SE

6.4.2 Casale SA

6.4.3 CF Industries Holdings, Inc.

6.4.4 Chambal Fertilisers and Chemicals Ltd

6.4.5 CSBP

6.4.6 EuroChem Group

6.4.7 Group DF (OSTCHEM)

6.4.8 IFFCO

6.4.9 Koch Fertilizer, LLC.

6.4.10 Nutrien Ltd

6.4.11 OCI

6.4.12 PJSC Togliattiazot

6.4.13 PT Pupuk Sriwidjaja Palembang (Pusri)

6.4.14 QATAR fertilizer COMPANY

6.4.15 Rashtriya Chemicals and Fertilizers Limited

6.4.16 SABIC

6.4.17 Yara

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

7.1 Uso de amônia como refrigerante

7.2 Adoção crescente de amônia verde

Segmentação da Indústria de Amônia

A amônia é um composto inorgânico composto por um único átomo de nitrogênio ligado covalentemente a três átomos de hidrogênio, um inibidor de amidase e uma neurotoxina. Além disso, mais de 80% do amoníaco produzido pela indústria é utilizado como fertilizante na agricultura. Também é usado como gás refrigerante, para purificação de água e na produção de plásticos, explosivos, têxteis, pesticidas, corantes e outros produtos químicos.

O Mercado de Amônia é segmentado por Tipo (Líquido e Gás), Indústria de Usuário Final (Agricultura, Têxtil, Mineração, Farmacêutica, Refrigeração e Outras Indústrias de Usuário Final) e Geografia (Ásia-Pacífico, América do Norte, Europa, América do Sul e Médio Oriente e África). O relatório oferece os tamanhos de mercado e previsões de amônia em volume (toneladas) para todos os segmentos acima.

| Tipo | ||

| ||

|

| Indústria do usuário final | ||

| ||

| ||

| ||

| ||

| ||

|

| Geografia | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Perguntas frequentes sobre pesquisa de mercado de amônia

Qual é o tamanho do mercado de amônia?

O tamanho do mercado de amônia deverá atingir 188,44 milhões de toneladas em 2024 e crescer a um CAGR de 1,88% para atingir 206,80 milhões de toneladas até 2029.

Qual é o tamanho atual do mercado de amônia?

Em 2024, o tamanho do mercado de amônia deverá atingir 188,44 milhões de toneladas.

Quem são os principais atores do mercado de amônia?

CF Industries Holdings Inc., Yara, Nutrien Ltd, OCI, QATAR FERTILISER COMPANY são as principais empresas que operam no mercado de amônia.

Qual é a região que mais cresce no mercado de amônia?

Estima-se que o Médio Oriente e a África cresçam no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de amônia?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de amônia.

Relatório da Indústria de Amônia

Estatísticas para a participação de mercado de amônia em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise da amônia inclui uma previsão de mercado para 2024 a 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.