| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

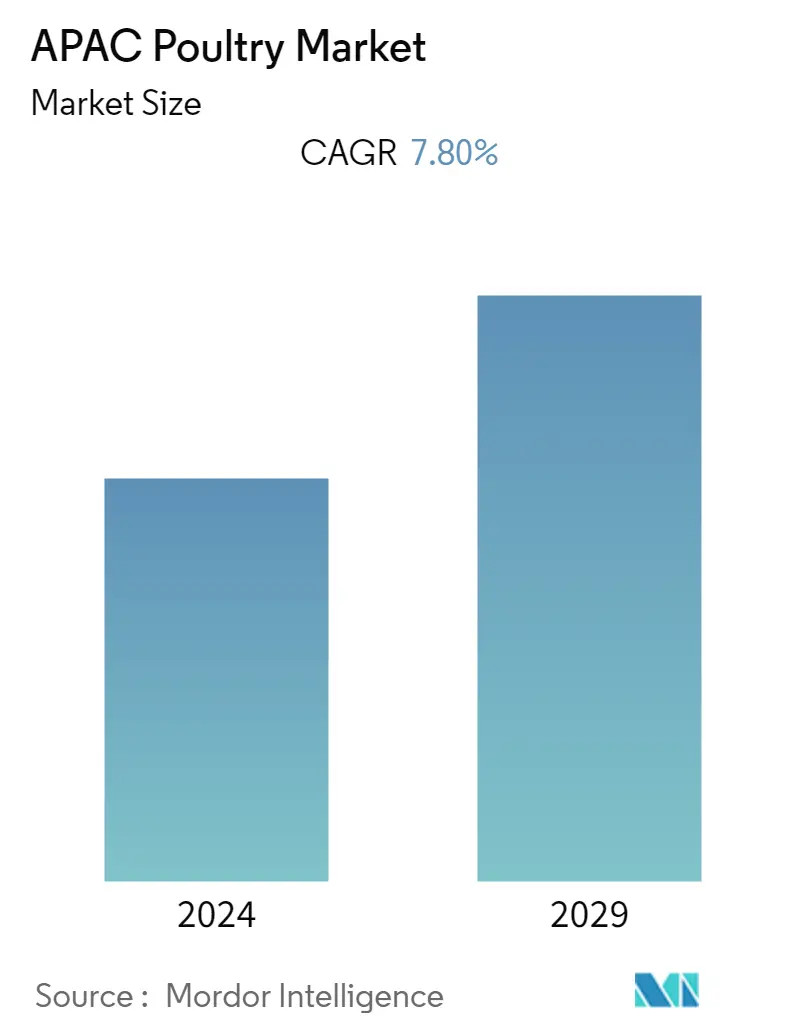

| CAGR | 7.80 % |

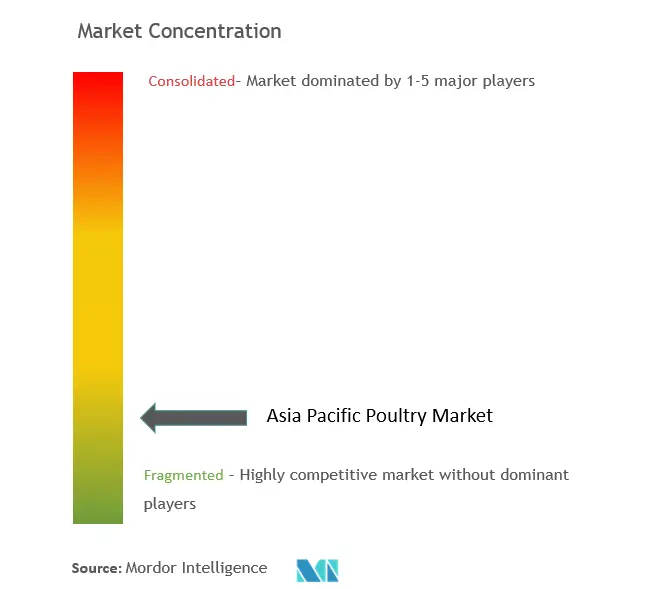

| Concentração do Mercado | Baixo |

Principais jogadores*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado avícola da APAC

O mercado avícola da Ásia-Pacífico deverá registrar um CAGR de 7,8% nos próximos cinco anos.

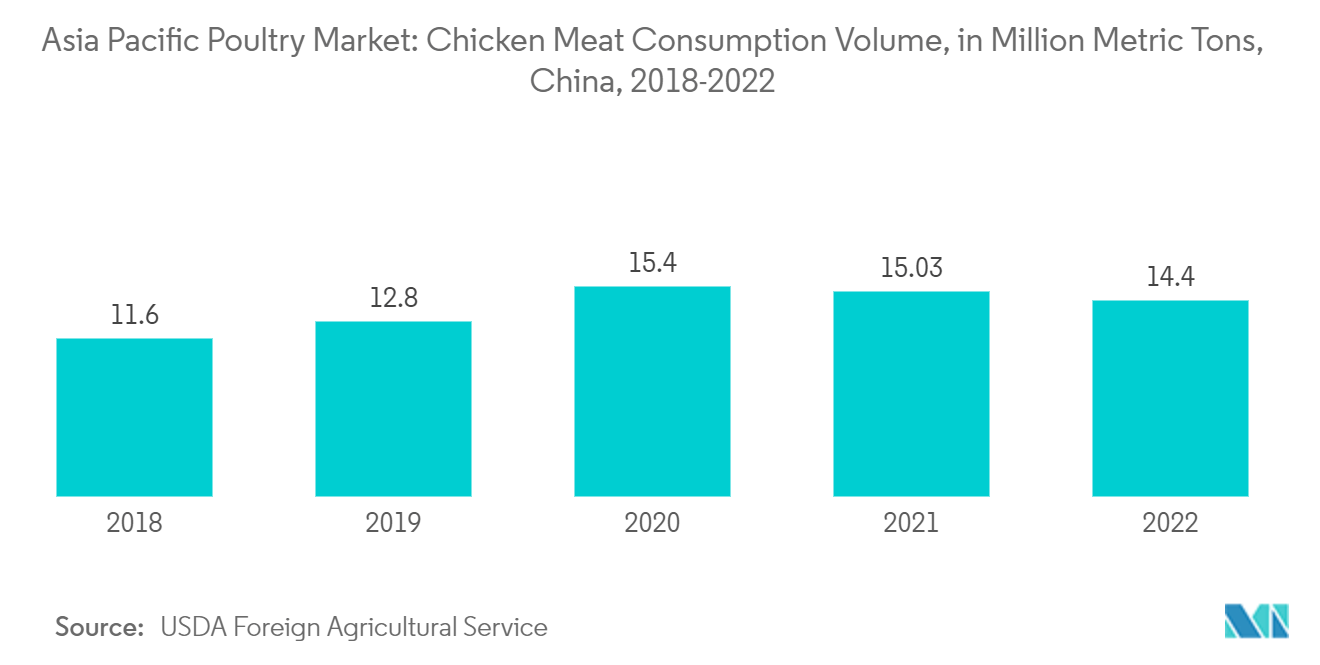

Espera-se que a Ásia-Pacífico testemunhe um crescimento substancial no mercado de produtos avícolas. Com a crescente popularidade da carne de aves, a rápida urbanização e o aumento do rendimento disponível, a procura de aves registou um crescimento significativo nos países em desenvolvimento da região Ásia-Pacífico. Além disso, a indústria avícola desempenha um papel crucial no sector agrícola de crescimento mais rápido na obtenção da segurança alimentar, rendimentos mais elevados e bem-estar dos agricultores. Os avanços nas tecnologias de criação e uma parcela crescente de criadores de instalações de armazenamento refrigerado e transporte evoluíram ainda mais a indústria avícola na região Ásia-Pacífico. Na região Ásia-Pacífico, os países da China e da Índia detêm uma parcela significativa do mercado avícola, de acordo com o Plano de Ação Nacional para Ovos e Aves 2022 preparado pelo Departamento de Pecuária, mais de 80% da produção avícola, particularmente no segmento de frangos de corte, é produzido por granjas comerciais organizadas. As principais empresas avícolas possuem operações verticalmente integradas que compreendem a produção de carne de aves.

A crescente consciência dos consumidores sobre a saúde, juntamente com a crescente inclinação para produtos alimentares ricos em proteínas, está a impulsionar principalmente o mercado avícola na região. Além disso, a crescente exposição à culinária global, a mudança nos hábitos alimentares dos consumidores e a crescente adoção de uma dieta eggetariana impulsionam a procura por carne de frango e ovos. Além disso, a melhoria dos padrões de vida dos consumidores e o aumento das preferências por estilos de vida saudáveis são factores significativos de indução do crescimento. Além disso, o lançamento de inúmeras iniciativas empreendidas pelo governo para incentivar a avicultura no país também está reforçando o crescimento do mercado. Embora haja uma demanda crescente por produtos avícolas, a crescente tendência vegana pode impactar o crescimento do mercado no futuro.

Tendências do mercado avícola da APAC

Aumento da demanda por produtos avícolas

O sector avícola na região Ásia-Pacífico entrou numa escala de produção em massa, fortemente impulsionada pela procura através do consumo interno ou pela crescente quota de estabelecimentos de serviços alimentares. De acordo com dados da Agriculture Livestock Industries Corporation de 2021, o Japão produziu 750,92 milhões de frangos de corte em 2021. Além disso, técnicas de criação inovadoras estão sendo utilizadas pelos criadores, devido à utilização de aves saudáveis e frescas. Além disso, a procura de produtos transformados de aves e snacks também está a aumentar na região devido à sua conveniência e ao aumento do rendimento disponível. Os players do mercado da região estão lançando novos produtos avícolas processados, devido ao aumento da demanda por aves. Os restaurantes de alimentação como Burger King, KFC e outros estão usando frango fresco em seus produtos alimentícios. Por exemplo, em novembro de 2021, a KFC Japão adicionou um novo filé de frango e sanduíche Menchikatsu ao seu menu.

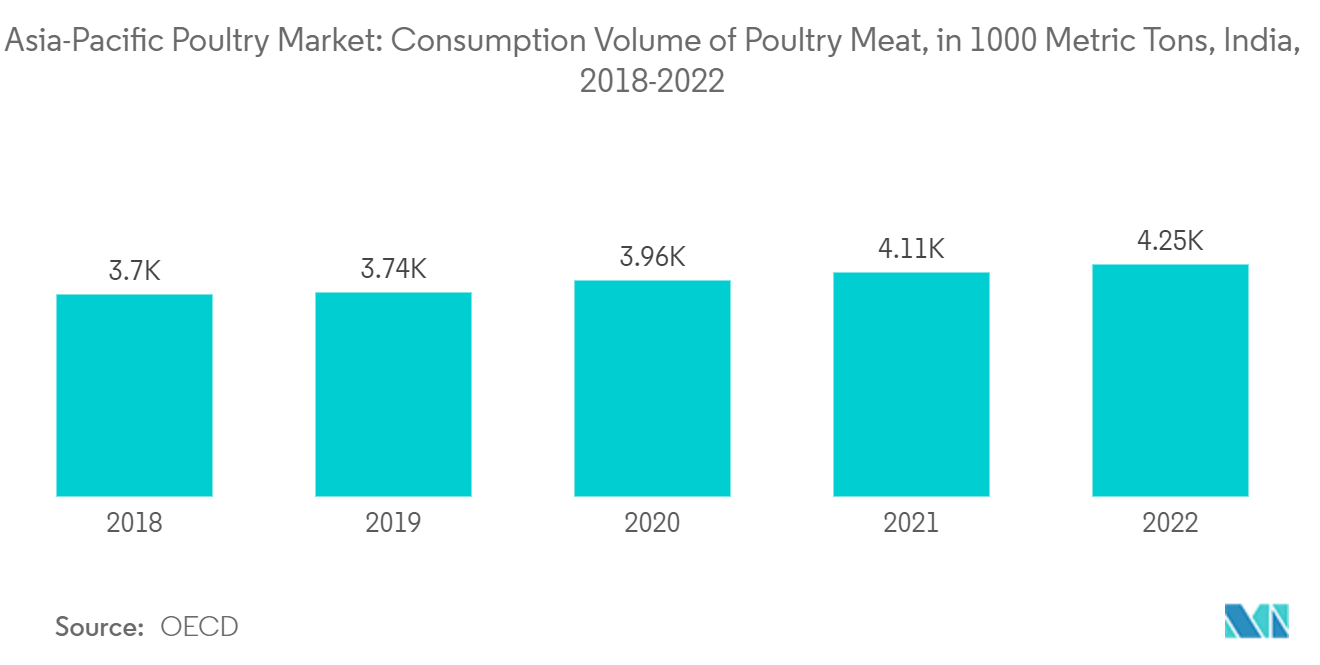

Índia detém a maior participação de mercado

A Índia tem sido uma indústria em crescimento em termos de produção e consumo de aves. De acordo com dados do Ministério da Agricultura e Bem-Estar dos Agricultores (Índia) de 2022, o número de ovos produzidos na Índia foi de 129,6 mil milhões em 2022. A preferência por produtos de carne fresca ou refrigerada está a ganhar interesse nos talhos locais emergentes e é impulsionada por novos produtos certificados. ofertas no país. As aves frescas são excessivamente consumidas no país, uma vez que a disponibilidade de matadouros se encontra principalmente perto das proximidades dos consumidores. O aumento do consumo de carne e ovos de frango é resultado da indústria de serviços de alimentação, que está em rápida expansão e inclui restaurantes de fast food, redes de restaurantes e restaurantes. Tanto a culinária tradicional indiana não vegetariana quanto as receitas de fast food na Índia incluem carnes de frango e ovos, tornando-os um componente substancial do processo de cozimento.

Canais de serviços de alimentação, como KFC e Domino's Pizza, também adicionaram novos produtos cárneos aos seus cardápios e espera-se que adicionem mais para atender à demanda. As empresas também estão se concentrando no lançamento de produtos para satisfazer a demanda do consumidor, por exemplo, em abril de 2022, a Hartmann India Ltd lançou novas bandejas para ovos 'HIL-Medium' e 'HIL-Large'. A equipe indiana de Hartmann co-desenvolveu novas bandejas para ovos para 30 ovos (tamanhos médio e grande). Usar um novo produto existente como base para o desenvolvimento foi mais adequado às necessidades específicas da Índia que impulsionaram o crescimento do mercado.

Visão geral da indústria avícola da APAC

O mercado avícola da Ásia-Pacífico é altamente fragmentado e competitivo, com a presença de players locais e internacionais. Por outro lado, os intervenientes locais têm reputação bem estabelecida nos mercados regionais e podem facilmente satisfazer diferentes tipos de consumidores. Os principais players que operam no Mercado de Aves Ásia-Pacífico são Suguna Foods, Cargill, Tyson Foods, Inc., VH Group e NH Foods Ltd., adotando abordagens estratégicas como lançamentos de produtos, expansão e parcerias para ganhar participação de mercado. Por exemplo, em dezembro de 2021, a Suguna Foods, líder de mercado no setor avícola indiano, realizou uma reestruturação de marca e lançou uma nova marca, Delfrez, no segmento de alimentos processados. A Delfrez oferece formatos de varejo online e offline e possui diversos produtos avícolas da casa Suguna.

Líderes do mercado avícola da APAC

-

Cargill Inc

-

VH Group

-

Tyson Foods, Inc.

-

NH Foods Ltd.

-

Suguna Foods Pvt, Ltd.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado avícola da APAC

- Em outubro de 2022, a Vow, uma start-up australiana de carne cultivada, abriu a primeira de duas instalações planejadas de carne cultivada. A instalação, Fábrica 1, pode produzir 30 toneladas de carne cultivada por ano, tornando-se a maior fábrica do Hemisfério Sul. Os planos para a Fábrica 2 foram avançados, com a primeira etapa de produção programada para o 2S do ano fiscal de 2024. Seria cerca de 100 vezes a escala da Fábrica 1.

- Em outubro de 2022, a Tyson lançou produtos de carne processada homônimos na Malásia, incluindo sete produtos na linha composta por frango frito clássico com nugget de frango, coxinha de frango assada para churrasco, frango kara-age, faixa de frango crocante e frango tenro grelhado, todos os produtos são certificado Halal.

- Em setembro de 2022, a Tyson Foods lançou produtos de frango congelado totalmente cozido na Malásia. Eles utilizaram a exclusiva tecnologia de revestimento triplo para obter o máximo de crocância e o método de marinação a vácuo para garantir mordidas macias e suculentas.

Segmentação da indústria avícola APAC

Aves são espécies de aves domesticadas criadas para obter ovos, carne e penas. A avicultura abrange uma ampla variedade de aves, desde raças indígenas e comerciais de galinhas. O mercado avícola da Ásia-Pacífico é segmentado por tipo de produto em ovos de mesa e carne de frango. A carne de frango é subsegmentada em fresca/resfriada, congelada/enlatada e processada. Por canal de distribuição, o mercado é segmentado em on-trade e off-trade. O off-trade é ainda segmentado em supermercados e hipermercados, frigoríficos, lojas de conveniência, varejo online, entre outros. Por país, o mercado é estudado para China, Índia, Japão, Austrália e o resto da região Ásia-Pacífico. O dimensionamento do mercado foi feito em termos de valor em USD para todos os segmentos acima mencionados.

| Tipo de Produto | Ovos de mesa | ||

| Carne de frango | Fresco / Refrigerado | ||

| Congelado / Enlatado | |||

| Processado | |||

| Canal de distribuição | No comércio | ||

| Fora do comércio | Supermercados/Hipermercados | ||

| Lojas especializadas | |||

| Varejo on-line | |||

| Outros | |||

| País | China | ||

| Índia | |||

| Japão | |||

| Austrália | |||

| Resto da Ásia-Pacífico | |||

Perguntas frequentes sobre pesquisa de mercado de aves na APAC

Qual é o tamanho atual do mercado de aves da APAC?

O Mercado de Aves da APAC deverá registrar um CAGR de 7,80% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de aves da APAC?

Cargill Inc, VH Group, Tyson Foods, Inc., NH Foods Ltd., Suguna Foods Pvt, Ltd. são as principais empresas que operam no mercado avícola da APAC.

Que anos este mercado avícola da APAC cobre?

O relatório abrange o tamanho histórico do mercado de aves da APAC para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de aves da APAC para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Food Reports

Popular Food & Beverage Reports

Relatório da indústria avícola da APAC

Estatísticas para a participação de mercado de aves da APAC em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da APAC Poultry inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.

.webp)